Срок подачи заявления на налоговый вычет 2023

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земельного участка. Теперь для получения вычета заявителю надо только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически

WAYHOME studio/shutterstock

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС.

Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется.

Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры.

Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб.

Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

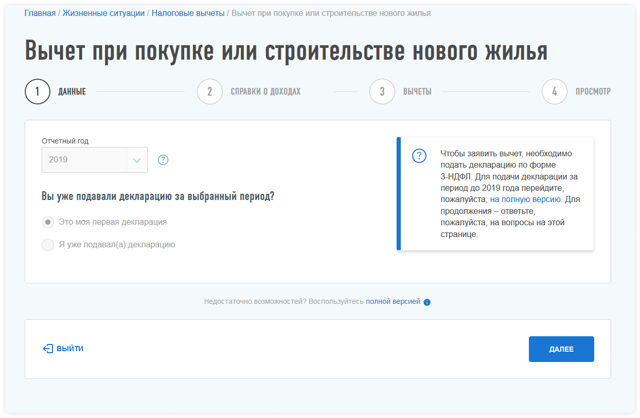

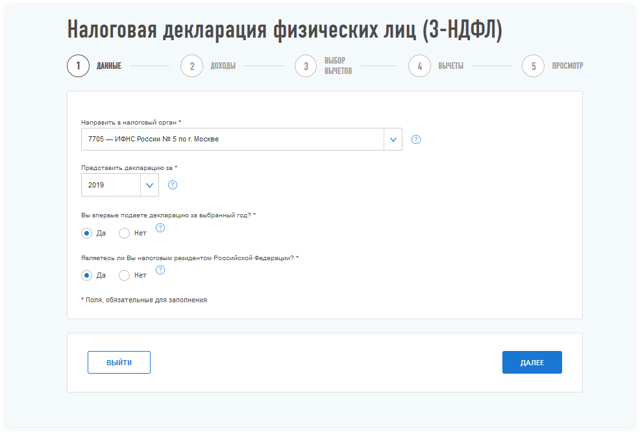

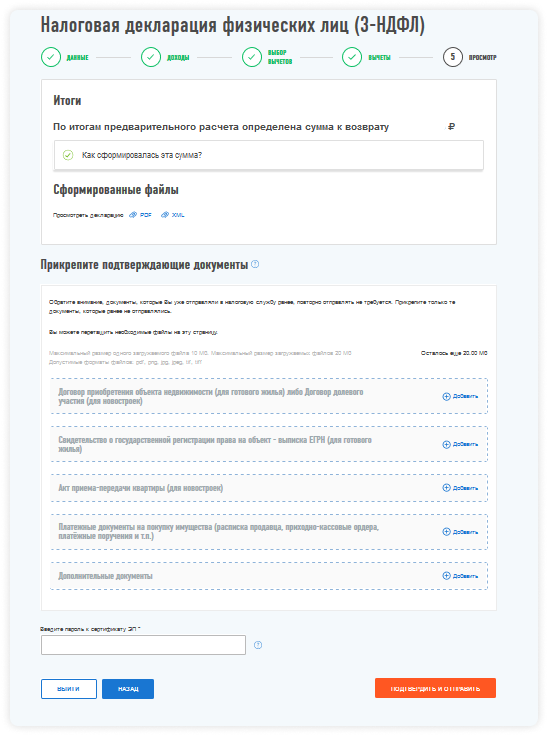

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС.

В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг.

После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

- Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

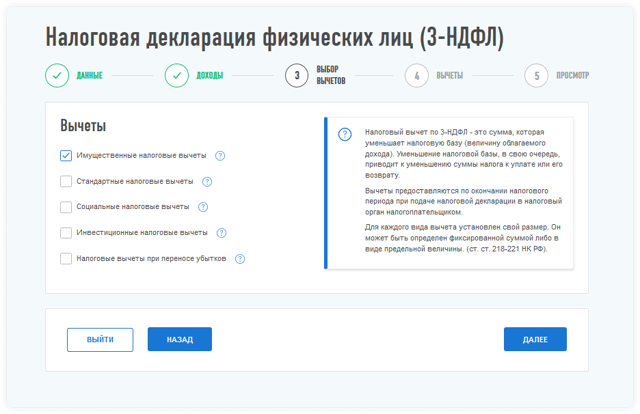

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

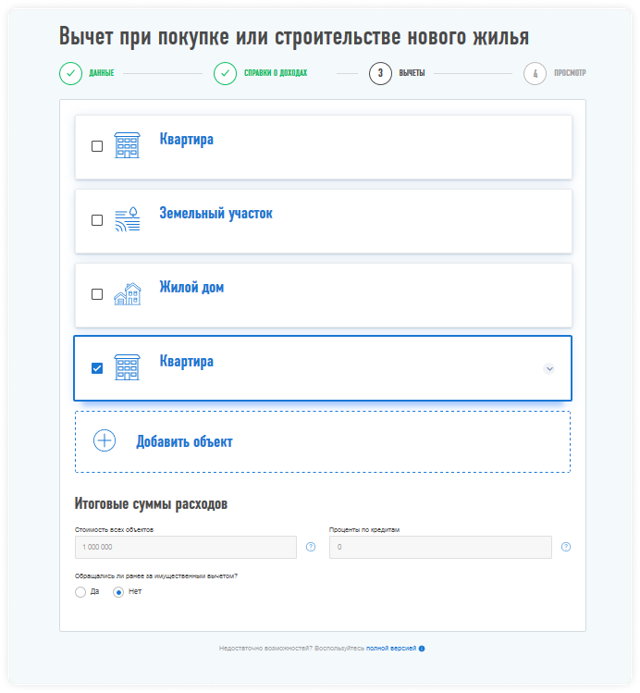

- Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

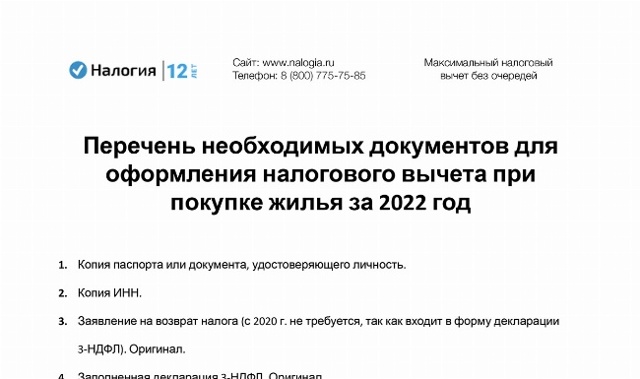

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

- выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП);

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или доли в ней или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при погашении процентов по займу — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- документы, подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом, об уплате процентов по кредиту или займу, ипотечному договору.

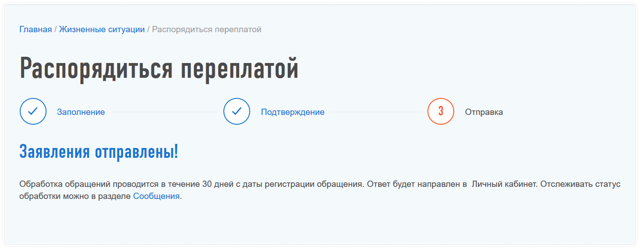

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

В какой срок необходимо подать документы на налоговый вычет

Прежде чем разбираться, в какой срок нужно подать документы на налоговый вычет, следует понять, что такое декларация 3-НДФЛ, и что она отображает.

Если вы устроены официально, то у вас есть зарплата, с которой работодатель самостоятельно удерживает нужную сумму в размере 13% или 15% и перечисляет государству в качестве налогов.

Но если у вас есть сторонний доход — например, вы продали имущество (это тоже считается доходом), если вы сдаете квартиру в аренду, оказываете услуги и т.д., вы обязаны заплатить 13% или 15% НДФЛ с этого дохода. Уплата подоходного налога и подача отчетности — это обязанность, установленная законодательством.

Декларация 3-НДФЛ — это особый документ, в котором указываются все доходы, с которых в строго установленный срок нужно уплатить 13% в качестве подоходного налога. Исключение — заработная плата, по которой за вас отчитывается работодатель.

В отчетности прописывается налоговая база, то есть общий доход за налоговый период (календарный год), и приводится расчет, сколько необходимо уплатить государству в качестве налоговых отчислений.

Срок подачи 3-НДФЛ при получении дохода

Если вам необходимо подать документы, отчитаться о доходах и заплатить налог самостоятельно, подача декларации и уплата НДФЛ имеет определенные сроки.

Подать декларацию о доходах физических лиц нужно в ИФНС по месту вашей постоянной регистрации в срок до 30 апреля следующего года (п. 1 ст. 229 НК РФ). Заплатить подоходный налог после подачи 3-НДФЛ нужно позже — до 15 июля.

Документы можно переправить несколькими способами: заказным письмом по почте, через ЛК налогоплательщика на официальном сайте ФНС РФ, отнести в инспекцию лично или переслать через онлайн-сервис «Налогия».

Пример

Сергеев в 2022 г. продал автомобиль и получил с продажи доход, с которого он должен заплатить подоходный налог. Заполнить и сдать 3-НДФЛ Сергеев должен в срок до 30 апреля 2023 г., а заплатить налог — до 15 июля 2023 г.

Рассчитайте свою суммуКалькулятор всех налоговых вычетов

Срок подачи 3-НДФЛ для оформления налогового вычета не установлен. Но об этом мы поговорим чуть ниже в этой статье.

Важно! Если вы опоздаете и не сдадите 3-НДФЛ в указанные сроки, то вам придется заплатить штраф в минимальном размере 1000 рублей. Но в некоторых случаях штраф может быть и больше — до 5% от суммы налога к уплате. При этом дополнительно придется заплатить исчисленный налог (п. 1 ст. 119 НК РФ).

Подача декларации 3-НДФЛ для налогового вычета

Подача 3-НДФЛ для вычета — это не обязанность, а ваше право. Если оформлять льготу вы не планируете, то подавать на налоговый вычет по НДФЛ за 2022 год нет необходимости.

Право на оформление:

| Обязательный статус | |

| 1. | Налоговые резиденты РФ. Статус резидента приобретает человек, который проживает на территории России не менее 183 дней в течение 12 месяцев подряд |

| 2. | Плательщики подоходного налога по ставке 13% или 15% с определенного дохода. В расчет входит официальная заработная плата, а также доход, полученный от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества или от его продажи (кроме ЦБ) и некоторые другие доходы. |

Налоговый вычет уменьшает размер налогооблагаемой базы и в результате снижает налог к уплате. Если налог уже был удержан, он через ФНС возвращается на счет налогоплательщика.

Если же вы планируете подавать документы на налоговый вычет через работодателя, то есть в текущем 2023 году, то возвращается НДФЛ, уплаченный с начала года, а будущие отчисления приостанавливаются до конца года или до исчерпания возврата — в зависимости от того, что наступит ранее.

Срок проверки декларации

Вернуть подоходный налог можно в различных ситуациях. Например, при покупке или продаже имущества, после расходов на обучение или лечение и т.д. Есть несколько типов вычетов, с помощью которых можно компенсировать часть расходов (ст. 218-220 НК РФ).

При оформлении налогового вычета точный срок подачи отчетности не установлен. Вы можете подать документы в любой день года, когда вам удобно.

Оформим налоговый вычет за вас

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Как подать декларацию на вычет

Налоговый вычет вы можете оформить двумя способами:

- через ИФНС;

- через работодателя.

В первом случае вам нужно будет вместе с другими документами заполнить и подать декларацию. Во втором случае вы собираете необходимые документы без 3-НДФЛ.

Напомним, что если вы оформляете льготу по подоходному налогу через ИФНС, то вам нужно дождаться окончания календарного года, в котором были затраты, и только потом подать заявление.

При получении возврата через работодателя ждать окончания календарного года не нужно. Подавать документы можно хоть на следующий день после затрат.

Также помните, что все налоговые вычеты, кроме имущественного, имеют срок давности 3 года, в течение которых вы можете заявить расходы к возврату. Например, в 2023 г. вы можете вернуть налог по расходам 2022, 2021 и 2020 гг.

Образец заявления Перечень необходимых документов для оформления налогового вычета при покупке жилья

Частые вопросы

До какого числа по времени можно подать на возврат налога? +

Нет определенной даты, когда подается декларация на налоговый вычет. В каком месяце подавать — выбирать вам, так как сделать это можно в любое время без ограничений. Главное, после окончания года, в котором у вас были затраты.

Когда лучше подавать декларацию на возврат подоходного налога? +

При оформлении возврата конкретных сроков сдачи не установлено — подавайте отчетность в любой день нового календарного года, следующего за годом, в котором вы несли расходы.

С какого числа закончится срок проверки 3-НДФЛ, если я подала ее 20.12.2022 г.? +

Срок проверки составляет 3 месяца. Значит, 20 марта 2023 г. должна закончится проверка вашей декларации. Деньги вам перечислят еще через месяц после окончания проверки.

Заключение

Подавать декларацию для получения налогового возврата вы можете в любое время без ограничений, так как такая подача 3-НДФЛ для вычета — это ваше право, а не обязанность. Но если вы хотите получить льготу по НДФЛ и, одновременно, отчитаться за доход, то срок сдачи декларации ограничен.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Разбираемся, могут ли самозанятые и ИП получать налоговый вычет, как его оформить и какая бывает максимальная сумма возврата НДФЛ.

Кто может оформить вычет

Все граждане, которые платят НДФЛ в России. Причем источник дохода, с которого платится налог, не важен — это могут быть как деньги, полученные со сдачи в аренду имущества, так и заработная плата. Этот нюанс важен, чтобы понять, могут ли самозанятые или ИП оформить вычет.

Самозанятые

Самозанятые не могут оформить имущественные и социальные вычеты, так как они платят налог на профессиональную деятельность.

Он существенно ниже НДФЛ, поэтому для этой категории налогоплательщиков действует свой вычет.

При оформлении налогового статуса с доходом на профессиональную деятельность ФНС уменьшает ставку на 10 тысяч рублей. Однако нужно иметь в виду, что воспользоваться этим можно лишь один раз.

https://www.youtube.com/watch?v=j8L1bWQz0J4\u0026pp=ygVQ0KHRgNC-0Log0L_QvtC00LDRh9C4INC30LDRj9Cy0LvQtdC90LjRjyDQvdCwINC90LDQu9C-0LPQvtCy0YvQuSDQstGL0YfQtdGCIDIwMjM%3D

Если самозанятый сдает имущество в аренду и платит с этого дохода подоходный налог, то все вычеты ему доступны. Та же ситуация с совмещением работы по найму. В этих случаях вычет оформляется по этим основаниям.

Индивидуальные предприниматели

Вычеты доступны только индивидуальным предпринимателям на общей системе налогообложения. ИП на специальных налоговых режимах не платят НДФЛ, поэтому воспользоваться правом на возврат не могут.

Исключение те же, что и в случае с самозанятыми: сдача имущества в аренду или совмещение с работой в штате. В этих случаях вычет также оформляется по этим доходам, а не с предпринимательской деятельности.

Только для ИП на общей системе налогообложения доступен профессиональный налоговый вычет. По итогам года можно заплатить 13% только с разницы между доходами и расходами. Но траты должны напрямую относиться к предпринимательской деятельности, а также их придется подтвердить документами — чеками, договорами или актами.

Какие бывают налоговые вычеты

В Налоговом кодексе описаны семь видов вычетов. Остановимся на пяти наиболее распространенных:

- Стандартный. Вычет для льготных категорий налогоплательщиков и для тех, кто воспитывает детей.

- Социальный. Этот вычет оформляется, если налогоплательщик тратил деньги на лечение, образование, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

- Инвестиционный. Владельцы индивидуальных инвестиционных счетов с помощью этого вычета уменьшают подоходный налог. Обычные держатели акций вовсе не платят его с операций по ценным бумагам, которыми владели больше трех лет и с которыми проводили сделки на бирже.

- Имущественный. Этот вычет оформляется при покупке недвижимости, в том числе с использованием ипотеки, земельных участков для строительства дома или готового жилья. Также можно компенсировать уплаченные налоги после продажи ценного имущества — автомобиля, ювелирных изделий, гаражей и прочего, но только если эти вещи находились в собственности более трех лет.

- Профессиональный. Налоговый вычет для ИП на общей системе налогообложения.

Каков размер налогового вычета

Максимальная сумма, с которой можно вернуть деньги, для каждого вида вычета своя. Стоит обратить внимание, что компенсируют не всю сумму трат, а только 13% от установленного лимита. Например, вычет на образование ребенка рассчитывается из суммы 50 000 рублей в год, и даже если потрачено больше, налогоплательщик получит компенсацию в размере 13% от этой суммы, то есть 6 500 рублей.

Если НДФЛ уже уплачен, а право на вычет получено позже, ФНС вернет часть налогов, но только за три года. При этом сумма возврата не может быть больше, чем сумма уплаченных налогов за этот срок.

Стандартные налоговые вычеты

Этим вычетом могут воспользоваться все родители несовершеннолетних детей. Возраст ребенка повышается до 24 лет, если он учится на очном отделении в вузе или проходит срочную службу. Оформить вычет можно, если суммарная зарплата в год меньше 350 000 рублей.

За первого и второго ребенка размер вычета составляет по 1 400 рублей, за третьего ребенка и всех последующих — 3 000 рублей. За ребенка с инвалидностью, каким бы по счету он ни был, размер вычета увеличивается до 12 000 рублей для родителей и усыновителей, до 6 000 — для опекунов, попечителей и приемных родителей.

Пример расчета: у супругов трое детей до 18 лет, старший из которых с инвалидностью. Формула получается такая: (12 000 + 1 400 + 3 000) * 0,13 = 2 132 рубля. Именно на эту сумму уменьшится ставка НДФЛ у каждого из родителей.

Если у обоих супругов есть по ребенку от других браков, то общий ребенок будет считаться третьим. Соответственно, если ребенок лишь у одного из них, то за общего ребенка вычет будет как за второго.

Как оформить стандартный налоговый вычет

Самый простой способ — обратиться в бухгалтерию работодателя со свидетельствами о рождении детей и справками с места учебы или из военкомата. Коллеги пересчитают ставку НДФЛ и будут удерживать из зарплаты меньшую сумму, в зависимости от количества детей.

https://www.youtube.com/watch?v=j8L1bWQz0J4\u0026pp=YAHIAQE%3D

Также вычет можно получить через ФНС. Нужно онлайн заполнить декларацию 3-НДФЛ и прикрепить к заявлению документы детей — свидетельства о рождении или усыновлении, справки с места учебы или из военкомата. Если окажется, что работодатель неправильно рассчитал налоговый вычет, то в течение месяца налоговая служба компенсирует недостающую сумму.

Социальные налоговые вычеты

Этот вычет оформляется, если деньги были потрачены на лечение, образование, спорт, благотворительность, страхование жизни или добровольное пенсионное страхование.

Максимальная сумма для расчета этого вычета — 120 000 рублей, даже если совокупные траты оказались выше. Это значит, что получится вернуть не больше 15 600 рублей, то есть 13% от лимита.

Вычет на образование

Этот вычет можно получить как за себя, так и за детей, братьев и сестер до 24 лет. За племянников и внуков уже нельзя.

Единственный нюанс: в первом случае можно вернуть 13% за заочное, очное или онлайн-образование, а в случае с близкими родственниками — только за очное.

Также уменьшается и размер вычета — за образование детей и сиблингов вычет возвращается только с 50 000 рублей, то есть максимальный размер выплаты составит 6 500 рублей.

При этом есть хорошая новость: вычет можно получить как за себя, так и за близкого родственника одновременно. То есть если родитель учится на онлайн-курсах, а его ребенок учится на очном отделении в вузе, то ФНС вернет до 22 100 рублей.

Да, это возможно, и не только за частные. Главное, чтобы у учебного заведения была лицензия на образовательную деятельность. Стоит обратить внимание, что вычет из суммы больше 50 000 рублей оформить не получится. Даже если по факту было потрачено больше.

Для оформления вычета понадобится договор на оказание образовательных услуг, лицензия образовательного учреждения, справка 2-НДФЛ с места работы, чек или платежное поручение, заполненная декларация 3-НДФЛ. Все документы должны быть оформлены на получателя компенсации. Получить вычет можно как онлайн на сайте или в приложении налоговой, так и очно в отделении ФНС.

Вычет на медицину

За все платные медицинские услуги, которые налогоплательщик получает в клиниках с лицензией Росздравнадзора, можно оформить социальный вычет. Сумма та же — 120 000 рублей. Однако ФНС увеличивает этот лимит, если понадобилась дорогостоящая услуга — вот утвержденный список. В этом случае можно вернуть 13% с полной стоимости.

Причем эти услуги можно комбинировать. Например, если на лечение было потрачено 120 000 рублей, то сумма вычета составит 15 600 рублей. К этой сумме прибавится 13% от стоимости дорогостоящей услуги из списка, но только в том случае, если итоговая сумма будет меньше уплаченного в году НДФЛ.

Также вычет можно получить за покупку полиса ДМС и лекарства, если врач оформил рецепт на бланке.

Для оформления понадобится копия договора на оказание медицинских услуг, лицензия клиники или страховой компании, чек об оплате, справка 2-НДФЛ с места работы и заполненная декларация 3-НДФЛ.

Вычет на фитнес и спорт

Этот подвид вычета ввели лишь в 2022 году, поэтому оформить его можно будет по тратам с 1 января этого года. За собственные занятия фитнесом и за спортивные секции детей возвращают 13% от стоимости услуг в рамках лимита 120 000 рублей.

Правда, стоит учитывать один нюанс: вычет оформляется, только если организация входит в список Минспорта России.

Можно уточнить у фитнес-центра, включен ли он в этот список — как правило, менеджеры об этом знают и готовы предоставить подтверждающие документы.

Вычет можно оформить в налоговой или у работодателя. В последнем случае ставка НДФЛ уменьшается, пока не будет исчерпан размер вычета. Понадобится договор со спортивной организацией и чек об оплате.

Вычет на добровольное пенсионное страхование

Вычет можно получить за взносы в негосударственные пенсионные фонды и страховые компании. Причем платить можно не только за себя, но и за близких родственников — супругу, родителей и детей. Договоров, по которым можно получить вычет, может быть несколько, но все они должны быть оформлены на получателя компенсации.

https://www.youtube.com/watch?v=Uvb0TNh0_EM\u0026pp=ygVQ0KHRgNC-0Log0L_QvtC00LDRh9C4INC30LDRj9Cy0LvQtdC90LjRjyDQvdCwINC90LDQu9C-0LPQvtCy0YvQuSDQstGL0YfQtdGCIDIwMjM%3D

Для оформления понадобится копия договора или страхового полиса, справка 2-НДФЛ, заполненная декларация 3-НДФЛ, чеки об оплате взносов и документы, которые подтверждают родство, если взносы уплачивались за родственника. Оформить вычет можно как онлайн в приложении или на сайте ФНС, так и очно в отделении налоговой.

Инвестиционные вычеты

Инвестор может получить налоговый вычет в следующих случаях:

- за операции с ценными бумагами на организованном рынке ценных бумаг, если получен доход;

- если внесены личные деньги на индивидуальный инвестиционный счет;

- если получен доход по операциям, учитываемым на индивидуальном инвестиционном счете.

Можно выбрать, как получать вычет. В первом случае получится вернуть 13% от суммы, которую инвестор положил на инвестиционный счет, но есть лимит — не более 52 000 рублей за год. Во втором — не платить налог 13% с заработанной на инвестициях суммы после продажи акций. Правда, договор на ведение ИИС должен быть заключен минимум на три года. Максимальный размер вычета составляет 3 млн рублей.

Например, инвестор внес на ИИС 300 000 рублей, купил акции и валюту. По истечении трех лет на его счету оказалось уже 450 000 рублей.

Он вправе выбрать: вернуть 13% от 300 000 рублей, то есть 39 000 рублей, или не платить подоходный налог от 150 000 рублей — 19 500.

Понятно, что в этом случае выгоднее первый вариант, однако выбор вида вычета можно делать не сразу, а когда истекут три года. Тогда и станет понятно, что выгоднее.

Частные инвесторы без ИИС также могут оформить налоговый вычет, если ценные бумаги находились в их собственности больше 3 лет. Размер вычета также не больше 3 млн рублей.

Почему ФНС может отказать в вычете за ИИС и как в этом случае действовать инвестору

Имущественные вычеты

Получить имущественный налоговый вычет можно, если:

- вы продали имущество;

- вы продали долю в уставном капитале организации;

- вы купили жилье (дом, квартиру, комнату и др.), в том числе с использованием ипотеки;

- вы построили жилье или купили землю для этих целей, в том числе с использованием ипотеки;

- у вас выкупили имущество для государственных или муниципальных нужд;

- вы уступили право по договору участия в долевом строительстве.

Один из самых популярных типов имущественного вычета у россиян — за покупку жилой недвижимости. Подробнее об этом праве можно прочитать в специальной статье.

Имущественный налоговый вычет: как оформить и сколько денег можно получить

Сколько ждать налоговый вычет

Принести работодателю заявление на стандартный налоговый вычет можно сразу, как только появилось основание для этого права. Со следующего месяца ставка НДФЛ по зарплате уменьшится.

В остальных случаях заполнить декларацию и подать документы на возврат НДФЛ можно не позднее трех календарных лет. За исключением имущественных — у них нет срока давности. После подачи заявления у налоговой есть три месяца на проверку документов, и если с ними все в порядке, то еще один месяц уйдет на перечисление денег на банковский счет.

Ускорить оформление налогового вычета можно через работодателя. Для этого нужно в отделении налоговой или в личном кабинете на сайте ФНС получить уведомление о праве на вычет. Его оформление занимает 30 дней. Этот документ нужно отнести в бухгалтерию.

Правда, возникает два важных нюанса. Во-первых, получить социальный и имущественный вычет через работодателя можно только в тот год, когда получена услуга или куплена недвижимость.

Во-вторых, работодатель просто перестанет удерживать налог и вернет удержанный НДФЛ с начала года. Когда лимит вычета закончится, подоходный налог снова начнут удерживать.

За этим должен следить работодатель, а не работник.

Как вернуть до 1,3 млн от стоимости квартиры Как вернуть до 1,3 млн от стоимости квартиры 18.02.2023 13:00

Новые правила получения налогового вычета в 2022 году: как вернуть деньги

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Практически все россияне платят НДФЛ – это налог с зарплаты и других видов дохода. Если гражданин потратил крупную сумму денег, то часть потраченных средств можно вернуть за счет уплаченных ранее налогов, либо снизить эту сумму за счет налоговых начислений.

Налоговый вычет – это денежная сумма, которая уменьшает налогооблагаемую базу (размер дохода), с которой уплачивается налог на доходы физических лиц (НДФЛ). Рассчитывать на вычет могут все официально работающие граждане, т.е. те, которые трудоустроены официально, и выплачивают со своих доходов НДФЛ самостоятельно или через работодателя.

Важно не только наличие официального дохода, но также и гражданство РФ и постоянное проживание в России не менее 183 дней в году, т.е. нужно быть резидентом РФ. Вычет можно воспользоваться в течение трех лет с того года, как вы оплатили расходы.

Различают несколько основных типов налоговых вычетов:

- Имущественный вычет. Он доступен при покупке или строительстве недвижимости, продаже недвижимости и погашении ипотек. За покупку жилья максимально можно вернуть до 260.000 рублей, за проценты по ипотеке – 390.000 рублей, а при продаже объекта недвижимости уменьшить сумму НДФЛ на сумму не более 130.000 рублей.

- Социальный вычет. Сюда можно отнести расходы, понесенные на цели благотворительности, оплаты лечения, страхования, образовательных услуг, занятий спортом, накопительной пенсии. Максимальная общая сумма вычета за все эти услуги составляет 120.000 рублей в год.

- Инвестиционный. Они полагаются владельцам ИИС (индивидуальных инвестиционных счетов, брокерских счетов и вкладов). Владельцы ИИС могут возвращать по 52.000 рублей ежегодно в течение 3 лет, а владельцы брокерских счетов получают льготу для сумм до 3.000.000 в год.

- Профессиональный. Для ИП, физических лиц, работающих по ГПД, людей, занимающихся частной практикой. Если гражданин ведет частную профессиональную деятельность, и создает произведения искусства, то он также может вернуть часть расходов.

- Стандартный. Предназначена для льготных категорий граждан (например, инвалидов) и семей с детьми, которые определяются государством и муниципалитетом.

До мая 2021 года для получения вычета налогоплательщику требовалось заполнить и подать декларацию по форме 3-НДФЛ вместе с подтверждающими право получения вычета документами. И только после этого гражданин мог вернуть 15% своего подоходного налога, что было очень неудобно, плюс срок рассмотрения этих документов был сильно затянут.

После этой даты в России стал действовать упрощенный порядок получения вычета, который подразумевает бесконтактное общение с ФНС. Теперь не нужно лично приходить в инспекцию, можно просто подать заявление в личном кабинете на сайте налогового органа, а налоговики уже сами проверят право на получение вычета с помощью своей автоматизированной информационной системы.

Новые правила и изменения в вычетах в 2022 году

Согласно нововведениям, ФНС упростила получение имущественного и инвестиционного вычета, сократив данную процедуру всего до 1 шага. Теперь нужно просто подписать предзаполненное заявление в личном кабинете и указать реквизиты для перечисления денег, заполнение декларации о доходах и другие документы не требуются.

Помимо упрощения процедуры, также был сокращен срок рассмотрения заявления и перечисления возврата. Раньше на все это уходило до 4 месяцев, теперь же максимальный срок составляет всего 1,5 месяца. Заявление появится не ранее 20 марта, налоговая проверит документы и сведения за месяц и перечислит через 15 дней.

Еще одно удобство: с 2022 года работодатели будут получать подтверждение социального и имущественного вычета на сотрудника в формате pdf напрямую от налоговой. Тем самым исключён лишний элемент, когда налогоплательщик сам должен был получать подтверждение, и передавать его в бухгалтерию по месту работы. Изучим, что же изменилось по порядку.

Имущественные вычеты

С 1 января 2022 года не нужно приносить в налоговую службу документы о праве собственности на недвижимость. Их убрали из списка представляемых для вычета документов, потому как данные о жилье и его владельцах и так хранятся в ЕГРН. Информацию оттуда налоговикам передает Росреестр.

Теперь представляются такие документы: копия кредитного договора, справка банка о размере уплаченных по кредиту процентов и копии платежных документов. Если банк, в котором оформлена ипотека, присоединился к программе по обмену информацией с налоговой, получить вычет можно в упрощенном порядке — банк сам направит документы и нужные сведения для вычета в налоговую.

Социальные вычеты

Социальный вычет на лечение может получить человек, у которого были медицинские расходы на себя, супруга, родителей или детей до 18 лет, в том числе усыновленных.

Право на вычет с 2022 года нужно подтвердить справкой об оплате медицинских услуг.

Договоры с медицинскими клиниками и чеки об оплате их услуг не нужны, потому как справка одновременно подтверждает и лечение, и плату за него.

Кроме того, с 1 января 2022 года граждане России могут получить вычет за занятие спортом. Речь идет об оплате физкультурно-оздоровительных услуг, оказанным самому гражданину, его детям или подопечным до 18 лет.

Максимальная сумма: 120.000 рублей в год, от этой суммы можно получить 13%. Для получения вычета нужно обратиться в налоговый орган или к своему работодателю, при этом срок подачи заявления – не ранее 1 января 2023 года.

Важно, чтобы спортивные организации или ИП, осуществляющие деятельность в области физической культуры и спорта в качестве основного вида деятельности, были включены в соответствующий перечень, который ежегодно утверждается Правительством РФ. Если организация не входит в этот перечень, то увы, получить вычет не удастся.

Сокращение сроков проверок по налоговым вычетам

Все мы в условиях санкционных ограничений ощутили возросшую нагрузку на бюджет: часть недорогих товаров исчезли с полок, иностранные бренды уходят с рынка, а оставшиеся производители вынуждены поднимать цены, чтобы покрыть свои возросшие издержки. Платить за привычные товары и услуги приходится все больше, и чтобы хоть как-то помочь россиянам, 1 января 2022 года был опубликован ФЗ №100 с изменениями в Налоговый Кодекс. Речь идет, в частности, о новой ст. 221.1 НК, и других нормах.

Кроме того, 23 марта текущего года стало известно о том, что ФНС сократила срок проверок деклараций граждан России для получения налоговых вычетов, новый срок теперь составляет всего 15 дней. Данная мера поможет ускорить возвраты налогов и получение денежных средств для россиян, чьи семейные бюджеты сейчас нуждаются во всесторонней поддержке.

Отметим, что нововведение касается только социальных и имущественных вычетов, а вот все остальные, включая инвестиционные, профессиональные и другие выплачиваются в стандартном порядке. То есть 3 месяца на проверки и еще 1 месяц на перечисление.

К сожалению, у данной меры есть и один отрицательный фактор: при сокращении срока проверки до 15 дней, налоговикам может не хватить времени и трудовых ресурсов для осуществления данных функций. И может случиться так, что сотрудники налоговой инспекции будут вынуждены закрыть проверку с отказом возврата, опасаясь не уложиться в сроки.

Объясняется это просто: нельзя в спорных ситуациях принимать положительное решение о возврате денег, ведь речь идет о выплатах из бюджета. Если возврат будет неправомерным, то сотруднику грозят не просто выговоры, но и урезания премии и даже более серьезные наказания за халатность или злоупотребление должностными полномочиями.

Поэтому есть, к сожалению, вероятность, что некоторые сотрудники могут отказывать во всех спорных ситуациях в надежде, что если налогоплательщик все –таки прав, то он докажет свое право на получение возврата на досудебной стадии спора.

Однако, это все же крайний случай – большая часть процедур по камеральным проверкам сегодня проходит при помощи цифровых процессов и электронных технологий администрирования, поэтому затягивания и серьезных проблем возникнуть не должно.

Частые вопросы

Как получить налоговые вычеты? Чтобы получить право на вычет, нужно получать доходы, облагаемые НДФЛ по ставке 13%, и быть резидентом РФ. Можно ли получить налоговый вычет за занятия спортом Да, такая возможность у россиян появилась с 1 января 2022 года, именно с этой даты должен быть оплачен абонемент или договор на физкультурно-оздоровительные услуги. Срок подачи документов – с 1 января 2023 года. По каким видам расходов можно получить вычет в ускоренном порядке? Начиная с 23 марта 2022 года, по социальным и имущественным налоговым вычетам можно получить возмещение в ускоренном порядке, на проверку будет отводиться всего 15 дней. Какой вычет можно получить в упрощенном порядке? Если вы имеете право на имущественный вычет, то процедура его получения была значительно упрощена: можно просто заполнить заявление в личном кабинете налогоплательщика. Всю нужную информацию ФНС запросит самостоятельно у ведомств и банка. Где получить налоговый вычет? Если Если получаете стандартные вычеты, можно сразу обратиться к работодателю, а во всех остальных случаях потребуется уведомление из инспекции.

Налоговый вычет: кто, где и как может его получить

Что такое налоговый вычет?

Это сумма, которая уменьшает размер дохода, с которого уплачивается налог, — так называемую налогооблагаемую базу. Иногда это возврат части ранее уплаченного налога на доходы физлица, например в связи с покупкой квартиры, расходами на лечение, обучение, занятия фитнесом и т. д.

Кто может получить налоговый вычет?

Любой гражданин РФ, который платит НДФЛ. Налоговые вычеты касаются тех, кто купил квартиру, потратил деньги на свое обучение, обучение своих детей или лечение.

Их не могут применить физлица, у которых в принципе отсутствует облагаемый доход: например безработные, не имеющие иных источников дохода, кроме государственных пособий по безработице.

Налоговые вычеты бывают:

- стандартные — их дают льготным категориям граждан или родителям;

- социальные — это налоговые вычеты в размере расходов на благотворительность, обучение, лечение, пенсионное и медицинское страхование;

- имущественные — при покупке недвижимости можно вернуть 13 % от ее стоимости в пределах установленного лимита;

- профессиональные — эти вычеты уменьшают налогооблагаемый доход от бизнеса или по гражданско-правовым договорам;

- инвестиционные — это вычеты для владельцев индивидуальных инвестиционных счетов.

Есть ли какие‑то ограничения и правила?

Да, для каждого вида налогового вычета — свои. Например, вычет при покупке жилья гражданину дают один раз с учетом лимита — 2 млн рублей. Вернуть можно 13 % от этой суммы, но только в пределах фактически потраченных на квартиру средств, то есть до 260 тыс.

рублей. Еще есть вычет по процентам за ипотеку, но для него отдельный лимит — 3 млн рублей. Вернут также 13 % от уплаченных процентов, но не более 390 тыс. рублей.

Кстати, вычет за квартиру вы не получите, если вам ее продает ваш близкий родственник или член семьи.

Когда речь идет о социальных вычетах, общая сумма для них (за исключением расходов на благотворительность, дорогостоящие медицинские услуги и оплату образования детей) не может превышать 120 тыс. рублей за год, то есть возвращаются 13 % от 120 тыс. рублей.

Налоговый вычет на физкультуру будет предоставляться в размере фактически произведенных расходов, но не более 120 тыс. рублей в год в совокупности с другими социальными вычетами.

Инвестиционный налоговый вычет можно получить за операции с инвестиционным счетом (ИИС): 13 % от суммы, положенной на него, но не более чем с 400 тыс. рублей в год. Вместо этого при закрытии счета можно не платить НДФЛ с дохода по ценным бумагам на ИИС.

Где можно получить вычеты?

В зависимости от того, какой из вычетов вы хотите оформить, подать заявление о его предоставлении можно как работодателю, так и в налоговую инспекцию. Для некоторых видов социальных вычетов действуют оба способа оформления. Например, на лечение, обучение и при покупке квартиры можно получить вычет у работодателя.

Упрощенный возврат

С мая прошлого года в упрощенном порядке можно получить имущественные и инвестиционные вычеты. Тем, у кого есть право на налоговый вычет, придет уведомление в личный кабинет на сайте ФНС с предзаполненным заявлением для его утверждения.

Заявление налоговая служба будет формировать до 20 марта по сведениям, предоставленным не позднее 20 дней, в случае их предоставления после 1 марта. До появления уведомления в личном кабинете вам ничего делать не нужно.

Раньше для получения этих налоговых вычетов нужно было заполнить налоговую декларацию (форма 3-НДФЛ) и приложить к ней документы, подтверждающие право на вычеты.

Необходимые сведения будут направлять в налоговую только те банки, которые имеют соответствующие лицензии. Присоединиться к такому взаимодействию с налоговыми органами банк может добровольно. Чтобы узнать о возможности получения налоговых вычетов в упрощенном порядке, обратитесь в свой банк.

Камеральная налоговая проверка на основе заявления на вычет в упрощенном порядке проводится в течение 30 дней, затем в течение 15 дней происходит возврат средств. Лишь в исключительных случаях ФНС может продлить проверку до трех месяцев.