Налоговые вычеты в декрете в 2023 как получить при покупке квартиры документы 2023

В статье разберем, имеют ли право родители на налоговый вычет в декретном отпуске в 2023 году, какие расходы можно включить в расчет, сколько денег возвращается, как оформить возврат НДФЛ в декрете и какие документы собрать для налогового органа.

Суть применения налогового вычета состоит в том, что государство разрешает налогоплательщику не платить налог с части дохода или возвращает часть уже уплаченного. Такую льготу можно получить при покупке квартиры, оплате лечения, обучения, при инвестировании с помощью ИИС, оплате страховых взносов и при многих других расходах.

Налоговую льготу по НДФЛ может получить налоговый резидент РФ, имеющий доход, с которого он платит подоходный налог по ставке 13% или 15%.

- Родители в декрете также имеют право получить льготу, если у них есть иной доход кроме государственного пособия по уходу за ребенком.

- С 2021 года в расчет возврата входят только доходы, полученные по трудовым договорам, договорам ГПХ, от оплаты за оказание услуг, сдачи имущества в аренду и некоторые другие доходы.

Оформим налоговый вычет за вас

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

В каком размере можно получить налоговый вычет в декрете

Родитель в декрете может получить любой возврат, предусмотренный Налоговым кодексом. Но повторим — только в том случае, если у него есть доходы, облагаемые 13%-ным налогом.

Давайте рассмотрим самые популярные категории, которыми интересуются родители в декрете: вычет на детей, имущественный, на лечение и обучение.

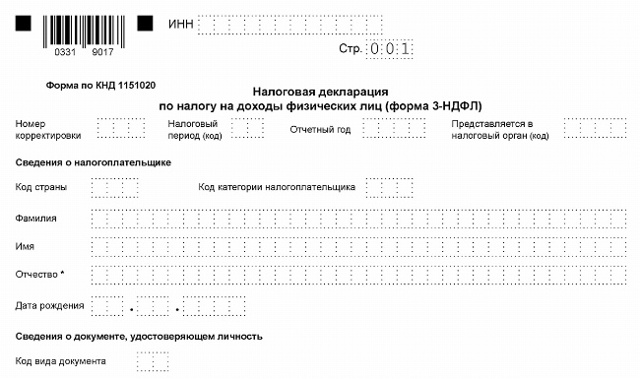

Образец заявления Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Стандартный вычет

Если у женщины в декрете уже есть ребенок или она недавно родила, то ей положена ежемесячная льгота на каждого из детей, но только при наличии налогооблагаемого дохода (ст. 218 НК РФ).

Если отца у ребенка нет, то женщина признается матерью-одиночкой и получает право на вычет в двойном размере. После вступления в брак выплата двойной льготы прекращается.

Если отец у ребенка есть, то мать (в том числе, если она находится в декрете) также имеет право на двойной налоговый детский вычет. Но только в том случае, если отец ребенка отказывается от льготы в пользу матери. При этом у обоих родителей должен быть доход, облагаемый по ставке 13%.

Налоговый вычет на детей выплачивается с месяца рождения ребенка, и его размер зависит от количества детей:

| Основной | Повышенный |

| 1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующих. | 12 000 руб. — для родителя и его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя и его супруга за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Очередность начинается от старшего к младшему, при этом учитываются все дети обоих родителей, в том числе совершеннолетние, на которых вычет уже не предоставляется.

Если мама не работает, то через работодателя оформить вычет не получится. Но когда женщина выйдет из декрета, работодатель вновь начнет предоставлять льготу по НДФЛ.

Стандартный налоговый вычет выплачивается до тех пор, пока совокупный годовой доход родителя не достигнет 350 тыс. рублей.

Пример

Сидорова ушла в декрет и сдала квартиру в аренду. С этого дохода Сидорова платит налог 13% и имеет право получить детский налоговый вычет. Ежемесячный доход от аренды 50 тыс. рублей.

Считаем размер совокупного дохода нарастающим итогом и получаем, что за седьмой месяц доход будет ровно 350 000 руб. Это граница лимита.

За седьмой месяц она еще может получить льготу на ребенка, а вот за восьмой уже нет.

Рассчитайте свою суммуКалькулятор всех налоговых вычетов

Рассмотрим еще одну ситуацию. Допустим, вы работали, а потом ушли в декрет и вышли из него в том же календарном году. Оформляйте вычет через работодателя. Тогда за месяцы, когда вы работали и получали зарплату, работодатель обязан предоставить вам налоговую льготу на детей.

Или вы можете в начале следующего года подать налоговую декларацию в инспекцию по месту регистрации для пересчета и получения льготы по НДФЛ.

Имущественный возврат в декрете

За покупку жилой недвижимости — квартиры, дома, комнаты, земельного участка, долей — и при наличии налогооблагаемых доходов можно получить имущественный вычет (ст. 220 НК РФ).

Лимит налогового льготы на приобретение или строительство жилья составляет 2 млн рублей. Сумма, которую можно вернуть — 260 тыс. рублей (2 000 000 * 13%).

Пример

Иванова в 2022 г. работала, купила квартиру, и в этом же году у нее начался декретный отпуск. Она может в 2023 г. подать декларацию за 2022 год и получить возврат за те месяцы, в которых работала (месяцы, в которых она была в декрете, не считаются). Остаток она получит, когда выйдет из декрета и начнет снова получать зарплату, с которой работодатель будет удерживать НДФЛ.

При покупке квартиры в ипотеку предоставляется дополнительная льгота — на фактически уплаченные проценты. Лимит — 3 млн рублей. Возвращается до 390 тыс. рублей (3 000 000 * 13%).

Помните, что налоговая база при покупке квартиры с материнским капиталом уменьшается на размер субсидии, и налоговый вычет рассчитывается с оставшейся разницы.

Важно! Если в году покупки квартиры вы работали, а в декрет ушли в течение того же года, то имеете право получить имущественный вычет за месяцы, когда получали зарплату и платили налоги. Налоговый вычет при покупке квартиры

Вычет в декрете на лечение или обучение

В декрете также можно получить социальный вычет за лечение, размер которого зависит от вида процедур (ст. 219 НК РФ). Вид — дорогостоящее или простое — указан в справке об оплате медицинских услуг — обязательном документе для предъявления в инспекцию.

- Код 01 — лечение простое. По нему установлен лимит в 120 тыс. рублей в год и вернуть можно до 15 600 руб. — 13% от лимита. Если потрачено больше 120 000 руб., то вернут не более 15 600 руб.

- Код 02 — дорогостоящее. По этому виду лимита нет. То есть сколько бы оно не стоило, вы вернете 13% от полной его стоимости, но не больше подоходного налога, уплаченного за тот же год.

Вычет за лечение в декрете

Собственное обучение (по любой форме) и очное обучение брата или сестры входит в этот же лимит в 120 тыс. рублей в год. То есть налоговый вычет при одновременной оплате лечения и обучения не превысит 120 тысяч, и ежегодно вы можете рассчитывать на максимальный возврат до 15 600 рублей.

На очное обучение детей лимит льготы меньше — 50 000 руб. на каждого ребенка в сумме на обоих родителей. То есть вернуть вы сможете 6 500 руб. в год. Эта сумма не входит в 120 тысяч и предоставляется отдельно.

Важно! Вы не сможете получить возврат за обучение, если платили за образование своих детей из средств материнского капитала. Оплату за обучение супруга также нельзя использовать для возмещения налога. Налоговый вычет за лечение

Документы на вычет

Документы на возврат налога в декрете вы должны оформлять через налоговую инспекцию по месту своей прописки (постоянной регистрации). Отправить декларацию 3-НДФЛ и подтверждающие документы можно по почте, через личный кабинет налогоплательщика на сайте ФНС, а также с помощью онлайн-сервиса «Налогия».

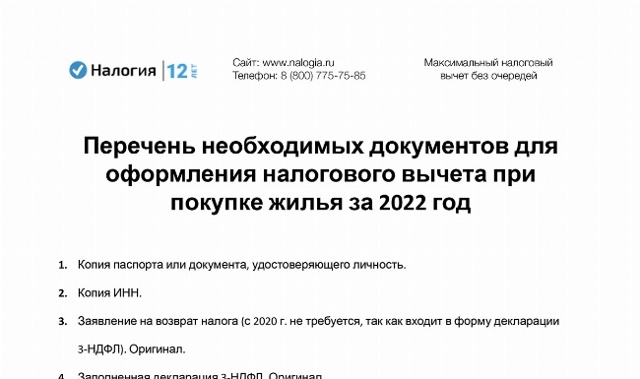

Документы для имущественного вычета

- декларация по форме 3-НДФЛ;

- заявление на возврат налога (с 2020 г. входит в состав декларации);

- справка по форме 2-НДФЛ;

- договор о приобретении недвижимости;

- документы на право собственности;

- документы, подтверждающие расходы.

Образец заявления Перечень необходимых документов для оформления налогового вычета при покупке жилья

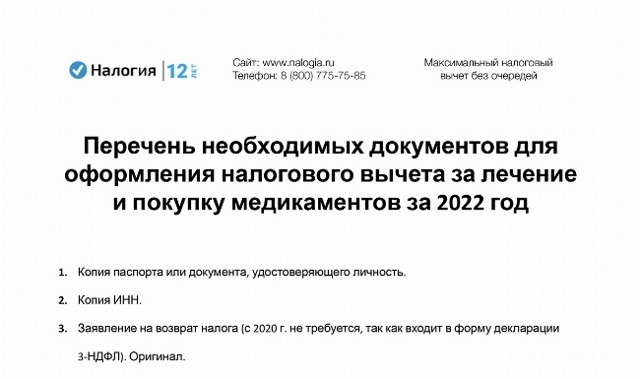

Документы для оформления возврата на лечение

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- заявление на возврат;

- документы, подтверждающие расходы;

- копия документа, подтверждающего родство, если получаете возврат за детей, супруга, родителей;

- рецепт от врача, если оплачивали покупку лекарств;

- договор с клиникой и дополнительно лицензия клиники на оказание медицинских услуг;

- справка об оплате медуслуг.

Список документов для вычета за медуслуги в декрете Образец заявления Перечень необходимых документов для оформления налогового вычета за лечение и покупку медикаментов

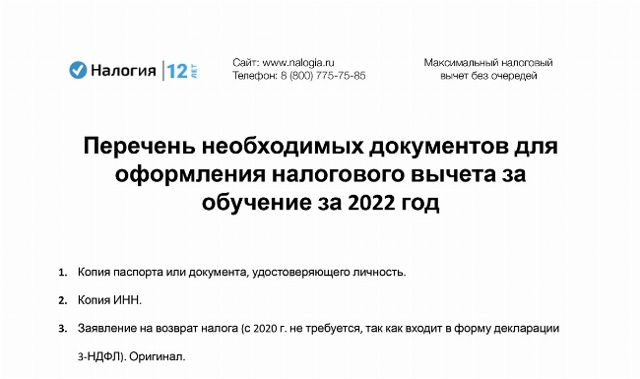

Документы для возврата на обучение

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- документы, подтверждающие расходы;

- заявление на возврат;

- копия документа, подтверждающего родство, если получаете возврат за членов семьи;

- справка из образовательного учреждения, с указанием очной формы обучения (если получаете вычет за ребенка, брата или сестру);

- договор с учебным учреждением и лицензия на оказание образовательных услуг.

Образец заявления Перечень необходимых документов для оформления налогового вычета за обучение

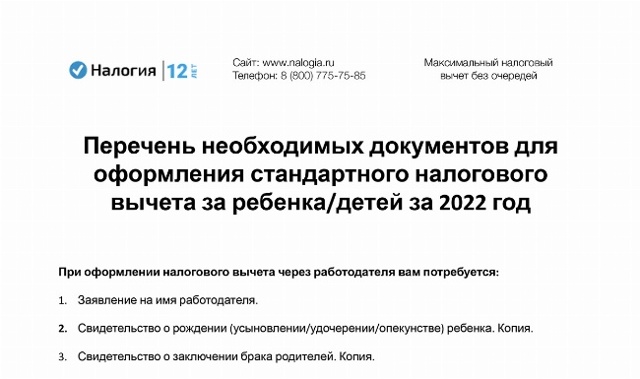

Документы для стандартного вычета

- налоговая декларация по форме 3-НДФЛ;

- справка о доходах по форме 2-НДФЛ;

- свидетельство о рождении или усыновлении ребенка;

- заявление на возврат;

- справка об инвалидности, если получаете возврат за ребенка-инвалида);

- документ, подтверждающий право на получение вычета в двойном размере.

Пакет документов отнесите в налоговую инспекцию. Камеральная проверка продлится 3 месяца и 10 дней выносится решение. В течение 30 возврат подоходного налога поступит на ваш счет.

Образец заявления Перечень необходимых документов для оформления стандартного налогового вычета за ребенка/детей

Частые вопросы

Можно ли вернуть налоговый вычет, находясь в декрете, за зубы? +

Если вы не работаете и не имеете дохода, облагаемого по ставке 13% или 15%, то налоговую льготу вы получить не сможете.

Через 2 месяца мне в декрет. Как мне вычет на работе будут выплачивать? +

С месяца ухода в декретный отпуск возврат налога через работодателя приостанавливается. Когда вы выйдете из декрета, работодатель снова начнет предоставлять вам налоговую льготу.

Отличается ли размер вычета для тех, кто в декрете или нет? +

Нет, размер вычета определяется Налоговым кодексом и не зависит от того, находится ли женщина в декрете или нет. При расчете суммы возврата важно, чтобы был уплаченный налог.

Заключение эксперта

Родители имеют право на налоговый вычет в декрете за 2022 год, но при его оформлении нужно учесть больше нюансов. Главное условие — иметь налогооблагаемый доход. Государственное пособие по уходу за ребенком не считается, так как с него не уплачивается НДФЛ. Доходом, с которого можно вернуть налог, может быть, например, продажа имущества или сдача его в аренду.

Налоговый вычет за недвижимость: что, кому и сколько положено

Вы — гражданин России или налоговый резидент РФ с иностранным паспортом, работающий «вбелую», платящий налог на доходы физических лиц (НДФЛ) и недавно купивший квартиру, дом или участок? Если это так, то наша статья адресована именно вам. Наверняка вы уже слышали о налоговом вычете, который положен при покупке недвижимости. Здесь мы расскажем обо всех нюансах его оформления.

что такое налоговый вычет

Налог на доходы физических лиц составляет 13% от заработной платы сотрудника.

Работодатель перечисляет эти деньги в бюджет, но налогоплательщик может вернуть их, если докажет, что приобрел что-то полезное с точки зрения государства.

Например, купил квартиру (тогда ему положен имущественный вычет), потратил средства на обучение или лечение (эти деньги возвращают в рамках социальных вычетов) и т. д.

Итак, при соблюдении определенных условий государство готово вернуть вам часть НДФЛ. Если вы купили жилье на собственные деньги, то речь идет о сумме до 260 тыс. рублей.

- При покупке объекта совместно с супругом на такую же компенсацию может рассчитывать и он.

- Если же ради новоселья вы взяли ипотеку, дополнительно к этой сумме можно вернуть НДФЛ со средств, направленных на выплату процентов.

- Кто имеет право на вычет

- Для получения вычета человек должен официально работать, быть налоговым резидентом РФ (то есть жить в стране не менее 183 дней в течение года и платить налоги с зарплаты) и иметь возможность документально подтвердить свои расходы на приобретение недвижимости.

важно

Если собственник жилья не работает или платит налоги как ИП на упрощенной системе налогообложения, или является самозанятым, то вернуть налог с помощью вычета у него не получится, потому что НДФЛ с его доходов в бюджет не поступает.

При покупке недвижимости супругами в официальном браке получить вычет в полном размере могут и муж, и жена, так как это их совместная собственность. Не важно, на кого она оформлена и кто за нее платил, квартира — общая. А вот если собственник получил жилье в наследство или в подарок, оформить вычет не получится, так как он не понес затрат на его приобретение.

Созаемщики, не состоящие в официальном браке, могут получить имущественный вычет при следующих условиях:

- У каждого из них есть право собственности на долю в квартире. То есть мало быть солидарным должником перед банком, надо еще быть собственником жилья по документам. Если владельцем является кто-то один, то вычет полагается только ему.

- Каждый созаемщик платит свою часть кредита и процентов и может подтвердить это документами. Поэтому созаемщикам лучше платить ипотеку с разных счетов, оформленных лично на них, даже если у них общий бюджет.

важно

Мобилизованный гражданин с момента его зачисления в список личного состава части становится военнослужащим, который со своего денежного довольствия платит государству НДФЛ, и, следовательно, имеет право на имущественный вычет. А вот имущественный налог военнослужащие могут не платить.

- За какую недвижимость можно получить вычет, а за какую — нельзя

- Перечень объектов недвижимости и расходов, за которые можно получить налоговый вычет, приведен в статье 220 Налогового кодекса РФ.

- В частности, закон предусматривает вычеты:

- за строительство или покупку жилых домов, квартир, комнат или доли в них;

- за приобретение земельных участков или доли в них для индивидуального жилищного строительства;

- за покупку участков (или их части), где расположены приобретаемые жилые дома (или доли в них).

- за погашение процентов по кредитам на покупку/строительство недвижимости, в том числе по займам, взятым для рефинансирования другого кредита.

При покупке или строительстве гаража, дачи или другой постройки на территории садоводческих и огороднических товариществ, а также земли для этих целей имущественные вычеты законодательством не предусмотрены.

Однако есть исключения. В 2020 году Минфин пояснил, что владелец садового участка может получить вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Также получить налоговый вычет за жилье нельзя:

1. Если покупка/строительство объекта совершены на деньги работодателя или других лиц, на средства материнского капитала, а также за счет бюджета (например, муниципальной субсидии).

Если при покупке жилья использовались и собственные деньги, то с этой суммы получить вычет можно.

Например, квартира стоила 2 млн рублей, из них 500 тыс. — это материнский капитал, а 1,5 млн — деньги собственника. Он может оформить вычет на сумму фактически понесенных расходов, то есть на 1,5 млн рублей.

2. Если жилье куплено у взаимозависимых лиц, к которым относятся:

- супруги, родители, дети;

- полнородные и неполнородные братья и сестры;

- опекуны (попечители) и подопечные.

То есть получить вычет при покупке квартиры у брата или мамы нельзя, но если она куплена у сестры жены, то вернуть НДФЛ можно.

3. Участники программы военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство. Но вычет с собственных средств оформить можно.

- Как рассчитать сумму вычета и сколько раз его можно получить

- Резиденты РФ могут получить имущественный вычет только один раз.

- Высчитывается он не с любой потраченной суммы, есть лимиты:

- 2 млн рублей для покупки или строительства жилья;

- 3 млн рублей при погашении процентов по ипотеке.

Таким образом, за покупку/строительство жилья можно вернуть максимум 260 тыс. рублей, а за выплату процентов банку — 390 тыс. рублей. Эти ограничения едины для всех регионов.

Если жилье стоит меньше 2 млн рублей, то вычет рассчитывают в зависимости от суммы покупки, а остаток можно будет использовать, приобретя другую недвижимость.

Пример расчета

Квартира стоила 1,5 млн рублей, вернуть можно 13%, то есть 195 тыс. рублей. А если квартира стоит, например, 7 млн рублей, вычет рассчитают исходя из максимального лимита в 2 млн — он составит 260 тыс. рублей.

Важно помнить, что раньше лимиты налогового вычета были ниже. Это до сих пор имеет значение, так как сумма к возврату зависит в том числе от того, когда возникло право собственности на объект.

Так, если свидетельство о праве собственности вы получили в 2007 году, то вернут вам максимум 130 тыс., потому что лимит вычета тогда составлял 1 млн рублей. При этом неважно, в каком году вы подадите декларацию.

важно

Право на перенос неиспользованной суммы вычета у россиян появилось в 2014 году, поэтому, если вы купили квартиру в 2013-м и получили вычет, скажем, в 200 тыс. рублей, оставшиеся 60 тыс. после покупки нового жилья вам уже не вернут.

Чтобы «выбрать» всю сумму вычета за один раз, в 2022 году надо иметь годовой доход более 2 млн рублей. Если вы зарабатываете меньше, получить вычет полностью за один год не получится. Остаток можно переносить на следующие годы до тех пор, пока выплаты не достигнут предела. Сроки получения вычета при этом не ограничены.

Вернуть средства за жилье, купленное в браке, может каждый из супругов, лишь бы недвижимость покупалась после официальной регистрации отношений. Таким образом, семья может получить до 520 тыс. рублей имущественного вычета.

Но если супруги захотят оформить совместный вычет и за ипотечные проценты, необходимо, чтобы они оба фигурировали в кредитном договоре.

Вычет за уплату процентов по ипотеке возвращается единоразово и только за один объект недвижимости. Перенести остаток на другое жилье не получится.

Вернуть НДФЛ можно с той суммы, которую уже перечислили банку, поэтому получить весь вычет сразу не получится. Например, в первый год заемщик выплатил 230 тыс.

рублей процентов, а значит, может вернуть 29 900 рублей (13%). В следующем году ситуация повторится.

За какой период можно вернуть налог

Если квартира куплена на вторичном рынке, обратиться за налоговым вычетом можно сразу после получения свидетельства о праве собственности. В случае новостроек подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие. За те годы, когда недвижимости у вас еще не было, получить вычет нельзя.

Ограничений по срокам получения вычета нет. Это можно сделать и сразу, и через 10–15 лет. Главное, чтобы у вас сохранились документы, подтверждающие понесенные расходы. Однако вернуть подоходный налог можно не более чем за три последних года.

примеры

1. Квартира куплена в 2017 году. Вычет собственник решил оформить в 2022-м. Он сможет подать декларацию только за 2019–2021 годы, получить возврат за 2017 и 2018 годы уже не получится. Однако если его доходы превышают 2 млн в год, собственник не сможет исчерпать лимит за три года, поэтому остаток перейдет далее.

2. Квартиру в новостройке оплатили в 2019 году, дом был сдан в 2020-м. В 2022 году собственник подает декларацию за 2019–2021 годы. Он сможет получить имущественный вычет за 2020 и 2021 годы, но не сможет за 2019 год, так как у него еще не было права собственности на квартиру.

Помните, что вычет положен только тем, кто платит НДФЛ. Например, если в 2019 году гражданин работал по найму, а в 2020-м уволился и стал ИП на упрощенной системе налогообложения, то вычет он сможет получить только за 2019 год. В этот период работодатель платил за него НДФЛ, а вот ИП на УСН от налога на доходы освобождены.

Исключением из правила являются пенсионеры, которые могут оформить вычет сразу за четыре года: за тот, когда фактически оформили право собственности на недвижимость, и за три предыдущих.

Например, в 2020 году человек купил квартиру и вышел на пенсию. НДФЛ после этого он уже не платит и перенести вычет на последующие годы не сможет. Однако он может подать декларацию за 2017–2019 годы и вернуть налог, который заплатил до выхода на пенсию. Такое право сохраняется и за работающими пенсионерами.

Что будет с имущественным вычетом при продаже квартиры

Право на использование вычета не исчезает после прекращения права собственности на имущество. Так, если собственник оформил вычет, но затем продал недвижимость до его использования в полном объеме, он вправе получить остаток суммы в последующих налоговых периодах.

- Более того, если собственник продал жилье до того, как обратился за вычетом, он все равно может получить его в полном объеме.

- Право на вычет связано с фактом расходов на жилье, а не с тем, останется ли недвижимость в собственности налогоплательщика.

- Это правило действует и в случае, когда покупка и продажа недвижимости произошли в одном налоговом периоде, то есть в течение одного календарного года.

- Куда обращаться и какие документы потребуются

- Получить имущественный вычет можно двумя путями: подать декларацию 3-НДФЛ в налоговую или передать уведомление о праве на вычет работодателю.

- Первый вариант отлично подходит, если налогоплательщик хочет получить сразу крупную сумму.

- Для этого нужно:

- В следующем (или любом другом) году после получения права собственности на жилье подать заявление на имущественный вычет.

- Приложить к заявлению заполненную декларацию 3-НДФЛ и документы, подтверждающие расходы на покупку.

Удобнее всего сделать это дистанционно, через личный кабинет физлица на сайте ФНС, но можно и напрямую сдать документы в налоговую.

важно

Форма декларации должна соответствовать году, за который возвращают налог. Скачать программу для ее упрощенного заполнения можно с сайта налоговой. Другой вариант — пошагово заполнить декларацию онлайн прямо в личном кабинете.

Проверка декларации в налоговой длится до трех месяцев, и если все пройдет хорошо, деньги в течение 30 дней вернут на счет, указанный в заявлении. С 2021 года заявление сразу включено в декларацию, но если вычет оформляется за предыдущие годы, его нужно будет заполнить отдельно.

Для оформления имущественного вычета при покупке квартиры необходимы следующие документы:

- Декларация о налогах на доходы физлиц по форме 3-НДФЛ.

- Справка о доходах по форме 2-НДФЛ за прошлый год. Ее можно запросить у работодателя или скачать в личном кабинете на сайте ФНС, в разделе «Доходы и вычеты».

- Выписка из ЕГРН или свидетельство о праве собственности.

- Договор купли-продажи жилья и акт его приема-передачи.

- Документы, подтверждающие расходы на покупку имущества. Это могут быть банковские выписки, расписка от продавца о получении денег, квитанции к приходным ордерам и т. д.

- Паспорт.

- Свидетельство о заключении брака (если недвижимость приобретена в браке) и заявление о распределении размера вычета между супругами.

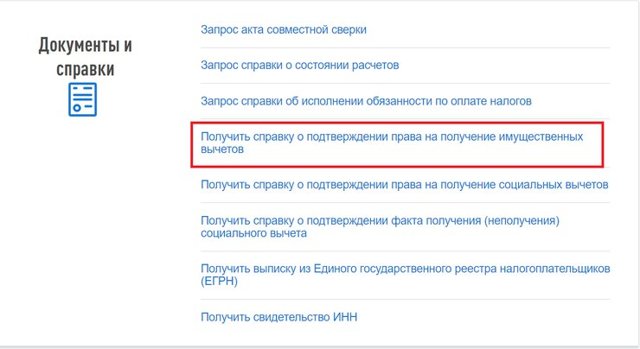

Справки о доходах можно скачать из личного кабинета налогоплательщика

При получении вычета по ипотечным процентам в налоговую надо предоставить:

- Договор с кредитной организацией.

- График погашения кредита и уплаты процентов за пользование заемными средствами.

- Документы, свидетельствующие об уплате процентов по ипотечному договору (целевому кредитному договору, договору займа). Это могут быть чеки, банковские выписки, справка от банка об уплаченных процентах.

Уточнить актуальный список документов, скачать формы и бланки можно на сайте ФНС. Налоговая может потребовать оригиналы документов, поэтому лучше иметь их под рукой.

Оформление вычета через работодателя

В этом случае вам не потребуется ждать окончания года, в котором вы купили жилье, — можно будет просто не платить НДФЛ в бюджет, получая ежемесячную прибавку к зарплате в размере 13%. Работодателю вы должны будете предоставить уведомление из налоговой о своем праве на вычет.

Оформить вычет также можно через личный кабинет на сайте ФНС (раздел «Жизненные ситуации» — «Запросить справку»). К электронному заявлению нужно будет приложить копии документов и подписать его с помощью ЭЦП (ключ формируется прямо в личном кабинете).

В течение месяца налоговая должна выдать собственнику уведомление для работодателя. После этого НДФЛ с работника взимать не будут, и его зарплата временно увеличится на 13%. Также сотруднику должны вернуть сумму налога, удержанную с начала года. Например, если квартиру купили в августе 2022-го, то НДФЛ вернут за восемь месяцев.

Если налогоплательщик работает по трудовому договору в нескольких компаниях, можно взять несколько уведомлений и не платить налог на каждом месте работы.

Уведомление о праве на вычет действует до конца года, потом потребуется получить новое. Если собственник жилья в течение года сменит место работы, то уведомление придется оформлять заново. Второй раз копии подтверждающих документов подавать не требуется.

Налоговый вычет по упрощенной форме

С мая 2021 года в России действует упрощенный порядок получения налогового вычета по расходам на квартиры, дома, земельные участки, а также по индивидуальным инвестиционным счетам.

Используя его, налогоплательщик может заполнить декларацию 3-НДФЛ прямо на сайте ФНС, там же указать реквизиты для перевода средств и приложить сканы документов.

Подтверждение расходов на имущество налоговая в этом случае может получить от участников информационного взаимодействия (банков).

важно

Появление упрощенного порядка не отменяет возможности пользоваться имущественным вычетом по старой схеме. «Упрощенка» отлично подходит собственникам с ипотекой, если их банк участвует в информационном взаимодействии с налоговой.

Но если собственнику нужно подтверждать расходы вне рамок банковского кредитования, ему может быть проще воспользоваться обычным порядком, приложив все необходимые документы. Это позволит избежать дополнительных вопросов со стороны инспекции.

Камеральная проверка при упрощенном оформлении вычета займет 30 дней, а деньги на счет перечислят в течение 15 дней после ее окончания (против 90 и 30 дней при обычной схеме).

Однако срок проверки могут продлить до трех месяцев, если у налоговой возникнут подозрения, что налогоплательщик нарушает законодательство.

Благодаря имущественному вычету сумма возврата НДФЛ на одного человека может составить до 650 тыс. рублей: 260 тыс. он получит за покупку квартиры, а если была использована ипотека, то еще до 390 тыс. рублей можно вернуть за уплаченные проценты. Если же вычет оформляют супруги, сумма возврата НДФЛ может достигнуть 1,3 млн рублей.

Как получить налоговый вычет при покупке квартиры

Какую сумму можно вернуть и когда это сделать, а также что для этого необходимо — в материале «РБК-Недвижимости»

Tramp57/shutterstock

Россияне, которые платят налог на доход физических лиц (НДФЛ), после покупки жилья могут вернуть часть уплаченных в бюджет средств. При этом неважно, каким способом приобретена недвижимость, на собственные средства или в ипотеку.

Рассказываем что нужно знать о налоговом вычете при приобретении квартиры.

Налоговый вычет за квартиру:

Как рассчитать налоговый вычет за квартиру

Налоговые резиденты России (живут в стране не менее 183 дней в течение года и уплачивают налог с зарплаты) могут получить у государства до 13% от стоимости приобретенной недвижимости. Если собственник квартиры не работает или платит налоги как ИП на упрощенной системе налогообложения, вернуть налог с помощью имущественного вычета нельзя, потому что он не уплачивается в бюджет.

Налоговый вычет за квартиру каждому человеку дают один раз. Существует лимит, с которого будет исчисляться налоговый вычет: 2 млн руб. — для строительства или покупки жилья, 3 млн руб.

— при погашении процентов по ипотеке. Таким образом, сумма имущественного налогового вычета может составить до 650 тыс. руб.: 260 тыс. руб. — за покупку квартиры и 390 тыс. руб.

— уплаченные проценты по ипотеке.

Если стоимость квартиры меньше 2 млн руб., то вычет рассчитывают в зависимости от суммы покупки, а остаток можно перенести на покупку других объектов. Вычет от уплаты процентов по ипотеке возвращается одноразово и действует в отношении одного объекта недвижимости.

Если квартира стоит 1,5 млн руб., то вычет по расходам на ее покупку составит 1,5 млн руб. — можно вернуть 13%, то есть 195 тыс. руб. уплаченного НДФЛ.

При стоимости квартиры 2 млн руб. можно вернуть 260 тыс. руб. налога.

Если недвижимость дороже, вычет будет равен максимально возможной сумме — 2 млн руб., а налог к возврату составит 260 тыс. руб.

Уплаченные проценты по ипотеке учитываются отдельно. НДФЛ вернут с той суммы, которая уже перечислена банку.

Бывают случаи, когда использовать весь вычет за год не получается. В таком случае остаток вычета можно переносить на следующие годы до тех пор, пока налогоплательщику не вернут всю сумму уплаченного НДФЛ. Растягивать вычет можно на любой период, пока государство не вернет всю причитающуюся по закону сумму.

Вернуть средства за жилье, которое приобреталось в браке, может каждый из супругов. В сумме семья сможет получить до 1,3 млн руб. Также родители, если платят за долю ребенка, могут вернуть НДФЛ с этой суммы расходов.

Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн руб. Просто расходы на долю ребенка учтутся как расходы родителей.

Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

В каких случаях НЕЛЬЗЯ получить налоговый вычет за квартиру:

- Вернуть налоговый вычет за недвижимость не получится, если оплата строительства (приобретения) жилья произведена за счет средств работодателя или других лиц, средств материнского капитала, а также за счет бюджетных средств.

- При покупке квартиры у родственников (взаимозависимых лиц) получить вычет не получится. К таким лицам относятся: физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный. То есть купить квартиру у мамы или сестры можно, но вычет по такой сделке получить нельзя. При этом при покупке недвижимости у тещи или брата жены получить вычет можно.

- Нельзя получить вычет по унаследованной или подаренной квартире, так как вы ничего не потратили, а значит, не уменьшили налогооблагаемую базу.

- Участники военной ипотеки не могут использовать вычет на общих основаниях, так как часть суммы на жилье им дает государство.

Срок получения вычета

Обратиться за получением налогового вычета при приобретении жилья на вторичном рынке можно сразу после регистрации сделки. Если квартира приобреталась в новостройке, подать документы можно после сдачи дома в эксплуатацию и подписания акта приема-передачи жилья. Сумма налогового вычета не может превышать уплаченных вами за год налогов или ежемесячных платежей по НДФЛ.

Вернуть налог можно только за календарный год, в котором появилось право на него, и за последующие годы. Получить налоговый вычет за недвижимость за годы, предшествующие году возникновения права на вычет, нельзя.

Ограничений по срокам получения вычета нет: если вы приобрели жилье в прошлом году, но не оформили вычет сразу, сделать это можно сейчас, и через десять лет, и через 20 лет после покупки квартиры.

Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

Примеры

Новостройку оплатили в 2016 году, а право собственности на нее оформили только в 2018-м. Право на вычет появилось в 2018 году. В 2020 году собственник подает декларации за 2019 и 2018 годы. Ему вернут НДФЛ, уплаченный в эти и последующие годы, а за 2017-й не вернут, потому что тогда еще не было права на вычет.

Квартира куплена в 2017 году, тогда же оформлено на нее право собственности, а оформить вычет решили в 2020 году. Вернуть налог можно за 2019, 2018 и 2017 годы.

Единственным исключением из этого правила является перенос вычета пенсионерам. Они могут получить вычет не только за тот год, когда приобрели недвижимость и оформили право собственности на нее, и последующие годы, но и за три предыдущих года.

Пенсионер в 2019 году купил квартиру и в том же году вышел на пенсию. Соответственно, налог на доходы он уже не платит и вернуть его за последующие годы не сможет, так как в бюджет ничего не перечисляет.

Однако он имеет право заявить вычет за 2018, 2017 и 2016 годы и вернуть НДФЛ, который заплатил до выхода на пенсию и приобретения жилья.

Таким правом обладают и работающие пенсионеры: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Список документов для налогового вычета

Для начала нужно заключить сделку по покупке жилья. Затем получить в налоговой инспекции уведомление о том, что вы имеете право на вычет. И это право требуется документально подтвердить и доказать, что вы совершили покупку.

Для оформления имущественного вычета при покупке квартиры необходимы документы:

- декларация о налогах на доходы физлиц по форме 3-НДФЛ (бланк можно взять в налоговой или на ее сайте);

- справка от доходах по форме 2-НДФЛ (получить у работодателя);

- договор купли-продажи жилья;

- свидетельство о праве собственности (или выписка из ЕГРН);

- акт приема-передачи квартиры налогоплательщику (или доли в ней);

- документы, подтверждающие расходы на покупку имущества (банковские выписки, расписка от продавца о получении денег);

- паспорт;

- свидетельство о заключении брака (если квартира приобретена в браке).

При получении вычета по ипотечным процентам нужно предоставить:

- договор с кредитной организацией;

- график погашения кредита и уплаты процентов за пользование заемными средствами.

Все документы можно предоставить в копиях, однако лучше всегда иметь при себе оригиналы.

Как получить налоговый вычет через налоговую

Для того чтобы получить имущественный вычет, можно обратиться в налоговую инспекцию. В этом случае нужно дождаться окончания года, в течение которого была куплена недвижимость. Этот способ подойдет тем, кто хочет получить большую сумму сразу. Полученные средства можно направить на ремонт квартиры, покупку мебели, крупные покупки или досрочное погашение жилищного кредита.

Инструкция для получения имущественного налогового вычета через налоговую:

1. Заполнить налоговую декларацию (по форме 3-НДФЛ).

2. Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3. Подготовить копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом;

- при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней);

- при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем;

- при погашении процентов по кредиту — целевой кредитный договор или договор займа, договор ипотеки, график погашения кредита (займа) и уплаты процентов.

4. Подготовить копии платежных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы);

- свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (можно использовать выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

5. При приобретении имущества в общую совместную собственность подготовить:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета между супругами.

6. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

Как получить налоговый вычет через работодателя

Получить имущественный налоговый вычет можно и через работодателя. Документы стоит подавать сразу, не дожидаясь конца года. В этом случае не нужно подавать декларацию по форме 3-НДФЛ.

Вычет предоставят на основании уведомления. Налоговая инспекция выдает такой документ по заявлению. Работодатель не будет удерживать НДФЛ с зарплаты, пока не выплатит полагающийся лимит компенсации.

Эти средства можно направить на погашение ежемесячных ипотечных платежей.

Инструкция для получения имущественного налогового вычета через работодателя:

- В произвольной форме написать заявление на получение уведомления от налогового органа о праве на имущественный вычет.

- Подготовить копии документов, подтверждающих право на получение имущественного вычета.

- Предоставить полный пакет документов в налоговый орган по месту жительства.

- По истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет.

- Предоставить работодателю выданное налоговым органом уведомление. Документ будет являться основанием для неудержания НДФЛ из зарплаты сотрудника до конца года.

Упрощенный налоговый вычет

В России упростили получение налогового вычета из НДФЛ при покупке квартиры, дома или земельного участка. Теперь для получения вычета заявителю надо только заполнить заявление в личном кабинете налогоплательщика, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания.

Как получить упрощенный налоговый вычет онлайн — читайте подробнее в инструкции «РБК-Недвижимости».

Как вернуть до 1,3 млн от стоимости квартиры

Часть денег, потраченных на покупку квартиры и выплату процентов по ипотеке, можно вернуть из государственного бюджета — с помощью имущественного налогового вычета. Каждому, кто платит со своего дохода налог в размере 13%, доступно для возврата максимум 650 тыс. рублей. Рассказываем, как получить вдвое больше с одного объекта.

Что такое имущественный налоговый вычет

Если вы получаете официальную зарплату, то платит подоходный налог — 13%. Эти деньги можно вернуть из бюджета при покупке недвижимости. Если оформлена ипотека, вычетов может быть два:

- Имущественный.

- За проценты, уплаченные банку.

Сумма, которую вы можете вернуть, зависит от зарплаты, но не может превышать 650 тыс. рублей. Максимальный размер имущественного вычета — 2 млн рублей, получится вернуть 13% — 260 тыс. рублей. По выплаченным банку процентам по ипотеке другой лимит — 3 млн рублей. С них можно вернуть 390 тыс. рублей.

Посчитаем на примере

Зарплата — 80 тыс. рублей в месяц, подоходный налог 13% — 10 400 рублей. За год накапливается 124 800 рублей. Получается, при покупке квартиры стоимостью от 2 млн рублей все доступные 650 тыс. рублей налогового вычета можно получить в течение шести лет (при условии, что сумма официальной заработной платы останется той же — 80 тыс. рублей).

Условия для имущественного налогового вычета

Главное, что нужно для получения любого налогового вычета, — официальная зарплата, с которой отчисляется 13% подоходного налога. Возврату подлежит фактически уплаченный или начисленный налог на доходы физических лиц.

Если работы или официального заработка нет или, например, вы работаете как ИП и платите налог по упрощенной системе, сделать вычет нельзя.

Какие еще есть условия для получения имущественного налогового вычета:

- Вычет можно сделать на покупку квартиры или жилого дома, расположенных на территории РФ.

- Вы заплатили за жилье свои деньги или взяли ипотеку.

- Квартира уже в собственности либо есть акт приема-передачи.

- Вычет по процентам можно получить только один раз и в отношении одного объекта. Остаток имущественного вычета можно получить при следующей покупке недвижимости.

- Нельзя оформить вычет, если продавец и покупатель — родственники.

- Подать декларацию можно только за три предыдущих года (если пропущен первый и второй год после покупки).

- Материнский капитал уменьшает сумму налогового вычета, так как вычитается из стоимости квартиры, оплаченной за счет личного дохода.

Подробнее об имущественном налоговом вычете можно прочитать по ссылке.

Имущественный налоговый вычет: как оформить и сколько денег можно получить

Как супругам получить два вычета с одной квартиры

Для квартиры, купленной в браке, доступен налоговый вычет в двойном размере: каждый супруг может воспользоваться своим правом. То есть и мужу, и жене разрешено получить 13% с 2 млн рублей за покупку недвижимости и с 3 млн — за проценты по ипотеке. При этом распределить вычет они могут по своему усмотрению.

Квартира должна быть оформлена в общую долевую собственность. Супруги могут получить с одного объекта недвижимости максимально 1,3 млн рублей: 650 тыс. рублей — один (260 тыс. плюс 390 тыс. рублей) и 650 тыс. рублей — другой.

Посчитаем на примере

Когда оба супруга работают

Зарплата мужа — 100 тыс. рублей (156 тыс. рублей уплаченных налогов в год), жены — 80 тыс. рублей (124,8 тыс. рублей уплаченных налогов в год). Купленная в браке квартира на вторичном рынке стоит 10 млн рублей, сумма процентов, уплаченных банку, — 6,2 млн рублей.

При условии, что супруги не меняют работу и уровень их заработной платы остается тем же:

- Муж может получить 650 тыс. рублей в течение пяти лет.

- Жена — в течение шести лет.

Если стоимость квартиры не позволяет обоим супругам вернуть весь налог с одного объекта, оставшаяся часть вычета переносится на другую сделку по покупке недвижимости.

Например, стоимость квартиры — 3 млн рублей. Супруги пишут заявление-соглашение, в котором распределяют суммы: жене — 2 млн, мужу — 1 млн. Получается, жена может получить все доступные ей 260 тыс. рублей, а муж — только 130 тыс. рублей. Оставшиеся 130 тыс. он сможет вернуть при покупке нового объекта.

Если сумма уплаченных банку процентов меньше 6 млн рублей (по 3 млн на мужа и жену), один из супругов может получить все 390 тыс. рублей, другой — меньше доступного. Но право на вычет по процентам за ипотеку дается лишь раз в жизни. Возможно, второму супругу имеет смысл сохранить это право до следующей ипотечной сделки.

Например, сумма уплаченных банку процентов по ипотеке — 4 млн рублей. Жена может получить вычет с 3 млн рублей (390 тыс.), а муж — с 1 млн (130 тыс.). Но оставшиеся 260 тыс. рублей ему будут уже недоступны. Либо супруг может получить все 390 тыс. рублей при покупке в ипотеку следующей квартиры (если сумма уплаченных процентов будет больше 3 млн рублей).

Подобрать ипотеку

Когда работает один супруг

Жена зарабатывает 100 тыс. рублей, а у мужа — ИП, он платит налог по упрощенной системе и не имеет права на налоговый вычет. Приобретенная недвижимость стоит 3,5 млн рублей.

Супруги составляют между собой заявление-соглашение, в котором указывают долю средств жены — 2 млн рублей. Теперь она может получить с этой суммы налоговый вычет — максимально доступные 260 тыс. рублей.

Когда муж будут получать официальную зарплату с подоходным налогом 13%, он сможет со своей доли, 1,5 млн рублей, получить 195 тыс. рублей.

Остальная часть вычета будет доступна ему при покупке другого объекта недвижимости.

Заявление-соглашение на распределение имущественного налогового вычета можно подать только один раз, изменить условия в дальнейшем не получится. Но если стоимость квартиры больше 4 млн рублей (по 2 млн на каждого супруга), распределение вычета автоматически производится пополам, без заявления.

Выбор пользователей Банки.ру