Регистрация в качестве самозанятого для нерезидента рф 2023

В 2019 году в Россию въехали почти 20 млн иностранных граждан. Часть из них – трудовые мигранты, которые прибыли в нашу страну с целью заработать. Причём разрешение на работу получили всего лишь 127 тысяч человек, ещё около 1,7 млн оформили для себя патент.

За патент надо платить фиксированную сумму, например, в 2020 году в Москве это было 5 350 рублей, в Якутии — 9 788 рублей. А учитывая, что заработки большинства мигрантов нерегулярны, многие работают в России нелегально, никак не оформляя свою деятельность.

Конечно, если речь идёт о более-менее крупном бизнесе, то иностранцы регистрируют ИП или компании. Но их всё же не так много, например, индивидуальными предпринимателями стали только 63 105 иностранцев и 589 апатридов.

В 2023 году для иностранных граждан есть ещё одна возможность легализовать свою деятельность в России — стать самозанятыми. Этот налоговый режим большей частью предназначен для россиян, однако граждане стран ЕАЭС тоже вправе на нём работать. Кроме того, перечень стран в дальнейшем предполагается расширить.

- Нужен ли расчётный счёт для самозанятых

Кто такой самозанятый

Самозанятый – это человек, который оказывает услуги, выполняет работы или продаёт товары своего изготовления. Он сам находит себе заказчиков и договаривается об условиях оплаты.

Это домашний персонал, фрилансеры, строительные мастера, швеи на заказ, репетиторы и др. Таких людей ещё называют частниками, и их услуги пользуются большой популярностью. Однако такая деятельность до последнего времени никак не была регламентирована, и это создавало ряд проблем:

- оплата услуг самозанятого документально не подтверждалась, а заказчики не могли предъявить претензии к качеству услуг;

- бюджет не получал с этих доходов никаких поступлений, при этом государство должно обеспечить социальную защиту и медицинское обслуживание всех своих граждан;

- самозанятые не могли подтвердить источник своих доходов, что создавало сложности при получении ипотеки и кредитов, выезде за границу, выплате алиментов.

Для легализации самозанятых разработали очень простой налоговый режим, которых называется налогом на профессиональный доход. Сначала он действовал только в четырёх российских регионах, но с июля 2020 года НПД можно применять по всей территории РФ.

На НПД установлены самые низкие налоговые ставки: 4% от дохода, если оплата получена от клиента-физлица, и 6% при оказании услуг организациям и ИП. Обязательных платежей, таких как взносы ИП, у самозанятых нет, то есть платить в бюджет надо только при получении доходов. Кроме того, плательщики НПД получили дополнительные бонусы для уплаты налога.

Чтобы оформить самозанятость, не надо идти в налоговую инспекцию, вся регистрация происходит онлайн. И как мы уже отметили, быть самозанятым можно и иностранному гражданину, но пока только из стран-членов ЕЭАС (Беларусь, Казахстан, Армения, Кыргызская Республика).

Как иностранцу стать самозанятым

Итак, на вопрос, может ли иностранный гражданин зарегистрироваться самозанятым, ответ положительный. Теперь разберёмся, как это сделать.

Процедура регистрации плательщика НПД для иностранца практически не отличается от регистрации россиянина. Единственная разница – иностранный гражданин не может встать на учёт только по данным своего паспорта. Надо обязательно получить ИНН (идентификационный номер налогоплательщика).

Для этого сначала оформляют РВП или ВНЖ, которое подтверждает легальное пребывание иностранца в России. После этого необходимо обратиться в налоговую инспекцию, обслуживающую территорию, где проживает иностранный гражданин.

ИНН выдаётся на основании заявления по форме № 2-2-Учёт. Бланк для заполнения можно найти здесь или попросить в налоговой инспекции.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=ygVr0KDQtdCz0LjRgdGC0YDQsNGG0LjRjyDQsiDQutCw0YfQtdGB0YLQstC1INGB0LDQvNC-0LfQsNC90Y_RgtC-0LPQviDQtNC70Y8g0L3QtdGA0LXQt9C40LTQtdC90YLQsCDRgNGEIDIwMjM%3D

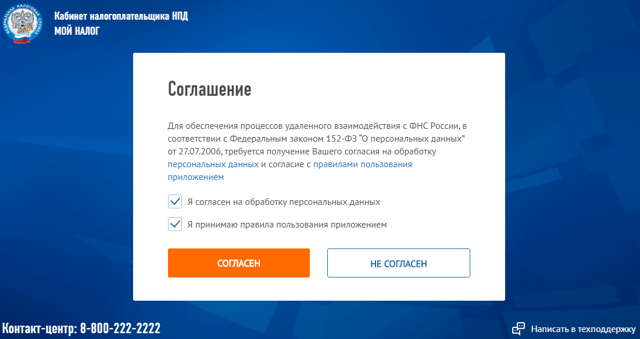

После получения ИНН надо скачать приложение «Мой налог» или зайти на сайт ФНС. Сначала надо дать согласие на обработку персональных данных.

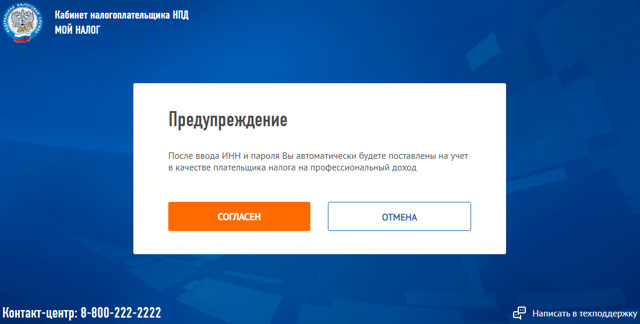

Теперь введите свой ИНН и пароль. Форма предупреждает, что после ввода этих данных человек будет зарегистрирован и поставлен на учёт в качестве плательщика налога на профессиональный доход.

Кроме того, зарегистрироваться можно в банках: Сбербанке, ВТБ, Тинькофф, Совкомбанк, Альфа, Киви и других. Просто обратитесь к менеджеру и скажите, что хотите стать самозанятым. В этом случае ничего самому делать не придётся, банк подготовит ваше заявление и направит его в ФНС.

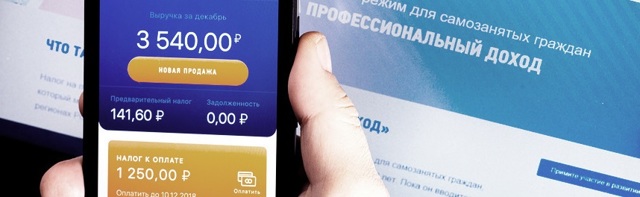

После регистрации плательщик НПД получает доступ в личный кабинет, где есть вся необходимая информация для работы. Получив оплату наличными или картой, надо отразить в личном кабинете сумму дохода, после чего клиенту будет направлен электронный чек.

По итогу месяца сервис сам рассчитает, сколько налога надо заплатить. Срок уплаты – 25 число после отчётного месяца, для удобства можно указать в личном кабинете свою карту, тогда налог спишется автоматически. Если в каком-то месяце дохода не было, то налог начисляться не будет.

Важно соблюдать установленное ограничение по годовому доходу – не более 2,4 млн рублей. Если его превысить, регистрация самозанятого будет аннулирована.

Выводы

- Зарегистрироваться самозанятыми могут не только россияне, но и иностранные граждане (пока только стран-членов ЕЭАС). Перечень стран планируют расширить и разрешить этот статус гражданам СНГ, но пока сроки этих изменений не известны.

- Для регистрации надо оформить в России РВП или ВНЖ, а также получить номер ИНН.

Сама процедура происходит онлайн через приложение «Мой налог» или личный кабинет на сайте ФНС.

- Для иностранных граждан, которые зарегистрированы в качестве плательщика НПД, установлены те же самые налоговые ставки и льготы, что и для россиян.

- Справка о выручке и уплате налогов, которая формируется в личном кабинете самозанятого, является легальным подтверждением доходов иностранца на территории РФ.

Бесплатная консультация по налогообложению

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Самозанятые иностранцы и работодатель: Кто из иностранцев может быть самозанятым

Содержание:

Получить консультацию специалиста

Кто может быть самозанятым иностранцем

Самозанятый иностранец – тот, кто работает сам на себя и оказывает услуги российским компаниям и индивидуальным предпринимателям.

Однако зарегистрироваться как самозанятый могут не все иностранцы. Это право есть только у граждан стран ЕАЭС – Армении, Белоруссии, Казахстана и Киргизии (ст. 5 ФЗ №422 от 27.11.2018). Им нужно получить ИНН и оформить статус самозанятого в ФНС или в мобильном приложении банка.

Примечание редакции: подробнее о статусе самозанятого читайте в статье «Самозанятые иностранцы в России в 2021 году».

Как сотрудничать с иностранными самозанятыми

Чтобы сотрудничество было законным, обратите внимание на:

- документы иностранца. Он должен находиться в РФ легально, в противном случае сотрудничать с ним нельзя;

- договор. С самозанятым необходимо оформлять только гражданско-правовой договор. И тщательно следить за тем, чтобы его текст не пересекался с трудовым законодательством.

По самозанятым, как и по всем иностранным работникам, работодатель подает уведомление о заключении и расторжении (прекращении) договора. Потому что уведомления подаются не только по трудовым договорам, но и по гражданско-правовым.

По самозанятому иностранцу работодателю надо подать уведомления в МВД о заключении и расторжении договора в течение 3 рабочих дней с момента приема или увольнения.

Примечание редакции: с алгоритмом подачи уведомлений о заключении и расторжении договоров вы можете ознакомиться в статьях Базы знаний “Уведомление о заключении трудового или гражданско-правового договора с иностранным гражданином или лицом без гражданства” и “Уведомление о расторжении/прекращении трудового или гражданско-правового договора с иностранным гражданином или лицом без гражданства”.

Какая отчетность у самозанятых

На самозанятых иностранцев распространяются такие же требования по отчетности, как и на россиян. После каждой оплаты за работу они должны формировать чеки и присылать их заказчику услуг. Делать это можно в приложении «Мой налог».

Самозанятый иностранец самостоятельно оплачивает все налоги за себя. Заказчик услуг ничего не удерживает с выплаты ему.

Если сумма по договору с самозанятым иностранцем превышает 200 000 руб., то она попадает под валютный контроль. В этом случае при оформлении первого платежа по такому договору не забудьте прикрепить скан или фотографию договора. Даже если этот платеж — неполная предоплата.

Самозанятые иностранцы – отдельная категория иностранных работников. У нее есть свои особенности по трудоустройству и работе. Поэтому если не знаете, как работать с иностранными самозанятыми, – проконсультируйтесь с миграционными специалистами.

Если вам нужна консультация или помощь в оформлении документов для иностранных сотрудников, то вы можете получить ее у наших экспертов. Условия и стоимость наших услуг вы найдете на сайте » Альянс — Трудовая миграция».

Как платить налоги самозанятому из другой страны?

Мне 24 года. Я фрилансер-художник, зарабатываю около 80 000—100 000 Р в месяц — бывает больше, бывает меньше. Своей недвижимости и движимого имущества у меня нет.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=YAHIAQE%3D

Несколько лет я работала в основном с одним заказчиком. Он заказывал у меня набор графики и все оплачивал в срок — по часам работы. Около года назад я встала на учет как самозанятая: сначала в одном уголке страны, а после переехала в родной город и перевелась в свой регион.

Пять месяцев назад по большой любви я переехала в Грузию и озадачилась тем, как платить налоги и вести учет в приложении «Мой налог». Ведь черным по белому написано, что самозанятым нельзя вести деятельность из других регионов и тем более стран. Какие будут последствия или как все сделать законно, понять невозможно.

Я обратилась к своему основному заказчику с вопросом, что делать. Он предложил мне просто в следующем году самостоятельно заплатить всю сумму налога. И эта тема отложилась в долгий ящик. Сейчас мы с заказчиком разошлись. Из Грузии я уезжать не собираюсь — напротив, планирую выйти здесь замуж.

Как самозанятому в такой ситуации разобраться с налогами? Правильно ли я поступила, прекратив вписывать платежи в «Мой налог»? Нужно ли мне платить налог как нерезиденту?

Поправлю вас: работать в статусе самозанятого можно из любой точки мира. Главное — иметь гражданство РФ или одной из стран ЕАЭС и сотрудничать с российскими заказчиками. Вы этого не знали, поэтому перестали вносить доходы в приложение «Мой налог». К сожалению, за это налоговая может оштрафовать.

После переезда в Грузию вы, скорее всего, стали ее налоговым резидентом. Поэтому перед началом деятельности разберитесь с налоговым законодательством Грузии. Возможно, вы должны что-то платить там.

Подпишитесь, чтобы следить за разборами новых законов и анализом финансовой ситуации Подписаться

Чтобы платить налог, самозанятые должны жить в России или получать доход от российских заказчиков. Какой регион указать при регистрации, выбирает самозанятый. В приложении «Мой налог» нельзя выбрать другую страну, но можно указать регион, где находится заказчик.

Поэтому статус самозанятого у исполнителя выгоден в первую очередь заказчику: он сможет сэкономить на страховых взносах. Самому же исполнителю-нерезиденту от статуса самозанятого выгоды немного: придется платить налог в РФ, хотя делать это необязательно.

Утрата статуса налогового резидента означает, что человек, не зарегистрированный как самозанятый, не должен отчитываться перед налоговой о своих зарубежных доходах и платить с них НДФЛ.

С помощью чеков самозанятый отчитывается перед налоговой за свои доходы. А заказчик сможет учесть расходы и не начислять НДФЛ и страховые взносы на вознаграждение.

За то время, пока вы разбирались с налогами, статус самозанятого, как я понимаю, вы не теряли. Это значит, что вы должны были вносить доходы в приложение «Мой налог» и платить с них НПД.

Вам остается указать все доходы, которые вы получили от заказчика в статусе самозанятой, в приложении нынешней датой и надеяться, что налоговая вас не оштрафует.

Может ли иностранец быть самозанятым?

Иностранные граждане, прибывшие в Россию с целью заработать, обычно никак не оформляют свою трудовую деятельность. Одна из причин — необходимость платить налоги и сдавать отчетность, даже если заработок нерегулярный. Решить проблему поможет налоговый режим для самозанятых, который успел хорошо зарекомендовать себя среди россиян. В 2020 году он стал доступным и для иностранцев, позволяя им легализовать свою деятельность в РФ.

Самозанятый — это кто?

В Налоговом кодексе не встречается термин «самозанятые граждане».

Физические лица, осуществляющие предпринимательскую деятельность без регистрации ИП, официально называются плательщиками налога на профессиональный доход (НПД) — это и есть самозанятые.

Самозанятые могут заниматься практически любой деятельностью, не связанной с наймом лиц на работу (трудоустройством) и продажами как таковыми. Сейчас для самозанятых предусмотрено более 130 направлений деятельности. К ним относятся:

- сиделки и репетиторы;

- фрилансеры и мастера маникюра на дому;

- швеи;

- кондитеры;

- водители;

- специалисты по ремонту и восстановлению компьютеров или бытовых приборов, приезжающие домой к клиенту и многие другие.

Этот новый налоговый режим очень прост в понимании и реализации, а также выгоден по ставкам налогообложения для самих самозанятых и контрагентов, которые сотрудничают с плательщиками налога на профессиональный доход.

https://www.youtube.com/watch?v=RudnsVYOaoo\u0026pp=ygVr0KDQtdCz0LjRgdGC0YDQsNGG0LjRjyDQsiDQutCw0YfQtdGB0YLQstC1INGB0LDQvNC-0LfQsNC90Y_RgtC-0LPQviDQtNC70Y8g0L3QtdGA0LXQt9C40LTQtdC90YLQsCDRgNGEIDIwMjM%3D

На НПД установлены самые низкие налоговые ставки: 4% от дохода, если оплата получена от клиента-физлица, и 6% при оказании услуг организациям и ИП.

Обязательных платежей, таких как взносы в пенсионный и другие государственные социальные фонды, у самозанятых нет, то есть платить в бюджет надо только при получении доходов.

Кроме того, плательщики НПД получают бонус для уплаты налога — 10000 рублей.

Нельзя не упомянуть об ограничениях данной системы налогообложения:

Самозанятые не могут нанимать сотрудников по трудовому договору и их доход не может превышать 2,4 млн рублей в год. Есть ограничения по видам деятельности. Кроме того, плательщики налога на профессиональный доход не могут вступать в договорные отношения со своим бывшим работодателем на протяжении 2-х лет после расторжения трудовых отношений.

Данный спецрежим большей частью предназначен для россиян, однако граждане стран ЕАЭС тоже могут использовать данную возможность. Кроме того, перечень стран в дальнейшем предполагается расширить.

Напомним, что членами Договора о ЕАЭС, помимо России, являются: Армения, Беларусь, Казахстан и Кыргызстан.

Зачем получать статус самозанятого?

- У самозанятого будет подтвержденный доход.

- Самозанятый можетне бояться проверок налоговой инспекции, штрафов и судебных разбирательств из-за того, что не заплатил налоги или ведет предпринимательскую деятельность без регистрации.

- Налогоплательщику НПД будут доступны льготные займы в государственных микрофинансовых организациях (МФО). Также можно претендовать на гарантийную поддержку от фондов содействия кредитованию и скидки на аренду помещений в коворкингах и бизнес-инкубаторах.

- Если понадобятся консультации по вопросам кредитования, налогообложения или бухучета, самозанятый может обратиться в государственные центры поддержки предпринимателей «Мой бизнес». Эти центры также организуют бесплатные обучающие мероприятия по бизнес-темам в очном и онлайн-формате.

- Есть шанс найти новых клиентов. Компании все чаще отдают заказы на субподряд самозанятым или индивидуальным предпринимателям (ИП) — для них это выгоднее, чем нанимать работников в штат или по договорам. При этом гораздо проще стать самозанятым, чем регистрировать ИП.

Как иностранцу стать самозанятым

Итак, на вопрос, может ли иностранный гражданин зарегистрироваться самозанятым, ответ положительный. Теперь выстроим алгоритм, как это сделать.

Процедура регистрации плательщика НПД для иностранца практически не отличается от регистрации россиянина. Единственная разница — иностранный гражданин не может встать на учёт только по данным своего паспорта. Надо обязательно получить ИНН (идентификационный номер налогоплательщика).

1. Сначала иностранец оформляет РВП (разрешение на временное проживание) или ВНЖ (вид на жительство), которое подтверждает легальное пребывание иностранца в России.

2. После этого необходимо обратиться в налоговую инспекцию, обслуживающую территорию, где проживает иностранный гражданин для получения ИНН. ИНН выдаётся на основании заявления по форме № 2-2-Учёт.

3. После получения ИНН нужно пройти регистрацию в кабинете налогоплательщика «Мой налог»

Важно! Граждане государств — членов ЕАЭС не смогут зарегистрироваться плательщиками налога на профессиональный доход через мобильное приложение: оно не сможет распознать иностранный паспорт.

4. В приложении «Мой налог» дать согласие на обработку персональных данных и ввести свой ИНН и пароль.

Иностранный гражданин из ЕАЭС сможет зарегистрироваться в банках: Сбербанке, ВТБ, Тинькофф, Совкомбанк, Альфа, Киви и других (п. 2–4 ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Просто обратитесь к менеджеру и скажите, что хотите стать самозанятым. В этом случае ничего самому делать не придётся, банк подготовит ваше заявление и направит его в ФНС.

Теперь можно осуществлять деятельность в качестве самозанятого!

После регистрации плательщик НПД получает доступ в личный кабинет, где есть вся необходимая информация для работы.

https://www.youtube.com/watch?v=RudnsVYOaoo\u0026pp=YAHIAQE%3D

По итогу месяца сервис сам рассчитает, сколько налога надо заплатить. Срок уплаты — 25 число после отчётного месяца, для удобства можно указать в личном кабинете свою карту, тогда налог спишется автоматически. Если в каком-то месяце дохода не было, то налог начисляться не будет.

Важно соблюдать установленное ограничение по годовому доходу — не более 2,4 млн рублей. Если его превысить, регистрация самозанятого будет аннулирована.

Бизнесу выгодно выстраивать сотрудничество с самозанятыми. Это и возможность получения результата выполнения работ и оказания услуг без оформления трудовых отношений, и отсутствие необходимости платить взносы с ФОТ. А также возможность уменьшать налогооблагаемую базу по налогу на прибыль.

Теме особенности взаимоотношений бизнеса и самозанятых иностранных граждан будет посвящена одна из следующих записей нашего блога, следите за обновлениями!

На online-площадке Биржа аутсорсинга встречаются заказчики и самозанятые исполнители в удобном, а главное, безопасном формате. Заказчикам предлагается доступ к обширной базе исполнителей из различных сфер деятельности, а исполнители находят заказы с достойной оплатой. База исполнителей постоянно пополняется.

Памятка налоговым нерезидентам по итогам 2022 — уплата налогов с различных видов дохода

Как определяется статус налогового резидента РФ

В настоящей статье будут рассмотрены вопросы о налоговых последствиях, возникающих в РФ, если физическое лицо в 2022 году находилось за пределами РФ более 183 дней, т.е. получило статус налогового НЕрезидента РФ. Какие налоги должны уплачивать нерезиденты с различных доходов на территории РФ.

Определение статуса налогового резидента РФ возможно двумя способами:

- на конкретную дату — применяется в большинстве случаев налоговыми агентами при уплате налога за физическое лицо в текущем налоговом периоде для определения соответствующей ставки налога. Рассчитывается путем сложения количества дней пребывания в РФ за период 365 дней «назад» от конкретной даты

- по итогам календарного года — применяется в большинстве случаев физическими лицами для определения их статуса за конкретный налоговый (отчетный) период для целей самостоятельного расчета налога. Рассчитывается путем сложения количества дней пребывания в РФ за период с 1 января по 31 декабря календарного года

- Определение статуса налогового резидента на конкретную дату

- Напоминаю, что по общим правилам в соответствии с п 2 ст 207 НК РФ налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Данный метод применяется при определении статуса на конкретный день, что актуально в частности:— налоговым агентам (например, работодателю при выплате налога за работника несколько раз в течение года, когда необходимо применить корректную ставку НДФЛ на дату выплаты налога)

- — при определении обязанности по подаче уведомления об участии в иностранных организациях в связи с возникновением участия

- Определение статуса резидента по итогам календарного года

Как видно, необходимость определить статус на конкретную дату имеется не часто.

В большинстве случаев итоговый статус налогового резидента/нерезидента РФ определяется за конкретный календарный (отчетный) год путем сложения совокупно всех дней его нахождения на территории РФ за период с 1 января по 31 декабря календарного года. Данная позиция подтверждена Письмом ФНС РФ от 30 сентября 2019 г. N БС-4-11/19925 О признании физического лица налоговым резидентом РФ и подтверждении статуса налогового резидента иностранного государства.

- Смотрите видео на нашем YouTube канале

- Актуальные бизнес- новости и обсуждения текущих событий в режиме он-лайн — в нашем Telegram канале

- Дни прилета и вылета с территории РФ

- Дни прилета и вылета в/из РФ считаются днями нахождения на территории РФ.

- Нахождение за границей на период краткосрочного лечения или обучения

В соответствии с п 2 ст 207 НК РФ период нахождения физического лица в РФ не прерывается на периоды его выезда для краткосрочного (менее шести месяцев) лечения или обучения.

Самозанятость с видом на жительство: как оформиться фрилансеру

Прослушать запись

В этом году в Российской Федерации появился новый альтернативный вид налогообложения — налог на профессиональный доход. В народе и СМИ его окрестили «налогом самозанятых».

Пока это не законопроект, а эксперимент, рассчитанный на 10 лет и действующий в 4-х регионах: Москве, Московской области, Татарстане и Калужской области.

Но как насчет тех, кто имеет вид на жительство? Самозанятые российские граждане вправе легально пользоваться выгодной налоговой системой. Доступна ли она иностранцам? Об этом мы и поговорим ниже.

Что такое налог на профессиональный доход (НПД) и в чем его выгода?

НПД — это особый режим налогообложения, применяемый к доходам от продажи товаров и услуг физических лиц и индивидуальных предпринимателей, годовая выручка которых не переваливает за 2,4 миллиона рублей. Налоговая ставка по этому режиму устанавливается в размере:

- 4% для физлиц;

- 6% для индивидуальных предпринимателей.

НПД не может применяться адвокатами, нотариусами, медиаторам и оценщикам, зато подойдет репетиторам, арендодателям, няням, фотографам и программистам. По ссылке приведены подробности того, к кому применим режим НПД.

https://www.youtube.com/watch?v=S8ItYofxj7k\u0026pp=ygVr0KDQtdCz0LjRgdGC0YDQsNGG0LjRjyDQsiDQutCw0YfQtdGB0YLQstC1INGB0LDQvNC-0LfQsNC90Y_RgtC-0LPQviDQtNC70Y8g0L3QtdGA0LXQt9C40LTQtdC90YLQsCDRgNGEIDIwMjM%3D

Почему это может быть выгодно? Для ИП плюс данного режима в том, что он освобождает от уплаты НДС и предлагает более низкую процентную ставку.

Для физических лиц преимущество в том, что НПД легализует деятельность и избавляет от тревог по поводу того, что налоговая обнаружит неучтенные доходы и заставит выплачивать налог по ставке в 13% (а такое возможно, если вы принимаете оплату через банковские счета).

Что касается иностранцев, у которых есть вид на жительство, то для них легальность доходов —обязательное условие, ведь мигрантам, в отличие от российских граждан, приходится подтверждать наличие источника средств к существованию каждый год. Поэтому для иностранцев, имеющих вид на жительство, официальная самозанятость — отличный вариант, позволяющий не просто получать деньги от своего дела, но и заниматься им, не нарушая закон.

Где можно получить статус самозанятого?

Пробными территориями для проведения эксперимента назначены Москва, Московская и Калужская область, а также Республика Татарстан. Проект запущен с первого дня 2019 года и продолжится до конца 2028. По результатам эксперимента будет принято (или не принято) решение о принятии соответствующих поправок в Налоговый Кодекс и распространении подобной практики на все субъекты РФ.

Значит ли это, что пока легализоваться в статусе самозанятых вправе только те, кто живет в указанных выше регионах? Не совсем. Вам не обязательно жить или быть зарегистрированным в этих субъектах — можно просто иметь там клиентов.

К примеру: Анатолий — веб-дизайнер. Он живет в Екатеринбурге, но работает в основном с заказчиками из Москвы и Санкт-Петербурга. В таком случае, он может зарегистрироваться на НПД в столице, а платить налог со всех доходов, в том числе и с поступающих из Северной Пальмиры.

Как зарегистрироваться в качестве самозанятого?

Чтобы начать платить НПД или перейти на него с иного

налогового режима, нужно зарегистрироваться. Осуществить это можно через

бесплатное приложение «Мой налог», через онлайн-кабинет налогоплательщика на

сайте ФНС или через портал госуслуг. Можно и лично в налоговом органе по месту жительства

(или пребывания).

Впрочем, без приложения «Мой налог» все равно не обойтись. Ведь с его помощью можно формировать чеки для покупателей, на основании которых создаются онлайн-отчеты для налоговой.

НПД оплачивается ежемесячно. Никаких специальных деклараций заполнять не нужно. Можно вообще привязать к приложению «Мой налог» банковскую карту, настроить автоплатёж и забыть об этом. Некоторые банки предлагают самозанятым специальные сервисы вроде конструктора сайтов или приложений для онлайн-записи клиентов.

Вид на жительство: самозанятые

К сожалению, пока НПД доступен далеко не для всех иностранцев с ВНЖ. Имея вид на жительство, самозанятыми легально могут стать только граждане ЕАЭС, а именно Беларуси, Киргизии, Казахстана и Армении. Для подданных других государств данный режим пока не доступен.

npd.nalog.ru

Для того чтобы зарегистрироваться, понадобится ИНН и пароль от личного онлайн-кабинета на сайте налоговой. Получить пароль, если у вас его еще нет, можно в ближайшем налоговом органе.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Русский▼

Новые правила уплаты НДФЛ для нерезидентов на удаленке: что и для кого меняется? — новости от редакции «Бизнес Секреты — Тинькофф

Госдума одобрила в первом чтении законопроект о ставках НДФЛ для всех нерезидентов, которые работают на российский бизнес удаленно за границей. Если поправки примут, они вступят в силу 1 января 2024 года.

Законопроект № 369931-8

Власти начали обсуждать поправки в налоговый кодекс в 2022 году после того, как десятки тысяч россиян покинули страну и стали нерезидентами, то есть провели вне России меньше 183 дней в течение 12 месяцев. Многие из них и после переезда продолжили сотрудничать с российскими работодателями. Однако не всегда ясно, как платить налоги за таких сотрудников.

Резидент и нерезидент: кто это такие и чем они различаются?

Сейчас ставка НДФЛ зависит от двух условий — налогового резидентства сотрудника и места его работы по договору:

- если сотрудник — нерезидент, а место его работы по договору — в России, работодатель удерживает НДФЛ по ставке 30%, даже если нерезидент трудится за рубежом;

- если сотрудник — нерезидент и в договоре с ним указано, что он работает за границей, платить за него НДФЛ не нужно;

- если работник — резидент, по договору и реально трудится за рубежом, он платит НДФЛ в российский бюджет по ставке 13% сам, через подачу декларации до 30 апреля следующего года. Российский работодатель не должен удерживать налог с выплат такому сотруднику.

Такой порядок уплаты НДФЛ действует до 31 декабря 2023 года.

С 1 января 2024 года ставка НДФЛ составит 13% для всех категорий удаленных работников и 15% для тех, кто получает свыше 5 000 000 ₽ в год. Это касается всех, кто удаленно работает на российский бизнес по трудовому договору или договору гражданско-правового характера — ГПХ.

Налоговым агентом как для резидентов, так и для нерезидентов выступит российский работодатель. Это может быть российская компания или ИП. Сами работники не должны будут платить за себя НДФЛ.

По действующим правилам работодателям несложно избежать уплаты 30-процентного НДФЛ с доходов для нерезидентов, даже если по закону они должны уплатить налог.

Например, если сотрудник-нерезидент работает за границей, можно заключить с ним допсоглашение к трудовому договору, в котором будет прописано, что его место работы — за рубежом.

В этом случае удерживать с его зарплаты НДФЛ гарантированно не придется, как и в целом следить за его налоговым статусом.

Ведь если вдруг работник станет резидентом, НДФЛ с выплат по такому договору ему придется заплатить самому.

Чтобы зарубежные удаленные сотрудники российских работодателей продолжали платить НДФЛ, Минфин и разработал поправки. Сначала таких нерезидентов предлагали обложить налогом в 30%, позже снизили требования до 13—15%.

Да, поправки освобождают уехавших россиян и вообще любых нерезидентов от уплаты НДФЛ по ставке 30% с доходов от удаленной работы на российский бизнес. Ставка 30% останется только для нерезидентов РФ, которые работают на компанию или ИП в России, а не за рубежом.

Но после того как закон вступит в силу, компаниям и ИП придется удерживать налог по ставке 13 или 15% и с доходов сотрудников, за которых сейчас можно не платить вовсе — то есть за нерезидентов, которые работают из-за рубежа, если это место работы указано в их договоре с российским бизнесом.

Для самозанятых и ИП, которые используют специальные режимы налогообложения — УСН, АУСН или ПСН, порядок налогообложения не меняется. Налоговые ставки для таких людей не зависят от статуса резидента, так как они не платят НДФЛ.

Если бизнес работает с ИП или самозанятым по договору ГПХ, то тут правила тоже не меняются — сотрудник платит налог с доходов сам, и в налоговую отчетность компании или ИП такие работники не попадают.

Если об этом не рассказал сам сотрудник, то никак. По закону работники не обязаны оповещать работодателя или налоговую о смене резидентства. Получить эту информацию самостоятельно бизнес не может. При этом работодатель имеет право прописать в договоре пункт, который обязывает сотрудника сообщать о смене резидентства, и ответственность за нарушение этого требования.

В этом и заключается сложность действующих правил: многие компании и ИП не могут или не хотят оперативно проверять налоговый статус у всех удаленных сотрудников. Соответственно, они не могут точно знать, сколько процентов НДФЛ отчислять за работников.

Новые правила позволяют об этом не думать: если человек удаленно работает на российский бизнес по трудовому договору или договору ГПХ, то как его налоговый агент вы удерживаете из его заработка 13 или 15% НДФЛ.

За несвоевременное перечисление или неудержание НДФЛ налоговому агенту грозит штраф — 20% от суммы налога, не перечисленной в срок.

ст. 123 НК РФ

Если сотрудник платит налог сам, такой же штраф ожидает и его. Если доказано умышленное нарушение, штраф возрастает до 40%.

ст. 122 НК РФ

Кроме того, работника могут оштрафовать за непредставление налоговой декларации. В этом случае штраф составит 5% от неуплаченной в срок суммы за каждый полный или неполный месяц просрочки, но не более 30% указанной суммы и не менее 1000 ₽.

ст. 119 НК РФ

Как оформить самозанятость: как получить этот статус и что он дает

Самозанятость – система налогообложения с уплатой налога на профессиональный доход. Рассказываем, кто в 2023 году может стать самозанятым, как это сделать, в чём преимущества и минусы этого налогового режима.

Кто такой самозанятый?

- Самозанятость – особый режим налогообложения, предусмотренный только для физических лиц, включая граждан, зарегистрированных в качестве индивидуального предпринимателя.

- Самозанятым может быть человек, продающий результаты своего труда или оказывающий услуги при условии, что он не занимается перепродажей чужого имущества и собственности, не имеет наёмных работников, а его совокупный годовой доход не превышает 2,4 млн рублей.

- Перечень видов деятельности самозанятого ограничен. Так, самозанятость нельзя применять, если:

- вы торгуете подакцизными товарами, занимаетесь добычей и/или обработкой драгоценных металлов, перепродаёте товары и имущество, не принадлежащие вам лично;

- работаете по агентскому договору или договору комиссии на нанимателя, ведёте коммерческую деятельность в его интересах;

- занимаетесь предпринимательством с применением любого другого налогового режима;

- принимаете на свой счет оплату за товары и услуги третьих лиц.

«Закон о самозанятых» 422-ФЗ не предусматривает финального перечня профессий, которые подходят для самозанятых. Однако их примерный список есть. Самозанятыми могут быть гувернантки, репетиторы, мастера по маникюру, парикмахеры, авторы текстов, водители, электрики, строители, автослесари, флористы, груммеры, программисты – список очень большой.

Но есть и исключения. Так, адвокаты, медиаторы, оценщики, нотариусы быть самозанятыми не могут. До постановки на учёт рекомендуется обратиться в налоговую, чтобы убедиться, что ваша деятельность подпадает под определение самозанятости.

Кто может стать самозанятым

При соответствии условиям, самостоятельно встать на налоговый учет в качестве самозанятого могут все граждане РФ с 16-летнего возраста. Дети в возрасте 14 лет могут получить этот статус при наличии согласия родителей или попечителей.

Кроме этого, применение данного налогового режима разрешено:

- лицам, работающим в найме по трудовому договору – гражданин имеет право занимать любую должность, вплоть до генерального директора, и параллельно быть самозанятым в случае, если он не работает на своего же работодателя;

- при наличии судимости – законодательных препятствий получать доход легально нет;

- при отсутствии постоянной регистрации – проживать можно в одном регионе, а вестидеятельность – в другом;

- в пенсионном возрасте –но стоит учесть, что стаж самозанятого не влияет на страховой стаж и размер пенсии без уплаты взносов.

Кроме граждан РФ, стать самозанятыми могут и нерезиденты. Правило применяется к гражданам стран-участниц ЕАЭС, если у них есть разрешение на временное проживание или вид на жительство на территории РФ.

Также на самозанятость может перейти физлицо в статусе индивидуального предпринимателя– для этого придется отказаться от всех других режимов налогообложения, используемых в данный момент.

Как оформить самозанятость

МТС Банк предлагает регистрацию в качестве самозанятого без обращения в налоговую и дополнительных сервисов.

Все, что вам нужно, есть в мобильном приложении МТС Банка:

- быстрая регистрация в качестве самозанятого;

- получение карты для приема платежей;

- формирование чеков за свои услуги и товары;

- оплата налогов.

Чтобы зарегистрироваться в качестве самозанятого в мобильном приложении МТС Банка, необходимо запустить приложение, выбрать в нижнем левом углу иконку «Ещё», далее перейти в раздел «Для самозанятых» и пройти регистрацию, следуя подсказкам.

Также вы можете пройти регистрацию в обычном режиме. Скачайте и установите на мобильный телефон приложение «Мой налог». Зарегистрироваться можно с помощью:

- паспортных данных;

- ИНН;

- учётной записи на Госуслугах.

При выборе любого из способов регистрации следуйте подсказками системы. После отправки данных ваша заявка считается принятой и поступает на рассмотрение в налоговую.

Также регистрация доступна на веб-портале https://lknpd.nalog.ru с помощью ИНН и вашего пароля к личному кабинету на сайте ФНС.

! Регистрация нерезидентов возможна только по ИНН. Чтобы его получить, необходимо обратиться в местное управление ФНС. Налоговая присвоит ИНН, зарегистрирует личный кабинет налогоплательщика, иностранцу станет доступна регистрация в приложении «Мой налог».

Регистрация ИП в качестве самозанятого осуществляется в общем порядке, отказаться от текущей системы налогообложения можно по заявлению в течение месяца. Исключение – ИП на патенте: отказаться от патента можно только когда он истёк по сроку.

При рассмотрении заявления налоговая может вынести отказ:

- если есть ошибки в данных заявителя;

- он не соответствует правилам применения спецрежима;

- ранее уже применял этот режим и имеет непогашенные задолженности по налогу.

Налоги, которые платит самозанятый

Сервис для самозанятых от МТС Банка автоматически рассчитывает налоги и позволяет оплачивать их с любой своей карты.

- Основным налогом для самозанятого является налог на профессиональный доход. Его ставка в случае приёма оплаты от физлиц равняется 4%, а если вы работаете с компанией – ставка налога увеличивается до 6%.

- Платить налог надо ежемесячно. Срок уплаты – до 25 числа месяца, следующего за отчётным. Закрытие месяца с выдачей чеков – не позднее 09 числа следующего месяца, сумма налога к уплате будет доступна в приложении МТС Банка 12 числа.

- Налог взимается со всех зачислений на счет и наличных поступлений, признанных доходом по самозанятости. Учет такого дохода ведется через выдачу чеков.

Также вы можете оплатить налоги в личном кабинете сервиса «Мой налог».

Именно наличие чека разделяет личные деньги и средства от коммерческой деятельности: вы можете использовать только одну банковскую карту для всех расчетов и зачислений, ошибки при формировании налоговой базы не будет.

- Платить взносы в Фонд пенсионногои социального страхования РФ не обязан. Но он может делать это по собственному желанию, чтобы формировать стаж для трудовой пенсии. Размер взносов при этом плательщик определяет сам: можно платить установленный минимум, в 2023 году на пенсию за себя платят 36 723 рубля, или больше, но не более чем 293 784 рубля – это максимальная сумма взносов.

- На медицинское страхование платить ничего не надо: часть налога на профессиональный доход перечисляется на эти цели автоматически.

- Чтобы получить право на оплату листков нетрудоспособности, самозанятому необходимо заключить договор добровольного социального страхования – программа должна заработать уже летом 2023 года, сумма перечислений составит около 15 000 в год.

При первой регистрации в качестве самозанятого предоставляется единовременный налоговый вычет.Его размер – 10 000 рублей для совершеннолетних и 12130 рублей дополнительно для самозанятых в возрасте от 16 до 18 лет.

Эти деньги можно использовать только для уплаты части налога – 1% от доходов по ставке 4% и 2% от доходов по ставке 6%. Расчёт выполняется автоматически.

Обналичить или потратить единовременно на погашение налоговой задолженности вычет нельзя.

Плюсы и минусы в сравнении с ИП

Чтобы получать официальный доход от предпринимательской деятельности, физлицо может оформить не только самозанятость, но и дополнительно зарегистрироваться в качестве ИП. Чтобы выбрать, стоит знать, чем различаются эти статусы:

- Самозанятый может принимать платежи на счёт карты, в МТС Банке это карта #ЯСАМ. ИП может открыть расчётный счет, что даст право пользоваться эквайрингом и настроить приём оплаты по СБП.

- Однако статус ИП ограничивает операции с наличными: по одному договору можно получить не более 100 000 рублей. Для самозанятых таких ограничений нет.

- Некоторые виды деятельности требуют регистрации в качестве ИП. Например, получить лицензию на автоперевозки, на медицинскую, фармацевтическую, образовательную деятельность, а также открыть частное такси могут только ИП.

- Самозанятый ИП не останавливает работу, если его годовой доход превысит 2,4 млн рублей. Ему просто надо подать заявление на смену системы налогообложения. Если ИП нет, необходимо сначала зарегистрироваться в качестве индивидуального предпринимателя, а только потом продолжать работу. Это может занять время. Получать доход в этот момент официально нельзя.

- Плательщики налога на профессиональный доход могут работать без онлайн-касс.

Кому стоит оформить самозанятость?

Самозанятость стоит оформить, если вы:

- работник в найме и планируете получать дополнительный доход от своей деятельности – продажи вязаных шарфов или подработки репетитором, например;

- вы нетрудоустроенное физлицо, оказываете услуги преимущественно компаниям;

- вы ИП, не имеете сотрудников, работаете преимущественно с частными лицами;

- вы молодой предприниматель или студент, вам нужно регистрировать доходы и стаж официально.

Самозанятость упрощает многие процессы: не надо платить в пенсионный, сдавать декларации, можно платить меньше налогов при работе с физлицами. При этом у вас есть возможность работы без онлайн-касс, а еще – улучшения своей кредитоспособности за счёт официального дохода: это может понадобиться при оформлении ипотеки, например.

При этом стоит помнить, что у самозанятых физлиц не формируется трудовой стаж. Чтобы учёт отработанного времени вёлся, как при работе в найме или как у ИП на УСН, необходимо платить взносы за себя самостоятельно.

Отказаться от самозанятости можно, выбрав соответствующий раздел в приложении МТС Банка или «Мой налог»: надо сформировать заявление и заплатить все налоги. Если вы самозанятый ИП, сниматься с учёта как предприниматель необязательно: достаточно выбрать другую систему налогообложения – если этого не сделать, налоговая автоматически переведёт вас на ОСНО.