Пошаговая Инструкция По Покупке Квартиры В Ипотеку. Особенности При Разных Вариантах Приобретения В 2023 Году

В квартире с историей вас ждет быстрая регистрация, готовая инфраструктура и возможность торга с продавцом. Но изношенные коммуникации и старый ремонт могут перевесить все плюсы.

Здраво оценивайте финансовые ресурсы перед покупкой квартиры. Подумайте, сможете ли внести первый взнос самостоятельно или придется искать деньги.

Если решили взять ипотеку, то придерживайтесь правила: выплаты по кредиту не должны превышать 30% от общего ежемесячного дохода. Обращайтесь в разные банки, чтобы выбрать наилучшие условия.

Чтобы оформить ипотеку, нужно предоставить следующие документы:

- заявление-анкету;

- паспорт гражданина РФ;

- подтверждение доходов за последние 12 месяцев.

Банк вправе потребовать дополнительные сведения от заемщика. В Ак Барс Банке можно оформить заявку на ипотеку онлайн. Минимальная ставка составляет от 4,3%, срок кредита — до 30 лет. Если стандартные ставки и сроки кажутся слишком большими, проверьте, подходите ли вы под условия льготных программ. С их помощью можно сэкономить на ставке и даже обойтись без первоначального взноса.

Выбор зависит от региона покупки и состава вашей семьи. Программы отличаются ставкой, размером первоначального взноса, максимальной суммой кредита, списком банков.

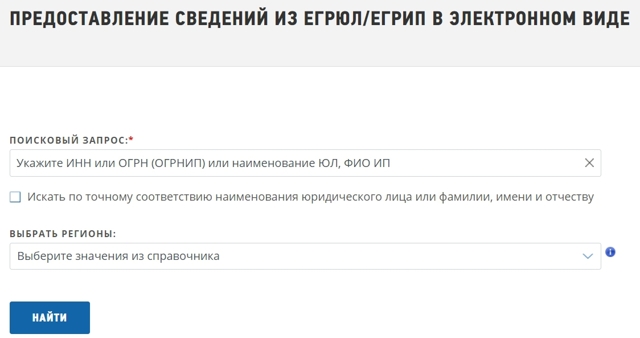

«Сегодня сложилась ситуация, когда активность на вторичном рынке больше не стимулирует первичный. Многие продают квартиры не для того, чтобы купить качественную новостройку, а ради отъезда из страны.На первичном рынке предложение почти вдвое превышает спрос. Для равновесия девелоперам придется снизить цены на менее ликвидные объекты.Перед покупкой нужно сравнить цены на сопоставимые лоты, изучать документы и внимательно читать кредитные договоры, если берете ипотеку».Обязательно проверьте надежность застройщика. Для этого нужно:1. Заказать выписку из ЕГРЮЛ.

Документ содержит информацию о гендиректоре и учредителях фирмы, уставном капитале. Если в компании часто менялось руководство, это повод задуматься.

Если компания находится в перечне, она не нарушает обязательств: сдает многоквартирные дома в указанный срок, вносит достоверную информацию о себе и объектах. Ложные сведения наказываются штрафом. А узнать о долгах фирмы-застройщика можно на сайте судебных приставов.

3. Ознакомиться с документами застройщика на портале Единой информационной системы жилищного строительства.Проверьте наличие разрешения на строительство, проектной документации, заключения о соответствии застройщика и проектной декларации требованиям, сведений об отчислении обязательных взносов в компенсационный фонд.4. Запросить у застройщика устав и документы на землю.Обычно эти сведения находятся на сайте компании. Участок должен быть в собственности или аренде и располагаться на земле, где можно строить многоквартирники. Чем дольше участок в собственности или аренде, тем лучше. Это снижает риск споров о праве собственности. Чтобы приобрести землю и получить документы, компании нужно много времени. Если сроки выглядят слишком короткими, это повод насторожиться.Наличие посредника в сделке увеличивает итоговую цену квартиры: нужно заложить оплату услуг. Покупать через агентство или напрямую у хозяина — вопрос удобства. Посредники лучше знают, какие документы нужны для продажи, и готовят их заранее.Чтобы проверить право собственности продавца, можно заказать справку об объекте недвижимости на сайте Росреестра. Если хотите удостовериться в добросовестности риелтора, на сайте Федеральной нотариальной палаты работает сервис проверки доверенностей. Правильно выбранный район сэкономит время и деньги на проезд до работы или учебы. Стоит выяснить, нет ли рядом вредных предприятий и оживленных шоссе. Если водите автомобиль, попробуйте приехать к дому в часы пик, чтобы поискать место для парковки. Также оцените, насколько близко расположены остановки общественного транспорта.Инфраструктуру выбирайте по потребностям. Семьям с детьми актуальны сад и школа в пешей доступности, любителям спорта — стадион, парк или площадка для воркаута. Уделите внимание типу дома, этажности, планировке, соседям.«В первую очередь покупатели обращают внимание на ремонт. Актуален запрос сразу заехать и жить. Многие торгуются за кухню и встроенную технику.Набирают популярность закрытые дворы. Подземный паркинг многим кажется дорогим, поэтому стоянки для авто очень актуальны. Люди смотрят дворы в вечернее время, чтобы понять вместительность.Бо́льшим спросом пользуется вторичное жилье. Но лучше взять квартиру в новостройке и сделать ремонт. Поясню на примере. Например, в Кемеровской области квартира 2019-2021 годов с ремонтом стоит в среднем 125 тыс. ₽ за «квадрат». В новостройке средняя цена — 95 тыс. ₽.Средняя ставка по ипотеке на вторичку — 11,4% , на новостройку — 7,7% с господдержкой или 5,3% — по семейной программе. Если вычесть эту разницу, выгоднее взять жилье в новостройке и сделать ремонт самостоятельно.К тому же собственники свежей вторички часто используют серые схемы. Например, просят указать в договоре цену ниже фактической, чтобы уменьшить налог с продажи. Тогда покупатель получит меньшую сумму имущественного вычета. А если сделку признают недействительной, новый владелец потеряет не только квартиру, но и разницу в цене. Своим клиентам не рекомендую заключать такие сделки»Планировка, транспортная доступность и состояние дома — основные факторы ценообразования. В элитных новостройках набирают популярность смарт-системы — когда свет, домофон, чайник и телевизор соединяются по Bluetooth.«Некоторые застройщики начиняют смарт-инфраструктурой не только жилой комплекс, но и квартиры. Иногда это предустановленные устройства в квартирах с отделкой или white box, иногда комплекты «умного дома» преподносят собственникам как подарок.

Также застройщики предлагают приобрести устройства как дополнительную опцию и включают стоимость в состав ипотеки».

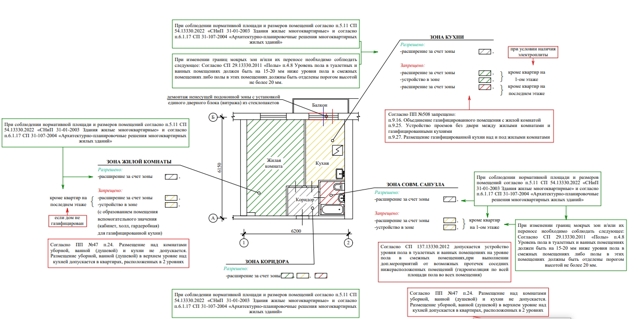

Если планировка б/у квартиры выглядит устаревшей, узнайте про возможность ее перепланировки после покупки. Учитывайте, что согласование такой процедуры в регионах отличается. Также в ипотечных договорах может быть пункт об одобрении перепланировки банком.Например, в Москве можно удаленно получить разрешение жилищной инспекции, а затем оформить акт о завершенных работах. Также можно бесплатно взять новый план из готового каталога. В других регионах придется обратиться в МФЦ или администрацию, а проект заказывать в бюро.

- внутренние перегородки;

- расположение дверных и оконных проемов;

- конструкцию пола;

- расположение сантехники, труб, газопровода.

Проект перепланировки может составить только компания, у которой есть допуск СРО — саморегулируемой организации или реестра профессионалов. «Главный тренд 2023 года — индивидуальное жилищное строительство (ИЖС). Это обусловлено невысокими реальными доходами населения и растущей инфляцией. ИЖС эконом- и комфорт-класса будет активно развиваться. Мы прогнозируем повышение цен на такие дома на 5-15%. Проседание цен тоже возможно, в сегменте эконом и комфорт оно составит не более 5-10% в связи с низкой ценой квадратного метра, в сегменте бизнес-класса может достигать 30-40%.Еще одно активное направление — трейд-ин. Покупатель выбирает жилье в новостройке, а в зачет стоимости предлагает уже имеющуюся в собственности квартиру. Две сделки заключают параллельно. Разницу клиент доплачивает сам.Поскольку наличных у людей немного, в будущем станут популярны альтернативные схемы: торги, переуступка прав в долевом строительстве. Продолжится развитие финансовых инструментов: схемы кредитования от застройщика, субсидирование ставки ипотеки банком или застройщиком. Господдержка будет и дальше, особенно для семей с детьми».Договор купли-продажи — это соглашение сторон о том, что одна из них передает квартиру, а другая платит за нее деньги. Документ нужен, чтобы зафиксировать условия сделки и зарегистрировать переход права собственности. Он всегда заключается письменно. Можно составить договор самостоятельно или обратиться к юристу.Вот перечень нужных документов:

- паспорта продавца и покупателя;

- правоустанавливающие документы на квартиру;

- выписка из ЕГРН;

- договор купли-продажи — по одному экземпляру для каждой стороны и для Росреестра.

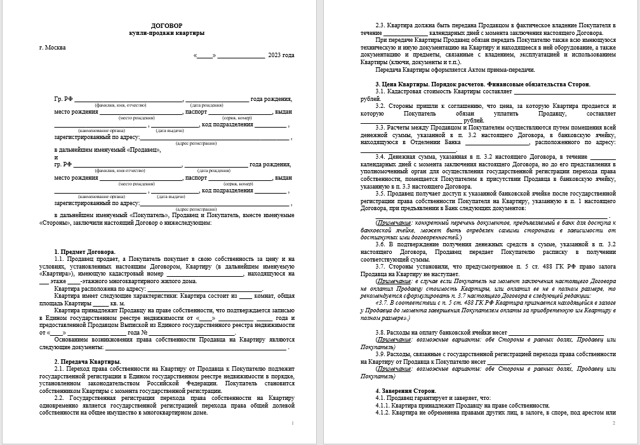

В договоре обязательно нужно указать:

- дату и место подписания;

- полные сведения об участниках сделки: ФИО, паспортные данные, адреса проживания, ИНН;

- параметры квартиры: адрес, этаж, общая и жилая площадь, число комнат, кадастровый номер, состояние;

- данные о правоустанавливающих документах на жилое помещение;

- номер и дату свидетельства о праве собственности;

- гарантию продавца, что квартира без обременений;

- точную цену;

- обязанность продавца передать объект, а покупателя — принять и внести за него плату;

- порядок расчетов: наличные, аренда банковской ячейки, кредит;

- ответственность сторон за нарушение договора;

- обязанность сторон подать заявление на госрегистрацию перехода права собственности.

- заявление;

- квитанцию об оплате госпошлины;

- копии паспортов физлиц или учредительных документов юрлиц;

- договор купли-продажи.

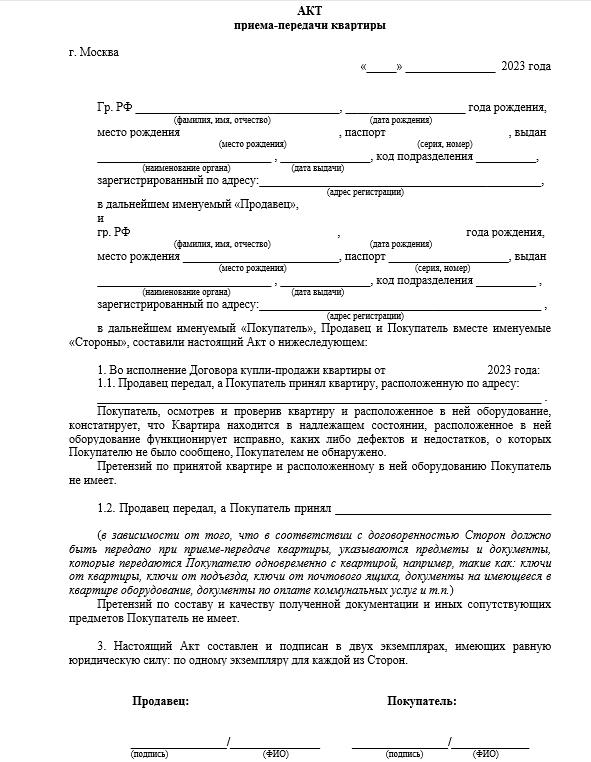

Список документов отличается в каждом конкретном случае — уточняйте в региональном управлении Росреестра.«От показа квартиры до регистрации права собственности в среднем проходит два-три месяца — зависит от наличия ипотеки или несовершеннолетнего собственника. Также играет роль цена: если продавец сильно ее завысил, объект может висеть полгода и дольше. И в итоге продаться ощутимо дешевле.Была ситуация, когда квартира на вторичке продавалась за 5,5 млн ₽. Мой клиент предложил купить за 5,3 млн ₽. Сделка не состоялась. Через полгода квартиру продали всего за 5,1 млн ₽».Когда сделка завершена, нужно подписать акт приема-передачи квартиры. В нем описывается состояние квартиры на текущий момент: показания счетчиков, состояние коммуникаций, наличие или отсутствие дефектов. Утвердив акт, продавец передает ключи покупателю.

Покупка квартиры в ипотеку через Сбербанк: пошаговая инструкция в 2023 году

Купить квартиру в Сбербанке стало намного проще благодаря программам ипотекного кредитования. Если вы задумываетесь о взятии ипотеки, то следуйте пошаговой инструкции, чтобы осуществить покупку квартиры без проблем в 2023 году.

Первый шаг – выбор программы ипотеки. Сбербанк предлагает различные программы, подходящие для каждой ситуации. При выборе программы обратите внимание на условия кредитования, сроки погашения и процентные ставки.

Для подачи заявки на ипотеку в Сбербанк нужно подготовить пакет документов. Это включает в себя паспорт, трудовую книжку и другие документы, подтверждающие доходы и личные данные. Обязательно ознакомьтесь с документами, которые необходимо предоставить, чтобы у вас были все необходимые документы для оформления ипотеки.

После подачи заявки, банк проведет оценку вашей кредитоспособности и примет решение о выдаче ипотеки. Если ваша заявка одобрена, переходите к следующему шагу – выбору объекта недвижимости. Сбербанк предлагает различные варианты квартир, которые доступны для покупки по ипотеке.

Квартира — одна из самых распространенных целей программы ипотечного кредитования. Если вы решили взять ипотеку на покупку квартиры через Сбербанк, вам потребуется ознакомиться с условиями и требованиями банка.

Для начала вам нужно определиться с размером кредита и выбрать подходящую программу ипотечного кредитования. Сбербанк предлагает различные варианты ипотечных программ, включая взятие ипотеки на покупку новостройки или вторичного жилья.

Ознакомившись с программами, следующим шагом будет подача заявки на ипотеку в Сбербанке. Вам понадобятся необходимые документы, включая паспорт, СНИЛС, справку о доходах, выписку из ЕГРН и другие документы, требуемые банком.

После подачи заявки и предоставления необходимых документов, осуществляется рассмотрение и принятие решения о выдаче ипотеки. Если ваша заявка одобрена, вы можете приступить к оформлению договора ипотеки.

Оформление договора включает в себя выбор дополнительных услуг, таких как страхование жизни и недвижимости, оформление ипотечного страхования и т.д. После заключения договора ипотеки, вам будет предоставлен кредит на покупку квартиры.

Загородная недвижимость и земля

При покупке загородной недвижимости и земельных участков через ипотеку в Сбербанке применяются особые условия ипотечного кредитования. В рамках специальных программ, разработанных банком, можно оформить ипотеку на покупку квартиры, загородного дома или участка.

Один из основных критериев для взятия ипотеки на загородную недвижимость в Сбербанке — это наличие прав собственности на земельный участок.

Банк предлагает программы с разной степенью залога — от 20% до 50% стоимости объекта недвижимости.

Таким образом, приобретение загородной недвижимости через ипотеку в Сбербанке возможно как для граждан, уже имеющих свою земельную собственность, так и для тех, кто только планирует ее приобрести.

Для клиентов банка, желающих получить ипотеку на покупку загородной недвижимости и земельных участков, Сбербанк дает возможность выбрать наиболее удобные условия ипотеки. Кредитные программы предусматривают различные варианты процентных ставок, сроков кредитования и размеров первоначального взноса. Клиентам также предоставляется возможность погасить кредит раньше срока без штрафных санкций.

Под залог недвижимости

Возможность получения ипотечного кредита через Сбербанк в программе «Под залог недвижимости» является привлекательным решением для покупки квартиры. Условия кредитования позволяют клиентам воспользоваться выгодами программы и получить доступные условия по ипотеке.

Основные преимущества программы «Под залог недвижимости» в Сбербанке заключаются в том, что вам не нужно продавать свою текущую недвижимость для получения ипотеки. Вы можете использовать ее в качестве залога и получить кредит на покупку желаемой квартиры.

Для получения ипотеки через Сбербанк в программе «Под залог недвижимости» вам необходимо предоставить следующие документы: паспорт, документы на недвижимость, подтверждение доходов. Также стоит учитывать, что сумма кредита зависит от стоимости залоговой недвижимости.

Программа «Под залог недвижимости» предлагает гибкие условия кредитования, включая возможность досрочного погашения и дополнительного погашения кредита без комиссии. Срок кредита и процентная ставка зависят от выбранных вами условий и вашей кредитной истории.

По двум документам

Для покупки квартиры в ипотеку через Сбербанк необходимо предоставить всего два документа. Такая возможность действует в рамках специальной ипотечной программы, которая направлена на упрощение процесса взятия ипотеки.

Условия программы предусматривают, что клиенту достаточно предоставить паспорт и второй документ, подтверждающий доходы. В качестве второго документа может выступать трудовая книжка, справка о доходах, выписка из банка или другие документы, подтверждающие наличие стабильного дохода и способность погасить кредитную задолженность.

Для получения ипотеки по программе «По двум документам» не требуется предоставление большого количества бумажной волокиты и дополнительных справок. Это значительно упрощает процесс взятия ипотеки и позволяет сэкономить время на сборе и предоставлении документов.

С материнским капиталом

В рамках программы ипотечного кредитования Сбербанка предусмотрена возможность использования материнского капитала для взятия ипотеки на покупку квартиры через банк.

Материнский капитал является государственной поддержкой семей, имеющих детей. Сумма материнского капитала может быть использована на различные цели, в том числе и на покупку жилья. Для получения материнского капитала необходимо подать заявление и соответствовать определенным критериям, установленным государством.

В случае использования материнского капитала для ипотеки, его сумма может быть использована в качестве первоначального взноса при покупке квартиры. Таким образом, семья может сэкономить на сумме первоначального взноса и взять ипотеку на более выгодных условиях.

Для оформления ипотеки с использованием материнского капитала в Сбербанке необходимо предоставить соответствующие документы, подтверждающие наличие и размер материнского капитала. Банк проведет анализ заявки и примет решение о предоставлении ипотеки. В случае положительного решения, семья сможет приступить к покупке квартиры через ипотеку с использованием материнского капитала.

На гараж, машино-место и кладовую

При покупке гаража, машино-места или кладовой через программы ипотеки Сбербанка, вам доступны выгодные условия кредитования. Для взятия ипотеки на гараж, машино-место или кладовую в Сбербанке необходимо выполнить определенные требования и подготовить необходимые документы.

Условия кредитования для покупки гаража, машино-места или кладовой в Сбербанке могут отличаться от условий кредитования для покупки квартиры. Ипотека на гараж, машино-место или кладовую может предоставляться на различные суммы и сроки. Также может быть требование о наличии первоначального взноса, который может составлять определенный процент от стоимости объекта.

Если вы планируете взять ипотеку на гараж, машино-место или кладовую через Сбербанк, вам необходимо обратиться в отделение банка для получения подробной информации о условиях кредитования.

Там вам расскажут о необходимых документах, процессе оформления и других важных моментах.

Также вам могут быть предложены различные варианты ипотеки на гараж, машино-место или кладовую, среди которых можно выбрать наиболее подходящий.

На покупку комнаты

Покупка комнаты в ипотеку через Сбербанк — одна из возможностей воспользоваться программой ипотечного кредитования для приобретения недвижимости. Заемщик имеет возможность взять ипотеку на комнату в многоквартирном доме или квартире, подходящую для семейного проживания.

Условия покупки комнаты по ипотеке в зависимости от конкретной программы, представленной Сбербанком, могут варьироваться. Однако, обычно требуется предоставить первоначальный взнос в размере от 10 до 30% от стоимости комнаты. Список необходимых документов для оформления ипотеки на комнату обычно включает в себя паспорт, справку о доходах, документы на комнату и другие требования банка.

Программы ипотечного кредитования через Сбербанк предлагают различные условия взятия ипотеки на комнату, включая фиксированную или переменную процентные ставки, разный срок кредитования и возможность досрочного погашения. Перед выбором программы и подачей заявки на ипотеку на комнату необходимо ознакомиться с условиями каждой программы и проконсультироваться у специалистов банка.

Условия программы ипотечного кредитования в Сбербанке для иностранных граждан

Для иностранных граждан, желающих взять ипотеку на покупку квартиры через Сбербанк, доступна специальная программа ипотеки. Условия данной программы отличаются от стандартных и предоставляют определенные преимущества и гибкость.

- Процентная ставка: Сбербанк предлагает иностранным гражданам приобрести квартиру по ипотеке по процентной ставке от 6%. Размер процентной ставки зависит от различных факторов, таких как сумма кредита, срок кредита, платежеспособность заемщика.

- Необходимый первоначальный взнос: Для иностранных граждан минимальный первоначальный взнос составляет от 50% от стоимости квартиры. Однако, возможны варианты снижения первоначального взноса в зависимости от условий сделки.

- Документы: Для оформления ипотеки в Сбербанке иностранный гражданин должен предоставить ряд обязательных документов, таких как загранпаспорт, виза, разрешение на проживание на территории России и другие документы в зависимости от страны гражданства.

Программа ипотечного кредитования в Сбербанке для иностранных граждан позволяет им приобрести квартиру в России при наличии соответствующих документов и выплате необходимого первоначального взноса. Специальные условия данной программы обеспечивают гибкость и адаптацию к потребностям иностранных заемщиков.

Какой размер минимального ежемесячного платежа по ипотеке Сбербанка

Ипотечное кредитование через Сбербанк предоставляет возможность покупки квартиры в ипотеку. Размер минимального ежемесячного платежа по ипотеке зависит от условий программы ипотеки, выбранной заемщиком.

Сбербанк предлагает различные программы ипотеки с разными условиями, включая процентные ставки, сроки кредитования и минимальные требования по первоначальному взносу. Возможность покупки квартиры в ипотеку доступна как для приобретения первичного жилья, так и вторичного рынка.

Размер минимального ежемесячного платежа определяется на основе срока кредитования, суммы кредита, процентной ставки и других факторов. Чем больше первоначальный взнос по ипотеке, тем ниже будет размер ежемесячного платежа. Также важно учесть влияние дополнительных расходов, таких как страхование и комиссии.

Для точного расчета размера минимального ежемесячного платежа по ипотеке Сбербанка рекомендуется обратиться в финансовый отдел банка или воспользоваться онлайн-калькуляторами, предоставляемыми Сбербанком на своем официальном сайте. Там можно ввести данные о желаемой сумме кредита, сроке кредитования и условиях программы ипотеки, чтобы получить примерный расчет ежемесячного платежа.

???? Как купить квартиру в ипотеку: пошаговая инструкция и что нужно знать об оформлении недвижимости — Полезные статьи об ипотеке ???? Альфа-Банка

Если вы решили брать ипотеку, начать надо с выбора банка. Есть разные условия кредитования на квартиры и дома: различаются процентные ставки, размер ежемесячных взносов, общая сумма, которую готов выдать кредитор. Поэтому рассматривают несколько банков. Учитывают требования, которые они предъявляют к потенциальному заёмщику:

- •возраст от 21 года;

- •наличие постоянной работы и стаж не менее 6 месяцев на одном месте;

- •размер зарплаты, достаточный для регулярных выплат и рутинных расходов на жизнь.

Те же сведения понадобятся и о созаёмщиках.

В условиях банков, как и в обстоятельствах клиента, бывают нюансы. Поэтому заёмщику стоит поинтересоваться вариантами господдержки и льгот на ипотеку. Это может быть материнский капитал, семейная программа или кредит на жильё для многодетных. В каждой государственной программе есть банки-партнёры, условия которых выгоднее, чем у других.

Заявление на ипотеку подают в несколько банков. Так больше шансов получить одобрение на выгодный кредит. Документ оформляют на сайте банка или в отделении. К заявке прилагают:

- •справку о доходах и налогах за текущий год;

- •выписку из лицевого счёта в Пенсионном фонде или копию трудовой книжки.

Ответа ждут от двух дней до трёх месяцев. За этот срок банк убеждается в состоятельности клиента, изучает его кредитную историю.

После одобрения заявки ищут подходящую квартиру с учётом требований, которые предъявляет к жилищу банк. Ведь до выплаты кредита недвижимость остаётся в залоге. Следует уточнять, по каким критериям банк оценивает недвижимость. Важно:

- •на каком этаже квартира;

- •в центре или на окраине находится дом;

- •есть ли рядом детский сад, школа, аптеки, магазины, парковка;

- •легко ли добраться до этого дома общественным транспортом (для больших городов важна близость станции метро).

Нельзя исключать, что недвижимость нужно будет быстро продать. А если квартира недостаточно комфортна для жизни, сделать это сложно. Поэтому на её поиски и выбор дают 2–3 месяца, а по просьбе клиента и больше времени.

https://www.youtube.com/watch?v=giUtxWynCT4\u0026pp=ygXHAdCf0L7RiNCw0LPQvtCy0LDRjyDQmNC90YHRgtGA0YPQutGG0LjRjyDQn9C-INCf0L7QutGD0L_QutC1INCa0LLQsNGA0YLQuNGA0Ysg0JIg0JjQv9C-0YLQtdC60YMuINCe0YHQvtCx0LXQvdC90L7RgdGC0Lgg0J_RgNC4INCg0LDQt9C90YvRhSDQktCw0YDQuNCw0L3RgtCw0YUg0J_RgNC40L7QsdGA0LXRgtC10L3QuNGPINCSIDIwMjMg0JPQvtC00YM%3D

Понравившееся помещение нужно оценить. Это делает профессиональный оценщик. Банки часто предлагают такие услуги, у них есть контакты аккредитованных специалистов. Но клиент может выбрать эксперта и сам.

Специалист оценивает квартиру по нескольким параметрам:

- •в новом или старом доме она находится;

- •на каком этаже;

- •сколько комнат;

- •какова общая площадь;

- •была ли перепланировка;

- •хороший ли район;

- •новые ли коммуникации.

Итогом работы становится отчёт, который клиент передаёт кредитору. У банка может быть своя программа оценки ипотечного жилья, поэтому после дополнительной проверки стоимость могут скорректировать.

Ипотека не покрывает полную цену квартиры. Банки дают 80–85% от этой суммы. Остальные деньги клиент выплачивает продавцу недвижимости сам.

Если клиент передумает освобождать квартиру из залога, она отойдёт банку. Поэтому кредитор заинтересован в том, чтобы ипотечное жильё было качественным:

- •не ветхим и не предназначенным под снос;

- •с работающими коммуникациями;

- •без долгов по коммунальным платежам;

- •без риска оспаривания сделки прежними собственниками, если там прописаны дети, бывшие жёны и мужья, наследники предыдущего владельца.

При соответствии недвижимости этим условиям её одобрят. Банк в случае отказа клиента от выплаты ипотеки сможет продать имущество для покрытия кредита.

Когда обе стороны договорились об условиях кредита, составляют договор. В документе указывают:

- •обязанности сторон;

- •процентную ставку;

- •запреты на какие-либо действия;

- •размеры неустойки;

- •способ перевода денег прежнему владельцу недвижимости.

С продавцом заключают договор купли-продажи, это другой документ. В нём указывают, что жильё куплено в ипотеку.

Есть три способа получить ипотечные деньги от банка:

- •Перечисление на счёт продавца. Это выгодно и клиенту, ведь оплата проходит после регистрации сделки. Он становится собственником квартиры, а потом продавец получает деньги.

- •Оформление аккредитива. Банк помещает деньги на специальный счёт, где они блокируются до регистрации купли-продажи. Продавец получает их после передачи права собственности покупателю.

- •Банковская ячейка. Принцип тот же, что с аккредитивом, только деньги помещают в сейф.

Заёмщику наличные в руки не дают и на счёт не переводят.

Договор купли-продажи (ДКП) оформляют у нотариуса, если:

- •среди людей, которые имеют отношение к квартире, есть несовершеннолетние;

- •её покупают для оформления в долевую собственность.

В остальных случаях это необязательно. Но банки настаивают на участии нотариуса, чтобы потом не возникло споров о сделке. И клиенту выгоднее, чтобы договор заверял юрист, хоть это увеличивает траты. Если же продавец отказывается от нотариуса, не исключено, что есть проблемы с чистотой сделки.

Нотариус готовит договор купли-продажи с учётом оформления ипотеки, заверяет подписи сторон. Он может передать документы для государственной регистрации в МФЦ.

Через неделю или раньше новый собственник недвижимости забирает их и отправляет в банк.

Кредитору нужен зарегистрированный договор купли-продажи и выписка из ЕГРН с пометкой о том, что сделку совершили по ипотеке. В документе указывают банк, выдавший деньги.

После совершения сделки право собственности на квартиру регистрируют в Росреестре:

- •Подают документы через нотариуса или самостоятельно. Для личного оформления нужно авторизоваться на Госуслугах и зайти на сайт Росреестра, чтобы уточнить список нужных бумаг. Среди них должна быть квитанция об оплате госпошлины — 1000 рублей. Через 5 дней документы будут готовы.

- •Обращаются в МФЦ лично или онлайн. Спустя 7–10 дней выписку и зарегистрированный ДКП получают там же, предъявив паспорт.

Оформленные документы (выписку из ЕГРН и договор об ипотеке с регистрационной отметкой) передают в банк.

https://www.youtube.com/watch?v=giUtxWynCT4\u0026pp=YAHIAQE%3D

Взятую в ипотеку квартиру страхуют по закону № 102-ФЗ от 16 июля 1998 года. Это условие, без которого банк не рассматривает заявку. Обязательная страховка — одна из гарантий того, что кредитор получит деньги обратно. Поэтому банки предлагают клиентам оформить полис через свою компанию или в аккредитованной фирме. Страховку продлевают каждый год, пока платят ипотеку.

Можно застраховать титул, то есть риск потери права собственности клиента на жильё. Это необязательное требование. Но оно снижает процентную ставку по кредиту на 0,5–4%.

После оформления документов и передачи денег бывшему владельцу новый собственник может пользоваться квартирой:

- •жить в ней;

- •сдавать в аренду;

- •делать ремонт;

- •включить в завещание.

Оплата коммунальных услуг — также его обязанность. Но продать ипотечное жильё можно только с согласия банка. И, конечно, клиент должен без просрочек выплачивать долг кредитору.

Важный шаг — регистрация собственника и членов семьи по месту жительства. Для этого обращаются в МФЦ с паспортом и выпиской из ЕГРН. Можно начать процедуру через Госуслуги.

После покупки недвижимости клиент банка имеет право на получение налогового вычета. За этим обращаются в ФНС через Госуслуги или лично. Льготу предоставляют после подачи заявления и заполнения декларации 3-НДФЛ.

Ипотека на новостройку имеет особенности при подготовке и оформлении:

-

Квартиру ищут у застройщика или его официальных партнёров.

-

Изучают документы и жильё, если оно готово.

-

Ищут банк, в котором аккредитованы застройщик и возводящийся дом.

-

Уточняют условия.

-

Подают в банк заявку на кредит и другие документы.

-

Получают одобрение.

-

Подписывают договор с банком.

-

Оформляют сотрудничество с застройщиком — договор долевого участия (ДДУ) для строящейся квартиры или договор купли-продажи (ДКП), если она готова.

-

Перечисляют первый взнос застройщику, а остальную сумму блокируют на эскроу-счёте.

-

Отправляют ДДУ или ДКП на регистрацию сделки в Росреестр.

-

Оформляют акт приёма-передачи на готовое новое жилище.

-

Регистрируют право собственности на него в Росреестре, получают выписку из ЕГРН и представляют документ в банк.

Ипотека на новостройку может быть оформлена по программе господдержки или с предоставлением льгот. Необходима страховка. Если квартира готова, страхуют право собственности. При строящемся жилье покупают полис личного страхования.

Если берут ипотеку на вторичное жильё, этапы оформления отличаются:

-

Выбирают банки, где есть кредиты на этот вид недвижимости.

-

Узнают условия.

-

Присматривают квартиру, выясняют нюансы продажи.

-

Подают в банк заявку на кредит.

-

Приглашают специалиста для оценки квартиры и составления отчёта.

-

Оформляют предварительный договор купли-продажи или прав требования с продавцом, лучше с участием нотариуса.

-

Отправляют в банк документы для оформления кредита.

-

Получают одобрение.

-

Заключают кредитный договор с банком и покупают страховку.

-

Подписывают ДКП с продавцом, после чего он получает деньги на счёт.

-

Сдают документы на регистрацию.

-

Предоставляют их в банк.

Кредит на дом дают, если жильё готово или строится. Отличия от займа на квартиру в том, что:

- •в качестве залога банк берёт и участок;

- •суммы, выделяемые на дом, меньше, чем на приобретение квартиры, — обычно 50% от реальной стоимости;

- •банк требует документы, которые подтверждают собственность на землю, строение, а также статус жилого объекта;

- •для строящегося дома устанавливают срок, когда он должен быть готов.

Как купить жильё с помощью Альфа-Банка

Приобрести недвижимость с кредитом от Альфа-Банка можно по следующей схеме:

-

Зайдите на сайт банка в раздел «Ипотека», чтобы изучить возможности кредитования. Есть предложения на покупку новостройки или вторичного жилья, а также господдержка, льготы для молодых семей, многодетных, военных.

-

Подайте заявку онлайн. Нужно заполнить анкету с паспортными данными, оставить номер телефона и электронной почты.

-

Ожидайте предварительного одобрения. На это уйдёт один-два дня.

-

Предоставьте документы. В зависимости от вида кредитования и суммы это может быть только паспорт либо ещё СНИЛС, ИНН, справка о доходах, копии военного билета, свидетельств о браке и рождении детей.

-

Выберите жильё. Оно должно соответствовать условиям выбранной ипотечной программы. Выгодно покупать его у партнёров Альфа-Банка.

-

Предъявите документы на недвижимость — ДКП на вторичное жильё или ДДУ на новое. Если жильё не новое, понадобятся выписки из ЕГРН и домовой книги, кадастровый паспорт, экспликация, план.

-

Вызовите оценщика. У Альфа-Банка есть услуга оценки жилья онлайн, если оформить заявку через интернет и предоставить фото и видео квартиры.

-

Ожидайте результатов проверки недвижимости банком. Если покупать его у партнёров, процедура может не понадобиться.

-

Оформите страховку. Если застраховать сразу титул, жизнь и здоровье, можно получить льготы по кредиту.

-

Оформите кредитный договор с банком. Важно хорошо изучить документ, но не стоит бояться скрытых платежей, у Альфа-Банка их нет.

-

Оформите ДКП или ДДУ. В этом процессе участвует продавец недвижимости.

-

Зарегистрируйте право собственности в Росреестре. Копию полученного документа передайте кредитору.

Участие банка в покупке жилья — гарантия честной сделки. Ведь кредитору важно вернуть вложенные деньги. Значит, он не допустит, чтобы клиент не рассчитал финансовые возможности или был обманут.

Все этапы покупки квартиры в ипотеку в новостройке шаг за шагом

Сегодня сложно представить, что кто-то покупает квартиру за наличные или отдаёт сразу всю сумму застройщику. Чаще всего жильё приобретают с помощью ипотечного кредита — этот инструмент становится всё доступнее и помогает быстро решать жилищные вопросы. Собрали пошаговую инструкцию, как купить квартиру в новостройке в ипотеку.

Шаг №0: ищем квартиру мечты

Наступило время перемен? Пора съезжать от родителей, готовиться к пополнению, переехать поближе к работе? Инвестиции, смена обстановки, новая школа или просто дом мечты — оснований для покупки нового жилья бесконечное множество. На этом этапе важно понять, что перемены действительно приближаются.

После этого необходимо определиться с городом (или пригородом) и районом. Здесь стоит оставить некоторый простор для манёвра — рассмотреть два-три потенциальных жилых комплекса от двух-трёх застройщиков. Это позволит скорректировать планы, если что-то изменится в последний момент.

Вся информация о застройщике обычно есть в интернете. Добросовестные компании ничего не будут скрывать — вы можете прочитать отзывы, посмотреть на уже законченные проекты, поговорить с жильцами построенных домов в онлайне или прогулявшись прямо во дворе нового ЖК.

Определиться с планировкой, этажом и стороной, на которую будут выходить окна вашей квартиры, можно по дизайн-проектам застройщика. Кроме того, нередко на Яндекс Недвижимости или на сайтах самих ЖК выкладывают панорамные съёмки с дрона, иллюстрирующие вид из окон разных этажей.

А вот определять удобство расположения и уровень развития инфраструктуры лучше самостоятельно. Проложите маршрут до места работы или учёбы, поищите вокруг магазин и аптеку — в общем, постарайтесь представить, что вы уже живёте в этом ЖК. Всё нравится? Тогда переходим к следующему шагу.

Выбрать квартиру в новостройке

Смотреть больше объявлений

Шаг №1: оцениваем свои финансовые возможности

Мошенничество встречается не только среди продавцов недвижимости, но и со стороны покупателей. Обойти все уловки аферистов можно, изучив несколько нюансов.

Да, квартиру в новостройке вы будете покупать на деньги банка. Но эти деньги придётся вернуть банку, поэтому заранее оцените свои финансовые возможности. Во-первых, вам потребуется средства на первоначальный взнос.

Минимальная сумма может быть разной, но, как правило, это 10–20% от стоимости квартиры в новостройке. Иногда эту сумму тоже берут в кредит (но помните о том, что к его погашению скоро присоединятся ежемесячные ипотечные взносы, и нагрузка на бюджет будет серьёзной).

Чаще данную сумму стараются накопить заранее.

Во-вторых, отложите деньги на страховку и оформление бумаг. Как правило, эти расходы не так велики, но иногда случается, что нужно «всё и сразу», и потребуется крупная сумма. На первичном рынке обычно требуют застраховать жизнь и имущество — ориентируйтесь примерно на сумму в размере 1% от стоимости квартиры.

В-третьих, не забывайте, что речь идёт о покупке квартиры в новостройке, поэтому в будущем вам понадобятся деньги на ремонт, мебель и технику. Начните откладывать небольшие суммы сразу, даже если дом только начали строить.

А ещё ориентируйтесь на свои финансовые возможности в целом. Банк часто выдаёт ипотеку так, чтобы ежемесячный платёж составлял не больше 40% от доходов. Будут ли оставшиеся 60% «закрывать» все ваши потребности? Всё взвесили? Тогда переходим к шагу номер два.

Шаг №2: оцениваем параметры ипотеки

Чтобы упростить себе задачу, можно сразу остановиться на банках, которые работают с выбранным вами жилым комплексом, — информация о них обычно есть на сайте застройщика или ЖК.

Также можно рассмотреть параметры ипотеки у банка, с которым заключён зарплатный проект у вашего работодателя.

Если особых предпочтений нет, можете выбрать побольше банков и отталкиваться уже от ипотечных условий каждого из них.

Вам нужно оценить условия ипотеки по нескольким пунктам:

- требования к заёмщику — обычно от 18 до 65 лет и стаж в надёжной компании не менее 3–6 месяцев;

- процентная ставка — здесь условия сильно различаются у разных банков. Не забывайте смотреть и на то, что написано мелким шрифтом;

- величина первоначального взноса — чем он выше, тем меньше сумма кредита и выгоднее ставка;

- требования к недвижимости — новостройки считаются более надёжным жильём, чем вторичка. Во-первых, из-за упрощения многих юридических аспектов, во-вторых, из-за состояния самого объекта недвижимости и дома в целом – они новые;

- требования к заёмщику — процедура оценки у каждого банка своя.

Обычно оценить параметры ипотеки можно при помощи ипотечного калькулятора, который сейчас есть почти у каждого банка, предоставляющего такую услугу. Однако необходимо помнить, что у любой сделки бывают нюансы, так что финальные расчёты могут быть иными, и полагаться только на калькулятор не стоит — обратитесь сразу в банк.

Условия оценили? Идём дальше, к шагу номер 3.

Шаг №3: выбираем способ покупки квартиры — ДДУ и ДКП

Купить квартиру в новом доме можно двумя способами: по договору долевого участия (ДДУ) и по договору купли-продажи (ДКП). Конкретный вариант зависит от того, новостройка это или просто дом, в котором ещё никто не жил.

- ДДУ заключается в ситуации, когда дом ещё не построен или идёт внутренняя отделка — в общем, до момента, когда дом будет официально сдан. Плюс этого способа в том, что квартиру можно купить на любом этапе строительства, начиная с котлована — застройщик в такой ситуации может предложить неплохую скидку. Также крупные строительные фирмы работают с разными банками и нередко предлагают льготные условия по ипотеке. Очевидный минус договора долевого участия: въехать в квартиру сразу после покупки не получится, поэтому в течение какого-то времени вам придётся, например, платить за съёмное жильё и ипотеку одновременно.

- ДКП оформляют в случае, когда квартира уже готова — и вы почти сразу можете въехать в новое жильё. Минусы тоже есть: для банков такое жильё формально считается «вторичкой» (даже если в квартире никто не жил), поэтому и условия по ипотеке будут другими. Кроме того, цена на готовые квартиры выше, а поиск подходящего варианта может сильно затянуться.

Скорее всего, на этом этапе вы надолго не остановились — квартира или готова, или пока нет, но промежуточного варианта здесь не бывает. Поэтому можем переходить к шагу 4.

Бесплатный подбор новостройки

Мы знаем о них всё. Предложим вариант под ваши пожелания и бюджет всего за один звонок. Расскажем об акциях и льготных ставках по ипотеке.

Шаг №4: выбираем банк и подаём заявку

Если у вас уже есть список потенциальных банков-партнёров для ипотечного кредитования, сравните условия в них по ряду параметров (можно сделать это, например, в простенькой сводной таблице в Экселе):

- Какие ставки по ипотеке на новостройки предлагает банк и каков размер первоначального взноса.

- Какие есть способы погашения ипотеки — через банкоматы или только через отделения, можно ли пополнить счёт через сторонний банк.

- Можно ли частично (или полностью) погасить кредит досрочно.

- Как оценивается кредитоспособность заемщика — нужны ли созаёмщики, какие документы понадобятся для оформления заявки. Чаще всего созаёмщики — это супруги или родственники. Они нужны, если необходимо увеличить сумму ипотечного кредита.

- Есть ли требования непосредственно к дому.

Отдельно постарайтесь оценить надёжность банка — особенно если раньше вы о нём ничего не слышали. Поищите информацию в интернете, поспрашивайте знакомых, поговорите с консультантами, почитайте документы организации, которые есть в открытом доступе.

Оформить заявку на ипотеку почти во всех банках сейчас можно онлайн. В некоторых организациях от вас могут потребовать дополнительные оригиналы документов — об этом сообщит менеджер по телефону. Рассматриваются заявки достаточно быстро — в течение недели вы уже точно будете понимать, сможете ли купить квартиру. Получили одобрение? Поздравляем, остался заключительный шаг.

Шаг №5: заключаем кредитный договор

Кредитный договор заключается в отделении банка. На этом этапе вам важно уточнить и проверить в договоре все финансовые аспекты — размер ежемесячного платежа, условия изменения кредитной ставки, график платежей и возможность досрочного погашения ипотеки.

Внимательно прочитайте договор, не бойтесь задавать даже самые странные (как вам кажется) вопросы менеджеру и представителю застройщика, начиная от городских планов застройки в радиусе нескольких километров и заканчивая расположением окон по фен-шуй. Если вас всё устраивает, вы подписываете договор и регистрируете сделку — иногда это можно делать дистанционно, а иногда придётся съездить в Росреестр или МФЦ. В любом случае, важных дел на день сделки лучше не планировать.

После оформления документов вы приступаете к приёмке квартиры (если она уже построена), а дальше — к оформлению права собственности (если дом сдан). Как правило, это занимает от двух недель до месяца. А ПОсле этого можно приступать к самому приятному — выбору штор, стульев и диванов в квартиру своей мечты.