Взаимозависимые Лица При Получении Имущественного Вычета В 2023 Году

Если собственность оформлена на несовершеннолетнего ребенка до 18 лет, то вычет могут получить родители (усыновители, опекуны, попечители).

Ребенок не потеряет в этом случае права на свой налоговый вычет. Если впоследствии он купит другую недвижимость, то сможет оформить по ней вычет.

Заявить право на имущественный вычет по строящемуся объекту можно только после окончания строительства. Если это покупка квартиры в строящемся многоквартирном доме, то после оформления акта приема-передачи квартиры. А при строительстве частного дома — после оформления на него права собственности.

Если жилье в новостройке покупалось с привлечением ипотечного кредита, то вычет по процентам можно заявить с момента получения кредита, а не с момента приемки квартиры от застройщика.

В расчет налоговой базы при строительстве частного дома с нуля или при приобретении недостроенного дома можно включить дополнительные расходы. Например, расходы на разработку проектной и сметной документации, материалы, расходы на подключение коммуникаций.

Такие же расходы можно включить, если вы берете квартиру в новостройке без отделки. Главное условие — это прямо должно быть указано в договоре приобретения (подп. 4 и 5 п. 3 ст. 220 НК РФ).

Нужно помнить об ограничениях по сумме имущественного налогового вычета: 2 млн руб. при покупке и 3 млн руб. по процентам. Налоговая база считается вместе: и стоимость по договору купли-продажи или строительства, и сумма дополнительных расходов.

Для возврата налога есть четыре способа.

Через налоговую службу.После 31 декабря календарного года имущественный вычет можно получить непосредственно в вашей налоговой. Для этого до 1 мая года, следующего за отчетным, нужно самостоятельно рассчитать налоговый вычет, заполнить налоговую декларацию 3-НДФЛ и отнести ее в ФНС.

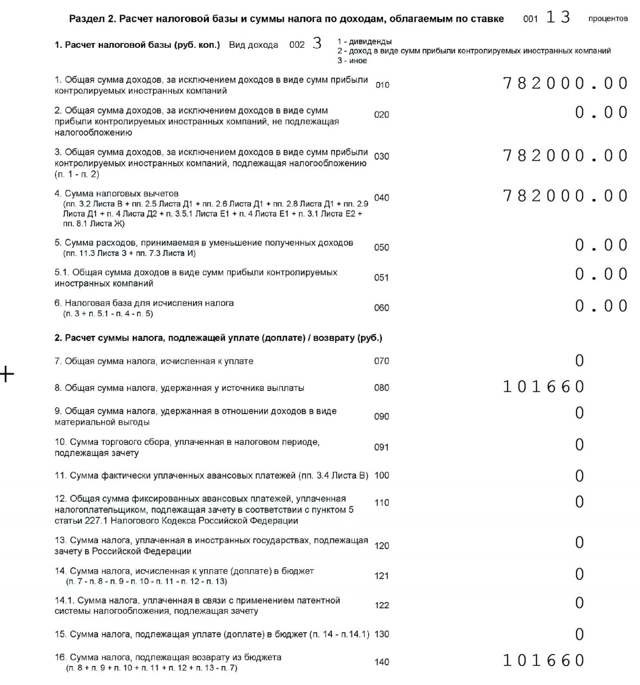

Для оформления налогового вычета заполняется раздел 2 налоговой декларации 3-НДФЛ, а также лист Д1 с расчетом налогового имущественного вычета.

Пример раздела 2 налоговой декларации 3-НДФЛ. Здесь указываются источники получения доходов и размер уплаченного НДФЛ

Пример листа Д1 с расчетом налогового имущественного вычета. Здесь указывается общая сумма положенного имущественного вычета, сумма полученного вычета и остаток. Отдельно указываются расчетные суммы вычета по покупке и по ипотечным процентам

При приобретении жилья вместе с налоговой декларацией нужно принести следующие документы для налогового вычета за квартиру:

- паспорт или свидетельство о рождении несовершеннолетнего собственника;

- документы о расходах на покупку — например, договор приобретения недвижимости, договор участия в долевом строительстве с актом приема-передачи или документы о праве на земельный участок при строительстве частного дома;

- выписку из Единого государственного реестра недвижимости о праве собственности на объект недвижимости или свидетельство о праве собственности, которое оформлялось до июля 2016 года;

- финансовые документы, подтверждающие расходы, например платежные поручения, квитанции, приходные кассовые ордера.

При получении ипотечных процентов дополнительно к вышеуказанным документам нужны:

- кредитный договор;

- платежное поручение о выдаче кредита;

- справка от банка об уплате процентов за год.

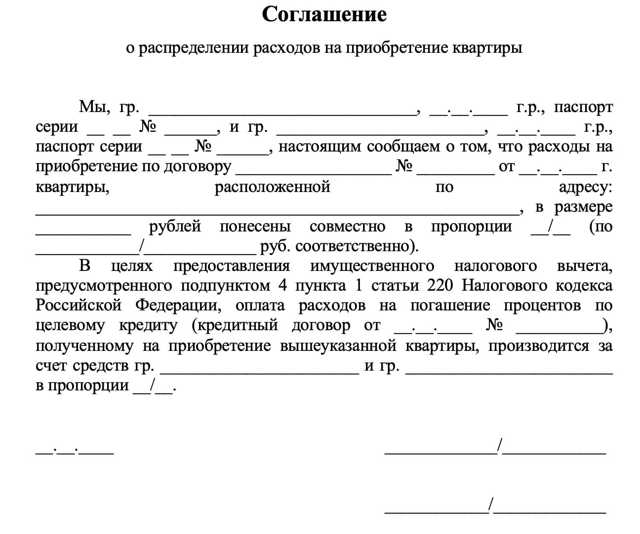

При приобретении недвижимости супругами в общую совместную собственность дополнительно нужно предоставить:

- свидетельство о браке;

- заявление супругов о распределении налогового вычета между собой, если нужно.

С собой нужны оригиналы и копии вышеуказанных документов.

ФНС рассмотрит заявление, декларацию и приложенные документы в течение 3 месяцев. После принятия решения в течение месяца деньги поступят на банковский счет, который вы указали в заявлении.

Так выглядит заявление о распределении вычета

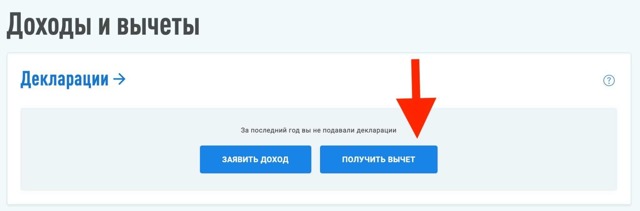

Онлайн. Все, что описано в первом способе, можно оформить и подать в налоговую службу в электронном виде — тогда ходить туда не придется.

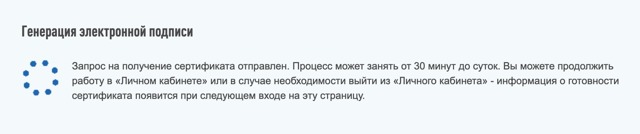

Для того чтобы отправить налоговую декларацию онлайн, понадобится электронная цифровая подпись (ЭЦП). Ее можно получить онлайн на сайте ФНС. Такая подпись действительна только для подачи налоговой декларации онлайн и для электронного взаимодействия с ФНС.

Сроки рассмотрения заявления на вычет и документов аналогичны первому способу подачи на вычет.

Заполнить заявление и налоговую декларацию можно в личном кабинете на сайте ФНС

Так формируется электронная подпись

Когда подпись сформирована, ее можно использовать в течение заданного времени. По истечении срока ее действия придется выпустить новую подпись

Упрощенное получение налогового вычета. С мая 2021 года упростился порядок получения имущественных налоговых вычетов. Вычеты будут считаться проактивно.

Это значит, что если в налоговой системе есть сведения о ваших доходах и сведения о сделке и, например, о выплаченных вами банку процентах по ипотеке, то система все проанализирует и рассчитает. Заявление будет сформировано автоматически, а налогоплательщик получит уведомление об этом в личном кабинете на сайте ФНС. Ему нужно будет только подписать ЭЦП и отправить.

Там же можно будет отследить статус заявления. Но нужно понимать, что пока в базе ФНС есть только сведения о наших доходах. Остальные данные пока не передаются — для этого банкам нужно будет только наладить взаимодействие с ФНС.

Через работодателя. Еще один способ оформления имущественного вычета — через работодателя. Он интересен тем, что получать вычет можно уже в текущем году оформления собственности, а не в следующем, как в предыдущих способах. В этом случае работодатель будет начислять зарплату без вычета НДФЛ до полного исчерпания суммы налогового вычета.

Чтобы это сделать, нужно:

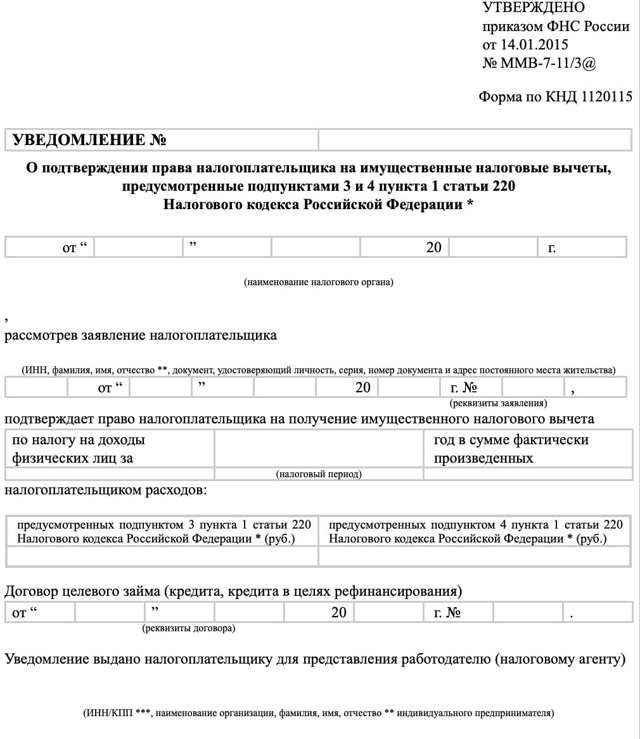

- Самостоятельно рассчитать вычет и отнести в ФНС заявление на предоставление уведомления о праве на имущественный вычет. В заявлении нужно правильно указать полное наименование и ИНН работодателя. К заявлению — приложить те же документы, что указаны выше.

- В течение 30 дней с даты вашего заявления ФНС выдает требуемое уведомление. Его нужно будет забрать и отнести на работу.

Так выглядит уведомление, которое нужно передать в бухгалтерию работодателя

Взаимозависимые лица в налоговых правоотношениях — 2023

Взаимозависимые лица в налоговых правоотношениях 2023 года — это субъекты, которые могут быть представлены как гражданами, так и организациями. Взаимозависимые лица, порядок их признания, а также нормы права, устанавливающие порядок возникновения правовых последствий сделок между ними, — предмет рассмотрения в настоящей статье.

Взаимозависимыми лицами для целей налогообложения российский законодатель называет 2 и более субъекта правоотношений, каждый из которых может оказывать влияние на заключение сделок другим или другими субъектами, а также на экономические результаты осуществляемой другим или другими субъектами деятельности (п. 1 ст. 105.1 НК РФ).

В соответствии с п. 2 ст. 105.1 НК РФ взаимозависимые лица для целей налогообложения — это:

- 2 юрлица, если одно владеет не менее чем 25% капитала другого;

- физлицо и юрлицо, если физлицо владеет более чем 25% капитала юрлица;

- 2 и более юрлица, если одно и то же физлицо владеет более чем 25% капитала в каждом из соответствующих юрлиц;

- физлицо и юрлицо, если у физлица есть полномочия по назначению директора либо не менее чем 50% руководящего состава юрлица;

- 2 и более юрлица, имеющие директоров (не менее чем 50% от состава руководства), назначенных одним и тем же физлицом;

- 2 и более юрлица, имеющие совет директоров, сформированный на 50% и более из одних и тех же физлиц;

- юрлицо и физлицо, если физлицо — директор юрлица;

- 2 и более юрлица, в которых директор — одно и то же физлицо;

- 3 и более юрлица, если первое владеет не менее чем 50% капитала второго при том, что второе владеет не менее чем 50% капитала третьего (которое, в свою очередь, может владеть не менее чем 50% капитала 4-го, и далее по аналогичной схеме);

- физлицо, а также два и более юрлица, если физлицо владеет не менее чем 50% капитала первого юрлица, которое владеет не менее чем 50% капитала второго юрлица (которое, в свою очередь, может владеть не менее чем 50% капитала 3-го, и далее по аналогичной схеме);

- 2 физлица, если одно в силу служебного положения подчиняется другому;

- близкие родственники — супруги, дети и родители, братья и сестры, опекуны и подопечные.

Доля близких родственников во владении капиталами одного и того же юрлица суммируется, и если она достигает указанных в перечне выше значений, то все они рассматриваются как субъекты взаимозависимых сделок (п. 3 ст. 105.1 НК РФ).

Взаимная зависимость лиц может устанавливаться в отдельных соглашениях между ними либо иной возможностью, предопределяющей влияние одного лица на другое (п. 1 ст. 105.1 НК РФ).

О том, как налоговики доказывают схему дробления бизнеса с целью необоснованной налоговой выгоды, если учредители взаимозависимые лица, узнайте в КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению материала бесплатно.

Взаимосвязанные лица и налоговое право РФ

Среди финансовых и юридических терминов часто используется понятие «взаимосвязанные лица». Данный термин в чем-то схож с понятием «взаимозависимые лица», но в налоговом праве он не используется.

Взаимосвязанные лица – субъекты, соответствующие хотя бы одной из перечисленных ниже характеристик:

- 1 лицо прямо (косвенно) контролирует другое;

- один или несколько сотрудников работают в нескольких организациях, например директором в 1-й и 2-й компании является один и тот же человек;

- несколько юрлиц связаны договорными правоотношениями и совместно работают с целью получения прибыли, включая расходы и убытки;

- работник и работодатель;

- 2 компании контролируются третьим лицом;

- 2 лица прямо или косвенно контролируют третье лицо;

- лица являются родственниками или членами одной семьи.

Понятие взаимосвязанности лиц приведено в ст. 37 приложения 1 к Таможенному кодексу Евразийского экономического союза. Один из критериев, предопределяющих возникновение соответствующих последствий, — контролируемость сделок с участием взаимозависимых лиц. Изучим данный аспект подробнее.

Соотношение взаимной зависимости и контролируемости в налоговом праве: нюансы

Итак, сделка с участием взаимозависимых субъектов может иметь правовые последствия, если будет признана контролируемой. Это будет означать, что ФНС обратит на нее пристальное внимание и изучит на предмет необоснованного занижения или завышения сумм, передаваемых от одного субъекта к другому. Отклонения в ценах сделки между взаимозависимыми лицами могут использоваться:

- для занижения налоговой базы в целях уменьшения сумм налога;

- завышения налоговой базы в целях исчисления более крупного вычета.

Контролируя сделку, ФНС вправе осуществлять корректность исчисления налогов:

- на прибыль;

- НДФЛ (для ИП);

- НДПИ;

- НДС.

Как проходят сделки между взаимозависимыми лицами, см. здесь.

Критерии признания сделок контролируемыми указаны в ст. 105.14 НК РФ.

Ознакомиться с данными критериями можно здесь.

В свою очередь, в п. 4 ст. 105.14 НК РФ содержатся критерии непризнания сделок контролируемыми. Полезно обратить внимание на письмо ФНС от 02.11.2012 № ЕД-4-3/18615. В нем ведомство предупреждает налогоплательщиков о том, что будет:

- контролировать любые сделки взаимозависимых лиц, дающие повод говорить об установлении в контрактах нерыночных цен в целях уклонения от налогов;

- проводить камеральные проверки с использованием методов выявления необоснованной налоговой выгоды плательщика в соответствии с нормами гл. 14.3 НК РФ.

На практике это может означать доначисление налогов в порядке, установленном гл. 14.2 НК РФ (в частности, на основании п. 5 ст. 105.3 НК РФ).

Однако если налогоплательщик решит оспорить подобные активности ФНС в суде, у него есть хорошие шансы отстоять свою позицию. Дело в том, что ВС РФ в решении от 01.02.

2016 № АКПИ15-1383 фактически установил, что ФНС не имеет необходимых полномочий для проверки цен, устанавливаемых взаимозависимыми лицами по неконтролируемым сделкам.

Когда сделка с резидентами офшорных зон является контролируемой, разъяснили эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и переходите к Готовому решению.

Подобные оценки действий ФНС можно встретить и в других судебных прецедентах.

Каким образом лица признаются взаимозависимыми для целей налогообложения

Взаимозависимость лиц может устанавливаться:

- в силу положений закона (на основании критериев, рассмотренных нами выше);

- в порядке самостоятельного признания лицами своей взаимной зависимости;

- по решению суда.

Взаимозависимыми лицами для целей налогообложения признаются не только субъекты бизнеса, но также и физлица. Изучим данный аспект подробнее.

Когда взаимозависимыми лицами признаются физлица

Юрисдикция НК РФ в части регулирования сделок между взаимозависимыми лицами также распространяется на граждан, не зарегистрированных как ИП и не имеющих отношения к деятельности хозяйственных обществ. Так, в соответствии с подп. 11 п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются близкие родственники — об этом мы сказали выше.

Присутствие в НК РФ указанной нормы означает, в частности, что взаимозависимые физлица не могут пользоваться налоговыми вычетами на основе сделок, заключаемых между собой (п. 5 ст. 220 НК РФ). Так, например, человек не вправе оформлять имущественный вычет, купив жилье у родственника (даже если сделка сопровождается реальными денежными расчетами и уплатой НДФЛ продавцом).

Итоги

Взаимозависимыми лицами в налоговых правоотношениях могут быть как физлица, так и организации.

Если речь идет о сделках только с участием физлиц (не имеющих статуса ИП), то их взаимная зависимость является препятствием для пользования установленными НК РФ налоговыми вычетами.

Взаимозависимые юрлица (а также физлица, имеющие отношение к их деятельности и те, что находятся в служебной субординации) могут иметь ограничения в части определения финансовых условий заключения сделок, если соответствующие правоотношения будут признаны контролируемыми.

Кроме того, если ФНС посчитает, что сделки, не являющиеся контролируемыми, заключаются между взаимозависимыми бизнес-структурами в целях получения ими необоснованной налоговой выгоды, то может устроить проверку и доначислить налоги. Но у налогоплательщиков есть хорошие шансы оспорить подобные действия ФНС в судебном порядке.

Взаимозависимые лица имущественный вычет — гражданское законодательство и судебные прецеденты

Постановление № 17АП-12357/17-АК от 18.10.2017 Семнадцатого арбитражного апелляционного суда

по мотиву осуществления им совместно с взаимозависимыми лицами также санаторно-курортной деятельности.

При этом, как следует из оспариваемого решения, налоговые вычеты заявлены обществом по реально приобретенным товарам, работам, услугам.

Представленные на проверку счета-фактуры и первичные документы оформлены с соблюдением требований НК РФ, соответствуют требованиям, предъявляемым к первичным документам, позволяют определить содержание и участников хозяйственных операций.

Каких-либо претензий к поставщикам или подрядчикам налогоплательщика, исполнению ими своими налоговых обязательств у инспекции не возникло.

В соответствии с пунктом 4 статьи 170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, осуществляющим как облагаемые налогом, так и освобождаемые от налогообложения операции: учитываются в стоимости таких товаров (работ, услуг), имущественных прав в соответствии с пунктом 2 настоящей статьи – по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления операций, не облагаемых налогом на добавленную стоимость; принимаются к вычету в соответствии со статьей 172 настоящего

Постановление № 17АП-12731/18-АК от 27.09.2018 Семнадцатого арбитражного апелляционного суда

о том, что представленные налогоплательщиком документы не отвечают требованиям достоверности относительно субъектов (ООО «Урал Траст», ООО «Меридиан»), поставивших товар (оказавших услуги, передавших имущественное право аренды).

С учетом установленных ВНП обстоятельств налоговый орган пришел к выводу о том, что поставка товара (оказание услуг, передача имущественных прав) ООО «Урал Траст», ООО «Меридиан» не осуществлялась, данные контрагенты созданы для заявителя взаимозависимыми с ним лицами, искусственно, посредством фиктивного документооборота, вуалирующего фактически совершенные хозяйственные операции по приобретению товара (услуг, имущественных прав), введены в систему договорных отношений с исключительной целью получения необоснованной налоговой выгоды в виде завышения налоговых вычетов по НДС, расходов по налогу на прибыль. При этом налоговым органом выявлено, что реальными поставщиками товара (услуг) выступали иные субъекты предпринимательской деятельности (в том числе ИП Трофимов Н.М., ООО «Автомеханизация», ООО «Финаспект», ООО «Техсервис»), применяющие упрощенную систему налогообложения и не являющиеся налогоплательщиками НДС; арендодателями имущества — физические лица. Отказывая в предоставлении вычетов и учету расходов, инспекция исходила

Постановление № 02АП-3826/2015 от 17.08.2015 Второго арбитражного апелляционного суда

направленной на уменьшение налоговых обязательств каждого из участников сделок, и получение Обществом необоснованной налоговой выгоды.

Полученные Обществом кредитные денежные средства были направлены не на пополнение оборотных средства, а на выдачу займов под более низкий процент взаимозависимым лицам. Общество в отзыве на апелляционную жалобу с доводами Инспекции не согласилось.

Общество также с принятым решением суда не согласилось, обратилось во Второй арбитражный апелляционный суд с апелляционной жалобой.

Общество считает, что факт получения убытка от реализации доли в уставном капитале другого общества не лишает его права учесть понесенные расходы на приобретение доли, в случае, если они соответствуют критериям, установленным статьей 252 Налогового кодекса Российской Федерации.

Налогоплательщик не согласен с выводом суда об отсутствии доказательств, подтверждающих приобретение Обществом имущественных прав в целях осуществления предпринимательской деятельности. Общество указывает, что целью приобретения доли в уставном капитале ООО «Торговая сеть» являлась возможность осуществления управления ООО «Торговая есть», работы с его активами и получение прибыль от его деятельности.

Постановление № 19АП-5305/2015 от 23.12.2015 Девятнадцатого арбитражного апелляционного суда

добавленную стоимость в связи с отклонением цен более чем на 20 процентов им не доказано. Само по себе заключение сделки между взаимозависимыми лицами, при отсутствии доказательств отклонения цен более чем на 20 процентов и занижения налогооблагаемой базы по налогу, не является основанием для доначисления налога.

В указанной связи у налогового органа не имелось оснований для вывода о занижении налогоплательщиком налогооблагаемых баз по налогу на прибыль и по налогу на добавленную стоимость вследствие реализации взаимозависимым лицам имущественных прав по ценам, отклоняющимся более чем на 20 процентов от рыночных цен, а у суда области не имелось оснований для признания данного вывода инспекции обоснованным и правомерным. Сделанное судом области в обжалуемом решении заключение о том, что в отсутствие информации о сделках с идентичными или однородными товарами пункт 12 статьи 40 Налогового кодекса позволяет учесть любые обстоятельства, имеющие значение для определения результатов сделки, не ограничиваясь обстоятельствами, перечисленными в пунктах 4 — 11 настоящей

Решение № 2-913 от 17.08.2011 Чернушинского районного суда (Пермский край)

теми гражданами, которые совершили сделку по приобретению жилого помещения, находясь в отношениях родства, независимо от условий и экономических результатов заключенной между ними сделки купли-продажи жилого объекта.

Сделка купли-продажи совершена сторонами в 2009 году, обращение за имущественным налоговым вычетом в налоговый орган произведены истцом Некрасовой О.Л. в 2010 году. С учетом изменений в ст. 220 НК РФ, внесенных Федеральным законом от ДД.ММ.

ГГГГ N 284-ФЗ, с января 2008 года для установления статуса взаимозависимых лиц (и отказа в предоставлении имущественного налогового вычета по НДФЛ) достаточно установить наличие между сторонами сделки по приобретению жилого помещения соответствующих отношений (родства) без учета условий сделки и ее экономических результатов. Представитель ответчика Межрайонной инспекции Федеральной налоговой службы № 13 по Пермскому краю Мисюрев П.А. просит учесть, что с учетом документов, представленных истцом Некрасовой О.Л. и свидетелями средняя рыночная стоимость однокомнатной квартиры составляла на момент заключения договора купли-продажи в пределах 900 000 рублей, тогда как стоимость квартиры в

Обзор разъяснений Минфина по вопросам получения имущественного вычета при покупке жилья

Налоговый кодекс содержит ограничения касательно применения имущественных вычетов. Так, одним из таких ограничений является запрет на получение вычета по НДФЛ если сделка купли-продажи жилья состоялась между взаимозависимыми лицами: состоят в родственных отношениях или находятся в служебном подчинении.

Рассмотрим официальную позицию уполномоченных органов по отдельным вопросам, касающимся получения имущественного вычета, если сторонами сделки являются родственники. Также рассмотрим позицию Минфина по отношению к ситуациям, когда использовались тем ии иным образом в погашении стоимости жилья средства материнского капитала, иные бюджетные средства, а также другие вопросы.

В каких случаях можно получить имущественный вычет, если квартира куплена у родственника

По данному вопросу дал разъяснения ФНС России в письме №ЕД-3-/2029@ от 10 июня 2011 года.Налоговый кодекс подпунктом 3 пункта 1 статьи 20 определяет, что взаимозависимыми признаются физические лица, состоящие в браке или в родственных отношениях в соответствии с семейным законодательством.

Семейный кодекс не содержит норм, регулирующих отношения между дядей и племянниками, следовательно, в целях примененияпп 3 п. 1 ст. 20 Кодекса, взаимозависимыми лицами они не являются.

Исходя из этого, в случае заключения сделки купли-продажи квартиры, комнаты или иного жилья между дядей и племянником, покупатель имеет право на получение имущественного вычета.

В то же время, отмечают финансисты, суд может признать взаимозависимость физических лиц по иным основаниям, если отношения между ними могут каким либо образом влиять на результаты сделок (подпункт 3 пункт 1 статьи 20 НК РФ).

Напоминаем, что с 2012 года вступили в силу изменения, внесенные в первую часть Кодекса. Одним из таких изменений является появление нового раздела V.1, посвященного налоговому контролю сделок, заключенных между взаимозависимыми лицами. Теперь в статье 105.1 Кодекса перечислены физлица, являющиеся взаимозависимыми применительно к нормам налогового законодательства.

Подп.11 п.2 ст. 105.1 физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный

Можно ли получить налоговый вычет, если квартира куплена у родственника супруга

«Нельзя», — ответил Минфин России в письме №03-04-05/9-899 от 26 июля 2012 года.

В письме рассматривается обращение по вопросу правомерности отказа в предоставлении имущественного вычета по НДФЛ при покупке супругами квартиры в совместную собственность у родственников мужа. Сделка состоялась в 2011 году, когда родственные отношения определялись в соответствии с семейным законодательством.

Согласно Семейному кодексу отношения между родственниками одного из супругов и супругами, между родственниками супругов относятся к родственным отношениям. Следовательно отказ в предоставлении имущественного вычета является правомерным, поскольку сделка купли-продажи квартиры была совершена между родственниками.

Погашение ипотеки средствами материнского капитала и имущественный вычет

Еще одним ограничением применения имущественного вычета является условие о том, что купленное жилье не должно оплачиваться средствами материнского капитала (подп.2 п.1 ст.220 НК РФ).А если материнский капитал направить не на оплату квартиры, а на погашение ипотеки?

«И в этом случае у физлица не возникнет право на получение имущественного вычета», — ответил Минфин в письме №03-04-05/7-1218 от 24 октября 2012 года.

Исходя из норм, содержащихся в абзаце 26 подпункта 2 пункта 1 статьи 220 Кодекса последствия использования средств материнского капитала одинаковы, как в случае погашения ипотечного кредита, так и в том случае, когда материнский капитал направляется непосредственно на покупку жилья. Таким образом, сумма расходов на покупку, либо строительство жилья учитываемая при предоставлении налогового вычета должна быть уменьшена на сумму, направленную на погашение кредита из средств материнского капитала.

Ранее Минфин уже давал ответ на подобный вопрос в письме №03-04-05/9-526 от 08 сентября 2010 года. Сумма материнского капитала, использованная в качестве погашения ипотечного кредита, уменьшает сумму имущественного вычета.

В этом же письме Минфин разъясняет…

Каким образом распределяется вычет между супругами при покупке квартиры в совместную долевую собственность, если один из супругов уже использовал ранее свое право на вычет

Напоминаем, что имущественный вычет при покупке жилья предоставляется всего единожды.

Минфин дает по данному вопросу разъяснения следующего характера. В соответствии с положениями статьи 220 Кодекса, если жилье приобретено в совместное владение, вычет предоставляется пропорционально долям совладельцев в размере фактических расходов в пределах двух миллионов рублей.

Однако один из супругов ранее при покупке другого жилья уже использовал вычет, поэтому вычет может быть предоставлен одному из супругов в размере, соответствующем его доле.

При этом, квартира оплачивалась в том числе средствами материнского капитала в размере трехсот тысяч рублей. Сумма имущественного вычета уменьшается на средства материнского капитала. При этом сумма не учитываемая в расходах также распределяется пропорционально долям собственников.

Таким образом, 2 млн / 2 = 1 млн. рублей – размер предоставляемого одному из супругов вычета.

300/2 = 150 тыс. рублей – доля средств мат.капитала, использованных при покупке квартиры (в погашении целевого кредита), уменьшающая размер имущественного вычета.

В итоге, один из супругов получит имущественный вычет в размере 850 тысяч рублей (1 млн. руб. – 150 тыс. руб.).

Если материнский капитал направлен на покупку жилья до 2007 года, имущественный вычет можно получить

Именно такие разъяснения дает Минфин в письме №03-04-05/4-1318 от 19 ноября 2012 года.

Закон №256-ФЗ от 29 декабря 2006 года, которым было введено понятие «материнский капитал», вступило в силу с 1 января 2007 года. Норма 220 статьи Налогового кодекса в части утраты права на применение имущественного вычета при использовании средств материнского капитала начала действовать с этой же даты.

Таким образом, отмечает Минфин, не имеется оснований для применения положений вступивших в силу с 2007 года к правоотношениям действовавшим в предыдущем периоде (в комментируемом письме рассматривается сделка, совершенная в 2005 году), когда такого запрета законодательство не устанавливало. Нормы законодательства, ухудшающие положение налогоплательщиков, обратной силы не имеют, согласно п. 2 ст. 5 Кодекса.

Имущественный вычет не предоставляется, если жилье куплено за счет субсидий

В статье 220 Кодекса прямо отмечается, что имущественный вычет не представляется в случаях, когда жилье оплачивается…

за счет средств работодателей или иных лиц, средств материнского (семейного) капитала, за счет средств федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов

Минфин в письме №03-04-05/7-452 от 05 апреля 2012 года напомнил, что имущественный вычет, предоставляемый при покупке квартиры уменьшается на сумму субсидии, если она была направлена на оплату приобретенной квартиры. Речь в комментируемом письме шла о субсидии, предоставленной Министерством на приобретение жилья.

Расходы на проценты по кредитам компенсированы бюджетными средствами – сохраняется ли право на имущественный вычет

В тоже время, в имущественный вычет включаются проценты по ипотечному кредиту, даже если они возмещены бюджетом.Об этом в письме ФНС России №ЕД-4-3/7432 от 03 мая 2012 года.

Имущественный налоговый вычет не может быть предоставлен, если оплата расходов на приобретение жилья осуществлена за счет бюджетных средств (подп.2 п.1 ст.220 Кодекса)

Вместе с тем, в Налоговом кодексе не имеется условий и ограничений относительно предоставления налогового вычета по расходам на погашение процентов по заемным/кредитным средствам, направленным на оплату жилья.

Таким образом, отмечают специалисты ФНС, проценты по кредиту, включаются в расходы, учитываемые в целях предоставления имущественного вычета по расходам на проценты и в том случае, если они возмещены за счет средств бюджета.

Если материнский капитал направлен на погашение кредита не утрачивается ли право на имущественный вычет по расходам на проценты

«Нет, не утрачивается», — отвечает Минфин в письме №03-04-05/9-951 от 03 мая 2012 года. Рассматривалась следующая ситуация: В 2007 году была куплена квартира на средства ипотечного кредита, имущественный вычет по НДФЛ по расходам на приобретение квартиры был предоставлен и использован по доходам 2007-2008 гг.

В 2009-2010 гг. был предоставлен имущественный вычет по расходам на погашение процентов по ипотеке.

Далее, в 2011 году налогоплательщик направляет материнский капитал на погашение основной части долга по ипотечному кредиту. Проценты по кредиту погашались собственными средствами.

Может ли налогоплательщик получить имущественный вычет по расходам на проценты, начисленным на остаток основного долга, погашенного средствами материнского капитала в 2011 году?»Можно», — отвечают специалисты Минфина.

Налоговый кодекс не ограничивает размер имущественного вычета предоставляемого по расходам на погашение процентов по целевому кредиту.

Проценты уплачивались по кредиту, полученному на покупку квартиры, по расходам на приобретение которой уже использовался вычет по НДФЛ.

Расходы на погашение процентов относятся к этой же квартире, поэтому налогоплательщик вправе получить вычет в части фактически осуществленных расходов на погашение процентов, начиная с даты их уплаты.

Однако, если вы не успели использовать имущественный вычет предоставляемый на приобретение жилья и погашаете основной долг средствами материнского капитала, вычет будет предоставлен только по расходам на проценты.

- Такой вывод можно сделать, если предыдущий ответ Минфина сравнить разъяснениями этого же ведомства, полученными в этом же году.

- Так, Минфин в письме №03-04-08/4-303 от 17 сентября 2012 года отвечая на обращение гражданина по вопросу предоставления имущественного вычета при погашении ипотечного кредита и процентов по нему средствами материнского капитала, сообщает, что имущественный налоговый вычет должен быть уменьшен на сумму , направленную на погашение кредита из средств материнского капитала.

- В то же время, имущественный вычет по расходам на проценты должен быть предоставлен в полном объеме понесенных расходов, поскольку статья 220 Кодекса не содержит каких либо условий по вопросу применения имущественного вычета по расходам на проценты, в случае погашения процентов бюджетными средствами. При этом, аргументируя вывод об исключении из состава расходов на приобретение квартиры суммы материнского капитала, специалисты Минфина отмечают

В ином случае норма ст. 220 НК РФ не имела бы смысла, поскольку налогоплательщик всегда имеет возможность вместо непосредственной оплаты приобретения жилья за счет средств материнского капитала использовать их для погашения целевого кредита и тем самым исключить применение к нему положений абз. 26 пп. 2 п. 1 ст. 220 Кодекса

Право на имущественный вычет в случае направления на оплату жилья потребительского кредита

В подп. 2 п.1 ст. 220 Налогового кодекса отмечено, что имущественный вычет по налогу на доходы по расходам на проценты по кредитам и займампредоставляется только в том случае, если заемные средства были получены на приобретение жилья.

- А если кредит был получен для иных целей?

- По данному вопросу дал разъяснения Минфин в письме №03-04-05/7-298 от 31 мая 2010 года.

- Проценты по кредиту, полученному на потребительские цели, с последующим переоформлением в целевой кредит на приобретение жилья, включаются в состав имущественного вычета в сумме фактически уплаченных физическим лицом процентов, начиная с момента переоформления договора.

Можно ли получить имущественный вычет по расходам на проценты, если имущественный вычет при покупке жилья уже был использован

«Нельзя», — отвечают специалисты главного финансового ведомства страны в письме №03-04-05/6-412 от 23 июля 2010 года.

В письме рассматривается обращение гражданина, который ранее получил имущественный вычет при покупке комнаты.

Позволяет ли законодательство воспользоваться имущественным вычетом по расходам на проценты по полученному кредиту для покупки квартиры без учета стоимости самой квартиры, спрашивает налогоплательщик.

Специалисты Минфина из норм статьи 220 Налогового кодекса делают вывод, что имущественный вычет по налогу предоставляемый при покупке жилья и вычет по фактическим расходам на погашение процентов предоставляются в отношении одного и того же объекта.

А поскольку вычет по другому объекту – комнате, уже ранее был использован, повторное предоставление не предусмотрено подп.2 п.1 ст. 220 Кодекса.

- Аналогичный вывод содержится в более позднем письме Министерства финансов (письмо №03-04-05/9-771 от 25 июня 2012 года).

- В рассматриваемой ситуации в первый раз налогоплательщик воспользовался правом на вычет при покупке квартиры в 2002 году, максимальная сумма имущественного вычета тогда составляла 1 миллион рублей.

- В 2012 году гражданин покупает на ипотечные средства новую квартиру.

- Вопрос: может ли в данной ситуации гражданин воспользоваться правом на вычет в отношении расходов на погашение процентов по ипотечному кредиту?

На что специалисты уполномоченного органа разъяснили, что повторно имущественный вычет не предоставляется.

Не допускается предоставление вычета и в том случае, если в первый раз вычет был получен только в отношении покупки квартиры, без учета процентов по целевому кредиту.

Повторно воспользоваться вычетом невозможно, даже если налогоплательщик претендует на вычет только в отношении расходов на погашение процентов.

Можно ли вернуть ранее использованный имущественный вычет и повторно его использовать

«Нельзя», — отвечает Минфин в письме №03-04-05/9-129 от 07 февраля 2012 года.До 1 января 2008 года имущественный вычет при покупке квартиры или иного жилья предоставлялся в размере, не превышающем один миллион рублей.

С 2008 года по настоящее время ограничение по сумме вычета подняли до двух миллионов.

В письме рассматривается ситуация, когда гражданин получил имущественный вычет по НДФЛ в 2007 году по расходам на приобретение в долевую собственность квартиры.

Размер вычета составил 65 тыс. рублей (1 млн. руб. / 2 собственника = 500 тыс. руб.) х 13%.

Автор запроса спрашивает, может ли он отказаться от использованного имущественного вычета по НДФЛ, вернуть средства в бюджет включая пени и воспользоваться вычетом в 2011 году?

Повторное предоставление имущественного вычета исключено, исходя из норм абз. 27 подп.2 п.1 ст. 220 Кодекса.

- Налоговым кодексом не предусмотрена возможность передачи права на имущественный вычет другому лицу, а также отказ от использованного ранее имущественного вычета.

- Подробный перечень документов для получения имущественных и социальных вычетов в каждой конкретной ситуации

- наверх

- Центр Бухгалтерской Практики «Парус»

- 29 апреля 2013 г.