Рефинансирование Кредита Через Какой Срок В 2023 Году

Рефинансирование или перекредитование — это специальная услуга, которую предоставляют своим клиентам банки. Рефинансирование позволяет снизить сумму ежемесячных платежей и переплату по кредиту.

Эта услуга позволяет снизить на заемщика финансовую нагрузку, избежать возможных просрочек по платежам и штрафов за них. Часто, у клиентов желающих воспользоваться этой услугой, возникает масса затруднений и вопросов.

Какие кредиты можно рефинансировать? Через какое время можно воспользоваться услугой и на каких условиях?

Рефинансирование позволяет снизить сумму ежемесячных платежей и переплату по кредиту

Какие кредиты можно рефинансировать в 2023 году?

На сегодняшний день можно рефинансировать следующие виды кредитов:

- автокредит,

- потребительский кредит,

- ипотека,

- задолженности по кредитным картам,

- долги по кредитным картам.

Кредит для рефинансирования можно использовать только в том случае, если отсутствует запрет на досрочное погашение. Срок рефинансирования будет зависеть от типа кредита. Например, срок по ипотеки может достигать 30 лет, а потребительский или автокредит до 10 лет.

Для рефинансирования необходимо заключить новый кредитный договор. Это можно сделать с любым кредитным учреждением, необязательно тем же банком, где получен первый кредит. В настоящее время банки борются за каждого клиента, поэтому условия рефинансирования могут сильно отличаться. При выборе банка следует обратить внимание на следующие условия:

- срок рефинансирования,

- уровень процентной ставки,

- удобный график платежей,

- возможность объединения нескольких кредитов в один,

- изменение валюты кредита (актуально для валютных ипотек),

- снимается залог на имущество,

- способы погашения старого кредита (лучше если банк будет заниматься переводом денег сам).

Через какое время можно рефинансировать кредит, чтобы получить выгоду?

Теперь ясно, какие кредиты можно рефинансировать, но как это сделать, чтобы получить максимальную выгоду от нового кредита. Чтобы извлечь максимальную выгоду от нового кредита нужно следовать определенным правилам.

- Процентная ставка по новому кредиту должна быть ниже не менее, чем на 2%.

- До конца кредитного договора должно быть не менее полугода.

- Самое удачное время для рефинансирования наступает через 6 месяцев после заключения кредитного договора.

- Не стоит заключать новый кредитный договор, если уже прошло больше половины срока кредита. Как правило, в первую очередь выплачиваются процентны, к этому моменту они будут уже почти полностью погашены и останется только сумма самого кредита. Если заключить новый договор, то будут начисляться новые проценты, в итоге переплата будет еще выше.

Какие кредиты можно рефинансировать

На каких условиях проходит рефинансирование кредита?

Для оформления договора рефинансирования стоит учитывать требования выставляемые заемщикам кредитными организациями.

Основные требования предъявляемые к заемщикам:

- возраст от 21 до 65 лет,

- стаж на последнем месте работы не менее 6 месяцев,

- размер кредитной ставки от 9 до 9,5% в зависимости от вида кредита,

- до конца кредита не менее 3 месяцев,

- отсутствие задолженностей в течении последних 12 месяцев,

- период рефинансирования не менее 3 месяцев.

Кроме соблюдения всех вышеперечисленных требований заемщику необходимо собрать определенный пакет документов и обратиться с ними в банк.

Документы для рефинансирования:

- паспорт гражданина РФ,

- документы по уже действующему кредиту,

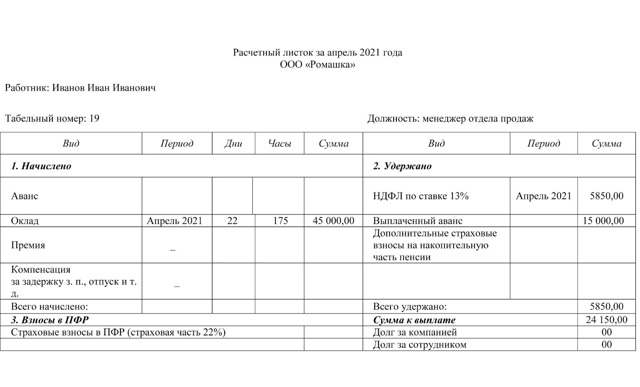

- справка о доходах (2-НДФЛ),

- иногда нужен поручитель.

Список документов необходимых для заключения договора обычно намного больше, чем при стандартном кредитном договоре.

При заключении кредитного договора банк может предложить сделать это на следующих условиях:

- банк дает деньги для погашения оставшейся части долга,

- кредит рефинансируется полностью,

- размер нового кредита превышает сумму задолженности.

Нужно знать: При наличии просроченных задолженностей на момент заключения нового кредитного договора значительно снижает вероятность положительного решения банка.

Сколько раз можно рефинансировать кредит?

В законодательстве РФ нет ограничений по количеству рефинансировании для одного кредита. Но банки обычно не позволяют повторно кредитовать свои долги больше двух раз. Это не выгодно и самому заемщику.

Кроме того, ставки при рефинансировании, обычно, значительно ниже, чем при стандартном договоре, поэтому найти еще более выгодные условия весьма проблематично.

Все кредиты можно рефинансировать, но условия будут зависеть от типа кредита и банка в котором проходит перекредитование.

Вывод

Подведем итоги, теперь понятно все ли кредиты можно рефинансировать, на каких условиях и на какой срок это можно сделать. Перед принятием окончательно решения, необходимо посчитать какую выгоду можно получить, заключив новый кредитный договор. Далеко не всегда низкая кредитная ставка может привести к снижению суммы переплаты.

Если заключить договор рефинансирования в конце кредита, когда почти все проценты по кредиту уже погашены, то новый договор только увеличит расходы. Хоть в таком случае новый кредит выгоды не принесет, он все еще может снизить сумму ежемесячного платежа, это позволит облегчить ежемесячную финансовую нагрузку и избежать штрафов начисляемых при просрочке платежей.

Рефинансирование — это объединение нескольких кредитов в один с уменьшением ежемесячного платежа и возможно процентной ставки по кредиту. Банкам выгодно предлагать вам рефинансирование и переманивать клиента, который собирается платить кредит из другого банка.

Видео: Это нужно знать перед тем как сделать рефинансирование кредита!!!

Просмотрев это видео, вы поймете в чем заключаются нюансы рефинансирования, в каких случаях стоит воспользоваться этой банковской услугой, какие кредиты можно рефинансировать и через какое время:

Лучшие программы рефинансирования кредитов

Согласно данным Банка России, к началу 2023 года совокупный долг россиян банкам составил почти 27 триллионов рублей, всего на два триллиона рублей меньше годовых расходов российского бюджета. К наиболее закредитованным регионам относятся Ямало-Ненецкий, Ханты-Мансийский и Чукотский автономные округа, Тюменская и Магаданская области, а также республика Саха (Якутия).

Хотя в этих субъектах РФ много предприятий горно-добывающей промышленности (где зарплаты традиционно высоки), стоимость жизни в регионах догоняет или перегоняет зарплаты ввиду географической удалённости и суровых климатических условий. Жителям других регионов также зачастую приходится обащаться в банк, чтобы обратиться за новыми кредитами или рефинансировать действующие.

Что такое рефинансирование кредита?

Рефинансирование задолженности по кредиту — это комплексная процедура, которая предусматривает заключение нового договора займа с оптимальными для сторон условиями. Параметры сделки разрабатываются на основании актуальных финансовых возможностей клиента.

Рефинансирование называют также перекредитованием. Этот термин как нельзя лучше характеризует услугу. Дебитор оформляет выгодный кредит, чтобы оплатить действующие задолженности. Опцию предоставляют как организации, в которых взяты исходные займы, так и другие банковские учреждения.

Зачем нужно рефинансировать кредиты?

Основная цель рефинансирования — снижение переплаты в краткосрочной или долгосрочной перспективе с существенным упрощение условий договора.

Если результат нужно получить без промедления, банки предлагают воспользоваться отсрочкой.

Показатель финансовой нагрузки в этом случае снизится, но спустя некоторое время клиент будет вынужден продолжить выполнение обязательств по первоначальному или обновленному графику.

Кредитные каникулы с пролонгацией на длительный срок невыгодны для заёмщика, ведь за каждый дополнительный день действия договора придётся платить проценты. Тем не менее именно этот способ пересмотра условий договора позволяет снизить регулярную финансовую нагрузку. Размер выплат сокращается. Ежемесячно клиент вносит приемлемую сумму, которая не влияет на платежеспособность.

Рефинансирование имеет несколько неоспоримых преимуществ:

- поддержание хорошей кредитной истории

С помощью перекредитования заёмщик может сохранить безукоризненную репутацию, снизив вероятность непреднамеренного нарушения условий договора. После полного погашения исходной задолженности в кредитной истории делается отметка о выполнении обязательств без просроченных платежей.

- снижение финансовой нагрузки

Как правило, в результате рефинансирования проценты по кредиту снижаются. Стороны могут согласовать обновлённый график платежей и договориться о пересмотре сопутствующих услуг.

- устранение ошибок при внесении платежей

Консолидация позволяет объединить несколько кредитов. Заёмщик сможет ежемесячно вместо нескольких платежей выполнять один-единственный. Так проще производить выплаты, к тому же, комиссия снижается.

- дополнительное финансирование.

При рефинансировании банки часто предлагают суммы, которые превышают размер задолженности. В этом случае полученные средства можно потратить на личные нужды.

У классической схемы рефинансирования имеется несколько недостатков. Это относительно новая услуга, которая доступна далеко не во всех банках. Условия могут быть невыгодными в долгосрочной перспективе, а при залоговом кредитовании заёмщик вынужден повторно оплатить оценку имущества.

Лучшие программы рефинансирования от российских банков

Порядок рефинансирования определяется банком. Каждая организация пытается привлечь внимание потенциальных клиентов, предложив наиболее комфортные условия для сотрудничества. В процессе выбора подходящей программы перекредитования заемщику нужно сравнить доступные предложения.

Рефинансирование кредитов других банков в Альфа-Банке

- минимальная ставка — 4%

- сумма до 7 500 000 рублей

- срок от 2 до 7 лет

Банк предоставляет реальную возможность существенно снизить кредитную нагрузку путем объединения займов, пересмотра ставок и коррекции суммы ежемесячного платежа. Рефинансировать можно любой кредит, в том числе задолженность по карте.

Требования к заёмщику:

- Возраст не менее 21 года.

- Гражданство РФ.

- Стабильный заработок от 10 000 рублей после вычета налогов.

- Непрерывный трудовой стаж от 3 месяцев.

Для рефинансирования заёмщику необходимы следующие документы:

- Паспорт гражданина РФ.

- Второй документ (загранпаспорт, водительское удостоверение, ИНН, СНИЛС, полис ОМС, дебетовая или кредитная карта любого банка).

Оформить заявку можно на сайте Альфа-Банка. Справка о доходах или иной документ с места работы не требуется. Предварительное одобрение по запросу будет предоставлено в течение 2 минут. Кредитор самостоятельно закрывает задолженности по рефинансируемым займам без справок из других банков. Клиент вправе совершить первый платеж по новым условиям через 45 дней после заключения договора.

Рефинансирование потребительских кредитов в ВТБ

- минимальная ставка — 4,4%

- Сумма от 50 000 до 30 000 000 рублей

- Срок от 6 месяцев до 7 лет

%offer_id=2002792%

Требования к заёмщику:

- Гражданство РФ.

- Постоянная регистрация в регионе присутствия банка.

- Среднемесячный доход не менее 15 000 рублей.

- Общий трудовой стаж свыше одного года.

Зарплатным клиентам ВТБ предоставляются более выгодные условия.

Требования к кредитам:

- остаток срока действия займа не менее трех месяцев

- регулярное погашение задолженности в течение полугода

- отсутствие действующих просроченных платежей

Рефинансировать можно любые залоговые и беззалоговые займы, включая карты. Услуга недоступна, если кредит оформлен в Группе ВТБ или Почта Банке.

Заёмщик обязан предоставить следующие документы:

- Паспорт гражданина РФ.

- Номер СНИЛС.

- Реквизиты счета для погашения кредита в другом банке.

- Справка по форме 2-НДФЛ.

- Пенсионное удостоверение (при наличии).

Рефинансирование кредитов в МТС Банке

- рассмотрение заявки в течение дня

- сумма от 20 000 до 5 000 000 рублей

- срок от 1 года до 5 лет.

%offer_id=2002614%

Рефинансирование в МТС Банке позволит уменьшить переплату по кредитам путем снижения процентов, ежемесячных платежей, изменения графика выплат и пересмотра сроков погашения. Клиенты могут объединить задолженности и получить дополнительные средства на любые цели.

Требования к заёмщику:

- Возраст от 20 до 70 лет.

- Постоянная регистрация на территории РФ.

- Наличие источника доходов в течение 3 месяцев.

Важно! Инициировать рефинансирования можно в офисе либо на сайте банка. Заполнение заявки через портал Госуслуги повысит вероятность одобрения на 20%.

Требования к кредитам:

- срок обслуживания займа не менее 4 месяцев

- валюта — рубли

- отсутствие просроченных платежей

Рефинансировать можно целевые и нецелевые ссуды. В услуге будет отказано участникам программ кредитования МТС Банка.

Вместе с заявкой клиент обязан предоставить:

- Удостоверение личности гражданина РФ.

- Документы, свидетельствующие о получении стабильного дохода.

Решения по заявкам принимаются в течение минуты. Уведомление об одобрении запроса на рефинансирование поступит в виде SMS на указанный при заполнении анкеты номер телефона.

Деньги предоставляются лично клиенту, который обязан в течение 90 дней внести их на расчётный счет исходного кредитора. После перевода средств нужно отправить на электронную почту МТС Банка справку о погашении долга.

Рефинансирование в УБРиР

- ставка от 3,99%

- сумма до 5 000 000 рублей

- решение в течение нескольких минут

- %offer_id=2002064%

- У заёмщика должны отсутствовать текущая просроченная задолженность по действующим обязательствам, а также погашенная просроченная задолженность более месяца за текущий календарный год, трёх месяцев за последние четыре года или 180 дней за всю кредитную историю.

- Требования к заёмщику:

- Возраст от 19 до 75 лет.

- Постоянная регистрация на территории РФ.

- Стаж работы от 3 месяцев на последнем месте или от одного года в случае ИП.

Вместе с заявкой клиент обязан предоставить:

- паспорт гражданина РФ

- реквизиты для погашения кредита

- справку о доходах за последний год

Рефинансирование кредита в Росбанке

- ставка от 0,9%

- сумма до 7 000 000 рублей

- срок от 13 месяцев до 7 лет

%offer_id=2002142%

Банк предлагает объединение нескольких кредитов со снижением платежей. Кредитование на более длительный срок дает возможность заемщику выбрать удобный график выплат. Дополнительно можно изменить подход к обременению залогового имущества.

Требования к заёмщикам:

- Наличие паспорта гражданина РФ.

- Наличие документов о получаемых доходах.

- Отсутствие текущих задолженностей по кредитам.

Требования к кредитам:

- Ссуда выдана на потребительские цели, приобретение недвижимости или покупку автомобиля.

- Валюта — рубли.

- Срок окончания действия договора составляет 3 и более месяца.

- Платежи по кредитам вносятся регулярно.

Программа рефинансирования в Уралсиб

- ставка от 4%

- сумма от 100 000 до 2 000 000 рублей

- срок от 13 месяцев до 7 лет

В рамках программы рефинансирования банк предлагает клиенту снижение размера ежемесячных платежей и возможность дополнительно получить 500 000 рублей для удовлетворения потребительских нужд. Количество доступных для консолидации кредитов неограничено, но они не должны быть оформлены в банке Уралсиб. Рефинансируются только займы в рублях без просроченных платежей.

Клиенту понадобятся:

- Паспорт и второй удостоверяющий документ на выбор при получении взаймы до 300 000 рублей.

- Паспорт и подтверждающий доход в течение полугода документ при сумме от 300 000 рублей.

Как осуществляется рефинансирование?

Веским основанием для рефинансирования является повышение платёжной нагрузки на заёмщика, при этом ухудшение материального положения не относится к обязательным условиям получения услуги. Если клиент намерен снизить процентную ставку, пересмотреть список дополнительных сервисов или получить в долг дополнительную сумму, обращение с заявкой на перекредитование будет верным решением.

Причины рефинансирования:

- Снижение доходов после потери высокооплачиваемой должности или дополнительного заработка.

- Повышение ежемесячных расходов вследствие ухудшения здоровья или появления иждивенцев.

- Ухудшение финансового положения в связи с ошибками на этапе составления договора займа.

- Снижение платежеспособности из-за непредвиденных ситуаций, включая эпидемии и стихийные бедствия.

- Желание снизить финансовую нагрузку путем консолидации и пролонгации кредитов.

Заёмщик имеет право лично инициировать процедуру рефинансирования в любой момент. Доступ к услуге открывается после одобрения запроса, который напоминает обычную заявку на потребительский кредит. Требования к заёмщику тоже близки к условиям выдачи банковских займов.

Порядок рефинансирования:

- Выбор организации для сотрудничества и обращение с заявкой на перекредитование.

- Предоставление необходимых кредитору сведений и документов.

- Одобрение запроса, согласование индивидуальных параметров сделки и подписание договора.

- Консолидация нескольких кредитов, погашение долга и предоставление дополнительных средств.

- Выполнение заёмщиком обязательств перед выполнившим рефинансирование учреждением.

Процедура перекредитования обычно происходит по стандартному сценарию с привлечением нового банка. Клиент оформляет кредит на погашение существующей задолженности. Необходимая сумма затем перечисляется на расчетный счет исходного банка. Если предполагается одновременное выполнение обязательств по нескольким сделкам, дополнительно происходит консолидация (объединение) кредитов.

Заёмщик должен учитывать несколько важных особенностей рефинансирования:

- Новый кредитор обычно выполняет все транзакции самостоятельно без привлечения клиента.

- Согласие исходного банка на рефинансирование не требуется.

- После внесения средств первоначальная сделка считается закрытой досрочно.

- Полученная в новом банке сумма может превышать остаток рефинансируемой задолженности.

- Дополнительные средства клиент волен использовать по собственному усмотрению.

- В случае с обеспеченным кредитом предмет залога повторно регистрируется новым банком.

С рефинансированием обеспеченных кредитов часто возникают трудности. Во-первых, заёмщик должен получить разрешение поручителя на изменение условий сделки или договориться с новым банком об отказе от привлечения гаранта. Во-вторых, залог на стадии переоформления числится в обеих организациях, поэтому новый банк вследствие отсутствия гарантий ставит процент выше обычного.

Пересмотр условий ипотечной задолженности в корне отличается от рефинансирования необеспеченных кредитов. Тем не менее если перекредитования занимается банк, который выдал ипотеку, предмет залога не нужно переоформлять. В итоге ощутимо сокращаются расходы, прослеживается экономия времени и упрощается процесс рассмотрения заявок.

Рефинансирование кредитов в СберБанке 2023, перекредитование потребительских кредитов других банков

Рефинансирование – это оформление нового кредита для погашения уже имеющегося. Оно позволяет сделать условия кредитования более удобными, уменьшить размер ежемесячных платежей, получить дополнительную сумму и объединить несколько кредитов в один. Некоторые программы предусматривают возможность вывести имущество из-под залога, чтобы впоследствии свободно им распоряжаться.

Условия рефинансирования в Сбербанке следующие:

- Процентная ставка: от 4.00%

- сумма: 30 000 — 3 000 000 рублей

- Срок: от 3 месяцев до 60 месяцев

Возможности рефинансирования в Сбербанке зависят от того, где взят кредит – в самом Сбербанке или в сторонней организации.

Рефинансируемые кредиты, полученные в Сбербанке или сторонних банках:

- дебетовые карты с овердрафтом;

- потребительский кредит;

- ипотека;

- автокредит;

- кредитные карты.

В Сбербанке вы можете рефинансировать от 1 до 5 кредитов, взятых в рублях.

Кто может рассчитывать?

Оформить кредит на рефинансирование могут граждане РФ в возрасте от 21 до 65 лет (до 70 лет – для клиентов, являющихся судьями). Требования к стажу различаются в зависимости от категории заемщика и представленных документов:

- от 3 месяцев – для клиентов, которые получают зарплату или пенсию на счет в Сбербанке;

- от 6 месяцев – для остальных категорий.

Оформить рефинансирование возможно при отсутствии текущей просроченной задолженности и своевременном внесении платежей. Кредиты, по которым уже проводились процедуры рефинансирования или реструктуризации, повторно рефинансировать нельзя.

Документы

Для оформления рефинансирования потребуются:

- паспорт РФ;

- справки, подтверждающие трудовую деятельность и наличие дохода;

- документы на рефинансируемые кредиты.

Если сумма, запрашиваемая по программе рефинансирования, равна остатку задолженности, заемщик может не подтверждать финансовое состояние и наличие постоянного места работы.

Сколько можно сэкономить?

Чтобы узнать предварительные условия рефинансирования, воспользуйтесь онлайн-калькулятором. Для расчета укажите сумму остатка по имеющимся кредитам, размер ежемесячного платежа и срок выплат. В результате расчета вы сможете узнать, как может измениться ваш ежемесячный платеж, и какую сумму вы сэкономите.

Как сделать рефинансирование?

Посмотреть условия рефинансирования и заранее узнать, насколько выгодным оно будет именно для вас, можно на нашем сайте. Для расчета кредита укажите желаемую сумму и срок. Вы сразу сможете увидеть размер ежемесячного платежа, общую сумму переплаты и график выплат. Оформить рефинансирование можно онлайн или лично в удобном отделении банка.

Через Сбербанк Онлайн

Клиенты Сбербанка могут подать заявку на рефинансирование через сервис Сбербанк Онлайн. Дистанционно можно рефинансировать только те кредиты, которые взяты в сторонних банках. Для подачи онлайн заявки на кредит необходимо:

- Авторизоваться в системе.

- Перейти в раздел «Кредиты».

- Кликнуть по кнопке «Рефинансировать кредиты».

- Нажать на кнопку «Найти кредиты».

- Заполнить анкету.

- Дождаться рассмотрения заявки.

- Получить деньги.

Предъявлять справки и посещать офис банка не нужно. Все действия проводятся удаленно и занимают не более часа.

Через сколько можно делать рефинансирование в Сбербанке?

В Сбербанке действует требование, в соответствии с которым минимальная сумма рефинансируемого кредита составляет 30 000 рублей.

В течение последних 12 месяцев у клиента не было просрочек по кредиту — это обязательное правило. Минимальный срок до конца кредитного договора — от 3 месяцев.

В некоторых случаях этот срок увеличивается до 5 месяцев: подобные условия банк рассматривает в индивидуальном порядке.

https://www.youtube.com/watch?v=EYKNGEXGwcs\u0026pp=ygVf0KDQtdGE0LjQvdCw0L3RgdC40YDQvtCy0LDQvdC40LUg0JrRgNC10LTQuNGC0LAg0KfQtdGA0LXQtyDQmtCw0LrQvtC5INCh0YDQvtC6INCSIDIwMjMg0JPQvtC00YM%3D

Выгодно ли рефинансирование в Сбербанке?

Рассчитать насколько выгодно или невыгодно рефинансирование в Сбербанке можно путем сравнения предлагаемых условий с текущим кредитным договором, Расчеты необходимо проводить в каждом случае, так как условия рефинансирования в Сбербанке могут быть хуже, чем по рефинансируемому кредиту.

Под какой процент можно рефинансировать кредит в Сбербанке?

Начальная ставка по рефинансированию в Сбербанке составляет от 4.00% годовых. Конечная ставка зависит от суммы кредита, категории заемщика и ряда прочих факторов. Максимальная процентная ставка достигает 27.90% годовых. При этом средняя ставка по кредиту составляет 7-7,5% годовых.

Долгая отдача. Когда стоит рефинансировать кредит и как это сделать

В 2021 году в России на 40% выросло количество кредитов: до 6,9 трлн рублей*. Сейчас на одного россиянина приходится в среднем 2,2 займа. И сложная экономическая ситуация 2022 года может сохранить эту тенденцию.

При этом шансы выплатить кредит у россиян снижаются — это показывает рост банкротств. Снизить долговую нагрузку может рефинансирование займа.

«Секрет фирмы» вместе с экспертами разбирался, когда эта процедура выгодна для физлиц и юрлиц и как оценить её возможные риски.

*по данным банка ВТБ

Есть два способа облегчить кредитную нагрузку в сложной ситуации.

**. С ней, например, можно увеличить оставшийся срок с двух лет до трёх, чтобы уменьшить ежемесячный платёж. Или взять . Пройти реструктуризацию можно только в том банке, в котором оформлен кредит.

. Например, можно взять дополнительный кредит на 100 000 рублей или объединить несколько договоров в новый общий, чтобы было проще контролировать выплаты.

- Благодаря рефинансированию снижается кредитная нагрузка, не отражаясь негативно на кредитной истории.

- По словам Марины Ляшковой, помощника юриста практики проблемной задолженности юридической фирмы «Солнцев и партнёры», физические лица могут рефинансировать ипотечные, потребительские кредиты, кредиты на приобретение автомобиля и долги по кредитным картам, в том числе овердрафт.

- Юридические лица могут рефинансировать доверительные займы, инвестиционные кредиты, автокредиты, целевые кредиты на оборотные средства, покупку коммерческой недвижимости и оборудования.

помощник юриста практики проблемной задолженности юридической фирмы «Солнцев и партнёры»

Главное отличие рефинансирования от реструктуризации кредита заключается в том, что реструктуризация кредита подразумевает изменение основных условий действующего кредитного договора.

Общие условия рефинансирования:

- Подать запрос можно только спустя два месяца после оформления кредита.

- Остаточный срок изначального займа не должен быть меньше двух месяцев.

- Если заявитель уже проходил рефинансирование, повторно запустить процедуру можно не раньше, чем через год.

- У заявителя нет текущих просроченных задолженностей и в последний год.

Каждый банк устанавливает минимальную сумму рефинансирования. Например, Сбербанк работает только с кредитами от 30 000 рублей и до 3 млн рублей. А максимальный срок договора — пять лет.

У «Альфы» нижняя планка от 50 000 рублей, верхняя — 3 млн рублей, а договор можно заключить на срок от 2 до 7 лет. У Тинькофф-банка ограничения по суммам зависят от типа займа, но если их несколько, то не больше 2 млн рублей.

Нижняя граница — 50 000 рублей. Срок договора от 3 до 36 месяцев.

Рефинансировать можно несколько кредитов сразу, но сколько именно — зависит от условий банков, выдавших их. Это может быть и пять, и семь, и десять (обычно не более). Кроме того, не каждый банк разрешает рефинансировать свой же кредит: ему может быть невыгодно переводить клиента на более низкую ставку. Поэтому чаще всего рефинансирование — оформление договора в новом банке.

генеральный директор «Юридического бюро №1»

Реструктуризация или рефинансирование долгов в банке работает, если нет просроченной задолженности. Но если нужно полностью списать кредиты и долги, то альтернативы банкротству нет.

https://www.youtube.com/watch?v=EYKNGEXGwcs\u0026pp=YAHIAQE%3D

Реструктуризация при банкротстве позволяет не только снизить сумму долга, но и избежать личного дефолта. Эта процедура необратима: если кредиторы не принимают предложение реструктуризации, то человек вынужден уйти в банкротство.

Но мера редко применяется, так как у должника, как правило, уже подпорченная репутация просроченными платежами. Кредиторы хотят не растягивать процесс, а получить всё и сразу.

Должники редко соответствуют критериям по реструктуризации, где основным выступает высокая «белая» зарплата.

Рефинансирование работает почти одинаково как для физических лиц, так и для юридических. Разница лишь в условиях. Например, сумма кредита выше, чем для физлиц: в ВТБ верхняя планка — 500 млн рублей. А срок договора — до 12 лет. Минимальные суммы кредитов юрлиц на рефинансирование тоже зависят от банка: у «Газпромбанка», например, это 5 млн рублей.

генеральный директор «Юридического бюро №1»

Юрлицам важно изучить условия кредитного договора: он должен быть заключён не с плавающей ставкой, которую сейчас часто и настойчиво предлагают банки, а с фиксированной, хотя бы приближённой к предыдущим условиям. Плюс, важно наличие источника софинансирования у организации в будущем.

Как поясняет Сергей Новиков, партнёр консалтинговой группы GRM, есть две основные причины рефинансирования кредитов как юридических, так и физических лиц.

Первая — вынужденная: когда заканчивается срок погашения задолженности, кредитор требует исполнения обязательства, а заёмщик по каким-либо причинам долг погасить не может.

Вторая — добровольная: когда заёмщик просто хочет улучшить условия кредита.

Варианты вынужденных причин физлиц:

Не хватает денег на регулярные платежи. Например, человек взял заём на три года вместо пяти, решил платить больше, но быстрее закрыть. Однако у него упал доход и прежние суммы стали неподъёмными. При этом вырастет объём итоговой переплаты. Но зато в глазах банка клиент останется «чист» и, если успешно закроет текущий заём, сможет претендовать на новый.

Нужно вывести имущество из-под залога — при ипотеке или автокредите. Условная машина остаётся в собственности банка до конца договора. Пользоваться ей можно, но не распоряжаться в полной мере без согласия банка. Например, продать сложно. Рефинансирование в этой ситуации оправдано, если остаток долга меньше половины изначальной суммы.

Нужны деньги. Чтобы не брать новый займ, можно рефинансировать текущий и добавить к нему дополнительную сумму, чтобы использовать её на личные нужды.

Причин добровольно рефинансировать кредит больше, но все они они укладываются в одну идею: изменить неудобные для себя пункты договора.

специалист по банковскому сектору, партнёр финтех-компании «ЕваБета Россия»

Например, вам понадобилось объединить несколько кредитов в один. Это особенно актуально, если кредиты с разными и не самыми низкими процентными ставками.

При этом существует две модели: когда банк сам связывается с другими кредиторами и решает вопрос самостоятельно или банк выдаёт вам деньги, а свои кредиты в других организациях гасите уже вы.

Последний вариант наиболее рискованный для банка, поэтому он может установить более высокую процентную ставку до того момента, пока заёмщик не принесёт документы, подтверждающие погашение предыдущих кредитов.

Также воспользоваться рефинансированием имеет смысл, если появились кредиты с более привлекательными условиями:

- более низкая ставка при прежних сроках действия договора;

- кредитные каникулы с сохранением прежних условий по кредитной ставке;

- меньший срок выплат — тогда сокращается сумма переплаты.

специалист по банковскому сектору, партнёр финтех-компании «ЕваБета Россия»

ЦБ сейчас активно снижает ключевую ставку, поэтому перекредитоваться в первую очередь будет выгодно для тех заёмщиков, которые оформили кредиты в марте — апреле этого года. Рефинансирование с целью уменьшения переплаты по кредиту выгодно, если новая ставка как минимум на 3% ниже предыдущей.

Отдельная история — рефинансирование кредитов для юридических лиц.

По словам опрошенных «Секретом» экспертов, им заключить рефинансирование стоит, если возникают трудности, но у компании есть оборотные средства, заказы, клиенты. Доход и выручка будут в ближайшее время, но в настоящий момент компания столкнулась с «кассовым разрывом», временными проблемами с платежами и кредитами.

https://www.youtube.com/watch?v=PrFjo0z9mGs\u0026pp=ygVf0KDQtdGE0LjQvdCw0L3RgdC40YDQvtCy0LDQvdC40LUg0JrRgNC10LTQuNGC0LAg0KfQtdGA0LXQtyDQmtCw0LrQvtC5INCh0YDQvtC6INCSIDIwMjMg0JPQvtC00YM%3D

Все остальные сценарии — это отложенный на потом . Если в будущем нет шансов расплатиться по счетам — лучше сразу начать банкротиться.

Как говорят опрошенные «Секретом» эксперты, в основном рефинансирование выгодно на ранних этапах выплаты кредита. Потому что в большинстве случаев сначала банку отдаются проценты, а уже затем — тело самого долга.

Соответственно, может получиться ситуация, когда во второй половине срока проценты в основном погашены и осталось разобраться лишь с самим долгом. Если заключить новый договор, проценты придётся платить снова.

Потенциальная выгода от низкой ставки в новом договоре перекроется лишними расходами.

Однако если проценты и тело в платежах распределены равномерно с первого месяца, разницы нет — рефинансировать можно хоть в середине четвертого года из пяти.

Второй нюанс — условия рефинансирования. Дополнительные траты и риски будут в любом случае, вопрос лишь в том, насколько они существенные и не перебивают ли выгоду от разницы между ставками.

Например, ставка по новому кредиту может быть на 2% ниже, чем у существующего.

Но для получения таких условий заёмщик должен передать в обеспечение своё недвижимое имущество — квартиру, дом или производственное помещение, которые раньше не были в залоге.

Особенно тщательно стоит взвесить все «за» и «против» для идеи рефинансировать ипотеку. По словам опрошенных «Секретом» экспертов, если разница в процентных ставках всего 0,5%, нет смысла этим заниматься. Сложности оформления нового документа перечеркнут выгоду. Потому что придётся оплачивать услуги нотариуса, оценщика, новую страховку.

А кредиты на сумму до 500 000 рублей часто невыгодно рефинансировать, чтобы увеличить срок погашения долга. Потому что переплата по процентам может оказаться выше потенциальной выгоды.

партнёр консалтинговой группы GRM

Владельцу бизнеса необходимо подсчитать совокупные расходы на обслуживание кредита. Это, помимо процентной ставки, плата за организацию финансирования, стоимость обслуживания расчётных и валютных счетов и прочего. Таким образом дополнительные расходы могут нивелировать выгоду от разницы процентных ставок по кредиту.

Оценить, так ли выгодно заниматься переоформление договора, можно через «калькулятор рефинансирования». Это онлайн-инструмент, который есть на сайте большинства банков. С его помощью можно сравнивать разные программы и данные о текущем долге, чтобы увидеть, как изменяется ежемесячный платёж, срок погашения, сумма переплаты.

Банк может отказать рефинансировать кредит, даже не аргументируя решение. Но, по мнению опрошенных «Секретом» юристов, обычно проблема в плохой кредитной истории клиента. Не только просрочек и неуплат в последний год, но и отрицательных пометок пять лет назад.

Также банк может отказать, если ежемесячные выплаты нового кредита на рефинансирование увеличивают кредитную нагрузку на клиента.

Либо если заявитель не соответствует правилам — помимо общих условий, у каждого банка есть свои требования. Для физлиц они могут касаться возраста, наличия залогового имущества, стажа работы. Для юрлиц — годового оборота, срока фактической коммерческой деятельности, страхования.

Основное, на что обращают внимание при оценке выгоды при рефинансировании, — это платёж: если платёж по новому кредиту выше текущего платежа и при этом не берутся дополнительные денежные средства, скорее всего, рефинансировать такой кредит будет невыгодно.

В целом рефинансирование — удобный инструмент, чтобы снизить долговую нагрузку или даже получить дополнительные деньги, упростить платежи по нескольким займам сразу. Но очень важно тщательно просмотреть все условия нового договора, потому что может оказаться, что финансовая выгода нивелируется дополнительными требованиями банка.

Коллаж: «Секрет фирмы», freepik.com, Unsplash, Unsplash License

Рефинансирование кредитов

Московский Кредитный Банк

Рефинансирование

3.8329 отзывов

Бесплатная карта для погашенияБез обеспечения

Рефинансирование

4.1122 отзыва

Без обеспеченияОформление страховки

Рефинансирование

4.410 отзывов

Без обеспеченияОформление страховки

Рефинансирование

4.6796 отзывов

Бесплатная карта для погашенияДоставка курьеромБез обеспеченияОформление страховки

Рефинансирование

4.1548 отзывов

Без обеспеченияОформление страховки

Рефинансирование

4.71 557 отзывов

Бесплатная карта для погашенияДоставка курьеромНужен только паспортБез справок о доходе

https://www.youtube.com/watch?v=PrFjo0z9mGs\u0026pp=YAHIAQE%3D

Камский коммерческий Банк

Рефинансирование (под залог недвижимости)

4.75 отзывов

Оформление страховки

Отзывы о рефинансировании кредитов

Доп. Офис в зимовниках

Обратился в ваш банк впервые, консультировала В. м. Н., она подробно всё рассказ… ЧитатьОбратился в ваш банк впервые, консультировала В. м. Н., она подробно всё рассказала, просчитала, ответила на мои многочисленные вопросы. Предложила лакать карту и подключить приложение. Я пришёл по совету друзей, которые у вас кредитуются.

Антон, поселок Зимовники, Ростовская область

Спасибо банку

Онлайн обратился в банк за кредитом.Быстро пришло одобрение кредита на нужную мн… ЧитатьОнлайн обратился в банк за кредитом.Быстро пришло одобрение кредита на нужную мне сумму.Прибыл в офис банка и получил. Спасибо

Олег, г Анапа, Краснодарский край

Уральский Банк реконструкции и развития

5

Кредит онлайн

Была приятно удивлена тем, что кредит можно оформить онлайн. Как зарплатный клие… ЧитатьБыла приятно удивлена тем, что кредит можно оформить онлайн. Как зарплатный клиент я естественно воспользовалась этой возможностью и оформила себе кредит, не посещая банк. Очень удобно и быстро.

Пользователь, г Москва

Выгодные условия

Когда потребовались деньги изучала условия кредитования в разных банках, выбрала…

ЧитатьКогда потребовались деньги изучала условия кредитования в разных банках, выбрала несколько банков с подходящими условиями и отправила заявки. Мне нужно было 170 тыс руб, эту сумму одобрили 3 банка.

Кредит решила брать в этом с процетной ставкой 6% годовых, это была самая низкая процентная ставка. Деньги уже получили и решила свои проблемы.

Пользователь, г Волгоград, Волгоградская область

Кредит «Все под 0».

Подумываю взять кредит, увидела у Совкомбанка выгодное предложение кредит «Все п… ЧитатьПодумываю взять кредит, увидела у Совкомбанка выгодное предложение кредит «Все под 0». При выполнении условий: погашение кредита без просрочек и досрочного погашения, регулярное использование карты Халва, выполнение оборота 5/10 банк возвращает все % после выплаты кредита.

Ирина, г Новокузнецк, Кемеровская область

Кредит наличными в банке Тинькофф

Здравствуйте,,брала кредит наличными в банке Тинькофф. Выбираю всегда именно это… ЧитатьЗдравствуйте,,брала кредит наличными в банке Тинькофф.

Выбираю всегда именно этот банк,очень всё оперативно .Оформление кредита не занимает много времени. Нравится,что поддержка реагирует моментально ,это очень упрощает ,чтоб не ходить по отделениям банка.

Тинькофф Банк могу только советовать

Маргарита Петровна, г Санкт-Петербург

Брал кредит в Альфа банке

В прошлом году мне пришлось разыскивать банк, способный предоставить кредит по в… ЧитатьВ прошлом году мне пришлось разыскивать банк, способный предоставить кредит по выгодным ставкам в минимальные сроки.

Мое внимание привлек Альфа-банк – на тот момент они предлагали самые низкие процентные ставки по сравнению с другими банками. После тщательного ознакомления с условиями кредитования я решил подать заявку на кредит через приложение банка. Поразительно, но все заняло у меня не больше 5 минут.

Терпеливо подождав, мне пришло одобрение на кредит, а деньги были оперативно переведены на мою банковскую карту. Поскольку я давненько не имел опыта с кредитами, я был приятно удивлен, насколько быстро и легко всё произошло в Альфа-банке.

Получив нужную сумму, не выходя из дома, я подумал, что это как раз тот случай, когда можно говорить о настоящем счастье. В общем, я остался доволен работой банка в этой сфере.

Аноним, г Рязань, Рязанская область

Илья Черняев, г Ангарск, Иркутская область

Все в порядке

От Ренессанс Кредит у меня дебетовая карта, а недавно понадобился кредит и решил… ЧитатьОт Ренессанс Кредит у меня дебетовая карта, а недавно понадобился кредит и решил отправить заявку в этот банк.

Среагировали моментально, одобрили необходимую сумму, еще и первый платеж нужно будет внести больше, чем через месяц (45 дней). Отдельно хочется выделить удобное приложение, с супер простой и понятной навигацией.

Это я еще заценил, пока дебетовой Главной пользовался)

Олег, г Астрахань, Астраханская область

Всё отлично, претензий нет

Обращался в БЖФ Банк 2 года назад для оформления кредита на 5 лет, а сейчас появ… ЧитатьОбращался в БЖФ Банк 2 года назад для оформления кредита на 5 лет, а сейчас появилась возможность досрочно его закрыть.

Возможно, смешно, но я не в курсе, как это делается. Пошел в отделение банка 05.07.2023. Девушка с красивым именем Ольга помогла мне, рассказала, что требуется заявление и внесение денег на счет.

Учитывая, что я хотел сразу полностью закрыть кредит, а не частично, приняла у меня заявление и деньги. Заверила, что списание произойдет в тот же день. А еще посоветовала получить справку о закрытии задолженности. Обслуживанием полностью доволен, не пожалел, что обратился в этот банк.

В будущем еще буду обращаться, если понадобится кредит, но теперь уже буду использовать мобильное приложение. Оказывается, удобная вещь.

Станислав, г Москва

* В таблице отобраны банки с высокой оценкой в нашем пользовательском рейтинге. Топ предложений сформирован для кредита на сумму 1000000 рублей на 5 лет

| 30 000 – 5 000 000 ₽ | 4 – 8,9 % | 12 – 84 мес. | |

| 50 000 – 3 000 000 ₽ | 11,49 – 29,99 % | 24 – 60 мес. | |

| 100 000 – 5 000 000 ₽ | 3,5 – 18 % | 12 – 84 мес. | |

| Московский Кредитный Банк | 50 000 – 5 000 000 ₽ | 9,9 – 31,9 % | 6 – 60 мес. |

| Банк Уралсиб | 100 000 – 2 000 000 ₽ | 4 – 6,9 % | 13 – 84 мес. |

| Кубань Кредит | 300 000 – 3 000 000 ₽ | 11 % | 13 – 60 мес. |

| МТС-Банк | 20 000 – 5 000 000 ₽ | 5,9 – 30 % | 12 – 60 мес. |

| Газпромбанк | 100 000 – 2 000 000 ₽ | 3,9 – 12,4 % | 13 – 60 мес. |

| Тинькофф Банк | 50 000 – 5 000 000 ₽ | 7,9 – 40 % | 3 – 60 мес. |

| Камский коммерческий Банк | от 100 000 ₽ | 12 % | 12 – 180 мес. |

Максим Глазков

Шеф-редактор

Рассказываю про вклады и инвестиции, веду канал Сравни.ру в Дзене. Получал допол… Подробнее

Рефинансирование позволяет снизить кредитную нагрузку. С его помощью можно продлить срок расчета с банком. В результате размер ежемесячных платежей снизится.

Однако помните, что величина переплаты по договору повысится, поскольку проценты начисляют в течение всего срока погашения кредита. Чем дольше вы выплачиваете долг, тем больше платите за пользование деньгами. Однако иногда бывают исключения. Во время рефинансирования можно снизить размер процентной ставки.

С вами заключат новый кредитный договор, который будет содержать измененные условия возврата средств. В результате можно сэкономить на погашении задолженности перед банком. Поэтому оценивать выгодность рефинансирования нужно индивидуально в каждом случае. Обычно сэкономить удастся, если разница в процентной ставке больше 2-3%.

Помните, что в рекламных предложениях указывают минимальную переплату по кредиту. Реальная ставка чаще будет на 1-2% выше.

Каковы особенности рефинансирования кредита?

Под рефинансированием понимается получение кредита, средства которого будут направлены на погашение обязательств по другим займам, оформленным ранее.

К числу преимуществ рефинансирования относятся:

- более выгодные условия кредитования – низкая ставка, длительный срок или смена валюты;

- объединение нескольких кредитов в один;

- простая и быстрая процедура погашения;

- снятие обременения с залогового имущества.

Главный недостаток рефинансирования – необходимость оформления пакета документов для получения кредита. В качестве дополнительных минусов – дополнительные расходы в виде банковских комиссий и вероятные проблемы во взаимоотношениях с текущим банком.

Какие документы нужны для рефинансирования кредита?

Набор документов, который подается при рефинансировании кредита:

- российский паспорт;

- второй документ для идентификации заемщика (военный билет, удостоверение – водительское или пенсионное, СНИЛС, ИНН, загранпаспорт и т.д.);

- документы по существующим кредитам (договор с банком, справка о текущей задолженности, график погашения);

- документы, подтверждающие официальное трудоустройство, наличие источников дохода и их размер.

Сколько раз в год можно делать рефинансирование?

Законодательство не устанавливает ограничений на периодичность проведения процедуры рефинансирования кредитов.

На практике правила банка предусматривают необходимость добросовестного выполнения обязательств по рефинансируемым займам в течение 3-х последних месяцев.

Поэтому невозможно рефинансировать кредит чаще 3-4 раз в году. По факту подобные мероприятия проводятся еще реже.

В каких случаях выгодно делать рефинансирование?

Можно выделить два очевидных преимущества рефинансирования:

- получение кредита на более выгодных условиях. Если разница в процентных ставках – предлагаемой и существующей – составляет от 3,5 %%, рефинансирование становится выгодным.

- объединение нескольких кредитов в один, что существенно упрощает их обслуживание.

Что лучше: рефинансирование или потребительский кредит?

Рефинансирование предусматривает переход на обслуживание в другой банк. Поэтому такой вариант действий имеет смысл, если условия кредитования заметно выгоднее, чем текущие. Потребительский кредит в старом банке может быть оформлен быстрее. Но в большинстве случаев процентная ставка по нему выше, чем при рефинансировании.

Что делать, если банки отказывают в рефинансировании кредита?

Основные причины отказа в рефинансировании кредита:

- плохая КИ (требуется ее исправление);

- недостаточный доход (необходимо подтвердить наличие дополнительных источников);

- текущие просрочки (нужно погасить имеющиеся задолженности);

- отсутствие поручителей или залога (следует предоставить обеспечение, достаточное для одобрения заявки).

Рефинансирование потребительского кредита означает перекредитование задолженности под меньший процент и/или с увеличением срока. Обычно можно рефинансировать кредит других банков, но отдельные кредиторы предлагают перекредитоваться в своем банке. Эта услуга банков является удобной для многих физических лиц, чтобы обслуживать долг было выгоднее и проще.

Можно рефинансировать потребительский кредит, ипотеку, POS-кредиты, задолженность по кредитным картам. Допускается объединение нескольких кредитных договоров в один.

В результате рефинансирования потребительского кредита заемщик снижает ежемесячную долговую нагрузку, но общая сумма переплаты по договору может увеличиться. Поэтому важно выбрать правильную программу перекредитования.

Программы перекредитования кредитов работают во многих банках, но условия по ним разные. Где лучше сделать рефинансирование кредита зависит от того, что вы хотите получить в результате: снизить процентную ставку, увеличить срок кредитования и уменьшить ежемесячный платеж.

Стандартные условия рефинансирования потребительского займа:

- Объединить в один можно до 5 кредитных договоров.

- Можно получить дополнительные деньги на любые цели.

- Кредит должен быть выдан не менее 1–3 месяцев назад.

- До окончательного погашения кредита осталось более 3-х месяцев.

- Рефинансирование возможно без справки о доходах.

- Кредит не должен быть реструктуризирован.

- Отсутствие текущей просроченной задолженности.

- Если вы рефинансируете ипотеку, сможете вывести из залога приобретенную квартиру.

Требования к заемщикам для перекредитования потребительского или других видов кредитов, такие же, как и при новой выдаче:

- Гражданство РФ.

- Постоянная или временная регистрация.

- Постоянный, достаточный доход.

- Могут быть требования по сроку трудового стажа.

- Возраст заемщика от 18–20 лет.

- Наличие мобильного и рабочего телефонов.

Перекредитованться можно онлайн, с помощью функционала нашего сайта. Здесь вы сможете узнать, в каких банках можно сделать рефинансирование кредитов под самый низкий процент, без отказа, на каких условиях. Мы подберем лучшие банки, которые в соответствии с вашим кредитным рейтингом будут готовы рассмотреть заявку.

Как оформить заявку с помощью нашего сайта:

- Перейдите на страницу «Подбор кредита».

- Введите нужную сумму и срок кредитования.

- Установите фильтр «Рефинансирование».

- При необходимости установите дополнительные фильтры, например, «без подтверждения дохода».

- Система подберет предложения кредиторов.

- Ознакомьтесь с условиями и выберите в каком банке лучше перекредитоваться.

- Переходите на сайт банка и подайте заявку.

| ???? Минимальная сумма: | от 1 рубля |

| ???? Максимальная сумма: | до 500 млн рублей |

| ???? Минимальная ставка: | от 0,8% |

| ???? Максимальная ставка: | до 35% |

| ???? Минимальный срок: | от 10 дней |

| ???? Максимальный срок: | до 50 лет |