Нет Больше Сил Платить Кредиты В 2023 Году

Мы изучили несколько вариантов для тех, кому стало трудно платить по кредитам. Вместе с экспертами рассказываем, как найти деньги на платежи, что такое реструктуризация и кому можно взять кредитные каникулы

Shutterstock

В 2020 году из-за пандемии коронавируса у некоторых заемщиков сократились доходы. Власти приняли Закон о кредитных каникулах (№ 106-ФЗ) — отсрочке ежемесячного платежа на определенный срок.

Что дают кредитные каникулы

Ими можно воспользоваться, если возникли трудности при погашении кредита.

-

Во время каникул заемщик не платит по кредиту;

-

Если у заемщика есть просроченные задолженности, пени и штрафы, то на время кредитных каникул их заморозят и они не будут увеличиваться. Наличие просрочек не влияет на возможность взять каникулы, отметили в Банке России;

-

В это время кредитор не может продать квартиру или машину, которые находятся у него в залоге;

-

В ЦБ разъяснили, что информация о кредитных каникулах, которые предоставляются в 2022 году, будет отражена в кредитной истории, но не испортит ее.

Срок кредита из-за каникул увеличится, а отсроченные платежи все равно нужно будет заплатить. Они перераспределятся на новый срок договора. Пока заемщик находится на кредитных каникулах, проценты по его займу начисляются по другой процентной ставке. Она рассчитывается как две трети от среднерыночного значения ставки полной стоимости кредита (ПСК).

Банк «Открытие» привел пример: у заемщика есть кредит на ₽250 тыс. сроком более одного года. ПСК — 16,522% годовых. Тогда на период кредитных каникул проценты будут начисляться по ставке, уменьшенной на треть, — 11,01%.

Кому можно взять кредитные каникулы

8 марта президент России Владимир Путин подписал закон, согласно которому россияне могут обратиться за новыми кредитными каникулами, даже если они оформляли их в период пандемии коронавируса. Речь идет не только о потребительских займах, но и об ипотеке.

Закон касается заемщиков, которые заключили кредитный договор до 1 марта 2022 года. Это могут быть не только обычные граждане, но и субъекты малого и среднего предпринимательства (МСП).

Они могут обратиться к кредитору до 30 сентября этого года. Как отметили в Банке России, при необходимости правительство может продлить этот период.

Если у человека несколько кредитов, то можно запросить отсрочку по каждому из них.

Чтобы подать заявку на отсрочку платежей, заемщики должны соответствовать трем условиям:

- размер кредита по договору не должен быть выше уровня, установленного правительством;

- доход заемщика за месяц до обращения снизился на 30% и более по сравнению с его среднемесячным доходом в 2021 году;

- на момент обращения за новыми кредитными каникулами у заемщика не должен действовать аналогичный льготный период, в частности каникулы по ипотеке.

В середине марта правительство определило максимальные размеры займов, по которым россияне могут попросить кредитные каникулы.

Лимиты по потребительским кредитам:

- ₽300 тыс. для физлиц;

- ₽350 тыс. для индивидуальных предпринимателей (ИП);

- ₽100 тыс. по кредитным картам;

- ₽700 тыс. по автокредитам.

Лимиты по ипотеке:

- ₽6 млн для Москвы;

- ₽4 млн для Московской области, Санкт-Петербурга и регионов Дальневосточного федерального округа;

- ₽3 млн для остальных регионов России.

Shutterstock

В правительстве уточнили, что кредитные каникулы можно взять на срок от одного до шести месяцев.

В ЦБ разъяснили, что если у заемщика улучшилась финансовая ситуация, то он может в любой момент выйти из каникул и вернуться в график платежей — нужно лишь уведомить банк.

Можно не прерывать кредитные каникулы, но, пока они идут, вносить посильные платежи. Они пойдут на погашение основного долга, и после окончания льготного периода заемщику начислят меньше процентов.

«Если сумма платежей в течение льготного периода достигнет суммы платежей по обычному графику — как будто заемщик не брал каникулы, — то отсрочка автоматически прекратится. В течение пяти рабочих дней клиенту направят новый график платежей», — рассказал регулятор.

Документы для оформления кредитных каникул

Для того чтобы получить отсрочку платежей, нужно собрать документы, которые подтверждают снижение дохода. Ими могут быть:

-

Документ об увольнении с работы;

-

Справка из центра занятости о постановке на учет в качестве безработного;

-

Справка с работы о том, что снизилась зарплата из-за ухода во временный неоплачиваемый отпуск (в частности, в компаниях, которые приостановили деятельность в России).

Банки публикуют на своих сайтах более подробные списки документов. В ЦБ уточнили, что в обращении к кредитору нужно указать, что вы хотите получить кредитные каникулы по закону № 106-ФЗ (в редакции от 8 марта 2022 года № 46-ФЗ).

Условия оформления кредитных каникул

В ВТБ рассказали, что с 23 марта упростили выдачу кредитных каникул розничным клиентам, у которых нет просроченной задолженности по кредитам. Можно взять льготный период независимо от уровня снижения дохода и без подтверждающих документов, отметили в банке. Каникулы можно запросить дистанционно — в контакт-центре банка или в чат-боте «ВТБ Онлайн», то есть в офис обращаться не нужно.

Максимальный размер кредита соответствует уровням, установленным правительством. В банке сообщили, что по кредитам наличными можно установить льготный период на три месяца, а по ипотеке, автокредитам и кредитным картам — на срок до полугода.

Если у вас есть просроченная задолженность, то направить документы на получение кредитных каникул тоже можно. Но нужно будет собрать документы, которые подтверждают, что доходы снизились более чем на 30%.

Промсвязьбанк (ПСБ) запустил новую программу кредитных каникул 15 марта. В банке отметили, что она действует для клиентов, у которых не было непогашенной просроченной задолженности по состоянию на 18 февраля 2022 года.

Как уточнили в пресс-службе ПСБ «РБК Инвестициям», такие условия распространяются и на расширенную программу кредитных каникул, которые позволяют клиентам получить отсрочку платежа по кредитам на любые суммы без ограничений, а по кредитным картам — на сумму до ₽1 млн.

«Отсрочка платежа, согласно 106-ФЗ, может быть предоставлена клиентам с просроченной задолженностью, но только в рамках сумм, установленных постановлением правительства России от 12 марта 2022 года (№ 352)», — отметили в пресс-службе.

У ПСБ есть и платная услуга «кредитные каникулы», которая дает отсрочку платежей на два месяца без подтверждения причины, но она действует для клиентов с хорошей кредитной историей. Ее стоимость — 15% от суммы ежемесячного платежа, но не менее ₽2 тыс.

В Альфа-Банке также отмечают, что «каникулы доступны всем клиентам с хорошей кредитной историей — тем, у кого нет просрочек по платежам» ни в Альфа-Банке, ни в других банках.

Но в таком случае не нужно подтверждать снижение дохода и неважно, на какую сумму вы брали кредит наличными или ипотеку. Однако в банке можно взять кредитные каникулы и по государственной программе, тогда нужно соответствовать условиям, установленным властями.

В частности, необходимо подтвердить снижение дохода на 30% и более, а на сумму кредита будет действовать правительственный лимит.

На сайте «Сбера» говорится, что если у заемщика есть кредитная карта, то он не сможет ею расплачиваться в течение 180 дней после подачи заявки на кредитные каникулы.

Shutterstock

Реструктуризация вместо банкротства

Если ваш случай не подпадает под условия, которые нужны для получения кредитных каникул, все равно можно найти решение. Например, обратиться в банк и уменьшить размер платежей за счет увеличения срока кредита. «Банк России со своей стороны рекомендовал кредиторам идти навстречу заемщикам в этой сложной ситуации», — отметил регулятор.

Реструктуризация долгов позволяет избежать банкротства: восстановить платежеспособность гражданина и погасить задолженность перед кредиторами, согласно Закону о банкротстве. Ее основная цель — разработать план погашения задолженности и выполнить его, срок выплаты долгов не может превышать три года.

Реструктуризация возможна в том случае, если суд видит, что должник может погасить все имеющиеся задолженности. Анализируются все источники доходов, и если их сумма за три года соотносится с долговой нагрузкой, то есть должник за три года может рассчитаться со всеми своими долгами, назначается реструктуризация, пояснил «РБК Инвестициям» эксперт по банкротству, юрист Дмитрий Кваша.

Он также подчеркнул: «Такая процедура невыгодна должнику, поскольку это затягивает процесс.

Если процедура реструктуризации будет введена, любое нарушение сроков ведет к тому, что клиент слетает с реструктуризации и уходит в банкротство».

Единственное преимущество реструктуризации, по словам эксперта, — это возможность рассчитаться по долгам. Также если у должника есть какое-то имущество, он сможет сохранить его, если рассчитается с долгами.

Реструктуризация позволяет сохранить имущество и не сталкиваться с последствиями банкротства, такими как временный запрет на выезд за границу или управление юридическим лицом. Ограничения по распоряжению имуществом могут быть наложены только в рамках дела о банкротстве гражданина.

Shutterstock

Как найти деньги для погашения долгов

«РБК Инвестиции

» узнали у экспертов, как найти средства, чтобы погасить долги. Финансовый консультант Наталья Смирнова предложила такую схему:

-

Сначала используем все возможные финансовые способы. В частности, налоговые вычеты: стандартные за детей, социальные за благотворительность, за лечение, обучение, спорт, пенсионные программы, имущественные за покупку или постройку жилья, включая проценты по ипотеке, а также инвестиционные, в первую очередь — вычет типа А по индивидуальному инвестиционному счету (ИИС);

-

Смотрим на госуслугах раздел пособий и льгот, возможно, вы подпадаете под какие-то выплаты или льготы;

-

Анализируем имеющееся имущество, вероятно, можно что-то продать, что не приносит дохода и не используется (старая техника, одежда, аксессуары и т. д.). После тщательного анализа среди таких вещей может оказаться и машина, если ею редко пользуются, а обслуживание стоит денег. К тому же сейчас все подорожало;

-

Кроме того, можно проанализировать структуру расходов и подобрать банковскую карту с кешбэком или бонусами по тем категориям расходов, где у вас наибольшие траты.

Финансовый консультант Анна Громова добавила, что продавать имущество помогают доски объявлений. «Даже если вы никогда ничего не продавали, это просто. Сейчас большим спросом пользуется техника, даже сломанная или в неидеальном состоянии. Товары ушедших брендов также продаются хорошо», — отметила она.

Если это не помогло, тогда нужно изучить, можно ли сократить расходы в месяц так, чтобы существенно облегчить выплаты по кредиту. Например, перейти с товаров и услуг с импортной составляющей или пострадавших от дефицита ввоза в Россию на отечественные аналоги. Кроме того, можно отказаться от части товаров и услуг, от которых не зависит критичным образом ваша жизнь, отметила Смирнова.

«Если это не помогает, то тогда надо трезво оценить, насколько реально вообще дальше платить по кредиту, поможет ли некоторое увеличение доходов. Если повышение доходов на 10–15% поможет, то надо искать либо смену работы, что непросто, либо подработки. И тут вопрос сил и возможности совмещать несколько работ ради кредита», — сказала финансовый консультант.

Громова отметила: можно подумать, что вы умеете делать. Например, переводить с английского, работать копирайтером, делать презентации. Можно зайти на любую биржу объявлений и посмотреть, сколько стоят услуги, затем разместить свое объявление и искать заказы.

По словам Смирновой, если возможности повысить доходы нет, то можно подать заявку на кредитные каникулы. «А если проблема масштабнее и за период каникул не получится все решить, то потом уже останется только банкротство», — добавила консультант.

У «РБК Инвестиций» есть специальный материал на тему банкротства. Из него вы узнаете, чем различаются судебное и внесудебное банкротства, какие документы нужны для его оформления и какие могут быть последствия. Кроме того, у наших коллег из «РБК-Недвижимости» есть материал с подробным разбором кредитных каникул по ипотеке.

Смирнова также рекомендовала не брать новые кредиты и тем более микрозаймы для того, чтобы продолжать платить по имеющимся кредитам. «Это путь к кабале и банкротству однозначно, категорически не советую», — отметила она.

Unsplash

Можно ли защитить деньги от судебных приставов

С 1 февраля 2022 года вступил в силу закон, по которому должники могут защитить от ежемесячного списания часть зарплаты — в размере прожиточного минимума. Для этого нужно подать заявление в отделение Федеральной службы судебных приставов (ФССП). Это можно сделать через портал госуслуг.

«Должник-гражданин должен будет предоставлять документы, подтверждающие наличие у него ежемесячного дохода, сведения об источниках такого дохода», — пояснили в Минюсте. Если у должника есть иждивенцы, например родственник инвалид, то сумма может быть выше прожиточного минимума, гражданину нужно обратиться в суд.

Юрист Дмитрий Кваша отметил, что приставы накладывают арест на доход, банковский счет, не учитывая прожиточный минимум, и могут списывать все подчистую.

«Здесь такая норма позволяет сохранить за должником хотя бы что-то, за счет чего можно просуществовать», — рассказал он «РБК Инвестициям».

По данным на 1 января этого года, прожиточный минимум для трудоспособного населения составляет почти ₽13,8 тыс., а в целом по России ее средний размер — около ₽12,6 тыс.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Нечем платить кредит: что нужно и не нужно делать должнику

Проблемы с возвратом кредита возникают у каждого четвертого заемщика. Каждый седьмой клиент банка выходит на длительную просрочку по одной причине: нечем платить кредит. Человек теряет работу или иной источник дохода, но на исполнение обязательств это никак не должно влиять.

Есть несколько способов, которые могут помочь заемщику выйти из сложной ситуации, и на Бробанк.ру будет дана подробная инструкция.

Заявление на реструктуризацию

Основным инструментом снижения кредитной нагрузки по праву считается реструктуризация. В общем виде ее смысл заключается в применении банком определенных мер, направленных на изменение (пересмотр) условий действующего кредитного договора. Это не списание долга, и не уменьшение его суммы, как ошибочно полагают некоторые заемщики.

При применении реструктуризации, кредитная организация может уменьшить и сумму долга, но подобные решения принимаются банками крайне редко. В большинстве случаев пересматриваются начальные условия договора. Реструктуризация может быть направлена на:

- Снижение процентной ставки.

- Изменение графика платежей с снижением суммы ежемесячного платежа.

- Увеличение сроков кредитного соглашения.

- Предоставление кредитных каникул.

- Отмена части начисленных штрафных санкций.

Конкретного и исчерпывающего списка не существует. Банк может предложить клиенту любой проект, который поможет человеку выйти из сложившегося положения. У каждой кредитной организации свои методы и инструменты на этот счет.

Как провести реструктуризацию кредита

Предусматривается два варианта: предложение со стороны банка и заявление от клиента. Реструктуризация не предусматривается и не регулируется законодательством. Это право, а не обязанность кредитных организаций. Поэтому проводится она только по решению банка в отношении конкретного клиента.

Заемщик может самостоятельно возбудить данную процедуру, подав заявление своему кредитору. Подобное заявление может составляться в свободной форме или на специальном банковском бланке. В заявлении указывается:

- Причина реструктуризации — заявитель описывает обстоятельства, в связи с которыми он не может исполнять обязательства по договору.

- Условия, изменение которых наиболее приемлемо для клиента — к примеру, снижение процентной ставки.

- Меры, предпринимаемые заемщиком — поиск работы, привлечение денежных средств по иным направлениям.

В заявлении клиент должен войти в доверие к кредитной организации, показав свое желание и возможности дальше исполнять условия договора.

Со своей стороны банк не станет предпринимать никаких мер в отношении заведомо неплатежеспособного клиента.

Если у последнего нет возможностей, и их появление не ожидается в будущем, то реструктуризация существенным образом ничего не поменяет, так как после ее проведения клиента все равно придется платить.

Рефинансирование кредита

Еще один вариант, косвенно помогающий заемщикам выйти из сложного положения. Под рефинансированием понимается перевод кредитного договора в другой банк. Смысл применение данных мер заключается в пользовании более выгодными условиями, которые предлагает клиенту сторонняя кредитная организация.

Этапы рефинансирования:

- Заемщик обращается с заявлением в банк, который оказывает соответствующие услуги.

- Кредитная организация принимает заявку и оценивает риски сотрудничества с конкретным клиентом.

- При положительном решении новый кредитор заключает соглашение с заемщиком.

- По условиям соглашения новый банк погашает задолженность по первичному кредитному договору.

- Заемщик на пересмотренных условиях погашает задолженность перед своим новым кредитором.

Применяется рефинансирование в тех случаях, когда первичный кредитор отказывается проводить реструктуризацию, которая, по сути, является внутренним рефинансированием. Если другой банк предлагает более выгодные условия, то в отдельных случаях это может помочь заемщику.

Важное правило: рефинансирование не избавляет заемщика от исполнения обязательств.

После его проведения задолженность опять же никуда не девается, и заемщику нужно будет исполнять условия нового кредитного договора.

При этом банки не занимаются рефинансированием безнадежных долгов — ни одна кредитная организация не заинтересована в сотрудничестве с заведомо неплатежеспособным клиентом.

Банкротство физического лица

С 2015 года становиться банкротами могут не только организации, а еще физические лица и индивидуальные предприниматели.

Суть этой процедуры заключается в списании денежных обязательств заемщика после применения соответствующих мер в его отношении.

Такими мерами признаются реализация имущества, и последующее погашение части денежных обязательств. Банкротами граждане признаются только в судебном порядке.

Эта система мер не предусматривает списание задолженности без наступления достаточно негативных последствий для заемщика.

Такими последствиями, к примеру, являются: запрет на оформление любых кредитных обязательств в течение 5 лет без указания факта своего банкротства.

Также заемщик в течение 3-5 лет с момента признания его банкротом не сможет заниматься определенными видами деятельности. Важные условия:

- Совокупная сумма долга — не менее 500 000 рублей.

- Длительность просрочки по договору — не менее 3 месяцев.

- Реальное отсутствие средств и возможностей далее исполнять кредитные обязательства.

Перед применением этого варианта, гражданину рекомендуется внимательно изучить нормы 127-ФЗ, а именно десятую главу этого федерального закона. Пока этот механизм не работает в таком виде, в каком он должен работать. Но в виде выхода из сложившейся ситуации он может свободно применяться.

Ожидание судебного взыскания

Если ни одна из мер досудебного взыскания не помогает решить вопрос, а предложенные банком варианты не сильно меняют положение дел, то с большей долей вероятности наступает стадия судебного взыскания.

Это означает, что кредитная организация в целях возврата задолженности обращается с иском в суд.

При рассмотрении иска в пользу кредитора, заемщик будет обязан исполнить свои обязательства уже по закону в соответствии с решением суда.

Когда именно банк обратиться в суд — сложно определить. Изначально этим правом кредитная организация может воспользоваться уже после первого факта нарушения условий кредитного договора. Но, как правило, банки до последнего пытаются решить вопрос в досудебном порядке, несколько лет подряд взаимодействуя с проблемным клиентом в претензионном порядке.

Любой судебный процесс крайне нежелателен для кредитной организации. Более того, даже положительное решение суда не всегда предполагает окончательное решение вопроса. Такой вариант может использоваться заемщиками, так как после решения суда взаимодействовать с ними будут судебные приставы.

Последствия судебного решения в пользу банка

Большинство заемщиков опасается, что при обращении банка в суд для них наступят какие-либо неблагоприятные последствия. Но намного лучше и удобней взаимодействовать с государственной структурой (ФССП), чем с многочисленными коллекторскими агентствами или сотрудниками кредитной организации. И те и другие достаточно часто нарушают нормы действующего законодательства, а с приставами придется взаимодействовать строго в рамках правового поля.

Смыслом данного варианта является то, что после судебного решения на заемщика не сможет воздействовать никто, кроме сотрудников органов ФССП.

Если у заемщика есть имущество, то оно может быть арестовано и реализовано в направлении погашения долга.

Если у заемщика нет имущества, работы и счетов в банке, то как-либо заставить его выполнять обязательства уже не получится. Возможные варианты развития событий:

- Задолженность списывается банком в пассив — по безнадежным долгам такой вариант встречается достаточно часто.

- Завершаются сроки давности — на кредитные обязательства распространяются общие сроки давности, которые составляют 3 года.

На форумах и тематических ресурсах часто встречается информация о воздействии приставами на должника при помощи ограничения прав на выезд за рубеж, аресте счетов, и прочих мерах.

Это возможно, но с безнадежными заемщиками, у которых нет ни работы, ни имущества, такие меры малоэффективны.

За неуплату кредита свободы не лишают, и не контролируют заемщика всю его жизнь, как и не арестовывают единственную квартиру или дом.

Если нечем платить кредит, достаточно довести дело до суда, и погашать задолженность в соответствии со своими возможностями. Достаточно действенный вариант для тех, кто не видит выхода из ситуации. По суду платить кредит можно любыми суммами, пока задолженность не будет списана банком в пассив или полностью погашена самим заемщиком.

Чего не следует делать

В подавляющем большинстве случаев заемщики сами себе усложняют положение, совершая необдуманные поступки.

Чаще всего клиент игнорирует сообщения и звонки кредитора, рассчитывая на то, что его требования имеют временный характер.

Крайне важно понимать, что при любых обстоятельствах с кредитором не нужно терять связь, продолжая взаимодействовать, даже если платить кредит нечем.

Следующие меры только усложнят положение заемщика:

- Игнорирование писем и звонков, поступающих от кредитора.

- Смена контактов или места жительства (регистрации).

- Попытка реализации залога — если речь идет о залоговом кредите.

- Попытка оформить еще один кредит, чтобы расплатиться по первичным обязательствам.

- Потеря документов с целью замены паспортных данных.

Заемщиками предпринимаются и многие другие меры, которые воздействуют негативно на их текущее положение. Пускать все на самотек не нужно, так как проблема сама собой не разрешится.

До оформления кредита нужно трезво оценивать свои финансовые возможности и не отказываться от оформления страховки, которая при наступлении страхового случая поможет решить проблему с покрытием полной суммы долга.

11 советов на случай, если нечем платить кредит: как рассчитаться с долгами

© Банки Сегодня

Спойлер: никаких волшебных способов отказаться от долгов мы не предлагаем. Только легальные и общепринятые методы, как облегчить себе жизнь и все равно отдать долг, но с минимальными последствиями для кредитной истории и кошелька.

https://www.youtube.com/watch?v=OR42HAX79q4\u0026pp=ygVJ0J3QtdGCINCR0L7Qu9GM0YjQtSDQodC40Lsg0J_Qu9Cw0YLQuNGC0Ywg0JrRgNC10LTQuNGC0Ysg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

Не тешьте себя ложными надеждами

Сразу же выкиньте из головы мысли о том, что банк о вас просто «забудет». Не забудет. И долг не простит. Банки не любят терять деньги, и спишут безнадежную задолженность только если поймут, что с заемщика вообще взять нечего. Но происходит это крайне редко, и для самого заемщика ничем хорошим не заканчивается.

А еще никто вам не поможет просто так взять и избавиться от долгов – нельзя списать кредит, если банк не решил это сделать сам. И все эти объявления в стиле «Помогу избавиться от долгов с помощью юридической лазейки» – не более, чем обычный развод. Вы заплатите мошенникам, а потом заплатите и банку.

Запомните: скупой платит дважды. Поэтому лучше сразу перейдите к конструктивным способам решения проблемы, а не надейтесь на чудо или плохую память финансовой структуры.

Не пытайтесь перезанять в других банках, чтобы погасить кредит

Первое же желание, которое возникает при грядущей просрочке – пойти и перезанять. И неважно, у кого – в банке ли, у друзей ли, у родителей и так далее. Но мы сразу вам скажем – не надо. Потому что денег у вас от этого больше не станет, а вот долгов…

Если у вас проблемы с источником дохода – то нужно в первую очередь решить именно их. Потому что невозможно постоянно перезанимать у кого-то, чтобы отдать долг другому банку или человеку. Такой путь ведет прямиком в долговую яму. Потому что почти каждый займ будет облагаться процентами. А при просрочке – штрафами и пенями. А оно вам надо?

Сразу уточним: рефинансирования этот совет не касается. Но это совершенно другой тип кредита, с которым тоже нужно аккуратно обращаться при оформлении.

Не затягивайте процесс признания проблемы

Да, мы понимаем, что до стадии «принятие неизбежного» должно пройти ещё четыре – отрицание, гнев, торг и депрессия. Но банку на это, откровенно говоря, начхать. Ему важно, чтобы вы держали его в курсе своих проблем. И если вы понимаете, что не сможете внести следующий платеж по кредиту – сразу же бегите к кредитору и жалуйтесь.

Чем раньше, аргументированнее и быстрее вы ему нажалуетесь, тем больше шанс, что он пойдет вам навстречу и поможет немного отсрочить наступление тотальных проблем – порчи кредитной истории, штрафов и пень, негативного отношения и так далее.

Не сбегайте от долгов и не прячьтесь от банка

Как ни абсурдно это звучит, банк – ваш лучший друг при погашении кредита. И не нужно от него скрываться. Старайтесь поддерживать контакт, сообщайте о своих проблемах и общайтесь. Менеджеры банка, если с ними вежливо общаться, зачастую с удовольствием стараются как-то помочь решить проблему.

Поддерживая контакт с банком, вы сможете попробовать прийти к взаимовыгодному решению. И тогда вы получите желаемую отсрочку или смягчение, а банк – свои деньги. По крайней мере, их часть и не сразу. Но для него это лучше, чем вообще ничего не получить. Так что помните: и вам, и банку выгодно сотрудничать. Поэтому не бегайте, а общайтесь.

Кстати. Если у вас есть хоть немного денег, но их все равно не хватает на минимальный платеж по кредиту – все равно внесите их. Это покажет банку, что вы испытываете затруднения, но все равно готовы платить. Хотя бы понемножку. А не просто пускаете все на самотек. Это повысит его лояльность.

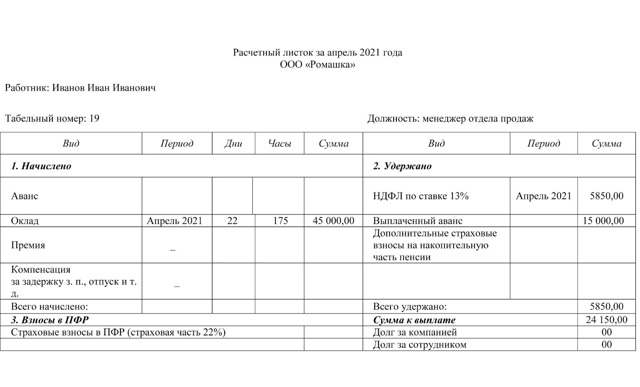

Собирайте все документы, которые могут помочь

Банк куда охотнее пойдет навстречу, если вы ему покажете, почему не можете вернуть деньги сейчас, но сможете позже. Если ваше безденежье связано со вполне объективными причинами (сокращение, серьезное заболевание, потеря кормильца и так далее), то вы легко это подтвердите документами.

Какие бумаги вам точно понадобятся:

Если вас сократили: приказ о сокращении, копия трудовой книжки.

Если пропал какой-то из источников дохода: справка 2-НДФЛ и все сопутствующие документы, если они есть.

Если вам не платят зарплату: заявление о приостановлении работы для работодателя, иск в суд о невыплате зарплаты.

Если вы заболели: справки о больничном, выписки из медицинской карты, медицинские документы и чеки (если какие-то операции или процедуры вы делали платно).

Если появилась инвалидность: справка об инвалидности, выписки из медицинской карты.

https://www.youtube.com/watch?v=OR42HAX79q4\u0026pp=YAHIAQE%3D

Если умер созаёмщик: свидетельство о смерти.

Если повреждено то, что приносило доход: соответствующие документы (например, протокол о ДТП, если вы таксист, или подтверждение того, что сгорела квартира, которую вы сдавали).

Если родился ребенок: свидетельство о рождении.

В общем, собирайте все справки, выписки и прочие бумажки. Чем больше будет бумажек – тем лучше. А потом прикрепляйте их к своему заявлению в банк, в котором будете писать, какие именно у вас проблемы и о чем конкретно вы просите.

Постарайтесь договориться на более удобные условия или уступки (реструктуризировать займ)

Банк – не коллекторы из «девяностых». С ним можно договориться. И для этого существует даже несколько специальных инструментов. И первый, самый удобный – реструктуризация. Он позволяет внести изменения в договор, которые позволят смягчить условия кредита.

В качестве реструктуризации вы можете:

Продлить срок кредитования. Соответственно, снизить размер ежемесячных выплат. Но зато увеличить размер переплаты (но куда деваться?).

Снизить процентную ставку. Это, снова же, снизит размер ежемесячного платежа. И уменьшит переплату, что очень удобно.

Если вы брали кредит в иностранной валюте, то можете поменять ее на рубли. Естественно, не по самому выгодному курсу. Но зато вы больше не будете зависеть от скачков и падений рубля на мировой арене.

Как правило, применяется один из вариантов реструктуризации. Но если проблемы серьезное, а банк – добрый, то могут применяться сразу несколько – например, продление срока и снижение процента.

Грамотный и вежливый диалог с банком – то, что нужно, чтобы получить реструктуризацию. Подкрепляйте все свои слова справками и документами. Докажите, что ваш доход снизился – принесите справку 2-НДФЛ из налоговой или зарплатный листок с места работы, если вам порезали доходы.

Важно!!! Всегда трезво оценивайте свои возможности. Если вы договорились с банком на конкретные условия (например, отсрочку на три месяца), но не смогли выполнить обязательства, то больше вам никто не станет помогать. Поэтому внимательно отнеситесь к договоренности.

Попросите банк о «кредитных каникулах»

Если вы примерно знаете, как скоро у вас появятся деньги на уплату кредита, то попросите банк о так называемых кредитных каникулах. Это срок, во время которого должнику нужно платить только проценты по кредиту. А сам долг погашать не нужно – он будет лежать дальше. Длиться отсрочка может до 12 месяцев.

Кредитные каникулы позволят снизить размер ежемесячного платежа до минимума. Но все равно придется где-то брать деньги для его погашения. Кроме того, по истечении каникул ежемесячные платежи станут выше – ведь сумму основного долга вы не погашали, и срок кредита никто не продлевал. Значит, нужно будет ужаться, чтобы побыстрее погасить долги.

Но иногда вместе с кредитными каникулами применяют и продление срока кредитования. И это – чуть ли не самый выгодный вариант. При условии, конечно, что вы найдете работу и сможете погашать задолженность в стандартном порядке.

Обратитесь к финансовому омбудсмену

Не так давно (конкретнее – в сентябре 2018 года) в России появилась новая должность – финансовый омбудсмен. Это посредник, который должен будет помогать людям решать финансовые споры с банками, не доводя дело до суда. То есть с помощью новой структуры у должников будет больше шансов договориться с банком о рефинансировании, реструктуризации, получении кредитных каникул и так далее.

Можно обратиться за помощью, если ваши долги не превышают размера 500 тысяч рублей. Но для начала узнайте, присоединился ли банк к новой системе регулирования. Обязательно он это должен сделать до 2021 года. Но по собственному желанию учреждение присоединиться к программе в любой момент. В противном случае финансовый омбудсмен не сможет помочь.

Помните, что омбудсмен не спишет ваши долги и не заставит банк простить их. Но зато с его помощью можно договориться о реструктуризации или кредитных каникулах, которые помогут обеспечить время для поиска денег.

https://www.youtube.com/watch?v=zuPj5FGCWxs\u0026pp=ygVJ0J3QtdGCINCR0L7Qu9GM0YjQtSDQodC40Lsg0J_Qu9Cw0YLQuNGC0Ywg0JrRgNC10LTQuNGC0Ysg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

Рефинансируйте кредит на более выгодных условиях

Если вы видите, что у вас есть возможность собрать несколько кредитов в один на более выгодных условиях (или просто вы сейчас платите по 14% годовых, а у другого банка появилось предложение под 10%), то лучше рефинансировать кредит. Это не перезаём, а улучшение условий. Рефинансирование позволяет:

объединить несколько кредитов в один и проводить один платеж в месяц вместо двух-четырех;

продлить срок кредита и, соответственно, снизить размер ежемесячного платежа;

снизить размер процентной ставки.

Но рефинансировать кредит можно только в том случае, если вы еще не просрочили платежи и тем более не довели дело до суда. В противном случае другой банк не станет вам помогать, оставляя один на один с изначальным кредитором.

Продайте залог или лишнее имущество, чтобы найти деньги на выплату кредита

Если вы брали кредит под залог машины, квартиры или чего-то ещё – возможно, наступит момент, когда вам придется продать это. К сожалению, даже реструктуризация и кредитные каникулы спасают далеко не всегда, и деньги все равно не находятся. И тогда будет намного лучше, если вы сделаете это сами, а не доведете до суда и аукциона приставов.

Во-первых, на таких аукционах залог продается хорошо если за полцены. А если вы продадите его самостоятельно, то сможете выручить больше денег. И тогда у вас либо останется какая-то сумма на руках, либо вы сможете больше заплатить и, следовательно, погасить задолженность полностью.

Во-вторых, если вы доведете до суда и работы приставов, вам придется дополнительно оплачивать судебные издержки и их работу. А это лишние деньги, которые можно потратить на что-нибудь более полезное.

И, наконец, в-третьих: если вы постараетесь решить проблему без суда, у вас не появится проигранных дел по финансовым вопросам в досье. И кредитная история будет чуть-чуть получше. Так что и исправить ее будет легче.

А если вообще не доведете до просрочки, а сразу же выплатите кредит – так вообще ничего не потеряете, кроме имущества. Но это только в том случае, если вы точно знаете – не выплатите вы кредит, потому что не сможете найти деньги, и проще сразу продать машину или квартиру.

Если ничего не помогает – объявите себя банкротом

Банкротство – крайняя мера, которая может помочь в решении проблемы долгов. Но она действительно крайняя – потому что ничего хорошего для должника не сулит. Она хороша, если вот вообще больше ничего сделать нельзя: продали все имущество (даже золотые зубы бабушки), на работу устроиться нет возможности (из-за болезни, например), и так далее.

Признание несостоятельным накладывает ряд неприятных последствий:

Распродажа всего имущества, кроме единственного жилья (если оно не в залоге), личных вещей, бытовой техники и необходимой для работы техники.

Ограничение на выезд за границу.

Невозможность занимать руководящие должности в юридических лицах (3 года), финансовых (5 лет) и кредитных организациях (10 лет).

Нельзя не информировать банк о том, что вы – банкрот, если берете кредиты, в течение пяти лет. И из-за этого, зачастую, финансовые учреждения будут отказывать в выдаче займов. И их можно понять.

В течение пяти лет нельзя снова объявить себя банкротом. Так что еще раз так «избавиться» от долгов не выйдет.

И вообще это очень дорогая процедура, которая будет выгодна, если долгов у вас набралось больше, чем на полмиллиона рублей. Иначе выгоднее просто договориться с банком и самостоятельно погасить долги.

Однако есть у банкротства и хорошая сторона. Стоит только предположить в общении с банком, что вы будете подавать заявление на признание банкротом, как он сразу же начинает идти на уступки. Потому что с банкрота взять нечего – у него нет ни денег, ни, зачастую, нормальной работы.

Значит, банк не получит свой кредит обратно. И ничего не заработает. Поэтому банкам выгоднее дать еще одну отсрочку или смягчить условия.

Но для договоренности нужно иметь такой доход, который позволит погасить задолженность в установленные банком сроки – как правило, это 30 тысяч рублей и 3 года соответственно.

https://www.youtube.com/watch?v=zuPj5FGCWxs\u0026pp=YAHIAQE%3D

Если же не помогло – то уже на стадии суда последний постарается примирить кредитора и заёмщика. То есть дать им возможность договориться. Если банк и должник смогут прийти к взаимовыгодному решению – последний не будет признан банкротом, а первый получит хотя бы часть денег обратно.

7 способов, как законно не платить кредит

Как быть, если нечем платить задолженность по кредиту? Какие существуют способы выхода из сложившейся ситуации? Данная тема весьма актуальная, поэтому в статье рассмотрим, как не платить кредит законно, какие существуют варианты. Остановимся на 7 способах, которые действительно работают.

Необходимо изначально думать, когда оформляете заем, как планируется оплата кредита. Частые истории, когда человек набирает по десять микрозаймов, кредитов, открывает кредитные карты, затем не выплачивает задолженность и уезжает в другую страну.

В результате, последствия могут самыми разными, в первую очередь под удар попадают родственники и близкие, особенно если речь идет о больших суммах. Помните, что мы проживаем в гражданском обществе, поэтому при оформлении кредита должна присутствовать гражданская ответственность.

Что делать если произошел форс-мажор, как законно не платить кредит банку?

Как правильно рефинансировать кредит / займ / ипотеку в 2022 году?

Способ №7

Выплата задолженности с помощью страховки. Когда брали заем параллельно с этим оформили страховой полис о неуплате задолженности, возможно фирма пойдет на погашение задолженности за клиента, но при условии что присутствует уважительная причина из-за чего не получается выплатить долг.

Данная причина обязательно прописывается в соглашении. Необходимо осознавать, что эта услуга дорогостоящая, и часто когда мы оформляем потреб. кредит, банковские сотрудники навязывают страховку, которая чаще не нужна.

Лайфхак для тех, кто не нуждается в страховке, помните, что всегда можно оспорить страховку, и отказаться от услуги.

Способ №6

Банкротство физ. лица – этот вариант в определенных ситуациях, когда у человека имеется пару кредитов самый простой. Каждый может запустить процедуру банкротства. Это происходит когда:

- долг свыше 500 тыс. рублей;

- у заемщика отсутствует ликвидное имущество;

- ежемесячные выплаты по заему высокие, в сравнении с размером заработной платы.

Помните, что банкротство платная процедура. Стоимость, который минимум 40 тыс. рублей. Лучше всего начинать процесс банкротства после того, как пройдена консультация с опытным юристом. Учтите, что этот метод неуплаты задолженности имеет ряд негативных последствий для заемщика:

- исправить КИ не получится;

- исключительно МФО способны оформить заем, банки вероятней всего откажут;

- запрещен выезд за рубеж на полгода;

- 3 года нельзя занимать руководящие должности.

Способ №5

Кредитные каникулы, которые предоставляются банковской организацией. Метод не всегда эффективен при потреб. кредите, но в теории, можно попробовать согласовать отсрочку по выплатам или банк позволит на протяжении конкретного срока платить исключительно проценты. Второй вариант позволяет отсрочить выплаты по основному долгу.

Хорошая новость для ипотечников, с 2020 года в планах правительства РФ введение ипотечных каникул. Правительство активно прорабатывает данный законопроект. Общий срок отсрочки по выплатам для клиентов, которые столкнулись с форс-мажорной ситуацией 1 год, не больше 6 месяцев за 1 раз. Помимо этого, присутствует условие, что жилье приобретенное в кредит должно быть единственным.

Способ №4

Расторжение договора для многих может показаться фантастикой. Когда кредит оформлен в региональном банке или в МФО, не редко случается так, что договоры неправильно оформлены, поэтому противоречат законодательству страны. Например, это может касаться процентных ставок по кредиту, штрафных санкций или начисления пени за просрочку, могут напрямую противоречить закону.

Если заемщик весьма грамотный, и смог такие несоответствия отыскать, в теории можно претендовать на расторжение договора. В результате – снижена сумма или вовсе аннулированы обязательства.

Это происходит в 1% случаев, если присутствует юридическая грамотность, можете попробовать.

Такой способ не будет работать, если вы кредитовались в крупном банке, юридические отделы шикарно знают свое дело, поэтому к соглашениям не подкопаешься.

Способ №3

Как незаконно не платить кредит? Выкупить долг третьим лицом.

Логично – если банк может продать долг коллекторской компании, при невыплате, почему кому-то со стороны заемщика не выкупит долг у банка или коллекторов? Эта операция доступна родственникам, друзьям, или как вариант, заемщик может воспользоваться услугами специальных фирм.

Установлен минимальный лимит, который предстоит выплатить перекупающей стороне. Сумма начинается от 20% от размера долга и выше. Условно: друг может выкупить долг в банке, например долг 1 млн рублей, друг оплачивает 200 тыс. рублей.

Учтите, что коллекторы не всегда готовы расстаться с долговыми обязательствами, которые в дальнейшем способны принести деньги. Этот способ подходит в большей степени для банка.

Способ №2

Перекредитование или рефинансирование, суть сводится к тому, что оформляется новый кредит в другом банке, чаще под более низкий процент. Это позволяет изменить сумму платежей и сроки выплаты. Когда присутствует просрочка по кредиту, рефинансирование усложняется. Некоторые банки позволяют даже с просрочкой оформить перекредитование.

Способ №1

Реструктуризация долга – этот термин часто путают с рефинансированием. Реструктуризация долга осуществляется в том же банке, где был оформлен заем, но договариваемся об изменении условий сотрудничества.

Чаще это увеличение кредитного срока по выплате со снижением платежа, и распространением штрафных санкций на весь срок заема. Здесь понимать, что необходимо подать заявку на реструктуризацию задолженности, и требуется уважительная причина на ее одобрение.

Например, самые распространенные причины неуплаты задолженности:

- если женщина, неожиданно ушла в декрет, соответственно ежемесячный доход уменьшился;

- увольнение из коммерческой организации, и начало работы в государственном учреждении;

- проблемы со здоровьем;

- имущество испорчено из-за пожара, стихийного бедствия.

Можно ли вообще не платить по кредиту?

Не менее популярный вопрос. Существует даже позитивная судебная практика в России по таким случаям. Как пример: пенсионерка не оплачивает задолженность, имущества для взыскания не было. Дама подала на личное банкротство, суд простил долг, поскольку достаточного дохода не было. Помните, это исключение из правил.

Существует понятие исковой давности по кредиту – 3 года. Поэтому в теории можно предположить такой сценарий – человек продал, переписал имущество на родственников, не появляется по месту регистрации, судебные приставы не могут его отыскать. Затем возвращается в город, банк о заемщике забыл.

Как показывает практика, срок исковой давности может затягиваться на 10-15 лет, если банк направляет повторное заявление в суд и инициирует повторение разбирательства по вашему делу. В таком случае, заемщик проведет существенный отрезок своего времени в нелегальном положении.

Стоит ли это риска и переживаний?

Если банк обанкротился: что будет с вкладом, кредитом, ипотекой?

Последствия для тех, кто не платит по кредиту/скрывается от судебных приставов

- плохая кредитная история;

- запрет на выезд за рубеж, если кредитный лимит свыше 30 тыс. рублей;

- не возможность официального трудоустройства, проживания по месту регистрации;

- испорченная репутация.

Если ли риск лишения свободы за невыплату задолженности? К данной формулировке часто прибегают коллекторы. Уголовная ответственность может грозить, только если умышленно не оплачивается кредит.

Если вы взяли кредит с уже доказанным намерением по не проведению выплаты, если не было ни одного платежа и если получится доказать, что это действительно умышленное действие. В такой ситуации санкции в виде:

- штрафа от 200 тыс. рублей;

- удержание зарплаты;

- обязательные принудительные работы;

- арест до полугода;

- лишение свободы до 2 лет.

Когда заемщик оказывается в трудном положении, то к уголовному кодексу ситуация не имеет никакого отношения. Вероятней всего коллекторы или банк вводят клиента в заблуждение, и оказывают психологическое давление.

Мы рассмотрели, как не платить кредит законно, но каждый решает самостоятельно какой сценарий его устраивает больше.

Помните о гражданской ответственности и последствиях неуплаты для близких, родственников.

Каждый пятый банковский заемщик не может платить по кредиту вовремя — Российская газета

Портрет должника примерно следующий. Среди них преобладают с небольшим перевесом мужчины — на их долю приходится 52%. «Практически каждый второй должник не старше 45 лет. Это объясняется тем, что пик платежной и потребительской активности приходится на возраст от 30 до 45 лет.

Должников в возрасте до 30 лет в долговых портфелях не более 4%, аналогичный минимальный показатель зафиксирован и среди тех, кто старше 60 лет», — отмечается в исследовании.

За последние три года скоринг-модели банков стали гораздо жестче, и совсем молодые люди стали чаще получать отказы по заявкам на кредит, поясняет гендиректор сервиса по возврату проблемной задолженности ID Collect Александр Васильев. Старшее же поколение традиционно с опаской относится и к долгам, и к кредитам как явлению.

В ЦБ считают закредитованность граждан одним из главных рисков для финансовой стабильности в целом

По данным НАПКА, средняя сумма долга по банковскому кредиту сейчас составляет порядка 155,3 тыс. руб. В среднем эта сумма каждый год растет на 2-3%, говорит управляющий директор ПКБ Павел Михмель.

«Максимальные объемы задолженности сконцентрированы в двух продуктовых сегментах: «кредиты наличными» — 59%, «кредитные карты» — 29,5%.

На автокредиты приходится 3,8% от объема долгов, сегмент ипотеки не превышает 1%», — рассказывает он.

Около 75% должников имеют один просроченный кредит, рассказывают в НАПКА. В повышенной зоне риска находятся оставшиеся 25%, у кого зафиксирована просроченная задолженность по двум и более кредитам. «Средний срок погашения долга, находящегося в просрочке, варьируется в пределах 19-20 месяцев», — отмечается в исследовании.

Рост долговой нагрузки в розничном кредитовании в Банке России считают одним из главных рисков для финансовой стабильности.

Необеспеченное потребкредитование начало с конца первого квартала расти устойчивыми темпами на фоне повышенного спроса, рассказывала ранее первый зампред Банка России Ксения Юдаева.

«Например, в марте задолженность увеличилась на 1,4%, в апреле рост был несколько меньше, но тоже довольно высокий — на 1,2%. Количество заявок на потребительский кредит в первом квартале выросло на 15% по сравнению с предыдущим кварталом», — отмечала она.

С начала года ЦБ использует новый инструмент — макропруденциальные лимиты для банков и микрофинансовых организаций (МФО). Он необходим для ограничения предоставления необеспеченных потребкредитов уже закредитованным заемщикам.

С учетом того, что и банки, и МФО успешно адаптировались к нашим мерам и кредитование продолжает устойчиво расти, ЦБ принял решение о дальнейшем усилении макропруденциальных лимитов с третьего квартала.

Эта мера будет снижать рост закредитованности граждан и сделает структуру кредитования более сбалансированной, отмечала Юдаева.

«Мы будем следить за тем, как растет необеспеченное потребительское кредитование. Оно очень быстро растет, нам бы не хотелось, чтобы это было за счет увеличения высокорискованного кредитования. Если будет необходимость, готовы вернуться и к накоплению буферов по таким кредитам», — подчеркнула на Петербургском международном экономическом форуме (ПМЭФ) глава Банка России Эльвира Набиуллина.