Титульное страхование недвижимости (квартиры): оформление, стоимость, плюсы и минусы

Обычно покупатели недвижимости узнают о титульном страховании при оформлении ипотечного кредита в банке. Кредитор стремится свести свои риски к минимуму, поэтому вместе с обязательной страховкой квартиры (предмет залога) предлагает страховку титула.

Разбираемся, что такое титульное страхование, зачем страховать права собственности, какие риски покроет страховка, на что стоит обратить внимание, оформляя договор титульного страхования при ипотеке.

Страховка титула защитит право собственности на недвижимость. zakon05.ru

Что такое титульное страхование недвижимости

Титул — право собственности на движимое и недвижимое имущество, которое подтверждено документально и на законных основаниях. В случае с недвижимостью это регистрация права собственности в Росреестре.

Случается, что права собственности на недвижимость могут быть утеряны по каким-либо причинам. Чтобы защитить владельцев жилья от имущественных потерь, страховые компании предлагают услугу «титульное страхование». Это защита права собственности на квартиру или дом, которое может быть утрачено, если вашу сделку признают в суде незаконной.

Причиной могут стать события, которые не были вам известны на момент заключения договора купли-продажи. При наличии титульной страховки вы гарантированно получите возмещение ущерба.

Предметом титульного страхования жилой недвижимости выступают права собственности на квартиру, частный дом, дачу, загородный коттедж, комнату и долю во всех вышеперечисленных объектах.

Зачем страховать титул

Покупка квартиры на вторичном рынке обязательно должна сопровождаться проверкой ее юридической чистоты. Другими словами, вам нужно проверить прошлое объекта недвижимости. Продажи, приватизация, наследование, залоги и т. д. — в истории квартиры могло быть множество владельцев и большое количество юридических операций.

Даже опытный риэлтор не может гарантировать на все 100%, что в прошлом приобретаемого жилья не было каких-либо нарушений. Впоследствии это может привести к потере права собственности на квартиру. Если вы сомневаетесь в юридической чистоте понравившейся вам квартиры или частного дома, то лучше не рисковать и оформить страхование титула.

В каких случаях поможет титульная страховка

Какие риски покроет ваша страховка, указано в договоре титульного страхования. Внимательно изучите эти риски, чтобы знать, на что вы сможете рассчитывать в случае наступления страхового случая.

Титульная страховка покрывает самые распространенные риски, т.е. когда сделку совершил:

- несовершеннолетний собственник жилья без согласия родителей и органов опеки и попечительства;

- недееспособный или ограниченно дееспособный человек без согласия своего попечителя;

- собственник недвижимости (купленной в браке) без письменного согласия супруга;

- владелец жилья, находящийся под влиянием обмана, насилия, угрозы или других неблагоприятных обстоятельств;

- доверитель, не имеющий полномочий на продажу недвижимости или потерявший такое право из-за того, что срок его доверенности истек;

- другие.

Полный перечень страховых случаев указывается в договоре страхования. b-chief.org

Кроме недействительных сделок, страховой случай наступает, когда:

- права покупателя перешли содольщику продавца, так как при продаже было нарушено его преимущественное право покупки;

- при заключении договора купли-продажи квартиры были допущены ошибки и неточности.

Есть страховые компании, предлагающие страхование ограничения права собственности. К примеру, когда после покупки квартиры обнаруживается гражданин, имеющий право проживать на вашей жилплощади.

Вы остаетесь собственником, но в правах ограничены.

Когда титульная страховка не поможет

Каждая страховая компания имеет свой перечень страховых случаев. При выборе страхователя обратите внимание, в каких ситуациях вы можете рассчитывать на компенсацию, а в каких вам попросту не заплатят.

Случаи, которые обычно не считаются страховыми:

- собственник добровольно продал или подарил жилье, а потом передумал;

- квартиру забирает банк или другой кредитор в счет погашения долгов;

- объект недвижимости конфискуют по решению государственных или муниципальных органов;

- квартиру изымают, потому что собственник не содержит жилье в надлежащем виде;

- жилье забирают из-за того, что собственник нарушил закон при покупке, к примеру, приобрёл недвижимость при помощи обмана.

Обо всех рисках, которые не сможет покрыть титульная страховка, узнавайте в вашей страховой компании. С общими правилами можете ознакомиться на сайтах Росгосстраха, АльфаСтрахования или других компаний.

Когда лучше застраховать титул

Вы вправе застраховать титул в любое время. Если покупаете квартиру с помощью ипотечного кредита, то страховка оформляется в банке до того, как вы получите права собственности на жилье.

Обычно титульное страхование недвижимости включено в пакет страховок, без которых вы не получите одобрение банка на кредит. При ипотеке потеря титула страхуется в пользу банка.

Это значит, что в случае признания сделки купли-продажи квартиры недействительной страховая компания вернёт банку невыплаченную часть кредита. Вам вернут оставшуюся сумму.

Если вы на собственные деньги покупаете вторичную недвижимость и сомневаетесь в ее юридической чистоте, то можно застраховать титул самостоятельно. Главное — успеть оформить страховку до наступления страхового случая.

Как застраховать титул

Страхованием титула при ипотеке занимается банк. Он же обозначит условия и предоставит список страховых компаний-партнеров, в которых можно оформить страховку.

Если вы решили самостоятельно застраховать титул, то вам придется внимательно изучить предложения страховых компаний. Выбирайте компанию с наибольшим охватом страховых случаев.

- Обратите внимание на размер страховой премии, как меняется сумма страховки в последующие годы, участвует ли страховая компания в суде, если возникнут проблемы с квартирой.

- После того, как вы определитесь со страховой компанией, нужно собрать необходимый пакет документов, который требуется для заключения договора страхования титула.

- У каждой компании свои требования, но есть стандартный перечень документов, без которых титульную страховку недвижимости не оформят.

Какие документы понадобятся:

- паспорт страхователя;

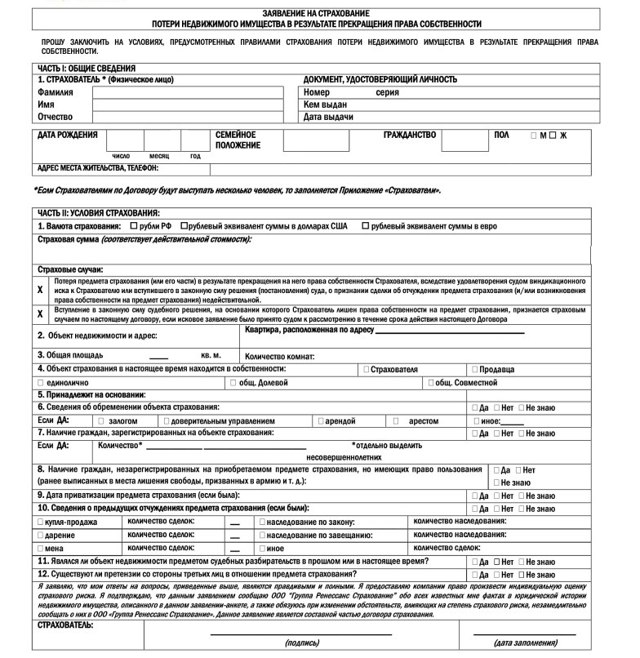

- заявление (бланк в офисе или на сайте страховой компании);

- кредитный договор (если жилье куплено в ипотеку);

- выписка из ЕГРН;

- выписка из домовой книги;

- договор купли-продажи квартиры (договор дарения, свидетельство о праве на наследство, договор мены и т. д.);

- технические документы на квартиру (техпаспорт, поэтажный план, экспликация или т. д.);

- оценка рыночной стоимости недвижимости (заказать у оценщика);

- другие.

Заявление на страховку титула можно заполнить в офисе страховщика или скачать в интернете. blanki.ru

Страховщик может попросить дополнительно другие документы, исходя из особенностей сделки купли-продажи. К примеру, если в приобретенной квартире был прописан несовершеннолетний, то потребуется разрешение органов опеки.

После проверки документов специалист страховой компании составляет договор титульного страхования недвижимости. Прежде чем вы его подпишете, внимательно изучите все позиции страховки.

Договор титульного страхования недвижимости

Специального закона, регламентирующего титульное страхование, нет, страховые компании руководствуются статьями ГК РФ, связанными со страхованием недвижимости.

Обязательные пункты договора титульного страхования недвижимости:

- дата заключения договора, данные страховщика и страхователя — наименование и реквизиты компании, ваши паспортные данные;

- объект страхования — права на объект недвижимости (квартира, дом, дача, участок и т. д.);

- перечень страховых и нестраховых случаев — за что вы получите страховку, а за что нет;

- размер страховки — какую сумму вам выплатит страховая компания, если наступит страховой случай;

- расчет ущерба и компенсации — порядок определения ущерба и расчета суммы компенсации;

- срок действия договора — на какой срок заключен договор, предполагается ли его продление, когда он может быть расторгнут.

Договор титульного страхования недвижимости можно заключить на срок от 1 года до 10 лет, обычно он заключается на 3 года, пока действует срок исковой давности. Если нужно, договор продлевается.

На какую сумму страховать право собственности на квартиру

При ипотеке сумма страхования зависит от требований банка. Но она не может быть менее суммы невыплаченного долга. При таких условиях лучше страховать титул на возможно максимальный срок, так как с уменьшением суммы долга будет уменьшаться и страховая сумма.

Оформляя титульную страховку самостоятельно, вы можете установить любую страховую сумму, но не более рыночной стоимости объекта недвижимости. В этом случае оптимальный размер страховой суммы — цена квартиры.

Учтите, что в случае наступления страхового случая вы получите только сумму по страховке титула, зафиксированную в договоре. Компенсировать судебные издержки и штрафы страховая компания не будет, если иное не указано в договоре.

Сколько нужно заплатить за страховку титула

Каждая страховая компания индивидуально рассчитывает тариф на страхование титула. Обычно размер страховой премии составляет 0,13%-0,3% от страховой суммы. К примеру, вы страхуете квартиру на сумму равную ее стоимости по договору купли-продажи — 3,5 млн рублей. Тариф страховщика составляет 0,3%. За страховку вы заплатите 10,5 тыс. рублей.

Есть страховые компании, использующие плавающий тариф, который рассчитывается, исходя из характеристик объекта недвижимости. На тариф может повлиять история квартиры или дома: чем меньше было переходов права собственности, тем меньше вы заплатите за страховку. Или чем больший срок указан в договоре страхования титула, тем меньше стоимость за год.

Если квартира часто продавалась, имела много собственников, то страховая компания может решить, что риски здесь выше. В таком случае при расчете страховой премии будет применяться повышающий коэффициент. При плавающей формуле расчета средний тариф на титульное страхование недвижимости составляет 0,2%-2,5% от страховой суммы в год.

Особенности титульного страхования при ипотеке

Титульное страхование при покупке квартиры в ипотеку защищает не только заемщика, но и кредитора. По закону этот вид страховки не является обязательным. Но если вы не оформили страхование титула, то в случае оспаривания права собственности на приобретенную недвижимость рискуете остаться без жилья и денег. Более того, вы будете должны вернуть банку ипотечный заем.

В большинстве случаев заемщик не сможет быстро расплатиться с кредитором. Поэтому при покупке вторичной недвижимости банки настаивают на страховке титула. В случае отказа многие кредитные организации просто не одобрят кредит. Сегодня только Сбербанк оформляет ипотеку без страховки титула, но при этом поднимает процентную ставку на один пункт, чтобы сократить свои риски.

Без страховки титула банк может не одобрить ипотеку. banklab.ru

Другие особенности страхования титула

- Страхование добровольное. Стоит повторить, что в соответствии с положениями №102-ФЗ и ГК титульное страхование недвижимости не входит в число обязательных при покупке жилья в ипотеку.

- Большой срок договора страхования. Страховка титула — сопутствующая услуга ипотечного договора, который часто заключается на 20-30 лет. Поэтому недавние изменения в законодательстве позволили заемщику заключать соглашение со страховой компанией сроком до 10 лет.

- Выгодно кредитору и заемщику. Страхование титула в равной мере защищает обе стороны ипотечного договора. Два других вида страхования при ипотеке – квартиры (залог) и здоровья заемщика – наиболее выгодны банку.

Часто этот момент становится решающим аргументом в пользу оформления страховки титула.

Что делать, если вы лишились права собственности на квартиру по суду

Может случится так, что ваши права на недвижимость оспорены в суде, к примеру, наследниками бывшего владельца жилья. Иными словами, наступил страховой случай, который включен в ваш договор страхования титула, и у вас собираются забрать квартиру.

Сразу после того, как вы получите на руки решение суда, обращайтесь в страховую компанию. Принесите страховщику договор титульного страхования недвижимости, документ, удостоверяющий вашу личность (паспорт), решение суда, где указано, что вас лишили права собственности на квартиру.

В страховой у вас примут документы и объяснят дальнейший порядок действий. Например, могут потребоваться дополнительные справки или соглашения. На проверку документов уходит около 14 дней.

Если страховая компания заподозрит вас в мошенничестве, то разбирательство будет проходить в суде. Вы также вправе подать иск на страховщика, если он станет затягивать с выплатой страховки. Обычно страховщик выплачивает компенсацию в срок, указанный в договоре страхования.

«Ты же не выгонишь на улицу детей?!» Она заняла квартиру бывшего мужа и живет там, меняя любовников

«Все женщины охотятся за квартирой на Кутузовском!» Как мать испортила жизнь своему сыну

«Накануне свадьбы мой жених оформил на себя ипотеку». Невесту поставили в интересное положение. Что она выбрала?

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Что такое титульное страхование и от чего оно защищает

Ко всем статьям 22 октября 2021

Многие читатели при упоминании слова «титул» мысленно погружаются в Средневековье или в мир боевых искусств. Однако в страховании значение термина совсем иное. Что имеется в виду и кому может понадобиться титульное страхование, рассказывает Mafin Media.

Титул — это право владения любым видом собственности. Если речь идет о физических лицах, самым ценным титулом считается право владения недвижимостью: землей, домом, квартирой или нежилым помещением.

Получить этот титул можно разными способами: по договору купли-продажи, в результате дарения или наследования и не только.

Но титула можно и лишиться: например, в случае появления на горизонте наследников и скрытых собственников новоприобретенного жилья.

Титульное страхование — это защита от материальных потерь в случае утраты права собственности.

Важно понимать, что этот вид страхования не защищает страхователя от самой потери титула, но предполагает страховую выплату в случае, если наследник или скрытый собственник предъявит права на недвижимость и выиграет в суде.

Проще говоря, титульное страхование защищает от не разрешенных в прошлом проблем, способных повлиять на вас в будущем.

Чаще всего риск возникает именно при покупке «вторички» — недвижимости, ранее бывшей в собственности. При покупке «новостройки» страховка покроет ваши убытки, если недобросовестный застройщик продает недвижимость сразу нескольким покупателям.

Профессиональный риелтор изучает юридическую историю объекта купли-продажи, снижая риски утраты правового титула. Однако стопроцентной гарантии того, что никто не обратится в суд, нет. Если же будущий владелец недвижимости выходит на сделку без сопровождения специалиста, риски повышаются.

Правовому титулу может угрожать:

- неучтенное мнение наследников;

- нарушение прав несовершеннолетних детей;

- подделка документов собственников или доверенностей от них;

- появление собственника, считавшегося умершим;

- совершение сделки без нотариально заверенного согласия одного из супругов либо недееспособным лицом, под влиянием обмана или насилия.

Страховать правовой титул по закону необязательно — покупатель имеет право взять на себя все риски. Но некоторые банки все же добавляют такой полис в список необходимых документов или же снижают процентную ставку при его наличии.

Условия. При заключении договора обратите особое внимание на перечень страховых событий. И ознакомьтесь с нестраховыми случаями — это может быть, например, ситуация, когда банк изымает собственность за долги.

Покупка. Страховать свой титул лучше перед заключением договора купли-продажи. Но, если сомнения возникли после, застраховать титул еще не поздно. Главное — успеть сделать это до возникновения возможных судебных тяжб.

Срок. У гипотетического собственника по закону есть 10 лет, чтобы оспорить вашу сделку, поэтому договор титульного страхования можно заключить на срок от 1 года до 10 лет, и разумнее выбрать максимальный срок.

Цена полиса. На нее и на страховую премию влияет юридическая чистота выбранной недвижимости: количество сделок, их давность, форма передачи собственности. Обычно цена колеблется в пределах от 0,3% до 1% от оценочной стоимости объекта.

Выплата. Случай признается страховым после того, как суд лишает права собственности, — страховая компания возмещает стоимость недвижимости страхователю. В случае с ипотекой компания выплачивает банку оставшуюся сумму, а клиенту возвращает первоначальный взнос и средства, которые он успел выплатить по кредиту.

Пример

Степан приобрел квартиру в ипотеку. Его риелтор посоветовал оформить титульное страхование, так как продавец получил квартиру по наследству.

Спустя пару лет объявляется племянник продавца Борис и заявляет о своих правах на недвижимость, которая должна была достаться ему по закону наследования от отца. Суд принимает решение об изъятии квартиры у Степана в пользу Бориса как единственного наследника первой очереди.

Страховая компания получает решение суда и выполняет свои обязательства: банку выплачивает остаток по ипотеке, а Степану возмещает его первоначальный взнос и сумму, которую он успел выплатить за два года пользования кредитом.

Титульное страхование недвижимости

06.04.2020

Страхование титула — защита от утраты права собственности на недвижимость. Полис позволяет собственнику получить компенсацию понесенных финансовых потерь из-за признания судом договора купли-продажи недействительным.

Почему стоит застраховать сделку с недвижимостью?

В зоне риска — покупка жилья на вторичном рынке. Вы можете утратить право собственности из-за того, что внезапно объявились наследники, или продажей квартиры занимались мошенники. Титульная страховка избавит вас от этих неприятностей. Страхование титула часто требует банк при оформлении ипотеки.

Недвижимое имущество переходит в собственность в момент его регистрации в Государственном реестре, поэтому сделки с жильем в новостройках не страхуют. В период строительства дома у вас пока нет права собственности на квартиру. После сдачи объекта в эксплуатацию и оформления застройщиком документов на покупателя (дольщика) страховать титул квартиры нет необходимости.

У страхования сделки купли продажи недвижимости есть неоспоримые достоинства, имеющие важное значения для собственника:

- объективная экспертиза перед покупкой позволяет выявить мошеннические действия продавца;

- юридическое сопровождение в течение действия титульного страхования и при возникновении обстоятельств, которые могут привести к страховому случаю;

- гарантия компенсации убытков в случае потери имущественных прав.

Покупайте полис у страховщика, имеющего многолетний опыт титульного страхования, большую практику защиты интересов застрахованных лиц в суде и высокую финансовую надежность.

Стоимость страховки титула

Тарифы страховки для квартиры устанавливает страховщик в зависимости от:

- срока полиса. Оптимальный период действия — 3 года. Это — срок исковой давности, установленный ст.181 ГК РФ. Первые 12 месяцев — самые рискованные, поэтому вероятно платить придется по повышенным тарифам. Каждый следующий год риски уменьшаются, размер платежей снижается;

- цены квартиры — в расчет берется реальная рыночная цена жилья;

- уровень риска. Если есть обстоятельства, повышающие риск (например, количество сделок на вторичном рынке, давность их совершения), используют повышающие коэффициенты.

Страховой случай

Потеря права собственности на квартиру — единственный страховой случай. Он наступает по решению суда. Ст. 235 ГК РФ говорит, что принудительное изъятие имущества у собственника не допускается, кроме:

- передачи недвижимости в счет погашения обязательств;

- заявления третьими лицами законного права на объект;

- изъятия земельного участка, на котором построен дом.

В договоре титульного страхования указано, что не является страховым случаем. Например, обременение не влечет потерю права собственности — объявился жилец, который по закону может проживать на этой жилплощади или ведется следствие, которое запретило совершать регистрационные действия с квартирой.

При заключении договора страхования титула до покупки квартиры наши специалисты проверят документы и историю недвижимости, что обезопасит вас от разных неожиданностей. Жилье можно застраховать и после регистрации права собственности, но такая покупка может быть рискованной. Если вам отказали в страховке, от приобретения ненадежных квадратных метров лучше воздержаться.

Основанием для отказа в страховой выплате по страховке титула являются обстоятельства, указанные в п. 2 ст. 964 ГК РФ (изъятие, конфискация, ареста, уничтожение имущества по решению госорганов), или нарушение застрахованным лицом условий договора.

Титульное страхование недвижимости ????: что это, стоимость страховки титула при покупке квартиры

Описание

Титульное страхование — это страховой полис, защищающий право собственности на квартиру. Другими словами, страховщик выплачивает компенсацию, если собственник лишился недвижимости из-за обстоятельств, которые открылись после совершения сделки.

Такая ситуация может возникнуть, например, если после подписания договора купли-продажи выяснилось, что при совершении сделки были нарушены интересы несовершеннолетних. Например, объект был куплен с использованием материнского капитала, но не были выделены доли детям.

Такую сделку органы опеки признают недействительной, покупатель лишится титула и должен будет вернуть объект продавцу. Чаще всего страхование оформляется для квартиры или дома, которые куплены на вторичном рынке.

При покупке объекта в новостройке вероятность потери права собственности на недвижимость практически равна нулю.

Зачем страховать титул

Если имущество приобретается на вторичном рынке, то очень сложно отследить его историю. После совершения сделки могут появиться наследники, несовершеннолетние собственники или другие лица, интересы которых не были соблюдены при продаже. В таком случае страхование титула помогает покупателю не лишиться квартиры.

Часто банки предлагают оформить такой страховой полис в отношении имущества, которое приобретается в ипотеку. Это дополнительная гарантия и для кредитора, и для заемщика. В таком случае, если покупатель лишился титула, то выплачивать остаток задолженности по кредиту ему не придется. Это сделает за него страховщик.

Чем титульное страхование отличается от страховой защиты квартиры

Титульная страховка, в отличие от страхового полиса защиты квартиры, не имеет связи с состоянием недвижимого объекта. Это страхование от потери права собственности по независящим от владельца недвижимости обстоятельствам. То есть в первом случае покупатель получает возмещение, если лишился права собственности, во втором — если имущество повреждено или утрачено.

Еще одно отличие — страховой полис от повреждения объекта обязателен при оформлении ипотеки. Титульное страхование оформляется добровольно по инициативе заемщика. Несмотря не это, многие кредитные организации рекомендуют его оформлять, чтобы получить дополнительную защиту.

Стоимость страховки также различна. На нее влияют совершенно разные факторы. При оформлении имущественного страхования принимают во внимание площадь объекта, этажность здания, использованные для строительства материалы и другие технические параметры. Для страхования от потери права собственности на квартиру важнее история сделок, количество предыдущих собственников и их социальный статус.

От каких рисков защищает титульное страхование

Страховой полис защищает от потери титула, то есть от утраты недвижимости по независящим от покупателя причинам, например, по решению суда.

Возможные причины:

- Признание покупки недействительной.

- Подача виндикационного иска. Такой иск предполагает обращение в суд третьих лиц, которые могут доказать свои права на спорный объект. Чтобы получить компенсацию в таком случае, новый владелец должен подтвердить статус добросовестного покупателя. Другими словами, он должен подтвердить, что не имел цели нарушить чьи-либо интересы при совершении сделки.

- Нарушение интересов детей, наследников, предыдущих собственников. Например, такая ситуация может возникнуть, если продавец совершил сделку без согласия супруги.

- Некорректно оформленные документы во время совершения сделки. Это могут быть ошибки в договоре, неверно оформленные выписки из реестров, неполный пакет документов и т.д.

- Выявление факта мошенничества при последней или предшествующих продажах. В таком случае выплата возможна, если покупатель не имеет отношения к мошеннической схеме.

- Признание недееспособности одной из сторон сделки. Например, продавец состоит на учете в психоневрологическом диспансере и не отдает отчет своим действиям.

- Сделка под давлением.

Срок давности по таким делам составляет три года, если иск подается лицом, которое являлось стороной сделки и десять лет при подаче заявления человеком, не принимавшим участие в продаже (наследником, супругом продавца и т.д.).

Если сделка признана недействительной, то стороны должны вернуть друг другу все, что было передано или возместить стоимость. Чтобы избежать этого, и существует страховка титула.

Когда требуется застраховать титул

Страховой полис можно оформить до перехода квартиры в собственность или после этого.

Первый случай актуален для титульного страхования по ипотеке. Страхование лучше оформить перед подписанием договора с банком. Иногда этот тип рисков бывает включен в общую страховку, наряду с повреждением и утратой объекта, а также жизнью и здоровьем заемщика.

Если объект покупается без участия кредитной организации, то можно застраховаться и после оформления сделки. Главное сделать это до того, как возникнет спорная ситуация. Желательно оформлять полис перед сделкой или сразу после нее.

Как застраховать титул

Услугу предлагают многие компании, наряду с оформлением имущественного страхования и защитой жизни и здоровья. При выборе страховщика нужно учитывать следующие моменты:

- Сумма страхового возмещения.

- Возможность снижения размера премии при продлении договора.

- За какие ситуации предусмотрено возмещение.

- Принимает ли страховщик участие в судебных заседаниях, если возникает спорная ситуация с имуществом.

Страховщики предлагают разные условия страхования от потери статуса собственника жилья. От них зависит цена полиса, риски и сумма страхового возмещения. Если объект приобретается с помощью кредитных средств, то часто кредитор сам предлагает страховщика из списка компаний-партнеров.

Какие документы нужны для титульного страхования

Перечень документов для титульной страховки различается в разных страховых компаниях. Чаще всего в этот список включены следующие документы:

- Паспорт страхователя.

- Договор с банком, если имущество приобретено в кредит.

- Договор купли-продажи недвижимости или другое подтверждение владения.

- Выписка из ЕГРН. Как правило, документ должен быть оформлен не более чем за 30 дней перед страхованием.

- Техническая документация: техпаспорт, поэтажный план, экспликация помещений и т.д.

- Отчет о рыночной оценке. Этот документ входит в перечень для оформления ипотечного кредита. Заказывать его повторно не требуется.

- Выписка из домовой книги.

Страховщик может запросить дополнительные бумаги. Например, может понадобиться нотариальное согласие на сделку от супруга (супруги) продавца. Если в сделке принимают участие дети, то понадобится также разрешение от органов опеки.

Если продавец — пожилой человек, то может также потребоваться заключение из психоневрологического диспансера о состоянии его психического здоровья. Полный перечень документов страховщик должен озвучить клиенту перед подписанием договора.

Сколько стоит титульное страхование

Стоимость полиса зависит от страховой компании и банка, выдавшего ипотеку. На нее влияют:

- Количество записей в истории недвижимости.

- Цена имущества.

- Срок титульного страхования.

- Срок владения объектом.

- Назначение объекта: жилой, коммерческий, промышленный и т.д.

- Статус страхователя: физическое лицо или организация.

- Условия ипотечного кредитования.

- Прогнозируемая величина рисков.

В первый год действия полиса он стоит больше, чем в дальнейшем. Это связано с тем, что в этот период самый большой риск лишиться недвижимости по решению суда.

Цена полиса от потери титула рассчитывается персонально. Для этого представители страховой компании внимательно изучают представленные документы и детали сделки. Если объект много раз продавался, то тариф может быть выше.

Для приблизительного расчета стоимости заключения страхового договора вы можете оставить заявку на нашем сайте. Специалист перезвонит вам и расскажет об условиях оказания услуги в разных компаниях.

Что признается страховым случаем

Перечень возможных страховых случаев указан в договоре страховщика. Он может различаться в разных страховых компаниях. Чаще всего учитываются следующие ситуации:

- При совершении сделки были подделаны документы.

- Нарушены интересы несовершеннолетних или недееспособных лиц.

- Продавец не владел объектом на законных основаниях.

- Допущены нарушения при приватизации.

- Нарушения при оформлении и регистрации сделки купли-продажи.

Если в результате этих ситуаций страхователь лишился объекта, то он может рассчитывать на получение компенсации в соответствии с условиями титульного страхования.

Полный перечень ситуаций, за которые положено возмещение, указан в договоре. Внимательно изучите документ перед подписанием. Если какой-то страховой случай в нем не указан, то получить за него выплату будет очень сложно.

Когда страхование не работает

Страховщик может отказать в выплате возмещения по потере статуса собственника в следующих случаях:

- Страхователь не исполнил обязательства по договору, например, несвоевременно или не в полном объеме оплатил страховку.

- Возникли форс-мажорные обстоятельства. Список таких событий указан в договоре.

- Страхователь лишился квартиры в результате военных действий или недвижимость была конфискована государственными органами.

- Недвижимый объект использовался не по назначению или были нарушены правила эксплуатации.

- Страхователь продал, подарил или обменял объект недвижимости.

Полный список ситуаций, когда действует и когда не действует страховка, должен быть приведен в договоре. Важно внимательно ознакомиться с документом перед подписанием, чтобы знать, в каких страховых случаях можно получить компенсацию.

На какую сумму можно застраховать титул

Если имущество приобретается в ипотеку, то эта сумма обусловлена требованиями банка. Она не должна быть меньше, чем остаток долга по кредиту. Если страховой договор заключается ежегодно, то с каждым годом сумма может уменьшаться, поскольку долг по кредиту сокращается.

Страховая сумма не может превышать стоимость недвижимости. Когда договор титульного страхования заключается без участия банка, а по инициативе покупателя, то он может сам выбрать максимальную сумму выплаты. Рекомендуется оформлять страхование на полную сумму покупки.

Какую компенсацию можно получить в страховом случае

Если произошел страховой случай, то сумма выплаты зависит от сложности ситуации. Максимальное возмещение по страхованию имущества от утраты зависит от суммы, указанной в договоре. Чаще всего она равна сумме, за которую куплена недвижимость.

В случае, если для покупки использовались кредитные средства, то часть выплаты получит кредитор. При утрате права на недвижимость, страховая компания выплатит за заемщика остаток долга, а оставшуюся сумму он получит на свой личный счет.

Дополнительные расходы, такие как штрафы, судебные издержки, госпошлины, моральный ущерб, страховая компания обычно не возмещает. Этот момент указывают в договоре при оформлении страховки титула.

Стоит ли страховать титул?

Страховой договор рекомендовано оформлять, если:

- Недвижимое имущество покупается в кредит;

- Покупатель сомневается в законности предыдущих сделок в отношении недвижимости.

Титульное страхование поможет защитить свои интересы в спорных ситуациях. Покупатель получит возмещение в случае утраты недвижимости. Кроме того, в большинстве случаев представители страховщика принимают участие на стороне покупателя в судебных разбирательствах.

В компании «Столичный полис» можно узнать больше об услуге, сравнить тарифы страховщиков и оставить заявку на заключение договора. Позвоните нам по телефону или оставьте заявку на сайте.

Страховка от потери квартиры. Как устроено титульное страхование?

Кто обладает титулом собственника? С юридической точки зрения, это собственник имущества — тот, кто записан в документах как собственник и имеет на него права. Как избежать рисков утраты права собственности и что такое титульное страхование? Разбираемся.

Одинокая дама, военнослужащая в отставке, «очень выгодно» приобрела квартиру в Московской области с использованием военного сертификата. На ремонт она взяла потребительский кредит на 1 млн рублей.

Как только ремонт был завершен, возникло неожиданное препятствие — появилось никем не учтенное лицо. В свое время его право на приватизацию квартиры не было реализовано, а от приватизации он не отказывался.

Про этого родственника просто «забыли», когда составляли справку о лицах, проживающих в квартире на момент приватизации.

К ужасу женщины, «родственник» доказал в суде право на 1/2 долю квартиры. Конечно, в этом деле есть вероятность мошеннической схемы, но доказательств правоохранительные органы не нашли.

Если бы покупательница заранее застраховала титул собственника, лишение права собственности на квартиру было бы признано страховым случаем — страховая выплатила бы возмещение.

Теперь новой хозяйке квартиры, скорее всего, придется ее продавать, а самой переезжать в более дешевое жилье.

Если бы она застраховала титул собственности, такого драматичного развития событий удалось бы избежать: страховая компания выплатила бы ей полную сумму сделки.

Титул собственника можно застраховать (причем в отношении не только конкретной сделки, но и всех предыдущих).

Это вполне разумно, если существует риск утерять свои права на свежеприобретенную недвижимость — например, в ситуации, когда сделка была оспорена.

Сделка оспаривается по ряду причин: если забыли учесть права детей, наследников или тех, кто отбывает тюремный срок; если переход прав (даже предыдущий) совершен ошибочно или мошенническим путем; если одна из сторон сделки имеет статус недееспособной.

- Но для начала выясним, что такое титул собственника.

- Всем сестрам по серьгам

- Титул собственника ничем не отличается от обычного права собственности — это просто термин.

- Обычно титулы делят на два вида:

- первоначальный, возникший заново, он не зависит от прав предшествующего собственника на вещь;

- производный, при котором право собственности на вещь переходит от предшествующего собственника.

Если вы планируете приобрести имущество, необходимо оценить риск утраты права собственности в будущем — для этого квалифицированные юристы проверяют все документы. В случае с первоначальным титулом изучается не только сам объект права (движимое и недвижимое имущество), но и сделка по его приобретению: каким образом возник титул, чьи интересы были затронуты и т. д.

Кроме того, они обращают внимание и на детали самой сделки: соблюдены ли все нормы действующего законодательства, правильно ли выбрана форма сделки, получены ли законные разрешения от всех лиц, чье согласие предусмотрено для передачи имущества, и т. п.

В случае с производным титулом проверка еще строже: ей подлежат абсолютно все сделки по приобретению объекта права. Если части документов не хватает, риск утраты титула собственника повышается.

Но в обоих случаях проверяемых пунктов много. После первой проверки эксперт может запросить и дополнительные документы — это нормально и подтверждает, что специалист тщательно изучает документацию.

В документах, предоставляемых Росреестром, есть выписка из ЕГРН о переходе прав на объект. Теоретически она должна содержать сведения обо всех сделках, проведенных в отношении конкретного объекта недвижимости.

Но фактически в ней отражаются только сделки, совершенные после создания Единой системы государственного кадастрового учета недвижимости (после 2009 года).

К тому же часто встречается словосочетание «сведения отсутствуют», что не позволяет активно использовать эту опцию, признает адвокат Ирина Фоменко.

пример

Собственник продал приватизированную квартиру за 5 млн рублей. Спустя некоторое время новый собственник тоже решил продать эту квартиру. Новый покупатель застраховал титул собственности. Спустя два года появился первый собственник, заявил, что он алкоголик, и на этом основании стал оспаривать сделку.

Была проведена судмедэкспертиза, которая доказала, что на момент подписания ДКП этот человек не осознавал своих действий. При этом на учете он не состоял, а справки из нарко- и психоневрологического диспансеров, которые были на руках у покупателя, суд не принял в качестве доказательств. Сделка была оспорена.

Страховая компания выплатила 5 млн рублей на основании статьи 177 Гражданского кодекса РФ.

Титульные права и обязанности

Объем прав и обязанностей у титульного (официального) и законного (реального) собственников, могут несколько отличаться. Титульный собственник — это лицо, на имя которого выписаны правоустанавливающие документы на объект. Но есть определенная категория законных собственников, не указанных в документах на собственность.

«Яркий пример — супруги. У них равные права на недвижимость, но информация о втором законном собственнике не внесена в ЕГРН», — поясняет Ирина Фоменко.

- Эксперт перечислила преимущества и недостатки статуса собственника, не обладающего титулом.

- плюсы и минусы

- + В личной декларации объект недвижимости не указывается.

- + При наличии определенных льгот можно встать в очередь на получение жилья.

- + Собственник без титула не уплачивает налог на имущество и налог с продажи квартиры.

— Отсутствует прямое право распоряжаться своим имуществом: любую сделку с недвижимостью оформляет титульный собственник.

Если титульный собственник по каким-то причинам не переоформит квартиру, то законный собственник в судебном порядке будет признавать свое право на недвижимость, регистрировать его в Росреестре.

Только после этого, став титульным собственником, он сможет провести сделку со своей недвижимостью.

— Отсутствует полноценное право распоряжаться квартирой: поставить на регистрационный учет родственников удастся только по заявлению титульного собственника.

В дополнение Ирина Фоменко разъясняет обеспечительную передачу правового титула — переоформление на кредитора права собственности на имущество должника при заключении кредитного договора.

«Если должник исполнит обязательство в срок, кредитор обязан вернуть право собственности на вещь. В случае неисполнения обязательства, кредитор может оставить имущество за собой либо продать по рыночной стоимости.

В этом случае максимально защищены интересы кредитора. Должник же сразу лишается права собственности и даже при незначительной просрочке погашения долга рискует потерять имущество безвозвратно», — подчеркивает адвокат.

- Страхование титула собственника

- Застраховать свой титул реально не только в отношении дома и квартиры, но и в отношении квартиры в пока не построенном доме (у недобросовестного застройщика не будет шанса продать ее другим покупателям), земельного участка и даже нежилого помещения.

- Эксперты отмечают, что страхование особенно необходимо при наследовании недвижимого имущества, при сделках, в которых используется маткапитал, при сделках с физлицами с признаками банкротства, с определенными категориями продавцов, состоящих на учете в психоневрологическом диспансере (с диагнозом «шизофрения» лучше не связываться, а вот ДЦП помехой для сделки не является, хотя человек с таким диагнозом тоже состоит на учете, но все равно лучше подстраховаться) и наркодиспансере (не все «узаконенные» алкоголики не имеют права на сделку).

- пример

Собственник продавал несколько земельных участков в Рузском районе Московской области, перед этим разделив один большой участок.

Уже после сделки районный прокурор стал ее оспаривать, заявляя, что продавец был мошенником — произвел отчуждение сразу нескольким покупателям, подделав документы на большой земельный участок, и впоследствии официально зарегистрировал разделение через Росреестр.

В результате прокурор лишил всех новых собственников права собственности. Один из покупателей заранее застраховал титул собственности и получил страховое возмещение.

Как это работает?

Циан.Журнал с помощью эксперта в области титульного страхования Олеси Бухтояровой, представителя страховой компании «Согласие», собрал самые распространенные вопросы и ответы на них.

Когда страховых выплат не будет?

Есть несколько исключений из правил. Допустим, если страхователь произвел отчуждение объекта недвижимости, передав его в собственность другому лицу, но при этом претендует на страховое возмещение. Еще один вариант, при котором в выплате будет отказано: если в момент отчуждения объекта недвижимости страхователь-собственник действовал в состоянии алкогольного опьянения.

- Третий вариант: при оформлении договора страхователь знал, что с объектом есть определенные проблемы, но не уведомил об этом риске страховую компанию (страховой компании придется доказывать осведомленность собственника — это тонкий момент).

- Все выплаты производятся по решению суда (впрочем, в России все лишения собственности должны проводиться только по решению суда).

- Сколько стоит страхование титула?

В среднем по рынку тариф на годовой полис добровольного страхования титула (речь идет не об обязательном ипотечном страховании!) стоит около 0,3–0,4% оценочной стоимости объекта. На три года стоимость страхования обойдется в 0,75–1% цены объекта. Чем сложнее история объекта недвижимости, тем выше тариф.

три способа, как определяется стоимость страхуемого объекта недвижимости

- Цена, которая указана в договоре купли-продажи (если квартиру купили за 9 млн рублей, ровно на такую сумму страховая компания и оформит полис).

- Неполная стоимость. Если в договоре прописана неполная стоимость (в том числе при незаконной попытке сэкономить на выплате налогов или при сделках с потенциальным банкротом — например, если он не выплатил по своим кредитам более 500 тыс. рублей и/или не платил по ним в течение трех месяцев, что является предбанкротным состоянием), возникают риски для покупателя. При оспаривании сделки и признании ее недействительной покупатель будет претендовать только на ту сумму, которая прописана в договоре. Сделки по неполной стоимости вправе оспаривать третьи лица, сами продавцы, кредиторы и/или финансовый управляющий. Если рыночная стоимость объекта составляет 12 млн рублей, а в договоре указано только 10 млн рублей, страховая компания может потребовать составить дополнительное соглашение и расписку на разницу для подтверждения полной передачи денежных средств от продавца покупателю — при наступлении страхового случая будет выплачена полная сумма (12 млн рублей).

- Один из вариантов определения страховой суммы — провести независимую оценку объекта недвижимости, тогда страховая компания будет опираться на нее.

Выплачивается страховая сумма, которую компания зафиксировала в договоре страхования. Она определяется по перечисленным выше параметрам и должна быть указана в договоре.

Какие гарантии дает страхование титула?

В России существует негативная система регистрации права на недвижимость, согласно которой вся ответственность по сделке возлагается на конечного покупателя, который должен в суде доказать свою добросовестность (а это оценочная категория), осторожность и осмотрительность во время сделки. Государство отвечает только за переход права, но не за его содержание, отсюда и возникла необходимость в титульном страховании. Оно является в России единственной надежной защитой — именно поэтому банки включают титул в ипотечное страхование.

Каковы основные риски, которые покрываются титульным страхованием?

- Риск столкнуться с мошенничеством — например, с подделкой документов о владении (встречается часто, распознается сложно).

- Нарушения при использовании материнского капитала, когда детей не наделяют долями и происходит отчуждение недвижимости. Позже опекунский совет и/или повзрослевшие дети предъявляют иски.

- Банкротство физлиц, при котором продавец объявляет себя банкротом после проведения сделки. Для покупателя это чревато тем, что сделка будет оспорена (особенно при расчетах через банковскую ячейку и при указании в ДКП неполной стоимости сделки).

- Если в сделке участвует человек с психическим заболеванием (и это выясняется уже после подписания ДКП).

На какой срок имеет смысл оформлять титульное страхование?

Пожизненно оно точно не нужно.

Согласно статье 181 Гражданского кодекса РФ «Сроки исковой давности по недействительным сделкам», срок исковой давности по требованиям о применении последствий недействительности ничтожной сделки и о признании такой сделки недействительной (пункт 3 статьи 166) составляет три года, а по оспоримым сделкам — один год. В отдельных случаях сроки исковой давности составляют и 10 лет, но это редкость. Как правило, страховые компании страхуют на один или три года — больше нет смысла. Практика страховщиков подтверждает, что все риски возникают в первые три года после заключения сделки.

В каком размере и после каких процедур выплачивается страховка, если право собственности все же оспорено?

Если страхователь получает иск от продавца или от третьих лиц, он обращается в страховую, которая подключается к процессу (выступая как участник процесса в качестве третьего лица).

Если произошел страховой случай (суд аннулировал запись ЕГРН у собственности), то страховая компания выплачивает сумму, которая была зафиксирована в страховом полисе. Иногда это отнимает довольно много времени (допустим, год-полтора), так как судебные процессы в России длятся долго.

Иногда страховая компания настаивает, чтобы страхователь дошел до апелляционной инстанции, пытаясь защитить не только права своего клиента, но и деньги компании (до кассации дело, как правило, не доходит).

Получится ли застраховать земельный участок?

Таких запросов мало. Страховые компании рассматривают не все участки, но земли под ИЖС и земли сельхозназначения обычно берут. При этом они изучают, кем и когда выделялся земельный участок, требуют указать полную стоимость в ДКП, использовать безналичную форму расчета и т. д.

Можно ли оформить полис, будучи собственником?

Нет, нельзя (хотя раньше такой вариант допускался, но теперь страховщики от него отказались из-за того, что выросло количество мошеннических схем).

Сейчас объект страхуется либо в день подписания ДКП, либо через две недели — после получения выписки из ЕГРН о регистрации права нового собственника.

При этом заявку следует подать заранее — до подписания ДКП, чтобы страховая компания успела оценить риск.