Какие бывают банковские карты

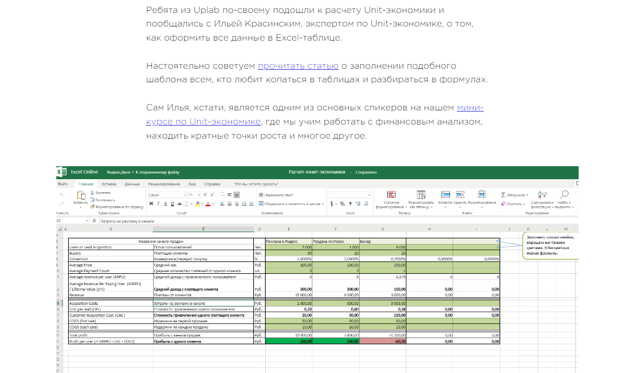

Существует ряд признаков, которые используются для классификации дебетовых карт, присутствующих сегодня на отечественном рынке банковских услуг. Наиболее часто в подобных целях используются два параметра: тип платежной системы, который используется пластиком, и уровень престижности карточки. В соответствии с указанными признаками выделяют следующие типы и категории дебетовых карточек.

Одна из двух, наряду с MasterCard, самых широко применяемых при расчетах во всем мире платежных систем, которые признаны своеобразным финансовым стандартом. Сегодня практически любая дебетовая банковская карточка является совместимой с VISA. В противном случае ей практически невозможно рассчитывать на популярность и востребованность на рынке.

Важно отметить, что крупнейшие российские банки эмитируют различные виды дебетовых карт VISA.

Наиболее простыми в изготовлении и бюджетными в обслуживании считаются пластики Electron, самыми сложными и дорогими – премиальные карты Platinum или Gold.

Фото №1. Карты VISA

MasterCard

Сказанное в отношении системы VISA справедливо и для MasterCard. Главным различием между ними является основная валюта расчета. В MasterCard таковой выступает евро, эмитированный Евросоюзом, а для VISA – американский доллар. Остальные параметры рассматриваемых платежных систем практически одинаковы.

Эта платежная система применяется в России относительно мало. Наиболее активно она предлагается двумя отечественными банками – Сбербанком и Русским Стандартом. Поэтому сегодня встретить дебетовую карту American Express, становится все проще. Важной особенностью подобных пластиков выступает ориентация на премиальный уровень обслуживания.

Фото №2. Одна из карт American Express

Maestro

Созданная в 1990 году платежная система формально считается самостоятельной. Однако, фактически она базируется на более известной и распространенной MasterCard. Основные особенности Maestro – бюджетная стоимость обслуживания и относительно небольшой перечень предоставляемых банковских услуг.

МИР

Национальная система платежей МИР была создана в 2015 году. Ее появление стало ответом отечественных властей на международные финансовые санкции, введенные в 2014 году и повлекшие за собой блокировку некоторых операций для российских участников банковского рынка в системах VISA и MasterCard.

Сегодня на дебетовые карты МИР переведена значительная часть расчетов из российского бюджета, например, по выплате пенсий и заработной платы сотрудникам государственных организаций и учреждений. К системе присоединились абсолютно все ведущие отечественные банки, что привело к резкому росту количества карточек МИР на рынке.

Классы дебетовых карт

Вторым важным признаком, позволяющим классифицировать применяемые сегодня дебетовые карты на категории выступает уровень обслуживания и количество предлагаемых банковских услуг. По этому параметру можно выделить самые различные группы пластиков. В качестве наиболее популярных необходимо отметить следующие из них.

Электронные

Самая простая разновидность дебетовых карт, владельцам которых предлагается обслуживание начального уровня. Обычно они называются Maestro или Electron и выпускаются как в VISA, так и в MasterCard.

Обладатели подобных пластиков могут применять их для безналичной оплаты различных услуг и товаров. Кроме того, электронные карты используются в банкоматах и терминалах. Стоимость обслуживания подобных банковских продуктов находится на самом низком уровне, а некоторые из них обслуживаются бесплатно.

Классические

Наиболее многочисленная по числу изготовленных карт категория пластиков. К ней относятся банковские карточки серий Classic и Standard. Именно подобные платежные средства и инструменты используются большинством клиентов кредитных организаций.

https://www.youtube.com/watch?v=5j78f78H_Ig\u0026pp=ygU30JrQsNC60LjQtSDQsdGL0LLQsNGO0YIg0LHQsNC90LrQvtCy0YHQutC40LUg0LrQsNGA0YLRiw%3D%3D

Основным достоинством классических банковских дебетовых карт является сочетание широкого набора функциональных возможностей с относительно невысокой стоимостью оформления и последующего обслуживания. Стандартный годовой тариф для подобного пластика находится в пределах между 0,5-2 тыс. руб.

Фото №3. Классическая дебетовая карта

При этом карточка может использоваться как для расчета в реальных и виртуальных магазинах, так и для использования в банкоматах и терминалах. Естественно, классический дебетовый пластик предоставляет возможность переводить средства самыми различными способами, начиная с устройств самостоятельного обслуживания и заканчивая любыми платежными онлайн-сервисами.

Золотые

Первым видом карт повышенной престижности выступают так называемые золотые. Это связано с тем, что в наименовании подобных пластиков практически всегда присутствует Gold, например, MasterCard Gold или VISA Gold. Менее популярная платежная система American Express также выпускает карту из этой серии.

Главным отличием золотых пластиков от классических выступает расширенный спектр возможностей, предлагаемый их владельцам. Он заключается в большем лимите средств на снятие, наличии дополнительных программ страхования и других подобных привилегиях.

Фото №4. Золотая карта

Не удивительно, что предоставление подобных льгот сопровождается увеличением стоимости обслуживания таких дебетовых карточек. Стандартной величиной годовой платы является 3-4 тыс. руб. очевидно, что количество владельцев золотых карт относительно невелико.

Платиновые

Для владельцев платиновых дебетовых карт предлагается еще более высокий уровень обслуживания. Основными отличиями от менее престижных вариантов выступают:

- высокие лимиты или отсутствие ограничений на обналичивание средств с карты;

- многочисленные страховые, бонусные и дисконтные программы, позволяющие получить заметную прибыль или скидки;

- закрепление за клиентом личного менеджера, специального канала для связи и возможность обслуживание в режиме 24/7.

Годовой тариф платиновой карты может достигать 5-10 тыс. рублей. Логичным следствием этого становится небольшое число подобных банковских продуктов, присутствующих на отечественном финансовом рынке.

Фото №5. Платиновая карта

Черные

Наиболее престижная категория дебетовых карт. Черные пластики выпускают далеко не все банки. Многие подобные продукты являются кобрендинговыми, то есть эмитируются банком совместно с кем-то из партнеров финансовой организации.

Несколько наиболее важных характеристик дебетовых карт из серии Black выглядят так:

- возможность овердрафта, что приближает подобные пластики к кредиткам;

- большое количество различных акций и программ, принимать участие в которых имеет право владелец черной карты. Важную их часть составляют мероприятия, проводимые партнером банка, участвующим в изготовлении и выдаче карты;

- минимум ограничений и лимитов, касающихся величины денежных переводов и сумм обналичивания;

- круглосуточное обслуживание клиента персональным менеджером.

Фото №6. Черная дебетовая карта премиум-сегмента

Важно отметить, что перечисленные особенности и характеристики отдельных категорий дебетовых карт в значительной степени условны.

Это объясняется тем, что каждый банк самостоятельно устанавливает как стоимость обслуживания того или иного пластика, так и перечень предоставляемых его владельцу услуг.

Поэтому для того, чтобы выбрать подходящую для конкретного клиента дебетовую карту, следует внимательно разобраться в предлагаемых финансовой организацией условиях.

Виды банковских карт

В нашей статье мы расскажем о том, что такое банковские карты и какими они бывают.

Банковская карта — это индивидуальный платежный инструмент, предназначенный для выполнения различных банковских операций (платежи, перевод средств и т.п.). Банковские карты классифицируются по:

- территориальным возможностям их применения,

- принадлежности средств на карте,

- назначению,

- классу (или уровню) карты.

Классификация карт по территориальному действию

По этому признаку карты делятся на локальные, международные и виртуальные.

Локальные карты — это карты для выполнения операций в пределах системы банка-эмитента. В более широком смысле — в пределах одной страны (в пределах национальной платежной системы, например, в России — это система «МИР»).

Международные карты — это карты международных платежных систем, наиболее популярными из которых являются «Виза» и «Мастеркард». Пригодны для выполнения большинства типичных операций по всему миру.

Виртуальные карты — это карты, предназначенные исключительно для операций внутри сети интернет. Виртуальная карта — это по сути симулятор карты, она не выпускается в реальном виде, а существует только в электронном (виртуально).

Классификация по принадлежности средств на карте

Карты делятся на дебетовые, кредитные и предоплаченные.

Дебетовые карты. Средства на такой карте принадлежат только вам и вы распоряжаетесь ими по своему усмотрению. Иногда на средства, находящиеся на счете, банком начисляются проценты, иногда — нет. В зависимости от условий банка, выпустившего карту, по карте могут быть разрешены любые операции или ограничена часть из них.

Дебетовые карты с овердрафтом — некий гибрид дебетовой и кредитной карты: средства на карте принадлежат вам, но при исчерпании этих средств, банк автоматически открывает вам кредит (на какую-то определенную, заранее оговоренную в договоре сумму) и вы можете совершать по этой карте операции «в минус», т.е. карта из дебетовой становится кредитной.

Кредитные карты — деньги на этой карте принадлежат банку, но вы можете распоряжаться ими для совершения операций (в том числе и без уплаты процентов в течение какого-то периода) согласно условий договора с банком.

Предоплаченные карты — это карты, на которых на момент их покупки уже находится какая-то сумма, (по сути — это дебетовая карта), но расчеты по ней выполняются от лица банка-эмитента (не от вашего лица).

При этом, условия трат по этой карте могут быть ограничены банком ее выпустившим, например, карта может быть выпущена только для оплаты топлива на определенном бренде АЗС, для расчета только за косметику определенной фирмы или для расчета в определенном магазине (сети магазинов) и т.п.

Как правило, такие карты имеют ограниченный срок действия, их нельзя продлить или пополнить, снять с них деньги. Пример предоплаченной банковской карты — это подарочные банковские карты.

Классификация карт по назначению

По назначению карты разделяются на личные, зарплатные, корпоративные и обезличенные (предвыпущенные).

Личные карты заводятся вами самостоятельно. Выбор банка, платежной системы и других параметров зависит от ваших предпочтений и определяется только вами.

Зарплатные (социальные, молодежные, пенсионные и т.п.

) карты выдаются сотрудникам организаций в рамках зарплатных проектов (договора организации с банком о перечислении заработной платы, пенсии или других регулярных платежей на карты этой серии).

Вид этой карты выбирается организацией, которая заключает с банком договор об обслуживании. Как правило, это карты начального уровня, поскольку такие карты более дешевы в обслуживании.

Корпоративные карты. Средства на таких картах принадлежат организациям, заключившим договор с банком. Выдаются они сотрудникам организации для оплаты текущих служебных расходов (например, в командировке).

Предвыпущенные карты — карты оформленные «на никого» (обезличенные). Такая карта изначально не содержит информацию о владельце, на ней не указаны данные держателя. Карта прикрепляется к счету, который открывается на конкретного клиента.

Такая карта обычно дает возможность совершать все те же операции, что и обычная дебетовая (впрочем, набор функций карты зависит от банка ее выпустившего).

Удобство заключается в том, что оформление договора по такой карте занимает несколько минут, в то время как процесс выпуска обычной карты занимает от 1-2 до 10-14 дней.

Классификация по уровню карты

По классу (уровню), карты международного стандарта различаются на карты начального, стандартного и премиального уровня.

Эти уровни различаются между собой по стоимости годового обслуживания карты, по функциональным возможностям проведения тех или иных операций по карте (чем ниже уровень, тем у карты меньше возможностей) и по привилегиям, которые дает уровень карты для клиента. Рассмотрим уровни карт двух основных международных систем «Виза» и «Мастеркард».

Начальный уровень.

В большинстве случаев — это дебетовые карты (крайне редко можно встретить кредитную карту такого низкого класса), не позволяющие совершать электронные платежи через интернет (впрочем, это зависит от решения банка выпустившего карту), но отличающиеся недорогим выпуском и обслуживанием. Зачастую зарплатные (пенсионные, социальные и т.п. карты) относятся именно к этому уровню.

Стандартный уровень. Карты этого уровня могут быть как дебетовыми, так и кредитными.

Стоимость их выпуска и обслуживания немного выше, чем у карт начального уровня, но и функциональные возможности по производимым операциям у них гораздо шире.

В большинстве случаев карты стандартного уровня не имеют существенных ограничений по возможностям проведения типичных операций (оплата покупок, бронирование отелей, снятие наличных). Карты стандартного уровня — это классический вид банковских карт.

Премиальный уровень – это карты серий Gold, Platinum, Titanium, и т.п. Их отличие от — высокая стоимость выпуска и обслуживания (от нескольких тысяч до десятков тысяч рублей в год).

За это владелец такой карты получает эксклюзивный дизайн карты (по его желанию), полное отсутствие ограничений по проводимым по ней операциям, и другие бонусы и привилегии, например, консьерж-сервис, бесплатный доступ в VIP-зоны в аэропортах, гостиницах и т.п.

Прежде чем завести банковскую карту разберитесь для каких целей она Вам необходима, оцените ее преимущества и недостатки.

Кредитные, дебетовые, виртуальные и предоплаченные: какими бывают банковские карты и чем они отличаются друг от друга

Банковские карты отличаются друг от друга не только условиями обслуживания, но и другими характеристиками. Например, они могут различаться перечнем доступных операций, принадлежать к разным платежным системам, управлять разным типом средств. Сегодня банки предлагают несколько вариантов карт — и не только пластиковых. Рассказываем, как не запутаться и подобрать оптимальный вариант.

Основные виды банковских карт

Официальной классификации банковских карт не существует, но есть критерии, по которым их принято разделять.

https://www.youtube.com/watch?v=5j78f78H_Ig\u0026pp=YAHIAQE%3D

Банковские карты различаются:

- по типу средств на счете,

- по платежной системе и географии использования,

- по уровню карты,

- по дополнительным параметрам: методу защиты данных, наличию программ лояльности и др.

Эти критерии влияют на условия обслуживания карт и на их функционал.

По типу средств на счете

- Дебетовые карты.

- Карты с овердрафтом.

- Кредитные карты.

- Предоплаченные карты.

Дебетовые карты

Дебетовая карта привязана к счету, на котором находятся личные деньги ее владельца. С помощью карты с этого счета можно снимать наличные в банкоматах и расплачиваться в магазинах, но только в пределах остатка средств на счете.

Получить дебетовую карту просто, для этого достаточно оформить соответствующее заявление в выбранном банке и оплатить комиссию, если таковая предусмотрена.

Выпускаются карты как на пластиковом носителе, так и в цифровом формате. Пластиковые карты могут быть именными (на пластике указывается имя владельца) и неименными. Выпуск именной карточки, как правило, занимает три — пять дней, а неименную можно получить в день обращения. Подробнее об отличиях именных карт от неименных читайте в статье.

Неименная карта: что это такое, чем отличается от именной и кому может понадобиться

Цифровые карты являются аналогами пластиковых карт, но существуют только в электронном виде.

Такую карту можно загрузить в смартфон с функцией бесконтактной оплаты и через платежное приложение, например MirPay, расплачиваться ей в магазинах и снимать наличные.

Существуют и специальные виртуальные карты, которые тоже открываются в электронном виде, но предназначены только для покупок в Интернете.

К дебетовым картам относятся и зарплатные карты, которые выпускаются по специальному договору между банком и организацией-работодателем для перечисления зарплаты сотрудникам. Зарплатными карточками можно пользоваться точно так же, как и простыми дебетовыми картами, с той разницей, что сами сотрудники обычно не несут расходы по обслуживанию пластика, а комиссии за них платит работодатель.

Плюсы дебетовых карт:

- в большинстве банков получить дебетовую карту можно в день обращения;

- бесплатное снятие наличных в собственных банкоматах банка, выпустившего карту;

- лояльные условия по безналичным переводам;

- ряд банков выпускают дебетовые карты детям и подросткам;

- по некоторым картам начисляются проценты на остаток средств на счете.

Минусы дебетовых карт:

- можно распоряжаться деньгами только в пределах остатка на счете;

- за выпуск и/или обслуживание карт банки часто берут комиссию.

Подобрать дебетовую карту

Кредитные карты

Кредитные карты — это вид возобновляемого банковского займа. Банк открывает клиенту кредитную линию в пределах определенного лимита, а клиент за пользование заемными деньгами платит банку проценты.

Основное отличие кредитной карты от обычного потребительского кредита в том, что проценты по ней начисляются не на весь долг сразу, а только на потраченную сумму.

При этом большинство банков выпускает кредитки с льготным периодом, в течение которого задолженность можно погасить без процентов.

Стандартный льготный период по кредитным картам составляет 50–60 дней, но некоторые банки предлагают кредитки с беспроцентным периодом от нескольких месяцев до года и даже более.

В отличие от дебетовых карт, кредитки предназначены главным образом для безналичных покупок. Это связано с тем, что за каждую совершенную по ним безналичную покупку банки получают от платежной системы проценты.

Выдавать же с кредитки наличные банкам невыгодно, поэтому за снятие кредитных денег в банкоматах обычно берется повышенная комиссия.

Сверх кредитного лимита на карте можно держать и собственные средства, но на них нередко распространяются те же условия по снятию и переводам, что и на заемные.

https://www.youtube.com/watch?v=XI9Nleg0sqA\u0026pp=ygU30JrQsNC60LjQtSDQsdGL0LLQsNGO0YIg0LHQsNC90LrQvtCy0YHQutC40LUg0LrQsNGA0YLRiw%3D%3D

Получить кредитную карту сложнее, чем дебетовую. Обычно банки проверяют платежеспособность и кредитную историю потенциальных заемщиков и в случае несоответствия каким-либо требованиям могут отказать в выдаче карты. Кроме обычного заявления, для получения кредитки может понадобиться справка о доходах, хотя в последнее время многие банки предлагают упрощенную процедуру выдачи кредиток.

Почему банк может отказать в кредитной карте и как увеличить шансы на одобрение

Плюсы кредитных карт:

- возможность расходовать средства, превышающие личные сбережения;

- если погашать задолженность в течение льготного периода, можно пользоваться деньгами банка бесплатно;

- для получения кредитной карты, как правило, достаточно только паспорта.

Минусы кредитных карт:

- банк может отказать в выдаче карты;

- проценты по кредитным картам выше, чем проценты по потребительским кредитам;

- если льготный период по кредитной карте не распространяется на снятие наличных и переводов, такие операции могут быть невыгодными.

Посмотреть кредитные карты

Карты с овердрафтом

Карты с овердрафтом — некий гибрид дебетовых и кредитных карт, поскольку можно пользоваться деньгами не только в пределах остатка на счете, но и уходить в минус. Размер допустимого «минуса» устанавливает банк, выпустивший карту. Как правило, услуга овердрафта платная: за пользование заемными деньгами банки берут проценты.

Предоплаченные карты

Предоплаченные карты — это карты с балансом, ограниченным деньгами, внесенными при оформлении карты. Такие карты не содержат имени владельца, поэтому чаще всего используются в качестве подарка или, например, приобретаются родителями для детей.

Предоплаченные карты нередко выпускают не только банки, но и магазины, и другие компании. Так, примером предоплаченных небанковских карт являются подарочные карты магазинов и транспортные карты («Тройка», «Стрелка» и др.).

Транспортные карты, в отличие от банковских предоплаченных карт, можно пополнять. Что делать, если транспортная карта попала в стоп-лист, разобрали в статье.

По платежной системе

Все банковские карты работают в рамках платежных систем. По сути, любая платежная система — это система обмена данными, объединяющая тысячи финансовых учреждений. Она включает комплекс правил, процессов и оборудования, который обеспечивает перемещение денег между людьми и организациями.

Платежные системы бывают международными и локальными. Карты международных платежных систем обслуживаются практически во всем мире, локальные карты — в определенной стране или ряде стран.

До недавних пор самыми популярными международными системами были Visa и Masterсard, но в 2022 году китайская UnionPay обогнала их по объему обработанных операций. Конечно, основной процент этих операций пришелся на Китай, но еще несколько лет назад Visa и Masterсard были безоговорочными лидерами индустрии. Помимо этого, есть и другие международные платежные системы, но они менее популярны.

В марте 2022 года Visa и Masterсard приостановили работу в России. Карты этих платежных систем, выпущенные российскими банками, продолжают работать только на территории РФ. Кроме этого, прекратили свою деятельность в России японская платежная система JCB и американская финансовая компания American Express.

Локальные платежные системы обслуживаются внутри ряда стран, одной страны либо даже внутри одного банка. Пример локальной системы — российская национальная система платежных карт «Мир».

Она была создана в 2015 году в связи с международными финансовыми санкциями, введенными против России в 2014 году. Сегодня НСПК «Мир» обслуживает все карточные операции внутри РФ.

Кроме того, карты «Мир» работают в ряде стран за границей.

Посмотреть бесплатные карты «Мир» можно здесь. А здесь — почитать, как и где работает Национальная платежная система.

По уровню карты

У каждой платежной системы есть несколько уровней карт, которые отличаются стоимостью и функционалом. Чем выше уровень, тем больше дополнительных возможностей и сервисов получает держатель карты.

- Самые простые карты (Electron/Electronic) обычно дешевы в обслуживании, но имеют минимальный набор возможностей и маленькие лимиты на совершение операций. Зачастую ими нельзя расплачиваться в Интернете.

- Классические карты (Classic/Standard) обладают стандартными функциями и принимаются к оплате в большинстве точек. По ним доступны виртуальные платежи, страхование средств и многое другое.

- Золотые и платиновые карты предполагают дополнительные привилегии для владельцев. К таким привилегиям относятся расширенные лимиты на операции, бесплатные страховки, различные бонусы для путешественников (доступ в ВИП-зоны в аэропортах, скидки на прокат автомобилей) и многое другое.

- Существуют и эксклюзивные карты для особо состоятельных клиентов (Mir Supreme, Visa Signature и Infinite, Masterсard World Black Edition и World Elite Mastercard и др.). Выпуск этих карт обычно ограничен, а для их владельцев предусмотрены персональные условия обслуживания и расширенный комплект дополнительных услуг.

Сравнить премиальные карты

Дополнительные параметры

Кроме основных характеристик, карты могут различаться по другим параметрам: методу защиты данных, наличию дополнительных преимуществ, времени выпуска и так далее.

Метод защиты данных

Данные на банковской карте могут быть защищены разными способами. Не так давно большинство карт было защищено только магнитной лентой: чтобы оплатить покупку, нужно было провести картой через считыватель платежного терминала.

Затем карты стали оснащать более надежными микрочипами, которые требовали набирать ПИН-код при любой операции с деньгами.

Сейчас в дополнение к чипам многие банки устанавливают на карты системы бесконтактной оплаты PayPass или PayWave, которые позволяют оплачивать покупки в одно касание.

Наличие программы лояльности

Многие банки для привлечения и удержания клиентов предлагают по своим картам различные программы лояльности: кэшбэк за покупки, скидки от партнеров банка, проценты на остаток и другие. Некоторые программы включают сразу несколько способов поощрения, другие — только один.

Как выбрать банковскую карту: главное

При выборе карты стоит ориентироваться прежде всего на свои потребности.

Если нужна просто недорогая и функциональная карточка, на которой можно хранить свои деньги и расплачиваться ею в магазинах и на сайтах, стоит отдать предпочтение классическим дебетовым картам.

Обычно они бесплатны или экономичны в обслуживании, при этом универсальны. На что обратить внимание при выборе дебетовой карты, разобрали в материале.

Кредитная карта пригодится, если хочется иметь под рукой резервные деньги. При выборе кредитки стоит обращать внимание на продолжительность льготного периода и порядок погашения задолженности. Если аккуратно соблюдать условия беспроцентного обслуживания, пользоваться кредитной картой довольно выгодно. Подробнее о выборе кредитной карты читайте в статье.

Поскольку возможности карт разных банков примерно одинаковы, кредитные организации стараются привлечь клиентов дополнительными бонусными программами и кобрендинговыми проектами.

Так, существуют специальные карты для путешественников (All Airlines от «Тинькофф», Alfa Travel от Альфа-Банка, Travel Opencard банка «Открытие», «Классическая карта РЖД» от Росбанка и др.

), карты, обеспечивающие скидки при оплате в магазинах («Пятерочка» и «Магнит» Почта Банка, «Магнит» от ВТБ и др.), карты с кэшбэком за покупки, бонусные и другие карты.

Выбрать подходящую карту можно с помощью бесплатного сервиса Мастер подбора карт. Заполните короткую анкету и система подберет самую выгодную карту по вашим параметрам.

Какие бывают банковские карты и можно ли выбрать одну карту для всего

Рассрочка

/ 4 февраля 2022 11:45

Текст изменился / 18 августа 2023

Мы все реже используем бумажные деньги, постепенно их вытесняют пластиковые карты — удобные, многофункциональные и дающие большой выбор бонусов. В чем их схожесть и различия, рассмотрим в этой статье.

Банковская карта стала неотъемлемой частью жизни современного человека, заменив кошелек

Сегодня практически все операции с перечислением денег — от заработной платы до пенсии — осуществляют при помощи пластика.

И это неудивительно: удобный платежный инструмент надежно хранит личные средства, избавляет от необходимости носить с собой стопку купюр и надоедливую мелочь, а также открывает ряд возможностей получить дополнительный доход. Например, кешбэк или процент на остаток по счету.

Но до сих пор многие не понимают разницу между дебетовой и кредитной картами, опасаются, что при блокировке карты они потеряют деньги и что все накопления хранит именно этот пластиковый носитель.

Сама карточка привязана к банковскому счету, оформленному на имя клиента, где хранятся все средства.

Она всего лишь ключ к вашим деньгам, ее блокировка никак не отразится на состоянии счета: накопления надежно защищены кредитной организацией. Исключение составляет ситуация, когда карта попала в руки мошенников.

Зная ПИН-код или cvv/cvc-код, указанный на ее обороте, они могут украсть деньги со счета. В этом случае ее нужно как можно скорее заблокировать.

Карта используется для покупки товаров и услуг в магазинах или интернете, для перевода денег другим людям или погашения долгов по ЖКХ.

На первый взгляд может показаться, что оплата в магазине происходит мгновенно: поднес пластик к терминалу, и аппарат тут же выдал чек с информацией о списании средств, а на телефон пришло уведомление. Но на самом эта операция выполняется в несколько этапов.

- Вы подносите карту к терминалу, который проверит ее действующий статус (если она просрочена, то не будет принята к оплате) и наличие денег на счете.

- Финансовая организация, проводящая все транзакции по данному терминалу (эквайер), подает запрос в платежную систему, к которой привязана карта (например, Visa) только при отсутствии несоответствий в базе данных.

- Платежная система обращается в банк, который выпустил карту (эмитент), запрашивая нужную сумму для покупки.

- Если на счете есть деньги, они списываются и перечисляются продавцу.

В настоящее время нет необходимости носить с собой и карту: ее можно подключить к телефону, часам или даже кольцу.

Но вся информация о состоянии счета и его владельце все равно будет доступна в том же объеме, в каком она представлена при использовании пластика.

Для бóльшей надежности и защиты современные карты снабжены биометрической защитой — идентификацией по отпечатку пальца и сканированию радужки глаз.

Предки современных пластиковых карт были введены в обиход в Америке в середине прошлого столетия. Нам тот момент они позволяли покупать что-то в долг в ограниченном количестве магазинов и ресторанов. Нынешние карточки позволяют копить бонусы, использовать рассрочку и получать процент на остаток по счету. Основные виды современного пластика в основном схожи, но имеют и различия:

| Критерий | Разновидности |

| Проводимые операции | Покупки в кредит или рассрочку, дебетовый счет, предоплата, овердрафт |

| Территория, на которой используется | Внутри банка, внутри страны, по всему миру, только в виртуальном пространстве |

| Способ хранения персональных данных | Бесконтактная, с чипом, с магнитной полосой |

| Платежная система | «Мир», Visa, Mastercard и другие |

| Престижность | Стандарт, золото, платина |

Кешбэк обычно начисляется в начале нового месяца, и он может очень обрадовать

Кредитная и дебетовая — это самый распространенный платежный вид карт, но есть и другие. Они различаются условиями, тарифами, бонусами, а также тем, чьими деньгами производится расчет — клиентскими или банковскими.

Дебетовая

Зарплатные, студенческие, пенсионные — все это дебетовые карты, на которые поступают личные средства клиента финансовой организации. Деньгами можно пользоваться в любое время и не зависеть от часов работы отделений банка, но операция будет возможна только в случае положительного баланса.

Если вы выступаете в качестве работодателя и выбираете, где выгоднее всего оформить зарплатные карты для своих сотрудников, обратите внимание на Халву.

С зарплатной картой «Халва» ваши сотрудники смогут позволить себе больше! Подключите зарплатный проект, а ваши работники сами решат, как им расплачиваться за товары и услуги: своими средствами или деньгами банка в рассрочку. В их распоряжении будет большой выбор банковских и страховых продуктов на специальных условиях.

У Ивана на зарплатной карте осталось ровно 20 тысяч рублей, а новый телевизор, который он хотел купить, стоит на тысячу дороже. В этом случае Ивану не удастся совершить покупку, так как денег на его дебетовой карте не хватает, а заемными функциями она не обладает.

Особенности:

- заявку на выпуск такого пластика рассмотрят очень быстро, можно подать заявление дистанционно и получить носитель с курьером;

- карту можно оформить даже на ребенка с 6 или 14 лет (это зависит от условий кредитной организации), привязав ее к счету родителей или открыв отдельный;

- оформляется по паспорту;

- нет лимитов по операциям: клиент расходует собственные средства, не уходя в долги перед банком;

- широкие возможности платежного инструмента (от безналичной оплаты до снятия средств в банкомате);

- начисляется процент на оставшиеся средства.

Кредитная

Кредитка дает большие финансовые возможности, ограниченные только лимитом: вы берете деньги взаймы у кредитной организации и обязаны вернуть их, заплатив процент.

Снимать с нее наличные невыгодно, ведь за такую операцию с вас удержат комиссию, но для безналичных транзакций отлично подходит: большинство кредитных организаций устанавливают беспроцентный период, уложившись в границы которого вы не заплатите проценты.

Особенности:

- перед оформлением сотрудники банка внимательно изучат вашу кредитную историю;

- потребуется справка о доходах;

- воспользоваться могут только граждане России старше 18 лет;

- часто кредитку выдают вместе с дебетовым носителем: во время замены карты на новую после истекшего срока банк рассмотрит передвижения по вашему счету и, если они внушают доверие, предложит параллельный продукт. Использовать его или нет — дело только ваше.

Карта рассрочки «Халва» не берет лишнего: вы возвращаете ровно столько, сколько потратили в магазине-партнере. Например, вы купили компьютер в рассрочку за 30 тысяч рублей на 6 месяцев.

Сумма покупки делится на равные части по 5 тысяч рублей, которые вам нужно будет своевременно вносить. А проценты банку заплатит магазин. Оформляйте Халву прямо из дома, ведь это займет не больше минуты.

Дебетовую карту можно оформить и на ребенка, установив лимит трат. И чтобы никакого баловства!

Это дебетовая карта, к которой финансовая организация самостоятельно подключает небольшой кредит в размере до 50% от среднемесячных поступлений. Овердрафтовая функция подключается к уже действующей от полугода карте — зарплатной или пенсионной.

Особенности:

- без новых обращений, банк сам предоставит услугу;

- процентная ставка больше, чем на традиционной кредитке;

- занятые деньги списываются самостоятельно, как только поступают на основной счет.

Предоплаченная

Действует как подарочная карта, то есть на предъявителя. Выпускается без открытия счета и множества документов. Это электронный кошелек, хранящий небольшую сумму собственных средств. Позволяет снимать деньги и расплачиваться в магазинах, но не дает возможности совершать покупки в интернете.

Особенности:

- выпускается как именная, так и неименная (Instant card);

- есть «потолок» для пополнения и нет возможности овердрафта;

- многие финансовые организации выставляют жесткие условия.

По платежной системе

Все карты выпускаются с привязкой к определенной платежной системе, через которую будут проходить все транзакции. На территории нашей страны действует национальная система «Мир», она абсолютно автономна.

Дополнительные параметры

Носители имеют и другие отличия друг от друга. Например, по способу хранения и сохранения личных данных. Раньше использовалась магнитная лента: при совершении покупки было необходимо прокатить пластик в терминале. Ей на смену пришли микрочипы с введением ПИН-кода. Современный пластик снабжен функцией бесконтактной оплаты, не требующей подтверждения в магазинах до определенного порога.

Покупки в рассрочку — это выгодно и приятно: забирайте сейчас, а платите потом равными частями без переплат

При выборе карты нужно внимательно читать условия и подробности тарифного плана: сколько стоит обслуживание, есть ли льготный период, какая комиссия взимается за снятие наличности и другие.

Одна карта для всего — невероятно удобный инструмент, который заменит все остальные. Вы можете покупать любые товары в магазинах-партнерах программы и не платить проценты: вы оплачиваете товар по той цене, которая указана на ценнике в магазине, но не сразу, а равными частями, используя рассрочку.

Карта «Халва» — отличный инструмент для расчетовБолее 250 000 магазинов-партнеровСнимайте наличные в рассрочкуРассрочка 0% на любые покупки в магазинах-партнерахКешбэк до 10% с подпиской «Халва. Десятка»Лимит по карте до 500 000 рублейВыпуск, курьерская доставка, пополнение и обслуживание — бесплатноПокупайте что хотите в рассрочку и без переплат.

Как это работает:

- выбирайте понравившийся товар и оплачивайте его заемными средствами с Халвы. Деньги списываются ровно по ценнику и ни копейкой больше;

- списанная сумма делится на равные части, которые вы вносите на счет согласно графику платежей без переплат до 24 месяцев;

- проценты банку заплатит магазин, который получает рост продаж и счастливого покупателя — вас.

Для рассрочки доступны стройматериалы, одежда, ювелирные украшения, качественная электроника, мебель, бытовая техника, продукты — всего более 250 000 партнеров по всей России с кешбэком до 10%. Только представьте: вы совершаете долгожданную крупную покупку, забираете ее из магазина, а оплачиваете небольшими равными частями. Это гораздо проще, чем накопить крупную сумму.

Вы можете снять заемные средства, заплатив единоразово небольшой процент, и возвращать также частями в течение трех месяцев либо отправить их на карту любого другого банка.

Халва предлагает лимит до 500 тысяч рублей, которые можно потратить на ремонт, путешествия или начало чего-то нового. Закажите карту сейчас, и курьер доставит ее в удобное время.

Не откладывайте жизнь на потом, а получайте удовольствие вместе с Халвой и новыми возможностями, которые она открывает!

Для тех, кто ценит свое времяПодпишитесь на еженедельную email-рассылку и узнавайте о самых интересных публикациях.Подписывайтесь на наш канал в TelegramДенис Фокин

Люблю жизнь, тратить деньги и экономить. Но только не на себе! Рассказываю, как потратить меньше, а получить больше.