Перечень Налоговых Вычетов Подлежащих Возврату В 2023 Году

С 2023 года правила налогового учета по НДФЛ существенно изменились — Порядок уплаты НДФЛ в 2023 году: главные изменения. Теперь датой получения дохода по оплате труда является дата фактической выплаты зарплаты.

Раньше при отсутствии межрасчетных выплат у сотрудника была всего одна дата получения дохода по НДФЛ – последний день расчетного месяца. С 2023 года при регулярной выплате зарплаты таких дат будет как минимум две – выплата зарплаты и выплата аванса.

Изменение правил учета доходов по НДФЛ меняет привычный порядок предоставления стандартных налоговых вычетов.

В 2023 году может возникнуть ситуация, когда сотрудник получит вычет дважды в течение одного месяца. Такое случается в организациях, где зарплата за вторую половину месяца выплачивается в следующем месяце.

Тогда сотрудник может получить вычет за текущий месяц при расчете аванса и за следующий – при расчете зарплаты за вторую половину месяца, которая в учете НДФЛ относится уже к доходам следующего месяца.

Вот примеры таких ситуаций:

- Зарплата за декабрь была выплачена в прошлом году

- Сотрудник принят на работу в первой половине месяца, вычет за месяц приема в другой компании не использован

- Сотрудник вышел на работу в первой половине месяца после длительного перерыва

До 2023 года при тех же самых начислениях и сроках выплаты зарплаты вычет предоставлялся только один раз в течение текущего месяца.

Изменение в порядке предоставления вычетов связано с тем, что с 2023 года зарплата в учете НДФЛ отражается на дату фактической выплаты, а не на последнее число месяца, как было раньше – исключен п. 2 ст. 223 НК РФ.

При этом налоговые агенты обязаны рассчитывать НДФЛ по работнику на каждую дату получения дохода — п. 3 ст. 226 НК РФ. При расчете налога нужно проверить право сотрудника на стандартный налоговый вычет. И если право на вычет у сотрудника имеется – такой вычет нужно предоставить. Например, при расчете мартовской зарплаты, выплачиваемой в апреле, сотруднику нужно предоставить вычет за апрель.

Рассмотрим ситуацию на примерах.

Пример 1. Предоставление вычетов при зарплате в 200 тыс. руб. в 2023 году

Оклад сотрудника Волкова М.С. составляет 200 000 руб. Сотрудник имеет право на вычет на первого ребенка – 1 400 руб. Зарплата за декабрь 2022 выплачена в 2022 году. Сроки выплаты зарплаты в 2023 году: аванс — 25 числа, зарплата — 10 числа следующего месяца. Январь и февраль отработаны полностью, межрасчетных доходов нет.

Проверим расчет стандартного вычета по сотруднику в 2023 году.

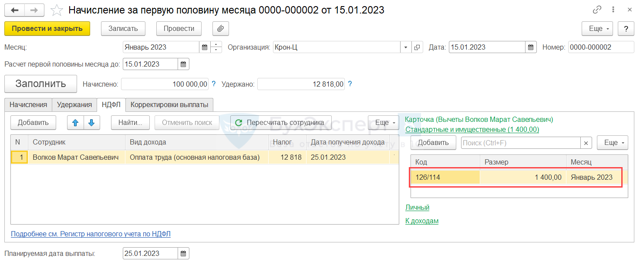

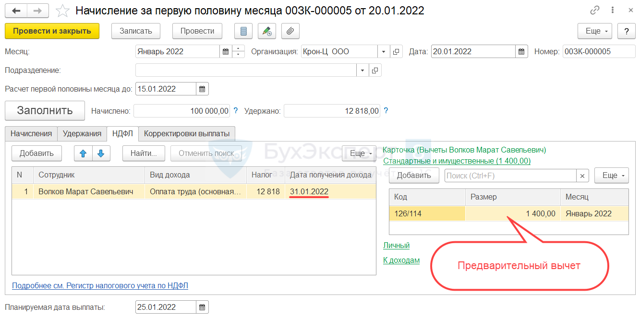

Рассчитаем аванс сотруднику за первую половину января 2023 г.

В документе Начисление за первую половину месяца (Зарплата – Создать – Начисление за первую половину месяца) доход работника в учете по НДФЛ определился на планируемую дату выплаты 25.01.2023.

Это первая выплата дохода в 2023 году. Детский вычет за январь к этому сроку еще не использован. Поэтому программа правильно предоставляет вычет в размере 1 400 руб.

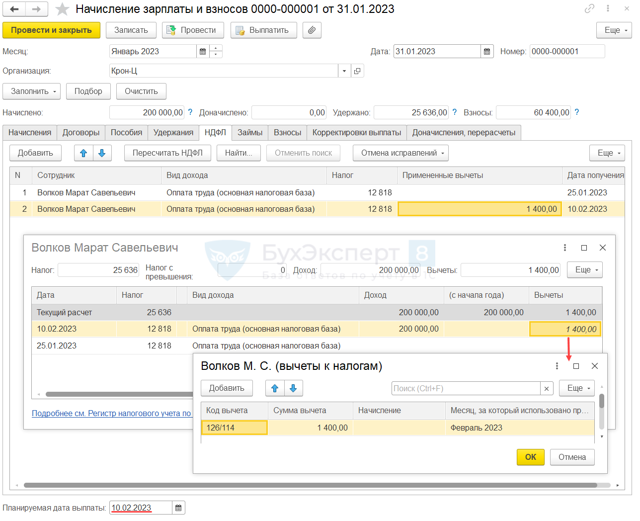

Выплата второй части зарплаты за январь планируется 10 февраля, значит дата получения дохода приходится уже на февраль. За февраль сотрудник еще не использовал свой вычет, поэтому в Начислении зарплаты и взносов за январь предоставляется февральский вычет.

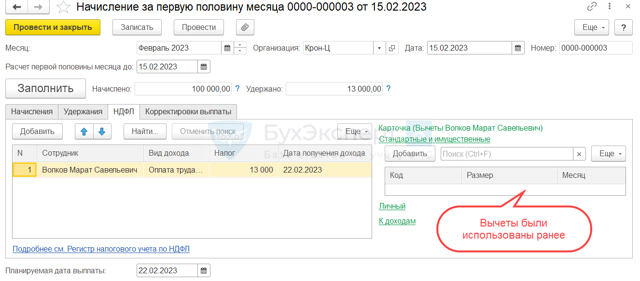

После выплаты зарплаты за январь рассчитаем аванс за февраль. На планируемую дату выплаты аванса вычеты за январь и февраль уже потрачены, в документе начисления они не предоставляются.

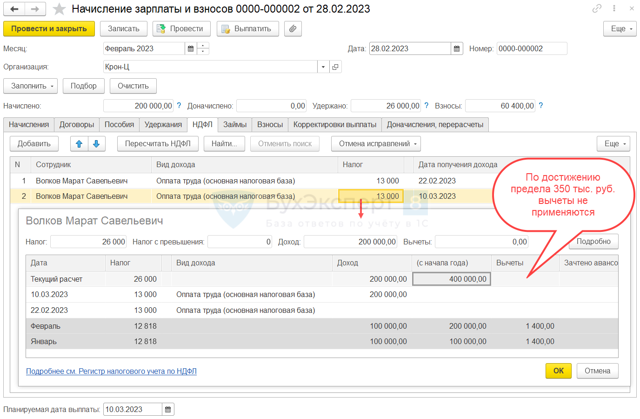

Выплатим аванс и по окончании месяца рассчитаем зарплату за февраль. Суммарно начисленная зарплата за январь и февраль превышает предел в 350 тыс. руб. Поскольку выплата остатка зарплаты за февраль произойдет уже в марте, в налоговом учете по НДФЛ доход работника превысит лимит в марте, а не в феврале. Поэтому право на вычет у сотрудника за февраль сохраняется.

| Месяц налогового периода | Доход |

| Январь 2023 |

Аванс за январь = 100 000 Итого с начала года = 100 000 |

| Февраль 2023 |

|

| Март 2023 |

Зарплата за февраль = 100 000 Итого с начала года = 400 000 |

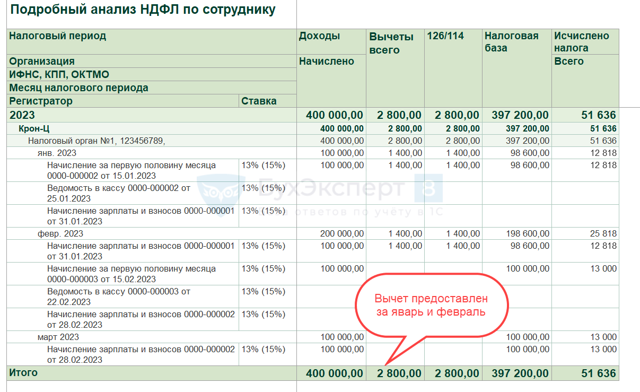

В марте 2023 года доход сотрудника в налоговом учете превысил 350 тыс. руб., с этого месяца право на вычет больше не применяется. В итоге в 2023 году вычет будет предоставлен за два месяца – за январь и февраль.

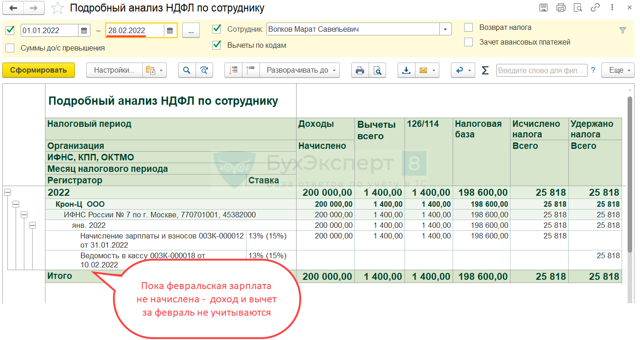

Проверим суммы дохода и налога в учете по НДФЛ отчетом Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам). Доход в налоговом учете за январь и февраль суммарно составил 300 тыс. руб. До превышения лимита была одна выплата в январе и две выплаты в феврале. Вычет предоставлен за два месяца в размере 1 400 руб. х 2 мес. = 2 800 руб. Ошибки нет.

Пример 2. Предоставление вычетов при зарплате в 200 тыс. руб. в 2022 году

Возьмем исходные данные предыдущего примера и рассмотрим, как применялся стандартный вычет на первого ребенка для сотрудника Волкова М.С. в 2022 году.

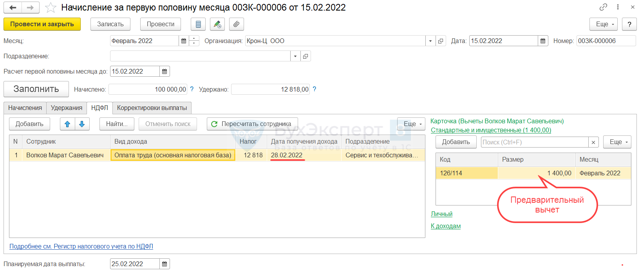

Рассчитаем аванс за первую половину января 2022г. Дата получения дохода в виде аванса определяется как 31 января 2022 – последний день месяца, за который будет начислена зарплата за январь. В документе Начисление за первую половину месяца программа рассчитывает НДФЛ за январь и показывает, что применен январский вычет.

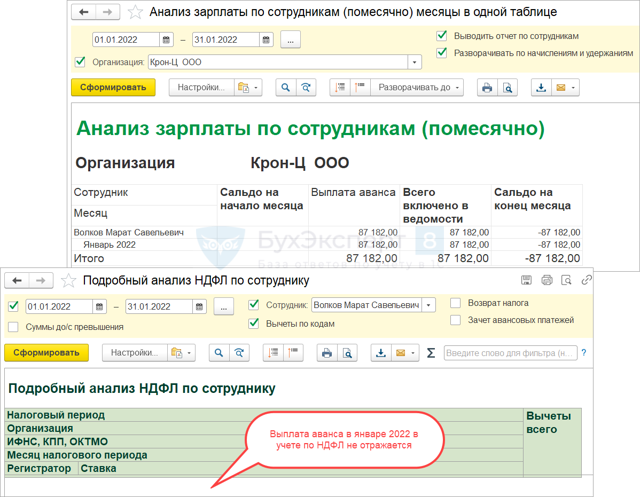

Вычет рассчитан предварительно, т.к. дата получения дохода 31.01.2022 еще не наступила. Выплатим аванс в положенный срок и при помощи отчета Подробный анализ НДФЛ по сотруднику проверим, как отражены в учете по НДФЛ суммы дохода, вычета и налога.

Программа не отражает аванс за январь как доход сотрудника в учете по НДФЛ, потому что доход будет зарегистрирован только 31 января 2022 года при окончательном начислении зарплаты. Если нет полученного дохода – значит нет и предоставленного вычета.

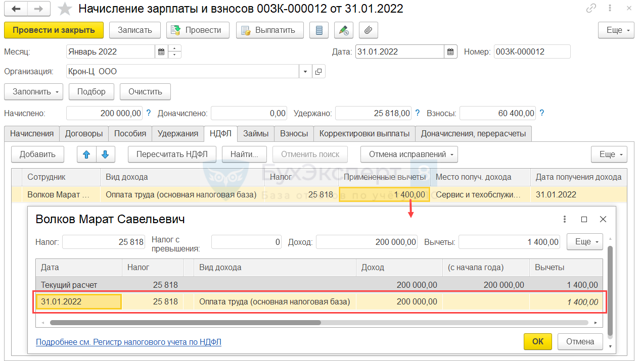

Рассчитаем зарплату за январь 2022 года и убедимся, что на 31 число в учете НДФЛ зарегистрирован доход в размере 200 тыс. руб. и применен вычет за один месяц в размере 1 400 руб.

При расчете аванса за февраль 2022 года ситуация повторяется. В документе Начисление зарплаты за первую половину месяца вычет за февраль отображается предварительно, без регистрации в учете по НДФЛ.

Начислим зарплату за февраль и проверим расчет НДФЛ. Сумма дохода за январь и февраль составила 400 тыс. руб. Это больше установленного лимита, поэтому вычет за второй месяц уже не применяется.

| Месяц налогового периода | Доход |

| Январь 2022 |

|

| Февраль 2022 |

|

В 2022 году при зарплате в 200 тыс. руб. вычет будет применен только один раз — за первый месяц работы.

- НДФЛ в ЗУП 3.1 — Часть 5: Перерасчеты в учете по НДФЛ и взносам в 2023 году

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Налоговый вычет: сколько можно вернуть у государства за лечение, образование, спорт в 2023 году

Разбираемся, как пополнить кошелек за счет налоговых вычетов

«ФедералПресс» рассказывает, что такое налоговые вычеты, какие они бывают и сколько можно вернуть за лечение зубов, покупку рецептурных лекарств и оплату вуза своему ребенку.

Что такое налоговый вычет

Налоговый вычет – это возврат части ранее уплаченного налога на доходы физических лиц (НДФЛ). Обязательные условия для получения вычетов такие:

- Гражданин должен быть налоговым резидентом Российской Федерации;

- Гражданин должен получать доходы, с которых удерживается НДФЛ по ставке 13 %.

Сумма возврата ограничена той суммой, что гражданин заплатил в качестве налога со своего дохода. Также по разным видам и подвидам вычетов установлены лимиты. Подробнее об этом расскажем ниже.

Какие бывают налоговые вычеты

Налоговый кодекс перечисляет несколько видов и подвидов вычетов. Это:

Социальные вычеты. На обучение, лечение, занятия спортом, благотворительность и так далее.

Стандартные. Для тех, у кого есть дети, а также для льготников – чернобыльцев, инвалидов с детства, военнослужащих с инвалидностью и др.

Имущественные. Вычеты при продаже или покупке квартиры, автомобиля и другого имущества.

Инвестиционные. Вычеты по доходам, например, от реализации ценных бумаг.

Профессиональные. Для индивидуальных предпринимателей, работников по ГПХ, адвокатов, нотариусов, авторов научных трудов, произведений искусства и др.

По оценкам Федеральной налоговой службы, наиболее востребованные вычеты в России – социальные, стандартные и имущественные. Это неудивительно, ведь каждый хоть раз покупал лекарства, лечил зубы, оплачивал обучение или приобретал недвижимость. Остановимся на них подробнее.

Стандартные налоговые вычеты

Стандартные вычеты делятся на две категории:

На детей. Их могут оформлять родные или приемные родители, усыновители, опекуны, попечители. Вычет зависит от количества детей, рассчитывается каждый месяц.

- 1 400 рублей – на первого и второго ребенка;

- 3 000 рублей – на третьего и каждого последующего ребенка;

- 12 000 рублей – на ребенка-инвалида для родителей или усыновителей;

- 6 000 рублей – на ребенка-инвалида для опекунов, попечителей, приемных родителей.

Если у вас один ребенок и вы оформили вычет, то государство будет возвращать 13 % от 1 400 рублей. Если детей несколько (до 18 или до 24 лет, если это студенты), вычеты по ним суммируются.

Важный нюанс: вычеты на детей родители получают, пока их доход с начала года не превысит 350 000 рублей. После достижения этого ограничения вычеты не применяются. Обнуляется лимит с началом следующего календарного года.

На граждан-налогоплательщиков из числа льготников. Это военнослужащие с инвалидностью, чернобыльцы, инвалиды – полный список есть в статье 218 Налогового кодекса. Эта категория граждан имеет право освободить от уплаты НДФЛ 500 рублей или 3 000 рублей в месяц.

Социальные налоговые вычеты

Перечислены в статье 219 Налогового кодекса и предоставляются по расходам на:

- благотворительность;

- обучение;

- лечение: медицинские услуги, лекарства по рецепту, дорогостоящее лечение, взносы по ДМС;

- спорт и фитнес;

- пенсионные взносы в негосударственные фонды, добровольное страхование жизни, добровольное пенсионное страхование;

- взносы на накопительную пенсию;

- независимую оценку квалификации.

По разным видам таких расходов вычет можно заявить одновременно. Это не более 120 000 рублей в совокупности на обучение (свое, брата или сестры), лечение, дополнительные страховые взносы на пенсию, негосударственное пенсионное обеспечение и добровольное пенсионное страхование. Вернуть можно максимум 13 % от этого лимита – 15 600.

По расходам на дорогостоящее лечение вычет рассчитывается в размере фактически произведенных расходов. В справке на оказание медицинских услуг дорогостоящее лечение отмечено кодом «02». Также перечень таких видов лечения можно посмотреть в постановлении правительства РФ.

По расходам на обучение детей – не более 50 000 рублей за каждого ребенка.

По расходам на благотворительность – не более 25 % от суммы дохода на год.

Налоговый вычет по расходам на спорт – новый вид социального вычета. Получать его можно с 2023 года по расходам на фитнес, занятия в тренажерном зале или на другие физкультурные мероприятия за 2022 год и позднее. Этот вычет предоставляется не отдельно, а в совокупности с другими социальными вычетами, предельная сумма по которым составляет 120 000 рублей.

Посмотрим на примерах, сколько можно получить в разных случаях.

- Вылечили зубы на 25 000 рублей. По социальному налоговому вычету вернется 3 250 (25 000 минус 13 %).

- Потратили на свое обучение 200 000 рублей. Максимальная сумма вычета по таким расходам – 120 000 рублей, именно с нее можно вернуть 13 % или 15 600 рублей. Соответственно, при расходах в 200 000 рублей и выше вам все равно вернется 15 600 рублей.

Имущественные налоговые вычеты

Имущественные вычеты определены статьей 220 Налогового кодекса. Это вычеты:

- При покупке имущества, например, квартиры. Здесь есть лимит. Он составляет 2 000 000 рублей на каждого человека. То есть максимально можно вернуть 260 000 рублей (2 000 000 – 13 %).

- При погашении ипотеки. В этом случае можно возвращать вычет на проценты по ипотечному кредиту. Лимит – 3 000 000 руб. То есть, вернуть можно 390 000 руб. (3 000 000 руб. минус 13 %). Также применяется вычет, который рассчитывается при покупке жилья.

- При продаже имущества. Лимит составляет 1 000 000 рублей.

Допустим, в месяц человек получает 30 000 рублей, в год выходит 360 000 рублей. Подоходный налог 13 % с зарплаты за год составит 46 800 рублей. Гражданин купил квартиру за 4 500 000.

Сейчас по закону при покупке недвижимости максимум можно вернуть 260 000 рублей. (лимит 2 000 000 минус 13 %). Выходит, в год при зарплате 30 000 рублей человек сможет вернуть 46 800 рублей.

На следующий год можно подать декларацию еще раз.

Как получить налоговые вычеты

Есть несколько способов оформить социальные, стандартные, имущественные и другие вычеты:

Подать в налоговую декларацию по форме 3-НДФЛ и документы, подтверждающие расходы или жизненные обстоятельства. Можно прийти в инспекцию лично, подать документы через личный кабинет на сайте ФНС либо через «Госуслуги». Список подтверждающих документов по каждому случаю лучше уточнить в ФНС.

Оформить заявление через работодателя до окончания года, в котором возникло право на вычет.

В упрощенном порядке – он действует с 21 мая 2021 года, но пока только для тех, кто хочет получить имущественные и инвестиционные налоговые вычеты. В этих случаях заявителю не нужно представлять декларацию 3-НДФЛ и подтверждающие документы.

Напомним, что в России хотят увеличить лимиты по социальным вычетам на образование и лечение. С таким предложение выступил Владимир Путин во время послания Федеральному собранию. Вот что говорит президент:

- Вычет по расходам на обучение детей должен увеличиться с нынешних 50 000 до 110 000 рублей.

- Вычет по расходам на собственное обучение, на лечение и приобретение лекарств должен увеличиться со 120 000 до 150 000 рублей.

Практически сразу после послания в Госдуму поступил законопроект об этом. Автор документа, депутат Нина Останина в пояснительной записке ссылается на предложение президента и называет социальные налоговые вычеты на лечение и образование одними из самых востребованных в стране.

Также рекомендуем почитать, кому положены льготы и субсидии на оплату ЖКУ и как их получить.

РИА Новости / Александр Кряжев

Налоговый вычет при покупке жилья в 2023 году

В соответствии со статьей 210 налогового кодекса РФ налогоплательщику может быть предоставлен имущественный налоговый вычет. Также такой вычет может быть предоставлен в связи с понесенными убытками, которые направлены на улучшение жилищных условий или на покупку и строительство дома, квартиры, комнаты, доли.

Суммы налоговых вычетов в 2023 г

Сумма налогового вычета может равняться сумме всех фактически понесенных расходов при строительстве либо покупке недвижимого имущества, но не должна превышать лимит в 2 000 000 рублей.

Такой вычет может получить каждый гражданин РФ, но только один раз в жизни. Но здесь есть сноска: если первый вычет меньше предельно допустимой суммы, то возможно претендовать на остаток вычета до полного его использования. Данный вычет можно использовать только в территориальных пределах РФ.

Право на имущественный вычет возникает одновременно с государственной регистрацией права собственности налогоплательщика на объект недвижимости.

Если налогоплательщик приобретает земельный участок для личного жилищного строительства, то право на вычет налога исчисляется с даты регистрации налогоплательщиком права собственности.

Как уже говорилось выше, данный налоговый вычет можно приять на фактически понесенные расходы и на расходы при покупке квартиры, либо дома. Точный перечень расходов перечислен в таблице ниже.

| Дом | Квартира |

| Покупку самого жилого дома, в том числе недостроенного | Приобретение квартиры, комнаты, доли; |

| Покупка строительных и отделочных материалов; | |

| Разработку проектной и сметной документации | |

| Подключение к сетям электро-, газо-, водоснабжения, канализации | Приобретение квартиры, комнаты, доли; |

| Расходы, понесенные на достройку дома |

Право на вычет при приобретении квартиры, либо доли наступает с даты передачи объекта долевого строительства застройщиком и принятия его участником долевого строительства по подписанному ими передаточному документу — акту, или иному документу о передаче объекта долевого строительства.

Следует отметить, что граждане смогут претендовать на вычеты не сразу после получения акта, а только после государственной регистрации права собственности налогоплательщика на квартиры, комнату (доли).

Данная норма продиктована федеральным законом № 100-ФЗ от 20.04.2021 г. и относится к правоотношениям по предоставлению имущественного налогового вычета в отношении объекта долевого строительства или доли (долей) в нем, переданных застройщиком и принятых участником долевого строительства с 1 января 2022 г.

Имущественный вычет так же можно получить на уплату процентов по ипотеке. Данный вычет так же предоставляется на сумму фактически произведенных расходов, связанных с погашением процентов по займам на строительство или приобретение жилья.

Также возможно зачесть к вычету проценты, уплаченные по ипотечным договорам и займам, которые направленны на рефинансирование кредитов на новое жилье или строительство в Российской Федерации.

В общем случае к вычету можно предъявить суму фактических расходов по уплате процентов по ипотеке в сумме не более 3 000 000 рублей. Чтобы подтвердить свое право на вычет, налогоплательщику достаточно предоставить договор займа, документы, которые подтвердят факт уплаты средств в счет погашения процентов.

Предоставление имущественного вычета в счет погашения процентов по ипотечному договору возможно только один раз в отношении одного объекта недвижимости. И здесь не имеет значения сумма итогового вычета, даже если она будет меньше 3 000 000 рублей.

Однако, при покупке или строительстве жилья вычет можно предъявить к нескольким объектам недвижимости, пока не будет исчерпан лимит в 2 000 000 рублей.

Узнайте, какие акции и скидки на продукты «1С» доступны для вас прямо сейчас

Узнать

Какие документы нужны для получения налогового вычета

Изначально для получения имущественного налогового вычета и в счет уплаты процентов по ипотеке, и в счет покупки или строительства объекта недвижимости, необходимо подать декларацию в налоговую инспекцию.

Подтвердить само право на такой вычет налогоплательщик может с помощью таких документов, как:

Также, если вы являетесь членом жилищно-строительного кооператива, то в полной мере имеете право претендовать на имущественный вычет по НДФЛ. Для таких категорий граждан документами, подтверждающими право на такой вычет, будет являться справка о полной выплате пая и передаточный акт.

Особый порядок получения налогового вычета

Претендовать на имущественный вычет можно также только в случае, если расходы понесены именно физическим лицом, а не работодателем или за счет средств материнского капитала и выплат, предоставленных из средств бюджета.

Так же получение вычета будет невозможно, если сделка купли-продажи производится между родственниками, супругами, родителями, братьями и сестрами. Такие сделки будут считаться взаимозависимой, это указано в статье 105.1 налогового кодекса РФ.

Имущественный налоговый вычет может быть получен через работодателя, для этого необходимо, чтобы сотрудник подготовил письменное заявление. Так же необходимо, чтобы налоговый орган подтвердил налоговому агенту права физического лица на получение имущественных налоговых вычетов.

В обязательном порядке налогоплательщику необходимо направить заявление, подтверждающее право на получение вычета. Такое заявление должно быть рассмотрено в срок до 30 дней со дня его подачи.

Как узнать, что вам одобрили налоговый вычет

Гражданин узнает о результатах рассмотрения через личный кабинет или заказное письмо. Работодателю так же будет направлено подтверждение о праве налогоплательщика получить имущественный налоговый вычет.

Налогоплательщик имеет право получить вычеты у нескольких налоговых агентов — работодателей. Если полученный налоговый вычет меньше утвержденного лимита, то можно подать налоговую декларацию и получить оставшийся налоговый вычет в порядке, который установлен налоговым кодексом РФ.

Налоговым законодательством РФ установлено, что в случае удержания НДФЛ с работника без учета имущественного вычета, работодатель обязан вернуть сумму излишне удержанного налога. Порядок возврата так же ратифицирован в налоговом кодексе РФ.

Существует наиболее простой порядок получения имущественного вычета, который так же ратифицирован. Он заключается в то, что предоставление производиться на основании сведений, которые представленных в налоговые органы в соответствии, а также на основании представленных в налоговый орган банком необходимых сведений в отношении такого налогоплательщика.

Необходимо отметить, что в связи с различными ошибками, человеческим фактором могут случаться ошибки по предоставлению вычетов, которые в дальнейшем могут считаться неправомерными. В таких случаях после исправления ошибки гражданин не теряет право на получение вычета.

Не нашли ответа на свой вопрос в наших статьях?

Обратитесь за помощью к нашему специалисту. Быстро ответим и поможем решить проблему.

Обратиться