Списание Дебиторской Задолженности При Усн В 2023 Году

Дебиторская задолженность, которую невозможно взыскать, списывается в учете компании за счет созданных резервов по сомнительным долгам. Если резервы не сформировали, то суммы включаются в состав внереализационных издержек организации.

Списание активов или обязательств компании, невозможных к взысканию (оплате), – одна из регулярных операций в бухгалтерском учете компании. Чтобы списать безнадежный долг, необходимо руководствоваться определениями, закрепленными в ст. 266 НК РФ к нереальным к взысканию долгам, подлежащим списанию.

Определение безнадежной задолженности

Во-первых, к ней относятся долги, по которым истек срок исковой давности. В общем случае он составляет 3 календарных года, но может быть прерван:

- подписан акт сверки;

- пришло письмо с просьбой о предоставлении отсрочки или признании долга;

- оплачена часть долга, начисленные проценты и т.д.

В этом случае срок давности рассчитывается сначала. Однако он не может длиться дольше 10 лет с момента образования задолженности.

Во-вторых, безнадежными признаются задолженности, обязательство по которым прекращено законодательно (предприятие ликвидировано, изменения отображены в ЕГРЮЛ).

В-третьих, если имеется постановление судебных приставов о прекращении исполнительного производства. Исполнительный лист возвращен взыскателю при следующих основаниях:

- место нахождения должника неизвестно, невозможно получить достоверную информацию об имуществе, денежных средствах, банковских счетах;

- у должника отсутствует имущество, которое может быть взыскано в счет погашения имеющихся обязательств.

Еще безнадежными признаются долги гражданина-банкрота, по которым он освобождается от обязательств (они будут считаться погашенными).

Примечание от автора! Если дебиторская задолженность возникла у индивидуального предпринимателя, то его исключение из ЕГРИП – не основание для списания долга. Безнадежными в данном случае будут признаны долги в случае смерти ИП или вынесения судебными приставами решения о невозможности взыскания средств.

Документальное оформление списания

Так как дебиторские задолженности могут составлять значительные суммы, налоговые органы тщательно проверяют обоснованность списания данных обязательств.

Для того чтобы избежать вопросов со стороны налоговиков, необходимо:

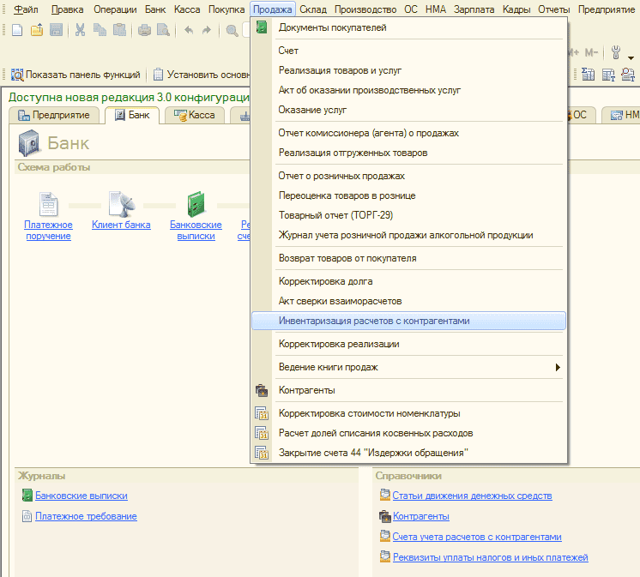

- Составить приказ о проведении инвентаризации активов и обязательств компании. Результаты проведенной инвентаризации занести в ИНВ-17 (бланк не обязателен к использованию, может быть разработан собственный). Для пользователей программных продуктов 1С предусмотрена автоматическая инвентаризация расчетов с возможностью распечатки результатов.

Инвентаризация расчетов в 1С: Предприятие 8.2

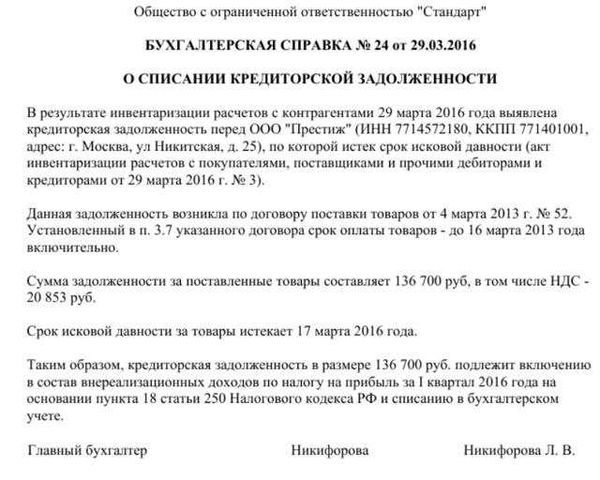

- Приказ руководства организации о ликвидации долга на основании акта инвентаризации. Дополнительно составляется бухгалтерская справка с указанием причин признания задолженности безнадежной.

- Приложить документы, подтверждающие реальность проводимой сделки с контрагентом: договор с покупателем со сроками выполнения обязательств, акты сверки, закрывающие документы (накладные, акты выполненных работ), платежные поручения и т.д.

- Приложить основания для принятия решения о безнадежности долга: лист выписки ЕГРЮЛ с информацией о ликвидации фирмы, постановление судебных приставов, судебные решения.

Проводки по списанию

На сомнительные дебиторские задолженности в бухучете компании должны создавать резервы. Данная обязанность распространяется на все организации, включая малые предприятия. Создание резерва в бухгалтерском учете отображается проводками Дт91 Кт63.

Если компания работает только по предоплате, то оснований для возникновения сомнительных долгов не возникает, резерв можно не создавать. Но в учетной политике компании данный факт не стоит отображать, потому что законодательно права не создавать резерв не предоставляется никому.

Бухгалтерские проводки:

- Списание безнадежной дебиторской задолженности за счет созданного резерва по сомнительным долгам отображается проводкой Дт63 Кт62 (76 в зависимости от счета учета расчетов с контрагентом).

- Если долг, не возможный к взысканию, превышает созданный резерв, разница между суммами списывается в состав прочих расходов компании: Дт91.02 Кт62 (76).

- Если долг стал безнадежным внезапно и резерв не был создан (например, пришло известие о ликвидации компании), сумма списывается также в состав прочих издержек: Дт91.02 Кт62 (76).

Списанная задолженность отображается на забалансовом счете 007 в течение 5 лет, а затем списывается окончательно. Списанные долги отображаются в разрезе каждого контрагента фирмы.

Примечание! Если имеется непогашенная дебиторская задолженность и одновременно с ней кредиторская задолженность перед данным контрагентом, необходимо произвести сначала взаимозачет требований, а потом списывать оставшуюся сумму долга.

Практический пример

10 октября 2016 года ООО «Солнышко» отгрузило товар на склад ООО «Якорь». Общая стоимость отгрузки составила 45 000 руб. (в т.ч. НДС 18% ‒ 6 864,41).

Срок оплаты товара по заключенному договору поставки – не позднее 1 ноября 2016 года.

Так как сотрудничество с фирмой происходило несколько лет, «Солнышко» не стало создавать резерв на всю сумму договора, а создало только на 35 тыс. рублей.

После отгрузки ООО «Якорь» перестало отвечать на звонки поставщика, свои обязательства не выполнило. В ноябре 2019 года руководство ООО «Солнышко» составила необходимые документы по списанию безнадежной задолженности по истечении 3 лет.

Бухгалтерские проводки по хозяйственным операциям:

2016 год

Дт62 Кт90.0138 135,59 руб. – отображена выручка компании.

Дт90.03 Кт68.026 864,41 руб. – начислен НДС

- Дт90.02 Кт4125 000 – списана себестоимость отгруженных товаров

- Дт91.02 Кт6335 000 – сформирован резерв на случай образования долга

- 2019 год

- Дт63 Кт6235 000 – списание части долга в счет резерва

- Дт91.02 Кт6210 000 – часть безнадежного долга отнесена в состав прочих затрат

- Дт00745 000 – отображение задолженности на забалансовом счете.

- В дополнение: Проводки по переуступки долга.

Налоговый учет при списании безнадежных долгов

В налоговом учете формирование резерва по сомнительным долгам – право компании, а не обязательность. Соответственно, если резерв был сформирован, то долги списываются за счет него, если нет – списание отображается во внереализационных расходах.

Следует иметь в виду! Включить в расходы невозможную к взысканию дебиторскую задолженность допустимо только компаниям, рассчитывающим налог на прибыль методом начисления.

Компании, выбравшие упрощенную систему налогообложения, а также плательщики ЕНВД не могут учесть списание в расходах в налоговом учете.

НДС

Если компании приняла к вычету НДС от уплаченных поставщику авансов, а потом списала данный платеж как безнадежный, сумму принятого к вычету налога необходимо восстановить.

НДФЛ

Если компании признала безнадежным обязательство физического лица и отобразила списание долга в расходах, то ей необходимо перечислить НДФЛ с суммы списанной задолженности. Данное правило касается только взаимозависимых с организацией физических лиц.

В 2023 году закон позволит списывать дебиторскую задолженность с истекшим сроком исковой давности

Исковой давностью называется срок, в течение которого должник может быть привлечен к ответственности за неисполнение своих обязательств по долгу. Когда истекает исковая давность, кредитор теряет возможность обратиться в суд для взыскания долга. Вместе с тем, отражаемая в бухгалтерии дебиторская задолженность со сроком исковой давности может быть списана из счетов.

Списание дебиторской задолженности возможно, когда истекло определенное количество лет с момента возникновения обязательства. Для физических лиц этот срок составляет три года, а для юридических лиц — шесть лет. В 2023 году таким образом можно будет списывать задолженности, по которым срок исковой давности истек в 2017 или ранее для физических лиц, и в 2011 или ранее для юридических лиц.

Зачем списывают дебиторскую задолженность? Списание задолженности позволяет очистить бухгалтерские записи от устаревших и не приводящих к реальному взысканию долгов.

Это улучшает качество отчетности предприятия и позволяет установить более реальный финансовый статус.

Списание также прерывает дальнейшее накопление процентов и штрафов по просроченной задолженности, что может облегчить финансовую нагрузку на предприятие.

Когда можно списать дебиторскую задолженность

Списание дебиторской задолженности возможно, когда истек срок исковой давности. Зачем списывать задолженность? Первоначально, списание дебиторской задолженности позволяет сделать баланс дебиторской задолженности более точным и аккуратным. Также, списание дебиторской задолженности помогает избежать дальнейших юридических проблем и споров.

Когда можно списать дебиторскую задолженность? Для того чтобы списать задолженность, необходимо учесть срок исковой давности, который определяется законодательством каждой страны. Если дебиторская задолженность не погашена в течение установленного срока исковой давности, то кредитор имеет право списать ее и отразить в учете.

Необходимо также учесть, что исковая давность может быть прервана в определенных случаях. Например, прерывание исковой давности может произойти в случае обращения кредитора в суд или при установлении факта признания дебитором своей задолженности. В таких случаях, срок исковой давности может начаться заново.

Таким образом, списание дебиторской задолженности возможно только в случае истечения срока исковой давности. Кредитор должен аккуратно отслеживать этот срок и исполнять необходимые действия для списания дебиторской задолженности. Это позволяет поддерживать баланс дебиторской задолженности в актуальном состоянии и избегать юридических споров.

Когда течение исковой давности прерывается

Исковая задолженность может быть списана, когда истекает срок ее исковой давности. Это происходит, когда прошло определенное количество лет с момента возникновения задолженности и кредитор не предъявлял иск в суде для его взыскания.

Списание дебиторской задолженности возможно, когда исковая давность прерывается. Прерывание исковой давности может произойти в следующих случаях:

- Кредитор предъявляет иск в суд для взыскания задолженности;

- Должник признает задолженность и заключает с кредитором договор о рассрочке или иных условиях погашения;

- Должник признает задолженность и осуществляет частичное погашение ее суммы;

- Должник умирает, если это физическое лицо, или ликвидируется, если это юридическое лицо.

Зачем списывают задолженности, когда течение исковой давности прерывается? В основном, это связано с тем, что с течением времени возможность взыскания задолженности существенно снижается, а процедура судебных разбирательств могут быть дорогостоящей и затяжной.

Зачем списывают задолженность

Списание дебиторской задолженности – это процесс, при котором компания решает отказаться от погашения задолженности со стороны своих клиентов или партнеров. Причин списания может быть несколько, но главная – истечение искового срока давности.

Зачем списывают задолженность? Во-первых, когда долг провозглашается просроченным и его исковой срок давности истекает, компания может потерять возможность предъявить требования к должнику в судебном порядке. Таким образом, списание задолженности позволяет избежать длительных и сложных судебных процессов и сосредоточиться на работе со свежими клиентами.

Во-вторых, списание задолженности может быть выгодно для компании в финансовом плане. Если отдельные долги уже давно не погашаются и вероятность их погашения крайне низка, то списание позволяет избежать дальнейших затрат на взыскание задолженности и ее отражение в бухгалтерии.

Однако, список рекомендаций, когда именно можно списать дебиторскую задолженность, может отличаться в зависимости от конкретной ситуации. Поэтому всегда лучше проконсультироваться с юристом или финансовым специалистом, прежде чем принимать решение о списании задолженности.

Отражаем списание дебиторской задолженности

Списание дебиторской задолженности – процесс, когда компания решает учесть убытки от просроченных платежей и списать задолженность с баланса. Вопрос о том, когда можно списывать дебиторскую задолженность, регулируется законодательством и учетными правилами.

Исковой давности – это определенный срок, в течение которого дебиторская задолженность может быть взыскана через суд. По истечении этого срока, компания теряет право на судебное взыскание долга. Однако, прерывается ли исковая давность списанием дебиторской задолженности, зависит от конкретных обстоятельств дела и требует юридической консультации.

Зачем списывают дебиторскую задолженность? Списывая неплатежеспособные долги, компания устанавливает более реалистичное положение своих финансов, учитывая возможные убытки от неуплаты долгов в будущем. Это помогает компании более точно распределить средства и принять решения на основе реальных данных.

Как отражаем списание дебиторской задолженности? Для этого можно использовать специальные учетные проводки.

В зависимости от вида задолженности и подходящего учетного метода, можно создать все необходимые документы и построить соответствующую бухгалтерскую запись.

Списание дебиторской задолженности может быть отражено в виде списания на дебиторском счете и появления соответствующего кредита в нужной категории.

Списание дебиторской задолженности — Контур.Бухгалтерия

Деньги и товары, которые вам должен передать контрагент — это дебиторская задолженность. Она может возникнуть, если покупать товары и услуги по предоплате или отгружать их с отсрочкой платежа.

Основания для списания в бухгалтерском учете

Ее списывают с баланса, если взыскать деньги и товары нет возможности. Это возможно в следующих случаях (п. 77 Положения по ведению бухучета и бухотчетности):

- закончился срок исковой давности — три года;

- организация-должник исключена из ЕГРЮЛ;

- организация-должник ликвидирована;

- должник прошел процедуру исполнительного производства, в результате которой судебный пристав вынес решение о невозможности взыскания.

Основания для списания в налоговом учете

Правила налогового учета отличаются. Признать долг безнадежным для целей налога на прибыль можно, если (ст. 266 НК РФ):

- вышел срок исковой давности — три года;

- должник не может заплатить из-за форс-мажорных или других обстоятельств, которые не зависят от пожелания сторон;

- обязательство должника перед вами прекращено на основании акта органа госвласти или местного самоуправления (например, мораторий Банка России);

- организация-должник ликвидирована;

- ИП или физлицо признали банкротом;

- по делу прошло исполнительное производство, в результате которого вынесли решение о том, что взыскать долг нет возможности;

- прекращено денежное обязательство исполнителя или головного исполнителя перед налогоплательщиком — уполномоченным банком.

Перечень оснований закрыт, по прочим причинам задолженность нельзя признать безнадежной для целей налога на прибыль.

Если ваш должник ИП, который прекратил работу по данным ЕГРИП, признать дебиторку безнадежной нельзя. Все долги предпринимателя переходят на соответствующее физлицо и взыскиваются уже с него.

Как определить, истек ли срок исковой давности

Базовая продолжительность срока исковой давности — три года. Но важно понимать, с какой даты начинать его отсчет. Это зависит от того, установлен ли срок исполнения обязательства. Возможно несколько вариантов:

- Установлен: срок исковой давности начинают отсчитывать, как только истек срок для исполнения.

- Не установлен или установлен до востребования: отсчет начинается с даты, в которую вы направили должнику письмо с требованием об исполнении обязательства.

- Не установлен в договоре, но установлен в письме-требовании — отсчет начинается с последнего дня срока, данного для исполнения.

Пример. ООО «Хлопок» 11 октября 2021 года отгрузило в ООО «Текстиль» партию товара. По договору Текстиль должен был оплатить поставку в течение 14 календарных дней после отгрузки, то есть до 25 октября 2021 года включительно. Но компания оплату не перечислила. Срок исковой давности начнет течь с 26 октября 2021 года.

Срок может прерваться, если должник сделает что-то, свидетельствующее о признании долга, например, попросит отсрочку, подпишет акт сверки и т.п.

После перерыва отсчет срока исковой давности начинается сначала. Все время, которое прошло до этого, в расчет не идет. Долг может быть признан даже после истечения срока давности. В таком случае течение исковой давности тоже начнется заново (ст. 206 ГК РФ).

Документальное оформление безнадежной дебиторки

Чтобы выявить безнадежные долги, проведите инвентаризацию. По результатам составляется документ с результатами — акт № ИНВ-17 и справка или другой документ. Подтверждением безнадежности может быть выписка из ЕГРЮЛ, постановление пристава, договоры, счета, накладные и пр.

Письменное обоснование списания тоже должно быть зафиксировано в документе. Обычно его оформляют протоколом инвентаризационной комиссии. На списание руководитель также должен оформить приказ.

Как списать безнадежные долги в налоговом учете

Дебиторская задолженность списывается в том периоде, когда она признана безнадежной. Это может быть дата истечения срока давности, исключения из ЕГРЮЛ, постановления судебного пристава. Если событий-оснований несколько, списать можно в дату наиболее раннего из них.

Есть ряд налоговых особенностей у просроченной дебиторки:

НДС. Налогооблагаемую прибыль уменьшает вся сумма безнадежной задолженности, включая НДС. Если долг возник по выданным авансам с истекшим сроком давности, НДС с их суммы нужно восстановить (письмо Минфина от 11.04.2014 № 03-07-11/16527).

УСН. Списанная задолженность не будет уменьшать базу по налогу и на УСН «доходы», и на УСН «доходы минус расходы». Это связано с тем, что в первом случае расходы нельзя учитывать вовсе, а во втором случае разрешается учесть только расходы из закрытого перечня ст. 346.16 НК РФ — безнадежные долги туда не входят. Аналогично для ЕСХН и ст. 346.5 НК РФ.

НДФЛ. Доход у физлица возникает, когда прекращено обязательство по уплате. В ряде случаев он не облагается НДФЛ.

Налог на прибыль. Включать безнадежную дебиторку в расходы для целей налога на прибыль могут только организации, которые считают налог методом начисления.

При кассовом методе это невозможно, так как доходы признаются только после поступления, а расходы — только после фактической оплаты от покупателя (прекращения встречного обязательства).

Если проданные товары (работы, услуги) не оплатили, встречное обязательство не прекращается и расход признать нельзя.

Как списать безнадежные долги в бухучете

Дебиторская задолженность списывается отдельно по каждому обязательству. Например, если ООО «Альфа» должно отгрузить вам товары по предоплате, а ИП Иванов задержал оплату за поставленные вами товары, по каждому из этих обязательств следует оформить документы и отразить списание с баланса.

В бухучете списать задолженность должны все организации, независимо от системы налогообложения. Используемые проводки будут зависеть от наличия резерва по сомнительным долгам и того, сможет ли он покрыть всю сумму долга.

Резерв по сомнительным долгам

Задолженность списывается за счет резерва в периоде, когда она признана безнадежной. При этом в налоговом учете учесть ее напрямую в расходах нельзя.

- Дт 63 Кт 62 (60,76 и пр.) — списание за счет резерва по сомнительным долгам.

Списать за счет резерва можно все безнадежные долги, даже если их не закладывали в расчет при создании резерва (п. 5 ст. 266 НК РФ, Письма Минфина от 10.09.2020 № 03-03-06/1/79460, от 21.10.2019 № 03-03-06/1/80555).

Если задолженность больше резерва, всю сумму превышения следует отнести в прочие расходы.

- Дт 91.02 Кт 62 (60, 76 и пр.) — остаток задолженности, не покрытый резервом, отнесен в прочие расходы.

Пример. Организация каждый квартал создает резерв по сомнительным долгам. 1 сентября 2021 года долг покупателя за поставку товаров на сумме 280 000 рублей (с НДС) признан безнадежным. Остаток резерва — 150 000 рублей.

Безнадежная задолженность в сумме 150 000 рублей будет списана за счет резерва, а остаток списан в расходы.

- Дт 63 Кт 62 — 150 000 рублей — дебиторка списана за счет резерва;

- Дт 91.02 Кт 62 — 80 000 рублей — остаток задолженности, не покрытой резервом, списан в расходы.

Расходы

Безнадежный долг можно включить в расходы, если резерв не был создан или его не хватило, чтобы списать всю сумму. Для этого применяется та же проводка:

- Дт 91.02 Кт 62 (60, 76 и пр.) — безнадежная задолженность списана в прочие расходы.

Дебиторская задолженность на счете 007

Если обязательства за должником все еще сохраняются и он может погасить их в будущем, его долг следует отражать на забалансовом счете 007. Например, это возможно, если долг списали из-за истекшего срока исковой давности. А если должника исключили из ЕГРЮЛ или ликвидировали, счет 007 можно не использовать.

- Дт 007 — отражена списанная задолженность

Сумма должна оставаться на счете 007 в течение пяти лет. Списать ее оттуда можно по истечении обязательного срока или при погашении должником.

- Дт 51 Кт 60 — должник погасил ранее списанную задолженность;

- Дт 76 Кт 91-1 — отражен прочий доход;

- Кт 007 — погашена задолженность.

Что грозит за несвоевременное списание

Списать дебиторскую задолженность несвоевременно — значит нарушить требования бухгалтерского учета.

По КоАП РФ такое нарушение может быть признано грубым, если наличие просроченной дебиторки на балансе искажает показатели отчетности на 10 % и более.

Она может затрагивать не только соответствующую строку баланса, но и отчет о финрезультатах, где отражаются прочие расходы, прибыль до налогообложения и пр.

В таких ситуациях налоговая может наложить штрафы на должностных лиц:

- за первое нарушение — 5 000 — 10 000 рублей;

- за повторное нарушение — 10 000 — 20 000 рублей.

Также возможна дисквалификация на срок от года до двух лет.

По НК РФ грубым нарушением считается систематическое несвоевременное отражение операций. По этому основанию организацию могут привлечь к ответственности в виде штрафа на сумму от 10 000 до 30 000 рублей.

Работайте с дебиторской задолженностью в Контур.Бухгалтерии. Составляйте акты сверки с контрагентами, храните первичные документы, формируйте резервы по сомнительным долгам и ведите учет. А еще в сервисе можно сдавать отчетность через интернет, проверять поставщиков и покупателей и консультироваться с экспертами. Новые пользователи получают 14 дней бесплатной работы в сервисе.

Налог при УСН при списании дебиторской задолженности

Вопрос: Организация, применяющая УСН, списывает дебиторскую задолженность с истекшим сроком исковой давности. Возникает ли в связи с этим объект обложения налогом при УСН в 2022 — 2023 гг.?

Ответ: При списании дебиторской задолженности, по которой истек срок исковой давности, объект обложения налогом при УСН не возникает как в 2022 г., так и в 2023 г.

Обоснование: Согласно нормам гл. 32 НК, действующим в 2022 г., а также гл. 32 НК, изложенной в новой редакции в п. 174 Закона N 141-З и вступающей в силу с 01.01.2023 (далее — НК-2023), объектом обложения налогом при УСН в 2022 — 2023 гг.

признается валовая выручка, а налоговой базой — денежное выражение валовой выручки, определяемой как сумма выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов (с учетом некоторых особенностей) (ст. 325, п. 1 ст. 328 НК, ст. 325, п.

1 ст. 328 НК-2023).

Убыток от списания дебиторской задолженности, по которой истек срок исковой давности, включается в состав внереализационных расходов, которые, в свою очередь, не участвуют в налогообложении при УСН в 2022 — 2023 гг. (подп. 3.22 ст. 175, п. 1 ст. 328 НК, подп. 3.22 ст. 175, п. 1 ст. 328 НК-2023).

Таким образом, при списании дебиторской задолженности, по которой истек срок исковой давности, не возникает объекта обложения налогом при УСН как в 2022 г., так и в 2023 г.

При этом следует учитывать, что если впоследствии от должника поступит сумма в погашение данной списанной дебиторской задолженности, то в 2022 г. она не включается в налоговую базу налога при УСН, поскольку убытки от списания этой задолженности не учитываются в составе затрат (расходов) при определении налоговой базы налога на прибыль. А в ст.

328 НК-2023 такая оговорка отсутствует, поэтому, если сумма в погашение данной списанной дебиторской задолженности будет получена организацией в 2023 г., она будет включаться в налоговую базу налога при УСН в составе внереализационных доходов на дату ее поступления (абз. 2 ч. 2 п. 8 ст. 328 НК, ч. 1 п. 6 ст. 328, подп. 3.8 ст. 174 НК-2023).

Обратите внимание!

Нормы гл. 32 НК-2023, изложенной в п. 174 Закона N 141-З, на основании которых подготовлен данный ответ в части 2023 г., дополнительно могут быть скорректированы законодательством с 01.01.2023.

Читайте этот материал в ilex >>*

* по ссылке Вы попадете в платный контент сервиса ilex

Списание кредиторской и дебиторской задолженности на УСН «Доходы минус расходы»

Когда вы или ваш контрагент отказываетесь от задолженности, её списывают. В статье расскажем, как правильно отразить это событие в налоговом и бухгалтерском учёте.

Кредиторская задолженность — это суммы, которые компания задолжала контрагенту. Списать можно, если:

- истек срок исковой давности (три года со дня, когда вы должны были погасить задолженность перед контрагентом);

- организация-кредитор ликвидирована или исключена из ЕГРЮЛ как недействующая;

- кредитор простил вам долг;

- долг невозможно погасить по обстоятельствам, на которые ни одна из сторон сделки не может повлиять (форс-мажор).

Доходы в виде списанной кредиторской задолженности признаются внереализационными доходами — п. 18 ст. 250 НК РФ. Исключение — если речь о прощении налогов и сборов, взносов, пеней и штрафов перед бюджетом. Соответственно, предприниматель должен учесть списанную сумму в КУДиР и позже заплатить с неё налог.

Оформлять списание задолженности на УСН «Доходы минус расходы» нужно по правилам бухучета. Вам нужно составить в соответствии с Письмом ФНС России от 08.12.2014 N ГД-4-3/25307@:

- акт инвентаризации расчетов с кредиторами;

- бухгалтерскую справку или другое обоснование списания задолженности;

- приказ руководителя или решение предпринимателя о списании.

Вы сами определяете, как часто проводить инвентаризацию расчетов с контрагентами. По закону — не реже раза в год. Если владеете ООО, лучше раз в квартал, чтобы списывать задолженность одновременно и в налоговом и в бухгалтерском учёте.

Списать задолженность нужно на дату, когда для этого появились основания — например, истёк срок исковой давности или в ЕГРЮЛ появилась запись о ликвидации контрагента. Если не признать списанную задолженность в доходах вовремя, налоговая будет считать это занижением налога, а за это предусмотрена ответственность.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Списание дебиторской задолженности

Дебиторская задолженность — все, что предпринимателю должны контрагенты, физлица и государство. Такие должники называются дебиторами. Например, компания поставила контрагенту товар, а оплату не получила.

Дебиторская задолженность может быть безнадежной. Это случается, когда истекает срок исковой давности или должник ликвидировался. Задолженность может стать безнадёжной, даже если есть решение суда в вашу пользу — если у приставов не получается взыскать деньги, потому что у должника нет имущества и доходов.

Списание безнадежной дебиторской задолженности в 2022 году | «Правовест Аудит»

Безнадежная дебиторская задолженность уменьшает налогооблагаемую прибыль организации.

Разберемся, как выявить такую задолженность документально оформить списание безнадежной дебиторской задолженности в расходы, в каком периоде отразить ее в отчетности?

Ситуация знакомая многим организациям: товар отгружен, оплата за товар своевременно не получена, период просрочки оплаты продолжает нарастать. Организации, признающие доходы и расходы по методу начисления, т.е. на дату отгрузки, уже признали в отчетности финансовый результат, исчислили и уплатили в бюджет налог на прибыль по этой сделке.

НК РФ дает возможность налогоплательщику уменьшить налоговую базу на суммы фактически не полученной дебиторской задолженности, имеющей признаки сомнительной или нереальной к взысканию.

Уменьшить налоговую базу можно одним из способов:

Сомнительным долгом признается задолженность перед налогоплательщиком, связанная с реализацией товаров, работ, услуг, если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, гарантией. Все остальные виды просроченной задолженности в формировании резерва не участвуют. Сомнительный долг в дальнейшем будет погашен должником (полностью или частично) или превратится в безнадежную задолженность.

Налогоплательщик, принявший решение о формировании резерва под сомнительные долги прописывает в своей учетной политике правила формирования резерва.

Они не должны противоречить общим нормам по созданию резерва, предусмотренным статьей 266 НК РФ.

Суммы отчислений в этот резерв включаются во внереализационные расходы на последнее число отчетного (налогового) периода.

Для организаций, выбравший способ резервирования по сомнительным долгам, списание долгов, признаваемых безнадежными, производится за счет суммы созданного резерва.

Если созданного резерва налогоплательщику не достаточно, разница (убыток) относится непосредственно на внереализационные расходы.

Те налогоплательщики, которые не резервируют сомнительные долги, имеют возможность уменьшить свои налоговые обязательства не раньше момента, когда долг будет признан безнадежным.

Резерв создается только по сомнительной задолженности, возникшей в связи с реализацией.

Например, под просроченный аванс, уплаченный поставщику резерв формировать неправомерно.

Списание дебиторской задолженности

Дебиторская задолженность – один из наиболее значимых показателей бухгалтерской отчетности.

Списанию дебиторки предшествует большая аналитическая и организационная работа: выявление проблемных расчетов и должников, возможности истребования задолженности. При невозможности получить долг следует его списание.

При этом бухгалтеру необходимо знать не только бухгалтерское и налоговое законодательство, но Гражданский кодекс, арбитражную судебную практику.

Вопрос: Как отразить в бухгалтерском учете организации, применяющей УСН (объект налогообложения «доходы, уменьшенные на величину расходов»), списание дебиторской задолженности за реализованный товар в связи с истечением срока исковой давности? Резерв по сомнительным долгам в части данной задолженности не формировался.

В результате проведения инвентаризации расчетов с контрагентами (на основании приказа руководителя) выявлена необеспеченная, просроченная дебиторская задолженность, по которой истек срок исковой давности. Сумма задолженности за проданный товар равна 50 000 руб.

Посмотреть ответ

В каких случаях дебиторку нужно списать

Существуют законные причины списать задолженность. Они подтверждаются документами сторонних организаций. Эти бумаги являются основанием для записей в БУ и НУ.

Как признать дебиторскую задолженность безнадежной и учесть ее в целях налога на прибыль?

Причины:

- Истек срок исковой давности. Это означает, что подать иск в суд о взыскании долгов фирма не может, поскольку прошло 3 года с момента, когда организация узнала о нарушении договорных обязательств со стороны контрагента: к примеру, получила отказ в оплате товаров, работ, услуг после поставки по договору. Срок прерывается, если организация подает в суд или должник письменно подтвердил наличие обязательств перед организацией (ГК РФ ст. 196-1, ст. 200, ст. 203).

- Госорганом подписан акт о невозможности взыскания. Имеется в виду акт судебного пристава как основание для списания задолженности. Несмотря на отдельные попытки чиновников ФНС на местах оспорить это основание для списания, НК РФ и практика судопроизводства свидетельствуют о его правомерности (ст. 266-2 НК РФ, Опр. ВАС №2727/08 по д. №А60-3260/2007-С6 от 07-02-08 г.).

- Организация-должник прекратила существование как юрлицо. Основанием для списания станет запись в ЕГРЮЛ в отношении должника (ст. 63–9 ГК РФ).

Как списать нереальную для взыскания (безнадежную) дебиторскую задолженность в бухгалтерском учете?

На заметку! По аналогичным основаниям можно списывать и задолженность кредиторам.

Порядок списания дебиторской и кредиторской задолженности

Одной из задач финансового управления в организациях является списание задолженностей. Задолженность — это критерий оценки денежных отношений между контрагентами. Она бывает кредиторской или дебиторской. Может происходить между организацией и банком, страховым фондом, инвестиционной компанией или другим хозяйствующим субъектом или физическим лицом.

Что из себя представляет каждый вид задолженности, в каких случаях и в какие сроки происходит списание — читайте в статье.

Кредиторская задолженность — это ситуация, при которой организация должна определённую сумму денег кому-либо: юрлицу, индивидуальному предпринимателю или работнику. Такая задолженность подлежит списанию, если имеет истекший срок исковой давности или организация исключена из ЕГРЮЛ.

Цель списания кредиторской задолженности

Если в учёте фигурирует не списанная кредиторская задолженность, у которой истёк срок исковой давности, это грозит компании рядом проблем:

- искажение фактической информации о состоянии имущества и обязательств фирмы перед кем-либо;

- не списанную вовремя накопленную величину налоговая служба отнесёт к доходам компании и увеличит налог на прибыль;

- компании придётся уплатить штраф за нарушение налогового законодательства.

Что такое срок исковой давности

Срок исковой давности — это время, за которое кредитор взыскивает долг с дебитора в принудительном порядке. В соответствии со статьёй 196 Гражданского кодекса РФ, общий срок данного взыскания составляет три года.

Начало срока определяется моментом нарушения дебитором своих обязательств. Если установка момента нарушения не представляется возможным, срок начинается с момента предъявления требований кредитора.

Течение срока исковой давности может приостанавливаться на шесть месяцев. Это происходит по следующим причинам:

- непреодолимая сила препятствует предъявлению иска;

- ответчик или истец находятся в составе Вооружённых Сил РФ, которые переведены на военное положение;

- правительство установило отсрочку на данный срок исковой давности ;

- регулирующие законы конкретных отношений приостановили действие или утратили силу.

Перерыв срока исковой давности происходит в тот момент, когда должник возвращает часть суммы долга. После этого время срока обнуляется и считается заново.

Срок исковой давности восстанавливается в судебном порядке. В таком случае причины пропуска должны быть уважительны и связаны с личностью истца:

- тяжёлая болезнь;

- беспомощное состояние;

- неграмотность и т.п.

Таким образом, срок долга может растягиваться и составлять дольше трёх лет, указанных в законодательстве. Бухгалтер не может списать задолженность как просроченную за данный период.

Документы

Обязанность компании — отслеживать течение срока кредиторской задолженности.

Списание долга необходимо проводить в том месяце, в котором этот срок истёк.

Далее бухгалтер должен пересчитать налог на прибыль за весь период после срока исковой давности. Списанный долг включается в доход компании и подаётся в ФНС с уточнённой декларацией.

Провести списание необходимо следующим образом:

- сравнить данные сальдо и баланса в расчётах ведомостей;

- оформить неунифицированный акт, который отражён в нормативных документах организации или использовать форму ИНВ-17;

- сделать бухгалтерскую справку с указанием данных для проводки: реквизиты договора, акт выполненных работ, накладные, срок давности и сумма долга;

- создать приказ на списание просроченного долга.

Кредитор обязан хранить вышеперечисленные документы в течение пяти лет после списания.

Проводки

Согласно приказу Минфина России от 06.05.1999 года, сумма кредиторской задолженности признаётся прочими поступлениями и отражается в Счёте 91 и на его субсчетах.

Добровольное возвращение просроченной задолженности проводят по Дт91 Кт76, Кт60. Возврат средств контрагенту по Дт76 Кт50, Кт51.

Выводы

- Списать кредиторскую задолженность можно только на основании истёкшего срока исковой давности.

- Долг учитывается в статье доходов компании, поэтому после списания налог на прибыль пересчитывают.

- Срок исковой давности может составлять более трёх лет, указанных в законодательстве.

- Списание необходимо проводить в месяц истечения срока долга и хранить документы об операции пять лет.

- При списании кредитуется Счёт 91 «Прочие доходы и расходы».

Списание дебиторской задолженности

Дебиторская задолженность — это ситуация, при которой кто-либо должен организации определённую денежную сумму.

Необходимо выявить проблемный расчёт и провести анализ на возможность истребования долга. Если возврат средств невозможен, то задолженность списывается.

В каких случаях списывают дебиторскую задолженность

Существует три законных причины списания задолженности. Их подтверждает документация сторонних организаций, данные которых отражаются в бухгалтерском и налоговом учёте.

Причины списания следующие:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Также дебиторская задолженность списывается, если судебные расходы при взыскании, превышают сумму долга. Часто, в таких случаях сумма долга не крупная.

Источники списания

Когда долг признаётся безнадёжным или нереальным к взысканию, его списывают за счёт специального резерва по сомнительным долгам. Покрыть убытки таким образом могут только те компании, которые используют метод начисления выручки по отгрузке.

Порядок формирования регулирует ст. 266 Налогового кодекса РФ. Сумма резерва определяется по результатам инвентаризации налогового периода и зависит от срока долга:

- списание полной суммы происходит, если срок задолженности превышает 90 дней;

- если срок от 45 до 90 дней — сумма резерва составляет 50% от дебиторского долга.

- задолженность не включается в сумму резерва, если срок долга менее 45 дней.

Если у компании нет резерва или сумма долга превышает запланированные показатели, то задолженность списывают как внереализационные расходы.

Ещё одним источником списания является чистая прибыль. Бухгалтер не вправе самостоятельно принимать решение о включении долга в счёт заработанной выручки. Такое заключение даёт руководство компании.

Бухгалтерский учёт списания дебиторской задолженности

Если у контрагента есть и кредиторская, и дебиторская задолженность, необходимо провести взаиморасчёт для выявления суммы списания.

Отслеживание и фиксацию срока исковой давности производят в таких документах, как:

- акты выполненных работ и товарно-транспортные накладные, подтверждающие взаимодействие;

- акты сверок;

- письменные и электронные обращения с призывами и ответами о погашении долга;

- платёжно-расчётные документы.

Формирование проводки бухгалтерского учёта зависит от источника списания, и формируется по следующим формам:

- резерв по сомнительным долгам — Дт63 Кт60, Кт62, Кт76;

- прочие расходы — Дт 91-2 Кт60, Кт62, Дт76;

- списание за счёт чистой прибыли — Дт 84.

Списанный долг остаётся на забалансовом счёте 007 и списывается через пять лет.

Налоговый учёт списания дебиторской задолженности

Дебиторскую задолженность списывают по таким же причинам, как и кредиторскую:

- Организация не может решить в судебном порядке вопрос о взыскании долга с дебитора, так как срок исковой давности истёк.

- Государственный орган подписал акт пристава о невозможности взыскания.

- Дебитор прекратил свою организационную деятельность. Основанием для списания является запись в ЕГРЮЛ о ликвидации юрлица.

Задолженность признаётся безнадёжной и списывается в счёт резерва сомнительных долгов или внереализационных расходов. После проведения документов требуется перерасчёт НДС.

- Если дебитором является физическое лицо, то оплата комиссий подлежит обложению налогов и учитывается как иные доходы с кодом 4800.

- Если организация использует УСН, то дебиторскую задолженность в налоговом учёте не ведут.

- В бухгалтерском учёте документы о дебиторской задолженности хранятся четыре года.

Выводы

- Списать дебиторскую задолженность необходимо на основании истёкшего срока давности или решения судебных приставов.

- Перед списанием необходимо провести взаиморасчёты с контрагентом.

- Списание происходит в счёт резерва сомнительных долгов или внереализационных расходов.

- Списание долга за счёт чистой прибыли принимается общим решением руководства организации.

- Организации, которые используют УСН с кассовым методом расчёта доходов, отражают дебиторскую задолженность только в бухгалтерском учёте.

Заключение

Списание задолженностей ведёт к финансовым потерям для кредитора. Поэтому важно отслеживать срок исковой давности и не допускать списаний в счёт чистой прибыли. В финансовых сервисах личного кабинета продукции Астрал Отчёт 5.

0,Астрал Отчёт 4.5 и 1С-Отчётность возможно провести оценку стоимости компании.

Результат оценки покажет, есть ли у организации кредиторская и дебиторская задолженность, что позволяет кредиторам истребовать долг, избежав неоправданных финансовых потерь.