Какие Налоги Платят Иностранцы Работающие В России По Патенту И Как Вернуть Ндфл В 2023 Году

Вычет НДФЛ по патенту иностранцу — это уменьшение налога на доходы физического лица на сумму фиксированных авансовых платежей. Правом сделать зачет патента в счет НДФЛ может воспользоваться любой работник-мигрант, легально трудящийся в Российской Федерации.

Расчет фиксированного авансового платежа

Безвизовые иностранные граждане, работающие в России на основании патента, обязаны вносить ежемесячный фиксированный авансовый платеж на доходы физических лиц (ФАП). Оплата должна производиться каждый месяц или вперед на несколько месяцев.

Статья 227.1 НК РФ устанавливает индексацию ФАП на коэффициент-дефлятор (КД) и коэффициент, который отражает специфику рынка труда отдельного региона (РК). Чем выше потребность в трудовых ресурсах, тем выше коэффициент.

- Ежемесячные авансовые платежи по патенту иностранца рассчитываются по формуле:

- ЕП = БС*КД*РК,

- Где:

- ЕП – ежемесячный платеж,

- БС – базовая ставка,

- КД – коэффициент-дефлятор НДФЛ,

- РК – региональный коэффициент.

Базовая ставка составляет 1200 рублей (п. 2 ст. 227.1 НК РФ).

Приказ Минэкономразвития России от 19.10.2022 № 573 утвердил коэффициент-дефлятор на 2023 год в размере 2,270.

Региональный коэффициент-дефлятор устанавливается ежегодно законом субъекта РФ. РК в каждом регионе свой. Например, в Москве он составляет 2,4229. Значит в Москве ЕП=1200*2,270*2,4229=6600 рублей.

В случае, если региональный коэффициент на очередной год не установлен, он считается равным 1.

Все региональные коэффициенты

Что собой представляет налоговый вычет для иностранцев

Получить вычет в размере платежей, уплаченных за патент, дает право статья 227.1 Налогового кодекса Российской Федерации. В ней определяются особенности подачи налоговой декларации и исчисления суммы налога.

Иностранный гражданин оплачивает авансовые взносы в течение года самостоятельно. В то же время и работодатель удерживает налог на доходы физических лиц с его заработной платы, если иностранец на патенте, НДФЛ 13 или 30% в других случаях для лиц, не являющихся налоговыми резидентами Российской Федерации (п. 3 ст. 224 и п.1 ст. 227.1 НК РФ).

Сюда же включим и НДФЛ с материальной помощи нерезидентам по патенту в части, превышающей 4 000 рублей в год, также, как и с подарков и призов от организации — 30% (п. 28 ст. 217 НК РФ). В результате возникает ситуация двойного налогообложения одних и тех же доходов. В связи с этим у работника появляется право вернуть часть уплаченных взносов.

Работодатель уменьшает исчисленный налог на размер внесенных иностранцем авансовых платежей.

Важно, что если на стандартный, социальный или имущественный вычет иностранец вправе самостоятельно подать заявление и декларацию в налоговую инспекцию, то подача иностранным гражданином заявления о подтверждении права на уменьшение подоходного налога на авансовый платеж за патент законом не предусмотрена.

Это право есть только у налогового агента (одного по выбору налогоплательщика) и с соблюдением установленного порядка (п. 6 ст. 227.1 Налогового кодекса Российской Федерации).

Налоговым агентом является работодатель — организация, индивидуальный предприниматель или лицо, занимающееся частной практикой, от которого иностранец получает трудовой доход.

Условия получения вычета и его сумма

Чтобы получить налоговый вычет на патент иностранному гражданину, должны соблюдаться определенные условия:

- Патент оформлен надлежащим образом и оплачен.

- Трудовые отношения с работодателем оформлены официально (трудовой договор или ГПД) и об этом своевременно уведомлен территориальный орган МВД.

- Вид деятельности и регион выдачи разрешения совпадают с указанными в трудовом договоре.

- Предъявлены документы, подтверждающие оплату авансовых взносов.

- Ранее не применялся вычет НДФЛ по иностранцам работающим по патентам в этом налоговом периоде.

Действительность патента есть возможность проверить заранее на официальном сайте Главного управления по вопросам миграции МВД России.

В связи с тем, что величина авансового платежа зависит от регионального коэффициента, налоговая льгота варьируется в разных регионах РФ. Величина вычета зависит от трудового дохода иностранного работника. Налоговый возврат НДФЛ по патенту иностранцу начисляется в объемах, в которых подоходный налог превышает авансовые платежи.

Если исчисленный НДФЛ за месяц меньше ФАП, то работодатель учитывает эту разницу при уменьшении НДФЛ в следующем месяце (Письмо ФНС России от 23.09.2015 №БС-4-11/16682@).

Если же объем авансовых платежей за налоговый период (=срок патента) больше исчисленного НДФЛ, то это обстоятельство не считается уплатой излишнего налога, и данная сумма возврату не подлежит (п. 7 ст. 227.1 НК РФ).

Пример:

В московской компании есть сотрудники-иностранцы, работающие на основании патента: укладчик с заработной платой 40 000 руб. и штамповщик с заработной платой 50 000 руб Порядок исчисления подоходного налога с учетом вычета для них другой.

Авансовый платеж в Москве составляет 5900 рублей в месяц. НДФЛ у укладчика 40 000 х 0,13 = 5200 рублей — меньше авансового взноса. Значит состоится его полный возврат. У штамповщика НДФЛ составит 50 000 х 0,13 = 6500 рублей — больше авансового взноса.

Значит налог будет уменьшен на его сумму и составит 600 рублей.

Порядок оформления (куда обращаться, какие документы нужны)

Существует два способа, как вернуть НДФЛ по патенту иностранцу: через работодателя или самостоятельно.

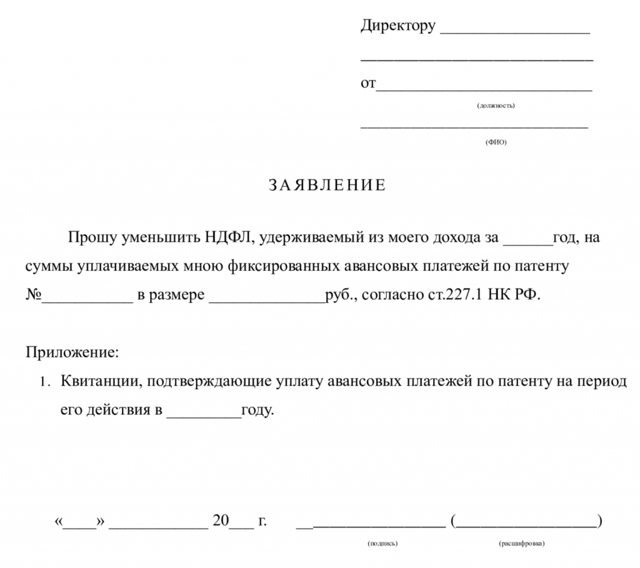

Работнику необходимо написать заявление на имя работодателя с просьбой уменьшить налог на доходы. Форма заявления законодательно не регламентирована, оно оформляется в свободной форме с приложением к нему документов, подтверждающих уплату авансовых платежей.

Пример заявления:

На его основании компания обращается в налоговую инспекцию с заявлением (отдельно на каждого иностранного работника), в котором просит подтвердить право на уменьшение НДФЛ при патенте на сумму уплаченных иностранцем авансовых платежей. Форма заявления установлена в Приложении к Приказу ФНС России от 13.11.2015 № ММВ-7-11/512@. Работодателю разрешается применить вычет только при получении от налогового органа уведомления о подтверждении такого права.

2. Самостоятельно

Иностранные работники на патенте в 2023 году: рассчитываем НДФЛ и страховые взносы

Разберем, кто должен получать патент и каков порядок расчета. В статье — примеры и шпаргалка для бухгалтера

Патент — это документ, подтверждающий право иностранного гражданина, временно пребывающего в России в безвизовом порядке, на временную трудовую деятельность (п. 1 ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ). Поэтому надо проверять, установлен ли для въезда граждан этой страны безвизовый режим въезда или нет (Письмо МИД РФ от 27.04.2012 № 19261/кд).

Получить патент обязаны прибывающие на территорию России в безвизовом порядке граждане Азербайджана, Узбекистана, Австрии, Болгарии и других стран, достигшие 18 лет.

Не нужно получать патент:

- Гражданам стран, которым для пребывания на территории России нужна виза.

- Гражданам государств — членов ЕАЭС: России, Белоруссии, Казахстана, Армении, Киргизии. Налогообложение граждан этих государств во многом приравнивается к налогообложению граждан России.

Если временно пребывающий иностранец на патенте получает разрешение на временное проживание (РВП), то его статус меняется: он переходит в категорию временно проживающих. Дата смены статуса — день, когда орган в сфере внутренних дел принял решение о выдаче иностранному гражданину РВП.

В конце статьи есть шпаргалка

Особенности расчета НДФЛ

Ситуация 1. Временно пребывающий иностранный гражданин из страны с безвизовым режимом (кроме стран ЕАЭС)

Патент: нужен.

НДФЛ с доходов исчисляется по ставкам:

- 13% — независимо от того, является он налоговым резидентом России или нет (п. 3 ст. 224 НК РФ, Письмо Минфина России от 13.06.2017 № 03-04-05/36673);

- 15% — если его доходы превысят 5 млн руб. в год (п. 3.1 ст. 224 НК РФ).

Обучение для бухгалтера

Рачет НДФЛ и страховых взносов

Программа курса

Ситуация 2. Иностранный гражданин с РВП

Патент: не нужен.

НДФЛ с доходов исчисляется по разным ставкам, они зависят от того, является гражданин налоговым резидентом России или нет:

- 13% (15%) — стандартная ставка для налоговых резидентов;

- 30% — для лиц, которые не являются налоговыми резидентами России (п. 3 ст. 224 НК РФ).

Налоговые резиденты — это физические лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (ст. 207 НК РФ).

При этом надо учитывать:

- Эти 12 месяцев могут приходиться на разные календарные годы, то есть начинаться в одном и заканчиваться в другом.

- Наличие статуса налогового резидента определяется на каждую дату получения налогоплательщиком дохода. Окончательный налоговый статус определяется по итогам календарного года (Письмо Минфина России от 22.01.2020 № 03-04-05/3343).

Как исчислять НДФЛ, если временно пребывающий иностранный гражданин, имеющий патент, получает разрешение на временное проживание (РВП)

Иностранный гражданин может одновременно иметь и патент, и РВП. Получение РВП не приводит к аннулированию патента.

- Патент может аннулировать территориальный орган в сфере внутренних дел только в случаях, указанных в п. 22 ст. 13.3 Закона № 115-ФЗ. Аннулирование патента в связи с получением РВП в этом пункте не указано.

Патент продолжает действовать до того срока, на который уже были заранее уплачены фиксированные авансовые платежи НДФЛ (п. 5 ст. 13.3 Закона № 115-ФЗ).

Вывод: и после получения иностранным гражданином РВП продолжает действовать порядок, предусмотренный абз. 3 п. 3 ст. 224 НК РФ.

Доходы иностранных граждан облагаются по ставке 13% (15%) с зачетом внесенных по патенту фиксированных платежей НДФЛ. Это касается и тех случаев, когда иностранцы с РВП не являются налоговыми резидентами России.

В тех случаях, когда иностранный гражданин оплачивает фиксированные авансовые платежи за патент не вперед, а ежемесячно, после получения РВП у него уже нет оснований вносить очередной платеж.

Он больше не обязан иметь патент, потому что становится временно проживающим, а не временно пребывающим лицом. После того как иностранный гражданин перестает вносить платежи за патент, его действие прекращается (п. 5 ст.

13.3 Закона № 115-ФЗ).

Доходы после прекращения действия патента облагаются налогом исходя из того, является ли иностранный гражданин налоговым резидентом России или нет: по ставке 13% (15%) или 30%.

Пример. В организации работает временно пребывающий иностранный гражданин на основании патента:

- Он оплатил патент за 6 месяцев на период с 20 апреля 2022 года по 19 октября 2022 года.

- 25 июня 2022 года получил статус временно проживающего.

- До окончания срока действия патента, то есть до 19 октября 2022 года, НДФЛ рассчитывается в прежнем порядке, действующем для иностранных граждан, работающих по патенту: по ставке 13% (15%) с зачетом уплаченных фиксированных авансовых платежей.

- После 19 октября 2022 года, если иностранный гражданин является налоговым резидентом России, то НДФЛ рассчитывается также с применением ставки 13% (15%), но прекращается зачет ранее уплаченных фиксированных авансовых платежей.

Расчет страховых взносов

Обучение для бухгалтера

Как работать с иностранцами в 2023 году

Программа курса

Независимо от наличия патента порядок исчисления страховых взносов с выплат этим гражданам общий.

С 2023 года по иностранным работникам страховые взносы на ОПС, ОМС, на случай ВНиМ начисляются, как и по российским, — по единому тарифу 30% (15,1% сверх предельной базы) (п. 1 ст. 420 НК РФ, п. 1 ст.

7 Федерального закона от 15.12.2001 № 167-ФЗ, ч. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ, ч. 1.1 ст. 10 Ф ч. 1.1 ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ, Письмо Минфина России от 19.12.

2022 № 03-15-06/124369).

Если работодатель применяет пониженные тарифы (ст. 427 НК РФ), то они справедливы и в отношении выплат иностранцам. Это положение касается и дополнительных тарифов страховых взносов (ст. 428 НК РФ).

Есть исключения только по временно пребывающим высококвалифицированным иностранным специалистам (ВКС).

По ним порядок следующий:

- На выплаты, взносы на ОПС, ОМС, на случай ВНиМ не начисляются.

- На выплаты временно пребывающим ВКС из стран ЕАЭС взносы на ОМС, на случай ВНиМ начисляются в общем порядке, ОПС — не начисляются.

- На выплаты временно и постоянно проживающим ВКС граждан всех стран взносы на ОПС, ОМС, на случай ВНиМ начисляются по общему тарифу 30%.

Такой порядок вытекает из положений п. 1 ст. 420 НК РФ, п. 1 ст. 7 Закона № 167-ФЗ, ч. 1 ст. 2 Закона № 255-ФЗ, ч. 1, 1.1 ст. 10 Закона № 326-ФЗ, п. 3 ст. 98 Договора о ЕАЭС от 29.05.2014, Письма Минфина России от 12.07.2017 № 03-15-06/44430.

Взносы на страхование от несчастных случаев на производстве по всем категориям иностранных работников без исключения начисляются по общим правилам (ст. 3, 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

В шпаргалке вы найдете таблицу с тарифами страховых взносов, которые следует начислить на выплаты иностранным гражданам, находящимся в РФ, в рамках трудовых отношений.

В шпаргалке собрана полезная информация из статьи:

- Страховые взносы иностранным рабочиникам 603.9 КБ

Для скачивания шпаргалки нужно войти или зарегистрироваться

Ндфл c иностранцев, работающих по патенту в 2023 году: оплата, возврат, возмещение — контур.бухгалтерия

Подробнее о патенте для иностранных работников из безвизовых стран читайте здесь.

Иностранный гражданин при получении или продлении патента уплачивает НДФЛ в виде фиксированных авансовых платежей. Сумма платежа рассчитывается по формуле (п. 2 ст. 227.1 НК РФ):

1 200 рублей × коэффициент дефлятор × региональный коэффициент, где:

- коэффициент-дефлятор, установленный на соответствующий календарный год — 2, 270 в 2023 году.

- коэффициент, устанавливаемый на соответствующий календарный год законом субъекта РФ. Если региональный коэффициент не установлен субъектом РФ, то он приравнивается к 1.

Таким образом, минимальная цена патента для иностранных граждан в 2023 году составит 1 200 × 2,270 = 2 724 рубля в месяц. Тут следует помнить о правиле округления до целых рублей — суммы до 50 копеек отбрасываются, а суммы более 50 копеек округляются до рубля.

Если патент выдали в 2023 году, а закончится он уже в 2024 году, то НДФЛ не придется пересчитывать с учетом повышенного коэффициента дефлятора (письма ФНС от 27.01.2016 № БС-4-11/1052, Минфина от 19.03.2018 № 03-04-07/17158).

Организация или предприниматель может оплатить патент за иностранца, это не запрещено. При этом порядок зачета фиксированных авансовых платежей у налогового агента не изменяется.

Однако такой платеж будет признан доходом иностранца с патентом, поэтому с него нужно будет удержать НДФЛ и перечислить в бюджет.

Причем ставка НДФЛ будет равна 30%, так как этот доход получен не от работы по патенту.

Работодатель, налоговый агент, рассчитывает НДФЛ в общем порядке, но при его удержании из доходов работника зачитывает уже уплаченные им в соответствующем налоговом периоде авансовые платежи (п. 5 и 6 ст. 227.1 НК РФ).

Доходы временно пребывающих граждан с патентом, полученные от работы по трудовому договору, облагаются НДФЛ по ставке 13 % или 15 % после превышения суммы в 5 млн рублей (Письмо Минфина РФ от 16.03.2016 № 03-04-05/14470).

Для зачета авансовых платежей нужны:

- Заявление работника на уменьшение НДФЛ на сумму фиксированного авансового платежа в произвольной форме;

- Документы, подтверждающие уплату авансовых платежей (квитанции об уплате);

- Уведомление из ИФНС, подтверждающее право на уменьшение суммы НДФЛ на сумму уплаченных авансовых платежей.

Чтобы получить уведомление от налоговой, работодатель обращается в инспекцию с заявлением по форме, утвержденной приказом ФНС от 13.11.2015 № ММВ-7-11/512. Уведомление налоговый орган обязан выдать в срок, не превышающий 10 рабочих дней.

Каждый год надо будет получать новое уведомление и на каждого иностранца оно должно быть свое. Если патент переходит с одного года на следующий, уведомление выдадут только на текущий год. В будущем нужно будет обратиться за ним повторно.

Уменьшить НДФЛ на сумму фиксированного авансового платежа в течение налогового периода может только один работодатель по выбору налогоплательщика. Этот момент контролирует ИФНС, выдавая уведомление только одному налоговому агенту в течение налогового периода.

Если уплаченные суммы авансовых платежей за период действия патента в соответствующем налоговом периоде превышают сумму исчисленного налоговым агентом НДФЛ за этот период, то сумма такого превышения не является излишне удержанным налогом и не подлежит ни возврату, ни зачету.

Уменьшить НДФЛ можно только на сумму фиксированных авансовых платежей, которые относятся к тому же году. При исчислении суммы налога с каждого дохода из его суммы вычитается фиксированный авансовый платеж. Если платеж оказался больше исчисленного НДФЛ, остаток можно учесть при расчете НДФЛ со следующих выплат внутри того же года.

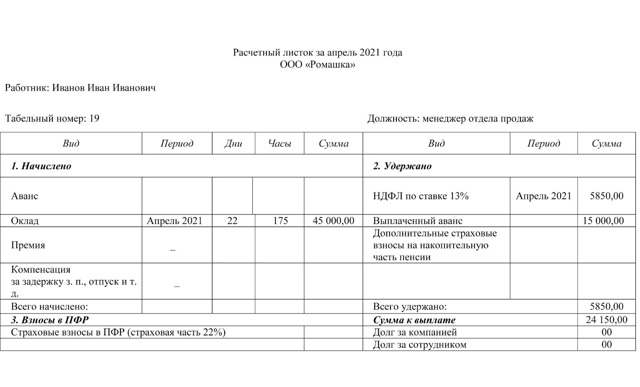

Такое уменьшение работодатель должен показать в расчете 6-НДФЛ и приложении к нему (бывшей справке 2-НДФЛ). В расчете 6-НДФЛ сумма фиксированного авансового платежа отражается следующим образом:

- в Разделе 1 по строкам 021-024 указывается НДФЛ, подлежащий уплате с доходов за последние три месяца отчетного периода по срокам перечисления. В эти строке попадает как НДФЛ иностранцев с патентом, так и налог за других лиц по тому же КБК. Если фиксированный платеж равен НДФЛ или больше него, налога к уплате не будет.

- в Разделе 2 по строкам 110 и 112 отражаются все доходы сотрудников, в том числе иностранцев с патентом. В поле 140 — сумма налога, исчисленная по всем работникам. А в поле 150 отражаются конкретно фиксированные авансовые платежи, которые уменьшают исчисленную сумму налога. Итоговая сумма удержанного налога показана в строке 160.

В справке о доходах и суммах налога (бывшая 2-НДФЛ) сумма фиксированных авансовых платежей отражается в одноименном поле раздела 2 справки.

В поле «Код вида уведомления» раздела 3 проставляется цифра «3», которая соответствует уведомлению, подтверждающему право на уменьшение НДФЛ на фиксированные авансовые платежи.

В остальных полях укажите номер и дату уведомления, а также код выдавшего его налогового органа.

В бухгалтерском учете для удержания НДФЛ мы используем проводку Дт 70 Кт 68-НДФЛ, а для перечисления в бюджет — Дт 68-НДФЛ Кт 51. Обе эти проводки должны быть составлены на сумму разницы между начисленным за период НДФЛ и суммой уплаченного фиксированного авансового платежа.

Пример. М. М. Дихтяренко в марте 2023 года купил патент на работу в Москве в течение полугода. Фиксированный авансовый платеж составил 39 026 рублей (1 200 рублей × 2,270 × 2,3878 × 6 месяцев).

25 марта иностранец устроился на работу с окладом 70 000 рублей. Он сразу написал заявление на уменьшение НДФЛ на сумму авансового платежа, работодатель направил своей заявление в ИФНС и получил уведомление о праве уменьшения налога. Уже с доходов за март НДФЛ можно будет уменьшить на сумму фиксированного платежа. Рассчитаем сумму налога к удержанию:

Март. Зарплата за отработанные 5 дней составит 15 217 рубля. НДФЛ — 1 978. Работодатель может не удерживать налог, так как он полностью покрывается фиксированным платежом. Остаток авансового платежа 37 048 рублей.

Апрель. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей. НДФЛ по-прежнему можно не удерживать. Остаток авансового платежа 27 948 рублей. В мае и июне ситуация аналогичная.

К августу остаток авансового платежа составит 648 рублей. Он уже не покрывает НДФЛ, поэтому работодатель уплатит налог в бюджет.

Август. Зарплата составит 70 000 рублей, НДФЛ — 9 100 рублей НДФЛ к удержанию равен 8 452 рубля (9 100 — 648).

Получается, что с марта по июль бухгалтер выплачивал Дихтяренко зарплату в полном размере, не удерживая налог. Первое удержание произойдет в августе. Для этого в учете нужны проводки:

| Начисляем зарплату | Дт 20 Кт 70 | 70 000 рублей |

| Удерживаем НДФЛ | Дт 70 Кт 68-НДФЛ | 8 452 рубля |

| Платим НДФЛ в бюджет | Дт 68-НДФЛ Кт 51 | 8 452 рубля |

| Выплачиваем зарплату | Дт 70 Кт 51 | 61 548 рублей |

Согласно п. 6 ст. 227.1 НК РФ работодатель, принявший на работу иностранца с патентом, вправе уменьшить НДФЛ, исчисленный с его доходов, на сумму фиксированных авансовых платежей, уплаченных таким работником за период действия патента.

При этом уменьшить налог можно только в том случае, если он получит от налогового органа уведомление о подтверждении права на такое уменьшение. Для получения уведомления работодатель должен подать в налоговый орган соответствующее заявление.

С 2023 года действует новый порядок уплаты налогов — через единый налоговый счет. При этом НДФЛ, который уплачивается в порядке, установленном ст. 227.1 НК РФ, платить надо по старым правилам. Речь в этой статье идет об НДФЛ от осуществления трудовой деятельности по найму в Российской Федерации на основании патента отдельными категориями иностранных граждан.

Это значит, что от перечисления единым платежом освобождена только плата за сам патент — фиксированные авансовые платежи.

НДФЛ, удержанный налоговым агентом с доходов иностранных граждан от осуществления трудовой деятельности по найму в РФ на основании патента, нужно перечислять в бюджет в составе ЕНП.

Попробуйте поработать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета, расчета зарплаты и отправки отчетности через интернет.

Познакомиться с сервисом

Иностранные работники и НДФЛ в 2023 году

По общему правилу для всех действует одна ставка НДФЛ — 13 (15)%, независимо от того с кем вы заключили трудовой договор или ГПХ (иностранцем или российским гражданином).

Именно эту ставку и нужно применять, если ваш сотрудник или исполнитель на ГПХ является налоговым резидентом РФ.

Напомним, что налоговыми резидентами считаются лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст.207 НК).

Чтобы подтвердить налоговый статус иностранный сотрудник должен предоставить работодателю документы, подтверждающие факт его пребывания на территории РФ:

-

Копию своего загранпаспорта, где стоят отметки таможенников о пересечении границы.

-

Миграционную карту.

-

Справку с предыдущего места работы, с датами трудовой деятельности.

-

Билеты и иные проездные документы, доказывающие факт въезда в Россию.

-

Другие документы.

Ставка налога для нерезидентов

Если физлицо не является налоговым резидентом РФ, то к нему применяется основная ставка НДФЛ для нерезидентов — 30%. Однако, как и в каждом правиле тут есть некоторые исключения.

Ставки НДФЛ для высококвалифицированных иностранных специалистов

Если иностранный гражданин получил разрешение на работу в качестве высококвалифицированного специалиста (ВКС), то для него применяется ставка 13 (15)% вне зависимости от того, является он налоговым резидентом РФ или нет.

Важное уточнение, что ставка 13 (15)% для специалистов ВКС-нерезидентов распространяется только на доходы от трудовой деятельности.

https://www.youtube.com/watch?v=FSIHf7AOuaQ\u0026pp=ygWlAdCa0LDQutC40LUg0J3QsNC70L7Qs9C4INCf0LvQsNGC0Y_RgiDQmNC90L7RgdGC0YDQsNC90YbRiyDQoNCw0LHQvtGC0LDRjtGJ0LjQtSDQkiDQoNC-0YHRgdC40Lgg0J_QviDQn9Cw0YLQtdC90YLRgyDQmCDQmtCw0Log0JLQtdGA0L3Rg9GC0Ywg0J3QtNGE0Lsg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

Если нерезидент получил другой доход, например, материальную помощь, оплату аренды жилья или проезда, то ставка будет стандартная — 30%.

Ставка НДФЛ для иностранца, работающего по патенту

Иностранцы, которые работают по патенту — это граждане других стран, которые въехали на территорию РФ в безвизовом порядке и получили патент на занятие трудовой деятельностью.

По такому же принципу, как и с квалифицированными сотрудниками, налоговый агент удерживает с дохода, выплаченного иностранцу на патенте, 13 (15)% независимо от статуса налогового резидентства.

К тому же, сумма исчисленного налога может быть уменьшена на сумму фиксированных авансовых платежей, которую иностранец платит за патент.

Фиксированные платежи за патент в настоящее время составляют 1200 руб. в месяц.

Уменьшить исчисленную сумму НДФЛ на сумму фиксированных авансовых платежей можно только после получения уведомления от ФНС. Причем уменьшить сумму исчисленного налоговым агентом НДФЛ можно только на фиксированные авансовые платежи, которые уплатили в этом налоговом периоде. Остаток стоимости патента для вычета на следующий налоговый период не переносится.

Ндфл у граждан еаэс

Еще одна категория работников, которая характеризуется снижением стандартного размера ставки по НДФЛ — это граждане стран ЕАЭС (Белоруссия, Армения, Киргизия и Казахстан). Доходы, которые они получают, работая на территории РФ, будут облагаться ставкой 13 (15)%.

Однако, к концу налогового периода граждане ЕАЭС должны получить статус налоговых резидентов РФ, иначе НДФЛ с их доходов будет пересчитан по ставке 30%.

Если сотрудник уволился до окончания налогового периода (календарного года), то работодателю не придется устанавливать его статус и пересчитывать налог.

Какие доходы облагаются и каким образом

Объем доходов, которые будут облагаться налогом, а также ставка этого налога зависит от того, какой налоговый статус у иностранного гражданина и видов получаемых доходов — на территории РФ или за ее пределами.

Если физлицо не является резидентом РФ, то объект обложения налогом на доходы физлиц возникнет только тогда, когда будет получен доход от российских источников. И облагаться он будет по ставке 30%.

Если же иностранец выполняет работу по договору ГПХ, но за пределами РФ, то объекта налогообложения нет, и НДФЛ с такого дохода не начисляется.

Что касается резидентов, то НДФЛ облагается как доход от источников России, так и за ее пределами. Весь трудовой доход будет облагаться по ставке 13 (15)%.

Если иностранец является резидентом РФ, то с его дохода налоговый агент обязан удержать НДФЛ по ставке 13 (15)%.

К доходам от источников на территории РФ относится оплата труда за работу, которая выполняется на территории России.

Чтобы определить, где выполняется работа — на территории РФ или за ее пределами, нужно обратиться к трудовому договору, где будет указано место выполнения работы, даже если она выполнялась дистанционно.

Чтобы определить источник дохода по договорам ГПХ нужно обратиться к месту, где фактически будет выполнена работа.

Если иностранец приобретает статус налогового резидента, то в отношении его возможно произвести перерасчет удержанного НФДЛ.

Например, если иностранный гражданин получил статус налогового резидента 15 июня, то все доходы, полученные после 15 июня должны облагаться налогом по ставке 13 (15)%.

В случаях, когда статус работника в данном налоговом периоде уже не изменится, налоговый агент может сделать соответствующий перерасчет.

АКГ «Созидание и Развитие» поможет в решении самых спорных вопросов по НДФЛ. Запишитесь на консультацию прямо сейчас.

Реклама: ООО «Созидание и Развитие», ИНН: 7729407083, erid: LjN8KKpgG

Ндфл с зарплаты иностранцев на патенте: как удерживать и перечислять в бюджет

- Главная →

- Журнал →

- Налоги →

- НДФЛ

С января 2023 года налоги в бюджет перечисляются посредством единого платежа.

Однако для НДФЛ, уплачиваемого иностранцами, которые работают в РФ на основании патента, сделано исключение. Этот налог нужно направлять в бюджет как и прежде — отдельным платежным поручением.

Но распространяется ли это исключение также на НДФЛ, который работодатель удерживает у таких сотрудников при выплате им заработной платы?

С 1 января 2023 года налоги уплачиваются единым платежом (ст. 58 НК РФ). Из этого правила есть несколько исключений, и одно из них — НДФЛ, уплачиваемый в порядке, установленном ст. 227.1 НК РФ. Речь о налоге иностранных работников с патентом.

Такой налог нужно перечислять не через ЕНП, а отдельным платежным поручением. Однако формулировка НК РФ в этой части такова, что порождает сомнения у налогоплательщиков. Можно встретить два варианта трактовки:

- исключение распространяется на любой НДФЛ, плательщиком которого являются «патентные» иностранцы;

- исключение касается только сумм, которые вносятся в качестве платы за сам патент, а налог, который в дальнейшем будет удерживаться из вознаграждения таких сотрудников, надо перечислять в бюджет в составе ЕНП.

Давайте разбираться, что из этого верно.

Обратимся к формулировке п. 1 ст. 58 НК РФ. Там дословно сказано следующее:

«уплата налога на доходы физических лиц, уплачиваемого в порядке, установленном статьей 227.1 настоящего Кодекса, осуществляется не в качестве единого налогового платежа».

Как видим, исключение установлено для НДФЛ, который уплачивается в порядке, установленном ст. 227.1 НК РФ. Значит, чтобы понять, какие именно суммы налога не подпадают под ЕНП, нужно внимательно изучить ст. 227.1 НК РФ и понять, какой налог уплачивается по ее правилам.

Как гласит п. 1 этой статьи Кодекса, в порядке, установленном данной статьей, исчисляется сумма и уплачивается НДФЛ от осуществления трудовой деятельности по найму в Российской Федерации на основании патента отдельными категориями иностранных граждан.

Работе налоговых агентов — нанимателей таких иностранных граждан — посвящен п. 6 ст. 227.1 НК РФ.

Там сказано, что агенты исчисляют общую сумму НДФЛ с доходов вышеозначенных лиц и уменьшают ее на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду. Ни про удержание, ни про уплату НДФЛ, исчисленного в таком порядке налоговым агентом, в ст. 227.1 НК РФ не говорится ни слова.

Формируйте платежные поручения на уплату налогов и передавайте в ИФНС уведомления об исчисленных суммах налогов

Попробовать

Получается, что в порядке, установленном ст. 227.1 НК РФ, налоговые агенты лишь исчисляют сумму НДФЛ, но не удерживают и не уплачивают ее. Последние два действия регулируются уже общими положениями, зафиксированными в ст. 226 НК РФ. А, значит, на такой НДФЛ установленное в п. 1 ст. 58 НК РФ исключение не распространяется.

- Таким образом, НДФЛ, удержанный налоговым агентом с доходов иностранных граждан от осуществления трудовой деятельности по найму в РФ на основании патента, нужно перечислять в бюджет в составе ЕНП.

- Как оформлять платежные поручения по ЕНП и налогам, не входящим в ЕНП. Читать статью →

- Подтверждение этому можно найти и на сайте ФНС, причем сразу в двух местах:

- Раздел о ЕНП — в нем размещены таблицы с информацией о налогах, которые нужно перечислять через ЕНП, вне ЕНП или по выбору налогоплательщика. Так вот, если мы откроем таблицу, которая посвящена налогам, уплачиваемым вне ЕНП (сейчас она называется ENS-Doc-4, а ранее файл имел наименование nokbk_enp), то увидим, что НДФЛ, удерживаемого налоговым агентом с доходов «патентных» иностранцев, там нет.

- Сервис для заполнения платежного поручения — он не предусматривает возможность сформировать платежный документ на перечисление рассматриваемого НДФЛ вне ЕНП.

Подведем итоги. С января 2023 года отдельно от ЕНП в бюджет перечисляется только плата за сам патент — фиксированные авансовые платежи по НДФЛ.

Налог, который наниматель в последующем удерживает из заработной платы таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Что такое трудовой патент

Светлана Пугач

ведет кадровое делопроизводство в бюджетном учреждении

Профиль автора

Чтобы работать в России, большинству иностранцев нужно получить официальное разрешение. Какое — зависит от страны, гражданами которой они являются.

Одним иностранцам нужен патент, другим — разрешение на работу. В этом материале я расскажу про патент — он нужен тем работникам, кто въехал на территорию страны в безвизовом порядке и не имеет разрешения на временное проживание или вида на жительство.

Оформляет патент всегда сам сотрудник. Работодатель может помочь переоформить патент, написав ходатайство, но делает документ именно иностранец.

Как выглядит патент. Патент — это карточка с цветной фотографией.

В нем указывают фамилию, имя, отчество иностранного гражданина, дату его рождения, гражданство, регион, в котором он может работать, например «Курская область», дату выдачи патента и профессию, по которой он будет трудиться. Указывать профессию в патенте или нет — решает каждый регион отдельно, но если она указывается, работать можно только по ней.

У патента есть утвержденная МВД форма

Чем отличается от разрешения на работу. Жителям стран, которые обязаны въезжать в Россию по визе, и лицам без гражданства нужно вместо патента оформлять разрешение на работу.

Внешне разрешение похоже на патент — это тоже карточка с фотографией и краткой информацией о мигранте. И патент, и разрешение на работу получают в миграционных подразделениях МВД.

Подпишитесь, чтобы следить за разборами новых законов и анализом финансовой ситуации Подписаться

У патента есть и преимущества, и неудобства для иностранного гражданина и работодателя. Расскажу о них подробнее.

Например, работодатель получает возможность закрыть вакансии, защитить свои права и обезопасить себя.

Зарплата мигрантов с патентом с первого дня работы облагается НДФЛ 13%. Работодателю не придется мучиться и пересчитывать налог в зависимости от статуса — резидент или нерезидент.

Возможность закрыть вакансии. Большинство иностранных граждан работают на должностях, на которых россияне не хотят трудиться. Нанимая иностранцев, работодатель может быстрее закрыть вакансии.

Безопасность. Чтобы получить патент, иностранец проходит медосмотр и подтверждает знание русского языка. Полиция проверяет, не связан ли гражданин с криминалом. Патент выдают только после проверки — и она бесплатна для будущего работодателя.

Для иностранца главный плюс патента в том, что у него как у работника при заключении трудового договора такие же трудовые права, что и у россиян: восьмичасовой рабочий день, отпуск, охрана труда и другие. Работодатель обязан соблюдать все условия договора. Иначе иностранный работник сможет обратиться в суд и отстоять свои права.

Если работника на патенте не устраивают условия работы, он может поменять работодателя. Патент ограничивает только регион, где можно работать, и в некоторых субъектах РФ — профессию, но разрешает менять заказчиков или работодателей.

Но есть и свои неудобства. Работодателю придется контролировать сроки действия патента и следить, чтобы работник трудился по профессии и на территории, которая указана в патенте.

Обычно патент дает право работать только по определенной профессии, поэтому работодателю придется учитывать это и не переводить иностранца на другую должность, даже если это удобно и нужно. Если в патенте указана профессия «маляр», работник должен выполнять функции маляра, если вместо этого он строит стены или кладет тротуар, он с работодателем нарушает закон.

Для иностранного гражданина неудобства могут быть такими.

Много требований. Нужно собрать пакет документов, пройти медосмотр и, возможно, сдать экзамен — без этого патент не оформить.

Патент нужно переоформлять. Нельзя один раз оформить патент и вечно по нему работать. Его выдают на срок от 1 до 12 месяцев. После 12 месяцев его нужно переоформлять.

Патент нужен гражданам стран, с которыми у России установлен безвизовый режим. Им должно исполниться 18 лет на момент подачи заявления.

Граждане Украины могут работать без патента, если предъявят выданный МВД документ о дактилоскопии.

Взять на работу иностранца с патентом могут юрлица, ИП, адвокаты, учредившие адвокатский кабинет и нотариусы.

Обычные люди тоже могут нанимать мигрантов для работы по дому, если она не связана с предпринимательской деятельностью.

Например, россиянин может нанять гражданина Таджикистана, чтобы тот сделал в его квартире ремонт, но не может нанять бригаду из иностранцев, чтобы предлагать другим людям их услуги по ремонту.

Трудовой договор с иностранцем заключают такой же, как и с гражданином России, но еще обязательно добавляют реквизиты патента — серию, номер, кем и когда выдан.

В гражданско-правовом договоре тоже указывают данные патента. Кроме патента для заключения ГПД мигрант представляет паспорт, СНИЛС и диплом, если работа требует специальной подготовки.

Если иностранец работает в организации, у ИП, адвоката или нотариуса, он приносит копию трудового договора или гражданско-правового договора в миграционный отдел МВД, где ему выдали патент.

Если получали патент в Санкт-Петербурге, значит, работать можно только там. А для работы в другом регионе, даже в Ленинградской области, придется получать новый патент.

Патент на работу выдает территориальное подразделение по вопросам миграции Министерства внутренних дел.

Чтобы упростить процедуру, иностранец может обратиться в МВД через миграционный центр. В каждом регионе он свой, например:

Медосмотр для патента на работу. На медосмотре иностранец сдает анализы на ВИЧ, сифилис, лепру и ковид, проходит флюорографию, осмотр фтизиатра, дерматовенеролога и инфекциониста. Затем ему выдают медицинское заключение.

Экзамен на патент. Если у мигранта нет аттестата или диплома, полученного в СССР или России, ему нужно сдать экзамен на знание русского языка, истории и законодательства РФ.

Экзамен можно сдать в одном из 13 вузов из перечня или в специальных организациях, с которыми у этих вузов есть соглашение. Узнать, где сдают экзамен, можно в МВД или миграционном центре.

Варианты пробных тестов можно найти в интернете, например на сайте Юго-Западного государственного университета. Еще при вузах часто есть специальные курсы для иностранцев.

Документы. Для патента нужны:

- Заявление о выдаче патента по установленной форме.

- Паспорт или другой документ, удостоверяющий личность, и его нотариально заверенный перевод. Заверять перевод нужно в России.

- Миграционная карта — это документ, который каждый иностранный гражданин получает при въезде в Россию.

- Справка об отсутствии опасных заболеваний, таких как туберкулез, сифилис, ВИЧ или коронавирусная инфекция.

- Документ, который подтверждает знание русского языка, истории и основ законодательства России. Если мигрант не отучился минимум 9 классов в СССР или России, ему нужно будет сдать экзамен.

- Уведомление о постановке на миграционный учет по месту пребывания.

- Квитанция об уплате штрафа, если человек нарушил срок подачи документов для оформления патента.

Документы нужно сдать в миграционный отдел МВД или в профильный центр, если такой есть в регионе. Их проверят и решат, выдать патент или отказать. После того как заявление одобрят, нужно сдать отпечатки пальцев.

Дактилоскопия и фотографирование. У всех мигрантов перед выдачей патента берут отпечатки пальцев и ладоней — их вносят в базу данных МВД. Также иностранцев фотографируют.

Особенности оформления патента в Москве. В отличие от многих регионов, в Москве процедура оформления немного проще.

Чтобы получить патент, нужно обратиться в Многофункциональный миграционный центр — ММЦ — с паспортом, миграционной картой и уведомлением о постановке на миграционный учет.

Остальные документы оформят сотрудники центра, и второй раз иностранцу нужно будет приехать, только чтобы заплатить фиксированные авансовые платежи по НДФЛ и получить готовый патент.

Патент оформляют в течение 20 рабочих дней со дня подачи заявления. Когда он будет готов, иностранцу придет смс. Статус заявления также можно проверить в личном кабинете на сайте центра.

Если иностранец подаст документы сразу в МВД, то патент ему выдадут в течение 10 рабочих дней со дня подачи заявления. Чтобы забрать готовый патент, понадобится паспорт и квитанция об уплате авансовых платежей по НДФЛ.

Сроки уплаты. В первый раз мигрант уплачивает налог перед получением патента. Если он хочет продлить патент, ему нужно внести платеж за следующий период — и сделать это до того, как кончится срок первого платежа. Например, если работник получил патент 1 марта 2023 года на три месяца, при продлении патента ему нужно внести платеж до 31 мая 2023 года.

Стоимость по регионам. Сумма за оформление патента различается в разных регионах и зависит от двух величин: коэффициента-дефлятора от Минэкономразвития России и регионального коэффициента, который определяет субъект РФ. Коэффициент-дефлятор учитывает изменение потребительских цен на товары, работы и услуги в России за прошлый период. Он фиксированный, на 2023 год это 2,27.

Формула расчета авансового платежа НДФЛ такая:

фиксированный авансовый платеж × коэффициент-дефлятор × региональный коэффициент × количество месяцев действия патента.

- Фиксированный авансовый платеж равен 1200 Р.

- Давайте рассмотрим на примере.

- Квитанцию для оплаты можно получить в организации, которая занимается выдачей патента: МВД, миграционном центре.

- Оплатить патент можно на госуслугах, выбрав сервис «Оплата патента на работу для иностранцев».

- После того как иностранец получил патент, он должен трудоустроиться — заключить трудовой договор или гражданско-правовой договор.

У мигранта есть два месяца с момента выдачи патента, чтобы предоставить копию трудового договора или договора ГПХ в миграционный отдел МВД. Если он этого не сделает, его патент аннулируют.

Если иностранец пробудет в России дольше 90 дней, официально не работая, а потом уедет, то его могут не пустить обратно.

Работодатель может проверить подлинность патента через специальный сервис на сайте МВД, но эта информация будет справочной. Сделать это можно онлайн и бесплатно. Нужно заполнить форму на сайте МВД, после этого работодатель увидит, действителен патент или нет.

Для этого работодатель должен написать официальное письмо на бланке, потом либо отнести его в территориальный орган МВД, либо отправить почтой и ждать официального ответа. Ответ придет на бланке и с печатями. Срок ответа на официальные обращения — до 30 дней.

Иностранный работник может сам подать заявление об аннулировании патента. Например, когда нужно срочно уехать на родину, а патент предоплачен на несколько месяцев вперед.

Патент можно оформить на срок от 1 до 12 месяцев. После 12 месяцев патент нужно переоформить, если иностранец хочет продолжать работать в России.

Срок выезда после окончания патента. Если патент перестал действовать, мигрант может оставаться в России, пока не кончится срок его временного пребывания.

По общему правилу срок временного пребывания — суммарно 90 дней с момента въезда в страну в течение 180 дней. Если есть патент, то срок продлевается на время его действия.

Чтобы продлить патент, необходимо уплатить авансовые платежи по НДФЛ на нужное количество месяцев.

Допустим, Казбек получил патент на шесть месяцев и хочет продлить еще на три месяца. Тогда до конца срока действия патента он должен заплатить НДФЛ еще за три месяца. Продлевать патент можно только на срок до 12 месяцев. Потом Казбеку придется оформлять его заново.

Можно платить налог каждый месяц, главное — до того, как кончится период, за который он внесен.

Айгуль может получить патент на месяц и продлевать его на месяц каждый раз, главное — делать это до конца месяца. Если Айгуль получила патент 1 июля, то оплатить его продление нужно до 31 июля. Если патент на месяц получен 15 июля, оплатить нужно до 14 августа.

Если вовремя не оплатить патент, он перестанет действовать, придется оформлять его заново.

Можно ли продлить патент через год работы, не выезжая из страны. Продлить патент через год работы нельзя, его можно только переоформить. Выезжать из страны для этого не нужно.

К заявлению нужно приложить:

- Те же документы, что были нужны для первого патента.

- Квитанцию об уплате авансового платежа.

- Ходатайство работодателя или заказчика работ или услуг о переоформлении патента.

- Трудовой договор или договор ГПХ.

Новый патент будет действовать также от 1 до 12 месяцев, его тоже можно продлевать.

Вместе с трудовым договором или договором ГПХ этот документ поможет иностранцу переоформить патент и остаться работать в стране на законных условиях.

Иностранец не может легально работать без патента, а работодатель — использовать его труд. За нарушение могут наказать обоих.

В Москве, Санкт-Петербурге, Московской и Ленинградской областях штраф больше — от 5000 до 7000 Р и обязательная депортация.

В Москве, Санкт-Петербурге, Московской и Ленинградской областях штрафы для работодателя тоже больше:

- Для физлица — 5000—7000 Р.

- Для руководителей фирм — 35 000—70 000 Р.

- Для ИП и организаций — 400 000—1 000 000 Р или запрет деятельности на срок от 14 до 90 суток.

Штраф назначают за каждого нелегального мигранта.

Работодатель является налоговым агентом и уменьшает начисленный налог на доходы на ту сумму, которую мигрант уже заплатил.

Например, Ирина работает в Москве в кафе поваром, ее зарплата — 65 000 Р в месяц. НДФЛ в размере 13% с ее доходов — 8450 Р. Эту сумму работодатель должен перечислить государству.

Но Ирина уже заплатила авансовый платеж по НДФЛ, когда оформляла патент, — 6600 Р. Поэтому бухгалтер перечислит в бюджет меньше: 8450 Р − 6600 Р = 1850 Р.

После этого организация, в которой работает Ирина, направит в инспекцию заявление о подтверждении права уменьшать НДФЛ на сумму авансовых платежей. После получения от ИФНС специального уведомления бухгалтер проведет перерасчет.

Если иностранец работает в нескольких местах, то уменьшить начисленный налог на сумму авансовых платежей он может только у одного работодателя.

- Патент на работу получают иностранцы, которым для въезда в Россию не нужна виза. Например, граждане Азербайджана, Абхазии, Узбекистана, Таджикистана, Молдавии и Украины.

- Чтобы оформить патент, нужно встать на миграционный учет по месту пребывания, сделать нотариально заверенный перевод паспорта, пройти медосмотр, подтвердить знание русского языка, истории и законодательства РФ, написать заявление, сфотографироваться и сдать отпечатки пальцев.

- Чтобы получить готовый патент, нужно заплатить авансовый платеж по НДФЛ. Его размер зависит от региона, где человек будет трудиться.

- Патент дает право работать только на определенной территории и по профессии, которая в нем указана. В патентах для Москвы и Московской области профессию не пишут.

- Максимальный срок патента — 12 месяцев, затем его переоформляют.

- Работодатель должен уведомлять МВД о том, что взял на работу иностранца с патентом, и о том, что уволил его. Срок для уведомления — три рабочих дня.

- Уплаченный НДФЛ по патенту можно зачесть в счет налога с зарплаты. Для этого нужно обратиться к работодателю.