Самозанятым Россиянам Придется Платить Налоги В 2023 Году

В октябре 2018 года Госдума приняла закон, регулирующий отношения между самозанятыми гражданами и государством. Главным показателем этих отношений стал налог на самозанятых граждан. А также разработаны постановления и внесены обновления ФЗ в сфере налогового законодательства, определяющие, сколько платеж составляет и как его вносить.

Самозанятые

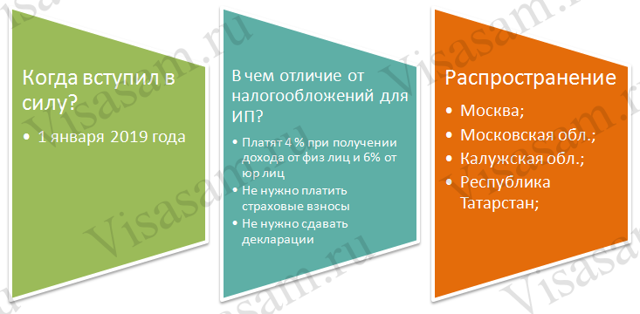

Налог на доход самозанятых граждан введен с 1 января 2019 года и начинает работу в тестовом режиме.

Текст закона “О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход” в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)” доступен для скачивания на нашем сайте.

Законопроект и сопроводительные документы можно найти и скачать на официальном сайте Госдумы: sozd.duma.gov.ru/bill/551845-7

Категорию самозанятых представляют люди, работающие на себя без найма работников. Налог на их доход введен в тестовом режиме в нескольких регионах в России.

Любая сумма до 200 000 рублей в месяц (до 2,4 млн в год), полученная в результате деятельности самозанятого человека, является налогооблагаемой.

Налог на самозанятых граждан позволяет осуществлять деятельность с учетом производительности ручного труда одним человеком. Превышение границ указанных сумм означает автоматический перевод в правовое поле и статус индивидуального предпринимателя (ИП). Или патентную систему налогообложения территориальной службой налоговых органов.

Кратко о налогах для самозанятых

В результате человек имеет другой статус, а налоговая служба доначисляет налоги исходя из нового статуса гражданина. Чтобы вернуться к прежнему режиму, необходимо подать соответствующее заявление в период следующего отчетного года в течение 20 календарных дней.

В свою очередь, и предприниматель, работающий один (без найма сотрудников), имеет право переквалифицироваться в статус самозанятого. В этом случае экономия на обязательных взносах в бюджет государства составит не менее 30 000 рублей.

Подписаны такие поправки президентом В. В. Путиным.

По обновленному законодательству закрыть ИП можно в течение дня. После этого осуществляется переход на налоговый режим самозанятых граждан.

Таким образом, происходит легализация бизнеса с небольшим доходом.

Следует учитывать, что не все виды деятельности могут осуществляться в статусе самозанятых.

Не относятся к самозанятым следующие лица:

- Перепродающие готовые товары.

- Занимающиеся перепродажей имущественных прав.

- Продающие товары, требующие акцизной маркировки.

- Занятые в добыче, обработке полезных ископаемых.

- Использующие один из режимов налогообложения.

- Уже оплачивающие 13 % НДФЛ.

- Заключающие договора в процессе работы: агентский, договор комиссии, или посреднический, трудовой.

Налог, которым облагается эта категория людей, называется налог на профессиональный доход (НПД).

Не облагается налогом деятельность следующих людей:

- Нянь.

- Репетиторов.

- Уборщиков.

- Для людей, осуществляющих эти виды деятельности, предусмотрены так называемые налоговые каникулы.

- По сути, такой режим позволяет работать как индивидуальному предпринимателю, так и как физическому лицу.

- Узнайте все самое важное о налогах для самозанятых граждан в видео.

Регионы, где будет проходить тестирование налога на доход самозанятых граждан:

- Московской области (и в Москве).

- Калужской области.

- Татарстане.

Не требуется обязательная оплата страховых взносов. Но если она не происходит, пенсия начисляется в минимальном размере (как социальная) и позже на пять лет, чем полагается любому другому работающему человеку.

Налоговая ставка составляет 4 %, когда денежные взаиморасчеты осуществляются только с физическими лицами, и 6 % — с юридическими.

Не требуется касса при принятии оплаты от клиентов.

Выставляется счёт 12 числа. Уведомление уже содержит необходимые реквизиты.

Оплата, поступающая от физических лиц, учитывается отдельно от расчётов, поступающих от юридических лиц.

Порядок распределения налоговых отчислений самозанятых граждан:

- 1,5 % распределяется в ФОМС. Фонд обязательного медицинского страхования обеспечивает бесплатное медицинское обслуживание граждан по полису ОМС.

- Добровольно гражданин вправе платить взносы в Пенсионный фонд России (ПФР). Самозанятые лица освобождены от обязательного порядка уплаты такого вида взносов.

Если человек осуществляет какую угодно деятельность, благодаря которой получает любой доход, но не зарегистрирован как самозанятый, то по закону он квалифицируется как гражданин, осуществляющий незаконную предпринимательскую деятельность.

Как зарегистрироваться в качестве самозанятого или встать на учет

Чтобы стать самозанятым, необходимо подготовить несколько документов и обратиться в территориальное отделение налоговой службы.

Что нужно для регистрации гражданина в качестве самозанятого

Как встать самозанятому человеку на учет в налоговом органе?

- На официальном сайте налоговой службы в личном кабинете.

- С помощью электронной регистрации, воспользовавшись мобильным приложением для самозанятых «Мой налог».

- Лично посетив кабинет приема обращений в отделении территориальной налоговой службы.

- Направить документы почтовым отправлением. Рекомендуется использовать при этом заказной вариант отправления.

Если налоговый режим не предусматривает систему налогообложения на вид деятельности (последняя не относится к самозанятости), регистрация будет автоматически аннулирована.

Мобильное приложение «Мой налог»

Упростить работу с отчетностью и взаимодействием с налоговыми органами самозанятому человеку предлагается, воспользовавшись специальным приложением «Мой налог». Зайти в него можно с любого устройства: компьютера, планшета, ноутбука, смартфона.

«Мой налог» позволяет:

- Произвести расчет по налогу. Рассчитывается налог как процент по каждому платежу, проведенному через привязанный к самозанятому гражданину банковский счет.

- Выполнить по налогу отчет. До 10 числа ежемесячно в специальном разделе личного кабинета отображается автоматически сформированный отчет, в котором содержится сумма налога, подлежащая оплате. Кроме того, система в автоматическом режиме выведет деньги со счета налогоплательщика на федеральный счет налоговой службы, тем самым осуществляя автоматизированную оплату необходимого налога без участия человека.

- Осуществить общение с фискальными органами.

- Чек, являющийся отчетностью как перед клиентом о приеме денег, так и перед налоговой о получении средств, может быть сгенерирован и направлен адресату как в электронном виде в приложении «Мой налог», так и путем печати на принтере с помощью этой же программы.

- С помощью приложения человек может встать на учет в налоговом органе, получить индивидуальный код для отчетности, сформировать чек для опыт клиентом, отправлять и получать любые рабочие уведомления.

- Приложение способствует экономии времени самозанятого гражданина и позволяет самостоятельно реализовывать обязанности по созданию любых отчетов по итогам своей деятельности и передавать информацию в упрощенном виде в налоговый орган не выходя из дома.

- Скачать приложение Мой налог для Андроид.

- Скачать приложение Мой налог для Apple IOS.

- Веб-сервис Мой налог.

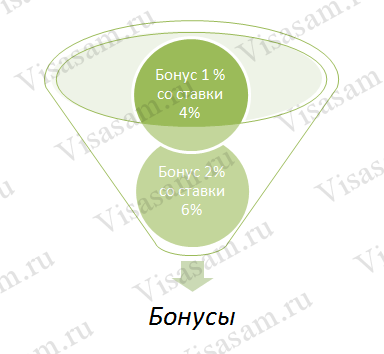

Бонусы

- Добросовестное и достоверное отображение хозяйственной деятельности, а также своевременно поступающая оплата от самозанятого гражданина способствуют начислению государственных бонусов.

- Бонусы от государства выражаются в привилегии на налоговый вычет.

Налоговая служба и безработные

Для налоговой службы нелегалами являются те, кто:

- Не трудоустроен официально.

- Не зарегистрирован как ИП.

- Не состоит на учете в городском центре занятости населения.

- Является безработным, но при этом:

- Имеет движение на банковском счете.

- Совершает регулярные покупки по кредитной карте, осуществляет ее пополнение.

В число подозрительных лиц попадают и те, на кого поступило заявление на проверку от бдительных граждан.

Основные способы поиска незаконных предпринимателей:

- Отслеживание объявлений на порталах по поиску работы, например, HH.RU, Rabota.ru, SuperJob, YouDo, Avito, «Из рук в руки» и подобных.

- Запросы в банки на просмотры счетов физических лиц и движение средств по их пластиковым картам.

- По опубликованным постам с рассказами о предлагаемой работе в интернете.

- Под видом покупателя делая закупки товара или услуг у нелегалов.

Штрафы за нелегальное предпринимательство

- Штраф должен заплатить гражданин, который осуществляет самостоятельную деятельность, приносящую ему доход, и не платит при этом налог.

- Штраф рассчитывается следующим образом:

- Как сумма, составляющая 20 % от неучтенного налога при первичном нарушении.

- В размере 100 % с суммы неучтенного дохода, если правонарушение совершено повторно в течение последних шести месяцев.

Штрафами за неуплату налогов облагаются:

- Лица, сдающие квартиры, комнаты, иное жилье в аренду.

В целом, как анонсировало правительство, не планируется менять условия для самозанятых в ближайшее десятилетие.

Оцените пост Загрузка…

Налог для самозанятых граждан в 2023 году

В предыдущей публикации про самозанятых мы выяснили, кто это, чем могут заниматься, и как пройти регистрацию в таком статусе. В этой статье мы разберёмся, какой налог надо платить тем, кто самостоятельно получает доход без регистрации ИП.

Что такое налог на профессиональный доход

Налог на профессиональный доход – это новый вид налогообложения, который начал действовать в качестве эксперимента, но в 2023 году действует по всей России. Режим называется льготным или специальным, потому что он освобождает физлиц от уплаты НДФЛ по ставке 13%.

Понятие профессионального дохода установлено в статье 2 закона от 27.11.2018 N 422-ФЗ: «Доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества». Плательщиками НПД могут быть не только обычные физические лица, но и те, кто зарегистрировал ИП.

Отдельно стоит сказать про оговорку относительно работодателей. Плательщики налога на профдоход могут параллельно работать по трудовому договору, но не по тому виду деятельности, по которому они признаются самозанятыми.

Более того, в законе сказано про то, что плательщик НПД не может оказывать услуги или выполнять работы для заказчика, который был его работодателем менее двух лет назад.

Это сделано специально, чтобы не началось массовое увольнение наёмных работников и перевод их в плательщиков НПД.

https://www.youtube.com/watch?v=9EOS6PUcHCA\u0026pp=ygVn0KHQsNC80L7Qt9Cw0L3Rj9GC0YvQvCDQoNC-0YHRgdC40Y_QvdCw0Lwg0J_RgNC40LTQtdGC0YHRjyDQn9C70LDRgtC40YLRjCDQndCw0LvQvtCz0Lgg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

По своей сути налог на профессиональный доход ближе всего к режиму УСН Доходы. Здесь тоже для расчёта налоговой базы учитывают только полученные доходы без произведённых расходов. Однако по сравнению с УСН Доходы ограничений в режиме для самозанятых больше.

| Годовой доход – не более 251,4 млн рублей (*) | Годовой доход – не более 2,4 млн рублей |

| Можно нанимать до 130 работников по договорам ГПХ и трудовым (*) | Работников по трудовым договорам нанимать нельзя |

| Можно заниматься торговлей, производством, услугами, работами | Нельзя заниматься торговлей, виды деятельности – это услуги, работы и реализация товаров собственного производства. |

(*) На УСН действуют не только обычные, но и повышенные лимиты. От соблюдения лимитов зависят налоговые ставки.

Вы можете стать самозанятыми со Сбербанком прямо сейчас. Оставьте заявку в сервисе и получите все достоинства приложения от ФНС, плюс дополнительные преимущества от Сбербанка.

Страховые взносы для плательщиков НПД

Анализируя причины, по которым миллионы самозанятых до сих пор не зарегистрировали ИП, налоговики выяснили, что одной из них является необходимость платить страховые взносы. Действительно, для тех, кто имеет нерегулярный доход от оказания услуг или выполнения работ, это значительная сумма — в 2023 году минимум 45 842 рубля (на пенсионное и медицинское страхование).

Причем платить взносы за себя ИП должен, даже если бизнесом он временно не занимается или прибыль не получает. А если дополнительная деятельность приносит всего 15-20 тысяч рублей в месяц, то отдавать из них 3-3,5 тысячи накладно.

Новое налогообложение самозанятых освобождает их от уплаты страховых взносов, в том числе, индивидуальных предпринимателей, которые перешли на НПД. Однако у этого есть и оборотная сторона – нет взносов, нет и страхового стажа для получения пенсии.

Чтобы иметь право на страховую, а не на социальную пенсию, самозанятые могут платить взносы на пенсионное обеспечение в добровольном порядке. Размер платежей на ОСП такой же, как для индивидуальных предпринимателей, в 2023 году это 36 723 рубля. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь.

А вот в отношении медицинского обслуживания плательщики НПД являются застрахованными лицами, хотя взносы на ОМС отдельно не платят. Дело в том, что часть уплаченного ими налога будет автоматически направляться в бюджет ФФОМС.

Налоговая ставка НПД

Профессиональный доход облагается по разным ставкам, в зависимости от того, кому были реализованы услуги или работы:

- 4% при реализации обычным физическим лицам;

- 6% при реализации организациям и ИП.

Закон гарантирует, что до конца 2028 года эти ставки не будут увеличиваться, а допустимый лимит доходов в 2,4 млн рублей – уменьшаться.

Кроме того, плательщикам НПД положен налоговый вычет на сумму до 10 000 рублей. Это означает, что рассчитанный налог может быть уменьшен на эту сумму, но в особом порядке:

- если доход получен от физического лица, то вместо 4% надо будет заплатить только 3%;

- если доход получен от организации или ИП, то вместо 6% надо будет заплатить только 4%.

Так будет продолжаться до тех пор, пока экономия на налоге не достигнет 10 000 рублей. Самим самозанятым беспокоиться об этом не надо, вычет будет автоматически учитываться при выставлении уведомления на уплату налога.

Если за один год вся сумма вычета не будет получена, то остаток перенесут на следующий год. Фактически, с учетом этого вычета, если клиентами самозанятого будут только физлица, то на первый миллион рублей профессионального дохода он будет платить налог по ставке 3%.

Как платить налог на профессиональный доход

Плательщику НПД рассчитывать свой налог самостоятельно не надо. Расчёт формируется автоматически через приложение «Мой налог». Как только самозанятый оформит чек через это приложение, сумма дохода попадает в налоговую базу.

По итогам каждого месяца, не позднее 12-го числа месяца, следующего за отчётным, самозанятый будет получать уведомление об уплате налога с указанием реквизитов. Для удобства к приложению можно привязать банковскую карту, тогда налог списывается автоматически.

Срок уплаты налога на профессиональный доход – до 25 числа месяца, следующего за отчётным. За нарушение срока оплаты налагается штраф в 20% от недоимки. Если сумма налога окажется меньше 100 рублей, платить её пока не надо, она добавится к налогу за следующий период. А при отсутствии дохода в отчётном месяце налога к уплате не будет, никакой обязательной фиксированной суммы здесь нет.

Если самозанятый получит доход больше 2,4 млн рублей в календарном году, то он теряет право платить НПД. Что делать при превышении установленного лимита доходов? Выход здесь только один – регистрировать бизнес в обычном порядке в налоговой инспекции.

https://www.youtube.com/watch?v=9EOS6PUcHCA\u0026pp=YAHIAQE%3D

Но если плательщиком НПД был уже зарегистрированный индивидуальный предприниматель, то у него есть 20 дней, чтобы перейти с этого режима на другой льготный (УСН, ЕСХН, ПСН). В противном случае дальнейшие доходы ИП будут облагаться в рамках общей системы с уплатой НДФЛ и НДС.

Особенности работы самозанятых с ИП и организациями

Для организаций и индивидуальных предпринимателей работать с самозанятыми выгоднее, чем нанимать работников по трудовому договору или договору ГПХ. Дело в том, что когда ООО или ИП заказывают услуги или работы у обычных физических лиц, то обязаны платить за них страховые взносы, а также удерживать и перечислять НДФЛ.

А вот если услуги или работы будут выполнены самозанятым, то он сам в ответе за свои доходы перед государством. За плательщика НПД заказчик не платит страховые взносы и не является его налоговым агентом.

По сути, оформление отношений с самозанятым будет происходить, как с индивидуальным предпринимателем. Для учёта расходов в сделках с самозанятыми стоит заключить договор и принимать услуги и работы по акту.

Хотя вполне может быть достаточно электронного чека, сформированного приложением «Мой налог». Но пока практики по работе с плательщиками НПД нет, лучше подстраховаться и оформлять все первичные документы.

Бесплатная консультация по налогообложению

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Самозанятые и налоги в 2023 году: сколько и как платить

28 февраля 2023

Самозанятым

Оформить самозанятость — самый простой способ легализовать своё дело и официально платить налоги. Сумма налога рассчитывается автоматически, подавать декларацию не надо, а работать можно без кассового аппарата. Конечно, есть нюансы, о которых мы подробно рассказываем.

Самозанятость — упрощённое название относительно нового налогового режима. Официально он называется налогом на профессиональный доход (НПД) и появился только в 2019 году. Сначала проект в пилотном режиме заработал в Москве, Татарстане, Московской и Калужской областях, а с 2020 года начал действовать по всей стране. Сегодня самозанятыми могут быть жители всех регионов России.

Стать самозанятым может любое физическое лицо. Главное, чтобы доходы за календарный год от деятельности в качестве самозанятого не превышали 2,4 млн руб. Ещё при этом налоговом режиме нельзя нанимать работников и заниматься некоторыми видами деятельности, в том числе перепродажей товаров и торговлей подакцизными товарами. Но при этом можно работать на основной работе по найму.

Зарегистрироваться как самозанятый можно удалённо и бесплатно через мобильное приложение СберБанк Онлайн. Идти в налоговую и подавать заявление не нужно.

ИП тоже вправе встать на учёт в качестве плательщика налога на профессиональный доход (НПД). В течение месяца после постановки на учёт в качестве плательщика НПД он обязан направить в налоговый орган уведомление о прекращении применения прежнего режима, например, УСН. В случае перехода на НПД на ИП будут распространяться все ограничения, указанные выше.

Самозанятость на тех же условиях, кроме россиян, могут оформить граждане Белоруссии, Армении, Казахстана, Киргизии, а также Украины, работающие на территории РФ.

Статус самозанятого не мешает человеку устраиваться на работу по трудовому договору. В этом случае работодатель будет удерживать НДФЛ с зарплаты и перечислять его в бюджет.

Налог на самозанятость — самый низкий в России налог на доход. Порядок оплаты налога для самозанятого тоже прост: по итогам календарного месяца налоговая служба подсчитает размер налога с вашего дохода на основании сформированных электронных чеков за отчетный период и применит налоговый вычет.

При каждом поступлении денег от клиентов (физических и юридических лиц) надо фиксировать доход — сформировать электронный чек. Кассовый аппарат для этого не требуется. Сделать это можно в приложении СберБанк Онлайн. Если денежные средства получены от организации, то нужно указать ИНН этой организации.

До 12-го числа каждого месяца налоговая делает расчёт за предыдущий месяц на основании сформированных чеков, а до 28-го числа надо уплатить налог. Заполнять реквизиты не нужно.

Никакой дополнительной налоговой и бухгалтерской отчётности нет. Если сумма исчисленного налога за месяц составила менее 100 руб., то она добавляется к сумме налога в следующем месяце. Если за месяц не было дохода (сформированных чеков), то сумма налога за этот период равна нулю.

Виды деятельности для самозанятых в 2023 году

Уплатить налог можно через мобильное приложение СберБанк Онлайн в сервисе «Своё дело» — в разделе «Оплатить налог».

Реклама. Рекламодатель ПАО Сбербанк

По какой ставке платит налог самозанятый, определяется статусом его клиентов. При работе с физическими лицами налог составит 4%. Если клиент — компания или ИП, налог — 6%. Причём до конца 2028 года налоговые ставки меняться не будут.

Кроме того, самозанятым доступен налоговый вычет в сумме 10 тыс. руб., его получает каждый официальный самозанятый сразу после регистрации. Бонус предоставляется государством автоматически. Потратить его можно только для частичной уплаты налога на профессиональный доход. Повторно бонус не предоставляется.

Работает бонус так: с его помощью налоговая ставка по доходу, полученному самозанятым от физических лиц, будет автоматически уменьшена с 4 до 3%, по доходу, полученному от юридических лиц и ИП — с 6 до 4%. После того как бонус будет полностью потрачен, налоговые ставки станут 4 и 6% соответственно.

По закону самозанятые платят налог только на профессиональный доход. Пенсионные баллы самозанятым не начисляются, то же самое происходит и с пенсионным стажем — он не идёт. Если самозанятый совмещает фриланс с работой по найму, то стаж и пенсионные отчисления идут на основной работе.

Если же вы фрилансер и больше нигде не работаете, то рассчитывать можно только на минимальную пенсию от государства. Но увеличить пенсию можно за счёт добровольных взносов на пенсионное страхование.

Сумма взноса включает «покупку» пенсионного стажа и отчисления для увеличения пенсии. Платить взнос целиком, а в 2023 году он равен 42 878,88 руб., не обязательно.

Если уплатить меньшую сумму, в стаж зачислят пропорционально меньший период.

Если ИП выберет режим самозанятости, то он освобождается от обязательных/фиксированных страховых взносов. Решение о том, платить ли их самостоятельно, также добровольно. Для участия в пенсионной программе нужно подать заявление в Пенсионный фонд.

Если до сих пор работаете или подрабатываете нелегально. Пока фрилансер работает нелегально и не платит налоги, он не сможет защитить свои права в суде, если попались недобросовестные клиенты. А ещё это грозит штрафом и начислением пеней от налоговой.

- Низкие налоговые ставки: в 2023 году самозанятый должен заплатить налог в размере 4 или 6% от дохода. Это зависит от того, с кем вы работаете — с физическими или юридическими лицами. Ставки не изменятся до конца 2028 года.

- Подавать декларацию в налоговую или сдавать отчёты не надо. Сумма налога рассчитывается автоматически на основании чеков.

- Платить налог на доход надо каждый месяц до 28-го числа.

Стань героем СберБизнес Live!

Прими участие в отборе и расскажи историю своего дела.

2023 ПАО Сбербанк. 117 997, Россия, Москва, ул. Вавилова, д. 19Связаться с редакцией: [email protected]Предложить новость: [email protected] — Бесплатно с мобильных телефонов в России для клиента Билайн, Мегафон, МТС, СберМобайл, Tele 2, Yota8 800 5555 777 — Бесплатно с городских телефонов на территории России+7 495 6655 777 — Звонки из-за рубежа (оплата согласно тарифу)Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.Политика конфиденциальности

Налоги самозанятых в 2023 году: правила и способы уплаты

Самозанятые – это люди, занимающиеся предпринимательской деятельностью, но не имеющие юридического статуса индивидуального предпринимателя или организации. Они могут быть фрилансерами, работать на основе гражданско-правового договора или предоставлять услуги самостоятельно.

В 2023 году самозанятые обязаны платить определенные налоги. Какие именно – зависит от их доходов. В соответствии с законодательством, самозанятые вправе стать на учет в налоговой службе и платить налог на упрощенной системе.

Сумма налога и порядок его уплаты необходимо определить самостоятельно. Одни самозанятые платят фиксированный процент от дохода, другие – уплачивают налог по общей системе.

Важно отметить, что введение налогов для самозанятых позволяет им получить ряд преимуществ, включая доступ к бесплатной медицине и социальной поддержке. Поэтому плата налогов является ответственным действием и взносом в общество.

Таким образом, самозанятые должны осведомиться о том, какие налоги они обязаны платить и каковы проценты, чтобы регулярно исполнять свои обязательства перед государством и получать все соответствующие льготы и преимущества.

Налоги самозанятых в 2023 году

Самозанятые – это люди, которые работают на себя, не оформляя трудовые отношения с работодателями. Самозанятым приходится самостоятельно стать налогоплательщиками и платить налоги в соответствии с законодательством.

Какие именно налоги платят самозанятые, зависит от их доходов. Основной налог, который самозанятые платят, это единый налог на вмененный доход (ЕНВД). Размеры ставок ЕНВД устанавливаются федеральным законодательством и могут меняться от года к году. Например, в 2023 году для самозанятых в ряде отраслей ставка ЕНВД составляет 7,5% от дохода.

Самозанятые также обязаны платить другие налоги и взносы, такие как налог на профессиональный доход (НПД) и страховые взносы в Пенсионный фонд и Фонд социального страхования. Но размеры этих налогов и взносов зависят от доходов и других факторов каждого индивидуального самозанятого.

Чтобы правильно расчитывать и платить налоги, самозанятые должны вести учет своих доходов и расходов. Для этого им рекомендуется вести учетную книгу доходов и расходов или пользоваться специальными сервисами и программами для самозанятых.

Статья по теме: Новые требования СанПиНа для детских садов с 2023 года

Какие налоги платят самозанятые

Самозанятые – это лица, которые зарегистрировались в качестве самозанятых и получили свидетельство. Они могут стать членами Союза самозанятых, чтобы получить льготы и защиту своих прав.

Как самозанятый нужно знать, какие налоги необходимо платить. Один из налогов, который платят самозанятые, – это налог на профессиональный доход.

Для самозанятых введено упрощенное налогообложение, которое позволяет упростить учет с доходами и расходами.

Какие налоги платят самозанятые можно узнать из таблицы ниже:

| Наименование налога | Ставка налога |

| Налог на профессиональный доход | 4% |

| Страховые взносы в ПФР | 3,8% |

| Страховые взносы в ФОМС | 1% |

| Страховые взносы в ФСС | 0,1% |

Также самозанятые обязаны подавать декларацию о доходах и уплаченных налогах. Для упрощения процесса ведения учета рекомендуется использовать электронные сервисы, которые помогут вести учет доходов и автоматически рассчитывать сумму уплаченных налогов.

Сколько налогов платить самозанятым

Самозанятые люди — это те, кто работает без официальной трудовой договоренности и становится своего рода предпринимателем. Как платят налоги самозанятые? В 2023 году самозанятые должны заполнять налоговую декларацию и платить налоги самостоятельно.

Налоги для самозанятых включают в себя налог на доходы физических лиц (НДФЛ) в размере 4%, налог на профессиональный доход (НПД) в размере 6% и взносы на обязательное пенсионное страхование (ОПС). Сумма всех этих налогов зависит от доходов самозанятого и может быть разной для каждого человека.

Как правильно определить, сколько налогов платить самозанятому? Самозанятые могут использовать специальные программы и приложения для учета своих доходов и расчета налоговой базы. Они могут самостоятельно вычислить сумму каждого налога и заполнить налоговую декларацию, указав все необходимые сведения о своей деятельности и доходах.

Какие налоги платят самозанятые? Они платят налог на доходы физических лиц (НДФЛ), налог на профессиональный доход (НПД) и взносы на обязательное пенсионное страхование (ОПС). При этом сумма налогов может быть разной в зависимости от уровня доходов самозанятых.

Как платить налоги самозанятым

Стать самозанятым означает вступить в новый статус налогоплательщика, который требует от вас определенные обязательства по уплате налогов.

Статья по теме: История Росгвардии: от создания до современности

Какие налоги платят самозанятые? Самозанятые платят единый налог на профессиональный доход (ЕНВД) в размере 4% от дохода. Кроме того, они также должны платить страховые взносы в размере 2% от дохода, но эти суммы с 1 января 2023 года будут постепенно увеличиваться.

Как платить налоги самозанятые? Самозанятые могут платить налоги самостоятельно, через систему электронного декларирования или обратиться к бухгалтеру или специалисту, который поможет им расчетами и заполнением необходимых документов.

Для учета и контроля платежей, самозанятые могут вести сводную таблицу с указанием даты и суммы платежей, а также хранить и поддерживать подтверждающие документы в течение нескольких лет.

Как стать самозанятым

Самозанятые — это люди, занимающиеся предпринимательской деятельностью на индивидуальной основе и платят налоги самостоятельно. Если вы хотите стать самозанятым, вам необходимо выполнить несколько простых шагов.

1. Определите свою деятельность. Какие услуги или работы вы собираетесь предоставлять? Определение вашего вида деятельности поможет далее вам установить налоговую базу и ставку.

2. Зарегистрируйтесь в качестве самозанятого. Для этого необходимо обратиться в налоговую службу в вашем регионе и подать заявление о регистрации. В процессе регистрации вы выберете систему налогообложения — патент или упрощенную систему налогообложения (УСН).

3. Выберите способ платежей и подготовьте документы. Самозанятые могут платить налоги как ежемесячно, так и раз в год. Выберите удобный для вас способ и приготовьте все необходимые документы, такие как отчеты о доходах и расходах.

4. Платите налоги в срок. Самозанятые обязаны платить налоги самостоятельно. Учтите, что налоговые ставки для самозанятых могут меняться в зависимости от региона и вида деятельности.

Не забывайте, что регулярный учет доходов и расходов, а также своевременные платежи по налогам, являются важными аспектами при платежах для самозанятых. Будьте внимательны и ответственны в своих действиях, чтобы избежать проблем с налоговой службой.

Как зарегистрироваться как самозанятый

Для того чтобы стать самозанятым, необходимо пройти процедуру регистрации в налоговой службе. После этого вы будете официально зарегистрированы как самозанятый и сможете выполнять свою деятельность, получая за нее оплату.

Процедура регистрации включает в себя заполнение специальной формы, в которой указываются данные о вашей деятельности, месте работы, паспортные данные и другая информация.

После подачи заявления на регистрацию, налоговая служба проводит его проверку и выдает вам уникальный номер самозанятого.

Какие налоги платят самозанятые? Самозанятые платят налог на доходы физических лиц в размере 4% от дохода за каждый календарный месяц.

Оплата налога производится ежемесячно и осуществляется самозанятым самостоятельно. Для этого можно воспользоваться специальным мобильным приложением «Самозанятость», где можно указать сумму дохода за месяц и произвести оплату.

Важно помнить, что самозанятые также обязаны вести учет своих доходов и расходов, а также предоставлять отчетность в налоговую службу по итогам года.

Какие требования к статусу самозанятого

Самозанятые — это физические лица, которые выбрали стать своими собственными работодателями и заниматься предпринимательской деятельностью без образования юридического лица. Самозанятые платят налоги самостоятельно, без участия работодателя, что требует определенных условий и требований со стороны государства.

Основное требование к статусу самозанятого — это наличие регистрации уполномоченного органа налоговой службы. Лицо, желающее стать самозанятым, должно подать заявление и получить свидетельство о регистрации. Данная процедура необходима для осуществления предпринимательской деятельности и платы налогов.

Какие налоги платят самозанятые? Самозанятые обязаны платить налог на доходы от предпринимательской деятельности. В 2023 году ставка налога составляет 4%, но может изменяться в зависимости от региона. Также для самозанятых действуют особые налоговые льготы, например, можно списать определенные расходы в процессе осуществления предпринимательской деятельности.

Статус самозанятого имеет свои преимущества и ограничения. Самозанятые могут работать на себя, иметь свободный график и выбирать проекты. Однако они должны самостоятельно контролировать свои доходы и расходы, а также отчитываться перед налоговыми органами о своей деятельности.

Новое в налоге самозанятых в 2023 году

Налог на профессиональный доход действует с 2019 года. Его полюбили за низкую ставку, отсутствие отчётов и обязанности подключать онлайн-кассу. В этом материале мы собрали новшества и уточнения по НПД на сегодняшний день.

Подробно о том, кто такие самозанятые и как платить НПД, рассказали в отдельной статье ????

А вот свежая редакция Закона о НПД от 27.11.2018 № 422-ФЗ ????

Теперь к новостям.

Енп и перенос срока уплаты налога на 28 число

Самая громкая новость — переход на ЕНП ????

С 1 января 2023 года введен единый налоговый платеж — ЕНП. Это когда все налоги платят одной платёжкой в единый срок через единый налоговый счёт (ЕНС).

В жизни самозанятых ЕНП поменял три момента:

- Налог теперь надо платить до 28 числа следующего месяца. Раньше — до 25 числа. Напомним, что НПД платят помесячно.

- Оплатить налог теперь можно двумя способами. Первый: как и раньше — через мобильное приложение «Мой налог». И второй — новый: через личный кабинет налогоплательщика в составе ЕНП. К примеру, так можно в один клик оплатить НПД и пенсионный взносы, если самозанятый подписывался на них в приложении. Деньги надо перевести на свой ЕНС, дальше налоговая сама распределит их по всем налогам. Первым делом деньги спишут на недоимку, и начнут с более ранней. Пени за просрочку насчитают на недоимку по всем налогам вместе, а не только по НПД.

- Если не заплатить налог, налоговая пришлет требование об уплате. На это у неё есть три месяца, если долг больше 3000 ₽, и один год, если сумма меньше. Заплатить по требованию нужно в течение восьми дней. После налоговая заблокирует банковский счёт и снимет деньги принудительно. Раньше срок для требования был 10 дней. Основание: ст. 69 и 70 НК РФ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Больше иностранцев могут стать самозанятыми

С 1 января 2023 года применять НПД можно на территории города Байконур в Казахстане. Напомним, что, помимо россиян, самозанятыми могут быть граждане стран ЕАЭС — это Беларусь, Армения, Казахстан и Киргизия. Как иностранцу применять спецрежим, прописано в ст. 5 Закона о НПД.

Регистрация и вход через Госуслуги

Зарегистрировать самозанятость теперь можно через учётную запись Госуслуг. Войти в приложение «Мой налог» — тоже. Точно также через Госуслуги можно сняться с учёта как плательщик НПД.

Перейти с УСН на НПД без уведомления при закрытии ИП

Это новость для ИП, намеренных трансформироваться в самозанятых ????

ИП может перейти на налог самозанятого. Это избавит от отчётов и страховых взносов. Но совмещать НПД с другими спецрежимами запрещено. Поэтому ИП должен отказаться от УСН или ЕСХН в течение месяца после регистрации в «Мой налог». Для этого надо отправить уведомление об отказе. Если опоздать или не отправить его вообще, налоговая аннулирует самозанятость — как будто у ИП её и вовсе не было.

Если же предприниматель зарегистрировался в «Мой налог» и в течение месяца закрыл ИП, то уведомление об отказе от УСН подавать не надо. И будет считаться, что с УСН он снялся с даты регистрации самозанятости. Это пояснил Минфин в письме от 14 ноября 2022 г. N 03-11-10/110702.

Самозанятые смогут регистрировать бренды

На подходе — долгожданное изменение????

С 29 июня 2023 года самозанятые смогут регистрировать товарные знаки. Это даст возможность развивать и защищать созданный бренд точно так же как ИП и компании. Пока самозанятые имеют интеллектуальные права только на логотип. Но и его можно защищать от копирования, пока закон про товарные знаки ещё не вступил в силу. Подробности в нашем разборе.

Принимать оплату от клиентов можно онлайн в «Мой налог»

Через «Мой налог» можно выставить счёт на оплату, и клиент оплатит его онлайн. Услуга эквайринга подключается в разделе «Платежи». ФНС на этот случай составила инструкцию.

Статья актуальна на 01.03.2023