Удержания Из Заработной Платы Осужденных В 2023 Году

Опубликовано 13.02.2020 15:04 Administrator Просмотров: 40148

Иногда случается так, что бухгалтеру приходит «письмо счастья» от уголовно-исполнительной инспекции.

В нем сообщается, что один из осужденных сотрудников теперь приговорен к исправительным работам на n-ый срок, варьируемый от двух месяцев до двух лет согласно п. 2 ст. 50 УК РФ.

Однако это не самое страшное.

С этого дня бухгалтеру придется ежемесячно удерживать из зарплаты такого сотрудника от 5 до 20% и перечислять на указанные в письме реквизиты (п. 3 ст. 50 УК РФ). Согласно нормативно-правовым документам базой для удержания являются все доходы сотрудника в денежной и натуральной форме, заработанные им на основном месте работы, исключая пособия за счет ФСС (ст. 44 УИК РФ).

Более того теперь бухгалтер обязан ежемесячно высылать в уголовно-исполнительную инспекцию отчет, в котором указывается количество фактически отработанных и неотработанных рабочих дней, сумма начисленной, удержанной и перечисленной заработной платы.

Также необходимо прикладывать копию платежного поручения на перечисление этих сумм согласно приложений к приказу Минюста России от 20.05.2009 г.

№ 142 «Об утверждении Инструкции по организации исполнения наказаний и мер уголовно-правового характера без изоляции от общества».

Каким же образом настроить подобное начисление в 1С: Зарплата и управление персоналом редакция 3.1?

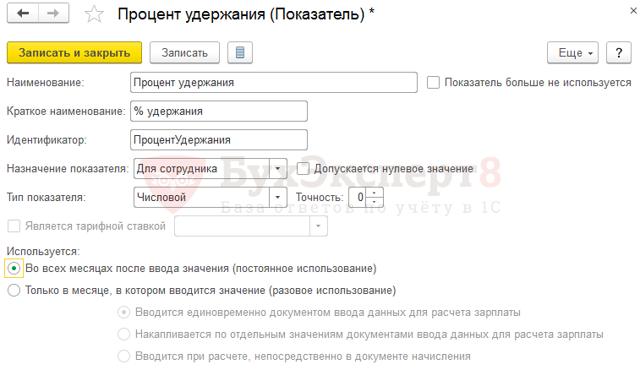

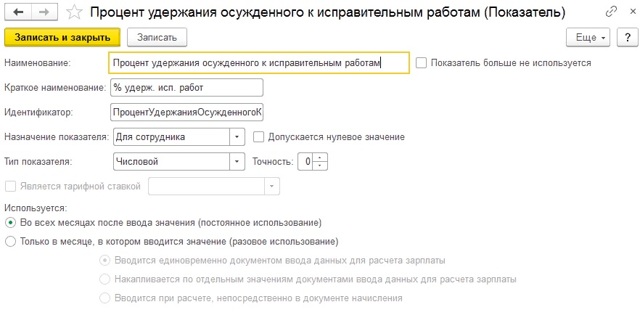

Для начала зайдем в раздел Настройки, введем новый элемент в справочнике Показатели расчета зарплаты. Назовем его Процент удержания по исправительным работам.

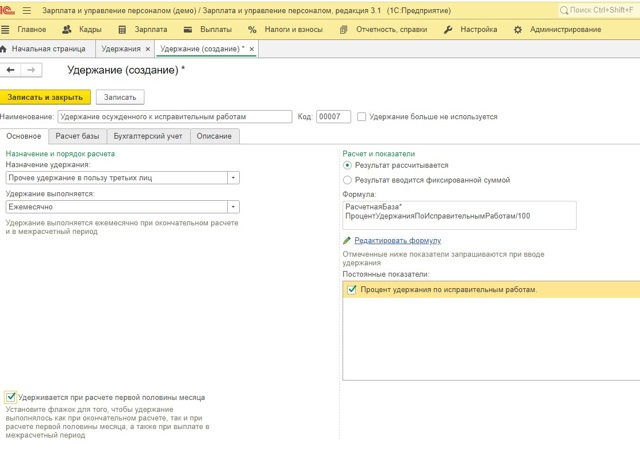

- Далее в справочнике Удержания (раздел Настройки) создаем новый вид удержания, в котором указываем нижеприведённые значения.

- На закладке Основное:

- 1) Назначение удержания – Прочее удержание в пользу третьих лиц;

- 2) Удержание выполняется – Ежемесячно;

- 3) Результат рассчитывается по формуле:РасчетнаяБаза*ПроцентУдержанияПоИсправительнымРаботам/100, гдеРасчетная база — это список начислений, результат которых используется при расчете данного удержания и настраивается на закладке Расчет базы;ПроцентУдержанияПоИсправительнымРаботам — созданный нами ранее показатель расчета зарплаты;

- 4) Флажок Удерживается при расчете первой половины месяца устанавливается в тех случаях, когда такое удержание должно учитываться при расчете аванса с помощью документа Начисление за первую половину месяца, а также при выплате в межрасчетный период;

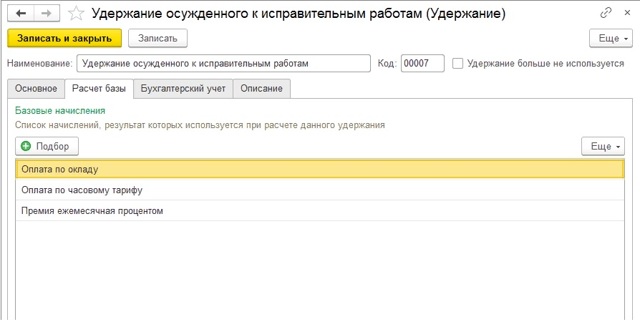

На закладке Расчет базы с помощью кнопки Подбор можно указать виды начислений, результаты которых будут использоваться при расчете удержания.

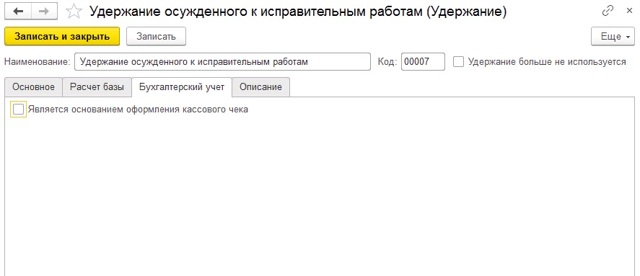

На закладке Бухгалтерский учет флажок устанавливать не нужно, потому что данное удержание не требует применения контрольно-кассовой техники.

Затем заходим в раздел Зарплата – Алименты и другие удержания.

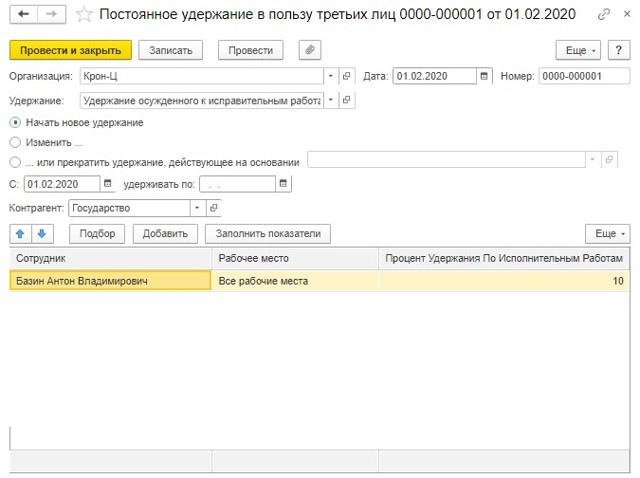

Назначаем сотруднику удержание с помощью документа Постоянное удержание в пользу третьих лиц

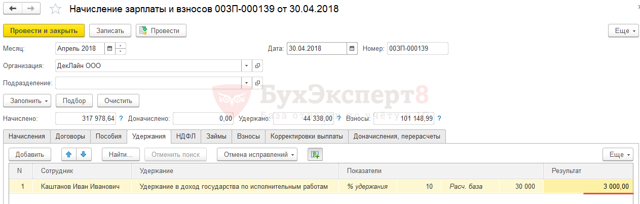

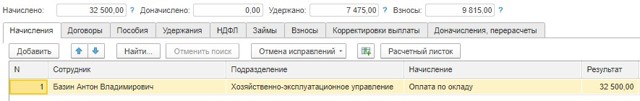

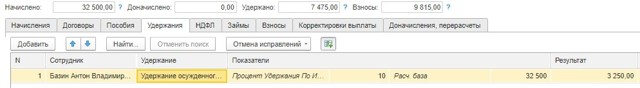

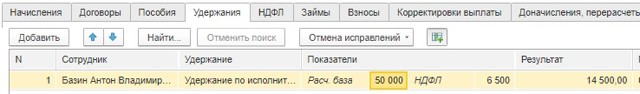

1) При начислении заработной платы будет произведен расчет удержания в документе Начисление зарплаты и взносов в табличной части на закладке Удержания.

- Расчет удержания произведен с суммы начислений до удержания НДФЛ.

- Рассмотрим также пример, когда есть несколько видов удержаний у одного сотрудника.

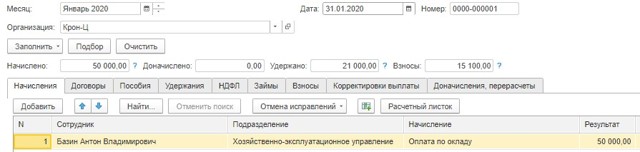

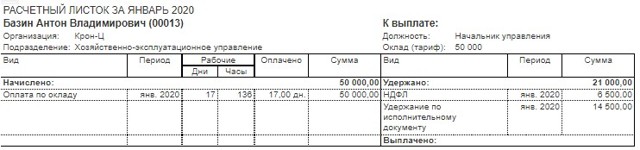

- В организации работает сотрудник Базин Антон Владимирович, у которого по исполнительному листу удерживаются алименты в размере ⅓ от зарплаты сотрудника.

- В январе расчеты с этим сотрудником выглядели следующим образом:

В феврале пришло письмо от уголовно-исполнительной инспекции (УИИ) о том, что необходимо удерживать из зарплаты сотрудника и перечислять государству сумму в размере 10%. Согласно ч. 3 ст. 138 ТК РФ в подобных ситуациях предельный процент удержаний от общей суммы зарплаты составляет 70%. В связи с этим расчет и порядок удержаний происходит следующим образом:

В первую очередь рассчитываем удержания на основании полученного извещения от УИИ — 5 000 руб. (50 000 х 10%);

Дальше удерживаем НДФЛ в размере 6 500 руб. (50 000 х 13%);

В последний момент рассчитывается сумма алиментов: 14 500 руб. (50 000 — 6 500) х ⅓.

При синхронизации данных с бухгалтерской программой на сумму удержания создается проводка по дебету счета 70 и кредиту счета 76.49 «Расчеты по прочим удержаниям из заработной платы работников».

И, напоследок, рекомендуем все расчеты в уголовно-исполнительную инспекцию отсылать заказными письмами с уведомлением о вручении, а также связываться с ними при появлении малейших сомнений в своих действиях. Потому как в случае проверки за ненадлежащее исполнение своих обязанностей организация может быть как оштрафована, так и привлечена к уголовной ответственности.

- Автор статьи: Наталья Кутыгина

Удержание из заработка работника в доход государства по исправительным работам без вычета НДФЛ

Работник имеет исполнительный лист на исполнение решения суда об удержании 10 процентов заработка по исправительным работам. УФСИН требует удерживать 10 процентов из полной заработной платы до удержания НДФЛ в соответствии со ст. 44 УИК РФ.

Сотруднику назначена Оплата по окладу в размере 30 000 руб.

Рассмотрим, как настроить удержание в доход государства по исправительным работам со всего дохода работника без вычета НДФЛ в 1С ЗУП 3.

- В этом случае создадим новый постоянный показатель для сотрудника — Процент удержания (Настройка – Показатели расчета зарплаты):

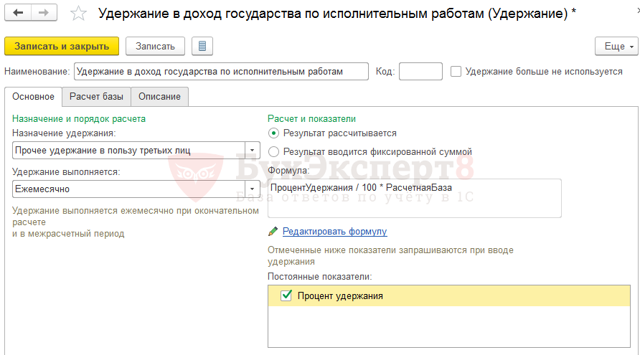

- Далее создадим новое удержание – Удержание в доход государства по исполнительным работам, в настройках которого:

- в поле Назначение удержания укажем Прочее удержание в пользу третьих лиц

- в поле Удержание выполняется выберем Ежемесячно

- в формуле зададим: ПроцентУдержания / 100 * РасчетнаяБаза.

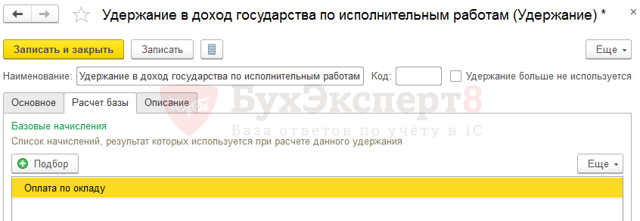

- На вкладке Расчет базы перечислим виды расчеты, входящие в базу для удержания. В нашем примере это будет Оплата по окладу:

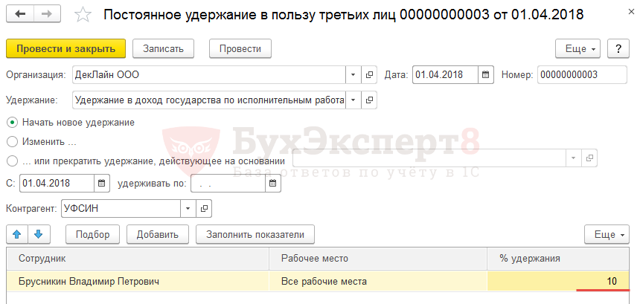

- Назначим удержание сотруднику в размере 10% через документ Постоянное удержание в пользу третьих лиц (Зарплата — Удержания — Алименты и другие удержания — Постоянное удержание в пользу третьих лиц):

- В документе Начисление зарплаты и взносов на вкладке Удержание будет рассчитано 10% от общего заработка сотрудника, в который входит Оплата по окладу в размере 30 00 руб.

Удержание в доход государства по исполнительным работам составит:

- 30 000 руб. (Оплата по окладу) * 10% = 3 000 руб.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Виды удержаний из заработной платы: примеры и образцы расчетов

Удержание из заработной платы — это часть дохода, начисленного в пользу работника, но перечисленного не самому работнику, а в пользу иного лица (гражданина, государства, предприятия и т. д.). Размер и порядок таких изъятий регламентирован на законодательном уровне. В статье расскажем об основных видах удержаний из заработной платы.

Все виды законных удержаний из доходов работников закреплены в действующем законодательстве. В первую очередь особенности применения удержаний из зарплаты прописаны в Трудовом кодексе России, а именно в статьях 130, 136–138 и 248 ТК РФ. Помимо трудового законодательства, порядок изъятий регламентирован в Налоговом и Семейном кодексах РФ, а также в некоторых федеральных законах:

Именно эти НПА являются законодательной основой в части регулирования вопросов по удержанию из заработка российских граждан.

Виды удержаний из заработной платы

Действующая нормативная база предусматривает следующие виды:

1. Обязательные удержания из зарплаты — это виды изысканий из заработной платы российских граждан, которые производятся на основании законодательных норм. Например, налог на доходы физических лиц, который должен удерживаться практически со всех видов доходов и поступлений в пользу физических лиц.

https://www.youtube.com/watch?v=-L1tMhjAuOc\u0026pp=ygVd0KPQtNC10YDQttCw0L3QuNGPINCY0Lcg0JfQsNGA0LDQsdC-0YLQvdC-0Lkg0J_Qu9Cw0YLRiyDQntGB0YPQttC00LXQvdC90YvRhSDQkiAyMDIzINCT0L7QtNGD

В состав обязательных удержаний входит не только НДФЛ, но и удержание по исполнительному листу из заработной платы: алименты, удержания с заработка осужденных граждан.

Ключевое отличие от других видов — наличие законодательного или распорядительного документа, на основании которого производятся удержания с должников.

Под распорядительным документом понимается решение суда, исполнительное делопроизводство, исполнительный лист, иное.

2. Необязательные — это вид удержаний из заработка, которые производятся по распоряжению работодателя, по соглашению между нанимателем и работником.

По решению работодателя из доходов подчиненных могут быть удержаны суммы, излишне перечисленные в пользу граждан, например, в результате счетной ошибки. Также из заработка рабочих могут быть удержаны денежные средства в следующих случаях:

- по распоряжению органа по решению индивидуальных трудовых споров, если была установлена вина работника в причинении ущерба, неисполнении обязанностей, возникновении простоя;

- постановлением суда было установлено, что заработная плата сотруднику выплачена излишне, в связи с неисполнением им служебных обязанностей;

- по решению работодателя производится удержание неотработанного аванса, перечисленного в счет будущей зарплаты;

- по распоряжению нанимателя удерживаются неизрасходованные и(или) неподтвержденные авансы по командировочным расходам, подотчетным суммам, аналогичным выплатам;

- возмещение работодателю материального ущерба материально ответственными лицами и прочее.

Оснований для необязательных взысканий с зарплаты немало. Некоторые ситуации рассмотрим более подробно.

3. Добровольные — любые виды изысканий с заработка, производимые по собственному заявлению работника, будь то перечисление дополнительных страховых взносов на накопительную часть трудовой пенсии, профсоюзные взносы или суммы добровольных пожертвований.

Основное отличие от других видов — наличие заявления от работника, в котором обозначены условия, размеры и назначения удержанных сумм. Примерный образец можно скачать в конце статьи.

4. Особые или индивидуальные — это отдельный вид взысканий, которые предусмотрены локальными нормативами работодателей. Например, в компании введен штраф за опоздание. Обратите внимание, что такие взыскания не предусмотрены в действующем законодательстве. Чиновники считают такие удержания незаконными. Однако некоторые работодатели продолжают вводить систему штрафов в систему оплаты труда.

Общие правила и ограничения

Обязанность по удержанию денежных средств с заработка граждан возложена на лиц, которые начисляют и выплачивают доход. По большей части данную функцию выполняют работодатели.

Удерживайте деньги с заработка с учетом ключевых принципов:

- Расчет налога на доходы физических лиц производите с учетом требований фискального законодательства. Учитывайте право налогоплательщика на льготы, возвраты, налоговые вычеты и послабления.

- Налог на доходы, исчисляемый с материальной выгоды или с натурального дохода, не может превышать 50 % заработка. Такое мнение выразила ФНС в Письме от 26.10.2016 № БС-4-11/20405@.

- Суммы к взысканию (кроме налога) рассчитывайте от суммы зарплаты за вычетом НДФЛ. То есть сначала удерживается подоходный налог. И только потом к сумме к получению применяются все остальные виды исполнительных производств.

- Максимальный размер взыскания по исполнительным листам в части алиментов, возмещения вреда здоровью или ущерба в связи со смертью кормильца — 70 %.

- Максимальный размер взысканий по исполнительным листам в части иных оснований устанавливается в размере 50 % от дохода.

- При удержании по заявлению работника максимальных ограничений не установлено. Может быть взыскана любая сумма, прописанная в заявлении. Такие нормы обозначил Роструд в Письме от 26.09.2012 № ПГ/7156-6-1.

- Максимальный размер любых других взысканий — 20 %.

Пример. В отношении работника допущена счетная ошибка (выявлена недостача, переплачен аванс, не подтвержден подотчет).

Работодатель может удерживать не более 20 % зарплаты в месяц до полного погашения долга.

Однако если в отношении этого сотрудника уже действует исполнительное производство, например 25 % на алименты, то удерживать переплату неправомерно. Максимальные ограничения по удержаниям не суммируются.

Порядок взыскания: таблица

Как правильно и в какой очереди взыскивать суммы с заработка подчиненных? Разобраться поможет таблица:

| Первая очередь | Алименты по исполнительным документам в пользу несовершеннолетних детей, безработных супругов или престарелых родителей | 70 % |

| Исполнительные листы на возмещение вреда, причиненного здоровью | ||

| Исполнительные делопроизводства на возмещение вреда в связи со смертью кормильца | ||

| Исполнительные листы на возмещение ущерба, причиненного преступлением | ||

| Первая очередь | Исполнительное делопроизводство по компенсации морального вреда | 50 % |

| Вторая очередь | Исполнительные бумаги и производство по удержанию выходных пособий и оплаты труда лиц, работающих (работавших) по трудовому договору | |

| Удержания по исполнительным делам выплат вознаграждений авторам результатов интеллектуальной деятельности | ||

| Третья очередь | Исполнительное производство по обязательным платежам в бюджет и во внебюджетные фонды | |

| Четвертая очередь | Удержание по исполнительным документам на все остальные требования (например, взыскание долга банковского кредита, взыскание суммы административного наказания в виде штрафа, возмещение имущественного или материального ущерба работодателю) |

Если в отношении одного физического лица инициировано несколько листов, действуйте по правилам:

- требования каждой следующей очереди удовлетворяются только после удовлетворения требований предыдущей очереди в полном объеме;

- в рамках одной очереди (в том числе при наличии нескольких исполнительных листов) требования удовлетворяются пропорционально сумме, причитающейся каждому взыскателю.

С сумм, причитающихся взыскателю, никакие налоги, сборы и взносы удерживать не нужно, только если иного не предусмотрено требованиями исполнительных листов.

Удержать в обязательном порядке

К таким видам удержаний можно отнести все суммы, удержанные работодателем с заработка подчиненного на основании законодательства. То есть часть заработка была удержана в силу закона.

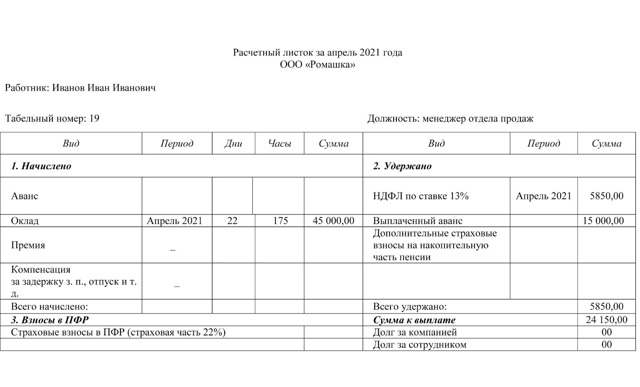

Налог на доходы физических лиц

Работодатель в данном случае выступает в качестве налогового агента и удерживает исчисленный подоходный налог в том размере, который предусмотрен НК РФ. Для российских граждан (резидентов РФ) ставка налога составляет 13 %.

Пример 1.

Посмотрим пример того, как удерживается подоходный налог с зарплаты.

В сентябре 2020 г. в пользу Березкина Ивана Петровича были начислены:

- зарплата в сумме 50 000 рублей;

- пособие по нетрудоспособности — 17 500 руб;

- отпускные — 45 000 рублей;

- материальная помощь — 4000 рублей.

Право на налоговые вычеты из заработной платы Березкин не имеет.

Расчет НДФЛ:

- По зарплате: 50 000 × 13 % = 6500 руб.

- По больничному листу: 17 500 × 13 % = 2275 руб.

- По отпускным: 45 000 × 13 % = 5850 руб.

- Материальная помощь до 4000 руб. включительно НДФЛ не облагается. Подробнее: «Облагается ли материальная помощь НДФЛ».

Итого из общих доходов Березкина 116 500 рублей (50 000 + 17 500 + 45 000 + 4000) будет удержано 14 625 руб.

Страховые отчисления с заработной платы не удерживаются. Правило действует для всех видов стандартного страхового обеспечения граждан (ОПС, ОПС, ВНиМ и НС и ПЗ). Добровольные взносы, наоборот, удерживаются непосредственно из заработной платы и иных доходов специалиста.

Удержания по исполнительному листу из зарплаты

Отметим, что в части изъятий по исполнительным листам речь идет не только о взыскании алиментов в пользу несовершеннолетних детей или престарелых родителей, но и по взысканиям в пользу погашения просроченной кредиторской задолженности (например производство по ипотечному или потребительскому кредиту), оплате административных штрафов и иных форм удержаний по исполнительному листу из заработной платы в пользу юридических и(или) физических лиц.

В соответствии со ст. 138 ТК РФ, ст. 99 закона № 229-ФЗ, удержания по исполнительным листам в части алиментов, возмещения вреда жизни и здоровью граждан, возмещения ущерба по потери кормильца не могут превышать 70 % от общего дохода.

Изыскания по остальным видам исполнительных листов — не более 50 % (исполнительный лист на погашение долга по договору, кредиту, возмещение морального вреда).

Другие виды удержаний не могут превышать 20 % от заработка (например, возмещение недостач, исправление счетной ошибки и т. д.).

Пример 2. Исполнительный лист, алименты.

https://www.youtube.com/watch?v=-L1tMhjAuOc\u0026pp=YAHIAQE%3D

Рассмотрим аналогичный пример, как удерживать алименты из зарплаты.

В конце августа 2020 г. работодатель получил три исполнительных листа в отношении работника Кредитовой Ирины Павловны. Общий долг составил 410 000 руб., в том числе в пользу:

- исполнительное производство ОАО «Банк России» — 210 000 руб.;

- исполнительное дело ОАО «Кредит всем» — 120 000 руб.;

- исполнительные бумаги АО «Займы быстро» — 80 000 руб.

По условиям исполнительного листа удержания следует производить ежемесячно до полного погашения задолженности по кредиту перед банком, но не более 50 % от суммы дохода в месяц.

Заработок за сентябрь составил 46 500 руб.

Исчисление суммы, сколько удержать по исполнительным листам, производится после исчисления НДФЛ! Издавать дополнительные приказы или получать согласие работника не нужно.

Расчет удержаний:

46 500 – (НДФЛ 46 500 × 13 %) = 40 455 руб.

Сумма удержаний: 40 455 × 50 % = 20 227,50 руб.

Распределяем сумму между банками в процентном соотношении к общей сумме задолженности:

- Исполнительный листок ОАО «Банк России»: 20 227,5 × (210 000 / 410 000 × 100 %)= 20 227,5 × 51,2 % = 10 356,48 руб.

- Исполнительная документация ОАО «Кредит всем»: 20 227,5 × (120 000 / 410 000 × 100 %) = 20 227,5 × 29,3 % = 5926,66 руб.

- Исполнительные требования ОАО «Займы быстро»: 20 275,5 × (80 000 / 410 000 × 100 %) = 20 227,5 × 19,5 % = 3944,36 руб.

Далее наниматель будет погашать долги перед банковскими организациями до полного погашения образовавшейся задолженности по исполнительным делам.

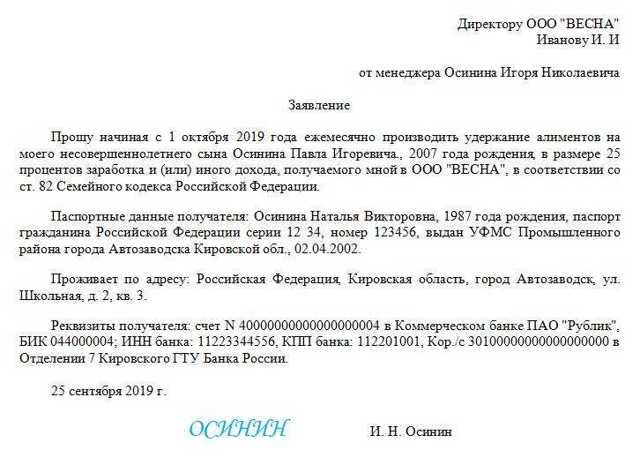

Алименты по соглашению

Не всегда обеспечение несовершеннолетних детей оплачивается родителями по исполнительным бумагам. В некоторых ситуациях наниматель удерживает деньги из заработка работника по нотариальному соглашению. Данное соглашение заключается между родителями несовершеннолетнего ребенка в присутствии нотариуса. В нем прописываются суммы, периодичность выплат, а также иные условия.

Как удержать алименты из зарплаты, пример 3.

Иванов Сергей Никифорович заключил нотариальное соглашение со своей женой Ивановой Марьей Яковлевной об уплате алиментов на своих несовершеннолетних детей Алену и Петра. Сумма ежемесячных выплат в пользу детей составляет 35 % от дохода Иванова С.Н.

Должностной оклад Иванова С.Н. — 100 000 рублей, отработан полный месяц.

Расчет:

100 000 – НДФЛ 13 % = 87 000 рублей.

87 000 × 35 % = 30 450 руб. — перечислено алиментов в пользу несовершеннолетних детей.

Отметим, что удерживать алименты в пользу несовершеннолетних детей работника можно и на основании его заявления, а не только по соглашению или исполнительному делопроизводству.

Заявление на удержание из заработной платы (образец)

Добровольные отчисления

Некоторые суммы могут быть удержаны с работников в добровольном порядке. Например, профсоюзные взносы, которые сотрудник решил перечислять в профсоюзную организацию. Или добровольные взносы на страховое обеспечение граждан. Самый распространенный вариант — уплата взносов на формирование накопительной части пенсии в негосударственные пенсионные фонды.

Также в группу можно отнести и суммы, удержанные с работника в пользу погашения ссуд, кредитов и займов, выданных предприятием ранее. Например, специалист получил от нанимателя беспроцентный заем. Погашение его проводится за счет удержаний из начисленной заработной платы в фиксированном размере.

Удержание любых сумм на основании письменного заявления работника, а также по соглашению между сотрудником и его работодателем также относятся в группу добровольных взысканий.

Как взыскать подотчетные суммы

Переплата аванса по командировочным расходам или по подотчетным деньгам — ситуация распространенная. Спланировать будущие траты до копейки практически невозможно, поэтому неизрасходованные подотчетные средства постоянно встречаются в работе бухгалтера.

https://www.youtube.com/watch?v=5Cql70BJugY\u0026pp=ygVd0KPQtNC10YDQttCw0L3QuNGPINCY0Lcg0JfQsNGA0LDQsdC-0YLQvdC-0Lkg0J_Qu9Cw0YLRiyDQntGB0YPQttC00LXQvdC90YvRhSDQkiAyMDIzINCT0L7QtNGD

По сути, работник должен вернуть деньги сам. Но это в идеале. Если подчиненный не желает самостоятельно вернуть подотчетные деньги, работодатель может удержать переплату из его заработка.

Удержать из зарплаты можно не только суммы переплаты, но и задолженность по неутвержденному авансовому отчету. Например, если работодатель не утвердил авансовый отчет из-за отсутствия подтверждающей документации.

План действий обозначен в Письме Роструда от 09.08.2007 № 3044-6-0. Чтобы произвести удержания из заработной платы подотчетных сумм:

- в течение одного месяца с момента истечения срока возмещения образовавшейся переплаты издайте приказ об удержании денег с зарплаты работника.

Если срок упущен, то производить взыскания подотчетных сумм с заработка неправомерно. В такой ситуации возместить переплату можно только через суд.

- после издания приказа об удержаниях ознакомьте должника с распоряжением под подпись. Работник должен прописать в приказе, что он согласен с взысканиями из зарплаты. В противном случае придется обращаться в суд.

Подотчетные деньги, не возвращенные работодателю, не являются доходом работника и не подлежат обложению НДФЛ, так как это задолженность перед нанимателем.

Прокурор разъясняет — Прокуратура Ставропольского края

О порядке удержаний из заработной платы и иных доходов осужденных к лишению свободы

- В местах лишения свободы отбывает наказание большое количество осуждённых, имеющих исковые и алиментные обязательства, которые мер к их погашению не предпринимают, трудоустраиваться на оплачиваемые работы с целью возместить причинённый преступлением материальный ущерб и моральный вред, а также выплачивать алименты на содержание несовершеннолетних детей и задолженность по алиментным обязательствам, не желают.

- Вместе с тем, данные лица систематически от родственников и других лиц получают денежные переводы, которые бухгалтерией исправительных учреждений зачисляются на их лицевые счета, а затем расходуются на приобретение продуктов питания и предметов первой необходимости в магазинах учреждений, на оказание дополнительных платных услуг и другие личные цели.

- Вправе ли администрация исправительного учреждения производить удержания из имеющихся на лицевых счетах осуждённых денежные средства в счёт возмещения причинённого преступлением материального ущерба и морального вреда, а также алиментных обязательств на содержание несовершеннолетних детей?

В соответствии с требованиями статьи 107 Уголовно-исполнительного кодекса Российской Федерации (УИК РФ), уголовно-исполнительное законодательство не освобождает осуждённых, отбывающих лишение свободы, от возмещения всех затрат, связанных с исполнением наказания. Из заработной платы, пенсий и иных доходов осуждённых к лишению свободы производятся удержания для возмещения расходов по их содержанию в соответствии с частью 4 статьи 99 УИК РФ.

Однако, в соответствии с частью 2 статьи 107 УИК РФ возмещение осуждёнными расходов по их содержанию производится после удовлетворения всех требований взыскателей в порядке, установленном Федеральным законом от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве».

Этим законом установлена очерёдность производства удержаний — в первую очередь удержанию подлежат алименты, что обусловлено необходимостью оказания помощи несовершеннолетним детям, нетрудоспособным родителям.

После удержания алиментов из заработной платы осуждённого и иных доходов, удерживаются подоходный налог, отчисления в Пенсионный фонд и иные обязательные отчисления.

Удержания по исполнительным листам или другим исполнительным документам производятся из оставшейся суммы в порядке, предусмотренном Гражданским процессуальным кодексом Российской Федерации.

Часть 3 статьи 107 УИК РФ устанавливает гарантированный минимум, который составляет 25 % и должен находиться в распоряжении осуждённого, независимо от всех удержаний.

Для осуждённых, которые привлекаются к труду только по их желанию, а также для наименее социально защищённых категорий осуждённых, уголовно-исполнительное законодательство устанавливает льготный минимум, зачисляемый на лицевой счёт независимо от всех удержаний.

Так, осуждённым мужчинам старше 60 лет, осуждённым женщинам старше 55 лет, осуждённым, являющимся инвалидами первой или второй группы, несовершеннолетним осуждённым, осуждённым беременным женщинам, женщинам, имеющим детей в домах ребёнка исправительного учреждения, на лицевой счёт зачисляется не менее 50% начисленных им заработной платы, пенсии или иных доходов.

- Имеющиеся на лицевых счетах осуждённых денежные средства, поступающие от родственников и других лиц в форме денежных переводов, относятся к иным доходам, имеющимся у осуждённых, в связи с чем, бухгалтерия исправительных учреждений вправе из указанных сумм удерживать и перечислять взыскателям денежные средства в счёт погашения алиментных обязательств и причинённого преступлением вреда.

- Старший помощник прокурора края по надзору

- за соблюдением законов в исправительных учреждениях

Прямая ссылка на материал

Поделиться

- В местах лишения свободы отбывает наказание большое количество осуждённых, имеющих исковые и алиментные обязательства, которые мер к их погашению не предпринимают, трудоустраиваться на оплачиваемые работы с целью возместить причинённый преступлением материальный ущерб и моральный вред, а также выплачивать алименты на содержание несовершеннолетних детей и задолженность по алиментным обязательствам, не желают.

- Вместе с тем, данные лица систематически от родственников и других лиц получают денежные переводы, которые бухгалтерией исправительных учреждений зачисляются на их лицевые счета, а затем расходуются на приобретение продуктов питания и предметов первой необходимости в магазинах учреждений, на оказание дополнительных платных услуг и другие личные цели.

- Вправе ли администрация исправительного учреждения производить удержания из имеющихся на лицевых счетах осуждённых денежные средства в счёт возмещения причинённого преступлением материального ущерба и морального вреда, а также алиментных обязательств на содержание несовершеннолетних детей?

В соответствии с требованиями статьи 107 Уголовно-исполнительного кодекса Российской Федерации (УИК РФ), уголовно-исполнительное законодательство не освобождает осуждённых, отбывающих лишение свободы, от возмещения всех затрат, связанных с исполнением наказания. Из заработной платы, пенсий и иных доходов осуждённых к лишению свободы производятся удержания для возмещения расходов по их содержанию в соответствии с частью 4 статьи 99 УИК РФ.

Однако, в соответствии с частью 2 статьи 107 УИК РФ возмещение осуждёнными расходов по их содержанию производится после удовлетворения всех требований взыскателей в порядке, установленном Федеральным законом от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве».

Этим законом установлена очерёдность производства удержаний — в первую очередь удержанию подлежат алименты, что обусловлено необходимостью оказания помощи несовершеннолетним детям, нетрудоспособным родителям.

После удержания алиментов из заработной платы осуждённого и иных доходов, удерживаются подоходный налог, отчисления в Пенсионный фонд и иные обязательные отчисления.

Удержания по исполнительным листам или другим исполнительным документам производятся из оставшейся суммы в порядке, предусмотренном Гражданским процессуальным кодексом Российской Федерации.

Часть 3 статьи 107 УИК РФ устанавливает гарантированный минимум, который составляет 25 % и должен находиться в распоряжении осуждённого, независимо от всех удержаний.

Для осуждённых, которые привлекаются к труду только по их желанию, а также для наименее социально защищённых категорий осуждённых, уголовно-исполнительное законодательство устанавливает льготный минимум, зачисляемый на лицевой счёт независимо от всех удержаний.

Так, осуждённым мужчинам старше 60 лет, осуждённым женщинам старше 55 лет, осуждённым, являющимся инвалидами первой или второй группы, несовершеннолетним осуждённым, осуждённым беременным женщинам, женщинам, имеющим детей в домах ребёнка исправительного учреждения, на лицевой счёт зачисляется не менее 50% начисленных им заработной платы, пенсии или иных доходов.

- Имеющиеся на лицевых счетах осуждённых денежные средства, поступающие от родственников и других лиц в форме денежных переводов, относятся к иным доходам, имеющимся у осуждённых, в связи с чем, бухгалтерия исправительных учреждений вправе из указанных сумм удерживать и перечислять взыскателям денежные средства в счёт погашения алиментных обязательств и причинённого преступлением вреда.

- Старший помощник прокурора края по надзору

- за соблюдением законов в исправительных учреждениях

Сотруднику вменили исправительные работы

Исправительные работы – это вид уголовного наказания, который означает, что осужденного принудительно привлекли к труду с вычетом из его заработка доходов в пользу государства. Получивший наказание в виде исправительных работ будет отбывать их по месту работы.

Если вашему работнику суд назначил исправительные работы, он будет отбывать наказание по месту основной работы. Только граждане, не имеющие основного места работы, «отрабатывают приговор» в местах, определяемых органами местного самоуправления по согласованию с уголовно-исполнительными инспекциями.

Работник на исправительных работах фактически ничем по-сути не отличается от обычного. Он работает в рамках заключенного с ни ранее трудового договора и исполняет свои обязанности.

Удержания из зарплаты осужденного на исправительные работы

Единственное, что важно знать бухгалтеру из приговора – это то, какую часть зарплаты суд постановил удержать в пользу государства: полностью или частично.

Согласно ст. 44 Уголовно-исполнительного кодекса удержания из заработной платы осужденных к исправительным работам производятся из заработной платы по основному месту работы осужденного за каждый отработанный месяц при выплате заработной платы.

Удержания производятся как из денежной, так и из натуральной части заработной платы осужденного. Удержанные суммы нужно перечислять в бюджет ежемесячно.

Удержания не производятся:

- из пособий, получаемых осужденным в порядке соцстрахования и соцобеспечения,

- из выплат единовременного характера.

- Но, удержания производятся из ежемесячных страховых выплат по обязательному страхованию от несчастных случаев и профзаболеваний.

- Больничный для осужденного исчисляют из его зарплаты без учета удержаний.

- Если в дальнейшем приговор будут отменен или изменен, излишне удержанные суммы нужно будет вернуть работнику полностью.

С ндфл или без

Удержания в доход государства при исполнении исправительных работ производятся из заработной платы, а не из суммы, оставшейся после уплаты налога.

Эта позиция подкреплена письмом ФСИН России от 9 июня 2018 г. № ог-19-21048, которое поддержано Минюстом России.

При этом сумму НДФЛ также следует исчислять из полной суммы дохода.

Допустим заработок составляет 50 тыс. руб. в месяц. Размер удержаний по решению суда – 20%. НДФЛ – 13%, вычетов нет.

Рассчитаем сумму, которую нужно удержать:

50 тыс. руб. х 20% = 10 тыс. руб.

НДФЛ составит:

50 тыс. руб. х 13% = 6,5 тыс. руб.

Итого к выплате:

50 тыс. руб. – 10 тыс. руб. – 6,5 тыс. руб. = 33,5 тыс. руб.

СЗВ-СТАЖ на работника на исправительных работах

Особенностей отражения в форме СЗВ-СТАЖ периода исправительных работ осужденным сотрудником нет.

Форма СЗВ-СТАЖ заполняется на всех застрахованных лиц:

- работающих по трудовому договору, в том числе руководителей организаций, являющихся единственными участниками (учредителями), работающих, по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг);

- работающих по договору авторского заказа;

- авторов произведений.

Порядок заполнения формы СЗВ-СТАЖ утвержден постановлением ПФР от 06.12.2018 № 507п.

Периоды работы в СЗВ-СТАЖ указывают в графах 6-7. Данные вносят на основании документов работодателя, согласно п. 1.3:

- сведения о заработной плате и ином доходе, выплатах и иных вознаграждениях, суммах начисленных, доначисленных и удержанных страховых взносах — на основании данных бухгалтерского учета;

- сведения о периоде работы — на основании приказов и других документов кадрового учета, а также на основании договоров гражданско-правового характера и договоров авторского заказа.

Период работы, указанный в СЗВ-СТАЖ, должен быть в пределах отчетного периода.

Каков размер удержания из зарплаты и иных доходов должника и порядок его начисления в 2023 году? – Партийная приемная разъясняет

В соответствии с законодательством РФ размер удержаний на заработную плату и иные доходы должника исчисляется из суммы, оставшейся после вычета налогов.

С должника может быть удержано не более 50% заработной платы и иных доходов, а в случаях, если взыскание обращено на уплату алиментов несовершеннолетним детям, возмещение вреда, причиненного здоровью, возмещение вреда в связи со смертью кормильца и возмещение ущерба, причиненного преступлением – не более 70%.

- Взыскание может быть обращено на заработную плату должника и его иные доходы (трудовая пенсия, страховая пенсия по старости и инвалидности).

- Обратите внимание, что соответствии с федеральным законодательством судебный пристав вправе обратить взыскание на заработную плату и иные доходы должника только в трех случаях:

- — при исполнении исполнительных документов, содержащих требования о взыскании периодических платежей;

- — при взыскании суммы, не превышающей 10 000 рублей;

- — при отсутствии или недостаточности у должника денежных средств и иного имущества для исполнения требований исполнительного документа в полном объеме по остальным категориям исполнительных производств.

Конкретный размер удержаний устанавливается судебным приставом-исполнителем. При этом должник вправе обратиться к судебному приставу с ходатайством об уменьшении размеров удержания в связи с тяжелым материальным положением или по иным причинам. В первую очередь, если сам должник получает компенсации за вред, причиненный его здоровью, за потерю кормильца, а также алименты.

Следует учесть и ещё одну важную законодательную норму: судебный пристав-исполнитель равно как и сам должник вправе подать требование сохранить зарплату и прочие доходы должника в размере ежемесячного прожиточного минимума, установленного для трудоспособного населения в целом по Российской Федерации.

Напомним, с 30 января по 3 февраля «Единая Россия» проведет Неделя приемов по вопросам социальной поддержки пройдет на площадке региональной и местных общественных приемных партии. Записаться на прием можно по телефону 239-93-39.

Также воронежцы могут направить свое обращение любым удобным способом:

— на адрес электронной почты региональной общественной приемной «Единой России» [email protected]

— оставить обращение на сайте voronezh.er.ru в разделе «Приемная» – «Форма обратной связи»