Может ли муниципальный служащий быть самозанятым 2023

Можно ли

Елизавета Вылкина

21.07.2021

Отвечаем на самые частые вопросы про госслужащих и НПД: разбираем все тонкости, рассказываем, кто относится к категории госслужащих, военных и муниципальных лиц и объясняем, при каких условиях они могут применить НПД и с каких видов деятельности получать прибыль.

Елизавета Вылкина

Могут ли госслужащие и бюджетники быть самозанятыми

Да, и госслужащий, и бюджетник может получить статус самозанятого. Однако разрешения на деятельность у них будут разными.

Например, бюджетники — это отдельная категория работников, которые трудятся в государственных и муниципальных учреждениях. Сюда относят врачей и учителей. В отличие от других государственных служащих, у них нет ограничений по самозанятости. То есть учитель может работать по трудовому договору в школе, а в свободное от работы время, писать статьи на заказ как самозанятый.

При этом термином «госслужащий» в законодательстве охватывают все остальные категории граждан, работающих на государство. Сюда относятся муниципальные работники, чиновники, депутаты и военнослужащие.

Абсолютно все, кто официально работает на государство и получает зарплату из государственного или местного бюджета. Это все крупные государственные структуры: ФНС, МВД, суды.

Также к госслужащим будут относится губернаторы, депутаты — то есть должностные лица, работу которых оплачивает государство напрямую.

Может ли госслужащий быть самозанятым и при этом сдавать квартиру

Да, и сдавать квартиру в аренду — единственная деятельность, с которой госслужащий может официально получать прибыль, как самозанятый. Как это будет регламентировать налоговая служба, можно узнать в письме Минтруда России на официальном сайте Федеральной Антимонопольной Службы.

Может ли муниципальный служащий быть самозанятым

Для начала давайте разберемся, кто относится к муниципальным служащим.

Муниципальные работники — это люди, которые работают по трудовому договору в органах городской, районной, областной власти и получают зарплату из местного бюджета.

Сюда относятся все муниципальные структуры самоуправления: администрация, ЗАГС, городские и районные департаменты, уникальный для территории — например, городской Департамент по защите леса.

Заместители, руководители отделов, секретари, работники ЗАГСА — все это муниципальные работники.

При этом обслуживающий персонал и некоторые специалисты, даже работая на муниципальную организацию, не обязательно будут относиться к муниципальным служащим.

Поэтому, если есть сомнения в своем статусе, лучше уточнить его у работодателя — на всякий случай. Это важно, если вы хотите стать самозанятым, потому что у муниципальных работников также есть ограничения по самозанятости.

Поскольку такие люди работают на государство, по закону их приравнивают к госслужащим. А госслужащие вправе применять налог на профессиональный доход только при получении прибыли от сдачи жилья в аренду. Для этого достаточно зарегистрироваться как самозанятый в сервисе «Мой налог» или через мобильное приложение банка.

Может ли военнослужащий быть самозанятым

Согласно 1 п. ст. 2 ФЗ от 27.05.2003 N 58-ФЗ военнослужащие также относятся к государственным работникам, поскольку работают на государство и получают зарплату исключительно от государства.

Поэтому им можно и нельзя всё то же самое, что и другим категориям госслужащих. Военнослужащий-самозанятый имеет право только сдавать жилье в аренду.

Утверждено это еще 13 июля 2020 года в письме ФНС № СД-4-3/11282.

Как бывшему госслужащему стать самозанятым и заниматься любой деятельностью

- Если госслужащий хочет снять ограничение и получать прибыль как самозанятый от других видов деятельности, ему придётся покинуть госслужбу.

- Бывшие госслужащие должны получить разрешение специальной антикоррупционной комиссии, если планируют получать более 100 тысяч рублей в месяц за трудовую деятельность или на основании сделок с покупателями.

- Такое же разрешение нужно получить, если бывший чиновник заключает договор на услуги или работы с организацией, где выполнял функции муниципального, административного или государственного управления.

Напоминаем, что всем гражданам РФ возможно работать самозанятым с компанией, где раньше были оформлены по трудовому договору.

Однако сделать это можно только спустя два года после увольнения.

Поэтому появляется второй нюанс для госслужащих. В течение этих двух лет предыдущий работодатель должен получать уведомления об их деятельности.

Все, кто нанимает на работу бывшего госслужащего или заключает договора на покупку и оказание услуг, должны оповестить об этом бывшего работодателя госслужащего.

То есть, если компания наняла бывшего налогового инспектора, генеральный директор должен уведомить об этом ФНС.

Может ли муниципальный служащий быть самозанятым? — Новости — Пресс-центр — Главная — Официальный сайт Туринского городского округа

2 ноября 2020

Может ли муниципальный служащий быть самозанятым?

В отношении государственных служащих в Законе № 422-ФЗ приведена однозначная позиция. Она заключается в следующем: доходы, получаемые государственными и муниципальными служащими, не могут выступать в качестве объекта обложения налогом на профдоход (пп. 4 п. 2 ст. 6 закона № 422-ФЗ).

На практике это значит, что если даже муниципальный служащий в свободное от работы время занимается делом, приносящим ему доход, он не может рассчитывать на льготную ставку налога, как самозанятый. То есть, эти доходы будут облагаться НДФЛ по ставке 13%.

При этом в законе есть одна небольшая оговорка — доход госслужащего (муниципального служащего) от сдачи жилых помещений в аренду может быть признан как облагаемый НПД доход самозанятого.

Значит, если государственный служащий, зарегистрированный как плательщик НПД, будет сдавать квартиру или другое принадлежащее ему жилье, расположенное на территории проведении эксперимента, то получаемую арендную плату можно будет отразить в приложении «Мой налог» и официально уменьшить налоговую ставку до 4% или 6 %.

Таким образом, на вопрос «может ли госслужащий быть самозанятым?» можно дать положительный ответ, с уточнением, что учитываться в этом случае будет лишь один вид доходов.

Обратите внимание! Текущее положение дел в этом вопросе, возможно, не изменится в ближайшие 10 лет, поскольку эксперимент продлится до 2028 года и это закреплено законодательно.

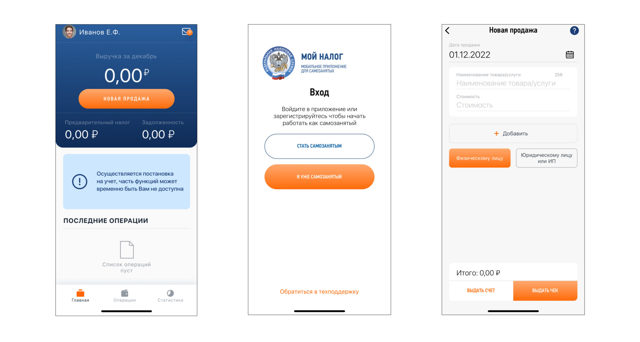

Как госслужащему (муниципальному служащему) стать самозанятым

В предыдущем пункте был рассмотрен вопрос, может ли госслужащий стать самозанятым. Да, может в отношении аренды жилья, но как это сделать?

Как уже было сказано выше, самозанятым такой гражданин может быть только в том случае, если имеет доходы от сдачи своего жилья и, соответственно, может платить за них налог по уменьшенной ставке – 4% (если арендатор физлицо) или 6% (если арендатор – организация или ИП).

Для этого он должен сделать следующее:

- На планшетный компьютер или мобильный телефон необходимо скачать приложение «Мой налог» и установить его.

- Зарегистрироваться через приложение в налоговой как самозанятый (регистрация возможна также через Личный кабинет плательщика НПД на сайте ФНС и сервисы некоторых банков) и дождаться уведомления о регистрации в приложении и по СМС.

- К приложению «Мой налог» может быть привязана банковская карта, на которую поступают платежи за аренду. При получении денег сведения о доходе вносятся самозанятым в приложение. По каждому поступлению автоматически производится предварительный расчет налога. Получив оплату, арендатору нужно выдать чек, сформировав его в приложении «Мой налог».

- До 12 числа следующего за отчетным месяца автоматически будет рассчитываться налог, который уплачивается с привязанной к приложению карты, или иным способом, не позднее 25 числа.

- При расчете налога его сумма частично уменьшается за счет вычета (общая сумма вычета — 10 000 рублей). Ежемесячно, пока весь вычет не будет исчерпан, можно снизить НПД на 1% от налоговой базы при поступлениях от физлиц и на 2% от арендных платежей, поступивших от юрлиц и ИП.

Таким образом, муниципальные и государственным служащие могут быть самозанятыми, но только в части получения доходов от сдачи в аренду жилых помещений. Все остальные доходы будут облагаться по стандартной ставке НДФЛ.

Назад к списку

Может ли государственный гражданский служащий быть самозанятым?

В настоящее время можно часто услышать от государственных гражданских служащих вопрос относительно возможности получения ими статуса «самозанятых». Для того, чтобы ответить на него, необходимо обратиться к положениям Федерального закона от 27 ноября 2018 г.

№ 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход». В соответствии с п. 4 ч. 2 ст. 6 данного закона специальный налоговый режим не может использоваться для доходов государственных служащих.

Однако этим же пунктом предусмотрено исключение – сдача служащим в аренду принадлежащего ему жилья.

Многие отождествляют сдачу в аренду жилья с предпринимательской деятельностью. Насколько это обоснованно?

В законодательстве не содержится четкого ответа на данный вопрос. В связи с этим для принятия правильного решения в рассматриваемых ситуациях необходимо руководствоваться официальными разъяснениями, данными в Письме Министерства РФ по налогам и сборам от 6 июля 2004 г.

№ 04-3-01/398 «О сдаче помещений в аренду (наем)».

В соответствии с ними сдача в жилья в аренду предполагает, что арендодатель получает обусловленный договором аренды доход в виде арендной платы, но при этом не осуществляет на свой риск какой-либо экономической деятельности, поскольку именно арендатор осуществляет деятельность с использованием арендованного имущества. При этом согласно статье 606 Гражданского кодекса РФ плоды, продукция и доходы, полученные арендатором в результате использования арендованного имущества в соответствии с договором, являются его собственностью. В связи с этим сдача помещения в аренду не является предпринимательской деятельностью.

Таким образом, очевидно, что государственному гражданскому служащему можно получать доход в качестве самозанятого, но только не осуществляя при этом предпринимательскую деятельность. Единственный способ получения дохода, позволяющий соблюсти данное условие, – сдача жилья в аренду.

Однако при этом необходимо учитывать правоприменительную практику, в соответствии с которой даже сдача жилья в аренду все же в отдельных случаях может признаваться предпринимательской деятельностью.

Это случается тогда, когда происходит целенаправленная покупка жилой недвижимости для ее сдачи в аренду в коммерческих целях, посуточная (почасовая) сдача жилья в аренду, гостиничный бизнес и т.д.

Подобные действия государственных гражданских служащих в силу их правового статуса должны быть исключены.

Панов А.Ю., доцент, кандидат юридических наук

Может ли госслужащий быть самозанятым в РФ в 2023 году

Вы, как госслужащий, задумывались о том, чтобы стать самозанятым? Хотите узнать, что из этого следует и как правильно оформить свой новый статус из госслужащего в самозанятого?

Самозанятость — это возможность для граждан, в том числе для бюджетников, официально заниматься предпринимательской деятельностью без регистрации ИП. Стать самозанятым можно не только для получения дополнительного дохода, но и для развития собственного бизнеса. Однако, госслужащие должны знать, что есть определенные ограничения и правила, которые им следует соблюдать.

В данной статье вы узнаете, какие обязанности лежат на бывшем работодателе и новом нанимателе при смене статуса с госслужащего на самозанятого, какие виды деятельности разрешены госслужащим в рамках самозанятости и на каких условиях это разрешено.

Госслужащие, также как и другие граждане РФ, могут стать самозанятыми. В этом случае, они будут обязаны следовать определенным правилам, чтобы не нарушить законодательство. Вы узнаете об этом подробнее в данной статье.

Госслужащий и самозанятость в РФ в 2023 году: обзор ситуации

Если вы являетесь госслужащим, то могут возникнуть вопросы о том, можете ли вы быть самозанятым. На данный момент, госслужащие не могут официально заниматься самозанятостью и получать вознаграждение за это. Однако, в 2023 году может быть разрешено сочетание госслужбы и самозанятости.

Узнаете, что могут оформить свой статус самозанятого госслужащего и какие обязанности будут у бывшего работодателя и нового нанимателя.

Важно отметить, что на данный момент, заниматься самозанятостью могут только граждане, не являющиеся бюджетниками. Самозанятые, как правило, не имеют официального трудоустройства и сами занимаются поиском клиентов и организацией своей деятельности.

Если вы являетесь госслужащим, то перед оформлением статуса самозанятого вам необходимо ознакомиться с соответствующими статьями закона и уточнить все детали у компетентных органов.

- Вы можете стать самозанятым только после увольнения со своей государственной должности;

- До оформления статуса самозанятого, вы не можете получать вознаграждение за свою деятельность и должны выполнять свою работу с полной отдачей;

- Бывший работодатель не несет ответственности за вашу деятельность в качестве самозанятого;

- Новый наниматель может не ознакомиться с вашей дополнительной деятельностью в качестве самозанятого и не обязан контролировать ее.

Госслужащий как самозанятый: обязанности для бывшего работодателя

В России с 1 января 2023 года госслужащие могут стать самозанятыми. Это означает, что им разрешено оформить статус и заниматься предпринимательской деятельностью. В этой статье вы узнаете о том, какие обязанности возникают у бывшего работодателя.

Если госслужащий решает стать самозанятым, его бывший работодатель должен уведомить органы Федеральной налоговой службы (ФНС) о прекращении трудового договора. Также работодатель должен выдать все необходимые документы, такие как трудовую книжку и справку об отработанном времени.

Кроме того, бывший работодатель должен проинформировать госслужащего о том, что при занятии самозанятостью он не может использовать имеющиеся у него конфиденциальные данные, материалы и документы, полученные в ходе работы на госслужбе.

Важно отметить, что госслужащий, ставший самозанятым, не может заниматься теми видами деятельности, которые противоречат законодательству или постановлениям правительства. Также в качестве самозанятых не могут работать госслужащие, занимающиеся выполнением заданий, связанных с госзаказом.

В целом, госслужащий, ставший самозанятым, не должен причинять ущерба бывшему работодателю или нарушать свои служебные обязанности.

Госслужащий как самозанятый: обязанности для нового нанимателя

Согласно статье 8.1 Федерального закона «О самозанятых гражданах», государственным служащим разрешено оформить статус самозанятого, если это не противоречит их должностным обязанностям и законодательству, регулирующему государственную службу.

Если вы нанимаете бывшего госслужащего, являющегося самозанятым, вам необходимо учитывать некоторые особенности. В разрезе трудового законодательства, самозанятые граждане не считаются работниками, и поэтому к ним не применяются нормы, установленные для трудовых отношений.

При найме самозанятого госслужащего, вам не требуется выплачивать заработную плату или социальные отчисления. Однако, если за вами закрепятся преимущественные права по отношению к работнику, он может обратиться в суд с требованием о признании трудовых отношений между вами.

Вместо этого, вы можете заключить договор на оказание услуг с самозанятым госслужащим, в котором определить объем услуг, сроки и условия их оказания, а также высоту оплаты. Этот договор необходимо составить в письменной форме и подписать обеими сторонами.

- Вы не должны контролировать график работы самозанятого госслужащего. Однако, вы можете предложить определенные сроки и сроки представления продукта работы, чтобы обеспечить согласованность ваших объективных условий и ожиданий;

- При удовлетворительном завершении задания или результата, оплату следует производить немедленно, как это установлено в договоре;

- При найме самозанятого госслужащего, вы не несете ответственности за уплату налогов его в доходного налога и страховых взносов в ПФР, ФСС и ФОМС. Обязанность по расчету и уплате этих налогов ложится на самозанятого госслужащего.

Перспективы развития самозанятости среди госслужащих в РФ

Согласно статье о самозанятости в РФ, госслужащие могут быть оформлены в качестве самозанятых. Однако, не все бюджетники могут стать самозанятыми.

Если вы являетесь госслужащим, то у вас есть возможность быть самозанятым, но вам нужно оформить соответствующие документы и получить разрешение от своего нового нанимателя.

Для госслужащего, который становится самозанятым, возможно изменение его обязанностей, а также требований к нему. Бывший работодатель также может иметь некоторые обязательства по отношению к нему.

Однако, несмотря на возможности, многие госслужащие не стремятся стать самозанятыми, так как это может привести к изменению их статуса и некоторых гарантий. В то же время, развитие самозанятости в РФ может стать основой для создания новых рабочих мест и расширения возможностей трудоустройства.

Может ли госслужащий быть самозанятым

Государственные служащие — это люди, которые трудятся на государство. Это депутаты, работники муниципальных и федеральных органов, губернаторы, военные, представители МВД, ФНС и т.п. Все они получают зарплату из бюджета.

Если госслужащий хочет совмещать основную работу с другой деятельностью, предстоит заглянуть в письмо Минтруда России от 19.04.2021г. В нём даются разъяснения по поводу возможности применения НПД особыми категориями граждан. Найти его можно на сайте Федеральной Антимонопольной Службы.

Стоит помнить, что самозанятость подразумевает получение дохода от самостоятельной, трудовой деятельности. А госслужащие ограничены в осуществлении коммерческой деятельности, т.е. в сферах, в которых они могут получать денежное вознаграждение.

Итак, на вопрос «Можно ли госслужащему быть самозанятым?», ответ однозначный — можно. Однако гражданину разрешено заниматься только одной деятельностью — сдавать квартиру в аренду. Жилое помещение, которое сдаётся в аренду, должно находиться в регионе, в котором введён спецрежим для самозанятых.

Самозанятость позволяет вести деятельность легально, с уплатой налогов. Здесь нет сложного бухгалтерского учёта, чеки формируются в приложении «Мой Налог» и там же оплачивается сам налог по пониженной ставке.

Руководство госучреждения, в котором работает госслужащий, также обращает внимание на нарушения антикоррупционных требований. Они будут выявлены и пресечены, если госслужащий намеренно покупает жилую недвижимость с целью её сдачи в аренду и получения дохода. Сдаваться может лишь имущество, купленное для личных целей, или полученное по наследству или в дар.

Стоит учитывать некоторые особенности:

Применять НПД к другим видам деятельности не получится. Осуществлять предпринимательскую деятельность государственный служащий, в принципе, не может. Это говорится в законе «О государственной гражданской службе Российской Федерации» №79-ФЗ от 27.07.2004 г.

Если госслужащий, будучи в статусе самозанятого, начнёт скупать недвижимость и сдавать её в аренду в коммерческих целях, или организует в ней гостиницу и т.п., то это будет противоречить его правовому статусу. Более того, это будет противоречить закону о самозанятости. Самозанятые граждане не имеют права сдавать в пользование другим лицам коммерческую или нежилую недвижимость.

Есть оговорка: госслужащий может принимать участие в управлении коммерческой организацией, но только на безвозмездной основе. Получать заработную плату или вознаграждение он не может.

Не все сотрудники государственных учреждений являются госслужащими. Требования и ограничения указаны в указах Президента РФ и в Федеральных законах и действуют только для проходящих госслужбу. Узнать свой статус можно у работодателя.

Бюджетники имеют больше свободы в выборе деятельности. Врач или учитель может подрабатывать как самозанятый в свободное время. Но госслужащим ещё разрешено продавать имущество, которое принадлежит им, инвестировать денежные средства в депозиты российских банков.

Может ли муниципальный служащий быть самозанятым

Муниципальные служащие работают официально и по трудовому договору в органах областной, районной и городской власти. Им также платят заработную плату из бюджета, но местного.

Но бывают категории работников, которые трудятся на муниципальную организацию, то не относятся к муниципальным служащим. Например, работники администрации или ЗАГСа являются муниципальными служащими, а вот обслуживающий и технический персонал, и даже некоторые специалисты — нет. Свой статус лучше уточнять у работодателя.

Для муниципальных служащих тоже действует ограничение по виду деятельности: в качестве самозанятого можно получать доход лишь от сдачи недвижимости в аренду. Причина та же: граждане работают на государство и приравниваются к госслужащим.

Например, водитель работает на муниципальную организацию и хочет оформить самозанятость. Он считает, что из-за статуса может только сдавать квартиру. На самом деле, водители не относятся к муниципальным служащим, а значит, у гражданина будет больше вариантов для выбора деятельности.

Процедура регистрации у госслужащих такая же, что и обычных граждан. Нужно скачать приложение «Мой Налог» и за несколько минут зарегистрироваться.

Может ли военнослужащий быть самозанятым

Военнослужащие тоже являются государственными служащими, потому что трудятся на государство и получают от него зарплату. Им разрешено только сдавать жильё в аренду.

Кроме того, в Федеральном законе от 27.05.

1998 № 76-ФЗ «О статусе военнослужащих» говорится, что военнослужащие не могут заниматься другой оплачиваемой деятельностью: как лично, так и через доверенных лиц.

Они могут быть вовлечены только в творческую, научную и педагогическую сферу. Им разрешено публиковать работы и получать за них гонорары, если деятельность связана с ведением военной службы.

Соответственно, военнослужащим нельзя совмещать службу с подработкой, работать по трудовым соглашениям или договорам гражданско-правового характера. Иначе их ждут меры дисциплинарного взыскания.

Может ли бывший госслужащий оформить самозанятость

Как только госслужащий покидает свою службу/должность, он может заниматься теми видами деятельности, которые разрешены всем самозанятым-физическим лицам. Не только сдавать жильё в аренду, но и, например, подрабатывать репетитором, дизайнером и т.п.

Тем не менее, есть пару нюансов:

- Бывший госслужащий должен забрать разрешение, которое выдаёт антикоррупционная комиссия. Оно понадобится тем гражданам, кто собирается зарабатывать от 100 тыс. рублей в месяц. Это ограничение связано с соблюдением закона от 25.12. 2008 г. № 273-ФЗ «О противодействии коррупции».

- Аналогичное разрешение понадобится, если даже госслужащий будет зарабатывать меньше указанной суммы, но планирует заключать сделки и договоры с организациями, в которых трудился и выполнял функции. Речь про органы власти, административного управления и пр.

- Нанимая бывшего государственного служащего, компания должна уведомлять его бывшего работодателя. Делать это нужно на протяжении двух лет с момента ухода гражданина с госслужбы. То есть обязанность госслужащего — сообщить новому работодателю о своём прежнем месте работы. Обязанность нового руководителя — уведомить бывшего работодателя гражданина, что он трудится на новом месте. Если не сообщить о новом месте работы, компанию оштрафуют, вплоть до 500 тыс. рублей.

- В некоторых случаях нужно получать разрешение, чтобы урегулировать конфликт интересов. Пригодится только тем госслужащим, кто выполнял функции по госконтролю за организациями. Например, если налоговый инспектор стал самозанятым и хочет оказывать компаниям услуги как бухгалтер.

Напомним, что по закону самозанятый может сотрудничать с компанией, в которой работал по трудовому договору, только через два года после увольнения оттуда.

Это касается и заключения договоров на оказания услуг или покупку товаров, трудовых соглашений и договоров гражданско-правового характера.

Сообщать о переходе на самозанятость бывшему работодателю не нужно.

Допустим, фирма начала сотрудничать с гражданином, который год назад уволился из ФНС. Бывший госслужащий должен сообщить руководителю, что работал прежде налоговым инспектором, а директор компании уведомить об этом Налоговую службу.

О том, как регистрироваться в приложении «Мой Налог» и есть ли альтернативные способы, читайте в другой нашей статье.

Как бывшему муниципальному служащему оформить самозанятость?

Месяц назад я уволилась с муниципальной службы, где занимала должность ведущего специалиста отдела загса.

При увольнении работодатель уведомил меня, что на протяжении двух последующих лет я должна в обязательном порядке оповещать бывшего работодателя о своей трудовой деятельности.

Точнее, должна прежде всего уведомить нового работодателя о ранее занимаемой муниципальной должности, а он, в свою очередь, известить бывшего работодателя согласно постановлению правительства от 21.01.2015 № 29.

Сейчас я планирую оформить самозанятость и стать фрилансером. Нужно ли уведомлять бывшего работодателя о своей деятельности? Как правильно это сделать?

Статус самозанятого не отменяет обязанности муниципального служащего сообщать бывшему работодателю о своей трудовой деятельности. Но делать это должны не вы, а ваш новый работодатель или заказчик услуг.

Расскажу, как и в каких случаях необходимо уведомлять бывшего работодателя государственного служащего о его новой деятельности. В ответе я буду использовать термин «госслужащий», но правила распространяются в том числе на муниципального служащего.

Лимит в 100 тысяч рублей установлен только для гражданско-правовых договоров. Зарплата по трудовому договору, какой бы она ни была, хоть 15 тысяч рублей в месяц, на обязанность извещать госструктуру не влияет.

Если в обязанности госслужащего входили функции госконтроля за организациями, то перед трудоустройством ему нужно также получить разрешение комиссии по урегулированию конфликта интересов. Например, когда налоговый инспектор устраивается бухгалтером в частную фирму или сотрудник ГИБДД хочет стать экспедитором.

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами Начать учиться

Самозанятые — обычные люди, которые работают на себя, как правило, без регистрации в качестве ИП и наемных сотрудников. Статус самозанятого подходит большинству фрилансеров: дизайнерам, строителям, копирайтерам, программистам, репетиторам.

Иногда фрилансера оформляют в штат компании на удаленную работу и заключают с ним трудовой договор. В этом случае компания также должна сообщить бывшему работодателю госслужащего о новом месте его работы независимо от размера зарплаты.

Уведомление направляют в учреждение, где раньше работал госслужащий. На это дается 10 календарных дней с момента заключения трудового или гражданско-правового договора. Отправить можно почтой ценным письмом с описью вложения.

Что и как нужно отправлять работодателю при приеме бывшего госслужащего, чтобы не получить штрафа и избежать лишних вопросов из прокуратуры, мы уже писали.

Можно ли работать и быть самозанятым одновременно

Можно ли стать самозанятым, если официально трудоустроен? Можно, законодательство не запрещает наемным работникам одновременно с НДФЛ платить налог на профессиональный доход. Но такие сотрудники не могут оказывать услуги и выполнять работы для собственных работодателей.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=ygVg0JzQvtC20LXRgiDQu9C4INC80YPQvdC40YbQuNC_0LDQu9GM0L3Ri9C5INGB0LvRg9C20LDRidC40Lkg0LHRi9GC0Ywg0YHQsNC80L7Qt9Cw0L3Rj9GC0YvQvCAyMDIz

Кадровая оптимизация бизнеса и экономия на фонде оплаты труда требуют специальных знаний, которым мы с удовольствием научим.

На курсе повышения квалификации «Кадровая оптимизация: сокращение расходов на ФОТ, работа с самозанятыми, безопасное увольнение» вы получите подробные инструкции сокращения расходов на ФОТ и премии, социальных выплат и компенсаций, сокращения рабочего времени, и как поддержать бизнес на плаву в кризис. Остановимся на работе с самозанятыми, дистанционке, особенностях увольнения. Посмотреть программу курса и бесплатный урок

Как стать самозанятым

Для постановки на учет в налоговый орган предоставляют:

- заявление, паспортные данные и фотографию через специальное мобильное приложение «Мой налог»;

- только заявление через личный кабинет налогоплательщика;

- через кредитную организацию паспортные данные и заявление с применением ЭЦП кредитной организации.

ВАЖНО! Информацию об официальном трудоустройстве предоставлять не надо.

Самозанятость и трудовые отношенияЗакон от 27.11.2018 № 422-ФЗ подтверждает, что можно зарегистрироваться самозанятым, если официально трудоустроен, — прямого запрета трудиться по трудовому договору и быть зарегистрированным в качестве плательщика налога на профессиональный доход не существует. Причем работник вправе занимать официально любую должность, вплоть до генерального директора.

Чтобы работодатели в целях экономии на страховых взносах (30% от выплат в пользу работников) не перевели своих сотрудников на самозанятость, законодатель установил следующие ограничения: самозанятые, которые трудоустроены одновременно по трудовому договору, вправе оказывать услуги юридическим лицам, ИП, физическим лицам, кроме своего работодателя и бывшего работодателя в течение двух лет после расторжения трудового договора.

Если запрет нарушить, то такой доход подлежит обложению НДФЛ, и на него начисляются страховые взносы.

ФНС России и Роструд договорились об одновременных проверках работодателей, которые фактически нанимают самозанятых в качестве своих работников, оформляя их по гражданско-правовым договорам. При обнаружении нарушений работодателей привлекут к административной ответственности, доначислят страховые взносы и НДФЛ.

И еще один важный вопрос, можно ли госслужащему быть самозанятым и не бояться увольнения за это? Чтобы ответить на него, необходимо обратиться к положениям Федерального закона от 27.11.

2018 № 422-ФЗ О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход». В соответствии с п. 4 ч. 2 ст.

6 этого закона, специальный налоговый режим не используется для доходов государственных служащих, за исключением дохода от сдачи в аренду принадлежащего ему жилья.

Но есть запрет на занятие предпринимательской деятельностью, установленный п. 3 ч. 1 ст. 17 Федерального закона от 27.07.2004 № 79-ФЗ «О государственной гражданской службе Российской Федерации».

В соответствии с письмом Министерства РФ по налогам и сборам от 06.07.

2004 № 04-3-01/398 «О сдаче помещений в аренду (наем)», арендодатель получает обусловленный договором аренды доход в виде арендной платы, но не осуществляет какой-либо экономической деятельности, поскольку арендатор осуществляет деятельность с использованием арендованного имущества. Сдача помещения в аренду не является предпринимательской деятельностью, кроме случаев, когда специально приобретается жилье для посуточной или долгосрочной сдачи в аренду, для размещения гостиницы.

Таким образом, официально трудоустроенному государственному служащему можно работать и быть самозанятым одновременно, но зарегистрироваться он вправе для сдачи в аренду жилых помещений, не специально приобретенных для этого, а доставшихся ему по наследству, в дар или приобретенных не для коммерческих целей.

Самозанятость и ИП

- Чтобы осуществлять деятельность как самозанятый, не обязательно регистрироваться в качестве ИП, достаточно встать на налоговый учет в качестве плательщика НПД.

- Если гражданин уже является индивидуальным предпринимателем, то он вправе перейти на особый налоговый режим — налог на профессиональный доход, что освобождает его от уплаты НДФЛ, страховых взносов, НДС.

- Главное условие — соответствие всем установленным требованиям:

- проживать в регионе, в котором введен налоговый эксперимент для самозанятых;

- иметь годовой доход менее 2,4 млн рублей;

- не иметь работников;

- не осуществлять запрещенные для этого режима виды деятельности.

Особенности налогообложения

Объектом налогообложения признаются доходы самозанятых от реализации товаров (работ, услуг, имущественных прав). Не являются объектом налогообложения доходы:

- получаемые в рамках трудовых отношений;

- от продажи недвижимого имущества, транспортных средств;

- от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений);

- государственных и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

- от продажи имущества, использовавшегося налогоплательщиками для личных, домашних и (или) иных подобных нужд; от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

- от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- от уступки (переуступки) прав требований;

- в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности;

- от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад. Следовательно, самозанятый может быть официально трудоустроенным, но не вправе оказывать услуги собственному работодателю.

При произведении расчетов с использованием мобильного приложения «Мой налог» и (или) через уполномоченного оператора электронной площадки, и (или) уполномоченную кредитную организацию самозанятый гражданин передает сведения о произведенных расчетах в налоговый орган, формирует чек и обеспечивает его передачу покупателю (заказчику).

Налоговые ставки устанавливаются в следующих размерах:

- 4 процента — в отношении доходов, полученных от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6 процентов — в отношении доходов, полученных от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям и юридическим лицам.

Налоговый период — 1 месяц.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=YAHIAQE%3D

Налоговый орган уведомляет самозанятого через мобильное приложение «Мой налог» не позднее 12-го числа месяца, следующего за истекшим налоговым периодом, о сумме налога, подлежащей уплате по итогам налогового периода, и указывает реквизиты, необходимые для уплаты налога. Если сумма налога, подлежащая уплате по итогам налогового периода, составляет менее 100 рублей, указанная сумма добавляется к сумме налога, подлежащей уплате по итогам следующего налогового периода.

Уплата налога осуществляется не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

ВАЖНО! Самозанятые, применяющие специальный налоговый режим, вправе уменьшить доход на налоговый вычет в размере не более 10 000 рублей, рассчитанный нарастающим итогом

За март сдавала. За июнь не буду сдавать Пошли отказы в приеме ПСФЛ за июнь думаете, не справится?…. справится! сам закажет, сам сожрёт думаете, не справится?….

Самозанятый госслужащий: все тонкости статуса

Статус госслужащего накладывает на человека определенные ограничения, например, ему запрещено заниматься коммерческой деятельностью. Поэтому по закону госслужащие не могут получать доход как самозанятые. Но в некоторых случаях этот запрет все же можно обойти.

Особенности правового статуса госслужащих

Госслужащие – это сотрудники федеральных и региональных органов власти, которые выполняют функции представителей своего государства в различных сферах деятельности.

К ним относятся военные, сотрудники силовых ведомств, судьи, работники налоговой службы и т.п. Статья 10 федерального закона «О системе государственной службы Российской Федерации» от 27 мая 2003 года №58-ФЗ делит всех госслужащих на две категории:

- федеральный государственный служащий – гражданин, осуществляющий профессиональную служебную деятельность на должности федеральной государственной службы и получающий денежное содержание (вознаграждение, довольствие) за счет средств федерального бюджета;

- государственный гражданский служащий субъекта Российской Федерации – гражданин, осуществляющий профессиональную служебную деятельность на должности государственной гражданской службы субъекта Российской Федерации и получающий денежное содержание (вознаграждение) за счет средств бюджета соответствующего субъекта Российской Федерации.

Так как госслужащие обоих категорий имеют большие полномочия и получают жалование (или довольствие) из федерального либо регионального бюджета, то законом на них накладывается серьезное ограничение по видам деятельности, которыми они могут заниматься в дополнение к основной работе.

Может ли госслужащий заниматься коммерческой деятельностью?

Закон налагает прямой запрет на занятия чиновниками коммерческой деятельностью – это зафиксировано в статье 17 федерального закона «О государственной гражданской службе Российской Федерации» №79-ФЗ от 27 июля 2004 года.

Например, часть 3.

1 этой статьи устанавливает полный запрет на занятие предпринимательской деятельностью лично или через доверенных лиц, а часть 3 указывает, что участие госслужащих в управлении коммерческой или некоммерческой организацией (партией, органов профсоюза, госкорпорации и иных КО и НКО) возможно лишь на безвозмездной основе, если это не противоречит законодательству РФ и международным ратифицированным актам.

То есть госслужащий может участвовать в управлении деятельностью коммерческих лишь в строго определенных случаях, а получать за это вознаграждение (то есть, зарплату или иное вознаграждение) – не может от слова «совсем».

И всё же государство предоставляет право таким лицам получать дополнительный доход, помимо основного денежного довольствия.

Например, госслужащие могут продавать любое принадлежащее им имущество, инвестировать деньги в депозиты российских (не иностранных) банков, а также могут вести научную, исследовательскую и преподавательскую деятельность, получая за нее соответствующее вознаграждение.

Так как самозанятость подразумевает получение дохода от самостоятельной трудовой (коммерческой) деятельности, то госслужащий ограничен в своих возможностях. Так, он не может регистрироваться, к примеру, как самозанятый репетитор и получать доход таким способом. Но он может «закрепиться» за вузом или техникумом и преподавать там в качестве совместителя.

Но в некоторых случаях госслужащий может законно получать доход как самозанятый.

Как совмещать самозанятость и работу госслужащего

Как же госслужащему получать доход от самозанятости и при этом не нарушить закон? Ответ прост: сдавать жилье внаем. Всякая иная деятельность в качестве самозанятого, кроме сдачи недвижимости в аренду, влечет за собой наложение штрафов и появление прочих неприятностей для государственных служащих.

На это указывает и федеральный закон о самозанятых, предполагающий базой налогообложения для госслужащих только доход от жилья внаем.

Никакой иной доход, даже если он имеется, не может быть задекларирован как доход от деятельности госслужащего в качестве самозанятого лица. И, следовательно, если получение такого дохода является приоритетным, то стоит либо подавать на него декларацию в налоговую с уплатой стандартного налога в 13% (НДФЛ), либо уходить с госслужбы и полностью становиться самозанятым.

Еще одна полезная статья: Пособие по безработице самозанятым

Как еще может зарабатывать госслужащий

Госслужащий может получать доход и от иной деятельности, кроме как службы на благо Родины. Лишь бы она не носила коммерческой подоплеки.

Госслужащие наравне с другими гражданами могут получать доход от следующих видов деятельности:

- преподавательской;

- исследовательской;

- научной.

Этот перечень является исчерпывающим и расширенному толкованию не подлежит.

Так, госслужащий может заниматься самостоятельными исследованиями, обобщать их в статье или в книге и получать вознаграждение за их продажу. Либо может работать в вузе в качестве совмещающего преподавателя (например, юрисконсульт УВД может вести лекции по праву).

Еще одна полезная статья: Самозанятость: подводные камни работы на себя

Занимаясь подобной деятельностью, можно будет декларировать доход как физлицо и платить налог 13%.

Возникает вопрос: можно ли регистрироваться как самозанятый, заниматься незапрещенной деятельностью и платить меньше налогов?

К сожалению, нет. Как было сказано выше, на госслужащего накладываются ограничения по видам деятельности, а любая деятельность в качестве самозанятого (за исключением сдачи недвижимости в аренду) трактуется как коммерческая.

Итак, совмещать работу госслужащего и самозанятость можно только в одном, конкретно указанном случае: если чиновник сдает жилье в аренду и получает от этого доход.

Впрочем, если понадобится дополнительный доход, то госслужащий может заниматься иной разрешенной деятельностью. Например, преподаванием или исследовательски-научными изысканиями.

Но не как самозанятый, а по обычному трудовому договору.

(Visited 6 403 times, 2 visits today)

Самозанятыйв.рф — информационный портал для самозанятых. Актуальная и интересная информация, ответы на важные вопросы и решение нестандартных проблем самозанятых.