Обязательность установки кассового аппарата в магазине 2023

По закону 54-ФЗ «О применении контрольно-кассовой техники» большинство предпринимателей и юрлиц обязаны применять онлайн-ККТ. Кому нужно ставить кассовый аппарат, а кому нет — в этой статье.

Мало купить кассу и зарегистрировать ее в ФНС. Для ИП на ПСН, УСН и ЕСХН обязательно пробивать наименования товаров, для чего нужна кассовая программа, которая это умеет. Приложение Касса МойСклад поддерживает все требования 54-ФЗ. Скачайте и попробуйте прямо сейчас: это бесплатно.

Разберем требования по онлайн-кассам в зависимости от формы собственности, налогового режима и вида торговли.

Индивидуальные предприниматели

Нужен ли кассовый аппарат для ИП — раньше решали сами предприниматели: они могли выбирать, чем подтверждать покупку. Можно было использовать не только кассовые чеки, но и другие документы — например, товарный чек. После принятия поправок в 54-ФЗ покупка подтверждается исключительно чеком онлайн-ККТ.

Устанавливать кассовый аппарат по закону обязаны большинство предпринимателей. К ним относятся:

- ИП без наемных сотрудников, торгующие товарами не своего производства или через вендинговые автоматы.

- ИП с наемными сотрудниками, которые выполняют работы или оказывают услуги.

- ИП, которые выдают бланки строгой отчетности. Сюда же относится продажа билетов в салоне транспорта кондуктором или водителем.

Техника должна быть нового образца — с подключением к интернету для передачи данных в налоговую.

Юрлица

Большинство организаций тоже должны использовать новые кассы.

Далее подробно разберем, кому надо ставить кассу в зависимости от формы налогообложения.

Ип и ооо на псн

Онлайн-касса должна быть у всех ИП и ООО на патенте, в том числе у тех, кто:

- реализует товары не своего производства или заняты в общепите, если нет наемных сотрудников;

- оказывает услуги / выполняют работы, если есть наемные сотрудники;

- продают товары своего производства, оказывают услуги или выполняют работы без наемных сотрудников.

Статья в тему: Онлайн-касса для магазина: как выбрать

Ип и ооо на усн

При упрощенной системе налогообложения использовать ККТ — обязательно. Исключения — когда предприниматели или компании:

- оказывают услуги или выполняют работы для населения (полный список сфер деятельности смотрите в конце статьи);

- ведут расчеты с партнерами через банковские счета по безналичному расчету;

- работают в труднодоступном регионе, который внесен в список таковых постановлением законодательного органа данного региона либо на федеральном уровне.

В случаях, когда ИП и ООО вправе не применять ККТ, они должны выдавать на бумаге документы строгой отчетности. На кассе можно пробивать чеки или формировать электронные БСО.

Реквизиты у чека и электронного БСО одинаковые. Оба документа касса отправит в ФНС в режиме реального времени. Бумажные образцы строгой отчетности можно выдавать только при расчетах наличными и картами через POS-терминал.

Самозанятые

Самозанятые продают товары собственного производства без привлечения наемных сотрудников. Те, у кого годовой доход больше 2,4 млн рублей в год, или есть наемные работники, или они продают подакцизные и маркированные товары, перейти на этот режим не могут.

Расчеты самозанятый может проводить как наличными, так и в безналичной форме. Продажа или оказание услуги фиксируется чеком, который создается в приложении «Мой налог». Таким образом, онлайн-касса самозанятым не нужна. Но без нее нельзя принимать платежи по картам.

Владельцы интернет-магазинов

Онлайн-торговля как вид деятельности не попадает в список освобожденных от использования ККТ. А это значит, что кассовый аппарат для интернет-магазина нужен.

Если платеж проведен в онлайне, нужна ККТ, зарегистрированная по url интернет-магазина.

Когда оплату принимает курьер, ему может потребоваться мобильная касса.

У интернет-магазина есть пункт самовывоза, где можно оплатить покупку? Там тоже нужна касса, зарегистрированная по физическому адресу этой точки.

Часто во всех этих случаях можно обойтись одной кассой. Подключите МойСклад, чтобы использовать вашу ККТ и для печати чеков по онлайн-заказам, и для розничных продаж. При регистрации кассы укажите адрес точки и url интернет-магазина.

Курьер не обязан носить с собой кассу: достаточно просто показать покупателю QR-код для скачивания электронного чека. Все эти возможности есть в МоемСкладе.

В сервисе можно работать на разных системах налогообложения — тоже на одной кассе. При продаже товаров по каждой СНО будет напечатан отдельный чек, как этого требует закон. Вторая касса для этого не понадобится.

Нужен ли кассовый аппарат при эквайринге

Ответ однозначный — да. При этом квитанции терминала по приему платежных карт (или, как его называют, слипа) недостаточно. Нужен полноценный кассовый аппарат, который может напечатать наименования купленных товаров с ценами, скидками и стоимостью по каждой позиции.

Владельцы вендинговых аппаратов

Да, нужен для всех, в том числе для ИП, у которых нет наемных работников.

Кому не нужно ставить кассовые аппараты

Некоторые виды деятельности закон освобождает от выдачи покупателям каких-либо документов. ИП и организации на любой системе налогообложения могут не использовать кассовый аппарат, например, при торговле:

- газетами и журналами, а также сопутствующими товарами в киосках;

- непродовольственными товарами на розничных рынках, ярмарках, в выставочных комплексах;

- некоторыми товарами вразнос с рук, из тележек, корзин и иных приспособлений для демонстрации, переноски и продажи;

- мороженым в киосках;

- безалкогольными напитками, молоком и питьевой водой в розлив;

- квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн;

- сезонными овощами и фруктами вразвал.

- Закон 54-ФЗ: применение, ответы на вопросы

- Онлайн-касса для магазина: как выбрать

- АУСН: новый налоговый режим для малого бизнеса с 2022

Онлайн-касса для ИП: кому нужна, какие виды, закон 54-ФЗ

Онлайн касса должна стать обязательным атрибутом любого места, где гражданам оказываются какие-то услуги, продают товары или обеспечивается собственное производство. Рассматриваемое правило начинает действовать с 1 июля 2022 года.

Ранее ИП могли пользоваться отсрочкой, но поскольку она закончилась, им придется соответствовать правилам, прописанным в 54-ФЗ.

О том, когда и при каких обстоятельствах следует установить онлайн-кассы, а также, какими должны быть рассматриваемые кассовые аппараты, поговорим дальше.

Что такое онлайн-касса и для чего она нужна

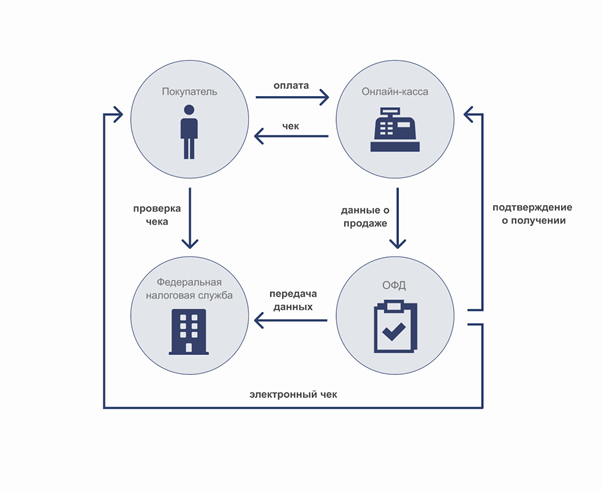

В 54 фз четко прописано, по какому порядку в России должны внедряться виртуальные кассы, хотя ранее в стране использовались только обычные. Это начало меняться в 2017 году, когда алгоритм работы стал проще. Теперь нет надобности собирать фискальные чеки, и возить документы в налоговую. Данные передаются виртуально. Этому способствуют онлайн касса для ИП.

Виртуальная система позволяет через облачные сервисы передавать такие важные документы, как отчеты о том, как закрывалась-открывалась кассовая смена, передавались кассовые чеки и т.п.

Согласно 54-ФЗ некоторые категории ИП могли временно не переходить на новый кассовый аппарат для ИП. Но рассматриваемая рассрочка не могла действовать вечно, и 1 июля её срок истек.

Теперь всем кто не перешел на онлайн-кассу, нужно незамедлительно это сделать. Иначе могут возникнуть серьезные проблемы.

Кому нужно установить онлайн-кассу по 54-ФЗ

Онлайн касса по 54 фз к июлю 2022 года должна быть у каждого предпринимателя. Подключение происходило в несколько этапов. Есть лица, которые могут вообще не подключать виртуальную кассу, а другим ИП предлагалась отсрочка, которая уже отменяется.

Изначально онлайн-кассы были обязательны для ИП, которые работают на ОСН, ОСУ, ЕСХН. Они должны были перейти на виртуальный формат, начиная с 2017 года.

С лета 2018 года, переход стал обязательным для организаций и ИП, которые работают по ЕНВД, а также для ИП, которые работают по ПСН, оказывая услуги в области общественного питания.

А в 2022 году кассы должны были поставить все остальные, помимо тех организаций и ИП, которые получили отсрочку. Но теперь, в 2022 году, наступила и их очередь.

Отсрочку получили лица, занимающиеся продажей товаров, что сами же и продавали. Также это касалось предпринимателей, которые сами оказывали услуги без посредничества со стороны наемных сотрудников (с заключенным трудовым договором). При этом, как только ИП берет на работу сотрудника, ему дается 30 суток на то, чтобы установить кассовый аппарат и подключить онлайн систему.

Каким ИП не нужна касса после 1 июля 2022 года

Кассовый аппарат, который подключается к онлайн системе, даже после окончания даты отсрочки все ещё можно не использовать некоторым категориям предпринимателей и организацией.

Например, оборудование не потребуется, если услуги или товары будут предложены исключительно юридическим лицами или предпринимателям.

Но если при этом используется наличка или карта, все же без аппарата не обойтись.

Даже если вы работаете с физическими лицами, исключения могут быть. Причем они не имеют срока. К лицам, которые могут не устанавливать онлайн кассовые аппараты, относятся следующие категории:

- Предприниматели, имеющие патент и оказывающие услуги, что входят в особый список. К таким видам деятельности относится индивидуальный пошив одежды, оказание образовательных услуг, ремонтные работы без продажи отремонтированного.

- Предпринимателям, которые занимаются торговлей сезонных продуктов. Например, овощей, фруктов на рынке.

- Компании, что расположены в труднодоступных регионах. Например, если компания находится в отдаленной деревне. Узнать, входит ли ваш поселок в рассматриваемые категории можно на сайте региональных властей. Причем учтите, что в некоторых областях таких территорий нет, а в других их достаточно много. Потому вопрос нужна ли онлайн касса, следует мониторить.

Как видите, исключений мало и они достаточно редкие. Потому всем остальным приходится обзаводиться онлайн-кассой.

Если вы не хотите покупать кассу

Если вам нужна онлайн касса, купить её является не единственным вариантом, как найти выход из ситуации. Можно обойтись вообще без неё, даже не входя в категорию лиц, которые подпадают под исключения.

Для этого можно выполнить переход с одной системы налогообложения в другую. К примеру, перейти на систему НПД, то есть, стать самозанятым предпринимателем.

ИП можно вообще закрыть, получив самозанятой статус уже в качестве физического лица.

В любом из этих случаев онлайн касса в 2022 не нужна. Кроме того даются другие преимущества. Например, предприниматели могут платить 4% с платежей, что делали физлица и 6% от платежей, поступающих от юрлиц, а страховые взносы платить вообще не понадобится. Самозанятые не ведут бухгалтерию и не занимаются сдачей налоговых деклараций.

Онлайн-кассой можно не пользоваться, но чеки все равно приходится передавать. Для этого используется сервис «Мой налог». Его можно применять в качестве приложения на смартфоне или перейдя на сайт.

Чтобы перейти на НПД, важно соблюдать несколько требований, касаемо годового заработка, наличия сотрудников и особенностей деятельности. Например, нельзя зарабатывать более 2,4 млн. рублей/год, иметь сотрудников на трудовом договоре, продавать продукцию чужого производства.

А если производить продукцию, то она не должна быть маркированной или относиться к товарам для которых нужна лицензия. Кроме того, самозанятое лицо не должно работать по договору поручения или агентскому договору.

Во всех остальных случаях нужна онлайн-касса и специальный кассовый аппарат.

Виды онлайн-касс

Онлайн касса может быть облачной и стационарной. Это главная классификация рассматриваемого оборудования. Стационарные – это кассовые аппараты, являющиеся физическими устройствами, что нужно поставить в магазине. Они могут иметь разный функционал. Например, одно оборудование позволяет получить только чеки, тогда как другие аппараты значительно ускоряют обслуживание клиентов за счет дополнительного функционала.

Выделяют несколько разновидностей рассматриваемого оборудования. Например, может быть кнопочная онлайн-касса и смарт-терминал.

Кнопочный вариант онлайн-кассы самый дешевый, но он одновременно сложен как в настройке, так и в обслуживании. Потому его цена редко себя оправдывает.

Что касается смарт-терминалов, они более современные и внешне напоминают привычные всем гаджеты. Просто с дополнительным функционалом.

Согласно 54-ФЗ купить стационарное оборудование может каждый. Но чтобы устройство нормально работало, необходимо за ним следить, вовремя обновлять систему, исправлять поломки и не только. Важно, чтобы оборудование имело доступ в интернет, иначе будет сложно обеспечить его адекватную работу.

Облачный сервис дает больше возможностей. Онлайн касса в аренду выдает дистанционный личный кабинет, который можно открыть с любого компьютера. Это во многое удобнее, поскольку обслуживанием рассматриваемой кассы занимается тот, кто сдал её в аренду.

Дистанционные личные кабинеты законны, но только с определенными ограничениями. Например, аренда может понадобиться, когда работаете через интернет, продавая различные товары и услуги.

Поскольку в 2022 году подобное не редкость, система самая удобная. Также рассматриваемый вариант идеально подходит, если у ИП нет постоянного места, где они оказывают услуги.

В частности, личный кабинет онлайнкассы идеально подходит для таксистов и т.п.

Как ИП начать работать через кассу

Многие выбирают облачную кассу, как вариант, который имеет больше преимуществ. К тому же если у вас есть кабинет, онлайн касса обслуживается значительно проще. Но прежде чем её получить, следует пройти процедуру регистрации. Для этого воспользуйтесь специальным онлайн-сервисом, придерживаясь заданного алгоритма действий.

Следует учитывать, что для некоторых видов бизнеса можно пользоваться только стационарным оборудованием. Если это так, можно просмотреть каталог и купить подходящий вариант аппарата. После того как аппаратура куплена в дальнейшем требуется совершить несколько других шагов. Чтобы они не стали для вас сюрпризом, рассмотрим их подробнее:

| Заключение договора с ОФД на передачу фискальной информации ФНС. | Но этого недостаточно, если в планах торговля товарами маркированного типа. Поскольку в таком случае требуется передача кодов маркировки для «Честного знака». |

| Озаботиться получением усиленной квалификационной электронной подписи. | Она нужна, чтобы не возникало проблем при регистрации онлайн-кассы налоговой. Кроме того, что так проще заниматься открытием личного кабинета, электронная подпись помогает вести документооборот, сотрудничать с партнерами, заказчиками и не только. |

| Займитесь выбором фискального накопителя. | Его можно купить у тех же операторов, что продавали онлайн кассовые аппараты. Какой выбрать, зависит от того, кто будет им пользоваться. Например, если речь о предпринимателе на спецрежиме, тогда следует остановиться на варианте длительностью 36 месяцев. Если работаете на ОСНО – лучший 13-месячный вариант. А вот если у вас сезонная работа, можно покупать любой понравившийся вариант. |

| Заняться регистрацией онлайн-кассы в налоговой. | С регистрацией может помочь инструкция, которую дают налоговые органы. |

| Обеспечить связь между инструментами. | Провести связь облачной кассы и кассового аппарата и CRM виртуальной торговой точки, сделав так, чтобы заработала платежная форма на сайте. |

Если есть необходимость, к виртуальному кассовому сервису нужно подключить оборудование и провести настройку ПО. Например, если будете продавать маркированный товар, потребуется сканер штрихкодов 2D, а также ЭДО, а кассовый терминал следует прошить под требующиеся от него операции. Когда первый чек сформирован, можете быть уверены, что все получилось.

Какие последствия по 54-ФЗ, если работать без кассы

В ФЗ 54 четко указаны условия, когда нужно обзавестись кассовым аппаратом, потому если вы этого не делаете без причины, последствия могут быть неприятными. Сперва дают предупреждение. Если оно проигнорировано, выписывают штраф.

Хотя есть случаи, когда обходится без предупреждений, поскольку согласно 54 фз можно сразу выписывать штрафные санкции. В 2022 году расчет штрафа ведется исходя из суммы, что проходит мимо кассы (четверть или половина), но не меньше десяти тыс. руб.

Если повторная проверка выяснит, что предприниматели не занялись покупкой кассового аппарата, их деятельность приостановят на 90 суток. Но при условии, если сумма расчета больше миллиона рублей.

Получить юридическую помощь по вопросам онлайн-касс для ИП можно на нашем сайте.

Неприменение ККТ: что это такое, ответственность и размеры штрафов для ИП и ООО в 2023 году

Устали переплачивать за эквайринг?

Подключим его с комиссией в 1% и POS-терминал бесплатно

На сегодняшний день практически каждый предприниматель и компания обязаны производить расчеты с клиентами через онлайн-кассы согласно 54-ФЗ.

Неприменение ККТ — это прием отплаты за товары или услуги без использования контрольно-кассовой техники и непередача данных о платежных операциях в налоговую инспекцию.

Если налоговая инспекция обнаружит, что ИП или компания принимает оплату без кассового аппарата, им грозят штрафные санкции.

За повторяющиеся проступки владельцев бизнеса ждет более серьезное наказание за неприменение ККТ — временная остановка или запрет на ведение деятельности.

В начале 2022 года требования ФНС в отношении ИП и ООО были немного изменены. Разберемся, какая административная ответственность и какой штраф за неприменение ККТ предусматривает законодательство по ч. 2 ст.

14.5 КоАП РФ для предпринимателей в 2023 году.

Согласно 54-ФЗ оплата от покупателей за товар должна проходить через кассовый аппарат. Такое требование касается юридических лиц и предпринимателей. При этом какую кассу — облачную или стационарную — должен использовать ИП или ООО зависит от направления деятельности.

Сроки штрафа за неприменение ККТ начинают исчисляться с момента нарушения законодательства и составляют один год.

Если владелец бизнеса или его сотрудники нарушают нормы 54-ФЗ, им грозит административная ответственность. Причем размеры взысканий за отсутствие онлайн-кассы и неприменение ККТ разные. Несоблюдение требований законодательства в этой части регулируется ст. 14.5 КоАП РФ. Так, предприниматели могут быть оштрафованы в следующих ситуациях:

- использование ККТ без учета требований ФНС;

- отсутствие цифровой онлайн-кассы;

- неприменение контрольно-кассовой техники;

- непредоставление чека клиенту в том числе и электронного;

- другие ситуации неправильного использования кассовой техники.

С середины 2021 года ответственность за проступки, связанные с отсутствием ККТ, несколько смягчилась. Если ранее предприниматели сразу подвергались штрафам, то теперь они могут его вообще избежать путем отправления в ФНС чека коррекции для исправления неточности. Так, у некоторых организаций и ИП есть возможность заменить штраф на предупреждение.

Чтобы применить административную ответственность в отношении предпринимателя, нарушение должно быть выявлено в ходе проверки. Для этого ФНС периодически устраивает плановый и внеплановый аудит. Начиная с марта 2022 года, проверки по графику были отменены (ПП № 336).

Сегодня налоговые органы могут инициировать проверку в любой момент по собственной инициативе или по жалобе покупателей. Когда нарушение будет доказано, штрафные санкции коснутся либо юридического лица, либо его руководителя. При этом административная ответственность ограничивается одним взысканием за каждый проступок.

Организации несут более серьезную ответственность за неисполнение требований налогового законодательства, чем предприниматели.

- Так, если в результате проверки не будет ККТ для расчетов с покупателями, компания должна будет заплатить минимальный штраф за неприменение ККТ в размере 75-100% от суммы выручки, но не менее 30 тысяч рублей. При этом не имеет значения форма юрлица и применяемая им система налогообложения.

- При обнаружении повторного проступка и в случае, если совокупный доход предприятия составил более 1 миллиона рублей, ему грозит временный запрет на деятельность на срок до 90 дней.

- Иногда бывает так, что виновников неисполнения закона удается установить. В этом случае размер штрафа за неприменение ККТ для должностного лица составит 25-50% от вырученной суммы. Также руководителя могут отстранить от занимаемой должности на срок до двух лет.

Если предприниматель по 54-ФЗ обязан производить расчеты с через ККТ, но игнорирует это требование, ИП грозит штраф — 25-50% от суммы полученного дохода от деятельности. При этом минимальная величина взыскания — 10 тысяч рублей. Если же аналогичное нарушение повторится, а сумма выручки превысит 1 миллион рублей, ИП будет запрещено заниматься коммерческой деятельностью на срок до 90 дней.

Обязательным является применение ККТ, если осуществляется торговля или оказываются услуги, связанные практически с любым видом коммерческой деятельности. Если даже ИП или организация установила кассовый аппарат, но использует его некорректно, нарушители также понесут административную ответственность.

- Так, за использование онлайн-кассы, не соответствующей нормам 54-ФЗ, ИП и руководители обязаны внести в госбюджет от 1,5-3 тысяч рублей.

- Предприятия за аналогичное нарушение штрафуют на сумму до 10 тысяч рублей.

- Такой же размер взыскания предусмотрен ИП и организациям за несвоевременное предоставление отчетных документов в ФНС и неправильное указание в них системы налогообложения: до 3 и до 10 тысяч рублей соответственно.

Штрафные санкции также предусмотрены за несоблюдение кассовой дисциплины. Например, превышение установленного лимита наличных средств в кассе. За такое несоблюдение законодательства от предпринимателя ФНС потребует заплатить штраф до 5 тысяч рублей, а от организации — до 50 тысяч рублей.

Административная ответственность также предусмотрена за непредоставление чека покупателю. При этом документ об оплаты разрешено выдавать как в бумажном, так и в электронном формате. Если предприниматель не представил документ об оплате покупателю, он будет оштрафован на 2 тысячи рублей. Когда такое нарушение допустило юридическое лицо, размер взыскания составить 10 тысяч рублей.

Согласно законодательству, некоторые категории ИП и предприятий вправе принимать оплату по месту нахождения покупателя. Это касаются субъектов, которые занимаются выездной торговлей или оказывают услуги на дому у клиента: курьерские и клининговые службы, таксопарки, транспортные компании, интернет-магазины и другие.

В таких случаях чек формируется через облачную онлайн-кассу и отправляется покупателю на e-mail или в СМС-сообщении. По требованию клиента его также можно распечатать на любом мобильном принтере. Существуют и альтернативные способы предъявления чека. Например, QR-код на экране девайса.

По законодательству в чеке, помимо всего прочего, должен быть отражен список товаров, за который расплатился покупатель. При этом каждая позиция должна содержать наименование и стоимость, согласно прайс-листу. Если обнаружится несоответствие в названиях товаров, это будет приравниваться к отсутствию номенклатуры в чеке, за что предприниматель или организация рискуют попасть под взыскания.

Для ИП и юридических лиц максимальный штраф составляет 10 тысяч рублей, для руководителей — 3 тысячи рублей. Чтобы этого не допустить, самое оптимальное решение — использовать специальную кассовую программу для учета.

Срок привлечения к ответственности за различные правонарушения, связанные с ККТ, составляет один год. При этом его отсчет начинается с момента обнаружения проступка ИП или юридического лица.

Иногда бывает так, что процесс выявления нарушения затягивается. В таких случаях срок исковой давности будет отсчитываться также с даты обнаружения нарушения.

Аналогичная ситуация и с систематическими проступками.

В первую очередь, не попадают под административную ответственность юридические лица и ИП, у которых отсутствует необходимость применять ККТ, если это разрешено законом. В этот список входят следующие сферы деятельности:

- торговля на выставках, ярмарках и рынках;

- продажа изделий собственного производства, относящихся к народному промыслу;

- услуги за помощь по хозяйству (посадка кустарников, работы на огороде и прочее);

- продажа фруктов и овощей, а также молочных продуктов и кваса;

- услуги по изготовлению ключей, ремонту одежды и обуви.

Еще одна категория субъектов, которая освобождена от санкций за неприменение ККТ — это предприниматели, которые ведут деятельность в труднодоступных районах. Перечень таких регионов утверждают местные органы управления.

Также штрафы не грозят представителям малого бизнеса, в отношении которых предусмотрен спецрежим НПД. При этом их деятельность должна относится к сфере оказания работ и услуг, а также торговле изделиями собственного производства.

Есть еще несколько условий, когда спецрежим позволяет предпринимателю работать без онлайн-кассы:

- отсутствуют официально нанятые сотрудники;

- годовая выручка от деятельности не превышает 2,4 миллионов рублей;

- отсутствует доход от имущества.

В НПД есть один важный нюанс: его нельзя совмещать с другими налоговыми режимами (ПСН, ЕСХН, УСН).

По 54-ФЗ необходимо применять ККТ, если деятельность предпринимателя и организации ведется в помещениях, где принимается оплата от покупателей. Также есть отдельные направления бизнеса, когда можно использовать облачную онлайн-кассу и получать деньги за товар по месту нахождения клиента. Если нарушать требования 54-ФЗ, ИП и ООО грозят штрафные санкции.

Однако есть несколько легальных способов как их избежать:

- Добровольно исправить нарушение до обнаружения его представителями налоговой инспекции. В начале 2022 года многие предприниматели столкнулись с дефицитом кассовой ленты из-за чего не могли распечатывать бумажные чеки. Как разъяснила позднее ФНС, в таком случае необходимо до начала проверки направить заявление в налоговую или письмо о неприменении ККТ с объяснением причин.

- Пробить чек коррекции. Это можно сделать уже после обнаружения нарушения. Следует сообщить ФНС о сумме, не учтенной по кассе, и на нее сформировать чек коррекции. К нему необходимо приложить объяснительную о неприменении ККТ. В письме можно указать вескую причину, из-за которой возникло правонарушение. Например, перебои в подаче электричества или временное отсутствие связи с интернетом.

Как правило, в таких случаях ФНС насчитывает минимальный штраф или заменяет его предупреждением.

Кто на патенте освобожден от кассы

В статье — виды деятельности на ПСН и шаблон документа, который нужно выдать вместо кассового чека. В списке есть фотографы, электрики, разработчики, клинеры, дизайнеры и много кто еще.

Бизнес, которому можно в 2023 году работать на патенте без кассы, указан в ч. 2.1 ст. 2 Закона от 22.05.2003 №-ФЗ. Этот список действует с 1 января 2021 года. Отсрочка для ИП на ПСН без сотрудников отменена.

ИП без кассы должны соблюсти два условия:

-

Деньги пришли по виду деятельности из этого списка. Например, у предпринимателя патент на ремонт мебели. Это значит, на прием оплаты от заказчика за перетяжку кресла касса не нужна. Но если параллельно с ремонтом предприниматель продает готовые кресла в розничном магазине, касса на прием денег от покупателей уже обязательна;

-

Вместо кассового чека клиенту надо выдать документ, подтверждающий расчет. Шаблон такого документа будет ниже.

Теперь к списку освобожденных. Сверьте с ним свой вид деятельности из патента и примите наши поздравления ????:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий по индивидуальному заказу населения;

- ремонт, чистка, окраска и пошив обуви;

- стирка, химическая чистка и крашение текстильных и меховых изделий;

- изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- ремонт мебели и предметов домашнего обихода;

- услуги в области фотографии;

- реконструкция или ремонт существующих жилых и нежилых зданий, а также спортивных сооружений;

- услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- услуги в сфере дошкольного образования и дополнительного образования детей и взрослых;

- услуги по присмотру и уходу за детьми и больными;

- сбор тары и пригодных для вторичного использования материалов;

- сдача в аренду (наем) собственных или арендованных жилых помещений, а также сдача в аренду собственных или арендованных нежилых помещений (включая выставочные залы, складские помещения), земельных участков;

- изготовление изделий народных художественных промыслов;

- услуги по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производство различных продуктов промежуточного потребления, которые не являются пищевыми продуктами;

- производство и реставрация ковров и ковровых изделий;

- ремонт ювелирных изделий, бижутерии;

- чеканка и гравировка ювелирных изделий;

- деятельность в области звукозаписи и издания музыкальных произведений;

- услуги по уборке квартир и частных домов, деятельность домашних хозяйств с наемными работниками;

- деятельность, специализированная в области дизайна, услуги художественного оформления;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- услуги платных туалетов;

- услуги по приготовлению и поставке блюд для торжественных мероприятий или иных событий;

- услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- деятельность по благоустройству ландшафта;

- осуществление частной детективной деятельности лицом, имеющим лицензию;

- услуги экскурсионные туристические;

- организация обрядов (свадеб, юбилеев), в том числе музыкальное сопровождение;

- организация похорон и предоставление связанных с ними услуг;

- услуги уличных патрулей, охранников, сторожей и вахтеров;

- оказание услуг по забою и транспортировке скота;

- производство кожи и изделий из кожи;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений;

- переработка и консервирование фруктов и овощей;

- растениеводство, услуги в области растениеводства;

- производство хлебобулочных и мучных кондитерских изделий;

- лесоводство и прочая лесохозяйственная деятельность;

- деятельность по письменному и устному переводу;

- деятельность по уходу за престарелыми и инвалидами;

- сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- резка, обработка и отделка камня для памятников;

- разработка компьютерного программного обеспечения, в том числе системного программного обеспечения, приложений программного обеспечения, баз данных, web-страниц, включая их адаптацию и модификацию;

- животноводство, услуги в области животноводства;

- помол зерна, производство муки и крупы из зерен пшеницы, ржи, овса, кукурузы или прочих хлебных злаков;

- услуги по уходу за домашними животными;

- изготовление и ремонт бондарной посуды и гончарных изделий по индивидуальному заказу населения;

- услуги по изготовлению валяной обуви;

- услуги по изготовлению сельскохозяйственного инвентаря из материала заказчика по индивидуальному заказу населения;

- граверные работы по металлу, стеклу, фарфору, дереву, керамике, кроме ювелирных изделий по индивидуальному заказу населения;

- изготовление и ремонт деревянных лодок по индивидуальному заказу населения;

- ремонт игрушек и подобных им изделий;

- ремонт спортивного и туристического оборудования;

- услуги по вспашке огородов по индивидуальному заказу населения;

- услуги по распиловке дров по индивидуальному заказу населения;

- сборка и ремонт очков;

- изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

- переплетные, брошюровочные, окантовочные, картонажные работы;

- услуги по ремонту сифонов и автосифонов, в том числе зарядка газовых баллончиков для сифонов.

Когда в отдаленной местности не нужна касса

Какой документ выдавать вместо чека

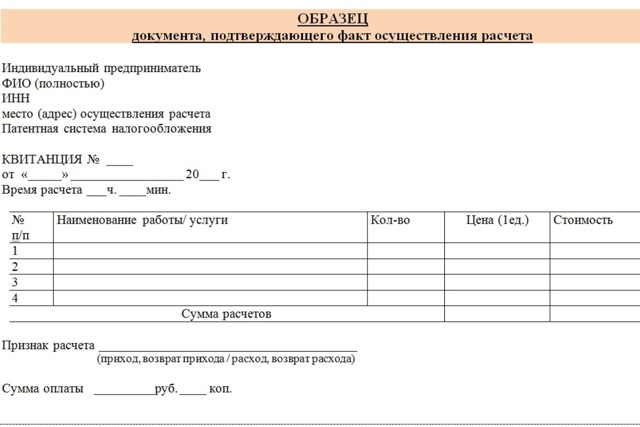

ИП должен выдать клиенту документ, подтверждающий оплату. Выдать можно на бумаге или отправить по СМС, в мессенджер или на электронную почту. Документ нужен на все виды оплат.

В документе должны быть:

- наименование документа например, «квитанция»;

- порядковый номер;

- дата, время и место расчета, при расчете в зданиях адрес с почтовым индексом;

- ФИО и ИНН ИП;

- система налогообложения ПСН;

- признак расчета: приход, возврат, расход, возврат расхода;

- наименование товара, работы, услуги, цена в рублях;

- сумма расчета;

- форма расчета: наличными или в безналичной форме;

- должность и фамилия лица, осуществившего расчет если это не сам ИП.

Чек из POS-терминала подойдет, если все реквизиты в нем есть.

А вот образец документа с официального сайта ФНС.

Есть и другие основания не ставить кассу. Мы рассказали про них в статье: Кто может не применять ККТ.

Статья актуальна на 28.04.2023

Изменения по онлайн-кассам в 2023 году

При работе с ККТ в 2023 году нужно учесть некоторые законодательные изменения. Рассмотрим их подробней.

Чиновники приняли решение о продлении ограничений на проверки применения ККТ и полноты учета выручки. Ограничения связаны с такими моментами:

- Внеплановые проверки проводятся лишь по согласованию с прокуратурой и по поручению начальника ФНС или его заместителя;

- Проводить проверку можно, если ИФНС обнаружит нарушение индикатора риска. По владельцам ККТ индикатор — это случай, когда онлайн-касса, зарегистрированная в ИФНС, в течение 60-ти дней не передает сведения налоговикам.

Вне зависимости от ограничений, в 2023 году ИФНС может осуществлять профилактические и контрольные мероприятия без взаимодействия.

Профилактика при использовании онлайн-касс

Налоговики сформировали программу профилактики рисков нарушения законодательства по ККТ в 2023 году. Основная цель заключается в том, чтобы не наказывать пользователей касс, а научить их работать по правилам. Программа регламентирована Приказом ФНС от 12.12.2022 г. № ЕД-7-20/1188@.

В ней указаны виды и сроки профилактических мероприятий в отношении собственников онлайн-касс, ОФД, производителей кассовых аппаратов и ФН. При этом запланировано:

- информирование субъектов посредством сайтов и рассылок информационных писем;

- консультирование по вопросам контроля и госнадзора;

- профилактические визиты;

- объявление предостережений.

Оставьте заявку, и наши специалисты подберут необходимую кассу, настроят и зарегистрируют её

Эксперимент по автоматизированной упрощенке

АУСН — новый спецрежим налогообложения. Главная его особенность заключается в том, что ИФНС самостоятельно считает налог к уплате по сведениям, поступившим от онлайн-кассы, из банков или посредством личного кабинета налогоплательщика.

Эксперимент по АУСН действовал с 01.07.2022 г. в Москве и Московской области, Татарстане и Калужской области для новых ИП и юрлиц. С 2023 года присоединиться к нему могут остальные ИП и компании, функционирующие в данных субъектах РФ.

При выборе АУСН применяются общие правила регистрации онлайн-кассы. Однако в заявлении на регистрацию пока нет отдельной кодировки для этого спецрежима, а потому ФНС рекомендует проставлять код для стандартной УСН.

Коды маркировки товаров в чеках

Нужен ли кассовый аппарат для ООО: в каких случаях ООО может работать без онлайн-кассы, преимущества использования ККМ

Законодательство требует, чтобы при приеме наличных применялись контрольно-кассовые машины. Это общее правило, но есть ряд исключений.

Основным нормативным актом, регламентирующим применение ККТ, является закон № 54-ФЗ «О применении контрольно-кассовой техники». С начала июля 2017 года он был полностью реформирован. Для обязательного применения введена техника нового образца. Также разрешено использовать и старые аппараты, которые могут быть модернизированы.

Новые аппараты (онлайн-кассы) оснащены вместо ЭКЛЗ фискальными накопителями (ФН).

А «онлайн» их называют потому, что они не только записывают данные обо всех пробитых чеках, но и пересылают их через интернет в налоговую службу.

ФНС оперативно получает информацию о работе компании с кассой, что должно упростить процесс проверки. Именно для этого государственными органами и затевалась кассовая реформа.

Есть плюс — это снижение отчетной нагрузки и количества визитов инспекторов. Точнее, их и вовсе можно избежать, если все делать по правилам. А проверять специалисты ФНС обещают лишь те компании, которые допускают нарушения в работе с кассой.

Применение ККМ нового образца дает преимущество и для покупателя. По новым правилам он может попросить продавца направить электронный чек ему на e-mail. Такой фискальный документ вряд ли потеряется или придет в негодность.

Кроме того, можно прямо в магазине отсканировать бумажный чек мобильным устройством при помощи специального приложения и проверить его подлинность. Если же в чеке будут найдены нарушения, покупатель сможет сообщить об этом в ФНС.

От чего зависит необходимость применения кассы

Изменения в законе о ККТ расширили круг субъектов, которые в своей деятельности обязаны применять кассы. Однако возможность работать без них сохраняется и сегодня. Виды деятельности, освобожденные от применения ККТ, перечислены в пункте 2 статьи 2 упомянутого выше закона. Вот наиболее популярные из них:

- продажа газет и журналов;

- торговля на ярмарках, выставках, рынках;

- обеспечение питанием школьников;

- реализация в киосках мороженого, безалкогольных напитков;

- продажа из автоцистерн разливного кваса, молока;

- сезонная торговля вразвал овощами и фруктами;

- ремонт обуви, изготовление ключей;

- продажа изделий народных промыслов.

Таким образом, если организация, например, занимается сезонной продажей кваса или арбузов, то для этих операций касса ей не понадобится. Но это не означает, что занятие прочими видами деятельности в обязательном порядке подразумевает применение ККТ. Итак, когда для ООО кассовый аппарат необходим? Это зависит от следующих обстоятельств:

- кто является клиентами компании — физические или юридические лица;

- что она реализует — товары или услуги;

- какой режим налогообложения применяет.

Клиентами ООО могут быть лица двух категорий:

- Обычные граждане, они же физические лица (в трактовке законодателей — население).

- Компании и предприниматели. Хотя ИП по закону являются физическими лицами, но для целей осуществления расчетов они приравниваются к организациям.

С контрагентами из второй группы расчеты «наличкой» проводятся крайне редко. Во-первых, в наш цифровой век это просто неудобно. Во-вторых, эти операции ограничены суммой 100 тыс. рублей — такой лимит установлен Центральным банком РФ.

Более крупные денежные средства между двумя организациями, равно как между компанией и ИП, должны двигаться строго через банковские счета. А это безналичный расчет, и кассовый аппарат при нем не применяется.

Следовательно, если ООО не работает с населением, то и ККМ ему не нужна.

И совсем другое дело, если покупателями товаров или услуг компании являются граждане. Либо же она работает и с физическими, и с юридическими лицами. В большинстве случаев при этом для ООО кассовый аппарат необходим, поскольку расчеты осуществляются в том числе наличными деньгами. Но это правило пока распространяется не на всех.

Какие требования предъявляются к ККТ

Чтобы поставить кассовую машину на учет, а в дальнейшем применять ее в работе, компании необходимо задействовать только те модели, которые отражены в государственном реестре.

Чтобы определить, имеется ли модель в перечне или нет, достаточно заглянуть в реестр или поверить при покупке кассовой машины наличие сверху специальной бирки с надписью «Государственный реестр» и указанием требуемого года.

Чтобы ККТ могла быть включена в госреестр, она должна соответствовать ряду требований. Вот только некоторые из них:

- Возможность фиксации информации в памяти устройства, на ленте и чеке с учетом параметров и технических характеристик.

- Обеспечение печати кассовых документов, а также возможность долговременного хранения данных.

- Наличие опции, позволяющей эксплуатировать аппарат в фискальном режиме.

- Исправность и обеспечение технической поддержкой со стороны поставщика.

- Наличие паспорта установленного типа, а также идентификационного знака.

- Прочие требования (наличие часов, корпуса, накопителя памяти и других опций).

В госреестре, кроме списка допущенных моделей, содержатся данные по реквизитам, требующим отражение в чеке ККТ. Список необходимых реквизитов может различаться в зависимости от вида деятельности ООО. Следовательно, при выборе кассовой машины стоит брать во внимание, в какой сфере она будет применяться. Это может быть торговля, реализация билетов или оказание услуг людям.

Многие руководители путают ККТ с ЧПМ (машинками для печати чеков). В них не предусмотрен блок памяти, поэтому отнести такие устройства к категории контрольно-кассовой техники и, соответственно, поставить на учет не получится.

Как зарегистрировать ККМ в налоговой

Как только ООО покупает кассовую машину, и заключает договор с ЦТО, технику необходимо поставить на учет в налоговой службе. Если речь идет об ИП, сделать это можно по месту проживания, а вот в случае с ООО — по юридическому адресу основного офиса. Но здесь имеется оговорка.

Если ККМ планируется применять по другому адресу, придется создавать обособленный филиал, и уже по месту его нахождения ставить контрольно-кассовую машину на учет. В ситуации, когда компания имеет несколько отделений, которые отчитываются различным ФНС, расположенным в одном муниципальном секторе, регистрация всех ККМ может производиться в одной налоговой инспекции.

Чтобы зарегистрировать ККМ, необходимо пройти несколько этапов:

- Передача необходимых бумаг. К основным документам стоит отнести паспорт ККТ, заявление, а также договор с ЦТО. Могут потребоваться и дополнительные бумаги — квитанция о покупке устройства, паспорт, учредительные и прочие документы.

- Осмотр кассовой машины. Аппарат можно привозить лично или будет осуществлен выезд работника ФНС на объект. Работа должна производиться в присутствии человека, который подавал заявление. Главное внимание уделяется целостности кожуха ККМ, а также наличию соответствующего значка.

- Фискализация и последний этап регистрации. Как только осмотр произведен, а работник ФНС не выявил замечаний, вводится специальный пароль, который защищает память от постороннего проникновения. Далее печатается пробный чек и проверяется наличие всех параметров. В завершение делается отметка в паспорте ККТ, выдается карточка с подтверждением регистрации, а также передаются бумаги, которые прилагались к заявлению на регистрацию.

Как отмечалось выше, до начала июля 2017 года (по закону ФЗ №290) все предприниматели должны осуществить переход на онлайн-кассы. Главной целью нововведения является уменьшение случаев сокрытия наличных, а также повышение объема налоговых поступлений.

Инициаторы нововведения уверяют, что процесс применения ККТ теперь упрощается, ведь регистрация проходит в электронном виде, нет необходимости в ежегодной перерегистрации, отменяется обязательное ТО, а также уменьшается число выездных проверок.

Преимущества использования кассы для ООО

Даже если ваша организация не обязана использовать кассу для реализации товаров или услуг, следует задуматься о преимуществах использования ККТ. Конечно, это дополнительные траты, но если вам нужно вести строгий учет, то кассовый аппарат и чеки — незаменимые вещи. Рассмотрим основную пользу от приобретения кассового оборудования:

- Легче делать инвентаризацию.

- Легче подобрать персонал, так как сложнее продать товар мимо кассы.

- Ускоряет обслуживание клиентов и реализацию товара, что особенно заметно с онлайн-кассой.

- Качество предоставляемых услуг повысится в глазах клиента.

- Гораздо удобнее контролировать работу, вести учет доходов и траты, благодаря чекам.

- Также чеки являются гарантией для клиентов, уровень доверия к компаниям с кассами намного выше, чем без них.

- Чеки помогают делать анализ покупательской способности и составлять метрику по покупкам.

- Кассовое оборудование и выдача чеков позволяет проводить акции, скидки и предлагать клиентам бонусы.

- С ККМ или ККТ клиент может расплатится картой в одно касание, что повысит проходимость магазина, а вы избавитесь от очередей.

- Аппарат можно соединить с любым другим техническим средством, что упростит реализацию товара, к примеру, если его нужно взвешивать.

Покупка кассы — единоразовые затраты, а обслуживание терминала не превышает 100 рублей в месяц.

Ответственность за неприменение ККТ в 2021 году

В 2021 году в части назначения ответственности за неприменение ККТ и отсутствие онлайн-кассы произошел ряд изменений.

Это и возможность замены штрафа предупреждением для некоммерческих организаций и субъектов МСБ, и упрощение процедуры исправления кассовых нарушений путем отправки чека коррекции.

Ознакомиться с новшествами и узнать, как освободиться от штрафов в 2021 году, поможет наша статья.

Отсутствие ККТ само по себе нарушением не является. В КоАП РФ не содержатся меры ответственности за неустановку кассового аппарата. А вот за отсутствие кассового аппарата, отвечающего требованиям закона № 54-ФЗ, наказать могут. В этом случае штраф для юрлиц составит 30 тыс. рублей (ч. 2 ст. 14.5 КоАП РФ).