Перевод самозанятым денег на личный счет 2023

Главный бухгалтер Консоль. Про рассказывает, что изменилось в порядке уплаты налогов, как теперь перечислять деньги в ФНС, какие документы для этого нужны и другие нюансы работы с ЕНП. Также в статье — шаблон уведомления и таблица со всеми налогами, которые нужно уплачивать единым платежом.

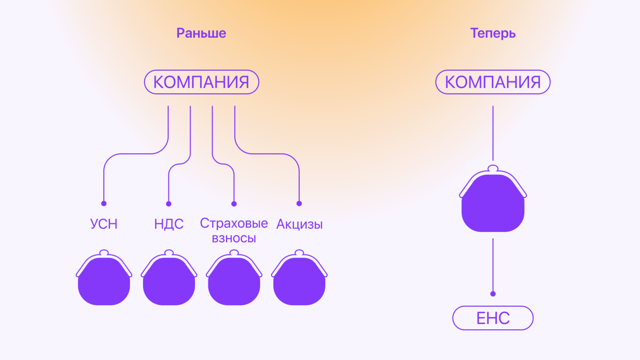

Единый налоговый платеж (ЕНП) — это новый способ оплаты налогов и большинства страховых взносов одним платежом. С 1 января 2023 года такой способ оплаты налогов и взносов стал обязательным для следующих налогоплательщиков: организаций, ИП и физических лиц.

Самозанятые же могут выбрать — платить налоги через приложение «Мой налог» или перейти на ЕНС.Единый налоговый платеж освобождает от необходимости заполнять несколько разных платежек и переводить деньги по разным реквизитам, например, отдельно на уплату налогов и отдельно на страховые взносы.

ЕНП — это не новый налог, а новый способ учета начисленных и уплаченных налогов и страховых взносов.

Чтобы оплатить налоги, нужно перечислить деньги на единый налоговый счет (ЕНС). Также с единого налогового счета будут списывать все недоимки, пени и штрафы.ЕНС — это что-то вроде кошелька, на который компании или физические лица переводят деньги, а ФНС снимает их оттуда, когда приходит срок уплаты налога.

С 1 января 2023 года ЕНС автоматически открыт для каждого налогоплательщика в личном кабинете на сайте ФНС. Налоговая сама посчитает предварительное сальдо и сформирует баланс счета. Нужно только зайти в личный кабинет и проверить состояние ЕНС.

Единый налоговый счет на сайте ФНС доступен для:

- Ежеквартальные платежи#nbsp;— до 28-го числа месяца, следующего за кварталом.

- Ежемесячные платежи — до 28-го числа следующего месяца.

- Уведомление об исчисленных суммах — до 25-го числа месяца, в котором установлен срок уплаты.

- Сдача отчетности — 25-го числа месяца.

Вместо отдельных платежных поручений по каждому налогу с КБК и ОКТМО нужно будет отправлять одно, с указанием суммы и одним КБК единого налогового счета.

Получатель;Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) Номер казначейского счета;03100643000000018500 КБК для ЕНП;18201061201010000510

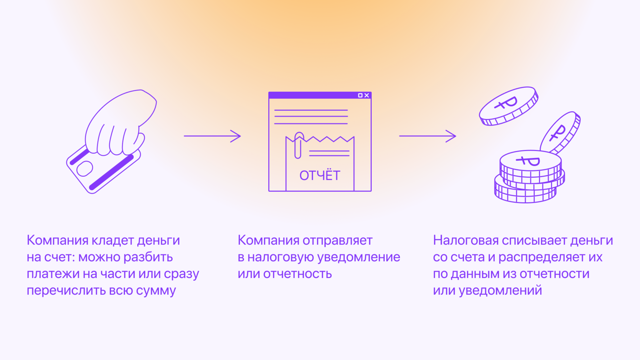

Если раньше компания сама должна была распределить все платежи по налогам, то сейчас распределять их будет налоговая, основываясь на декларациях или уведомлениях. Когда придет время уплаты конкретного налога, инспекция сама заберет деньги со счета.

Обязанность компании теперь — вовремя переводить деньги на счет, самостоятельно рассчитывать сумму к оплате, а также подавать уведомления.

- по НДФЛ,

- страховым взносам,

- имущественным налогам юрлиц,

- упрощенной системе налогообложения.

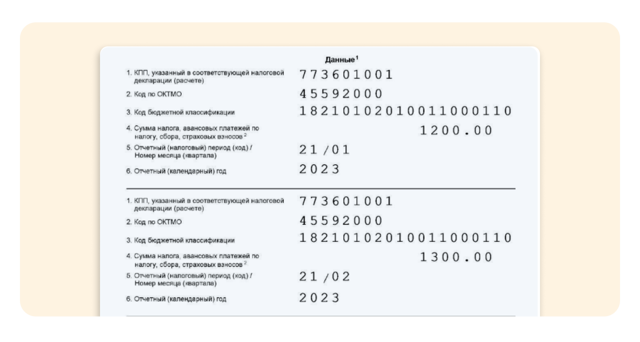

Подается уведомление через оператора электронной отчетности, например «Контур» или «СБИС». Его нужно отправить в ФНС до 25-го числа месяца, в котором платите налог; средства со счета снимут до 28-го числа.Можно сформировать уведомление один раз по всем срокам уплаты, если они не меняются долгое время. Например, налог на имущество, если он не меняется в течение года.Уведомлять ФНС о платежах нужно по единой форме. Уведомления не нужны по обычному налогу на прибыль, НДС, НДПИ, АУСН, налогу на игорный бизнес и некоторым другим.

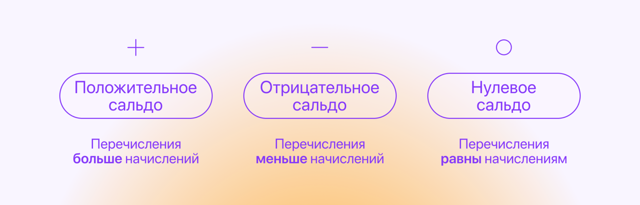

Сальдо — общий баланс на едином налоговом счете после того, как ФНС списала деньги в счет уплаты налогов. ЕНС позволяет сформировать единое сальдо расчетов. Оно может быть положительным, отрицательным или нулевым.

Сальдо будет отражаться во вкладке «Единый налоговый счет» в личном кабинете налогоплательщика.

Проверить состояние ЕНС можно в личном кабинете налогоплательщика — его функционал доработали. Также информация о ЕНС доступна в учетной бухгалтерской системе, в которой вы работаете.

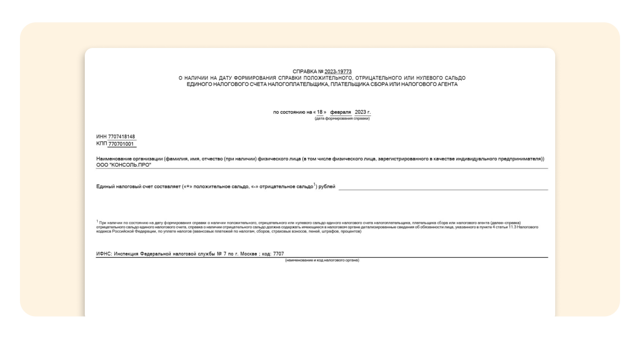

Можно заказать в налоговой справку о состоянии сальдо ЕНС. Справку предоставят в течение 5 рабочих дней.

Заказать ее можно по ТКС через операторов электронной отчетности, через ЛК на сайте налоговой или обратившись в налоговую лично.

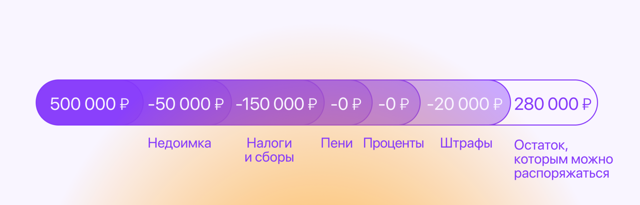

- В первую очередь с единого счета спишут недоимку по налогам. Если недоимок несколько, то сначала будут списывать за налоги с более ранним сроком уплаты. 500 000 ₽ — 50 000 ₽ = 450 000 ₽.

- Во вторую очередь спишут деньги за текущие налоги и сборы: 450 000 ₽ — 150 000 ₽ = 300 000 ₽.

- В третью очередь учитывают пени, проценты и штрафы. В нашем случае пени и процентов не было, но был один штраф на 20 000₽: 300 000 ₽ — 20 000 ₽ = 280 000 ₽.

- Оставшиеся деньги переходят на остаток на ЕНС.

Порядок списания средств с ЕНС

Например, единым платежом в ФНС уплачиваются:

- НДС,

- налог на прибыль,

- страховые взносы,

- налог на УСН и ПСН,

- ЕСХН,

- НДФЛ,

- акцизы,

- имущественные налоги.

Полный перечень с кодами бюджетных классификаций (КБК) на сайте налоговой.

Через ЕНС нужно будет оплачивать большую часть налогов, но не все.

Вот список выплат, которые нужно будет делать как раньше, то есть отдельными платежными поручениями:

- уплата НДФЛ за иностранцев, работающих по патенту в РФ;

- утилизационный сбор;

- пошлины, по которым суд не выдал платежный документ;

- взносы в ФСС по травмам.

Переплату по налогам можно вернуть в течение одного дня или зачислить на счет другого лица. Чтобы провести возврат, нужно написать заявление и направить в налоговую.

- ЕНП — это не новый налог, а новый способ учета начисленных и уплаченных налогов и страховых взносов.

- С 1 января 2023 года деньги нужно перечислять на единый налоговый счет (ЕНС). Он будет автоматически открыт для каждого налогоплательщика в личном кабинете на сайте ФНС.

- Перечислять налоги нужно будет по единым для всех реквизитам.

- Ввели единые даты сдачи отчетов и уплаты налогов:

Ежеквартальные платежи — до 28-го числа месяца, следующего за кварталом.Ежемесячные платежи — до 28-го числа следующего месяца.Уведомление об исчисленных суммах — до 25-го числа месяца, в котором установлен срок уплаты.

Сдача отчетности — 25-го числа месяца.

- Компании с авансовой системой расчетов должны отправлять в налоговую уведомление по форме ФНС.

- Пример заполненного уведомления, а также ответы на частые вопросы по работе с ЕНС и ЕНП есть в брошюре от информационной службы налоговой. Там же есть телефон, телеграмм-бот и центр оперативной помощи по работе с ЕНС, если у вас остались вопросы.

Подписывайтесь, чтобы читать новости и рекомендации юристов в своей почте.

Нужен ли расчетный счет самозанятому

Плательщики налога на профессиональный доход вправе принимать платежи на обычные банковские карты. Однако самозанятому нужен расчетный счет, если у него имеется статус ИП и он оказывает услуги другим ИП или юридическим лицам, чтобы значительно облегчить работу с ними.

Самозанятые — это физические лица и индивидуальные предприниматели, являющиеся плательщиками налога на профессиональный доход. Порядок применения этого налогового режима и статус самозанятых урегулирован Федеральным законом от 27.11.2018 № 422-ФЗ.

Налог на профессиональный доход — это относительно новый для российского законодательства режим, он создавался простым и удобным, чтобы его использовали простые граждане.

Чтобы работать в качестве самозанятого, достаточно скачать приложение «Мой налог», пройти несложную регистрацию, а после получения оплат услуг от клиентов вносить информацию об их суммах в то же приложение.

Система автоматически посчитает налог и предложит его оплатить. От самозанятых не требуется никаких деклараций или отчетов.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=ygVQ0J_QtdGA0LXQstC-0LQg0YHQsNC80L7Qt9Cw0L3Rj9GC0YvQvCDQtNC10L3QtdCzINC90LAg0LvQuNGH0L3Ri9C5INGB0YfQtdGCIDIwMjM%3D

Таким образом, режим НПД задумывался максимально доступным любому человеку.

Руководствуясь соображениями простоты работы с налоговым режимом, законодатель решил и вопрос о том, нужно ли открывать отдельный счет самозанятому, — нет, это не обязательно. Но в современном мире чрезвычайно сложно обойтись без возможности принимать безналичные деньги, поэтому самозанятым разрешено получать выплаты на обычные банковские карты.

Напомним, существуют два вида банковских счетов: расчетные, которые используют юридические лица и ИП для коммерческой деятельности, текущие — предназначенные для обычных граждан, те самые, которые обслуживаются с использованием банковских карт.

Таким образом, по общему правилу, ответ на вопрос, имеет ли самозанятый расчетный счет, — нет, не имеет, причем его вправе не иметь как самозанятый физическое лицо, так и ИП.

При этом важно понимать, что для граждан вовсе не предусмотрена возможность открыть РС. А вот индивидуальный предприниматель его открыть вправе, хоть и не обязан.

Для ИП иметь РС нередко полезно, если он оказывает услуги не простым гражданам, а коммерческим организациям. Дело в том, что компании по бухгалтерии проще перевести деньги на РС — это не вызовет вопросов в налоговой.

Возможность перевести деньги на карту у компаний также имеется, но это потенциально грозит проблемами с налоговиками, которым придется подтверждать, что деньги перечислены в качестве оплаты услуг по договору.

По этой причине некоторые коммерческие заказчики отказываются от работы с самозанятыми без РС и предпочитают тех, у кого они есть.

Таким образом, возможность открыть расчетный счет самозанятого в банке имеется только у плательщиков НПД, зарегистрированных в качестве ИП, но это их право, а не обязанность.

Простое физическое лицо, даже зарегистрированное как самозанятый, не вправе открыть РС, но некоторые плательщики НПД для удобства работы получают отдельные карты, на которые принимают платежи от клиентов. То есть, говоря о том, можно ли открыть счет самозанятому физическому лицу, — да, но только текущий.

Могут ли самозанятые работать по безналу

Режим НПД не ограничивает его пользователей в способах приема платежей, то есть ответ на вопрос, работает ли самозанятый по безналу, — да, такая возможность у самозанятых имеется.

Самый очевидный вариант, как принять деньги в безналичной форме, — сообщить клиенту номер банковской карты, дождаться от него оплаты, а затем вручную ввести информацию о поступившем платеже в «Мой налог».

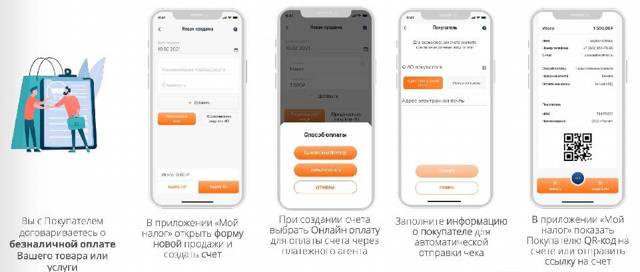

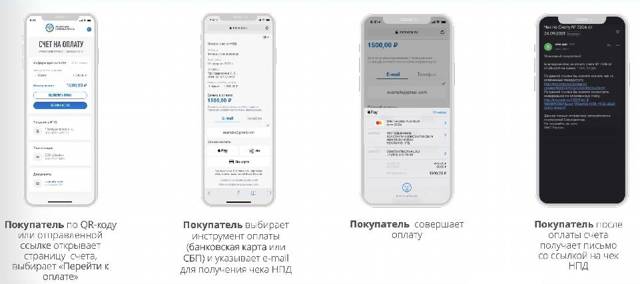

Приложение «Мой налог» постоянно совершенствуется, и в недавнем прошлом в него добавили новый функционал, еще больше облегчающий безналичный расчет с самозанятым, — теперь плательщики НПД вправе выставлять документы на оплату. После поступления денег платеж автоматически фиксируется в приложении, а клиенту автоматически направляется чек.

Подробнее об этом: самозанятые будут принимать безнал: доработали приложение «Мой налог»

Как открыть РС самозанятому

Инструкция, как открыть расчетный счет самозанятому индивидуальному предпринимателю, следующая:

Шаг 1. Изучить рынок кредитных организаций и выбрать банк, который предлагает наиболее выгодные для ИП условия сотрудничества.

Шаг 2. Подать в выбранный банк заявление на открытие РС и предоставить необходимые документы, в числе которых паспорт, СНИЛС, выписка из ЕГРИП. Большинство современных банков принимает такие заявки онлайн.

Шаг 3. Заключить договор.

Самозанятые физические лица, не имеющие статуса ИП, в качестве РС используют простые текущие счета. Открыть их еще проще, для этого необходимо:

Шаг 1. Выбрать банк.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=YAHIAQE%3D

Шаг 2. Подать заявку на оформление карты.

Шаг 3. Получить карту, явившись в офис банка или через курьера.

Если выбранный банк не принимает онлайн заявок, придется сразу идти в отделение, но процедура оформления все равно проста и займет 10-15 минут, после чего человек сразу получит карту.

Где посмотреть номер счета плательщика НПД

Открытого реестра или иного источника информации, где посмотреть расчетный счет самозанятого, не существует — эту информацию предоставляет сам гражданин.

Проще всего запросить эти сведения у самозанятого напрямую. Если плательщик — физическое лицо, ему достаточно номера карты, чтобы осуществить платеж с карты на карту. Если плательщик — организация, ему необходимы полные реквизиты, в том числе наименование банка и БИК.

Еще один вариант, где посмотреть номер счета самозанятого, — в договоре с ним, в разделе с реквизитами стороны указывают банковские данные.

Подозрительные переводы: в каких случаях самозанятому могут заблокировать счет? – блог ЛКП КОНСАЛТ

23.11.2021

В борьбе с нелегальными платежами между физическими лицами наступил новый этап – Центральный банк всерьез взялся за переводы с карты на карту. В статье вы узнаете, какие операции могут насторожить ваш банк и послужить основанием для блокировки счета, как избежать блокировки карты физического лица и что делать самозанятым при работе с физическими лицами.

Современную жизнь уже сложно представить без онлайн-платежей. У каждого из нас есть расчетный счет, карточка – большинство операций мы осуществляем через Интернет. В связи с этим, P2P-платежи (от англ.

«peer-to-peer» — «от человека к человеку») являются сегодня популярным способом перевода денег между картами различных банков без обращения в финансовые организации.

Это быстро и удобно – нужно знать лишь реквизиты получателя (номер карты или телефона) и можно ему отправлять деньги, которые, как правило, зачисляются на счет моментально.

Почему переводы с карты на карту стали объектом внимания?

По мнению Банка России, P2P-платежи часто используются в теневом бизнесе (онлайн-казино, онлайн-лотереи, организаторы финансовых пирамид и пр.

): недобросовестные участники оформляют платежные карты на подставных граждан (дропов) и используют для приема платежей или обратных выплат.

Действительно, карту можно оформить, передать кому угодно, получить на нее деньги и без проблем обналичить. При этом блокировка одной карты не препятствует выпуску другой карты.

Регулятор призывает банки отслеживать и выявлять дроперские операции, для чего им были разработаны критерии «подозрительных» операций. При этом ЦБ предлагает рынку сфокусироваться на переводах через Систему быстрых платежей (СБП), где контроль выше, так как используется единый аккаунт, привязанный к номеру телефона.

Какие переводы с карты на карту являются подозрительными?

- · необычно большое количество контрагентов-физических лиц (более 10 в день или более 50 в месяц);

- · необычно большое количество операций по зачислению или списанию (более 30 операций в день);

- · значительные объемы операций по списанию или зачислению денежных средств, совершаемых между физическими лицами (более 100 тысяч рублей в день или более 1 миллиона рублей в месяц);

- · короткий промежуток времени между зачислением и списанием денежных средств (1 минута и менее);

- · в течение 12 часов (и более) одних суток приходят и уходят платежи;

- · в течение недели средний остаток на счете на конец операционного дня не превышает 10% от среднедневного объема операций по банковскому счету;

- · по счету не проводятся платежи для обеспечения жизнедеятельности человека (не оплачивается коммуналка, связь, товары, услуги);

· совпадение идентификационной информации об устройстве (MAC-адрес, цифровой отпечаток устройства и др.), используемом разными клиентами для удаленного доступа к услугам кредитной организации по переводу денежных средств.

Отметим, что под пристальный контроль попадают операции, которые одновременно соответствуют двум и более указанным признакам. Соответственно, банк может отказать вам в проведении операции и даже заблокировать счет (если 2 и более отказа за год).

Как избежать блокировки самозанятому?

P2P-платежи являются самым популярным способом приема денежных средств за свои услуги у самозанятых.

При этом самозанятые не обязаны заводить отдельный банковский счет для приема платежей, многие используют текущий счет для получения профессионального дохода.

Это означает, что счет самозанятого может оказаться под угрозой, так как его деятельность сопровождается большим объемом операций с другими физическими лицами.

Для снижения рисков мы рекомендуем принять следующие меры:

- · уведомить банк о применении специального налогового режима;

- · с используемого счета проводить «обычные» расходные операции – оплачивать связь, покупать продукты и пр.;

- · просить клиента указывать в примечании к переводу наименование услуги, которую вы ему оказали.

- · при использовании отдельной банковской карты не осуществлять моментальное перечисление денежных средств на «личную» карту либо переводы в пользу третьих лиц в сумме, равной последнему поступлению на карту;

· вести внутренний учет документов и операций, осуществляемых в связи с оказанием услуг в качестве самозанятого. Например, вы можете вести электронный журнал, в котором будут указаны ваши клиенты, дата оказания услуги и перечень оказанных услуг.

Как действовать в случае блокировки счета Центральный банк не поясняет. С учетом того, что блокировка счета производится только после 2 и более отказов в операции, необходимо отслеживать все уведомления от вашего банка и своевременно отвечать на запросы.

Если блокировка счета все-таки произошла, рекомендуем немедленно связаться с банком и предоставить документы, подтверждающие, что вы являетесь добросовестным лицом.

Здесь вам могут помочь: справка из личного кабинета о постановке на учет в качестве самозанятого, справка из личного кабинета о доходах, копии выданных чеков, документы внутреннего учета и пр.

Борьба с нелегальными переводами

Полагаем, что меры по борьбе с нелегальными платежами будут ужесточаться, а объем переводов с карты на карту снижаться.

Уже сейчас Центральный Банк запрашивает данные у платежных организаций по выявлению ими дроперских операций. В его планах подготовка новых рекомендаций по выявлению и предотвращению сомнительных операций.

Не исключено, что какие-то сервисы и вовсе откажутся от переводов с карты на карту.

Перевод самозанятым денег на личный счет 2023

Бизнес не может просто перевести деньги самозанятому на карту — расходы подтверждаются документами. Малейшая ошибка при расчетах может обернуться серьезным штрафом. В статье расскажем, как организовать выплаты фрилансеру-самозанятому, чтобы не нарушить закон и не потерять деньги.

Выбираем способ оплаты

Безналичный расчет: у ИП и юрлиц есть специальный расчетный счет организации. Самозанятый — это не организация, а физическое лицо, и вместо расчетного счета у него банковская карта.

- Задайте вопрос через через онлайн-чат

- Позвоните на горячую линию: Вся РФ — 8(800)302-58-65

Бизнес не может перевести самозанятому деньги по номеру карты — такой платеж не пройдет через бухгалтерию. Для перевода узнайте у самозанятого полные реквизиты:

- имя получателя;

- номер расчетного счета;

- наименование банка;

- БИК;

- корреспондентский счет;

- код подразделения банка и его адрес.

Эти реквизиты самозанятый может найти в интернете или получить в банке.

У безналичного расчета есть один недостаток: банк видит, что оплата поступает физлицу, а не ИП или ООО, но вы при этом не платите за него налоги и взносы. Это кажется подозрительным, и банк может временно заблокировать счет.

Блокировку легко снять: достаточно сказать, что вы проводите оплату самозанятому, и предоставить банку договор. Но на несколько дней счет останется заблокированным.

Наличный расчет: если вы работаете с самозанятым не удаленно, а лично, удобнее платить ему наличными. Главное, не забыть внести эту операцию в бухгалтерию и потребовать у самозанятого чек. Если этого не сделать, самозанятый может сказать, что платежа не было, и потребовать его снова — по закону он будет прав.

При расчетах наличными самозанятому можно платить без договора. Для этого сделка должна быть немедленной. Например, вы как юрлицо покупаете у самозанятого изделия ручной работы и сразу платите за них наличными.

Пропишите выбранный способ и порядок оплаты в договоре

Если работаете по договору, укажите:

- способ расчетов: наличными или на банковскую карту;

- сроки оплаты, например в течение 5 дней после принятия работы;

- условия предоплаты и постоплаты.

Также не забудьте прописать, что исполнитель применяет налог на профессиональный доход, — это объяснит, почему вы не платите за него налоги и взносы.

В разделе с контактами и реквизитами нужно указать ФИО, ИНН, адрес фрилансера, а также полные реквизиты его банковской карты.

Получите от фрилансера счет на оплату

Самозанятые имеют право получать оплату без выставления счета. Но для вашей бухгалтерии будет лучше, если фрилансер все-таки выставит счет: так будет меньше проблем с платежом физлицу.

У самозанятого нет инструментов для выставления счета в «Моем налоге» или личном кабинете банка. Поэтому предложите ему шаблон, например, на основе счетов, которые выставляют вам ИП, или воспользуйтесь нашим шаблоном.

В счете должны быть:

- Реквизиты самозанятого

- Дата и номер счета

- Наименование организации-плательщика, ее ИНН

- Список всех услуг с ценами

- Общая сумма счета

- Подпись самозанятого

Обычно счет отправляют в формате PDF. Чтобы его было удобно заполнять, можно оформить сам счет в Word или Excel, а потом сохранять как PDF.

Если не хотите каждый раз просить у самозанятого счет, подключитесь к сервису «Бизнес». Сервис сам будет заполнять информацию о платеже — вам останется только выгрузить уже сформированный документ.

Если не хотите каждый раз просить у самозанятого счет, подключитесь к сервису «Бизнес». Сервис сам будет заполнять информацию о платеже — вам останется только выгрузить уже сформированный документ.

Правильно укажите назначение платежа

При переводе денег самозанятому вы должны прописать назначение платежа. Это лучше сделать в таком формате: «Выплата по счету №111. Предоплата за написание текстов».

Перечислять все работы не нужно. Если вы платите без счета, нужно подробнее указать сами работы.

В назначении платежа ни в коем случае нельзя писать «зарплата», «премия» или другие слова, которые намекают на трудовые отношения.

Зарплату и премию можно платить только сотрудникам, а сотрудника вы обязаны устроить по трудовому договору и платить за него налоги и отчисления.

Самозанятому фрилансеру вы просто оплачиваете конкретную работу, и зарплатой это называть нельзя — иначе банк заблокирует счет, а налоговая оштрафует вас за неуплату налогов и взносов.

Обязательно требуйте чек

При расчетах с самозанятыми вам не нужны акты . Их официально заменяет чек, который самозанятый формирует в приложении «Мой налог» и отправляет вам на электронную почту или в любой мессенджер. Чек можно приложить к бухгалтерским документам и использовать как доказательство, что вы приняли и оплатили работу. Ставить на нем подписи не нужно.

По закону самозанятый должен сам отправить вам чек. Если он забыл — напомните. Если все равно не отправляет — пожалуйтесь в ФНС на сайте налоговой .

Если вы боитесь, что будут проблемы с бухгалтерией, оформить акт все-таки можно. Вышлите самозанятому свою стандартную форму и обменяйтесь подписанными копиями.

Краткая инструкция: как платить самозанятому фрилансеру

- Выберите удобный способ — по реквизитам карты или наличными.

- Пропишите реквизиты, способ и порядок оплаты в договоре.

- Получите от самозанятого счет.

- При оплате правильно укажите назначение платежа — по счету за выполненные работы. Никогда не пишите «зарплата» или «премия».

- Потребуйте у самозанятого чек — он заменит акт.

- Как платить самозанятому

- Можно ли совмещать самозанятость и основную работу

- Договор для самозанятых

- В чем разница: ИП и самозанятый

- ИП и самозанятые — в чем разница

(53

???? Расчетный счет в банке для самозанятых — Для чего самозанятому может потребоваться расчетный счет и как его открыть — Блог Альфа-Банка

Если плательщик НПД захочет открыть расчётный счёт, он должен стать индивидуальным предпринимателем. Но в этом случае он всё равно должен будет соблюдать ограничения, касающиеся самозанятых. По сути, он становится ИП, но в качестве системы налогообложения продолжает использовать НПД, не переходя на ОСНО, УСН или АУСН.

https://www.youtube.com/watch?v=wd_rYcsvtcs\u0026pp=ygVQ0J_QtdGA0LXQstC-0LQg0YHQsNC80L7Qt9Cw0L3Rj9GC0YvQvCDQtNC10L3QtdCzINC90LAg0LvQuNGH0L3Ri9C5INGB0YfQtdGCIDIwMjM%3D

Процедура регистрации ИП стандартная для всех граждан. Она состоит из нескольких шагов:

- •заполнение заявления на регистрацию;

- •сбор документов;

- •выбор налоговой инспекции;

- •отправка документов;

- •получение ответа от налоговой.

Заявление на регистрацию ИП по форме № Р21001 можно скачать на сайте налоговой. Заполнять его нужно в соответствии с Приказом ФНС России от 31.08.2020 № ЕД-7-14/617@.

Кроме заявления, понадобится гражданский паспорт самозанятого. Если передаёте заявление через представителя, нужна нотариальная доверенность.

Важно правильно выбрать отделение ИФНС. Если в паспорте будущего предпринимателя есть регистрация по месту жительства, нужно подавать заявление в отделение, относящееся к домашнему адресу. В ином случае физическое лицо может зарегистрироваться по месту пребывания.

Отправить документы в налоговую можно в бумажном или электронном виде. В первом случае уплати́те госпошлину 800 рублей и приложи́те к пакету документов чек и квитанцию. Бумаги можно передать в отделение ИФНС лично, через представителя или заказным письмом.

При передаче документов в электронном виде их нужно отсканировать, а затем заверить сканы с помощью КЭП — квалифицированной электронной подписи. Её можно заказать в удостоверяющем центре. Можно также обратиться к нотариусу, который заверит сканы своей электронной подписью.

Услуги по заверению и отправке электронных документов предоставляют и некоторые МФЦ.

ИФНС получит заявление и рассмотрит его в течение трёх рабочих дней. Если всё верно, на электронную почту придёт письмо с подтверждением регистрации ИП. Если в заявлении будут ошибки или не хватит каких-то документов, налоговая пришлёт отказ. В этом случае можно исправить недочёты и отправить всё повторно.

Важно: когда самозанятый регистрируется как ИП, он остаётся на режиме налогообложения НПД. Если он захочет стать предпринимателем на упрощёнке, нужно не только подготовить уведомление о переходе на УСН, но и сняться с учёта по НПД.

Как самозанятому получать оплату за свои услуги

Как самозанятый вы можете получать деньги за свои услуги как от физических лиц, так и от юридических — от компаний и ИП.

Ваша обязанность как самозанятого — рассказать о полученном доходе ФНС, зарегистрировав продажу в приложении «Мой налог» или личном кабинете самозанятого на сайте ФНС, и в следующем месяце с 9 по 25 число заплатить с этого дохода налог, который за вас автоматически рассчитает налоговая — это также делается в приложении Мой налог или в личном кабинете самозанятого. Для самозанятых закон упростил процесс получения платы за услуги — здесь расскажем обо всех нюансах.

Как самозанятому выставлять счета?

По закону самозанятый не обязан выставлять счет на оплату заказчику — вы можете работать и без него. Но заказчики-юридические лица иногда просят счет: он нужен для бухгалтерии.

- Проще всего выставлять счета через приложение «Мой налог». Как это сделать:

- На главном экране нажмите на «Прочее», затем на вкладку «Платежи».

- В разделе «Получение средств» настройте способ получения денег за ваши услуги:

— по расчетному счету, если принимаете заказы от юридических лиц;

— по номеру телефона, если принимаете заказы от физических лиц.

Вернитесь на главный экран. Нажмите «Новая продажа».

Заполните поле «Наименование товара/услуги» — какую работу вы выполнили. В законе нет четких требований по заполнению этого поля — просто опишите как можно более четко и конкретно, за что получили деньги. Если заключали с заказчиком договор, обязательно укажите номер договора и число заключения.

Заполните «Стоимость» — сколько вам должны заплатить.

Выберите, кому платите — физическому или юридическому лицу. Если выбрали юридическое лицо, появятся новые поля — ИНН и название организации, их надо заполнить.

Нажмите на «Выдать счет». Если в предыдущем шаге выбрали юрлицо, больше ничего делать не нужно — перед вами готовый счет на оплату.

Можете сохранить его в PDF или сразу отправить заказчику, нажав на синюю кнопку с тремя точками. Если выбрали физлицо, укажите ФИО заказчика и его e-mail или телефон. Затем нажмите «Сохранить».

На экране появится сформированный счет на оплату. Его также можно сохранить в PDF или сразу отправить заказчику.

Счет на оплату не заменяет чек — он не учитывается при расчете налога, ведь деньги от заказчика еще не получены.

Когда заказчик оплатит работу, и деньги поступят к вам, откройте в приложении «Мой налог» нужный счет на оплату, нажмите на кнопку с тремя точками и выберите в меню «Создать чек».

В приложении добавится новая продажа — по сумме поступления в следующем месяце будет рассчитан налог.

- Другой способ выставить счет — скачать шаблон счета на оплату в Интернете, заполнить его, сохранить в PDF и отправить заказчику.

- Как самозанятому принимать деньги наличными?

- Как самозанятый вы можете принимать оплату любым удобным способом, в том числе наличными — это право отражено в законе.

- Если с вами расплатились наличными:

- Сразу задекларируйте сумму в приложении «Мой налог» или в личном кабинете самозанятого на сайте ФНС. Вот как это сделать:

- Нажмите на кнопку «Новая продажа».

- Выберите дату продажи, нажав на значок календаря справа от поля даты. По умолчанию в поле даты будет стоять сегодняшнее число. Указывайте фактическую дату поступления денег.

- Заполните поле «Наименование товара/услуги». Просто опишите как можно более четко и конкретно, за что получили деньги. Если заключали с заказчиком договор, обязательно укажите номер договора и число заключения.

- Вбейте полную сумму продажи в поле «Стоимость».

- Если заказчик физическое лицо, больше ничего заполнять не нужно — нажмите на «Выдать чек». Вы сможете сохранить чек и переслать его заказчику для отчетности.

- Если заказчик юридическое лицо, понадобится ИНН и название компании — эти поля появятся после нажатия на кнопку «Юридическому лицу или ИП». Заполните их нажмите на «Выдать чек».

Выдайте сформированный в приложении чек заказчику (покупателю) — в приложении на экране со сформированным чеком нажмите на кнопку «Отправить» и выберите одну из опций: можно отправить ссылку на чек или изображение чека в мессенджер или по почте. Также можно сохранить чек на свое устройство и распечатать его.

Налоговая сама посчитает общую сумму дохода с учетом наличных платежей и налог по ней — сумма налога появится в приложении «Мой налог» между 9 и 12 числом следующего месяца.

Вы должны заплатить налог до 25 числа — проще всего на главном экране в приложении нажать на красную кнопку «Оплатить».

Если удобнее платить наличными, можете сформировать в приложении квитанцию на оплату и заплатить по ней наличными в отделении банка.

Может ли самозанятый аннулировать и перевыставить чек?

Да, может. Аннулировать уже выставленный чек или заново выставить его можно через приложение «Мой налог». Размер налога будет скорректирован в следующем месяце. Через приложение можно аннулировать чек даже на сумму, полученную за год до момента пересмотра.

- Алгоритм следующий:

- В приложении «Мой налог» найдите нужный чек в разделе «Чеки».

- Откройте чек и нажмите на круглую синюю кнопку с тремя точками — в выпадающем меню выберите нужное действие: аннулировать или повторить.

- Если выбрали «Аннулировать», приложение предложит вам выбрать причину:

- «Возврат денежных средств» подойдет, если вы вернули деньги, полученные в счет оплаты или предоплаты. Например, репетитор получил от ученика предоплату за занятие, но заболел и вернул деньги.

- «Чек сформирован ошибочно» подойдет, если вы указали неверную сумму при формировании чека. После этого просто составляете новый чек с правильной суммой. Обратите внимание: менять можно только размер перечисляемых за услугу или товар средств.

Например, мастер по ремонту починил стиральную машину, однако после этого владелец бытовой техники попросил его еще и принтер заправить и настроить, что и было выполнено. Стоимость предоставленных услуг увеличилась, поэтому самозанятый мастер может аннулировать старый чек и выставить новый.

Когда нельзя аннулировать чеки?

Если при формировании чека вы ошиблись в дате и хотите отменить чек, то согласно Налоговому кодексу вам будет начислен штраф по статье 128.13 НК РФ за нарушение сроков и порядка передачи сведений в налоговый орган.

За первое подобное нарушение – 20% от суммы расчета, в случае повторного (за полгода) – до 100%. Закон требует от самозанятых формировать чеки в момент расчета.

За нарушение этого правила наступают последствия даже при аннулировании доходов.

Как стать самозанятым: пошаговая инструкция

В России набирает популярность режим налогообложения для самозанятых: в 2021 году их количество выросло более чем вдвое — до 3,8 млн человек, а на конец октября 2022-го превысило 6 млн человек.

Разбираемся, как оформить самозанятость в 2023 году, в чем особенность этого налогового режима и какие плюсы и минусы.

Кто такой самозанятый и какие налоги он платит

Самозанятый — это человек, который работает сам на себя или продает товары собственного производства, не имея наемных работников с трудовыми договорами. Самозанятые занимаются профессиональной деятельностью, от которой получают доходы и платят государству налог с этих доходов.

Закон о самозанятых (федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «налог на профессиональный доход»») вступил в силу с 1 января 2019 года в нескольких регионах России, а с 1 июля 2020-го его действие распространилось по всей территории страны.

Получить статус самозанятого может только физическое лицо, которое работает на территории России. Налоговый режим можно также использовать при сдаче в аренду недвижимости.

Как сохранить капитал в недвижимости: заработок на росте цены квартиры, инвестиции в ЗПИФ или рента

Самозанятым может стать только тот, чей годовой доход не превышает 2,4 млн рублей. Лимитов по месячным доходам в этом налоговом режиме нет.

Статус самозанятого также не могут получить те, кто продают товары под акцизами и с обязательной маркировкой. Специалисты, которые занимаются добычей и продажей полезных ископаемых, тоже не получат этот налоговый статус.

Налог на профессиональный доход нельзя использовать, если вы получаете доход от аренды коммерческой недвижимости, а также при продаже ценных бумаг, машин и любой недвижимости.

Какой налог платят самозанятые

Ставка НПД зависит от категории клиентов, с которыми работает самозанятый:

- если доход получен от физлица, ставка — 4%;

- если от юрлица или ИП — 6%.

НПД платится только за те месяцы, когда самозанятый получал доход. Ставки налога зафиксированы до 31 декабря 2028 года, когда должен завершиться налоговый эксперимент.

Закон также предусматривает налоговый вычет для самозанятых, который снижает налоговую ставку. Ставка по доходам, полученным от физлиц, в этом случае равна 3%, от юрлиц и ИП — 4%. Вычет действует до тех пор, пока самозанятый не сэкономит 10 тыс. рублей. После этого ставки налога устанавливаются на уровне 4% и 6% соответственно.

Можно ли совмещать официальную работу с самозанятостью

Совмещать самозанятость с основной работой по трудовому договору можно. В этом случае НДФЛ по месту основной работы удерживает работодатель, а самозанятый самостоятельно уплачивает налог на профессиональной доход с дополнительных доходов.

Зарплата на основной работе не учитывается при расчете НПД. Трудовой стаж по месту работы не прерывается.

Исключение действует для госслужащих. Они могут быть самозанятыми, но только для одного вида деятельности — сдачи жилья в аренду.

Плюсы и минусы самозанятости

К преимуществам самозанятости также можно отнести:

- возможность совмещать самозанятость с основной работой;

- отсутствие необходимости подавать отчеты и заполнять декларации;

- налог начисляется автоматически;

- образовательная поддержка от государства (например, онлайн-курсы).

Главный минус самозанятости — отсутствие социальных гарантий и налоговых вычетов. Если для вас налоговый режим на профессиональный доход единственный, вы не платите НДФЛ, а значит, не один из вычетов вам недоступен. Нет больничных и отпускных — эта забота ложится на плечи самозанятого.

Есть несколько способов получить статус самозанятого и начать платить НПД. В целом все они достаточно просты. Самым быстрым является регистрация через специальное приложение «Мой налог».

Вместо мобильного приложения можно воспользоваться веб-версией приложения «Мой налог», однако в нем доступна только регистрация через личный кабинет ФНС.

В приложении «Мой налог» есть возможность привязки банковской карты, с которой будет производиться выплата налогов.