Внеоборотные Активы Долгосрочная Дебиторская Задолженность В 2023 Году

С недавних пор малые предприятия имеют право сдавать финансовую отчетность по упрощенным формам. Разберем облегченный баланс на примере.

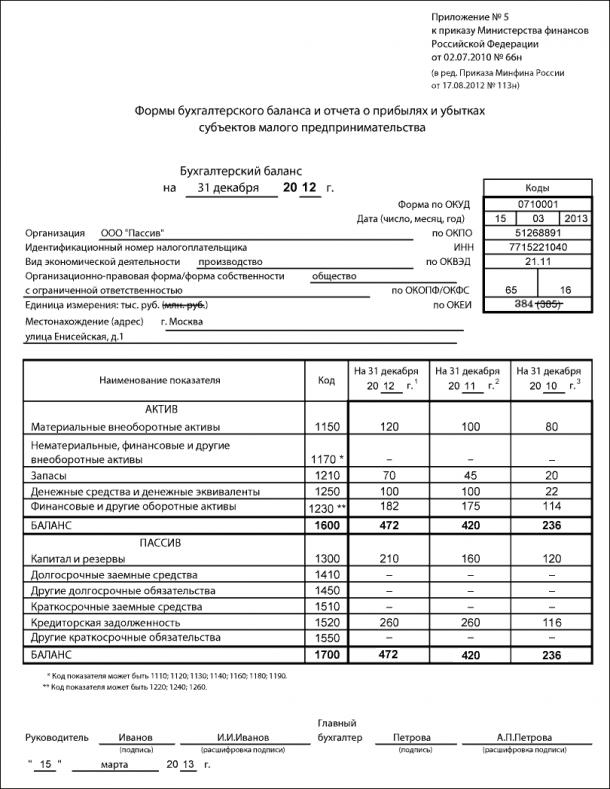

Начиная с бухгалтерской (финансовой) отчетности за 2012 год малые предприятия могут сдавать отчетность по упрощенным формам.Они приведены в приложении № 5 к приказу Минфина России от 2 июля 2010 года № 66н.

Напомним, главными критериями отнесения фирм к субъектам малого предпринимательства являются численность сотрудников и выручка фирмы в течение последних двух лет. Число работников не должно превысить 100 человек в год, а выручка 400 млн. в год (п. 1 ст. 4 Федерального закона от 24 июля 2007 г. № 209-ФЗ).

Начать заполнение баланса нужно с заголовочной части, так называемой «шапки». В ней указывают все те же данные, что и в обычной форме: название фирмы, вид деятельности, организационно-правовая форма или форма собственности. Составлять упрощенный баланс можно тоже в тысячах или миллионах рублей.

В упрощенной форме бухгалтерского баланса нет разделов и показателей существенно меньше, чем в стандартной форме: пять показателей в активе и шесть в пассиве. Их значения нужно приводить за три года, по состоянию на 31 декабря.

Первым показателем в активе упрощенного баланса следует строка 1150 «Материальные внеоборотные активы». В этой строке баланса указывают информацию об остаточной стоимости основных средств, а также данные о незавершенных капитальных вложениях в основные средства.

Подробно о том, как заполнить строку 1150 читайте в разделе Бератора «Бухгалтерская отчетность» (V«Бухгалтерский баланс» → подраздел «Внеоборотные активы» → Строка 1150 «Основные средства»). Установить Бератор для Windows

Подробно о том, как заполнить строку 1150 читайте в разделе V«Бухгалтерский баланс» → подраздел «Внеоборотные активы» → Строка 1150 «Основные средства».

В следующей строке «Нематериальные, финансовые и другие внеоборотные активы»отражают информацию по нематериальным активам, результатам исследований и разработок, поисковым активами, доходным вложениям в материальные ценности,отложенным налоговым активам и прочим внеоборотным активам. Данная строка может объединять в себе информацию сразу семи строк обычного баланса: 1110, 1120, 1130, 1140, 1160, 1180 и 1190.

Внимание

В укрупненных строках баланса надо поставить код того показателя, который имеет наибольший удельный вес в составе этого показателя (п. 5 приказа Минфина России от 2 июля 2010 года № 66н).

- Например, если по строке «Нематериальные, финансовые и другие внеоборотные активы» большая часть в сумме показателей представлена нематериальными активами, то необходимо поставить код 1110, если же результатами исследований и разработок, то – 1120.

- Как заполнить каждую из строк упрощенного баланса, узнайте из Бератора. Установить Бератор для Windows

- Следующие две строки: Запасы;Денежные средства и денежные эквиваленты, и названием, и кодами строк соответствуют строкам 1210 и 1250 стандартного баланса.

Далее расположена строка «Финансовые и другие оборотные активы». Она предназначена для отражения сведений об оборотных активах, за исключением запасов, денежных средств и денежных эквивалентах.

Здесь отражают дебиторскую задолженность покупателей, суммы НДС по приобретенным ценностям, денежные средства и краткосрочные финансовые вложения (со сроком погашения, не превышающим 12 месяцев), а также другие оборотные активы компании.

В зависимости от существенности показателя, этой строке может быть присвоен один из кодов: 1220 (НДС по приобретенным ценностям), 1230 (дебиторская задолженность), 1240 (финансовые вложения(за исключением денежных эквивалентов), 1260 (прочие оборотные активы).

В последней строке актива баланса – 1600 «Баланс» вносят итоговую сумму всех статей актива баланса.

Пассив упрощенного баланса состоит из шести строк. В первой строке «Капитал и резервы» указывают совокупные данные, отражаемые в разд. III «Капитал и резервы» обычной формы баланса.

О том, какие данные необходимы для заполнения этих строк, читайте в Бераторе для Windows («Бухгалтерская отчетность» → раздел V «Бухгалтерский баланс» → подраздел «Капитал и резервы»).

Установить Бератор для Windows

По следующим двум строкам отражают сведения о долгосрочных обязательствах. По строке 1410 «Долгосрочные заемные средства» указывают сведения о кредитах и займах, срок погашения которых превышает 12 месяцев.

https://www.youtube.com/watch?v=YtPUB0FSR_c\u0026pp=ygWBAdCS0L3QtdC-0LHQvtGA0L7RgtC90YvQtSDQkNC60YLQuNCy0Ysg0JTQvtC70LPQvtGB0YDQvtGH0L3QsNGPINCU0LXQsdC40YLQvtGA0YHQutCw0Y8g0JfQsNC00L7Qu9C20LXQvdC90L7RgdGC0Ywg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

Строка 1450 «Другие долгосрочные обязательства» предназначена для отражения всех других обязательств, срок погашения которых превышает 12 месяцев.

Следующие три строки предназначены для отражения краткосрочных обязательств (срок погашения которых не превышает 12 месяцев).

В строку 1510 «Краткосрочные заемные средства» вносят данные о кредитах и займах, а в строку 1520 — кредиторскую задолженность. Для всех остальных обязательств предназначена строка 1150 «Другие краткосрочные обязательства».

В последней строке баланса 1700 «Пассив» указывают сумму всех статей пассива.

Если вашей фирме необходимо пояснить какие-то показатели баланса и отчета о финансовых результатах, то к ним нужно составить еще и пояснения.

В них нужно привести только самую важную информацию, без которой невозможно оценить финансовое состояние вашей компании.

Как указали финансисты, в Информации «Бухгалтерская отчетность субъектов малого предпринимательства», в пояснениях целесообразно указать, например:

- положения учетной политики, которые необходимы для объяснения порядка формирования показателей бухгалтерского баланса и отчета о финансовых результатах (какой метод учета доходов и расходов использует компания; учитывается ли отложенный налог на прибыль наряду с текущим, факты перспективного изменения учетной политики или перспективного пересчета при исправлении существенных ошибок и т.п.);

- данные о существенных фактах хозяйственной жизни, которые не раскрыты показателями бухгалтерского баланса и отчета о финансовых результатах. Это может быть информация о существенных операциях с собственниками (учредителями), таких как начисления и выплаты дивидендов, вклады в уставный капитал и т.п.

Внимание

Малые компании вправе, как и прежде сдавать бухгалтерскую (финансовую) отчетность в обычных формах. В этом случае необходимо соблюдать общие требования к бухгалтерской отчетности, которые установлены ПБУ 4/99 «Бухгалтерская отчетность организации».

Представление упрощенных форм отчетности – право, а не обязанность фирм. Свое решение лучше закрепить в бухгалтерской учетной политике.

Как заполнить упрощенную форму баланса покажет пример.

ПРИМЕР 1

По состоянию на 31 декабря отчетного года у ООО «Пассив» сформированы показатели (в тыс. руб.) из стандартной формы баланса. В таблице приведены только строки, по которым есть данные:

| Наименование показателя | Код | На 31 декабря 2012 г. | На 31 декабря 2011 г. | На 31 декабря 2010 г. |

| АКТИВ | ||||

| Основные средства | 1150 | 120 | 100 | 80 |

| Запасы | 1210 | 70 | 45 | 20 |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 8 | 5 | 2 |

| Дебиторская задолженность | 1230 | 170 | 120 | 110 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 4 | 50 | 2 |

| Денежные средства и денежные эквиваленты | 1250 | 100 | 100 | 22 |

| БАЛАНС | 1600 | 472 | 420 | 236 |

| ПАССИВ | ||||

| Уставный капитал | 1310 | 10 | 10 | 10 |

| Нераспределенная прибыль | 1370 | 200 | 150 | 110 |

| Кредиторская задолженность | 1520 | 262 | 260 | 100 |

| БАЛАНС | 1700 | 472 | 420 | 236 |

За 2012 год компания решила отчитываться по упрощенным формам бухгалтерской (финансовой) отчетности. Вот как будет выглядеть упрощенный баланс ООО «Пассив»:

УСН на практике

Правильно рассчитать, начислить и отчитаться по налогам, которые обязаны уплачивать упрощенцы, поможет бератор «УСН на практике». Данное издание единственное на рынке, где собраны воедино все правила работы на УСН. Узнайте больше >>

- по теме:

- Состав отчетности и особенности ее оформления в 2014 году

- Упрощенные правила бухучета для малого бизнеса

- УСН: от простой записи операций к составлению баланса

Расчет ликвидности — как определить платежеспособность бизнеса

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла. Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации . К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты. Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение | Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; | ≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; | ≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; | ≤ | П4, постоянные | собственный капитал; доходы будущих периодов;резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств; А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов; А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде — до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

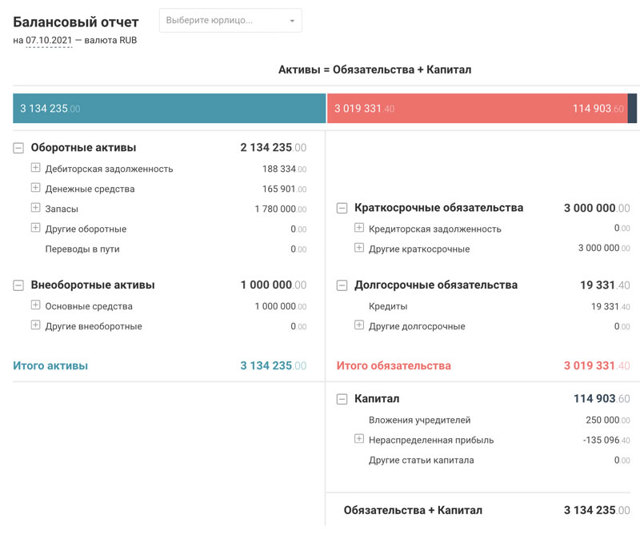

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.) П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.) П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.) П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.) П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью. В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

- Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

- Компания не способна погасить текущие обязательства.

- Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов. Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

- Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

- Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

- Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

- Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

- Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

- Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет | Коэффициент быстрой ликвидности включает в расчет | Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | — | — |

| Дебиторская задолженность сроком до года | ✓ | ✓ | — |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий. Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.

Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов.

Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной. Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе.

Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам.

Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников.

Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги. 2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами. 3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты. 4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Дебиторская задолженность в бухгалтерском учете: определение, сроки, в балансе, с истекшим сроком давности — Контур.Бухгалтерия

Дебиторка — это долги заказчиков и покупателей перед вами. Чтобы не потерять свои деньги, важно правильно отражать их в бухучете. Расскажем о счетах для учета дебиторки, основных проводках и правилах отражения дебиторки в отчетности.

Дебиторка — это деньги или имущество, которые вам должны другие предприниматели, компании, государство или сотрудники. Она появляется, когда вы покупаете товар по предоплате, продаете товар с отсрочкой оплаты, занимаете деньги другой фирме.

Так что дебиторская задолженность — это следствие того, что стороны договора не выполнили его условия одновременно. На примере поставки товаров это выглядит так:

- покупатель передал предоплату продавцу и будет ждать заказ месяц — ему должен продавец, поэтому возникла дебиторская задолженность.

- продавец получил предоплату и начал собирать заказ — он должен покупателю, поэтому у него возникла кредиторская задолженность.

Виды дебиторской задолженности

Дебиторка делится на виды по нескольким признакам.

- По срокам погашения. Краткосрочная — которую погасят в течение года, и долгосрочная — срок погашения которой больше года.

- По срокам исполнения обязательства. Стандартная — срок погашения которой еще не наступил, и просроченная — по которой есть опоздание.

- По виду должников. Это могут быть покупатели, поставщики, госудрство, персонал и пр. От должника зависит и счёт бухгалтерского учёта, на котором задолженность будет отражена. Расскажем ниже.

На каких счетах учитывать дебиторскую задолженность

Как мы уже сказали, выбор счета зависит от того, кто должен вам деньги. Все варианты счетов перечислены в Разделе VI «Расчеты» Плана счетов бухучета. Вот они:

- счет 60 — задолженность поставщиков и подрядчиков по перечисленным авансам;

- счет 62 — задолженность покупателей и заказчиков за отгруженные товары, оказанные услуги, выполненные работы;

- счета 68 и 69 — задолженность бюджета и внебюджетных фондов, когда была переплата по налогам, сборам, взносам, а также суммы пособий по соцстрахованию, которые должны возместить;

- счет 70 — задолженность работников в сумме излишне выплаченной зарплаты;

- счет 71 — задолженность подотчетных лиц, которые не вернули неиспользованный аванс или не сдали авансовый отчет;

- счет 73 — задолженность работников по займам, полученным от организации, а также по возмещению материального ущерба;

- счет 75 — задолженность учредителей по взносам в уставный капитал;

- счет 76 — задолженность прочих дебиторов.

Все эти счета относятся к активно-пассивным, а значит у них может быть дебетовое и кредитовое сальдо. Но так как мы рассматриваем их применительно к дебиторской задолженности, то можно сказать, что они активные: при увеличении дебиторки они стоят по дебету, при уменьшении — по кредиту, а сальдо будет дебетовым.

Иногда дебиторская задолженность отражается и на счете 46 «Выполненные этапы по незавершенным работам».

В какой сумме учитывать дебиторку

В бухгалтерской отчетности расчеты с дебиторами каждая сторона отражает в тех суммах, которые считает правильными и которые вытекают из ее бухгалтерских записей.

Если говорить о дебиторской задолженности банков или бюджетов, то они обязательно должны быть согласованы с должниками и равны. Неурегулированные суммы по этим расчетам в бухбалансе не должны быть (п.

73 и 74 Положения по ведению бухгалтерского учета и отчетности в РФ).

Проводки для учета дебиторской задолженности

Разберем основные операции с дебиторской задолженностью и проводки, которые должны получиться в каждом случае.

Возникла и погашена дебиторская задолженность поставщика:

- Дт 60 Кт 51, 50, 52 — перечислен аванс в счет оплаты будущих поставок товаров (работ, услуг);

- Дт 08, 10, 41, 91-2 и пр. Кт 60 — приняты к учеты товары (работы, услуги) по авансу

Возникла и погашена дебиторская задолженность покупателя:

- Дт 62 Кт 90-1 — отгружены товары (работы, услуги);

- Дт 51, 50, 52 Кт 62 — получена сумму в уплату дебиторской задолженности по отгруженным товарам (работам, услугам).

Возникла и погашена дебиторская задолженность работников по зарплате:

- Дт 70 Кт 50, 51 — выплачен аванс работникам за первую половину месяца;

- Дт 20, 26, 91-2 и пр. Кт 70 — начислена зарплата за месяц.

Возникла и погашена дебиторская задолженность подотчетных лиц:

- Дт 71 Кт 50, 51,52 — выплачены подотчетные средства;

- Дт 60,76 Кт 70 — отражено израсходование подотчетных средств;

- Дт 50, 51, 52 Кт 71 — получен возврат не истраченной суммы подотчетных.

Возникла и погашена дебиторская задолженность сотрудников по материальному ущербу:

- Дт 73 Кт 94, 28 — отражена задолженность работника по возмещению ущерба;

- Дт 52, 51, 70 Кт 73 — полученное полное или частичное возмещение ущерба.

Возникла и погашена дебиторская задолженность учредителей:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 51, 52, 08 Кт 75 — получен вклад в уставный капитал.

Бухучет списания дебиторки

Списание — это не то же самое, что погашение. Если дебиторка погашена, значит должник оплатил сумму самостоятельно. А вот если она списана, то ее никто не погасил и не будет — такую задолженность относят на финансовый результат как расход или закрывают за счет резервов по сомнительным долгам.

Списать дебиторку можно, когда по ней истек срок исковой давности или она стала нереальной для взыскания. Это задолженность ликвидированных и исключенных из ЕГРЮЛ организаций, не взысканная приставом.

Тут применяются следующие проводки.

Дебиторская задолженность списана за счет резерва:

- Дт 91-2 Кт 63 — создан или увеличен резерв по сомнительным долгам;

- Дт 63 Кт 62, 58, 60, 71, 73 и пр. — списана дебиторская задолженность за счет резерва;

- Дт 63 Кт 91-1 — восстановлен (уменьшен) резерв по сомнительным долгам;

- Дт 91-2 Кт 62, 58, 60, 71, 73 и пр. — остаток задолженности, который не был покрыт резервом, отнесен на расходы.

Если дебиторская задолженность с НДС, то сумма налога учитывается при списании. Отдельную проводку делать не нужно. Однако НДС, который раньше приняли к вычету с аванса, лучше восстановить к уплате на дату списания долга проводкой Дт 60-НДС Кт 68.

Дебиторская задолженность списана в прочие расходы (если нет резерва):

- Дт 91-2 Кт 62, 60, 58, 71 и пр. — дебиторская задолженность в полной сумме списана на прочие расходы.

На дебете счета 007 отражается списанная дебиторка, если обязательства должника не прекращены и он еще может вернуть долг в будущем. То есть это не касается случаев ликвидации и исключения из ЕГРЮЛ. На забалансовом счете 007 ее нужно отражать в течение 5 лет со дня списания.

Бывает, что срок давности уже прошел, а дебитор все-таки погасил свою задолженность. Тогда на дату погашения долга отражается прочий доход в сумме оплаты. Одновременно сумма списывается с забалансового счета 007.

Дебиторская задолженность погашена после списания:

- Дт 51, 50 Кт 62, 60, 76 и пр. — поступила оплата в счет погашения задолженности, которую ранее списали;

- Дт 62, 60, 76 Кт 91-1 — отражен прочий доход в сумме оплаты

- Кт 007 — списана дебиторская задолженность на забалансовом счете.

Дебиторка в бухгалтерской отчетности

Информация о задолженности дебиторов есть в бухгалтерском балансе и пояснениях к балансу и отчету о финрезультатах.

В бухгалтерском балансе дебиторка отражается в разделе «Оборотные активы» по строке 1230.

Сумма в ней будет равна дебитовым остаткам по счетам затрат, перечисленным выше, за вычетом суммы резерва по сомнительным долгам (кредитового сальдо по счету 63).

Чтобы детализировать дебиторскую задолженность, можно добавить в баланс дополнительные строки, например 1231 и 1232 для долгосрочной и краткосрочной дебиторки.

В пояснениях информация о дебиторской задолженности отражается в таблице п.1 «Наличие и движение дебиторской задолженности» и таблице 5.2 «Просроченная дебиторская задолженность».

Ведите учет дебиторской задолженности в веб-сервисе Контур.Бухгалтерия. Отражайте возникновение и погашение задолженности, формируйте резервы по сомнительным долгам и списываете безнадежные долги. В конце отчетного периода Бухгалтерия поможет подготовить баланс и пояснения к нему. А еще в сервисе можно вести расчеты с сотрудниками, распознавать документы и отчитываться онлайн.

Долгосрочные активы

Долгосрочные (внеоборотные) активы – это активы, которые:

- имеют срок полезного использования более одного года;

- приобретаются для использования в деятельности предприятия;

- не предназначены для перепродажи.

Долгосрочные активы предназначены для осуществления производственной деятельности компании по производству продукции, выполнению работ или оказанию услуг.

Классификация долгосрочных активов

- Долгосрочные активы в зависимости от функционального вида классифицируются на:

- • основные средства;

- • нематериальные активы;

- • объекты незавершенного строительства;

- • финансовые активы, которые приобретаются на длительный срок;

- В зависимости от вида обслуживания отдельных видов деятельности долгосрочные активы разделяют на:

- • активы, которые используются в производственной деятельности;

- • активы, которые используются в инвестиционной деятельности.

- В зависимости от формы владения долгосрочные активы разделяют на:

- • собственные;

- • активы, полученные в долгосрочную аренду.

- Таким образом, к долгосрочным активам относятся нематериальные активы, основные средства, незавершенные капитальные вложения, долгосрочные финансовые вложения, оборудование для установки, отложенные налоговые активы, долгосрочная дебиторская задолженность и другие активы.

Долгосрочные активы и бухгалтерский баланс

В форме бухгалтерского баланса долгосрочные активы отражаются по следующим строкам:

| Строка | Вид оборотных активов |

| 1110 | Нематериальные активы |

| 1120 | Результаты исследований и разработок |

| 1130 | Нематериальные поисковые активы |

| 1140 | Материальные поисковые активы |

| 1150 | Основные средства |

| 1160 | Доходные вложения в материальные ценности |

| 1170 | Финансовые вложения |

| 1180 | Отложенные налоговые активы |

| 1190 | Прочие внеоборотные активы |

- Стоимость приведенного выше имущества соответствует сальдо раздела I «Внеоборотные активы» бухгалтерского баланса, которое отражается по строке 1100 «Итого по разделу I».

- В то же время долгосрочная дебиторская задолженность, которая также относится к долгосрочным активам, отражается в разделе II «Оборотные активы» бухгалтерского баланса.

- Поэтому для определения общей величины долгосрочных активов необходимо к остатку по разделу I бухгалтерского баланса прибавить долгосрочную дебиторскую задолженность, отраженную в разделе II баланса и выделенную в нем отдельно в составе дебиторской задолженности.

Порядок формирования показателей по строкам раздела I актива баланса

Рассмотрим порядок формирования показателей по строкам разд. I актива баланса, используя нумерацию, применяемую с учетом изменений, внесенных Приказом Минфина России N 124н.

По строке 1110 «Нематериальные активы» отражается дебетовое сальдо счета 04 «Нематериальные активы» за вычетом кредитового остатка по счету 05 «Амортизация нематериальных активов».

Для отражения стоимости завершенных НИОКР, не списанных на отчетную дату на расходы по обычным видам деятельности или на прочие расходы предназначена стр. 1120 баланса «Результаты исследований и разработок».

Чтобы ее заполнить, нужно взять данные аналитического учета по счету 04 – дебетовые остатки по аналитическим счетам (субсчетам) к нему, на которых учитываются расходы на выполненные НИОКР.

Сальдо данных аналитических счетов (субсчетов) показывает стоимость завершенных НИОКР, не списанных на отчетную дату на расходы по обычным видам деятельности или на прочие расходы.

По строке 1150 баланса «Основные средства» отражается остаточная стоимость основных средств. Для этого нужно из дебетового сальдо счета 01 «Основные средства» вычесть кредитовое сальдо счета 02 «Амортизация основных средств».

Если у организации имеются и доходные вложения в материальные ценности, учтенные на счете 03 (по которым также начисляется амортизация в корреспонденции с кредитом счета 02), необходимо брать не всю величину сальдо по счету 02, а лишь ее часть, соответствующую объектам, учтенным по счету 01 (по соответствующим субсчетам).

Соответственно, по стр. 1160 «Доходные вложения в материальные ценности» отражается дебетовое сальдо счета 03 «Доходные вложения в материальные ценности» за вычетом кредитового сальдо счета 02 «Амортизация основных средств» в части, относящейся к объектам, учтенным на счете 03.

По строке 1170 «Финансовые вложения» отражается стоимость долгосрочных финансовых вложений.

Организация должна взять дебетовое сальдо счета 58 «Финансовые вложения», но лишь в части финансовых вложений, срок которых превышает 12 месяцев (которые организация не собирается продавать в течение ближайшего года, например суммы выданных займов или приобретенных облигаций со сроком погашения свыше 12 месяцев либо стоимость акций, не имеющих срока погашения, но приобретенных организацией с целью контроля или получения дивидендов).

Кроме того, организации следует проверить наличие объектов, признаваемых долгосрочными финансовыми вложениями, и на других счетах, в частности:

Если в отношении таких долгосрочных финансовых вложений организацией были образованы резервы под их обесценение, необходимо из суммы по дебету счета 58 вычесть соответствующую часть кредитового сальдо счета 59 «Резервы под обесценение финансовых вложений» (в части резервов, относящихся к долгосрочным финансовым вложениям).

По строке 1180 «Отложенные налоговые активы» организация показывает дебетовое сальдо по счету 09 «Отложенные налоговые активы».

Оно отражает сумму своего рода переплаты по налогу на прибыль в отчетном году и предшествующих периодах, возникшую в связи с разными сроками признания доходов и расходов в бухгалтерском и налоговом учете.

Из-за этих различий в отчетном или предшествующем периоде бухгалтерская прибыль оказалась меньше налогооблагаемой.

Все остальные объекты внеоборотных активов, не отраженные в перечисленных выше статьях, формируют показатель стр. 1190 «Прочие внеоборотные активы».

Например, по стр. 1190 баланса следует отражать суммы дебетовых сальдо по счетам 07 «Оборудование к установке» и 08 «Вложения во внеоборотные активы».

Кроме этого, в составе прочих внеоборотных активов следует отражать суммы перечисленных авансов и предварительной оплаты работ, услуг, связанных со строительством объектов основных средств.

Речь идет о дебетовом сальдо соответствующего субсчета (счета аналитического учета), открытого к счету 60 «Расчеты с поставщиками и подрядчиками».

Эти суммы также нужно включить в состав стр. 1190.

Внеоборотными активами признаются и некоторые суммы, отражаемые на счете 97 «Расходы будущих периодов». Например, разовые платежи за право пользования результатами интеллектуальной деятельности, учтенные на счете 97 в соответствии с нормами ПБУ 14/2007.

Указать эти суммы по стр. 1190 организации следует, если период их списания составляет более 12 месяцев (например, если право пользования оплачено на три года).

- Отметим, что термин «прочие» подразумевает, что показатель по данной строке не должен быть значительным (существенным) по сравнению с иными статьями того же раздела.

- Таким образом, если информация о «прочих» объектах внеоборотных активов, для которых в форме баланса не предусмотрены самостоятельные строки, является существенной, организация должна включить в форму баланса дополнительные строки, позволяющие раскрыть такую информацию.

- Например, если у организации есть дорогостоящие объекты незавершенного строительства.

Сумма строк 1110 — 1190 отражается по стр. 1100 «Итого по разделу I» и дает представление об общей величине внеоборотных активов организации на соответствующие даты.

Долгосрочная дебиторская задолженность в бухучете продавца напитков – Пресс-центр компании «Бухгалтер.рф»

Финансовая способность организации отвечать по обязательствам зависит от многих факторов. В число таких факторов входит и дебиторская долгосрочная задолженность. Она квалифицируется как актив и заносится в соответствующую строку бухгалтерского баланса. Учет долгосрочной дебиторки имеет ряд особенностей.

Чтобы разобраться с ними, давайте сначала актуализируем основное понятие. Дебиторской задолженностью называется величина долгов перед торговой компанией. Причем долги учитываются общие, как поставщиков напитков, так и покупателей. Сюда же включаются долги работников компании, учредителей, других контрагентов.

Бухгалтер определяет величину дебиторки по дебетовым остаткам, числящимся на 60, 62, 68 и других счетах. Долгосрочной признается дебиторская задолженность, срок погашения которой превышает 12 месяцев. Все остальные долги квалифицируются как текущие.

Если долгосрочная дебиторка погашается раньше установленного срока, бухгалтер торговой компании должен перевести ее в краткосрочную и отразить соответствующие операции в учете. Отдельно следует отметить точку отсчета срока погашения дебиторки.

Этой точкой является дата совершения операции, по которой возникает задолженность. Это может быть дата выполнения работ, отгрузки товара.

Зачем вообще уделять столько внимания долгосрочной дебиторке? Все дело в том, что ее наличие существенно влияет на платежеспособность торговой компании.

А оценка платежеспособности – обязательный этап комплексной проверки контрагента. Ниже платежеспособность – выше риски. И, соответственно, меньше вероятность заключения выгодных контрактов.

Балансовые нюансы

Действующее налоговое законодательство требует от налогоплательщика отражать дебиторскую задолженность в бухгалтерском балансе. Для этого используется строка 1230. Вся дебиторская задолженность по счетам 76, 75, 73, 70, 69, 68, 62, 60 и 46 отражается в этой строке.

Важно: из общей дебиторки вычитается кредитовое сальдо со счета 63. Естественно, без нюансов в бухучете задолженности дело не обходится. Если продавец напитков использует ОСНО и в составе его дебиторки есть предоплата поставщикам с НДС, в указанной выше строке бухгалтер отражает сумму без учета налога.

Соответствующие рекомендации были даны Минфином в письме №07-02-18/01 от 09.01.2013. Если предоплата была сделана в счет будущего строительства или приобретения основных средств, в строке 1230 она не указывается. Сумму этой дебиторской задолженности бухгалтер должен отразить в разделе для внеоборотных активов.

Что в итоге? В бухгалтерском балансе отражается общая дебиторка. Это значит, что разбивка на текущую и долгосрочную не нужна? Конечно, нет. Согласно действующим ПБУ и разъяснениям Минфина, разделение обязательно. Для указания текущей и долгосрочной дебиторки отдельно к строке 1230 заводятся добавочные строки.

Обращаем на это особое внимание начинающих бухгалтеров.

Автоматизация учета

Дебиторская задолженность, текущая и долгосрочная, – актив, который требует постоянного мониторинга. Его, естественно, в ручном режиме никто не проводит. Для оценки состояния дебиторской задолженности в торговой компании используются соответствующие продукты. Чаще всего это 1С. Как посмотреть в программе текущую и долгосрочную дебиторку? Давайте разберемся.

Начнем с отчетов, имеющихся в 1С. Их достаточно много. Для удобства сгруппируем доступные отчеты и в числе бухгалтерских рассмотрим акты сверки с контрагентами и оборотно-сальдовые ведомости, а в числе управленческих – расчеты с покупателями и поставщиками. В ОСВ отражаются расчеты с контрагентами (счета 76, 62, 60).

Для просмотра дебиторской задолженности выбирайте в меню программы ведомость по конкретному счету. Зайти в нужный раздел можно через стандартные отчеты в покупках и продажах или через рабочий стол. Программа позволяет группировать отчеты по счетам, договорам и контрагентам и отбирать по актуальным показателям (развернутому сальдо, например). Акты сверки не менее информативны.

Они доступны в расчетах с контрагентами. Единственный минус этого инструмента для мониторинга долгосрочной дебиторской задолженности – отсутствие возможности группировать информацию по контрагентам или другим показателям. Если необходима сводная аналитика по группам задолженностей, логично пользоваться управленческой отчетностью. Она доступна в разделе для руководителя.

Такое размещение отчетности в программе обусловлено тем, что сводные данные чаще всего используются топ-менеджерами компаний. Но это не означает, что бухгалтерия не может учитывать их в своей аналитике. Речь не идет о замене бухгалтерских отчетов управленческими.

Но для чистой аналитики, например, при подготовке сведений для очередного заседания совета директоров, информации будет вполне достаточно.

Актуальным для бухгалтера может быть и отслеживание долгосрочной дебиторки по строкам долга. Отчетность в программе формируется через расчеты с поставщиками или покупателями.

Для получения соответствующих сведений вводятся пользовательские настройки: срок долга (в случае с долгосрочной дебиторкой – 1 год или 365 дней, 1,5 года или 547 дней и т.д.), группа покупателей или поставщиков, отбор (по конкретным показателям, как в других бухгалтерских отчетах).

Динамика дебиторской задолженности

Анализироваться дебиторка может и в динамике. Последнюю можно отследить за период от 1 до 365 дней. Актуальный период устанавливается при формировании отчета по аналогии с отчетом по строкам долга.

Динамика дебиторской задолженности отражает изменения с интервалом в 1 день (или любым другим интервалом в рамках заявленного периода), просроченные и погашенные суммы. Полученные сведения предоставляются пользователям по запросу.

Обычно динамику отслеживает руководитель отдела продаж, директор компании.

Важно: сводные данные по задолженности в целом и по ее динамике проще и быстрее получить из управленческих отчетов.

Если затребована детализация (по договорам, контрагентам или группам контрагентов), необходимо формировать бухгалтерские отчеты. Для внешнего использования (сдачи в ФНС, например) используются только бухгалтерские отчеты установленной формы!

Если раньше бухгалтеру не приходилось работать с дебиторской задолженностью, можно обратиться за консультацией к коллегам. Также этот сектор учета в составе расчетов с контрагентами и покупателями можно передать на аутсорсинг. Нужна проверка состояния дебиторской задолженности, аудит ее учета за конкретный период? Бухгалтерская компания проведет проверку, сверит расчеты, актуализирует сведения из подтверждающих документов, выявит несоответствия и ошибки, порекомендует способы их устранения с минимальными налоговыми и административными рисками. Если торговая компания только начинает работать и учет еще не сформирован, рациональным решением будет заказ комплексного бухгалтерского обслуживания. Профессиональная постановка и ведение учета, в том числе и дебиторской задолженности, минимизирует налоговые риски. Количество показов: 851

Теги данной публикации: малый бизнесминимаркетучет по отраслям