Кредит Платить Или Не Платить В 2023 Году

Почти каждый россиянин хотя бы раз в жизни брал кредит – потребительский, автокредит, ипотеку или рассрочку.

И большинство из граждан даже имеют представление о том, как планируют отдавать кредит, например, перечисляя часть официальной зарплаты, доход от подработки, сбережений, помощи родных и другое.

Однако иногда случаются совершенно внезапные вещи, например, болезнь или сокращение на работе. При таком сценарии кредит может стать непосильной ношей, когда проценты и пени делают сумму задолженности просто невероятной.

Кто-то занимает взрослую позицию и идет с банком на контакт, для того, чтобы решить проблему, а кто-то читает в сети оптимистичные статьи на тему «не плачу по кредиту и живу без проблем», а потом скрывается от банков.

Насколько правдивы сказки о беспроблемной жизни при невыплаченных кредитах? Какими могут быть последствия неоплаченных долгов? Что делать, если нечем погасить кредит? Какие возможности банки предлагают должникам в сложном материальном положении? Ответы на эти вопросы в новом материале Bankiros.ru.

Кредит «Наличными»

При нарушении своих обязательств по кредиту заемщик должен быть готов к тому, что банк будет активно пытаться вернуть просроченную задолженность, разумеется, в рамках отечественного законодательства. Банки могут предпринимать следующие меры:

- Начислять штрафные санкции. По условиям кредитного договора, банк начисляет штрафные проценты. Даже если вы раньше никогда не нарушали условия кредитного договора, избежать выплаты штрафов уже при первой просрочке по кредиту не получится. Долг будет становиться больше, пени достигать немыслимых размеров, а платить по кредиту вам придется еще дольше.

- Передать сведения в БКИ. После этого ваша кредитная история будет испорчена. Это повлияет на вашу оценку благонадежности и платежеспособности клиента. Ваш кредитный рейтинг понизится. Поэтому в будущем получить кредит по адекватным ставкам вам будет очень сложно.

- Звонить и приезжать к вам на работу. Банк будет регулярно напоминать вам о неуплате кредита. Вам будут звонить, присылать СМС-уведомления и письма на почту. Кроме того, сотрудники банка могут приехать к заемщику, его поручителю или залогодателю по кредиту. Такую информацию с номерами телефонов и адресов вы обязаны указать в анкете заемщика, которую заполняете перед заключением кредитного договора. Как минимум, вы изрядно попортите себе нервы.

- Потребовать досрочно погасить задолженность. При нарушении кредитных обязательств по кредитному договору со стороны клиента банк может досрочно взыскать выданный кредит и проценты по нему, если такой пункт был прописан в кредитном договоре. Банк также может обращать взыскание на заложенное имущество в рамках федерального закона.

- Однако сначала банк должен уведомить вас о том, что принял решение потребовать от вас оплатить кредит досрочно. Обычно клиенту дается 30 дней на то, чтобы деньги поступили на кредитный счет в полном объеме для последующего списания.

- Обратиться в суд. Обычно банки обращаются в суд, когда все остальные способы подействовать на недобросовестного заемщика использованы. В этом случае задолженность будут взыскивать через суд.

- В рамках гражданского или арбитражного судопроизводства, банкротства кредиторы попытаются взыскать задолженность клиента. Такое разбирательство длится несколько месяцев, а при банкротстве и более года. В течение этого времени вам будут приходить повестки и уведомления, после чего начнется исполнительное производство, в рамках которого работать с вашей задолженностью будет судебный пристав.

Кредит Наличными

Последнее может привести к ограничительным мерам. Судебный пристав может закрыть неплательщику выезд за границу или ограничить право управления транспортным средством.

Кроме того, пристав может арестовать имущество должника, чтобы реализовать его в счет погашения имеющихся долгов. Арест могут наложить на всю собственность должника: недвижимое и движимое имущество, бытовую технику и ценные бумаги. Должник не сможет проводить регистрационные действия со своим имуществом и переписать его на другое лицо, чтобы уберечь его от реализации.

Судебный пристав также сможет обратить взыскание на денежные средства на ваших счетах – депозитных, зарплатных, пенсионных и расчетных. Деньги спишут в счет погашения задолженности по кредитному договору с банком.

Если у должника больше не будет имущества и средств на счетах для погашения задолженности, то исполнительное производство могут остановить. Однако по просьбе кредиторов его могут возобновить уже через полгода. И этот круг бесконечный – полностью зависит от терпения и активности кредитора.

Кредит на любые цели

Кроме того, через 90 дней после первого дня просрочки по кредиту банки могут передать долг коллекторам. Тогда работать с задолженностью будут они.

https://www.youtube.com/watch?v=pI6eLH7zw9k\u0026pp=ygVH0JrRgNC10LTQuNGCINCf0LvQsNGC0LjRgtGMINCY0LvQuCDQndC1INCf0LvQsNGC0LjRgtGMINCSIDIwMjMg0JPQvtC00YM%3D

Поэтому идея не платить по кредиту, скрываясь от кредиторов, редко срабатывает и сулит должнику новыми проблемами.

Что делать, если нет средств для погашения кредита? Как решить проблему, чтобы не испортить свою кредитную историю окончательно? Об этом расскажем ниже.

Что делать, если денег на оплату кредита нет?

С просрочкой могут столкнуться не только физлица, но и предприниматели и даже крупные корпорации. При первых проблемах с выплатой кредита стоит обратиться в банк для изменения условий.

Банк может предоставить вам кредитные каникулы, льготный период, пролонгацию задолженности, когда уменьшается размер ежемесячного платежа и увеличивается срок кредитования.

Меры поддержки зависят от степени финансовых проблем заемщика.

Банки стараются идти навстречу клиенту. Важно подготовить документы, доказывающие сложность вашего финансового положения, например, запись о сокращении, справку о снижении заработной платы, дорогостоящем лечении и другое. Кредитор рассматривает каждое заявление в индивидуальном порядке, а затем предлагает вариант решения проблемы.

Кредит «Наличными без залога (с безопасной доставкой карты)»

Обычно банки предлагают несколько вариантов добровольного урегулирования просроченной задолженности:

- Отмена штрафных санкций. Банк списывает начисленные неустойки и штрафы. К такой мере банки прибегают, если клиент гарантирует оплатить просроченную задолженность в ближайшее время или соглашается на реализацию залогового имущества.

- Реструктуризация задолженности. Банки могут пролонгировать кредит, когда уменьшается ежемесячный платеж за счет увеличения срока кредитования.

- Должнику могут предоставить льготный период, когда клиент может платить только начисленные проценты без тела кредита – обычно это три-12 месяцев.

- Банки могут предоставить кредитные каникулы, когда клиент может не вносить платежи по кредиту полностью или частично – обычно это три-шесть месяцев.

- При необходимости банки могут предоставлять комбинированные программы из указанных выше мер.

Какие банки предлагают срочные вклады

Важно понимать, что любой банк заинтересован в возврате кредита. Если вы добросовестный клиент, который оказался в сложной финансовой ситуации, при обращении в банк, условия вашего кредитного договора точно пересмотрят.

При первых признаках личного финансового кризиса стоит связаться с менеджером банка по телефону горячей линии, электронной почте, в мобильном приложении и интернет-банке. Главное, идти на диалог с банком, чтобы не доводить дело до суда и реализации вашего имущества.

Кредит наличными

Напомним, недавно Bankiros.ru рассказывал о том, какие налоги для бизнеса и граждан поставят на паузу.

Чтобы быть в курсе последних новостей, подписывайтесь на телеграм-канал Bankiros.ru.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Выплатить просроченный кредит или списать долги в 2023 году

Долги по кредитам нужно платить, поскольку нет такого банка, который просто бы подарил вам одолженные деньги. Вы сразу же в этом убедитесь, как только соберетесь просрочить платеж. Как минимум, пострадает кредитная история. И это еще при мелком нарушении, вроде просрочки платежей на несколько дней.

А вот при более серьезных долгах можете распрощаться даже с собственным имуществом. К тому же должникам существенно ограничивают путешествия, а об испорченных нервах и говорить нечего. Так давайте рассмотрим самые популярные варианты того, как выплатить просроченные долги, и можно ли заняться их списанием.

Как банки работают с должниками по кредиту

Практически все долги физических лиц по кредитам обрабатываются похожим способом.

Сначала, как только сотрудники банка заметили, что заемщик не выполняет свои обязательства, начинаются звонки, чтобы уточнить причины опоздания с оплатой. Сотрудники стараются договориться с должником.

Например, могут дополнительно согласовывать сроки следующей оплаты, предлагать более лояльные условия для внесения выплат.

Если ничего из вышеобозначенного не помогает, а банк не хочет тратить свое время, он может продать долг коллекторам, а те уже будут требовать деньги своими методами. Методы могут быть такими же, как и у банка, а могут и более суровыми.

Следующий решительный шаг, помимо составления договоренностей – подать в суд. Это может сделать как банк, так и агентство коллекторов. После того как суд будет выигран, выдается исполнительный лист.

С этим листом можно прийти в любой банк, где у человека есть счет, и потребовать снять с него деньги в качестве оплаты долга.

Если долг меньше 10 тысяч рублей, то исполнительный лист можно подать работодателю должника, и с его зарплаты будет списываться определенная сумма, покрывающая долг.

Кроме того, исполнительный лист позволяет обратиться к приставам. Те откроют исполнительное производство. Приставы также могут списывать деньги со счета должника и забирать 50% его дохода. Помимо этого у приставов есть право отнимать и продавать имущество должника, чтобы за счет этого закрыть долг.

Просрочка по кредиту банком не забывается. Даже если из финансового учреждения вам не звонят годами, не стоит тешить себя напрасными надеждами. Вполне вероятно, что о ваших задолженностях помнят, и напомнят о них вам. Причем тогда, когда просрочка будет серьезной и накопятся немалые штрафные санкции.

Кроме того, просрочка является серьезным фактором, который делает вашу кредитную историю плохой. Если с ней не разобраться, придется забыть о новом кредите. Причем не только в банке, где вы изначально оформляли сумму, что не отдали.

А практически в любом финансовом учреждении. Даже микрофинансовые организации не захотят иметь с вами дела. Также есть риск, что банк отдаст ваш долг коллекторам или подаст в суд. В таком случае, последствия будут ещё более серьезные.

Потому, если знаете, что где-то у вас есть просрочка по кредиту, чтобы её закрыть в 2022 году, стоит выполнить пошаговую процедуру:

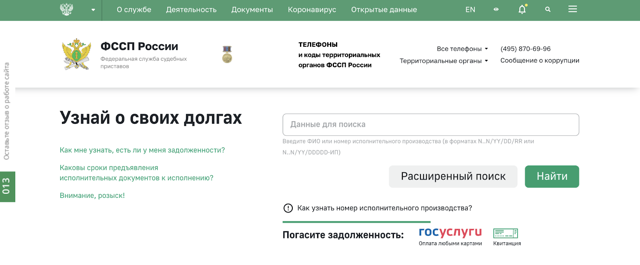

- Перейдите на сайт ФССП и убедитесь, что согласно его данным, против вас не возбудили исполнительное производство.

- Подайте запрос в БКИ, чтобы запросить кредитную историю, составленную на ваше имя. Там можете увидеть сумму долга (если просрочка действительно вам принадлежит). Это указывает, что кредитная история плохая.

- Позвоните в банк. Если просрочка на кредит есть, не стоит думать, что долг простят из-за истекшего срока давности. Лучше позвоните в банк, и покажите желание оплатить долг. Вполне вероятно, что в банке пойдут вам навстречу.

- Следите за кредитной историей. Это нужно делать, когда платите долг. Важно отслеживать изменения и убедиться, что сведения о погашенном долге своевременно попадают в БКИ. Иначе история так и останется плохой.

Когда долг оплачен, обязательно возьмите в банке документ, что будет подтверждать рассматриваемый факт. Например, справку.

Реструктуризация долга по кредиту

Долги банкам по кредитам нужно платить, и реструктуризация является одним из способов, как это сделать в 2022 году. Под рассматриваемым понятием подразумевается изменение условий, согласно которым возвращаются деньги.

Например, заемщик может попросить уменьшить обязательный ежемесячный платеж.

Конечно, долг придется возвращать дольше, но благодаря тому, что ежемесячная нагрузка на бюджет будет меньше, финансовые потери станут не такими ощутимыми, и задержек по оплате кредита получится избежать.

Но учтите, что банк – не благотворительная организация, потому взамен более выгодным условиям, выдвинет встречные требования. Самым популярным является продление срока выплат, но зато кредитная история не будет испорчена.

В итоге, общая сумма возрастает именно за счет того, что проценты нужно платить за каждый месяц использования кредита. Так что, несмотря на то, что выплачивать средства станет проще, общая сумма долга заметно возрастет.

Но зато с неиспорченной историей, сможете нормально взять новый кредит.

Такие выгодные условия выдвигаются далеко не всем. Это сработает в следующих случаях:

- Вы хороший плательщик и у вас неплохая кредитная история;

- Переживаете неприятности и можете доказать, что они носят именно временный характер (например, с помощью справок).

Чтобы банк пошел на реструктуризацию в 2022 году, нужно к нему обратиться не после того как пропустили платеж, а до этого. Конечно, если позволяют обстоятельства.

Это очень выгодный для клиента шаг, поскольку он показывает серьезность намерений заемщика и его навыки в оценке своего финансового положения. Но просто сообщить о проблеме в банк недостаточно.

Нужно собрать документы, которые могут её подтвердить. Узнать, какие именно бумаги нужны, можно у менеджера банка.

Конечно, у реструктуризации есть плохие стороны – по сути, долг не уменьшат. Его увеличат. Но благодаря новому подходу, у вас появится возможность вернуть долги, а не стать очередным плохим плательщиком. Хотя не стоит пугаться, поскольку банк может вообще не пойти вам навстречу, а отказать. Тогда придется снова искать, как выйти из неприятной ситуации и исправить кредитную историю.

Рефинансирование долга по кредиту

Долги по кредитам в 2022 году можно не только реструктуризировать, но и рефинансировать. Несмотря на похожее звучание рассматриваемых понятий, они имеют совершенно разный смысл.

В частности, под рефинансированием подразумевается процедура, согласно которой, один кредит (просроченный) перекрывается другим (новым). Причем одним новым кредитом можно перекрыть сразу несколько старых.

Но важно, чтобы новый кредит выдавался на более выгодных основаниях. Хотя практически любой кредит более выгоден, поскольку платежи по нему не просрочены.

Обычно рефинансирование используется, если у человека много мелких кредитов, а он плохой математик. В них достаточно легко запутаться, и даже не заметить, как появляется просрочка.

При таких обстоятельствах, взять один крупный кредит и перекрыть за его счет десятки мелких, более выгодно. Хотя бы потому, что вам не придется постоянно сверять, кто, кому и сколько должен.

Но получить новый большой кредит взамен множеству старых, будет просто, только если у вас есть хорошая кредитная история. Глядя на неё банк сможет вам доверять.

Кроме того, стоит посчитать, является ли процедура панацеей именно в вашем случае. Брать первое попавшееся предложение по кредитованию не стоит. Нужно собрать информацию и изучить картину на 2022 год. Например, некоторые кредитные ставки по рефинансированию такие высокие, что с ними невыгодно иметь дело.

Что касается минусов, то здесь лицо найдет их предостаточно. Например, найти выгодное предложение даже с хорошей кредитной историей, далеко не самая простая задача. Особенно, если банк не делает рефинансирование собственных кредитов. А если и делает, это не всегда удобная альтернатива. Все равно нужно изучать предложения других банков, что не так уж и быстро.

К тому же иногда рефинансирование часто является, наоборот, усилением финансовой нагрузки. Его впишут как очередной кредит. Потому иногда в получении новых средств отказывают как раз из-за того, что вы являетесь обладателем слишком большого количества долгов. Нужно будет своими силами закрыть хотя бы некоторые из них, чтобы банк дал добро на новый займ.

Почему происходит отказ можно понять исходя из общего дохода человека. Если на долги уходит больше 50% дохода, верность что человеку одобрят новый кредит, стремится к нулю.

Списание долга по сроку давности

Иногда возможно списаниедолгов по кредитам. Пожалуй, это единственный способ, как взять средства и не возвращать их в банк. Происходит списание по сроку давности. Но плохой этот способ потому, что находится в области фантастики.

Общий срок давности по делам, позволяющим списание долга, составляет 3 года с момента последнего платежа. То есть, если вы не платите кредит уже 5 лет, а банк только сейчас очнулся, что у него есть должник, иск, скорее всего, отклонят. Обычно банки не забывают о своих должниках, но если дело было передано коллекторам, а должник от них постоянно скрывался, списание вполне возможно.

Ещё один момент – банк или микрофинансовая организация не подали в суд вовремя на плохого плательщика. Например, передали долглица коллекторам, а вы от них успешно скрывались. Также важно не платить от трех лет, поскольку отсчет начинается с момента последнего платежа. Если не платили 2 года, а потом внесли один деньги, срок исковой давности опять составляет 3 года.

Идеально, если вообще не общались с банком, не подписывали документы и не вступали в переговоры, поскольку это также может стать отсчетным моментом для срока давности. Останется дождаться, пока поступит иск в суд. Если он вообще поступит.

Но не стоит рассчитывать, что списание будет таким простым. Обработка проблемного заемщика начинается спустя 30 дней после просроченного платежа. Ещё 90 дней дается на то, чтобы заплатить. Если ситуация должника такая же плохая, составляется заявление в суд.

Минусы рассматриваемого способа очевидны. Редко какой банк «забудет» о должнике и сроке давности. Подача в суд происходит заранее. Также пытаются взыскать долг с помощью коллекторов. К тому же, у должника будет безнадежно испорчена кредитная история, потому он никогда не сможет рассчитывать на новый кредит.

Банкротство физическоголица

Ещё один плохой путь – объявить себя банкротом, что стало доступно и для физическихлиц. Все что нужно сделать – пойти в суд и подать заявление, что у вас нет денег, потому требуете объявить себя банкротом. Это автоматически подразумевает, что кредит платить не будете, потому что нечем, а не потому что вы плохой.

Если суд удовлетворит требование, имущество физического лица распродадут, а в счет полученных денег будут закрыты долги. Или та часть долгов, на которую этих денег хватит. Остальные средства спишут. То есть, физический долг закроют. Это крайний вариант, когда все действительно плохо, вы уверены, что никак не потянете долг и уже серьезно просрочили все платежи.

Хотя банкротство ещё нужно доказать, собрав документы и пройдя специальную процедуру. К тому же физический процесс признания банкротом не бесплатный, и эти деньги должен внести заявитель, что также плохой знак, если уже есть просрочка, которую нечем выплатить. Например, пошлины, судебный процесс и т.п. И даже пройдя все «круги ада» не факт, что суд признает физическоелицо банкротом.

Но если признает, необходимый физический минимум оставят. Например, единственное жилье и средства на выживание. Потому признать себя банкротом выгодно людям, у которых и так ничего ценного нет.

Кроме того, это намного хуже, чем кредиты с плохой историей и просрочками. Например, лицо не сможет устроиться на некоторые работы (руководящие должности), выезжать заграницу и не только.

Госпрограмма по списанию долгов

Существует программа, предусмотренная государством, что предназначена для помощи лицам, которые купили в кредит жилье эконом-класса, но даже такую недвижимость не могут оплатить без помощи правительства. Согласно условиям программы, можно списать до 600 тыс. рублей с долга.

Но это срабатывает не всегда, а только в следующих случаях (и если у вас нет плохой кредитной истории):

- Человек отвечает параметрам по выбору участников программы;

- У должника упал доход, и он не может платить кредит;

- Платежи по кредиту увеличились.

Если эти факторы совпадают, следует перейти на платформу госпрограммы, убедиться что отвечаете требованиям, собрать бумаги и подождать пока поступит решение. Хотя рассматриваемая программа сильно ограничена и работает только с ипотечным, недорогим жильем. К тому же вас не освободят от кредита полностью, так что расслабляться рано.

Получить юридическую помощь по вопросам долгов по кредитам можно на нашем сайте.

Каждый пятый банковский заемщик не может платить по кредиту вовремя — Российская газета

Портрет должника примерно следующий. Среди них преобладают с небольшим перевесом мужчины — на их долю приходится 52%. «Практически каждый второй должник не старше 45 лет. Это объясняется тем, что пик платежной и потребительской активности приходится на возраст от 30 до 45 лет.

Должников в возрасте до 30 лет в долговых портфелях не более 4%, аналогичный минимальный показатель зафиксирован и среди тех, кто старше 60 лет», — отмечается в исследовании.

За последние три года скоринг-модели банков стали гораздо жестче, и совсем молодые люди стали чаще получать отказы по заявкам на кредит, поясняет гендиректор сервиса по возврату проблемной задолженности ID Collect Александр Васильев. Старшее же поколение традиционно с опаской относится и к долгам, и к кредитам как явлению.

https://www.youtube.com/watch?v=pI6eLH7zw9k\u0026pp=YAHIAQE%3D

В ЦБ считают закредитованность граждан одним из главных рисков для финансовой стабильности в целом

По данным НАПКА, средняя сумма долга по банковскому кредиту сейчас составляет порядка 155,3 тыс. руб. В среднем эта сумма каждый год растет на 2-3%, говорит управляющий директор ПКБ Павел Михмель.

«Максимальные объемы задолженности сконцентрированы в двух продуктовых сегментах: «кредиты наличными» — 59%, «кредитные карты» — 29,5%.

На автокредиты приходится 3,8% от объема долгов, сегмент ипотеки не превышает 1%», — рассказывает он.

Около 75% должников имеют один просроченный кредит, рассказывают в НАПКА. В повышенной зоне риска находятся оставшиеся 25%, у кого зафиксирована просроченная задолженность по двум и более кредитам. «Средний срок погашения долга, находящегося в просрочке, варьируется в пределах 19-20 месяцев», — отмечается в исследовании.

Рост долговой нагрузки в розничном кредитовании в Банке России считают одним из главных рисков для финансовой стабильности.

Необеспеченное потребкредитование начало с конца первого квартала расти устойчивыми темпами на фоне повышенного спроса, рассказывала ранее первый зампред Банка России Ксения Юдаева.

«Например, в марте задолженность увеличилась на 1,4%, в апреле рост был несколько меньше, но тоже довольно высокий — на 1,2%. Количество заявок на потребительский кредит в первом квартале выросло на 15% по сравнению с предыдущим кварталом», — отмечала она.

С начала года ЦБ использует новый инструмент — макропруденциальные лимиты для банков и микрофинансовых организаций (МФО). Он необходим для ограничения предоставления необеспеченных потребкредитов уже закредитованным заемщикам.

С учетом того, что и банки, и МФО успешно адаптировались к нашим мерам и кредитование продолжает устойчиво расти, ЦБ принял решение о дальнейшем усилении макропруденциальных лимитов с третьего квартала.

Эта мера будет снижать рост закредитованности граждан и сделает структуру кредитования более сбалансированной, отмечала Юдаева.

«Мы будем следить за тем, как растет необеспеченное потребительское кредитование. Оно очень быстро растет, нам бы не хотелось, чтобы это было за счет увеличения высокорискованного кредитования. Если будет необходимость, готовы вернуться и к накоплению буферов по таким кредитам», — подчеркнула на Петербургском международном экономическом форуме (ПМЭФ) глава Банка России Эльвира Набиуллина.

Кредит платить или не платить в 2023 году – Юридическая поддержка

Вася работает менеджером по продажам. Получает ₽60 000. Хватает на аренду жилья, еду, транспорт и рестораны по выходным. Иногда даже что-то остается: ₽7-8 тысяч.

Васе захотелось купить последний iPhone, как у всех коллег. Копить придется целый год. Но телефон нужен уже сейчас. Поэтому наш герой решил взять потребительский кредит.

- Сумма — ₽85 000

- Ставка — 11,9%

- Срок — 1 год

- Платеж как раз — ₽7 500

Вася доволен. Купил iPhone и радостный пришел на работу. Но радость была недолгой, штат сокращают. Зарплаты больше не будет. Нужно думать, где взять деньги на аренду. Еще и этот кредит. А ведь айфоном даже теперь не перед кем хвастаться.

На жилье можно занять у друзей. Но кредит закрывать не с чего. Вася решает на время забыть про него.

Действия кредиторов

Звонят и штрафуют. На следующий день после просрочки позвонили из банка. Сотрудник сказал, что пора внести деньги. Еще напомнили о штрафах.

За каждый день просрочки начисляются пени — 20% годовых от ежемесячного платежа. Примерно — ₽4 за день, за месяц к долгу прибавится ₽120.

Продают долг. Вася продолжает делать вид, что ничего не происходит. Банк решает избавиться от проблемного кредита. Долг выкупило коллекторское агентство «Добрые люди», которое намерено получить свою прибыль.

В нашей истории коллекторы работают исключительно в рамках закона. Они убеждают закрыть долг:

- звонят и напоминают про кредит

- отправляют sms и пишут в социальные сети

- направляют претензии и уведомления по месту жительства

Но нашему герою просто нечем платить. Так прошел еще месяц.

Обращаются в суд. Вася наконец нашел работу. Отдал долги друзьям и твердо решил закрыть кредит. Но коллекторам надоело ждать. Они подали в суд.

https://www.youtube.com/watch?v=Nv1NwPtPNfA\u0026pp=ygVH0JrRgNC10LTQuNGCINCf0LvQsNGC0LjRgtGMINCY0LvQuCDQndC1INCf0LvQsNGC0LjRgtGMINCSIDIwMjMg0JPQvtC00YM%3D

Сумма долга относительно небольшая, поэтому дело рассматривал мировой судья. Процесс прошел без Васи. Особый порядок, то есть упрощенная форма судебного разбирательства, это позволяет.

Нашему герою пришло только уведомление: уважаемый Вася, со следующего месяца и до окончательного погашения долга из Вашей зарплаты будет вычитаться 50% в пользу агентства «Добрые люди». Хорошего дня!

История закончилась относительно неплохо. Но все могло быть лучше, если бы Вася не игнорировал кредиторов и проявил инициативу.

Действия должника

Самый простой способ избежать такой ситуации — трезво оценить финансовые возможности и не покупать в кредит статусные вещи. Но если долг все-таки есть, а платить нечем, положение все равно можно исправить.

Реструктуризовать долг. Чтобы снизить кредитную нагрузку, можно попросить банк о реструктуризации. Заемщик должен доказать ухудшение финансового положения. Нужно предоставить документы, объясняющие снижение дохода. Например, справку 2-НДФЛ.

Если банк согласиться с аргументами, могут дать кредитные каникулы, снизить процентную ставку или заменить валюту.

Рефинансировать долг. Можно взять новый кредит в другом банке. Это имеет смысл, если предлагают более низкую процентную ставку. Срок кредита будет увеличен, но ежемесячная нагрузка снизится.

Подробнее об этих и других способах рассчитаться с долгами — смотрите видео!

Как законно не платить кредит в 2022 году

Не платить кредит банку на законных основаниях практически невозможно, но все же есть некоторые способы получить отсрочку или даже избавиться от кредитных обязательств. О них важно знать, поскольку финансовые трудности могут возникнуть неожиданно, и никто от них не застрахован.

Не платить кредит банку на законных основаниях практически невозможно, но все же есть некоторые способы получить отсрочку или даже избавиться от кредитных обязательств. О них важно знать, поскольку финансовые трудности могут возникнуть неожиданно, и никто от них не застрахован.

Причиной появления проблем с деньгами могут быть самые разные обстоятельства, начиная с болезни, заканчивая увольнением или сокращением заработной платы. К тому же от остальных расходов нас также никто не освобождает. Человеку приходится платить коммунальные платежи, покупать разнообразные товары и не только.

Долги накапливаются, и банки могут предпринять активные действия, чтобы вернуть свои деньги. Но есть ситуации, когда они этого сделать не смогут.

Способы законной неуплаты кредита

Неуплата кредита является одной серьезной проблемой, поскольку последствия пропуска платежей влечет за собой неприятные последствия. Банк просто так не проигнорирует тот факт, что его клиент не платит по кредиту и не планирует заплатить в ближайшее время.

Но если плательщик отказывается платить, он получает новый законный статус – должника. Новый статус подталкивает к тому, чтобы узнать, ответ на вопрос «не плачукредит что будет?». Если говорить о законных методах, как избежать сурового наказания за неуплату кредита в банке, то можно выделить целых пять способов, где каждый имеет свои особенности.

Это своеобразные каникулы, в течение которых заемщик может не вносить деньги на погашение кредита. Максимальный период освобождения от ежемесячных платежей составляет 12 месяцев. Но у многих банков есть свои ограничения. Пока действует отсрочка, заемщик может не платить деньги вообще, или гасить только проценты по кредиту.

Чтобы банк предоставил отсрочку для клиента, человек, у которого нет финансовой возможности платить, должен написать соответствующее заявление. В качестве подтверждения возникновения финансовых проблем, можно использовать справку о среднем заработке (при условии, что он недостаточен для покрытия кредита), выписки о болезнях, бумаги, подтверждающие, что заемщика уволили с работы.

Варианты чтобы не платить кредит банку действительно имеются, но нужно понимать, что они используются только в исключительных случаях и подходят не всем. Банки готовы идти на частичные уступки, позволяя вернуть долг не сразу, растянуть платежи и не только, но полностью избавить должника от бремени они решаются только в крайних случаях.

https://www.youtube.com/watch?v=Nv1NwPtPNfA\u0026pp=YAHIAQE%3D

Если же такой случай представляется, и банк действительно списывает долг, скорее всего, финансовое состояние должника настолько плачевно, что получить от него денег невозможно. Когда средства у человека есть (деньги или имущество), законом предусмотрены способы как их использовать в качестве компенсации кредита. Даже если сам должник не хочет его платить.

Сроки исковой давности по кредиту

Подать иск в суд по вопросу неуплаты кредита можно в течение трех лет с момента последнего взноса. То есть, срок исковой давности начинается отсчитываться с момента, когда плательщик в последний раз контактировал с банком.

Но срок исковой давности не всегда принимается банками. Многие банковские организации подают в суд на востребование всей суммы по кредиту, как только заемщик не сделает платежи в течение 90 дней. Например, так действует Сбербанк и ВТБ.

В других банках дело о должнике переходит к коллекторам, которые пытаются заставить должника оплатить средства в рамках досудебного разбирательства. В качестве инструментов коллекторы используют постоянные напоминания, а в некоторых случаях, угрозы. Правда, действуют такие методы не всегда и не каждый из них законный.

Срок исковой давности также довольно спорный момент, поскольку согласно закону, этот срок отсчитывается с момента, когда банк узнает о возникновении долга. Но иногда банки отсчитывают эти сроки с последнего платежа, с момента окончания договора, отправки письма заемщику. Если суд отказывается удовлетворить запрос банка, должник может ощущать себя спокойнее.

Можно ли выкупить свой долг?

Согласно закону, долг можно выкупить у банка. Это может сделать другое лицо. Причем перепродать свой долг может сам заемщик, хотя могут быть проблемы с банком. Дело в том, что подобные сделки часто оспаривают, ставя на них клеймо фиктивных.

Если перепродажа осуществляется, то сумма кредита составляет всего 25-30 % от общей доли, потому такая услуга очень выгодна для должника. Но не все банки согласятся на подобные условия.

Когда должник сам хочет выкупить долг, он это может сделать у коллекторов или у посредников, которые занимаются просроченными долгами. Но сделать это получится, только если банком был передан долг по договору цессии.

Обычно такие условия используются при потребительском кредитовании.

Если речь об ипотеке или автомобильном кредитовании, банки обычно кредиты не перепродают, поскольку они подкреплены материальными предметами, а значит, могут быть полностью покрыты за их счет.

Возможные риски и последствия

Что будет если не платить кредит? Должника ждут правовые последствия. Причем это касается даже тех случаев, когда неуплата проходит на законных основаниях.

Если с вашим долгом начали процедуру реструктуризации или банк пошел на уступки и ввел отсрочку платежа, возвращать задолженность придется в любом случае.

Причем увеличивается сам долг – при реструктуризации за счет процентов, а при отсрочке из-за кредитного тела.

Если речь о банкротстве физлица, человек не сможет спокойно жить, даже когда долг спишут. Основное неудобство заключается в возможности признания любой сделки недействительной ещё в течение трех лет. При условии, что в этой сделке участвуют относительно крупные суммы, которые этот человек платит.

Имущество должника выставляется на продажу, чтобы покрыть хотя бы часть долга. Также контролируются расходы человека, он не сможет три года работать на руководящих должностях или оформить статус ИП.

Если же потребуется взять новый законный кредит, сделать это станет гораздо сложнее, поскольку нужно будет уведомить банк о своем банкротстве ещё в течение 5 лет после него.

Если банк обратился в суд

Если человек говорит, «я не плачу долг банку и мне за это ничего не будет», он сильно ошибается. Как минимум, банк может обратиться в суд. Какой именно, зависит от суммы долга. Если она меньше полумиллиона рублей – Мировой, а если больше – Районный. Судья обычно удовлетворяет запрос банка и выдает судебный приказ (который можно оспорить в течение 10 дней после его появления).

Само судебное разбирательство может продолжаться несколько месяцев, и ещё получится выиграть месяц или полтора, если будете оспаривать судебное решение.

Если принимать активное участие в судебном процессе и собирать доказательства своей непреднамеренной неплатежеспособности, вполне реально снизить долг. Также сильно поможет консультация с юристом.

Иногда банки могут посчитать, что обращение в суд для возврата долга для них нерентабельно. Например, если это микрозайм и расходы на суд превысят саму сумму долга.

Как это влияет на кредитную историю?

Кредитная история – это показатель того, как вы способны выплачивать кредит. Как только появляется просрочка или накапливается большой долг, это также в ней отображается. Информацию из кредитной истории не вычеркивают, даже если притязания банка не удовлетворили. В дальнейшем человеку с плохой кредитной историей будет гораздо сложнее оформить кредит.

Когда не платить кредит нельзя?

Не платить кредит банку законно можно, но только если банк это позволяет и идет должнику навстречу. Но так делают не все банковские учреждения. Плата необходима, если банк признал причину просрочки неуважительной. Например, человека уволили, но это произошло по его желанию.

Если должник не возвращает банку кредит, ему грозят серьезные неприятности. Самый эффективный законный метод борьбы с должниками – коллекторы. Если это не поможет, банк обращается в суд. После этого судебные приставы изымают имущество должника, продают его и смогут выплатить кредит.

Как не платить кредит

Это статья не для тех, кто хочет услышать волшебное заклинание – и банковский долг исчезнет. А для тех, кто попал в тяжелую финансовую ситуацию и думает, как не платить кредит временно, а не уклониться от обязанности вовсе.

«Не плачу кредит, что будет?» – последствия неуплаты

Для начала нужно понять, какие последствия вызовет неуплата долга.

Сперва клиенту звонят менеджеры банка и просят рассчитаться с задолженностью. Если требование не выполнено, дело неплательщика передается банковским коллекторам. Они звонят и требуют выплатить долг с большей настойчивостью.

Если и это не подействовало, долг переходит к коллекторским агентствам. Они работают по-разному: кто-то назойливо названивает, кто-то угрожает. Естественно, угрозы незаконны. Единственное право коллекторов – постоянно звонить неплательщику, кроме периода с 11 вечера до 6 утра.

Если и после этих действий долг не уменьшается, дело переходит в суд. Итог – взыскание средств. Если денег нет, судебные приставы забирают имущество и продают на аукционах.

Если сумма долга крупная, неплательщика может настигнуть и уголовная ответственность.

Как не платить кредит законно?

В тяжелую финансовую ситуацию может попасть любой. Потеря работа, ухудшение здоровья – и кредит становится неподъемным. Что делать?

Нужно идти в банк и писать заявление с просьбой отсрочки по платежам. Решение банка зависит:

- от кредитной истории клиента

- наличия документов, которые могут подтвердить серьезные финансовые трудности (например, справка с работы о сокращении или больничный лист);

- придется объяснить банку, как решите проблему с деньгами – откуда появятся финансы (например, если клиент возьмет новый кредит для погашения старого – банк, скорее всего, откажет в отсрочке).

Банки не отменяют ежемесячные платежи, но могут разрешить платить только проценты, а не долг. Период кредитования вырастет, общая сумма долга тоже. Но зато будет временная передышка, чтобы привести дела в порядок.

Законный метод не платить кредит вовсе – воспользоваться помощью страховой компании, если наступил страховой случай (например, утрата трудоспособности).

Когда банк передал долг коллектором, внимательно изучите кредитный договор. С 2012 года коллекторы могут приступить к работе, если клиент «разрешил» это в договоре. Если такого пункта нет – обращайтесь в суд. Действия коллекторов неправомерны, а банк не имел право передавать дело неплательщика.

Не так давно появились антиколлекторы. Они помогают разобраться в юридических тонкостях и составляют обращения в суд с жалобой на коллекторов.

Если кредитная организация подает иск в суд, пишите заявление о тяжелом материальном положении. Суд может отсрочить исполнение приговора на несколько месяцев.

Не стоит лихорадочно переписывать имущество на мужа, жену или родителей. Судебные исполнители могут признать такие действия мнимыми. Имущество будет изъято.

Срок исковой давности – 3 года. Если в это время банк не подал в суд, позже он сделать это не может.

Не нужно бояться суда. Если обратиться в суд сразу после возникновения финансовых проблем, можно «заморозить» сумму долга. Банки намеренно тянут с подачей иска, чтобы «накапала» большая сумма просрочки.