Вклады — как правильно поступить — совет юриста

Галина накопила деньги на черный день и решила положить их в банк под проценты. Но менеджер банка уговорил ее на «более выгодное предложение».

Через полгода ей срочно потребовались деньги, но вот получила она почему-то меньше, чем внесла изначально. Bankiros.

ru расскажет, что произошло с Галиной, как не дать сотруднику банка ввести вас в заблуждение, и какими деньгами вам может это грозить.

Сколько можно заработать на банковском вкладе, и почему это самый надежный инструмент

Заработать неприлично много на банковском вкладе не получится. Депозит скорее рассчитан на то, чтобы уберечь деньги от инфляции и сохранить накопления. Средства на вкладе застрахованы государством.

Если ваш банк имеет лицензию, то государство гарантированно вернет вам до 1,4 млн рублей. В некоторых случаях вы сможете получить до 10 млн.

На деньги начисляется небольшой процент, а итоговую сумму вы всегда сможете узнать заранее.

Этим и спекулируют некоторые специалисты банков, делая вам «более выгодные инструменты для вложений». При этом вам не говорят, что деньги в этом случае не защищены, выгода совершенно не обязательна, а при досрочном расторжении договора вы получите от банка меньше, чем ему передали. О самых распространенных приемах расскажем ниже.

«Это как вклад, но доход выше и вы получите бесплатную страховку!»

Предложение заманчиво, но есть одно но – у банка нет альтернатив вкладу. В лучшем случае вам предложат накопительное или инвестиционное страхование.

Как мы видим, страховка действительно есть, но она страхует вашу жизнь, а не деньги. Часто по таким полисам доходность не гарантирована. Максимум, что вам могут предложить – один процент доходности.

Больше получится, если страховые агенты смогут вложить ваши деньги в правильные инвестиции.

Перед соглашением вам должны дать памятку со всеми рисками и особенностями страхования. Например, при инвестиционном страховании вас должны предупредить, что при досрочном расторжении договора вам вернут только часть средств.

Именно это и произошло с Галиной, вместо депозита она оформила инвестиционный договор страхования. Поэтому при оформлении ставки ей вернули только половину суммы. Если менеджер торопит вас с подписанием бумаг, лучше поищите другой банк или возьмите паузу для обдумывания.

«Наши клиенты выбирают ценные бумаги, чтобы приумножить капитал. Хотите попробовать?»

Скорее это психологическая уловка, чем правда. У многих банков есть лицензии брокеров и они могут открыть вам счет для биржи. Такой счет позволит приобрести паи, акции и облигации компаний. Иногда банки являются посредниками паевых инвестиционных компаний и предлагают вам приобрести долю в их акциях без открытия счета.

Ценные бумаги могут приносить прибыль больше, чем вклад. Но гарантий, что с вашими деньгами будет именно так, вам никто не дает. Тем более, чем выше возможная выгода, тем выше риск. Часто банки предлагают вам вложиться в свои векселя. А вероятность прогореть на них наиболее высока. Поэтому семь раз подумайте, прежде согласиться на такое предприятие.

Если вы хотите сохранить сбережения, стоит открыть вклад. Инвестиции созданы для тех, у кого есть финансовая опора и свободные деньги, которые можно потерять без ощутимого стресса для вашего бюджета.

«Вы инвестируете свои деньги в высокодоходные инструменты, при этом вложения будут защищены!»

Иногда банки предлагают вам комбинированный вклад: часть денег вы оставляете для вклада, а другую часть инвестируете в индивидуальное страхование жизни или структурные облигации. Самое интересное, что государство защитит только ту часть, которую вы отдали под депозит. Все остальное вы оформляете на свой страх и риск.

За таким предложением банка скрывается сразу несколько услуг с разными компании: вклад – с банком, страхование жизни – со страховой компанией, инвестиции – с брокером.

Перед инвестированием средств важно понимать, какую часть средств в какой продукт вы вкладываете. Какие риски и возможную доходность вы получите.

Как защититься от обмана при оформлении вклада?

Если вам рекомендуют продукт, про который вы ничего не знаете, возьмите паузу, чтобы все обдумать. Расспросите менеджера банка обо всех нюансах, заберите домой договор и прочитайте его в спокойной обстановке. Изучите все, что касается особенностей и рисков страховок и инвестиционных бумаг.

Решетников заявил о неизбежном повышении налогов в России

Не принимайте спонтанных решений о том, как распорядиться своими деньгами. Обещание быстрой прибыли, уникальности и желание вас поторопить не могут быть решающими факторами.

В первую очередь – это ваши деньги и вы можете делать с ними то, что хотите вы, а не то, что настойчиво рекомендует сотрудник банка. У него могут быть на это свои, а не ваши интересы.

Убедитесь, что каждое поле договора вам понятно, вы взвесили все плюсы и минусы, и только тогда вкладывайте свои деньги в новые продукты.

Напомним, ранее Bankiros.ru рассказывал о том, кто лишится поддержки государства?

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Как выбрать вклад — пошаговая инструкция

Вклад в банке — надёжный способ не только сохранить свои накопления, но и получить с них дополнительный доход. Расскажем, от чего зависит доходность, на какие параметры стоит обратить внимание и как выбрать самый выгодный вклад.

Банковский вклад — сумма денежных средств в рублях или иностранной валюте, которую вы предоставляете банку и получаете с неё доход в виде процентов согласно финансовым условиям.

Пока деньги находятся в распоряжении банка, он использует их для финансовых операций: выдаёт кредиты, ипотеку, торгует на бирже. Часть дохода банка от таких операций выплачивается вкладчику в виде процентов.

Да, банковские вклады застрахованы Агентством по страхованию вкладов, работу которого регулирует Федеральный закон № 177-ФЗ «О страховании вкладов физических лиц в российских банках», в пределах суммы в размере 1,4 млн рублей.

Если вклад был открыт в валюте, то компенсация будет выплачена в рублях в пересчёте по официальному курсу ЦБ РФ, актуальному на момент отзыва лицензии или объявления о банкротстве.

Перед открытием вклада убедитесь, что выбранный банк участвует в Системе обязательного страхования вкладов и находится в списке банков, размещён на сайте Агентства по страхованию вкладов.

Вклады можно разделить на несколько типов:

Срочные вклады оформляют на определённый срок, который указывается в договоре. Там же прописывается, можете ли вы снимать деньги или пополнять вклад. Обычно максимальный доход обеспечивают вклады с невозможность снятия средств до конца срока вклада.

Бессрочные вклады («до востребования») открывают без указания конкретного срока. Вкладчик может частично снимать или пополнять вклад, однако ставки по таким вкладам, как правило, низкие и составляют 0,01% годовых.

Накопительные счета — отдельная категория счетов, по которым начисляется % на остаток средств. Они не имеют срока, требований к минимальной сумме при открытии и ограничений по операциям со счётом.

При открытии банковского депозита учитывайте, что его доходность напрямую зависит от условий размещения: срока, суммы, периодичности выплаты процентов, возможности пополнять или снимать средства со счёта и т.д.

Определите цель вклада, чтобы подобрать наиболее подходящий вариант:

для сохранения средств можно открыть бессрочный вклад или накопительный счёт, так вы минимизируете последствия инфляции за счёт начисляемых процентов

для накопления средств на конкретную покупку может подойти вклад с опцией пополнения, который позволит накопить нужную сумму к планируемой дате приобретения

для получения стабильного пассивного дохода стоит оформить срочный депозит на длительный срок без возможности пополнить или снять средства, потому что по таким продуктам, как правило, действуют максимальные процентные ставки

Вы можете открыть как рублёвый, так и валютный вклад, но ставка у последних значительно ниже. Также учитывайте, что курс валют часто меняется, а потому при открытии валютного вклада вы рискуете потерять часть дохода.

В некоторых банках вы можете открыть мультивалютные вклады. Они позволяют получить дополнительный доход за счёт конвертации из одной валюты в другую.

Подумайте, какой срок вклада будет оптимальным для вас:

если вы уверены, что деньги не понадобятся в течение долгого периода — откройте вклад на длительный срок, как правило, на них банки предлагают более высокие проценты

если сумма может понадобиться вам в ближайшее время, то выберите меньший срок, например, 3-6-12 месяцев или вклад с возможностью снятия денежных средств до неснижаемого остатка

Договор по банковскому вкладу можно расторгнуть досрочно, но перед этим внимательно изучите условия расторжения. Если вклад не предполагает льготного расторжения или частичного снятия, то при досрочном закрытии вы потеряете весь процентный доход по вкладу, даже если до окончания срока вклада осталось несколько дней.

Процентные ставки банковских продуктов напрямую зависят от экономической ситуации в стране. Центральный банк осуществляет денежно-кредитную политику для поддержки ценовой стабильности, а главный инструмент такой политики — ключевая ставка. Рост ключевой ставки ведёт и к увеличению ставок по вкладам и накопительным счетам. Подробнее о роли ключевой ставки мы рассказывали в статье.

Размер процентного дохода, который предлагается клиенту, зависит от многих факторов: самого банка, размещённой суммы, срока вклада, наличия капитализации, пополняемости вклада.

При капитализации выплаченные проценты причисляются к сумме банковского вклада, и в следующем месяце проценты рассчитываются уже не только на сумму вклада, но и на проценты, начисленные за прошлый месяц. Периодичность выплат зависит от условий вклада, чаще всего они ежемесячные или ежеквартальные.

У вкладов без капитализации сумма выплаченных процентов добавится на вклад в конце срока размещения или будет переводиться на отдельный счёт.

Кроме того, некоторые банки предлагают более высокие проценты отдельным категориям клиентов, например, зарплатным или премиальным.

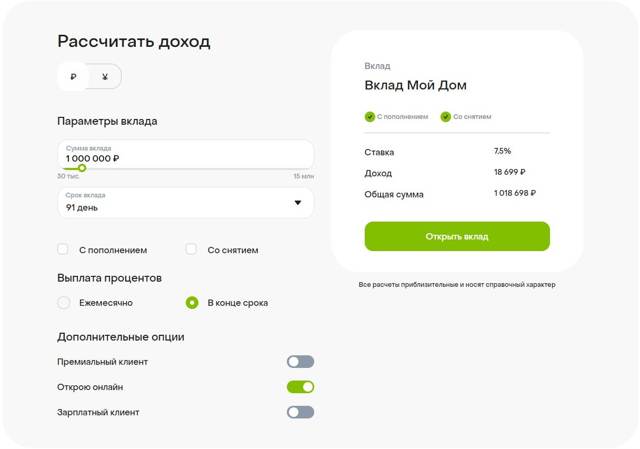

Расчёт и сравнение разных вкладов и банков может занять довольно много времени. Для удобства многие банки предлагают воспользоваться специальным калькулятором. Он позволяет быстро рассчитать доход и выбрать наиболее выгодный вариант, а также увидеть возможные параметры вклада: максимальную сумму, срок и дополнительные параметры.

Как выбрать вклад с помощью калькулятора Банка ДОМ.РФ:

1

Выберите, какой депозит вы хотите открыть: рублёвый или валютный.

2

Укажите планируемую сумму вклада и срок размещения.

3

Отметьте дополнительные опции, которые вам нужны, например:

возможность частичного снятия средств

частоту выплаты процентов

возможность открытия онлайн

специальные условия для повышения ставки, например, наличие пакета услуг Премиальный

Калькулятор покажет доступную ставку по выбранным параметрам и приблизительный доход, который вы получите.

Клиенты банка могут открыть вклад онлайн в мобильном приложении. Для этого:

1

Войдите в мобильное приложение банка или зарегистрируйтесь в приложении по номеру карты или счёта.

2

Настройте параметры вклада на калькуляторе и укажите источник его пополнения.

3

Подтвердите открытие вклада.

Если вы не являетесь клиентом Банка ДОМ.РФ — заполните заявку на получение карты или счёта. Наш представитель приедет к вам в удобное время и место, оформит договор, подключит мобильное приложение и поможет оформить вклад.

Открывайте вклады только в надёжных банках, которые застрахованы системой страхования вкладов. Изучите доступные варианты и выберите лучшие для вас условия для получения максимальной доходности.

Наличные дадут не всем: Сколько денег разрешат забрать из банка

Банки всё чаще стали отказывать клиентам в выдаче наличных с вклада в день обращения, а иногда даже и в дату, на которую деньги были заказаны.

Вместо этого менеджеры в отделении предлагают оформить перевод получаемой суммы в другой банк, что может быть не бесплатно, или на карточный счёт, что не всегда удобно, ведь существует лимит на снятие наличных в банкомате.

Для некоторых россиян ситуация может быть критичной, особенно если они собирались оплачивать дорогое приобретение или медицинскую услугу и уже внесли невозвратный аванс. Почему же кредитные учреждения не торопятся отдавать чужие деньги и как быть в такой ситуации?

Фото © ТАСС / Сергей Коньков

Как пояснили Лайфу на условиях анонимности руководители офисов крупных российских банков, всё дело в том, что большинство банковских отделений заинтересовано, чтобы в их кассах было как можно меньше наличных, так как для кредитных учреждений деньги «в бумаге» — это не доход, а расход, ведь эти финансы находятся не в обороте. Да ещё и доставку купюр и их инкассацию нужно оплачивать отдельно, что тоже минус к показателям.

— Да, кредитные учреждения пользуются пробелами в законодательстве, ведь в одной статье указано, что банк должен удовлетворить требования клиента не позднее дня, следующего за поступлением документа, а в другой, что основания по отзыву лицензии банка возникают, если он задержал выполнение требований клиентов более чем на 14 дней в сумме более ста тысяч рублей. Такое несоответствие позволяет несколько дней задерживать выдачу денег. К этому приёму могут прибегать малые отделения, которые пытаются оптимизировать расходы и доходы, — поясняет Светлана Зубкова, доцент Департамента банковского дела и монетарного регулирования Финансового университета при Правительстве Российской Федерации.

То есть получается, что банк фактически может в течение двух недель затягивать выдачу наличных средств с вклада?

— Многое зависит от конкретного банковского отделения, — утверждает Наталья Свечникова, доцент Российского экономического университета им. Г.В. Плеханова.

— В крупных филиалах розничных банков наличные выдают обычно не позднее следующего дня после требования, так как их кассы обладают большим суточным лимитом бумажных денег, а в отделениях поменьше клиенты могут получать свои средства в срок до пяти дней.

По закону банк обязан выдать сразу всю сумму вклада, однако это правило действует только в случае получения денег со счёта в виде наличных в кассе отделения. А вот если клиент согласится на перевод суммы вклада или процентов на карту, то в этом случае вступают в силу ограничения, которые предусмотрены для операций карточных счетов.

Банки устанавливают лимиты на снятие наличных в зависимости от типа карты: чем выше статус, тем больше денег можно с неё снять.

Как правило, действуют примерно такие ограничения: не более 150 тысяч рублей с обычной карты, не более 300 тысяч рублей с золотой и не более 500 тысяч рублей с премиальной.

При этом, если снимать деньги с карты в «чужом банкомате», велика вероятность попасть ещё и на комиссию.

Фото © ТАСС / Евгений Леонов

Существует несколько ситуаций, когда банк может на законных основаниях задержать выдачу вклада или вообще отказать в возврате денег.

Во-первых, банк может заморозить движение денежных средств, если посчитает, что эти деньги получены с нарушением закона.

Как правило, так происходит либо если деньги во вклад были зачислены со счёта, который имеет пометку как используемый для отмывания незаконных средств, либо если есть информация о претензиях к самому вкладчику со стороны правоохранительных органов.

Для разрешения данной ситуации придётся обратиться в службу поддержки банка. Скорее всего, потребуется предоставить документы, подтверждающие происхождение денег.

Во-вторых, банк имеет право отказать в выдаче вклада, если есть проблемы с паспортом, например, он испорчен, либо закончился срок его действия, либо документ числится в базе похищенных, или он имеет визуальные признаки подделки. В данной ситуации для получения денег потребуется новый паспорт.

В-третьих, банк имеет право не выдавать деньги при наличии ареста по постановлению судебных приставов. Если долгов нет, но кредитная организация средства с вклада не выдаёт, ссылаясь на запрет, придётся обращаться в организацию, которая наложила арест.

https://www.youtube.com/watch?v=2WRsAvdo6iY\u0026pp=ygVV0JLQutC70LDQtNGLIC0g0LrQsNC6INC_0YDQsNCy0LjQu9GM0L3QviDQv9C-0YHRgtGD0L_QuNGC0YwgLSDRgdC-0LLQtdGCINGO0YDQuNGB0YLQsA%3D%3D

При отказе в возврате вклада в любом случае лучше получить письменную информацию с указанием причины. Без этого документа получить ответ от приставов или правоохранителей не получится.

Кроме того, если банк отказал в выдаче вклада, то на его действия можно пожаловаться через интернет-приёмную Банка России, но для скорейшего ответа также потребуется подтверждение отказа выдать вам ваши деньги.

Отдельная ситуация, если банк не выдаёт деньги с вклада, так как у него отозвали лицензию. Это страховой случай, и возвращать вам деньги будет Агентство по страхованию вкладов (АСВ) — российская государственная корпорация, специально созданная для обеспечения функционирования системы страхования вкладов. По закону обязательной выплате подлежит сумма вклада с процентами до 1,4 млн рублей.

Для справки: в 2022 году произошло четыре страховых случая в отношении кредитных организаций и 2,9 тысячи клиентов получили возмещение на общую сумму 761,6 миллиона рублей.

Для комментирования авторизуйтесь!

Как учитывать доход по вкладу, чтоб не отказали в пособии?

С недавних пор власти включают проценты от вкладов в доход семьи, которая подаёт заявление на пособие. Причём если раньше только доход от вкладов выше прожиточного минимума автоматически лишал семью выплат, то сейчас даже небольшой депозит может стать поводом для отказа. Как именно учитываются вклады при оформлении пособия, рассказал Минтруд.

Как учитываются доходы от вкладов?

Минтруд сообщил, что доход от вкладов и накопительных счетов учитывается при назначении единого (универсального) пособия, если проценты начислены в расчётном периоде.

Учитываются доходы от вкладов всех членов семьи. Общая сумма делится на количество месяцев, в течение которых были открыты вклады.

Но в доходы семьи включаются проценты только за то время, которое вошло в расчётный период.

Пример 1

У вас есть 100 000 рублей. Вы в феврале текущего года открыли в банке «Уралсиб» вклад «Доход» на три месяца со ставкой 5,32%. Проценты выплачиваются ежемесячно. Соответственно, в феврале вы получили 452 рубля, в марте и в апреле — столько же.

Если вы подаёте заявление на пособие в апреле этого года, расчётный период будет с марта 2022 года по февраль 2023 года. Значит, в доходы войдут проценты, которые вы получили от вклада в феврале — 452 рубля.

Если подаёте в мае этого года, то учтут доходы от вклада за февраль и март. И так далее.

Таким образом, любой небольшой вклад может стать причиной для отказа в пособии, если с учётом процентов среднедушевой доход вашей семьи несильно превысит прожиточный минимум.

Когда доход от вкладов не учитывается?

Но в некоторых случаях доход от вклада не будут учитывать, даже если проценты начислены во время расчётного периода, добавил Минтруд:

Если доход в виде процентов по вкладам в банке был получен в расчётном периоде, но сам вклад был закрыт за 6 месяцев до месяца обращения за единым пособием, то проценты по нему не учитываются в доход семьи

Пример 2

Вы открыли вклад в Альфа-Банке в марте 2022 года под 20% годовых на шесть месяцев. Соответственно, депозит был закрыт в сентябре того же года. Доход составил 10 515 рублей.

Если вы подаёте заявление на пособие в феврале 2023 года, то доход, полученный от вклада, учтут при оформлении пособия.

Если подаёте заявление в марте 2023 года, то уже не учтут, потому что с момента закрытия вклада прошло шесть месяцев.

Как учитываются доходы от продажи квартир, автомобилей и других активов, мы рассказывали в статье «Единое пособие: как учитываются доходы от продажи имущества».

Какой вклад лишает пособия

Помимо доходов при назначении пособия учитывается имущественный ценз. Пособия назначаются только тем семьям, у кого:

- жилплощадь не превышает 40 квадратных метров на одного человека;

- один гараж и одна дача;

- земельный участок не более 25 соток;

- один автомобиль старше пяти лет;

- сбережения, которые приносят доход меньше прожиточного минимума.

В 2023 году в расчётный период входит 2022 год. Поэтому ориентироваться нужно на те ставки по депозитам, которые действовали в прошлом году. Например, в марте 2022 года многие люди открывали вклады под 20% годовых на три или шесть месяцев.

Пример 1

Вы открыли в марте 2022 года вклад на 150 000 рублей под 20% годовых. Срок — три месяца. Доход составил 8 379 рублей. Это меньше прожиточного минимума, который составлял 13 919 рублей. Значит, такой вклад не лишит вас пособия.

Пример 2

Вы открыли в марте 2022 года вклад на 150 000 рублей под 20% годовых. Срок — шесть месяцев. Доход составил 17 226 рублей. Это больше прожиточного минимума. Значит, в пособии вам откажут.

https://www.youtube.com/watch?v=2WRsAvdo6iY\u0026pp=YAHIAQE%3D

Если доход по вкладам всех членов семьи превысил прожиточный минимум, скрыть это невозможно. Банки автоматически информируют Федеральную налоговую службу (ФНС) об открытии и закрытии вкладов. При назначении пособия Социальный фонд запрашивает эту информацию у налоговой службы.

Данные о доходах по вкладам, которые получит Социальный фонд, вы можете увидеть сами — в личном кабинете на сайте ФНС. Вам останется только суммировать доходы по всем членам семьи. Сразу будет понятно, станут ли вклады причиной для отказа в пособии.

Как не быть обманутым при открытии банковского вклада

Случаи мошенничества, а также недобросовестного поведения участников гражданских отношений в сфере, касающейся размещения гражданами собственных денежных средств на накопительных счетах кредитных организаций, к сожалению, не редки.

Лица, не имеющие никакого отношения к банкам, могут обмануть либо ввести в заблуждениечеловека, желающего хранить свои сбережения в надежной организации и получать процент по договору. Поэтому в первую очередь ответственно подойдите к вопросу выбора финансового учреждения для открытия вклада.

Как открыть вклад в банке?

-

Для заключения договора банковского вклада рекомендуем самостоятельно обратиться в офис банка. Избранная вами финансовая организация (банк) обязательно должна иметь действительную лицензию на осуществление банковских операций, выданную Банком России. Проверить финансовую организацию на предмет наличия лицензии вы можете самостоятельно с помощью сервиса официального сайта Банка России.

Если же свою помощь в открытии вклада вам навязчиво предлагают посторонние лица, в том числе посредством совершения звонков по телефону, и приглашают явиться в офис какой-либо компании – не спешите поддаваться на уговоры. В лучшем случае вы оплатите услуги посредника, который проконсультирует вас по вопросу открытия банковского вклада (хотя такую консультацию в офисе банка вы получите совершенно бесплатно), а в худшем – можете лишиться всех своих сбережений. -

Внимательно изучайте договор, который вам предлагается подписать. Прочтите текст предлагаемого вам договора, включая сноски и мелкий шрифт (при наличии таковых в тексте). Если некоторые положения в договоре вам не ясны, вы можете попросить сотрудника банка разъяснить их значение. Договор банковского вклада должен содержать условие о сумме вклада, о порядке его возвращения и о размере процентов, которые банк выплачивает вкладчику на определенных условиях. Изучите эти условия и только после принимайте окончательное решение о подписании договора, взвесив все «за» и «против».

Обратите внимание, что недобросовестные участники рынка вместо договора банковского вклада могут предложить вам заключить договор инвестиционного страхования, при этом не разъясняя разницы и последствий заключения такого договора. Важно знать, что договор инвестиционного страхования не является аналогом банковского вклада и не гарантирует получение дополнительного дохода. - Помните, что средствами, размещенными на банковском вкладе, вы можете воспользоваться в любой момент по своему усмотрению и в худшем случае лишитесь только выплат процентов от вклада. Вернуть же по первому требованию инвестированные денежные средства юридически возможно лишь в том случае, если договор содержит такое условие, что на практике встречается крайне редко.

Пример из практики. В Управление Роспотребнадзора по г. Москве обратился гражданин пенсионного возраста с жалобой на действия банка, выражающиеся во «введении его в заблуждение» путем навязывания договора инвестиционного страхования вместо договора банковского вклада.

Гражданин, имея сумму сбережений в размере 600 тыс. рублей, принял решение положить эти денежные средства на вклад в банк. Во время посещения банка его сотрудником был предложен «более выгодный» вариант – договор страхования с дополнительным доходом. Сотрудник сказал, что это то же самое, что и вклад, но только с существенным доходом.

По истечении месяца, закрыв дачный сезон, гражданин детально изучил условия договора и понял, что эти условия предусматривают необходимость ежегодного внесения страховых взносов в сумме, равной первоначальному платежу в течение 5 лет. Т.е. пенсионеру следовало иметь и вносить 600 тыс.

рублей ежегодно! Более того, заключенный договор не гарантировал гражданину выплату инвестиционного дохода по истечении срока действия. Гражданин принял решение расторгнуть договор и получить назад внесенные денежные средства в размере 600 тыс.

рублей, однако получил отказ, так как в соответствии с условиями заключенного договора возможность возврата уплаченной страховой премии в полном объеме была предусмотрена только в течение 14 календарных дней после заключения договора.

Кроме этого, на вопрос, когда же он сможет получить назад свои деньги, сотрудник ответил, что если гражданин не планирует соблюдать условия договора и ежегодно вносить 600 тыс. рублей в течение 5 лет, то договор расторгается и денежные средства не возвращаются. Если же он будет вносить по 600 тыс. рублей ежегодно, то в первые 2 года действия договора возврат денежных средств не предусматривается, а в последующие – предусматривается только выплата выкупной суммы в размере 50 %.

Таким образом, заключив договор инвестиционного страхования, вернуть денежные средства в полном объеме гражданин имеет право только в течение 14 календарных дней после заключения договора или по истечении 5 лет, то есть по окончании действия договора, выполнив его условия.

Подписав договор, потребитель согласился с его условиями, и достаточно трудно доказать, что он был введен в заблуждение. Следует досконально изучать условия договоров и требовать пояснений специалистов до момента их подписания. Если вы что-то не поняли, возьмите день на изучение данного вопроса.

Алгоритм действий в случае подписания договора, отличного от договора банковского вклада

- Если вы заключили договор инвестиционного страхования под влиянием заблуждения, следует сначала обратиться с претензией к организации, с которой вы заключили договор (порядок подачи претензии изложен в памятке «Досудебный порядок урегулирования спора»).

- Если не удалось решить вопрос в добровольном порядке, обратитесь с исковым заявлением в суд. Сделка, совершенная под влиянием заблуждения, может быть признана судом недействительной по иску стороны, действовавшей под влиянием заблуждения.

- В случае совершения в отношении вас мошеннических действий обратитесь с заявлением в полицию и в прокуратуру.

| Нормативные акты: |

|

Подводные камни при закрытии вклада

Разбираем, как правильно снять деньги с депозита, получив максимальный доход.

Как снять деньги с вклада досрочно?

Бывает, что деньги с вклада нужны здесь и сейчас и ждать окончания срока депозита нет никакой возможности. В таком случае можно воспользоваться услугой частичного снятия средств или досрочного закрытия вклада. Банк обязан выдать по первому требованию вкладчика сумму вклада или ее часть и соответствующие проценты, если иное не указано в договоре.

Более того, согласно Гражданскому кодексу, остаток денежных средств на счете выдается клиенту либо перечисляется на другой счет не позднее семи дней после получения соответствующего заявления. Однако если договор содержит требование, что, например, на протяжении первого месяца его действия средства снять нельзя, закрыть депозит раньше этого срока не получится.

Любое досрочное снятие средств с вклада означает потерю значительной части дохода:

- В большинстве случаев при досрочном закрытии вклада проценты, начисленные с даты старта договора, пересчитываются по ставке депозита до востребования. Обычно она составляет 0,01%. Допустим, вы положили деньги на год под 7%, но за месяц до окончания срока сняли всю сумму. Все накопленные проценты будут пересчитаны по 0,01%.

- Некоторые банки при досрочном закрытии вклада выплачивают клиенту определенную часть начисленных процентов. Например, по условиям вклада Сбербанка «Сохраняй», если забрать деньги досрочно в первые шесть месяцев, ставка составит 0,01% годовых. Если продержать средства на вкладе больше шести месяцев, но меньше установленного срока, то банк выплатит 2/3 процентной ставки по вкладу, действовавшей на дату его открытия или пролонгации.

- Банк может установить косвенные ограничения на досрочное снятие. Например, деньги с депозита переводятся на текущий счет, при снятии наличных с которого берется комиссия. Так, «Тинькофф» берет комиссию 2% за снятие свыше 100 тыс. рублей (или 500 тыс. рублей в банкоматах «Тинькофф») в месяц, если деньги были переведены с вклада досрочно.

Срок подошел. Как правильно закрыть вклад?

Если вы дождались окончания срока вклада и не собираетесь его пролонгировать, вы можете забрать свои средства с причитающимися процентами как в кассе банка, так и онлайн-переводом, при условии, что банк предусмотрел такую возможность.

О намерении забрать средства с вклада в кассе кредитную организацию лучше предупреждать заранее. Если речь идет о крупной сумме, банк может столкнуться с проблемой нехватки наличности. При снятии с вклада более 600 тыс. рублей сотрудники банка имеют право запросить информацию о целях получения наличных.

Некоторые банки позволяют закрыть вклад только в том отделении, в котором он был открыт. Это может быть связано с отсутствием технической возможности доступа к счету, открытому в другом отделении, или со сложностями при идентификации клиента.

При безналичном перечислении средств все гораздо проще. Внутри банка перевод в большинстве случаев проводится день в день или на следующий день для больших сумм. А вот при перечислении на счет в другой банк может понадобиться несколько дней. Сроки зависят от внутреннего регламента банка.

Что, если не закрывать вклад?

Обычно банки предлагают функцию автоматической пролонгации вклада. В таком случае, если вы не закроете его по окончании срока, договор считается принятым вновь, то есть пролонгирован. Однако и здесь есть свои нюансы:

- Договор будет продлен на тех условиях, которые действуют в банке на текущий момент. Если вы год назад открыли вклад на 365 дней под 9% годовых, но банк с тех пор снизил ставку на 2 процентных пункта, то после пролонгации проценты будут начисляться уже по ставке 7% годовых. Если банк и вовсе прекратил принимать средства на данный вклад, договор будет продлен по условиям вклада до востребования.

- Некоторые банки устанавливают комиссии за ведение счета вклада до востребования. Если «забываете» закрыть вклад в течение нескольких лет, можете потерять немалую часть дохода.

- При пролонгации вклада в офисе банка нужно быть предельно внимательным и читать условия договора. Иногда сотрудники банков навязывают вместо вклада договор доверительного управления средств, ПИФы или страховые продукты (ИСЖ, НСЖ), обещая доход выше, чем по срочному депозиту. Обычно на такие уловки попадаются пожилые люди. Стоит понимать, что доход по таким продуктам не гарантирован, а вложения не застрахованы в АСВ.

Налоговая будет автоматически списывать деньги гра… Стоимость поездки на такси достигла максимума за 1…

Банк не возвращает вклад/депозит.Что далеть? Иск в суд на банк о взыскании денег по вкладу

Пример реального судебного дела

В современной России один из самых востребованных финансовых инструментов направленных на сохранение и прирост денежных средств у населения является банковский вклад. Банковский вклад (депозит) совмещает в себе фиксированную процентную ставку доходности, конкретный срок вклада и достаточно высокую надежность вложений.

Однако в свете не совсем стабильной экономической ситуации в мире и в банковской сфере стали проявляться определенные проблемы с возвратом банковских вкладов / депозитов, это конечно происходит далеко не со всеми банками, но от такой ситуации не застрахован никто, и поэтому нужно прочитать данную статью и позвонить по номеру горячей линии Общества защиты прав потребителей 8 (812) 992-39-98 для получения ответов на вопросы.

Возврат вклада из банка

Если банк не возвращает вклад в первую очередь вкладчик, должен знать к каким нормам апеллировать при предъявлении требования о возврате вклада из банка.

Договор банковского вклада регулируется:

- Гражданским Кодексом РФ (глава 44) ФЗ РФ «О банках и банковской деятельности»

- ФЗ РФ «О страховании вкладов физических лиц в банках Российской Федерации»

- Договором банковского вклада

В соответствии со ст. 11 ФЗ РФ «О страховании вкладов физических лиц в банках Российской Федерации» возмещение по вкладам осуществляется в размере 100%, но не более 1 400 000 рублей.

Банк не возвращает деньги по вкладу (депозит). Куда жаловаться?

В связи с непростой финансово-экономической ситуацией многие банки пытаются как можно дольше удерживать вклады на своих счетах. Для этого банк: НАСТОЯТЕЛЬНО рекомендует вкладчику продлить срок вклада, перезаключить договор. Сообщает, что не выдаст деньги т.к. сумму надо было заказывать за 5 рабочих дней. Предлагает забрать вклад через пару месяцев т.к.

в настоящий момент в банке нет наличности. А иногда все бывает еще хуже, вкладчик придя в офис банка за возвратом денег по депозиту просто видит закрытую дверь.

Если вы не довольны работой банка,вам не возвращают деньги по вкладу, затягивают сроки возврата депозита вам необходимо подать жалобу на действия банка по телефону горячей линии Общества защиты прав потребителей 8 (812) 992-39-98.

Далее мы приводим фрагмент интервью с юристом по финансовым институтам.

— Михаил, расскажите какой порядок действий необходимо соблюдать вкладчику для возврата своих денег по вкладу, если банк отказался выдать денежные средства?

— В первую очередь не стоит паниковать, ругаться на работников банка и т.д., люди они подневольные, сказали деньги не выдавать, они и не выдадут.

Какую бы причину вам не озвучил банк как основание для отказа в выдаче денег или банк может вам говорить, что не отказывает в выдаче денег по вкладу вы должны подать письменное заявление на совершение расходной операции по вкладу или иным образом зафиксировать, что вы заявили требование о возврате денег по вкладу, а банк ваше законное требование не исполнил. Если работники банка не ставят вам отметки о принятии заявления, то его необходимо отправить почтой в ближайшем отделении связи, и зафиксировать актом отказ банка выдать деньги по вкладу.

— Хорошо, а что делать если и после этого банк не вернул вклад потребителю?

— В таком случае вариант остается один это обращаться в суд за защитой своих прав. Но в таком случае лучше сразу обратиться к квалифицированному юристу за помощью. Иск в суд на банк о взыскании денежных средств по вкладу (депозиту).

Практически все судебные дела о взыскании денег по вкладу с банков разрешаются в пользу вкладчиков, это связано с тем, что имеет место исключительно правовой спор, подкрепленный документами. Сложного в таких делах ничего нет для опытных судебных юристов.

Если у вас возникли вопросы по возврату денег от банка звоните на горячую линию Общества защиты прав потребителей 8 (812) 992-39-98 и получите бесплатную консультацию.

В настоящее время в отношении споров по вопросам возврата вкладов также подлежит применению ФЗ РФ О защите прав потребителей. Это дает вкладчикам большое количество преимуществ. Исковое заявление в суд на банк может быть подано в суд по месту жительства истца, или его месту пребывания, по месту нахождения филиала банка, заключению или исполнению договора.

Данная норма существенно упрощает доступ вкладчика к правосудию, ведь гораздо проще подать иск в суд на банк, который не выдает вклад в своем регионе, чем по юридическому адресу в Москве. Вкладчик как потребитель освобождается от уплаты государственной пошлины при цене иска до 1 000 000 рублей.

А если в защиту прав потребителя с иском к банку о взыскании суммы по вкладу выступает Общество защиты прав потребителей, то вкладчик полностью освобождается от уплаты государственной пошлины. А так же с банка подлежит взысканию штраф в размере 50% от всей суммы взысканной в пользу потребителя за несоблюдение добровольного порядка удовлетворения требования.

Раньше данный штраф взыскивался в пользу государства, но впоследствии практика применения данной нормы была изменена и штраф стал взыскиваться в пользу потребителя, которому банк не возвращал вклад в срок, установленный договором. Возврат вклада от банка при отзыве лицензии.

Если у вас есть информация, что у банка отозвали лицензию, то необходимо предпринимать решительные и срочные действия, т.к. это однозначно означает, что в ближайшее время все вкладчики ринутся за своими деньгами и есть вероятность, что денег на всех не хватит.

Куда жаловаться на банк? Подавать досудебную претензию или иск в суд на банк о возврате вклада?

Далее мы приводим пример очередного судебного дела против банка, который отказался возвращать деньги вкладчику в срок установленный договором. В данном случае это хорошо известный мособлбанк.

дд.мм.2014 г. в Общество защиты прав потребителей за помощью обратилась гражданка Кузнецова Н.В., которой не вернули деньги по вкладу из Банка.Ситуация развивалась следующим образом:

В мае 2014 года, Кузнецова Н.В.

, будучи уверенной, что может полностью доверять Банкам, принесла из дома деньги в размере более пяти миллионов рублей, которые копила всю свою жизнь, работая на официальной работе, и положила деньги в Банк (Новочеркасское отделение МОСОБЛБАНКА в городе Санкт-Петербург), распределив их по нескольким вкладам: Праздничный, Призер, Сезонный, Вместе навсегда и Отважный МОСОБЛБАНК на сроки от двух месяцев до одного года. Находясь в отделение Банка, она подписала все документы (договоры банковского вклада), которые сотрудники банка ей подготовили. По условиям заключенного между Банком и Кузнецовой Н.В. договора следовало, что при наступлении даты выплаты Кузнецовой Н.В. денег, Банк возвращает ей всю сумму ее вклада, а также причитающиеся проценты по нему. В июле 2014 года наступила дата выплаты денег. Кузнецова Н.В. пришла в отделение Банка, где попросила вернуть ей денежные средства по вкладу и проценты по нему. Однако, от сотрудника Банка она получила устный ответ, что ей деньги не вернут. Сотрудник банка отказался ей внятно объяснить причину отказа в возврате денежных средств, стал ссылаться на тяжелую экономическую ситуацию и сообщил ей, чтобы она пришла в Банк через несколько дней. Также, ей отказали в выдаче какого-либо письменного документа, подтверждающего отказ в выдачи ей денег, категорически отказались брать у нее письменное заявление о возврате денег, которое она собственноручно написала находясь в отделение. Понимая, что твориться полное беззаконие, Кузнецова Н.В. обратилась за юридической помощью в Общество защиты прав потребителей. Сотрудник общества защиты прав потребителей разобрались в сложившейся ситуации. Так, были проанализированы документы (договор Банковского вклада).