Задолженность по кредиту или ипотеке

Ранее при возникновении финансовых трудностей заёмщикам приходилось проводить реструктуризацию последовательно с каждым кредитором, часто при этом получая отказы из-за высокой кредитной нагрузки. Механизм комплексного урегулирования позволяет заёмщику решить вопрос, обратившись к одному из кредиторов, который инициирует обсуждение с другими кредиторами вариантов оказания заемщику поддержки.

В апреле 2023 года Банк России совместно с крупнейшими кредиторами разработал «Стандарт защиты прав и интересов заёмщиков – физических лиц при урегулировании задолженности по кредитным договорам, заключённым в целях, не связанных с осуществлением предпринимательской деятельности», который был рекомендован к применению кредитным организациям.

Стандартом определены обстоятельства, при которых кредиторам следует оказывать заёмщикам содействие в урегулировании задолженности посредством применения реструктуризации и иных инструментов. Стандартом также предусмотрена процедура урегулирования задолженности по нескольким кредитным договорам, заключённым заёмщиком с разными кредиторами (комплексное урегулирование задолженности).

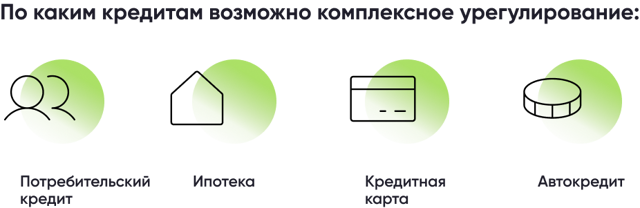

Воспользоваться механизмом комплексного урегулирования возможно в отношении потребительских кредитов, кредитных карт, автокредитов или ипотеки и в том случае если вы оказались в сложной жизненной ситуации. Кредитор вправе самостоятельно определить критерии такой ситуации, например:

- На заемщика по наследству перешёл один или несколько кредитов;

- Смерть одного из созаёмщиков;

- Заёмщик находится на больничном на протяжении 2 месяцев или более;

- Один из супругов находится в отпуске по беременности и родам или по уходу за ребёнком до 3 лет;

- Заёмщик получил инвалидность 1 или 2 группы;

- Имущество заёмщика повреждено или утрачено не по его вине;

- Заёмщик лишился работы и встал на учёт в центр занятости населения;

- Заёмщика призвали на военную службу;

- Доход заёмщика за два последних месяца снизился больше чем на 30% по сравнению со среднемесячным доходом за прошлый год. При этом выплаты по кредитам в совокупности составляют больше половины от доходов;

- У заёмщика появились новые иждивенцы?Иждивенцами в данном случае считаются несовершеннолетние дети, инвалиды 1 или 2 группы, подопечные. и одновременно за последние два месяца доход снизился больше чем на 20% по сравнению со среднемесячным доходом в предыдущем году. При этом выплаты по кредитам в совокупности составляют больше 40% от доходов

Задолженность по кредиту может быть урегулирована одним или несколькими из указанных способов:

- Снижение или отмена начисленных штрафных санкций (полностью или частично);

- Отсрочка или снижение ежемесячных платежей или увеличение срока выплат;

- Изменение даты ежемесячного платежа;

- Продажа имущества, например, квартиры или автомобиля, которое находится в залоге у банка, и погашение за счёт этого задолженности;

- Замена предмета залога, например, квартиры в ипотеке, на меньшую по площади или стоимости квартиру;

- Комплексное урегулирование задолженности;

- Иные способы по договоренности заемщика и кредиторов.

Заёмщику достаточно направить заявление на комплексное урегулирование хотя бы одному из кредиторов с указанием сведений по другим кредитам (кредиторе, сумме долга, информации о просроченной задолженности, текущем доходе и посильном размере платежа, совокупного по всем кредитам). Кредитор, получивший заявление на комплексное урегулирование, самостоятельно проинформирует других кредиторов о поданном заёмщиком заявлении.

По факту рассмотрения заявления каждый из кредиторов предложит заёмщику варианты урегулирования задолженности.

Заёмщик вправе согласиться со всеми предложениями кредиторов или выбрать несколько кредиторов с которыми будет проведено комплексное урегулирование.

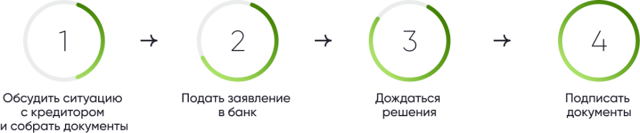

Для того, чтобы воспользоваться механизмом комплексного урегулирования задолженности, необходимо придерживаться следующего порядка действий:

Шаг 1. Обсудить ситуацию с кредитором и собрать необходимые документы

Если ваша ситуация подходит под требования стандарта, вам необходимо подтвердить её соответствующими документами. В зависимости от ситуации могут понадобиться:

- справка о доходах и удержанных суммах налога гражданина (ранее называлась 2-НДФЛ);

- свидетельство о смерти заёмщика;

- документы, подтверждающие, что заёмщик не может платить по кредиту, который перешёл к нему по наследству;

- документы, подтверждающие отсутствие недвижимости, которая может приносить доход – например, выписка из ЕГРН о правах гражданина на объекты недвижимости во всех регионах России, её можно получить в МФЦ;

- справка о нахождении на больничном;

- справка о предоставлении отпуска по беременности и родам, по уходу за ребёнком до 3-х лет;

- справка об инвалидности;

- документы, подтверждающие утрату или ущерб имуществу заёмщика;

- документы, подтверждающие статус безработного;

- документы, подтверждающие статус военнослужащего.

Банк вправе запросить другие документы.

Шаг 2. Обратиться в банк с заявлением

Вне зависимости от количества кредитов заёмщику достаточно обратиться с заявлением только в один из банков. Заявление и пакет документов можно направить любым из способов, указанных в кредитном договоре для общения с банком.

Шаг 3. Дождаться решения банка

Кредитор рассматривает заявление на комплексное урегулирование в срок не превышающий 30 календарных дней. Указанный срок может быть продлён кредитором не более чем на 20 календарных дней.

Шаг 4. Получить решение банка и подписать необходимые документы

- По факту рассмотрения заявления и документов кредитор проинформирует заёмщика путём направления уведомления в срок не превышающий 5 рабочих дней с даты принятия кредитором соответствующего решения.

- Срок действия принятого кредитором решения – 1 календарный месяц с даты уведомления заёмщика.

- Возможно сокращение срока действия решения не менее чем до 15 календарных, при наличии у кредитора основания для подачи иска в суд.

Услуга предоставляется бесплатно. Кредитор не вправе взимать плату за рассмотрение заявления на комплексное урегулирование.

Комплексному урегулированию подлежит как просроченная задолженность, так и задолженность, срок исполнения обязательств по которой не наступил.

В кредитной истории будет отражена информация о проведённой реструктуризации.

Процесс предоставления ипотечных и кредитных каникул регламентирован нормами действующего законодательства и имеет ряд ограничений.

https://www.youtube.com/watch?v=MOtsj8joVB8\u0026pp=YAHIAQHwAQG6AwIYAg%3D%3D

Механизм комплексного урегулирования, направлен на более индивидуальный подход к урегулированию задолженности с учётом жизненной ситуации заёмщика.

Наличие указанных процедур ограничивает возможность применения механизма комплексного урегулирования задолженности. При этом кредиторы вправе руководствоваться Стандартом при определении условий мировых соглашений, направленных на урегулирование задолженности.

Как рассчитать для суда свой долг по кредиту и что делать, если банк требует больше

От проблем с выплатой кредита не застрахован никто, и бывают ситуации, когда погасить долги в срок не получается. Конечно, даже в этом случае лучше не доводить дело до суда, но если уж так вышло, важно все сделать правильно и в конце концов не переплатить кредитору.

В каком случае грозит судебное разбирательство по долгам

Как правило, не только заемщику, но и банку выгодно без участия суда решить вопрос с погашением долга. Судебные разбирательства занимают время и требуют расходов, которых можно избежать, если просто найти способ договориться. Но если не получается, кредитор вправе обратиться в суд.

«Часто судебное разбирательство по долгам возникает, когда стороны сами не могут договориться и разрешить спор. В таких случаях, когда одна сторона считает, что ей причинен ущерб или что ей должна быть выплачена определенная сумма, она может обратиться в суд с иском о взыскании задолженности», — говорит адвокат Александр Бабичев.

Через какой срок банк может обратиться в суд

Какого-то общего правила, которое устанавливает сроки обращения в суд, нет. Просрочкой считается следующий день после даты наступления очередного платежа, но на это банки, как правило, закрывают глаза. Через несколько дней начинаются звонки от кредитора, через два месяца он может потребовать весь долг с причитающимися процентами разом и обратиться с этим требованием в суд.

Как понять, что дело близится к суду

Бывают ситуации, когда люди узнают о решении суда постфактум: однажды их счет оказывается заблокирован и выясняется, что это было сделано по решению суда.

Конечно, ответчика обязаны уведомить о передаче дела в суд, но искать его при этом никто не обязан — документы просто отправляют по известному месту пребывания. Если должник переехал или просто письмо не дошло, то это суду никак не помешает.

Способ избежать этого — держать постоянную связь с кредитором и стараться договориться о выплате долга. О том, какие варианты банк может предложить вам, мы рассказывали в этом материале.

Если договориться не получится, кредитор выйдет в суд с требованием вернуть долг. Он может предупредить заемщика о таком своем намерении, но делать это не обязан.

Что делать, если просрочил платеж по кредиту Что делать, если просрочил платеж по кредиту 26.01.2023 14:10

Документы, которые могут прийти должнику до суда

Претензия

Кредитор может предварительно отправить претензию или письменное уведомление другой стороне о необходимости уплаты долга. Претензия содержит требования и указывает на последствия в случае невыполнения этих требований, включая возможность обратиться в суд.

Уведомление об иске

Если стороны не могут достичь соглашения после претензии, одна сторона может отправить другой письменное уведомление о намерении подать иск в суд.

Судебный иск

Когда кредитору больше не хочет договариваться, он формулирует требования и обращается в суд, чтобы тот защитил его права. Но и на этом этапе можно достичь мирового соглашения. Правда, утверждать его все равно придется в суде — там проверят, чтобы соглашение не противоречило закону и не нарушало права других лиц.

Что такое расчет задолженности для суда

До суда кредитор должен обозначить размер долга. Для этого он делает расчет задолженности.

https://www.youtube.com/watch?v=EzlhEcI2c1A\u0026pp=YAHIAQHwAQG6AwIYAg%3D%3D

Задолженность для суда — это сумма обязательств должника перед кредитором. Кроме основного долга и процентов банк может добавить сюда неустойки и компенсацию причиненного ущерба — зависит от того, что прописано в договоре.

Зачем нужен расчет задолженности для суда

Расчет задолженности для суда требуется всегда, когда речь идет о взыскании долга — без него суд просто не будет рассматривать дело. Долг при этом может быть любым — по кредиту, коммунальным платежам, алиментам.

Когда нужно сделать расчет задолженности

Вернуть долг через суд можно двумя способами, но в обоих случаях придется предоставить расчет задолженности и документы, которые его подтверждают.

Вынесение судебного приказа

Если долг меньше 500 тысяч рублей, банк может в единоличном порядке, без участия заемщика обратиться к мировому судье или в арбитражный суд и получить судебный приказ о взыскании долга. Приказ банк отправит самому должнику и судебным приставам, после чего приставы начнут взыскание долга — могут арестовать имущество или счета, удерживать деньги с зарплаты, запретить выезд за границу.

Должник может обжаловать судебный приказ в течение 10 дней. Тот же суд, который выдал приказ, может его отменить.

Рассмотрение иска

Исковое производство от приказного отличается наличием состязательности. То есть если истец (кредитор) настаивает на том, что ему должны выплатить долг в определенном размере, а ответчик (заемщик) не согласен с какими-либо условиями или суммой долга, то им придется спорить в суде и каждому доказывать свою правоту.

Кто делает расчет долга для суда

Расчет долга для суда кредитор делает самостоятельно и указывает сумму в заявлении. При этом по закону истец в заявлении должен указать обстоятельства, на которых он основывает свои требования, и доказательства, подтверждающие эти обстоятельства — например, кредитный договор. Указывая цену иска, истец представляет расчет взыскиваемой суммы.

Как рассчитать задолженность

Порядок расчета задолженности будет зависеть от того, в связи с чем она образовалась. Например, если речь идет об алиментах, то долг будет рассчитываться на основании доходов должника. А сумма задолженности по кредитным обязательствам, как правило, состоит из нескольких частей:

- основного долга;

- процентов по кредиту в соответствии с условиями договора;

- неустоек.

«Для расчета необходимо определить сумму задолженности на момент обращения в суд (с учетом возможного частичного погашения долга), период для начисления процентов по кредиту, продолжительность просрочки, от которой зависит размер неустойки», — говорит вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимир Кузнецов.

Какие исходные данные нужны для расчета

Суд основывается на исковом требовании истца и суммы, которую он указывает.

«Эта сумма может состоять из суммы иска, причиненного ущерба, неустойки, убытков, образовавшихся из-за пользования деньгами истца, и т. д.», — говорит Александр Бабичев.

Основные данные, которые нужны для расчета задолженности, можно найти в договоре:

- Размер задолженности — общая сумма, которую человек берет в долг.

- Срок кредита — период, за который нужно выплатить долг.

- Начисленные проценты — ставка по кредиту и условия, по которым начисляются проценты.

- Ежемесячные платежи — дата, в которую человек должен был погашать ссуду, и размер платежа каждый месяц.

- Неустойка — компенсация, которую банк потребует от заемщика при несвоевременной уплате платежей.

Кроме того, банк вправе требовать компенсации судебных расходов.

«Я взял кредит для друга, а он отказался платить. Что делать?»

Пример расчета задолженности

Рассмотрим, как происходит расчет, на реальном примере из судебной практики. В Екатеринбурге банк обратился в суд с требованием взыскать с заемщицы долг в размере 119 169 рублей 31 копейки, образовавшийся у нее на кредитной карте. В обоснование иска банк представил такой расчет:

- Сумма основного долга — 71 974 рубля 45 копеек.

- Проценты за пользование кредитом — 14 342 рубля 48 копеек.

- Комиссия за участие в программе страхования — 10 352 рубля 38 копеек.

- Плата за пропуск минимального платежа — 22 500 рублей.

Теперь посмотрим, как у банка получились эти суммы. За то время, пока женщина пользовалась кредиткой банка, изменились условия тарифного плана, и она на это согласилась. На момент, когда у нее сформировался долг, ставка была 28%.

Участие в страховой программе стоило заемщице 0,8% от суммы задолженности на дату начала расчетного периода — это тоже было прописано в договоре. За нарушение сроков оплаты были предусмотрены комиссии: за первый пропуск платежа — 300 рублей, за второй — 500 рублей, за третий — 1 000 рублей, за четвертый — 2 000 рублей.

Позже эти условия изменились сначала на неустойку в 700 рублей за пропуск платежа, позже — 1 500 рублей.

https://www.youtube.com/watch?v=ICeSGbUdspw\u0026pp=YAHIAQHwAQG6AwIYAg%3D%3D

Дополнительно ко всему этому банк потребовал вернуть расходы по уплате государственной пошлины в размере 3 583 рублей 39 копеек.

Что делать, если сумма в судебном приказе отличается от фактической

Заявитель, то есть банк, вправе указать любую сумму, которая меньше общей задолженности. Например, потребовать вернуть только основной долг, не упоминая о процентах и неустойках.

«В дальнейшем такой кредитор сможет подать еще одно заявление, но уже о взыскании неустойки или процентов, увеличив таким образом период для начисления штрафных санкций», — говорит Владимир Кузнецов.

Но банк может и завысить сумму — например, не учесть, что часть долга заемщик погасил. В этом случае должник может представить суду собственные расчеты.

«Сумма иска может изменяться и по инициативе ответчика — например, если он обнаружил некорректные расчеты. Ответчик составляет контррасчет, а затем — заявление в суд, где подкрепляет свой расчет доказательствами. В результате у суда появляются два документа, корректность каждого из которых доказывают обе стороны», — говорит Александр Бабичев.

Как правильно оформить контррасчет

Для подготовки контррасчета не обязательно привлекать специалистов, посчитать вы можете сами. Но нужно будет представить суду необходимые документы:

- заявление о контррасчете;

- основание возникновения обязательства (договор или иной документ);

- документы, свидетельствующие о факте оплаты (чеки, квитанции, выписки).

Что делать, если нет денег платить

Самый безопасный вариант — договариваться с банком о рефинансировании, реструктуризации или кредитных каникулах. Но, как правило, все это можно сделать на этапе, пока банк не вышел в суд. Если договориться не получается, суд уже состоялся, но платить вам нечем, можно объявить себя банкротом.

Банкротство может быть как внесудебным, так и судебным. На внесудебное банкротство вы имеете право при долге от 50 до 500 тысяч рублей: для этого достаточно подать заявление в МФЦ, а к нему приложить список организаций, которым вы задолжали. Процедура бесплатная и длится 6 месяцев.

Процедуру судебного банкротства придется пройти, если долг выше 500 тысяч рублей. Придется оплатить госпошлину, вознаграждение арбитражному управляющему, стоимость публикации данных о банкротстве и почтовые расходы. Решение суд может выносить до трех месяцев.

Важно понимать, что у банкротства есть свои последствия — это не просто списание и обнуление долгов. Сначала будет распродано имущество (кроме единственного жилья), и только если после этого останутся долги, их спишут. Кроме того, банкротство надолго испортит кредитную историю.

А если речь о банкротстве по суду, то вы будете обязаны в течение пяти лет сообщать банкам о своем статусе при обращении за кредитом. Кроме того, три года будет действовать запрет на управление юридическим лицом, в том числе нельзя занимать руководящие должности.

Повторно объявить себя банкротом можно будет только через 10 лет.

Как рассчитать долг для суда: главное

- Расчет суммы задолженности нужен банку для обращения в суд.

- Сумма задолженности складывается из основного долга, процентов по кредиту, неустойки, причиненного ущерба, судебных расходов банка.

- Заемщик может представить в суде контррасчет, если не согласен с требованиями банка.

- Сделать контррасчет можно самостоятельно, без привлечения экспертов.

- Контррасчет суммы задолженности должен быть подтвержден документами — договором с банком, чеками, квитанциями об оплате.

Как не потерять квартиру за долги по ипотеке: инструкция

© РИА Новости

Что происходит при задержке платежа

Это зависит от условий договора. В некоторых банках просрочка до пяти дней не облагается пени, рассказала юрист Татьяна Шадрина. В других пени может составлять от 0,01% до 1% в день от суммы ежемесячной выплаты.

Некоторые банки начинают напоминать клиентам о задолженности уже на вторые-третьи сутки. Обычно финансовые организации переходят к действиям в период от 1 недели до 1 месяца просрочки. В это время они могут обратиться не только к самому должнику, но и к поручителям, созаемщикам и даже его работодателю, говорит Шадрина.

https://www.youtube.com/watch?v=h_XJX-Ic9Wo\u0026pp=YAHIAQHwAQG6AwIYAg%3D%3D

При этом юрист отметила, что напоминание о просрочке — право банка, а не обязанность, поэтому в некоторых случаях заемщик не знает о проблеме. Такое возможно, если, например, невыплата связана с техническими причинами, а не недобросовестностью должника.

Если просрочка без объяснений длится несколько месяцев, банк имеет право прислать к неплательщику представителей службы безопасности и подать в суд, рассказала Шадрина сайту kp.ru

Что делать, чтобы банк не подал в суд

Если в период, когда просрочка составляет от недели до месяца, выйти на связь и объяснить банку, что у просрочки есть уважительные причины (например, клиент потерял работу и временно не может платить), кредитор чаще всего идет на уступки и может предложить компромиссный вариант. Это, например, реструктуризация, изменение графика платежей или кредитные каникулы. В некоторых случаях просрочки могут быть покрыты за счет договора страхования, который заключается одновременно с ипотечным договором.

За какую сумму долга могут подать в суд

В законе не прописана эта сумма, но, как правило, в суд попадают дела о долгах свыше 100 тыс. рублей. Обязательства на меньшую сумму банку выгоднее передать коллекторам.

Что может потребовать банк

Банк может подать в суд по месту своего нахождения или месту нахождения залоговой недвижимости. Он имеет право потребовать выплаты задолженности со всеми процентами, пенями и штрафами или выставления квартиры на торги.

Могут ли за невыплату отобрать ипотечную квартиру

Теоретически у неплательщика могут отобрать квартиру и продать ее с торгов. На практике это обычно применяется только при большом объеме долга или длительной просрочке.

По закону у человека нельзя забрать за долги единственное жилье, но квартира, которая является предметом ипотеки, сюда не относится. Проживание в квартире детей также не препятствие для ее изъятия.

В 2017 году предлагались поправки, согласно которым у должника могли отобрать единственное дорогое жилье, выдав взамен деньги на приобретение жилья по минимальным нормам площади на всех членов семьи, или саму квартиру, соответствующую минимальным нормам.

На данный момент они не приняты, но суды вправе решать, в каких случаях исполнительский иммунитет применяется необоснованно.

На первых торгах недвижимость реализуется по цене 80-85% от рыночной стоимости, определенной оценщиком. Если покупатель не нашелся, на последующих торгах цена снижается на 10-15%. Если выручка от продажи недвижимости будет выше общей суммы долга, заемщику возвращают разницу. Если меньше, доплату осуществляет заемщик.

Заемщик имеет право сам найти покупателя на квартиру и осуществить продажу под контролем банка.

Какие права есть у ответчика по суду

Заемщик может добиться пересчета суммы неустойки. Согласно статье 333 Гражданского кодекса, это возможно, если сумма явно несоразмерна последствиям нарушения обязательства.

Кроме того, если предстоит продажа квартиры, можно просить об отсрочке выселения. Это условие прописывается в договоре продажи.

Жить в уже проданной квартире без соответствующего договора по закону нельзя, независимо от того, если ли у должника другая недвижимость.

Новый собственник имеет право как выселить недобросовестного плательщика, так и выставить ему счет за аренду по коммерческой цене, даже если такой договор не заключался.

Если ответчик обсуждал свою ситуацию с банком, суду нужно предоставить доказательства того, что кредитная организация была в курсе проблем.

Что происходит после суда

Если исковые требования банка удовлетворяются, решение передается Федеральной службой судебных приставов (ФССП), и исполнением — взысканием или продажей спорной квартиры — занимается она.

Каждый пятый банковский заемщик не может платить по кредиту вовремя — Российская газета

Портрет должника примерно следующий. Среди них преобладают с небольшим перевесом мужчины — на их долю приходится 52%. «Практически каждый второй должник не старше 45 лет. Это объясняется тем, что пик платежной и потребительской активности приходится на возраст от 30 до 45 лет.

Должников в возрасте до 30 лет в долговых портфелях не более 4%, аналогичный минимальный показатель зафиксирован и среди тех, кто старше 60 лет», — отмечается в исследовании.

За последние три года скоринг-модели банков стали гораздо жестче, и совсем молодые люди стали чаще получать отказы по заявкам на кредит, поясняет гендиректор сервиса по возврату проблемной задолженности ID Collect Александр Васильев. Старшее же поколение традиционно с опаской относится и к долгам, и к кредитам как явлению.

https://www.youtube.com/watch?v=1_TLzByKr4A\u0026pp=YAHIAQHwAQG6AwIYAg%3D%3D

В ЦБ считают закредитованность граждан одним из главных рисков для финансовой стабильности в целом

По данным НАПКА, средняя сумма долга по банковскому кредиту сейчас составляет порядка 155,3 тыс. руб. В среднем эта сумма каждый год растет на 2-3%, говорит управляющий директор ПКБ Павел Михмель.

«Максимальные объемы задолженности сконцентрированы в двух продуктовых сегментах: «кредиты наличными» — 59%, «кредитные карты» — 29,5%.

На автокредиты приходится 3,8% от объема долгов, сегмент ипотеки не превышает 1%», — рассказывает он.

Около 75% должников имеют один просроченный кредит, рассказывают в НАПКА. В повышенной зоне риска находятся оставшиеся 25%, у кого зафиксирована просроченная задолженность по двум и более кредитам. «Средний срок погашения долга, находящегося в просрочке, варьируется в пределах 19-20 месяцев», — отмечается в исследовании.

Рост долговой нагрузки в розничном кредитовании в Банке России считают одним из главных рисков для финансовой стабильности.

Необеспеченное потребкредитование начало с конца первого квартала расти устойчивыми темпами на фоне повышенного спроса, рассказывала ранее первый зампред Банка России Ксения Юдаева.

«Например, в марте задолженность увеличилась на 1,4%, в апреле рост был несколько меньше, но тоже довольно высокий — на 1,2%. Количество заявок на потребительский кредит в первом квартале выросло на 15% по сравнению с предыдущим кварталом», — отмечала она.

С начала года ЦБ использует новый инструмент — макропруденциальные лимиты для банков и микрофинансовых организаций (МФО). Он необходим для ограничения предоставления необеспеченных потребкредитов уже закредитованным заемщикам.

С учетом того, что и банки, и МФО успешно адаптировались к нашим мерам и кредитование продолжает устойчиво расти, ЦБ принял решение о дальнейшем усилении макропруденциальных лимитов с третьего квартала.

Эта мера будет снижать рост закредитованности граждан и сделает структуру кредитования более сбалансированной, отмечала Юдаева.

«Мы будем следить за тем, как растет необеспеченное потребительское кредитование. Оно очень быстро растет, нам бы не хотелось, чтобы это было за счет увеличения высокорискованного кредитования. Если будет необходимость, готовы вернуться и к накоплению буферов по таким кредитам», — подчеркнула на Петербургском международном экономическом форуме (ПМЭФ) глава Банка России Эльвира Набиуллина.

Долг Сбербанку по кредиту, ипотеке, карте: что делать, проблемы

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Что будет, если у вас возник проблемный долг перед Сбербанком по кредиту, кредитной карте, ипотеке. Какие действия предпримет банк, чего ждать заемщику. И самое главное — как выйти из этой ситуации с наименьшими потерями. Рассказывает Бробанк.ру.

К чему приведут кредитные долги сбербанку

Первая проблема, с которой столкнется должник — это штрафы за образование просроченного долга. Точный их размер зависит от вида кредитного продукта, с выплатой которого возникли проблемы:

- если это долг по кредиту наличными. Согласно условиям договора невнесение платежа в положенный срок ведет к начислению пеней размером 20% годовых на просроченную сумму;

- если это долг по карте Сбербанка кредитного типа. В этом случае пени будут выше, составят 36% годовых, которые также начисляются ежедневно на просроченную сумму;

- если это долг по ипотеке Сбербанка, пени составят 20% годовых.

Если речь о кредитной карте, то образование долга аннулирует действие льготного периода.

В итоге проблемный долг перед Сбербанком увеличивает сумму задолженности, она каждый день будет становиться дольше. И вроде кажется, что пени 20% годовых это немного, это всего 0,055% в день на сумму долга. Но за счет пеней каждый день долг будет больше, а при пропуске очередного ежемесячного платежа он станет еще выше.

Кроме роста суммы, положенной к оплате, появляются и другие проблемы — бесконечные звонки службы взыскания Сбера, а при злостной неуплате в дело вступят коллекторы. Закончиться все может судом и принудительным взысканием через приставов. И к тому моменту пени и проценты по долгу Сбербанка приведут к тому, что возвращать придется гораздо больше, чем взяли.

Проблемные долги по ипотеке Сбербанка приведут к изъятию недвижимости и ее продаже с торгов.

Пример расчета роста долга Сберу при просрочке

Все зависит от проблемной суммы. Если пропущен только один ежемесячный платеж по кредиту наличными или ипотеке, то особо никакой катастрофы не будет. Например, если размер пропущенного платежа — 15000, за месяц пени составят 254 рубля:

Хорошо, если получится закрыть этот долг Сберу в течение месяца, до наступления следующего ежемесячного платежа. Но если нет, то к просроченной сумме добавляется следующий платеж, пени начисляются уже на 30254 рубля и по итогу месяца будут такими:

При злостной неуплате размер пеней каждый месяц становится все больше. А если речь о долге по кредитной карте Сбербанка, то там пени составляют не 20%, а 36%. То есть рост суммы к возврату будет более серьезным.

Больше всего проблем будет у ипотечных заемщиков. Речь идет о большой сумме, поэтому и вроде как небольшие 20% годовых будут сильнее бить по кошельку. Например, если общая задолженность составила 100 000 рублей (пропущено 2-3 платежа), пени за месяц будут уже такими:

А если дело сильно затянулось, и долг Сберу достиг суммы в 500 000, ежемесячные пени будут уже более существенными:

Не забывайте, что кроме пеней есть еще и текущие проценты по кредиту, прописанные в договоре. Они также обязательны к оплате.

Что делать, если у вас возникли проблемы

Не стоит надеяться, что все обойдется, что Сбербанк спишет долг, простит его и тому подобное. Вы подписали кредитный договор, обязаны соблюдать схему оплаты кредита, и в случае просрочки банк согласно этому же договору начисляет пени и после может привлечь коллекторов и обратиться в суд.

Сбербанк в этом отношении весьма лоялен, должники зря боятся его, затягивают ситуацию и в итоге проваливаются в долговую яму. Если действовать сразу, как появилась проблема, можно избавиться от долга Сбера, воспользовавшись его программой помощи.

Чем раньше вы обратитесь в Сбербанк за помощью, тем лучше. Если долга еще нет, или если пропущен только один платеж, справиться со всем будет гораздо проще. Если же должник долго не идет на контакт, становится злостным нарушителем, банк может не протянуть руку помощи.

Как действовать:

- Если вы понимаете, что у вас есть долг, и вы не сможете с ним справиться в ближайшее время, обратитесь в Сбер. Можете сразу позвонить в отдел, который занимается просрочкой, по номеру 8 800 333-31-38. Или наберите общий номер 900, расскажите о своей проблеме, вас переведут куда нужно.

- Расскажите открыто о своей проблеме. Представитель Сбера выслушает вас и расскажет, какой вид помощи банк может предложить.

Выполнить инструкции банка, предоставить пакет документов. Через пару дней после изучения ситуации с документальным подтверждением Сбер примет решение и окажет помощь.

Помощь Сбербанк оказывает тем заемщикам, долг которых вызван объективными причинами. Если просто так обратиться в банк за той же отсрочкой без причины, он в ней откажет.

Если вы думаете о том, списывает ли Сбербанк долги по кредитам в непростой ситуации, то нет, такого не происходит. Если ситуация вызвана смертью заемщика или его инвалидностью, проблему решает страховка. Если же ее нет, долг никуда не денется.

В качестве поддержки Сбер может предложить заемщику кредитные каникулы или реструктуризацию — изменение платежного графика на более удобный. Чаще всего речь идет о втором варианте.

Реструктуризация долга Сбербанка

Это изменение условий текущего кредитного договора заемщиков, которые оказались в непростой жизненной ситуации. То есть если долг перед Сбербанком появился по объективной причине, если заемщик ее документально докажет, он получит помощь.

Стандартно банк увеличивает срок кредита, делая ежемесячный платеж меньше. Также в рамках реструктуризации могут быть предложены кредитные каникулы, например, если заемщик потерял работу и временно полностью лишился дохода.

Проведение реструктуризации в Сбербанке возможно по долгам по кредитным картам, ипотеке, потребительским кредитам.

Ситуации и необходимые документы:

- потеря работы. Трудовая книжка в оригинале или электронном виде или уведомление о предстоящем сокращении, или выписка из ЦЗН (стоите на учете по безработице), или уведомление самозанятого о снятии с учета;

- снижение зарплаты. Справка 2-НДФЛ или выписка по налогам из ФНС. Дополнительно — документ, подтверждающий занятость;

- утрата либо повреждение важного и ценного имущества. Чаще всего речь о недвижимости. В этом случае могут быть затребованы акт обследования, документ о прописке в месте стихийного бедствия;

- снижение общего дохода семьи. Например, в результате рождения ребенка, болезни кого-то, смерть родственника. Документы запрашиваются в зависимости от ситуации;

- декретный отпуск, отпуск по уходу за ребенком. Свидетельство о рождении, лист нетрудоспособности, справка из соцзащиты и прочее в зависимости от ситуации;

- заемщик уходит в армию. Копия удостоверения военнослужащего, копия приказа;

- утрата трудоспособности из-за получения инвалидности, травмы, продолжительной болезни. Нужны справка об инвалидности, листы нетрудоспособности;

- заемщик оказался обманутым дольщиком. Необходимы выписка из реестра пострадавших дольщиков, информация о невведении объекта в эксплуатацию и документ о занятости;

- режим ЧС. Документ о прописке в месте, где объявлена ЧС, подтверждение режима ЧС от МЧС, справка о признании пострадавшим.

Это перечень стандартных причин для проведения реструктуризации долга Сбербанка. При этом банк может рассмотреть и другие причины. Точный пакет документов сообщается по итогу первичного собеседования.

О кредитных каникулах Сбербанка по ФЗ-106, которые предоставляются по закону до 30 сентября 2022 года →

Заемщик собирает документы и предоставляет их Сбербанку. В течение пары дней принимается решение. Если ситуация актуальная, если она подтверждена документально, банк предоставляет кредитные каникулы или проводит реструктуризацию, делает ежемесячный платеж меньше. Может быть предложен и совмещенный вариант помощи — и каникулы, и пересмотр графика.

Судебные долги перед Сбербанком

Проблемные кредитные долги Сбербанку неминуемо заканчиваются судом и принудительным взысканием, если должник ничего не предпринимает или если он просто принял решение ничего не платить банку.

Пару месяцев банк будет пытаться наладить связь с должником, прояснять ситуацию и предлагать помощь в виде каникул или реструктуризации. Если заемщик не идет на контакт, Сбер привлечет коллекторов. Если и они не помогут повлиять на должника, банк обратиться в суд.

Суд встает на сторону банка, после начинается взыскание задолженности через судебных приставов. Это списание половины официальной зарплаты, запрет на регистрационные действия с ТС, изъятие имущества, арест карт и банковских счетов, запрет на выезд за границу.

Может ли Сбербанк списать долг

Рассчитывать на это точно не стоит. Судебные долги Сбербанка взыскиваются до последнего. Добровольно банк не откажется от взыскания, а если пристав закроет дело за невозможностью что-то взять с должника, банк спустя время снова инициирует возобновление дела.

Теоретически ПАО Сбербанк может списать долг, если долгие годы пристав ничего не может сделать, если должник не кладет на счет ни копейки. Но лучше на это не рассчитывать. Жизнь человека, который много лет бегает от приставов, оставляет желать лучшего, кроме того, не стоит забывать, что долги передаются наследникам.

Частые вопросы

Что делать, если у меня сняли долг с карты Сбербанка? Если вы считаете, что это действие неправомерно, обращайтесь к судебному приставу, который инициировал это. Сам Сбер по своему усмотрению списания не делает. Как взять в Сбербанке деньги в долг? Вы можете обратиться к банку через онлайн-заявку или посетить его офис с пакетом необходимых документов. Заемщик должен соответствовать требованиям банка. Возникающие вопросы можете задать, позвонив на бесплатный номер 900. Подаст ли Сбербанк в суд по долгу? Подаст, если заемщик злостно уклоняется от оплаты долга, если он не идет на контакт. Если же заемщик заинтересован в погашении задолженности, вносит что-то на счет, Сбер в суд не пойдет. Как узнать свой долг в Сбербанке? Вы можете обратиться с паспортом в любое отделение банка или позвонить на его горячую линию по номеру 900. Самый удобный вариант получить информацию — через систему Сбербанк Онлайн. Может ли Сбербанк забрать квартиру за долги? Может, если речь о квартире, которая является залогом по ипотеке. В ином случае речь об изъятии имущества может завести только судебный пристав, если квартира не является единственной собственностью должника.