Как получить налоговый вычет на работе в 2023 году

С 2023 года правила налогового учета по НДФЛ существенно изменились — Порядок уплаты НДФЛ в 2023 году: главные изменения. Теперь датой получения дохода по оплате труда является дата фактической выплаты зарплаты.

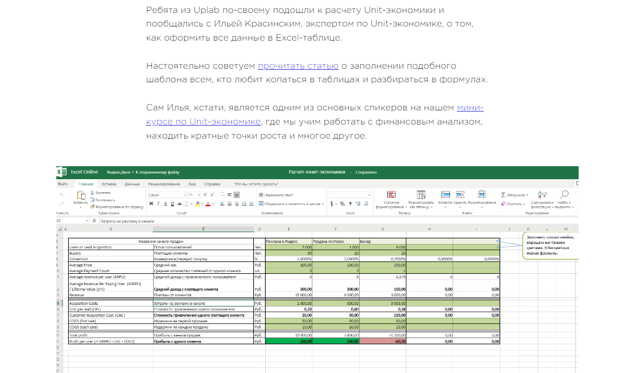

Раньше при отсутствии межрасчетных выплат у сотрудника была всего одна дата получения дохода по НДФЛ – последний день расчетного месяца. С 2023 года при регулярной выплате зарплаты таких дат будет как минимум две – выплата зарплаты и выплата аванса.

Изменение правил учета доходов по НДФЛ меняет привычный порядок предоставления стандартных налоговых вычетов.

В 2023 году может возникнуть ситуация, когда сотрудник получит вычет дважды в течение одного месяца. Такое случается в организациях, где зарплата за вторую половину месяца выплачивается в следующем месяце.

Тогда сотрудник может получить вычет за текущий месяц при расчете аванса и за следующий – при расчете зарплаты за вторую половину месяца, которая в учете НДФЛ относится уже к доходам следующего месяца.

Вот примеры таких ситуаций:

- Зарплата за декабрь была выплачена в прошлом году

- Сотрудник принят на работу в первой половине месяца, вычет за месяц приема в другой компании не использован

- Сотрудник вышел на работу в первой половине месяца после длительного перерыва

До 2023 года при тех же самых начислениях и сроках выплаты зарплаты вычет предоставлялся только один раз в течение текущего месяца.

Изменение в порядке предоставления вычетов связано с тем, что с 2023 года зарплата в учете НДФЛ отражается на дату фактической выплаты, а не на последнее число месяца, как было раньше – исключен п. 2 ст. 223 НК РФ.

При этом налоговые агенты обязаны рассчитывать НДФЛ по работнику на каждую дату получения дохода — п. 3 ст. 226 НК РФ. При расчете налога нужно проверить право сотрудника на стандартный налоговый вычет. И если право на вычет у сотрудника имеется – такой вычет нужно предоставить. Например, при расчете мартовской зарплаты, выплачиваемой в апреле, сотруднику нужно предоставить вычет за апрель.

Рассмотрим ситуацию на примерах.

Пример 1. Предоставление вычетов при зарплате в 200 тыс. руб. в 2023 году

Оклад сотрудника Волкова М.С. составляет 200 000 руб. Сотрудник имеет право на вычет на первого ребенка – 1 400 руб. Зарплата за декабрь 2022 выплачена в 2022 году. Сроки выплаты зарплаты в 2023 году: аванс — 25 числа, зарплата — 10 числа следующего месяца. Январь и февраль отработаны полностью, межрасчетных доходов нет.

Проверим расчет стандартного вычета по сотруднику в 2023 году.

Рассчитаем аванс сотруднику за первую половину января 2023 г.

В документе Начисление за первую половину месяца (Зарплата – Создать – Начисление за первую половину месяца) доход работника в учете по НДФЛ определился на планируемую дату выплаты 25.01.2023.

Это первая выплата дохода в 2023 году. Детский вычет за январь к этому сроку еще не использован. Поэтому программа правильно предоставляет вычет в размере 1 400 руб.

Выплата второй части зарплаты за январь планируется 10 февраля, значит дата получения дохода приходится уже на февраль. За февраль сотрудник еще не использовал свой вычет, поэтому в Начислении зарплаты и взносов за январь предоставляется февральский вычет.

После выплаты зарплаты за январь рассчитаем аванс за февраль. На планируемую дату выплаты аванса вычеты за январь и февраль уже потрачены, в документе начисления они не предоставляются.

Выплатим аванс и по окончании месяца рассчитаем зарплату за февраль. Суммарно начисленная зарплата за январь и февраль превышает предел в 350 тыс. руб. Поскольку выплата остатка зарплаты за февраль произойдет уже в марте, в налоговом учете по НДФЛ доход работника превысит лимит в марте, а не в феврале. Поэтому право на вычет у сотрудника за февраль сохраняется.

| Месяц налогового периода | Доход |

| Январь 2023 |

Аванс за январь = 100 000 Итого с начала года = 100 000 |

| Февраль 2023 |

|

| Март 2023 |

Зарплата за февраль = 100 000 Итого с начала года = 400 000 |

В марте 2023 года доход сотрудника в налоговом учете превысил 350 тыс. руб., с этого месяца право на вычет больше не применяется. В итоге в 2023 году вычет будет предоставлен за два месяца – за январь и февраль.

Проверим суммы дохода и налога в учете по НДФЛ отчетом Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам). Доход в налоговом учете за январь и февраль суммарно составил 300 тыс. руб. До превышения лимита была одна выплата в январе и две выплаты в феврале. Вычет предоставлен за два месяца в размере 1 400 руб. х 2 мес. = 2 800 руб. Ошибки нет.

Пример 2. Предоставление вычетов при зарплате в 200 тыс. руб. в 2022 году

Возьмем исходные данные предыдущего примера и рассмотрим, как применялся стандартный вычет на первого ребенка для сотрудника Волкова М.С. в 2022 году.

Рассчитаем аванс за первую половину января 2022г. Дата получения дохода в виде аванса определяется как 31 января 2022 – последний день месяца, за который будет начислена зарплата за январь. В документе Начисление за первую половину месяца программа рассчитывает НДФЛ за январь и показывает, что применен январский вычет.

Вычет рассчитан предварительно, т.к. дата получения дохода 31.01.2022 еще не наступила. Выплатим аванс в положенный срок и при помощи отчета Подробный анализ НДФЛ по сотруднику проверим, как отражены в учете по НДФЛ суммы дохода, вычета и налога.

Программа не отражает аванс за январь как доход сотрудника в учете по НДФЛ, потому что доход будет зарегистрирован только 31 января 2022 года при окончательном начислении зарплаты. Если нет полученного дохода – значит нет и предоставленного вычета.

Рассчитаем зарплату за январь 2022 года и убедимся, что на 31 число в учете НДФЛ зарегистрирован доход в размере 200 тыс. руб. и применен вычет за один месяц в размере 1 400 руб.

При расчете аванса за февраль 2022 года ситуация повторяется. В документе Начисление зарплаты за первую половину месяца вычет за февраль отображается предварительно, без регистрации в учете по НДФЛ.

Начислим зарплату за февраль и проверим расчет НДФЛ. Сумма дохода за январь и февраль составила 400 тыс. руб. Это больше установленного лимита, поэтому вычет за второй месяц уже не применяется.

| Месяц налогового периода | Доход |

| Январь 2022 |

|

| Февраль 2022 |

|

В 2022 году при зарплате в 200 тыс. руб. вычет будет применен только один раз — за первый месяц работы.

- НДФЛ в ЗУП 3.1 — Часть 5: Перерасчеты в учете по НДФЛ и взносам в 2023 году

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Налоговый вычет на детей в 2023 году

- ВКонтакте

- Telegram

- Скопировать урл

Родители, уплачивающие НДФЛ с доходов, могут не платить часть налогов и делать вычет. В статье расскажем, как получить налоговый вычет на ребенка, какой предусмотрен его размер и какие есть нюансы.

Аутсорсинг «Моё дело — Бухобслуживание»

Команда из бухгалтера, юриста, кадровика и бизнес-ассистента возьмёт на себя всю рутину и общение с госорганами

Узнать подробнее

Получить налоговый вычет на детей имеют право:

- Отец и мать ребёнка.

- Усыновители.

- Опекуны и попечители.

Главное — нужно платить 13% НДФЛ с доходов.

Согласно п.1. ст. 218 НК РФ, размер стандартного налогового вычета составляет:

- на первого ребёнка – 1 400 ₽;

- на второго ребёнка – 1 400 ₽;

- на третьего и каждого последующего ребёнка – 3 000 ₽ (Для каждого ребёнка до 24 лет, если обучается в очной форме);

- на каждого ребёнка-инвалида до 18 лет – 12 000 ₽ (для опекунов, попечителей и приёмных родителей – 6 000 ₽). Или до 24 лет, если ребёнок-инвалид I или II группы обучается в очной форме.

Вычет для ребёнка-инвалида суммируется с обычным детским вычетом. Например, если ребёнок с инвалидностью родился третьим, то вычет для него у каждого родителя составит — 3000 ₽ + 12 000 ₽ = 15 000 ₽.

Отметим, что 1400 ₽, 3000 ₽, 6000 ₽ и 12 000 ₽ — это только размер вычета, а не сумма денег, которые можно получить на руки. Вычет делается с налогооблагаемой базы и платится только с остатка — 13%.

То есть, если работник имеет право ежемесячно получать вычет 1400 ₽ в течение всего года, то на эту сумму работодатель будет уменьшать налогооблагаемый доход и уменьшать НДФЛ. Следовательно, работник сэкономит на НДФЛ за год — 1400 ₽ х 13% х 12 месяцев = 2184 ₽.

В 2023 году заявлять вычет можно до суммарного дохода в 350 000 ₽. Если размер заработка превысил эту сумму, то больше делать налоговый вычет на ребёнка нельзя до нового календарного года.

Пример: у Малкиной А.П. есть дочка в возрасте 7 лет. Заработная плата женщины составляет 60 000 ₽ в месяц. Она написала заявление на получение стандартного налогового вычета в размере 1400 ₽.

Следовательно, с января по май (в июне сумма дохода превысит 350 000 ₽) у Малкиной А.П. сумма дохода в 1400 ₽ не будет облагаться налогом, из-за чего женщина пять месяцев может экономить на НДФЛ по 182 ₽.

Общая сумма экономии — 910 ₽.

Воспользоваться стандартным налоговым вычетом на детей могут оба родителя. Также один из них может заявить о вычете в двойном размере, если второй письменно отказался.

Когда у ребёнка один родитель, то можно увеличить размер вычета в 2 раза. Для этого нужно предоставить документы о том, что второй родитель умер, безвестно отсутствует или в свидетельстве о рождении в графе отец стоит прочерк.

Пример: у Малкиной А.П. есть дочка в возрасте 7 лет. Заработная плата женщины составляет 60 000 ₽ в месяц. Она написала заявление на получение стандартного налогового вычета в двойном размере — 2800 ₽, дополнительно предоставив подтверждающий документ, что отец дочери умер.

Если в марте Малкина А.П. выйдет замуж, то с этого месяца стандартный вычет на ребёнка уменьшится до 1400 ₽.

Получить стандартные налоговые вычеты на детей можно на работе. Для этого необходимо написать заявление, собрать и подать документы в зависимости от ситуации.

Заявление пишется в произвольной форме с соблюдением требований к такого рода документам:

- В правом верхнем углу страницы указать, кому адресовано (например, в бухгалтерию компании) и от кого с табельным номером.

- На середине страницы написать «Заявление» и под ним изложить суть. Например, «Прошу предоставить мне налоговый вычет по НДФЛ на одного ребёнка — Малкину А.В., 2010 г. р.».

- Ниже перечислить приложенные документы.

- В правом нижнем углу указать дату, ФИО и подпись заявителя.

Базовыми документами являются:

- Копия свидетельства о рождении ребёнка.

- Копия паспорта с отметкой о браке или копию свидетельство о регистрации брака, если родители женаты.

Дополнительные документы в зависимости от ситуации:

- копия документа об усыновлении (копия договора о передаче в семью на воспитание) или удочерении ребёнка (в соответствующем случае);

- копия удостоверения приёмного родителя (в случае усыновления или удочерения ребёнка);

- копия справки об инвалидности ребёнка (в соответствующем случае);

- справка из образовательного учреждения, подтверждающая обучение ребёнка в очной форме (если возраст ребёнка не превышает 24 лет);

- свидетельство о вступлении в брак ребёнка в случае бракосочетания и смены фамилии (если ребёнок не достиг 24 лет и обучается в образовательном учреждении в очной форме);

- справка по форме 2-НДФЛ (при работе в действующей организации не с начала налогового периода).

Также если родитель не делали налоговые вычеты на детей в последние три года, то можно обратиться в налоговую, заполнить и предоставить необходимые документы, которые потребуют налоговики. Если возврат одобрят, то родитель получит полный вычет.

| Самозанятые и ИП | Самозанятые получить вычет не могут, так как не платят НДФЛ с доходов.Предприниматели могут получить, но только если работают на ОСНО, так как платят 13% с доходов |

| Трудоустройство по совместительству | Если родитель работает в двух разных организациях, то получить вычет можно только в одном месте по собственному выбору |

| Родители ребёнка не в браке | Главное, чтобы в свидетельстве о рождении ребёнка были указаны родители.Также важно, чтобы оба родителя обеспечивали ребёнка. Например, если отец живёт отдельно, но платит алименты, то может воспользоваться вычетом, приложив перечисленные выше документы и подтверждающие уплату алиментов |

| Лишён прав или не платит алименты | Если один родитель лишён родительских прав и (или) не платит алименты, то это не даёт возможности другому родителю получать вычет в двойном размере.Двойной вычет можно получить, только если один из родителей умер, пропал без вести или в свидетельстве о рождении ребёнка о нём нет сведений |

Сервис отслеживает любые изменения в законодательстве и бухучёте и предлагает актуальную базу нормативных и законодательных актов, которая обновляется круглосуточно в режиме онлайн.

Вы всегда будете знать обо всех изменениях, касающихся условий, порядка и срока предоставления налогового вычета на ребёнка, а также других социальных вычетов (к примеру, на лечение и обучение).

Система «Моё дело» — это возможность автоматически рассчитывать зарплату, отпускные, больничные, страховые взносы, налоги. Всё, что от вас требуется — выбрать нужный вид расчёта и заполнить несколько простых полей (к примеру, фамилию сотрудника и месяц начисления). Возможность возникновения ошибки при работе в системе сводится к нулю.

Сервис позволяет быстро, правильно и в полном объёме сформировать всю необходимую отчётность и тут же отправить её в электронном виде. Все сроки представления отчётных форм и уплаты налогов отражает персональный налоговый календарь в вашем личном кабинете. Вы не пропустите ни одной важной даты: уведомления о предстоящих задачах могут дублироваться на ваш телефон и электронную почту.

По любым вопросам бухгалтерского учёта и налогообложения вас круглосуточно консультируют эксперты сервиса.

Заполните поля формы, чтобы получать новости законодательства, советы по снижению налогов и кейсы.

Какие виды налогового вычета можно получить в 2023 году и как их оформить

В 2023 году для граждан РФ сократится срок получения возвратов Денис Моргунов © URA.RU

В 2023 году появятся новые виды налоговых вычетов, ожидается повышение ставок и сокращение срока получения возвратов. URA.RU приводит информацию о том, какие виды налоговых вычетов можно будет получить в следующем году.

- Документы для налогового вычета можно подать через работодателя, на сайте налоговой службы или через приложение «Госуслуги». Также можно обратиться в налоговую лично.

- Для подачи заявления на вычет понадобятся: копия паспорта, ИНН, банковские реквизиты, декларация о доходах, справка 2-НДФЛ. Кроме того, необходимо приложить платежные документы, подтверждающие расходы.

- Заявление можно подать в течение всего года, но не ранее 1 марта. Налоговый вычет можно получить за последние три года, а имущественный вычет не имеет срока давности.

- Имущественный налоговый вычет можно получить за приобретение земельного участка, за строительство дома, за приобретение готового жилья и за его ремонт. Сумма вычета может составить до 260 тысяч рублей.

- Налоговый вычет полагается за индивидуальный инвестиционный счет, за дорогостоящее лечение и за меценатство. Он может составить до 104 тысяч рублей.

- Также можно оформить вычет за страхование жизни, оформление полиса ДМС участие в негосударственных пенсионных программах, за занятия спортом и за образование. Возврат может составлять до 15,6 тысяч рублей.

Какие нововведения ожидаются в 2023 году:

- Планируется увеличить лимит, с которого производится имущественный налоговый вычет при приобретении недвижимости. Вместо 2 млн лимит поднимется до 4 млн в большинстве российских регионов и до 6 млн в Москве и Московской области, Санкт-Петербурге и Ленинградской области, и в некоторых северных и дальневосточных городах.

- Ожидается повышение ставки налогового вычета на обучение детей в возрасте до 24 лет для их родителей и опекунов. Ставка повысится с 50 тысяч до 120 тысяч рублей.

- Налоговые вычеты можно будет получить по налогу на имущество организаций и земельному налогу для налогоплательщиков, являющихся участниками соглашений о защите и поощрении капиталовложений (СЗПК).

- Также в России хотят ввести новый налоговый вычет для работающих пенсионеров Сумма вычета может составить до 50%, но не более 25 тысяч рублей.

В 2023 году появятся новые виды налоговых вычетов, ожидается повышение ставок и сокращение срока получения возвратов. URA.RU приводит информацию о том, какие виды налоговых вычетов можно будет получить в следующем году. Какие нововведения ожидаются в 2023 году:

Расскажите о новости друзьям

Вычеты по НДФЛ на детей в 2023 году: как предоставлять по новым правилам

С 2023 года ввели специальный расчетный период по НДФЛ за работников. По общему правилу это период с 23 числа предыдущего месяца по 22 число текущего месяца. Также изменилась дата получения дохода в виде заработной платы.

Теперь это не последний день отработанного месяца, а непосредственно день выплаты. По этим причинам у бухгалтеров появились вопросы, как в 2023 году с учетом этих изменений предоставлять стандартные вычеты по НДФЛ на детей.

Расскажем, как по новым правилам оформлять детские налоговые вычеты по ст. 218 НК РФ.

https://www.youtube.com/watch?v=CTIM6m4v-5I\u0026pp=ygVY0JrQsNC6INC_0L7Qu9GD0YfQuNGC0Ywg0L3QsNC70L7Qs9C-0LLRi9C5INCy0YvRh9C10YIg0L3QsCDRgNCw0LHQvtGC0LUg0LIgMjAyMyDQs9C-0LTRgw%3D%3D

Стандартный налоговый вычет предоставляйте работнику — налоговому резиденту РФ на каждого ребенка:

- в возрасте до 18 лет. Вычет предоставляется до конца того года, в котором ребенку исполнилось 18 лет;

- в возрасте до 24 лет при условии, что ребенок — учащийся очной формы обучения (студент, аспирант, ординатор, интерн, курсант). Вычет предоставляется до конца того года, в котором ребенку исполнилось 24 года;

- независимо от возраста, если ребенок или подопечный признан судом недееспособным. Это правило появилось в Налоговом кодексе 31 июля 2023 (закон № 389‑ФЗ). Но оно имеет обратную силу — применяется к доходам, которые родитель получил с 1 января 2023 (ч. 24 ст. 13 упомянутого закона). До 2023 года в отношении недееспособных детей действовал общий возрастной ценз. Получается, если у работников есть взрослые недееспособные дети, в 2023 году можно получить стандартный вычет задним числом.

Право на вычет имеют:

- родители и их супруги;

- усыновители;

- опекуны;

- попечители;

- приемные родители и их супруги.

Чтобы получить вычет, работник должен предоставить работодателю:

- Заявление на имя работодателя в произвольной форме.

- Копии свидетельств о рождении детей. Когда детей несколько, свидетельства нужны на всех детей, даже если вычет на кого-то уже не предоставляется.

- Справку об инвалидности — на ребенка-инвалида.

- Справку из учебного заведения о том, что ребенок учится очно (если ребенок уже совершеннолетний). Справку об обучении лучше запрашивать у работника два раза в год, так как учащийся может быть отчислен из-за несдачи сессии.

Получать вычет через работодателя или нет — решает сам работник. Вычет через работодателя — это право работника, а не обязанность. Подать заявление на детские вычеты работник может в любом месяце текущего года. А может решить, что сам заявит в налоговую на вычет по итогам года. И оформит для этого декларацию по форме 3-НДФЛ.

Стандартный вычет по НДФЛ предусмотрен за каждый месяц:

- По 1 400 рублей — на первого и второго ребенка.

- По 3 000 рублей — на третьего и следующих детей.

- Дополнительно родителям и их супругам, а также усыновителям — 12 000 рублей на ребенка-инвалида (после 18 лет — только при наличии I или II группы инвалидности). Например, на единственного ребенка инвалида вычет составит 13 400 рублей (1 400 + 12 000 рублей).

- Дополнительно опекунам, попечителям, приемному родителю и супругу приемного родителя — 6 000 на ребенка-инвалида (после 18 лет — только при наличии I или II группы инвалидности).

Вычет предоставляется до того месяца, в котором доход сотрудника превысит 350 тысяч рублей с начала года. Начиная с месяца, когда доход работника превысил предельную величину, предоставление вычетов прекращается.

Чтобы контролировать лимит в 350 000 рублей, запрашивайте у недавно трудоустроенных сотрудников справку о доходах и суммах налога с прошлых мест работы за этот год (письмо Минфина от 27.06. 2022 № 03-04-05/61201). Форма справки приведена в приложении № 4 к приказу ФНС от 15.10.2020 № ЕД-7-11/753@.

Для сравнения с лимитом берутся все суммы, с которых исчислили НДФЛ по ставке 13%, за исключением дивидендов (абз. 16 подп. 4 п. 1 ст. 218 НК РФ). Доходы, которые частично облагаются НДФЛ, учитываются только в том размере, с которого исчислили налог. Например, учитываются:

- стоимость подарков в той сумме, которая превышает 4 000 рублей в год;

- суточные свыше 700 рублей при командировках по России и более 2 500 рублей — по зарубежным поездкам.

Когда положен двойной вычет на ребенка

Детские вычеты в двойном размере предоставляются:

- Единственному родителю (приемному родителю), усыновителю, опекуну, попечителю. Например, вдове (вдовцу) или одинокому родителю, который записан в свидетельстве о рождении ребенка как единственный. Или, например, когда в графе «отец» стоит прочерк.

- Одному из родителей, если второй родитель по договоренности с первым официально отказался от получения вычета в его пользу. Условие: отказавшийся от своего вычета сотрудник сам имеет право на вычет. В частности, получает налогооблагаемый доход. Неработающий родитель не может отказаться от вычета в пользу второго родителя.

Если работник подает на двойной вычет из-за отказа другого родителя, то нужны следующие документы:

- заявление в произвольной форме о предоставлении двойного вычета;

- заявление об отказе второго родителя в предоставлении вычета на детей;

- копии свидетельств о рождении детей.

Применяйте вычеты к доходам основной налоговой базы. По общему правилу это:

- зарплата,

- премии,

- отпускные,

- больничные,

- материальная помощь сверх необлагаемого лимита,

- вознаграждения по гражданско-правовым договорам (ГПД) физлицам (не ИП и не самозанятым).

Перечень открытый.

С 2023 года детские вычеты по НДФЛ предоставляйте сотрудникам в отношении доходов, выплаченных в одном месяце. Вычеты привязаны не к отработанному месяцу, а к месяцу выплат. Вычет можно делать не только при окончательном расчете за месяц, но и с аванса.

Например, в августе работодатель рассчитывает персонал за июль. А после — выдает аванс (первую часть заработной платы) за август. Право на детский вычет нужно определять на обе даты.

Если в первую выплату месяца (расчет за июль) весь положенный вычет использовали, то следующий вычет будет уже в следующем месяце (сентябре).

Если вычет использовали не полностью, его нужно предоставить при выплате аванса за август.

До 2023 года вычет предоставляли по окончании отработанного месяца. При выплате аванса вычет не считали. Аванс в целях НДФЛ не признавался выплатой дохода. А вычет рассчитывается именно при выплате дохода. С 2023 года аванс — это полноценный доход для целей расчета НДФЛ.

Если в каком-то месяце текущего года доходов нет или не хватило, неиспользованные вычеты за эти месяцы следует предоставить в последующих месяцах этого года, при наличии доходов.

Этот порядок не действует, если сотрудник находится в отпуске по уходу за ребенком. Вычеты не предоставляются с месяца ухода в такой отпуск до месяца, в котором сотрудник выйдет из отпуска (письмо Минфина от 11.

06.2014 № 03-04-05/28141).

Детские вычеты физлицу — подрядчику (исполнителю), с которым ваша компания (ИП) сотрудничает по гражданско-правовому договору (ГПД), предоставляйте только за те месяцы, в течение которых этот договор действует. Если какие-то месяцы в периоде действия договора бездоходные, вычеты за эти месяцы предоставляйте в последующие месяцы года при выплате дохода.

Работодатель может предоставить вычет в начале месяца, при расчете за прошлый месяц. А при выплате аванса окажется, что лимит по доходу в 350 000 рублей, с учетом аванса, превышен. В этом случае придется пересчитать НДФЛ, ведь применять вычет с месяца превышения лимита уже нельзя (письмо Минфина от 09.02.2023 № 03-04-06/10700).

Например, в августе при расчете за июль предоставили вычет на ребенка. Доходы сотрудника с начала года на эту дату не превышали 350 000 рублей. При выплате аванса за август доходы сотрудника нарастающим итогом с начала года превысили 350 тысяч рублей. Работник теряет право на вычет за август. При выплате аванса за август бухгалтер должен пересчитать НДФЛ без применения вычета за август.

В СБИС достаточно настроить вычеты в личной карточке сотрудника — программа автоматом применит их при выплате дохода. Правильность применения вычетов можно проконтролировать через расчетный листок сотрудника: там видна сумма вычета, также можно посмотреть, к какой расчетной ведомости был применен вычет.

Попробовать СБИС Бухгалтерию — 14 дней бесплатно

- Должен ли сотрудник ежегодно подавать заявление о предоставлении вычета на ребенка?Нет, такое заявление достаточно оформить один раз (письмо Минфина от 08.05.2018 № 03-04-05/30997). Ежегодно требовать от работника заявление не нужно. Условие — в заявлении сотрудник не указал конкретный год, за который нужно предоставить вычеты. Если указан конкретный год, нужно переписать заявление.Повторное заявление понадобится:

- если у сотрудника появились новые дети и он хочет получать стандартный вычет на всех детей через работодателя;

- один родитель отказался от своего вычета в пользу другого родителя;

- ребенок старше 18 лет поступил на очное обучение.

-

У сотрудника родился ребенок. С какого месяца предоставлять детский вычет?

Вычет можно получать с месяца рождения ребенка (абз. 18 подп. 4 п. 1 ст. 218 НК РФ). Например, ребенок родился 25 марта — вычет можно получать с марта.

-

Работник в середине года подал заявление о предоставлении вычета на ребенка. Как предоставлять вычет в таком случае?

Если работник принес документы на вычет в течение года, надо сделать перерасчет с начала года (или с месяца рождения ребенка, если ребенок родился в текущем году; или с месяца трудоустройства, если работник устроился в текущем году). Корректировать 6-НДФЛ при этом не нужно. Предоставить вычет за прошлый год работодатель не вправе. Работник может заявить вычет за прошлый год сам, подав в налоговую инспекцию декларацию по форме 3-НДФЛ.

Как в СБИС предоставить вычет за прошлые месяцы текущего года, читайте в статье «Настроить налоговые вычеты и льготы».

Пример, как давать вычет в середине года новому сотруднику.

- НДФЛ получился 1586 руб. ((15 000 – 2800) х 13%);

- Сумма аванса к выдаче 13 414 руб.

- НДФЛ равен 1950 руб. (15 000 х 13%);

- Сумма на руки 13 050 руб.

- государство возвращает часть НДФЛ, который уплатил налогоплательщик, — то есть налогоплательщик сначала платит весь налог, а потом ему возвращают часть;

- налогоплательщик изначально платит НДФЛ в меньшем размере — при этой модели из полученного дохода вычитают сумму налогового вычета, а затем умножают на 13%. То есть сумма, от которой считают НДФЛ, становится меньше за счет вычета. Поэтому итоговая сумма налога к уплате уменьшается.

- Как считали:

- (20 000 ₽ − 1400 ₽) × 13% = 2418 ₽

- 20 000 ₽ − 2418 ₽ = 17 582 ₽

Налоговый вычет с аванса в 2023 году: нюансы

Да, работник может получать налоговый вычет с аванса в связи с изменениями в порядке удержания НДФЛ.

Теперь налог удерживается при каждой выплате зарплаты, включая аванс.

Следовательно, и вычеты могут предоставляться к любой части зарплаты, либо к обеим, если одной части для получения вычета в полном размере недостаточно.

Главное — соблюдать ограничения, предусмотренные по суммам вычетов в месяц, а также лимит по доходам, при превышении которого предоставление вычета прекращается (если речь о стандартных вычетах).

Пример 1

Заработная плата работника — 30 000 руб. (15 000 руб. аванс + 15 000 окончательный расчет). Работник имеет право на вычет по НДФЛ на двоих детей 2800 руб. (1400 + 1400).

При выплате аванса бухгалтер рассчитал НДФЛ с учетом вычета:

Вычет за месяц использован полностью, соответственно при расчете зарплаты за вторую половину месяца он не применяется:

Всего за месяц НДФЛ 3536 руб. (1586 + 1950 или (30 000 — 2800) х 13%), зарплата к выдаче 26 464 руб.

Пример 2

Добавим работнику вычетов. Допустим, второй ребенок у него — инвалид II группы. На него полагается дополнительный вычет 12 000 руб. в месяц. И пускай у работника будет право на стандартный вычет на себя в сумме 3000 руб. по любому из возможных для этой суммы оснований. Считаем НДФЛ.

С аванса он равен 0, т. к. сумма вычета 17 800 руб. (1400 + 1400 + 12 000 + 3000) превышает сумму к выплате, которая по условиям примера равна 15 000 руб.

При расчете НДФЛ со второй части зарплаты будет использован остаток вычета 2800 руб. (17 800 – 15 000). И сумма налога к уплате получится 1586 руб. ((15 000 — 2800) х 13%).

Всего за месяц НДФЛ 1586 руб. ((30 000 — 17 800) х 13%), на руки 28 414 руб.

Подробнее о вычетах по НДФЛ см. в наших статьях:

Надо ли делить вычет по НДФЛ между авансом и зарплатой и можно ли это делать

К какой именно из частей заработка нужно давать вычет, нигде не прописано. Полагаем, если нет какой-то специальной договоренности с сотрудником, с учетом вычета нужно считать НДФЛ уже с первой по времени выплаты в соответствующем месяце. Если часть вычета при этом остается не использованной, остаток переносится на следующую часть заработка в этом месяце.

Делить вычет пропорционально авансу и расчету за месяц не нужно — такого требования в НК РФ нет. Как нет и запрета на то, чтобы согласовать порядок получения вычета с работником (с аванса, с зарплаты, пропорционально и др.).

Работнику предоставляются два стандартных вычета по НДФЛ: на себя и на ребенка. Правомерно ли с 01.01.2023 один вычет предоставлять при выплате аванса, а второй — при выплате заработной платы? Ответ на этот вопрос смотрите в «КонсультантПлюс». Пробный доступ к системе можно получить бесплатно.

См. также разъяснения ФНС про получение вычета с декабрьской зарплаты, в которых она разрешила получить его дважды.

Когда нужно отменить уже предоставленный вычет

На какие виды делятся налоговые вычеты по НДФЛ

В России есть налог на доходы физических лиц — НДФЛ: именно его удерживают из зарплаты и прочих доходов. Обычно НДФЛ составляет 13%, но если совокупный доход больше 5 000 000 ₽ за год, НДФЛ вырастет. НДФЛ с дохода свыше 5 000 000 ₽ составит 15%.

Налоговый вычет — это бонус для тех, кто платит подоходный налог. С его помощью можно уменьшить НДФЛ или вернуть часть уже уплаченных денег.

Вот как работают две модели налогового вычета:

Например, человек получает зарплату 20 000 ₽ до вычета НДФЛ, а после вычета у него останется 17 400 ₽. При этом он имеет право на стандартный налоговый вычет в 1400 ₽. В этом случае работодатель может учесть налоговый вычет при расчете зарплаты и человек получит 17 582 ₽.

Какую модель выбрать, зависит от условий закона и желания человека. При первой модели сначала платят налог, а потом возвращают деньги через декларацию 3-НДФЛ — человек подает ее сам.

При второй модели вычет учитывают сразу, а расчет обычно проводит работодатель — то есть не нужно ждать выплат и самому заполнять декларацию.

При этом некоторые вычеты — например, инвестиционные и вычет на благотворительность — получить у работодателя нельзя.

Вычет — это не та сумма, которую человек получает на руки, а та, на которую уменьшается налогооблагаемая база, то есть доход, с которого удерживают НДФЛ.

Например, человек продал машину за 900 000 ₽. До этого он покупал ее за 750 000 ₽ — то есть у него возник доход в 150 000 ₽, с которого нужно уплатить 13% НДФЛ, или 19 500 ₽.

В этом же году он лечился платно и потратил на лечение 100 000 ₽. Лечение входило в перечень медуслуг, за которые положен вычет, поэтому у него возникло право на вычет в размере 100 000 ₽, то есть он сможет сэкономить на НДФЛ, который нужно уплатить с прибыли за продажу машины.

150 000 ₽ × 13% = 19 500 ₽ — нужно заплатить за продажу авто без вычета;

(150 000 ₽ − 100 000 ₽ вычета) × 13% = 6500 ₽ — нужно заплатить с вычетом, то есть экономия за счет вычета составила 13 000 ₽.

Получить вычет можно при определенных условиях. Например, если вы совершили покупку, за которую положен вычет, — оплатили образование, купили абонемент на фитнес или квартиру.

Право на налоговый вычет есть у любого физического лица — налогового резидента РФ, который получает доход и платит с него НДФЛ 13%.

Вычет напрямую зависит от НДФЛ: не платите налог — не получите право на вычет. При этом доходом считается не только зарплата.

Например, владелец авто купил машину за 500 000 ₽, а продал за 700 000 ₽ — то есть получил доход в 200 000 ₽, из которых нужно заплатить 13% НДФЛ.

В большинстве случаев получить налоговый вычет можно в течение трех лет с того момента, когда возникло право на него.

Сколько именно денег можно вернуть в качестве налогового вычета, зависит от двух факторов: вида вычета и размера фактически уплаченного НДФЛ. Общее правило такое: вернуть больше суммы уплаченного НДФЛ нельзя.