Наложение ареста на расчетный счет тсж

Блокировка расчётного счёта — проблема, с которой может столкнуться даже абсолютно благонадёжная компания или ИП. При этом заблокированный счёт может парализовать весь бизнес: заморозка всех денежных средств не позволит проводить расчёты с поставщиками и контрагентами, оплачивать платежи по налогам и другим финансовым обязательствам. Рассмотрим основные причины блокировки счёта, а также возможности её избежать. Расскажем как снять деньги с заблокированного счёта.

Блокировка расчетного счета организации или индивидуального предпринимателя проводится на основании Федерального закона от 07.08.2011 № 115-ФЗ. Этот закон направлен на противодействие отмыванию незаконно полученных доходов и финансированию террористической деятельности. Кроме этого, блокировка возможна в соответствии с положениями Налогового кодекса и ряда других законов.

Заблокировать счёт могут следующие органы:

- банк, осуществляющий расчётно-кассовое обслуживание;

- налоговая инспекция.

- служба судебных приставов.

- суд.

Разберём каждый вид блокировки, а также способы как снять деньги, если счёт заблокирован.

Основанием для блокирования счёта банком служит закон № 115-ФЗ. Этот акт обязует банковские учреждения проводить мониторинг финансовых операций клиентов.

Банк должен выявлять транзакции, которые могут иметь признаки возможного финансирования терроризма или отмывания незаконно полученных доходов.

Помимо полной блокировки счёта, банк может применить ограничение в отношении конкретной подозрительной операции или приостановить дистанционное банковское обслуживание клиента.

В последнем случае владелец расчётного счёта сможет проводить банковские операции только по бумажным платёжным поручениям с предоставлением полного пакета документов, обосновывающих конкретную транзакцию.

Существует целый комплекс признаков, которые могут указывать на то, что операции клиента подпадают под действие закона № 115-ФЗ:

- частые и периодические перечисления средств в пользу физических лиц;

- частые операции по снятию наличных без указания и обоснования конкретной цели;

- регулярное осуществление транзакций, которые не характерны для ОКВЭД клиента и не имеют экономического смысла;

- постоянное движение денежных средств без осуществления платежей в бюджет;

- осуществление частых платежей в пользу подозрительных контрагентов;

- аномальное соотношение платежей, проводимых с НДС и без НДС;

- недостаточный размер остатка средств по счёту.

Как происходит блокировка

hidden>

Если служба финансового мониторинга банка признает операции клиента подозрительными, счёт будет заблокирован, или будет приостановлено его дистанционное банковское обслуживание (ДБО). Банк уведомит клиента о применённых ограничениях по доступным каналам связи, в том числе отправкой СМС-сообщения, письмом через приложение банк-клиент, электронной почтой или по телефону.

При блокировке все операции подпадают под запрет. Для снятия блока владелец счёта должен предоставить запрошенный банком пакет документов, который подтвердит легальность совершаемых финансовых операций.

До полного изучения представленных документов блокировку счёта не снимут.

При игнорировании требования клиента могут внести в «чёрный список», из-за чего у него возникнут проблемы при обслуживании и в других банках.

Если приостанавливается ДБО, можно продолжать пользоваться деньгами с определёнными ограничениями.

Любые транзакции в этом режиме возможны только по бумажным платёжным поручениям вместе с документами, которые подтверждают обоснованность и законность операции. За такие платежи банки берут повышенные комиссии.

Поэтому клиенту целесообразно вовремя предоставить документы, которые банк запросит для снятия ограничения.

Очерёдность списания

hidden>

В случае блокировки счёта с выставлением платёжного требования или исполнительного листа при недостаточности средств банк списывает деньги по следующей очерёдности:

- первая очередь — денежные средства третьим лицам по исполнительным документам на возмещение вреда и уплате алиментов;

- вторая очередь — оплата исполнительных документов на перечисление заработной платы, авторских гонораров, выходных пособий;

- третья очередь — выплата заработной платы, налогов и взносов по социальному страхованию;

- четвёртая очередь — прочие исполнительные документы;

- пятая очередь — прочие платежи.

Что нужно делать для снятия блокировки

hidden>

После уведомления клиента о блокировке счёта банк направляет ему запрос документов, которые должны подтвердить законность финансовой операции и её экономическую целесообразность. После этого владельцу заблокированного счёта необходимо действовать по следующему алгоритму:

- собрать и предоставить истребованный банком пакет документов в течение 7 рабочих дней. Документы предоставляются с описью. Представитель банка ставит на ней подпись и указывает дату приёма;

- дождаться ответа или иных действий банка. На это даётся не больше 6 рабочих дней;

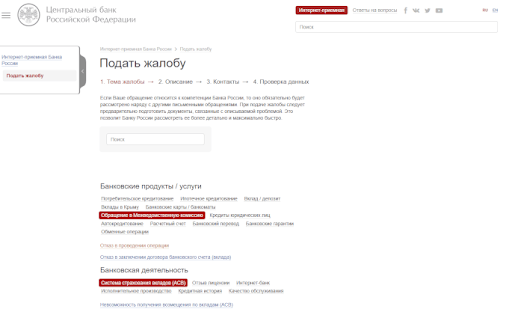

- при отказе банка в разблокировке расчётного счёта можно обратиться с иском в суд и подать жалобу в межведомственную комиссию Банка России. Порядок обращения прописан в специальном Указании ЦБ РФ от 30.03.2018 №4760-у.

Отказ в разблокировке счёта возможен в том случае, если банк сочтет представленные документы неубедительными. В этом случае рекомендуется обратиться в суд и одновременно направить жалобу в межведомственную комиссию ЦБ РФ.

Подача жалобы в межведомственную комиссию ЦБ

В данном случае действует презумпция невиновности. Не нужно доказывать в суде законность проводимых вами финансовых операций. Это банк должен обосновать свою блокировку. Кроме этого, если банк не сможет предоставить достаточное обоснование, клиент имеет право требовать возмещение понесённых убытков, судебных расходов, а также выплату процентов за пользование деньгами в период блокировки.

hidden>

Очень часто компаниям и предпринимателям приходится добиваться разблокировки заблокированного счёта в течение нескольких месяцев. Это может существенно осложнить ведение бизнеса. В таких случаях бизнесмены часто применяют специальные схемы, которые позволяют вывести деньги с заблокированного счёта.

В том числе могут применяться такие способы вывода средств:

- вывод на счёт в другом банке;

- перечисление заработной платы или других платежей физлицам;

- проведение выплаты по исполнительному листу;

- проведение выплат по исполнительной надписи нотариуса;

Каждый вариант требует расходов и несёт определённые риски, которые указаны в сравнительной таблице:

| Вывод денег на счёт в другом банке. | Штраф банка за вывод средств с заблокированного счёта. Её размер может составлять 15-20 % от суммы перевода | О проведении такого платежа банк обязательно уведомляет ЦБ. Это может привести к включению клиента в «чёрный список». В результате могут возникнуть сложности с открытием новых и к блокировке уже действующих счетов | Не следует закрывать заблокированный расчётный счёт — оставьте на нём небольшую сумму. Если вы выполните требования банка и предоставите полный пакет документов, штраф может быть оспорен через суд |

| Перечисление заработной платы или других платежей физлицам. | НДФЛ в размере от 13 % и платежи в страховые фонды (от 15%) | Крупные платежи такого типа попадают под внимание Росфинмониторинга. Это может привести к проблемам, вплоть до открытия уголовного дела по статье 198 УК РФ | |

| Проведение выплат по исполнительному листу | Госпошлина за подачу иска в суд. | Длительные сроки судебного разбирательства. Часто более эффективным оказывается решение вопроса непосредственно с банком. | |

| Проведение выплат по исполнительной надписи нотариуса. Надпись нотариуса ставится на договор займа между организацией и физлицом в случае нарушения его условий | Стоимость услуг нотариуса, которая обычно составляет от 3 до 5 % от суммы по договору | При возникновении у банка подозрений по этой операции счёт может быть заблокирован на 45 дней. | Исполнительная надпись нотариуса работает как исполнительный лист. Этот документ можно сразу подавать в банк, не обращаясь в суд |

Как избежать блокировки счёта банком

hidden>

Чтобы деньги банк не заблокировал на расчётном счёте, следует соблюдать определённые правила по ведению финансовой деятельности ИП или компании, в том числе:

- не обнулять расчётный счёт, оставлять на нём определённую сумму;

- стараться не снимать деньги сразу после их поступления;

- указывать в платёжном поручении реальное назначение платежа и избегать обобщённых формулировок;

- проводить транзакции, которые соответствуют зарегистрированным видам деятельности (ОКВЭД);

- под каждый платёж должна быть подтверждающая документация;

- проводить платежи, характерные для ведения реальной хозяйственной деятельности — коммунальные расходы, аренда, связь, материалы и т.д.;

- своевременно оплачивать налоги и другие обязательные платежи.

Следование этим рекомендациям позволит сформировать имидж надёжного и стабильного плательщика, деятельность которого не подпадает под действие Закона №115-ФЗ.

Кроме этого, для предотвращения блокировки важно уделять внимание работе с контрагентами. Здесь следует соблюдать такие рекомендации:

- не работать только с одним поставщиком или покупателям, их должно быть несколько;

- стараться заключать договоры с крупными, системными компаниями;

- всегда проверять будущих партнёров на финансовую устойчивость и благонадёжность. Для этого есть специальные интернет-сервисы проверки контрагентов;

- воздерживаться от проведения финансовых транзакций в пользу только что открытых компаний или ИП, избегать работать с фирмами-однодневками.

Налоговая инспекция может ограничивать проведение операций по банковским счетам налогоплательщиков при выявлении определенных нарушениях. В том числе блокировка возможна по следующим причинам:

- несвоевременная уплата налогов;

- нарушение сроков подачи отчётности;

- несоблюдение требований ИФНС, например, по уплате штрафа или пеней.

Уведомление о блокировке счёта инспекция ФНС обязана направить налогоплательщику в течение одного дня после принятия соответствующего решения. Банку это решение направляется в электронной форме, и он обязан выполнить его сразу после получения.

Часто налогоплательщик не получает уведомление от налоговиков, но операции по его счёту блокируются банком со ссылкой на решение ИФНС. Узнать причину и получить решение можно следующими способами:

- лично при визите в налоговую инспекцию (нужен будет паспорт и подтверждающие полномочия документы);

- в личном кабинете на сайте ФНС России;

- через сервис электронной отчётности (оператора ЭДО).

Что делать при блокировке счёта налоговой инспекцией

hidden>

Во многих случаях блокировка устанавливается только на сумму существующей налоговой задолженности. Остальными деньгами клиент может пользоваться свободно. Бывает, что блокировка устанавливается на весь расчётный счёт. В этом случае в интересах налогоплательщика оперативно закрыть долги по налогам или отчётности.

На время блокировки недоступно открытие счетов, как в своём, так и в других банках. Действия налогоплательщика по разблокированию счёта зависят от того, обоснованно или необоснованно были наложены ограничения.

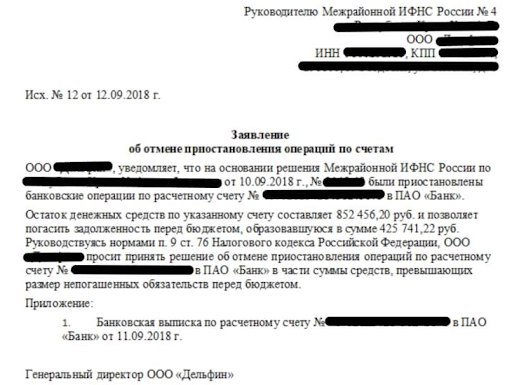

В случае обоснованной блокировки для ее снятия нужно устранить причину ограничений. Налоговой нужно предоставить документы, подтверждающие устранение нарушений, в их числе:

- платёжное поручение на уплату налогов или сборов с отметкой банка об исполнении;

- копия налоговой декларации с отметкой ИФНС о приёме;

- акт об отправке отчётности через оператора ЭДО.

Даже если счёт заблокирован по требованию налоговой инспекции, возможно проведение платежей первой и второй очерёдности — по судебным приказам, исполнительным листам, решениям комиссии по трудовым спорам. Такие платежи банк проводить обязан. В некоторых случаях допускаются к отправке и платежи третьей очереди — по уплате налогов и перечислению заработной платы.

В некоторых случаях ИФНС накладывает необоснованные ограничения на финансовые операции. Например, из-за отсутствия декларации по форме 6-НДФЛ, в то время как в отчётном периоде выплаты работникам не производились.

Необоснованное блокирование денег можно оспорить письменным обращением на имя начальника ИФНС. Оно должно быть рассмотрено в течение 30 дней. Если в этот срок не будет предоставлен обоснованный ответ, возражение можно направить в региональное управление ФНС.

Если и оно не будет рассмотрено в срок, налогоплательщик может подать иск в суд.

Образец заявления в налоговую инспекцию

Блокирование средств на счёте по инициативе судебных приставов проводится при наличии непогашенных долгов по исполнительным листам согласно решению суда. В большинстве случаев заблокированные деньги списываются для уплаты указанной задолженности.

Как производится блокировка приставом

hidden>

Судебным приставом выносится постановление об обращении взыскания на денежные средства. Это постановление он направляет должнику и передает его в форме платёжного требования в банк.

Сразу после получения требования банк обязан списать со счёта клиента запрошенную сумму. Если на счёте не хватает денег для полного удовлетворения платёжного требования, то он блокируется.

Все средства, которые поступают на заблокированный счёт автоматически списываются и перечисляются на погашение долга до его полной выплаты.

Компания или ИП узнают о блокировке, когда баланс на его счёте снижается или счёт оказывается заблокированным.Тогда необходимо обратиться в банк и узнать следующие данные:

- номер исполнительного производства, по которому списаны деньги;

- номер исполнительного документа;

- ФИО судебного пристава-исполнителя.

Как снять блокировку от судебных приставов

hidden>

Вывести средства со счёта, который заблокировал пристав, обычно не получается, так как деньги сразу списываются на погашение долга. Если же средства остались на счёте, у должника есть право проводить платежи от первой до третьей очереди. Приставы могут заблокировать операции начиная с четвёртой очереди.

Если блокировка была обоснованной, снять её можно только после полного погашения долга. После полной оплаты нужно сообщить об этом приставу, чтобы ускорить снятие ограничений.

В случае необоснованного ареста счёта пишется заявление в службу СП с приложением подтверждающих документов. При игнорировании возражений или в отказе от блокировки суммы, следует обратиться с иском в суд.

Суд может наложить арест на банковский счёт юридического лица или ИП в следующих случаях:

- по ходатайству следователя в рамках ведения следствия по уголовному делу;

- в качестве обеспечительной меры при рассмотрении иска по задолженности;

- по обращению третьего лица, доказавшего обоснованность требования в денежном или имущественном возмещении.

Часто суд принимает решение на заочном заседании без уведомления владельца счёта. Поэтому арест может накладываться без предупреждения. Выяснить причину блокировки поможет запрос в банк. В ответе будет указан номер судебного решения на основании которого наложен арест. Узнать детали судебного разбирательства можно на сайте Судебные и нормативные акты РФ.

Как снять блокировку суда

hidden>

В случае блокировки счёта по требованию суда, снять деньги или пользоваться ими не получится. Накладывается полный арест и очерёдность списания уже не действует. Разблокировка производится только после отмены судебного решения. Есть два варианта решения проблемы:

- выполнить требования, указанные в судебном решении;

- обжаловать решение суда.

Блог

Несколько лет назад, когда я работала в управляющей организации (УО), в нашем регионе начался повальный арест всех счетов управляющих организаций судебными приставами-исполнителями (СПИ), имеющих задолженность перед Водоканалом и другими ресурсоснабжающими организациями (РСО).

Понятно, что работа всех этих УО была практически парализована, так как все собираемые денежные средства собственников за оплату жилищно-коммунальных услуг (ЖКУ) направлялись в основном Водоканалу.

В то время почти все специальные счета управляющих организаций были открыты в банке «Русь», который быстро сориентировался и подал в суд заявления о признании этих действий приставов незаконными.

Суд удовлетворил требования банка, аресты со специальных счетов были сняты в короткие сроки.

Но если счет не являлся специальным, а был просто расчетным, суды отказывали в удовлетворении таких жалоб на действия приставов по аресту этих счетов, несмотря на то, что на них также производился сбор денежных средств собственников за ЖКУ. Хотя я считаю, что суды в таких случаях поступали формально, следуя буквально и однобоко нормам определенного закона, не вникая в остальные тонкости дела и иные нормы.

В соответствии со статьей 1 Федерального закона от 03.06.

2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (далее – Закон 103) отношения, возникающие при осуществлении деятельности по приему платежным агентом от плательщика денежных средств, направленных на исполнение денежных обязательств физического лица перед поставщиком по оплате товаров (работ, услуг), регулируются положениями вышеназванного закона.

В соответствии с частью 18 ст. 4 Закона 103 на поставщике при осуществлении расчетов с платежным агентом при приеме платежей лежит обязанность использовать специальный банковский счет.

По специальному банковскому счету поставщика могут осуществляться операции: зачисление денежных средств, списанных со специального банковского счета платежного агента; списание денежных средств на банковские счета.

Осуществление других операций по специальному банковскому счету поставщика не допускается (часть 19, 20 статьи 4 Закона 103).

Таким образом, у управляющей организации должен быть открыт именно специальный счет для того, чтобы денежные средства, поступающие в качестве оплаты за ЖКУ, не были списаны по иным долгам УО в случае наличия исполнительного производства. Если открыт просто расчетный счет, то доказать, что это денежные средства собственников за ЖКУ, полагающиеся для оплаты в РСО и подрядчикам, в суде будет намного сложнее.

Еще в 2016 году Верховный суд РФ выразил свою правовую позицию по спору, касающемуся ареста специального счета банком и списания денежных средств с него. К сожалению, как мы убеждались не раз, что и ВС РФ способен ее менять по аналогичным правоотношениям. Но в данном виде споров изменений позиции ВС РФ не усматривается, надеюсь, так оно и останется в дальнейшем.

В Определении ВС РФ от 13 октября 2016 г. № 303-КГ16-10101 сделаны следующие выводы:

-

Денежные средства, поступающие на специальный счет общества (поставщика в смысле Закона № 103-ФЗ), до их распределения по расчетным счетам общества и ресурсоснабжающих организаций, включают в себя платежи граждан за коммунальные услуги, оказанные ресурсоснабжающими организациями и имеют специальное назначение, следовательно, данные денежные средства не могут быть признаны денежными средствами общества.

-

В отсутствие доказательств, подтверждающих нахождение на специальном счете денежных средств в определенном размере, принадлежащих должнику, действия банка по списанию денежных средств по исполнительным листам со специального банковского счета являются незаконными.

-

Банк обязан исполнять постановление судебного пристава-исполнителя о списании денежных средств, принадлежащих только должнику, а не иным лицам. Действующее законодательство не лишает банк права не исполнять постановление судебного пристава-исполнителя в случае невозможности обращения взыскания на денежные средства, не принадлежащие должнику.

-

Постановление судебного пристава-исполнителя об аресте или об обращении взыскания на денежные средства, находящиеся на специальных банковских счетах платежного агента (субагента) и поставщика денежных средств, а также исполнительные листы, предъявленные взыскателем непосредственно в банк, подлежат исполнению в общеустановленном Законом об исполнительном производстве порядке.

-

Вместе с тем, правомерными являются действия в части ареста, а также взыскания денежных средств со специального банковского счета только в части средств, принадлежащих платежному агенту или поставщику денежных средств. Иное толкование заявителем положений гражданского законодательства, а также иная оценка обстоятельств спора не свидетельствует о неправильном применении судами норм права.

Определение ВС РФ от 28 июля 2016 г. № 309-ЭС16-8361: «…

Проанализировав положения Закона № 103-ФЗ применительно к спорным правоотношениям, суд апелляционной инстанции пришел к выводу о том, что находящиеся на специальном банковском счете платежного агента денежные средства в виде платежей граждан за коммунальные услуги имеют целевое назначение и предназначены для всех поставщиков коммунальных ресурсов, а не только для предприятия, поэтому не могут быть признаны принадлежащими компании и списаны в пользу предприятия как одного из поставщиков при недоказанности причитающейся ему доли этих денежных средств в целях недопущения нарушения интересов как граждан, так и других поставщиков».

Постановление АС Уральского округа № Ф09-7387/18 от 07 февраля 2019 г.

по делу № А50-39668/2017: «…Оценив имеющиеся по настоящему делу материалы, суды установили, что доказательств, подтверждающих тот факт, что списание спорной суммы произведено обществом «Сбербанк России» за счет находящихся на счете № 40821810149770000098 денежных средств, принадлежащих именно предприятию «ГКТХ», не представлено; при этом судами исследовалась, в частности приобщенная к материалам дела выписка, отражающая операции по указанному счету…

Поскольку действующее законодательство не возлагает на кредитную организацию права производить исполнение исполнительного документа путем обращения взыскания на денежные средства, не принадлежащие должнику, действия общества «Сбербанк России» по принудительному исполнению предъявленных третьими лицами, участвующими в деле, исполнительных листов за счет денежных средств, которые предназначались для оплаты коммунальных ресурсов, использованных истцом для оказания коммунальных услуг населению, и, соответственно, не являлись собственностью предприятия «ГКТХ», обоснованно расценены судами как неправомерные, а списанная ответчиком сумма 6 751 638 руб. 64 коп. правильно взыскана с него обжалуемыми судебными актами (статьи 15, 393 ГК РФ).

Доказательств того, что обществом «СБЕРБАНК» производилось уплата денежных средств по исполнительным листам, выданным в отношении истца, как управляющей организации, то есть за коммунальный ресурс, использованный последней для оказания коммунальных услуг, материалы дела не содержат…»

Стоит также отметить, что с 01 июня 2020 года вступают в силу изменения в ГК РФ и Закон об исполнительном производстве, которыми предусмотрен запрет на списание долгов со специальных социальных банковских счетов и физических лиц.

Сама не раз сталкивалась в практике, что приставы и банки, делая вид, что не заметили целевое назначение денежных средств, списывали деньги, полагающиеся в качестве детских пособий или иных социальных выплат.

Самое интересное, что хотя суды и ранее признавали такие действия незаконными, они не обязывали приставов возвращать денежные средства, которые давно ушли взыскателям.

Не предусмотрена такая обязанность судебных приставов в законе.

На моей практике был случай, когда после списания детских пособий 2 раза подряд, даже после подачи заявления в службу судебных приставов с приложением справок о том, что списываются детские пособия, приставы продолжали это делать.

Совесть явно не главная добродетель данных представителей этих органов, как и порядочность вкупе с законопослушностью.

Если бы существовала по закону личная персональная ответственность каждого пристава со взысканием убытков при таких намеренных действиях с лишением премий не только самого пристава, но и вышестоящего начальника, думаю, научились бы соблюдать закон и они…

С уважением, Снежана Соболевская.

Компания «Бурмистр.ру» разработала уникальную CRM-систему для управляющих компаний и ТСЖ. Сейчас самое подходящее время внедрить её в работу своей компании. Вся необходимая информация о сервисе здесь.

Арест и блокировка расчетного счета: чем отличаются и когда применяются

Арест — это запрет пользоваться имуществом или расчетными счетами. Если счета компании арестованы за долги, она не может принимать и отправлять платежи клиентам и контрагентам. Последствия могут парализовать бизнес.

В статье рассказали:

Кто принимает решение об аресте

Решение об аресте могут принять:

- служба судебных приставов — ФССП;

- налоговая — ФНС;

- таможенные органы.

Пристав выносит постановление о наложении ареста, плюс, в некоторых случаях — акт наложения ареста (опись имущества). Если арест накладывается в порядке налогового законодательства, то решение об аресте принимает руководитель или зам налогового или таможенного органа.

Соответствующее постановление должно направляться организации-должнику (ст. 80 Закона об ИП и ст. 76-77 НК РФ).

Причины ареста. Как узнать, за что его наложили

Арест на счета организации накладывают за неоплаченные:

- кредиты;

- долги по судебным решениям;

- налоги;

- таможенные сборы;

- штрафы (в частности — штрафы ГИБДД).

Например, на обжалование штрафа дается 10 дней, на оплату — еще 60. Через 70 дней штраф переходит судебным приставам. Они накладывают на счета организации арест на сумму штрафа и пытаются взыскать деньги принудительно.

Иногда речь идет о крупных суммах: штрафы для грузоперевозчиков могут составлять 500 тыс.руб, и даже за парковку на газоне в Москве можно получить штраф в 300 тыс. Пока штраф не будет оплачен полностью, арест не снимут.

Также арест могут наложить из-за недоплаты штрафа. Большую часть постановлений за нарушение ПДД можно оплатить со скидкой в первые 20 дней. Бывает, что организация вносит деньги в последний день.

Платеж не успевает пройти, Федеральное казначейство назначает к оплате полную сумму, а на счет ведомства поступает только половина. Через месяц счета компании арестовывают приставы.

Поэтому важно проверять не только наличие неоплаченных штрафов, но и погашение тех постановлений, которые компания уже оплатила. Сделать это можно по УИН постановления.

Форма поиска по УИН штрафа

Причина наложения ареста указана в постановлении, которое направляют должнику приставы или налоговая. Также можно уточнить дополнительную информацию по звонку или онлайн-обращению в орган, который наложил арест.

Что могут арестовать

Сначала под арест попадают деньги должника, и только потом — другое имущество. У организации блокируют счета и принудительно взыскивают с них сумму долга.

Если сумма на счетах превышает арестованную, компания может свободно распоряжаться этими деньгами. Если денег, наоборот, меньше, чем в аресте, любая входящая сумма будет уходить на погашение долгов — пока они не погасятся полностью.

Чаще всего в результате ареста блокируют только исходящие операции по счетам: снятие, переводы и платежи. Пополнять счет можно.

Если долгое время взыскать деньги не получается, приставы могут арестовать:

- Недвижимость — офисы, торговые помещения;

- Прочее имущество — технику, мебель и т.д.

- Автомобили компании — как один, так и несколько. Чаще всего при крупных долгах арестовывают весь автопарк. В этом случае автомобили не получится снять с учета или перерегистрировать на кого-то другого, а значит, их будет сложно продать. Мера особенно опасна для лизинговых компаний. Они не смогут выдавать машины клиентам.

Проверить регистрационные ограничения на автомобили

Оценка и продажа имущества должника — долгая процедура, поэтому приставы будут стараться найти счета компании, на которых есть деньги.

Чем отличаются арест и блокировка расчетного счета

Арест — это ограничение права должника пользоваться имуществом или его полное изъятие (ст. 80 закона «Об исполнительном производстве»).

Блокировка счетов — это последствие ареста. Сами приставы заблокировать счета не могут — они только направляют информацию об аресте в банки. Блокировать расчетные счета имеют право налоговая, Роскомнадзор, Росфинмониторинг и банки. Обычно блокируются только исходящие операции: снятие наличных, переводы и платежи.

Также операции по счету могут заблокировать, даже если долгов нет:

- по подозрению в терроризме и экстремизме;

- по инициативе банка — например, если он заподозрил мошеннические действия.

Налоговая служба может приостановить операции по счетам должника. По сути это ничем не отличается от ареста приставов. Операции могут приостановить, если компания:

- не оплатила налоги, сборы, страховые взносы, пени;

- не предоставила налоговую декларацию или отчет налогового агента.

В этом случае все средства должника блокируются до момента поступления в банк решения налогового органа об отмене приостановления операций.

Когда арест счета снимут

Арест снимается, когда устранена его причина. Например, если счета арестовали из-за долгов, организация должна погасить их полностью.

Приставы или налоговая выносят отдельное определение об отмене ареста счетов. Поэтому даже если долг уже погашен полностью, счета могут разблокировать не сразу.

Должник может сам подать ходатайство о снятии ареста. Решение по ходатайству должно быть принято в течение 3 дней (ст. 64.1 закона «Об исполнительном производстве»). Постановление о снятии ареста можно запросить в подразделении ФССП и самостоятельно предоставить его в банк.

Как обжаловать арест

Если организация не согласна с постановлением приставов о наложении ареста, можно направить жалобу в ведомство.

- Образец жалобы

- Интернет-приемная

Если решение об ареста принимала Федеральная налоговая служба, необходимо обратиться в налоговую инспекцию по месту жительства либо в личном кабинете на сайте www.nalog.ru. Единый номер Федеральной налоговой службы: 8-800-222-2222.

Решения обоих ведомств можно обжаловать в арбитражном суде по месту их нахождения. Для этого нужно подать заявление об оспаривании ареста и оплатить госпошлину — 2 000 руб.

Блокировка банковского счета по решению суда

В каких случаях суд может принять решение об аресте или приостановлении операций по банковским счетам?

По общему правилу, ограничение прав клиента на распоряжение денежными средствами, находящимися на счете, не допускается, за исключением наложения ареста на денежные средства, находящиеся на счете, или приостановления операций по счету в определенных случаях (ст.858 ГК РФ). При этом зачисление денежных средств на банковский счет осуществляется без ограничений.

На основании решения суда банковский счет компании может быть арестован (например, в качестве обеспечительной меры) либо приостановлены операции по такому счету.

Наложение ареста на банковский счет

На денежные средства и иные ценности компании, находящиеся на счетах и во вкладах или на хранении в кредитной организации, а также на остаток электронных денежных средств арест может быть наложен не иначе как судом и арбитражным судом, судьей, а также по постановлению органов предварительного следствия при наличии судебного решения. Аналогичные правила об аресте денежных средств содержатся и в иных нормативных правовых актах (ст.27 Федерального закона от 02.12.1990 г. № 395-1 «О банках и банковской деятельности», далее по тексту — Закон № 395-1).

Важно!

При наложении ареста на денежные средства, находящиеся на счетах, вкладах (либо на остаток электронных денежных средств) банк незамедлительно по получению решения суда о наложении ареста прекращает расходные операции по данному счету (вкладу), а также перевод электронных денежных средств в пределах величины остатка электронных денежных средств, на которые наложен арест.

Таким образом, арест налагается на конкретную денежную сумму, находящуюся на расчетном счете, в целях обеспечения ее сохранности для последующего взыскания.

Самой распространенной причиной блокировки счета компании является взыскание просроченного долга перед контрагентами, государственными органами, банками.

Например, кредитор может подать исковое заявление на компанию — должника в суд. Суд выносит решение взыскать в пользу кредитора сумму долга.

На основании решения суда банком накладывается арест на денежные средства, находящиеся на счетах клиента.

Обеспечительные меры (в т.ч. арест денежных средств на банковском счете) допускаются, если непринятие этих мер может затруднить или сделать невозможным исполнение судебного акта, а также в целях предотвращения значительного ущерба заявителю.

Следует отметить, что АПК РФ не определяет конкретных условий, при наличии которых арбитражный суд может принять обеспечительные меры. То есть оценка обоснованности и необходимости их принятия производится судом по внутреннему убеждению, основанному на изучении всех обстоятельств дела.

Как предусмотрено ст.91 АПК РФ, судом одновременно может быть принято несколько обеспечительных мер. Обеспечительные меры должны быть соразмерны заявленному требованию.

Пример № 1

Налоговой инспекцией в отношении компании проведена выездная налоговая проверка, по результатам которой начислены недоимка по налогам, пени и штрафы на сумму более 1,6 млрд рублей.

Инспекция обратилась в арбитражный суд о принятии в отношении компании в порядке ст.90 АПК РФ срочных временных мер, направленных на обеспечение погашения недоимки.

Как полагала компания, обеспечительные меры (арест денежных средств) не могут быть признаны разумными и обоснованными, поскольку в их совокупности лишают ее возможности вести предпринимательскую деятельность по купле-продаже и поставке транспортных средств.

Но суды не удовлетворили жалобу компании, поскольку компанией не было приведено документальных доказательств того, что непринятие обеспечительных мер позволит сохранить баланс публичных и частных интересов заинтересованных лиц (Постановление АС Северо-Западного округа от 22.05.2018 г. №А56-68022/2016).

Важно!

Также не является основанием для отмены ареста денежных средств, довод компании о невозможности пользоваться денежными средствами, на которые наложен арест, а также затруднение исполнения обязательств компании перед третьими лицами, в том числе обязательств по уплате налогов и сборов, выплате сотрудникам заработной платы, вследствие принятых обеспечительных мер (Постановление АС Центрального округа от 20.04.2017 г. №А62-2585/2014).

Арест может быть наложен на расчетный счет и судебными приставами в рамках возбуждения исполнительного производства. Судебный пристав-исполнитель имеет право налагать арест на денежные средства и иные ценности должника, находящиеся на счетах, во вкладах или на хранении в банках (абз.7 п.2 ст.12 Федерального закона № 118-ФЗ «Об органах принудительного исполнения Российской Федерации»).

Приостановление операций по банковскому счету

Помимо ареста счета, банк по решению суда может приостановить операции по банковскому счету.

Так, по решению суда на основании заявления уполномоченного органа операции по банковским счетам (вкладам), а также другие операции с денежными средствами или иным имуществом организаций или лиц, в отношении которых имеются полученные в установленном порядке сведения об их причастности к экстремистской деятельности или терроризму, либо юридических лиц, прямо или косвенно находящихся в собственности или под контролем таких организации или лица, либо физических или юридических лиц, действующих от имени или по указанию таких организации или лица, приостанавливаются до отмены такого решения в соответствии с законодательством РФ (абз.3 ст.8 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

Важно!

То есть банк может приостановить операции по банковскому счету по решению суда на основании заявления Росфинмониторинга РФ.

Юристы компании «РосКо» смогут грамотно и профессионально оказать помощь, в случае блокировки Вашего банковского счета. Заполните форму, и мы оперативно проконсультируем Вас по данному вопросу:

Арест денежных средств на счетах: порядок, основания, снятие ареста | Правоведус

Арест счетов должника представляет собой однократное целенаправленное действие, фиксирующее средства, находящиеся на банковском счете клиента-должника. Данная процедура запрещает клиенту совершать какие-либо операции с денежными средствами в пределах суммы, подлежащей аресту.

Отметим, что в отличие от процедуры по приостановлению операций по счету, наложение ареста на счет должника не предполагает полного запрета на пользование счетами, соответственно, денежные средства, сумма которых превышает арестованную, могут быть использованы клиентом по своему усмотрению.

В случае, если на банковском счете клиента сумма денежных средств является меньше указанной в Постановлении об аресте, наложение ареста происходит только на ту сумму, которая находится на счете в момент ареста.

В случае отсутствия на банковском счете денежных средств, банк на основании отсутствия предмета ареста возвращает документ об аресте счета органу, вынесшему данное Постановление.

В соответствии со ст. 8 ФЗ «Об исполнительном производстве», ст.ст. 96 и 318 АПК, ст. 393 УПК арест на денежные средства клиента-должника может быть наложен на основании Исполнительного документа. Согласно перечня, определенного статьей 12 Федерального закона «Об исполнительном производстве», основаниями для ареста денежных средств могут являться:

- исполнительный лист, который был выдан арбитражным судом или судом общей юрисдикции;

- судебные акты или приказы;

- постановление судебного пристава-исполнителя и другие.

Отметим, что в случаях, если наложение ареста на счет происходит на основании Постановления судебного пристава, сумма, подлежащая аресту, будет включать в себя все расходы по совершению исполнительного производства.

На основании статьи 81 Федерального закона «Об исполнительном производстве» в случае неизвестности реквизитов расчетных и лицевых счетов должника, судебные приставы-исполнители вправе направить в банк соответствующее Постановление о розыске счетов с последующим наложением на них ареста.

В свою очередь, на руководителей банковских иных и финансово-кредитных организаций возлагается обязанность по предоставлению необходимой информации о средствах должника, хранящихся на счетах, по запросу судебного органа, прокуратуры, следователя либо дознавателя на основании письменного согласия прокурора.

Арест счетов, равно как и арест иного имущества налогоплательщика, оформляется протоколом в соответствии с требованиями ст. 166 и 167 УПК РФ.

В случае наложение ареста на счет должника, в котором средства располагаются в иностранной валюте, Постановление судебного пристава-исполнителя может обязать банк или иную кредитную организацию выставить иностранную валюту должника на продажу в размере, который предусмотрен п. 3 ст. 71 ФЗ «Об исполнительном производстве». В случаях, если средства должника находятся на счетах банковской организации, не имеющей права продажи иностранной валюты, судебный пристав-исполнитель своим Постановлением может обязать данную организацию перевести денежные средства клиента-должника в иную банковскую организацию, обладающую правом продажи валюты.

Постановление судебного пристава-исполнителя должно быть исполнено в 7-дневный срок с момента его поступления в банковскую организацию.

После получения от пристава-исполнителя Постановления на арест имущества должника, в том числе о розыске и аресте счета, банк обязан выполнить следующие действия:

- В минимальные сроки остановить расходные операции по счету клиента-должника в пределах арестованной суммы. В случае если объема средств на счете недостаточно для покрытия долгового обязательства, на основании п. 6 ст. 81 «Об исполнительном производстве» банк обязан собрать на счете клиента необходимую сумму за счет будущих поступлений.

- В минимальный срок предоставить приставу-исполнителю информацию о реквизитах счетов клиента-должника и сумму, на которую накладывает арест по каждому счету. Вместе с тем, в соответствии с п. 4 ст. 81 ФЗ «Об исполнительном производстве» судебный пристав должен принять оперативные меры по снятию ареста с денежных средств сверх арестованной суммы.

Снятие ареста со счета должника

Любое списание средств со счета должника в пределах суммы, на которую был наложен арест, в том числе по любому из представленных исполнительных документов, может быть выполнено только при снятии ареста (п. 4 ст. 70 ФЗ «Об исполнительном производстве»).

Соответственно, при наличии Постановления об аресте счетов должника, в нем должно быть указано, в каком объеме и порядке должен быть снят наложенный приставом-исполнителем арест.

Перечисление денежных средств, на которые был наложен арест соответствующими органами, осуществляется на основании исполнительного документа на взыскание, предъявленного в банк судебным приставом либо непосредственно взыскателем.

После снятия ареста со счетов, банк обязан выполнить перевод денежных средств в порядке очередности списания (ст. 855 ГК РФ) с учетом следующих условий:

- Постановления судебных приставов-исполнителей на взыскание денежных средств относятся к 5 группе очередности списания, очередность их исполнения определяется банком в зависимости от требований, по которым списываются денежные средства.

- Постановление судебного пристава о взыскании денежных средств, вынесенное на основании решения налогового органа о приостановлении операций по счету должника, оплачивается банком в случаях:

-

- возмещения вреда жизни и здоровью;

- взыскания алиментов;

- выплаты средств на оплату труда;

- выплаты средств на выходное пособие;

- уплаты налоговых сборов и страховых взносов.

В соответствии с п. 1 ст. 76 Налогового Кодекса РФ решение о приостановлении операций по счетам на вышеназванные основания не распространяется.

В случаях, если юридическое лицо было официально признано банкротом, на основании статьи 126 Федерального закона «О банкротстве (несостоятельности)…», все ранее наложенные на счета аресты должны быть сняты в соответствии с судебным решением. Снятие ареста со счета клиента-должника может быть выполнено на основании:

- решения о снятии ареста, вынесенного органом, принявшим решение об аресте счета;

- решения о снятии ареста со счета, вынесенного вышестоящим органом;

- решения об отмене исполнительного документа об аресте, которое было принято органом, вышестоящим над органом, вынесшим постановление об аресте;

- судебным решением о том, что исполнительный документ об аресте средств признается недействительным.

Порядок действий при снятии ареста с имущества и счетов должника определяется теми же правилами, что и процедура ареста.

Важно! Банковская организация не несет ответственности за убытки, которые несет клиент в результате ареста или приостановления операций по счету на основании решения налогового органа. В соответствии со ст. 132 НК РФ банк не вправе открывать новые счета организации-должнику при наличии решения о приостановлении или аресте ее счетов.