Выплаты по кредиту во время декрета

Декретный отпуск – не самое лучшее время для оформления кредита. Чаще всего банки отказывают молодым мамам – их платежеспособность слишком низкая. Но при этом рассматривается каждая индивидуальная ситуация. При некоторых обстоятельствах женщина может получить одобрение. Как взять кредит в декрете и в какие кредитно-финансовые организации лучше обращаться?

Дают ли кредит в декретном отпуске?

Если женщина не работает, то банк откажет в выплате. Пособие на ребенка слишком маленькое. В 2022 году оно составляет 6 752 рубля. Учитывая, что эти средства нужно потратить на сына или дочь, денег на погашение долга не останется.

Не улучшает ситуацию алименты – если супруги находятся в разводе. И пособие, и алименты не считаются доходом для банка, это деньги, которые нужно потратить на основные нужды женщины и ребенка.

Меняет ситуацию дополнительные выплаты: если женщина получает пособие не только от соцзащиты, но и от работодателя. По закону в 2022 году сумма такой «прибавки» не может превышать 29 600 рублей. Но это достаточные средства, чтобы взять небольшой займ:

- потребительский кредит наличными или на карту;

- кредитку с небольшим лимитом.

Банкирос рекомендует!Альфа-Банк, Лиц. № 1326

Если есть неофициальная подработка, можно указать это в анкете. При этом нужно выбирать банки, которые не требуют документального подтверждения трудоустройства.

Если работа официальная, то можно даже не упоминать, что женщина находится в декрете. В первую очередь кредитная организация будет рассматривать сумму заработной платы для принятия решения.

Где взять кредит в декрете?

В первую очередь стоит обращаться в банки, лучше всего в тот, который переводит на карту зарплату. Если от них постоянно идут отказы, можно подать заявку в микрофинансовые организации.

Но важно понимать, что условия кредитования там заметно хуже:

- процентная ставка существенно выше;

- период выплат меньше;

- лимит ниже – до 30 000 рублей.

Но у МФО есть существенный плюс. Они не требуют официального подтверждения дохода и не обращают внимания на кредитную историю.

Если отказали даже в МФО, можно попробовать обратиться в ломбарды. Там можно получить деньги под залог имущества. Важно не нарваться на мошенников. Иначе можно потерять ценные вещи, которые станут обеспечением займа.

Других вариантов, кроме перечисленных, нет. Только банки, МФО и ломбарды.

Особенности оформления кредита без подтверждения дохода

Условия кредитования

Конкретные условия кредитования зависит от платежеспособности женщины в декрете и от ее кредитной истории. Но основные тенденции при выдаче денег мамам в декрете есть:

- небольшой лимит – 30 000 – 40 000 рублей, больше получить сложно;

- высокие процентные ставки. Так кредитные организации страхуются от невыплат, потому что риски в декрете велики.

Банкирос рекомендует!

Какие документы нужны для оформления?

Пакет документов стандартный. Чаще всего бумаги, подтверждающий статус, не нужны. Их потребуют только в редких случаях. Если кредит специализированный и предоставляет льготы молодым мамам. В остальных случаях потребуются:

- паспорт гражданина РФ;

- СНИЛС;

- документ, подтверждающий официальный заработок: справка 2-НДФЛ или по форме банка;

- копия трудовой книжки.

Существуют предложения на банковском рынке, для которых потребуется всего два документа. Паспорт и второй на выбор – водительские права, служебное удостоверение, заграничный паспорт и т.д.

Требования к кредитополучателю тоже стандартные:

- гражданство РФ;

- возраст от 21 года до 76 лет;

- официальное трудоустройство

- минимальный стаж на последнем рабочем месте – 3 месяца;

- хорошая кредитная история.

Банкирос рекомендует!Азиатско-Тихоокеанский Банк, Лиц. № 1810

Безопасно ли брать кредит онлайн?

Да, оформление онлайн ничем не уступает оформлению в офисе. Более того, у него есть много преимуществ:

- экономия времени;

- простота регистрации;

- чаще всего банки предлагают сниженную процентную ставку для онлайн кредитов. Ведь так организации могут экономить на выплатах за офис и на зарплате сотрудникам.

Бумажный кредитный договор и электронный имеют одинаковую юридическую силу. Вместо подписи ручкой подтверждением онлайн операции, как правило, является ввод цифрового кода в специальное поле. Код высылается клиенту после успешной регистрации. Все дальнейшие манипуляции с кредитом можно совершать в мобильном или интернет-банкинге.

Можно ли в декрете взять ипотеку?

Женщина в декрете может оформить на себя ипотеку. Но только в том случае, если она работает и ее доход выше среднего. Кроме того, можно взять ипотеку под материнский капитал. Эти деньги могут выступить в качестве:

- первоначального взноса;

- погашения части кредита.

Конечно, ребенок на иждивении тоже будет учитываться при оценке платежеспособности. Но если доход будет высоким, то одобрение получить возможно. Придется подготовить большой пакет документов. Больше, чем для нецелевого потребительского кредита.

Чтобы улучшить условия кредитования, можно участвовать в федеральных государственных программах, которые предоставляют льготные условия:

- «доступное жилье»;

- «молодая семья».

Банкирос рекомендует!

Список банков с выгодными условиями кредитования для женщин в декрете

Совсем недавно в России стали появляться специализированные займы для женщин в декрете. Однако, несмотря на название, особых преимуществ по сравнению с другими аналогами они не несут. Все равно обязательное условие – официальное трудоустройство.

Мы нашли самые интересные предложения, которые можно оформить, находясь в декретном отпуске.

Восточный Банк – «Кредит в декретном отпуске»

Условия кредитования:

- процентная ставка – от 9%;

- максимальный лимит – до 3 миллионов рублей;

- срок выплат – до 5 лет;

- быстрое рассмотрение заявки – за один день.

Если у молодой мамы возникнут проблемы с погашением, можно обратиться в банк и оформить кредитные каникулы (отсрочка кредита). Тогда в течение трех месяцев можно будет платить только проценты. Чтобы увеличить шансы на кредит, можно привлечь поручителей или предоставить сведения о депозите.

Газпромбанк – кредит наличными

Этот кредит удобен женщинам в отпуске за ребенком тем, что его можно получить только по паспорта. При этом условия очень выгодные:

- процентная ставка – от 5,5%;

- максимальный лимит – до 5 миллионов рублей (по паспорту – только до 1 миллиона рублей);

- срок выплат – до 7 лет;

- бесплатно прилагается карта с кэшбэком.

ВТБ – кредит наличными

Предложение подходит тем, у кого официальных доход составляет не менее 15 тысяч рублей в месяц. Условия кредитования:

- процентная ставка – от 5,9%:

- максимальный лимит – до 5 миллионов рублей;

- срок выплат – до 7 лет;

- возможно оформление онлайн.

Тинькофф – кредитная карта «Платинум»

Популярная кредитка, для получения которой не нужно подтверждать трудоустройство. Условия кредитования:

- процентная ставка – от 12%;

- максимальный лимит – 700 000 рублей;

- льготный период – 55 дней.

За обслуживание карточки нужно будет заплатить 590 рублей (за год).

Совкомбанк – карта рассрочки «Халва»

Популярный банковский продукт, удобный для совершения покупок. С помощью карты можно за деньги банка покупать товары, выплачивая за них деньги несколько месяцев равными частями. Можно снимать наличные деньги. Условия кредитования:

- процентная ставка – 0%;

- бесплатный выпуск и обслуживание карточки;

- можно пользоваться не только кредитными средствами, но и своими собственными. Во втором случае действует начисление дохода на остаток – 10%.

Реструктуризация кредита в декретном отпуске

Как быть с кредитами во время декретного отпуска? Можно ли получить отсрочку, или реструктуризацию? Рекомендации представлены в данной статье.

С ожиданием ребенка или его появлением бюджет семьи значительно сокращается. Находящаяся в декретном отпуске женщина в первые 1,5 года получает всего 40% от своей заработной платы, при чем сумма эта ограничена 20 тысячами рублей. Оказавшись в таком положении, многие заемщики приходят к решению реструктуризации кредита.

Что такое реструктуризация?

Реструктуризация — это преобразование условий погашения кредита или ипотеки в пользу заемщика. Это может быть изменение графика платежей, срока кредита, валюты и даже предоставление кредитных каникул, то есть на определенный период заемщик может не вносить платежи вообще, либо платить только проценты без тела кредита.

Самый распространенный способ облегчения обслуживания долга на определенный срок — пролонгация. Это уменьшение суммы ежемесячных погашений с условием продления общего срока кредита. Таким образом выплачивать займ становится легче, однако совокупная сумма процентных выплат возрастает.

То есть общая сумма выплат после реструктуризации долга составит больше, чем до нее.

Как правило, банки к заемщику выдвигают следующие требования:

- гражданство Российской Федерации и постоянная прописка на ее территории;

- возраст от 21 года и до 75 лет на момент погашения займа;

- полугодовой стаж на текущем месте работы;

- допускается привлечение созаемщиков (супруг/супруга являются ими в обязательном порядке).

Не всегда банк положительно отвечает на желание клиента реструктурировать кредит. В этом случае можно обратиться в банки, которые готовы рефинансировать займы, выданные в других организациях. Такие программы есть у Сбербанка, Райффайзенбанка, Почта Банка и других.

Реструктуризация кредита или ипотеки во время декрета

Во время беременности женщины или после рождения ребенка финансовые возможности семьи снижаются, особенно в случае матерей одиночек.

Поэтому в момент осознания того, что в ближайшем будущем нести кредитное бремя будет непосильно, необходимо заранее обратиться в банк с заявлением о реструктуризации кредита.

Декрет не является веской причиной для отсрочки платежей или избавления заемщика от санкций и штрафов, поэтому заявлять о своем трудном материальном положении следует до наступления просрочек по займу. Таким образом банк сочтет клиента ответственным заемщиком, что увеличит шансы на получение льгот.

При обращении в банк любая отсрочка должна быть документально подтверждена справкой о беременности из больницы или свидетельством о рождении ребенка.

Есть некоторые факты, наличие которых может увеличить шансы на положительное решение банка:

- стабильный дополнительный доход;

- предоставление залога;

- наличие поручителей или созаемщиков;

- положительная кредитная история;

- возможность задействования материнского капитала;

- выход из декрета в ближайшие 3 месяца;

- страховка жизни и здоровья заемщика.

Главное решение всегда остается за банком и в некоторых случаях он может отказать без объяснения причины. В таком случае остается только обращение в суд, решение которого может повлиять на процесс реструктуризации.

При наличии просрочек по кредиту банк тоже вправе подать в суд на недобросовестного плательщика.

В обоих случаях для защиты своих интересов необходимо иметь на руках письменное заявление на реструктуризацию кредита и письменное согласие или отказ банка на эту процедуру.

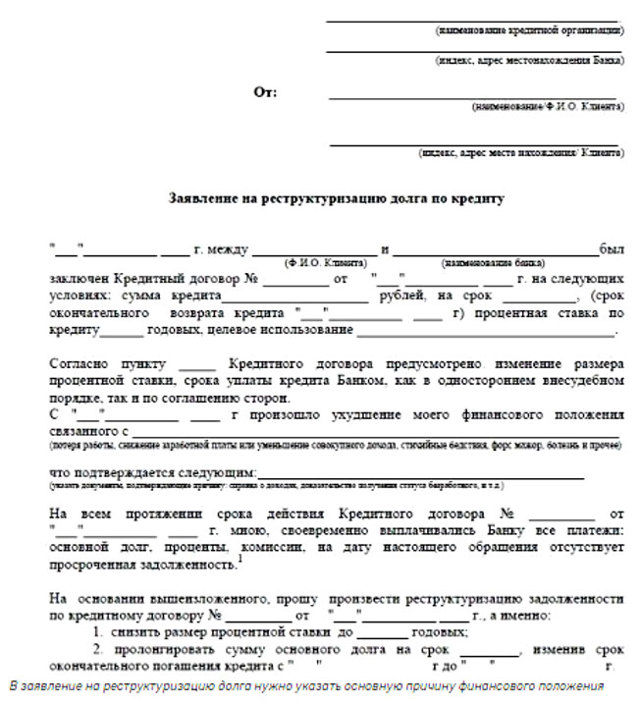

Как оформить реструктуризацию кредита?

- Заполнить анкету. В предоставленной форме требуется указать данные о займе, ежемесячных платежах, изложить причину, повлиявшую на финансовое положение (декретный отпуск), а также информацию о доходах, расходах и имеющемся имуществе.

- Передать заполненную анкету в отдел по работе с кредитными долгами (в отделении банка Вам все подскажут).

- Лично встретиться с менеджером. Устно изложить суть проблемы и данные указанные в анкете и при обоюдном согласии выбрать оптимальную схему реструктуризации.

- Написать заявление и прикрепить пакет необходимых документов:

- паспорт;

- подтверждение дохода;

- копия трудовой книжки или контрактов;

- свидетельство о семейном положении, рождении детей;

- справка по остатку долга по рефинансируемой ссуде;

- договор и дополнения к нему;

- документ о качестве и своевременности платежей;

- свидетельство, устанавливающее право на залоговую квартиру;

- отчет о проведении оценки объекта залога.

В случае принятия банком положительного решения заключается новое соглашение, в котором прописана схема реструктуризации кредита или ипотеки. Перед подписанием документа следует удостовериться в том, что предыдущий договор закрыт, а новый график платежей устраивает заемщика.

Схемы реструктуризации долга

Как говорилось выше, после получения согласия банка заемщику с менеджером предстоит выбрать схему реструктуризации. Это является главным моментом, потому что выбор той или иной программы непосредственно повлияет на дальнейшее распределение кредитной нагрузки.

Существует несколько вариантов схем реструктуризации.

Увеличение срока кредитования. Конечная дата погашения всей суммы кредита и процентов по нему переносится на дальний срок от 3 месяцев до 5 лет. Таким образом ежемесячные выплаты в ближайшем времени становятся для заемщика более доступными.

Предоставление кредитных каникул. Это период времени (от 3 месяцев до 1 года), когда заемщик полностью или частично освобождается от погашения кредита. Существует две схемы предоставления кредитных каникул:

- классическая (стандартная) — заемщиком погашается только процент без суммы основного займа;

- аннуитетная — полное освобождение от выплат.

Распределение основной кредитной нагрузки на последний период погашения. До определенного времени заемщик выплачивает меньшую сумму ежемесячных выплат, чем было оговорено в графике, но в последний период погашения кредита возмещает непогашенную часть долга.

Изменение валюты. Это схема актуальна в период падения курса национальной валюты по отношению к иностранной. Также доступна схема обратная предыдущей. То есть возможно перевести национальную валюту в иностранную, курс которой наиболее выгоден для заемщика.

Снижение процента по кредиту. Такой вариант доступен в период значительного уменьшения ставки рефинансирования Центральным Банком РФ, что дает возможность кредитоваться коммерческим банкам под меньший процент, а, следовательно, и снижать % ставки по своим кредитным продуктам. Однако доступно только для заемщиков, впервые допустивших просрочку по платежам.

Списание штрафов и пеней. Для получения этих льгот необходимо предъявить достаточно веские основания, либо решение суда о признании заемщика банкротом.

В каждом банке есть свои работающие схемы реструктуризации кредитов, но в отдельных случаях многие из них способны отклониться от стандартов и совместно с клиентом разработать индивидуальную схему, которая будет устраивать обе стороны.

Какой банк выбрать?

Прежде, чем выбрать схему реструктуризации, следует тщательно изучить все предложения российских банков. Только так можно сделать верный выбор и понять, что выгоднее: продолжать платить по имеющемуся кредиту, постараться провести его реструктуризацию. Или рассмотреть предложения других кредитных учреждений и, возможно, оформить в них новую ссуду, для целей перекредитования.

Варианты оформления кредита в декрете рассмотрены в статье тут.

Рассмотрим несколько банков и их условия по реструктуризации кредита.

Сбербанк. Заемщикам, оказавшимся в сложном положении банк, предлагает несколько программ: кредитные каникулы или пролонгация договора. Необходимо документальное обоснование причины затрудненного финансового положения.

Как правило от заемщика требуется предоставление справки о доходах и подтверждение трудовой занятости.

При отсутствии официального места работы, банком принимается справка о постановке клиента на учет как безработного или документы, подтверждающие нетрудоспособность.

Хоум Кредит банк. Идет навстречу даже тем клиентам, у которых имеется просрочка по платежам.

Подать заявку на реструктуризацию кредита можно по телефону горячей линии, на официальном сайте или лично в офисе банка.

В заявке указывается причина обращения по данному вопросу, а также желаемый вариант схемы реструктуризации кредита. Документального подтверждения, банк может и не потребовать.

Альфа банк. Для предоставления данной услуги необходимо обратиться в отделение банка с заявлением. Все условия и программы обговариваются в индивидуальном порядке.

ОТП банк. Услуга распространяется на различные займы. В качестве программы реструктуризации банк предлагает отсрочку платежей и пролонгацию договора.

В декрете нечем платить кредит

Декрет не освобождает от финансовых обязанностей перед банком. Если не вносить ежемесячные платежи по графику, банк передаст дело в суд или продаст долг коллекторам.

В самом банке ничем не помогут, а только скажут: «Когда брали кредит, нужно было рационально оценивать свои возможности».

Написали, что делать, когда ушли в декретный отпуск, но денег для выполнения финансовых обязательств нет.

Как оплачивать кредит на декретном отпуске?

Когда уходите в декретный отпуск, заранее продумайте, как будете выполнять финансовые обязательства перед банком. Есть несколько вариантов решения проблемы.

- Возьмите кредитные каникулы до года. Для этого не допускайте просрочек и заранее попросите о кредитных каникулах у менеджеров банка.

- Договоритесь с кредитором, выплачивать только проценты в период декретного отпуска.

- Попросите о реструктуризации долга, если есть небольшой доход. В этом случае увеличите срок оплаты по кредиту, но сократите сумму ежемесячных взносов. Но учитывайте, что конечная переплата будет выше.

Рефинансирование в декретном отпуске

С помощью рефинансирования можете уменьшить сумму ежемесячного платежа. Для этого найдите банк, который согласится переоформить кредит под более низкий процент.

Например, взяли деньги в долг под 12% в Сбербанке, а в Альфа Банке оформили рефинансирование под 7%. В итоге график платежей пересмотрят, уменьшится сумма ежемесячных платежей и будет меньше переплата.

Но для рефинансирования потребуется одобрение предыдущего кредитора, — если откажут из-за долгов, воспользоваться услугой не получится.

Рефинансирование в декретном отпуске оформляют, когда есть доход. Если совсем нет денег, лучше обратитесь в банк и оформите кредитные каникулы. А для уменьшения ежемесячной суммы оплаты, воспользуйтесь рефинансированием.

МБК подберет банк, бесплатно проконсультирует и поможет оформить рефинансирование под низкий процент.

Что делать, если нечем платить кредит?

Если вы поняли, что не сможете выплачивать кредит в декретном отпуске, срочно принимайте меры. Не допускайте просрочек, чтобы не довести дело до суда. Обратитесь в банк и напишите заявление на предоставление кредитных каникул.

Если кредитор откажет, руководствуйтесь статьей 434 ГК РФ и подайте заявление об изменении условий выполнения финансовых обязательств перед банком. Заявление пишите в том случае, если банк отказывает в отсрочке и передает документы в суд.

В итоге суд удовлетворит ваше требование, и вы получите одно из следующих преимуществ на выбор:

- воспользуетесь рассрочкой;

- оформите кредитные каникулы — по решению суда в банке;

- сможете выплачивать только проценты, а тело кредита — после выхода из декрета, но не позднее чем через год.

Если долг перед кредитором от 50 до 500 тыс. руб., подумайте о прохождении процедуры банкротства. В этом случае документы на банкротство рассмотрят в упрощенном порядке. Пишите заявление и подавайте через МФЦ. Срок рассмотрения процедуры банкротства и списания долгов в упрощенной форме займет до шести месяцев. Но для начала процедуры банкротства у вас должны быть долги от трех месяцев.

Что будет, если не платить долги по кредиту в декретном отпуске?

Если находитесь в декрете по уходу за ребенком и есть кредит, все равно нужно выполнять обязательства. Если перестанете оплачивать долги, при первой просрочке начислят пени и штрафы. Затем банк передаст дело в суд. Когда дело передают в суд, пени перестают начислять.

Суд встает на сторону заемщика, если кредитор отказал в отсрочке без веских причин. Например, заемщик обращался в банк за кредитными каникулами, не имея просрочек, а кредитор отказал. В этом случае суд примет сторону заемщика и обяжет банк предоставить кредитные каникулы. Но все случаи индивидуальны и зависят от обстоятельств.

Если суд вынес решение об обязанности заемщика выплачивать долги, менеджеры банка обратятся в ФСПП, чтобы принудительно взыскать деньги. Приставы заведут дело и наложат арест на имущество, оценят состояние и активы, проверят суммы на счетах в банке. Если наложат арест на имущество, должнику запретят выезжать из страны.

Когда выгодно оформлять банкротство?

Если находитесь в декретном отпуске, получаете только пособие по уходу за ребенком, а сумма долга превышает 300 тыс. руб., стоит задуматься о банкротстве. Учитывайте, если будет две квартиры или машина, судебные приставы изымают часть имущества в счет погашения задолженности. Но если живете в единственной квартире, забрать недвижимость они не имеют права.

Подробнее о том, как начать и пройти процедуру банкротства, читайте — здесь.

| Пример У Марии единственная квартира и она ушла в декретный отпуск. Ежемесячно получает пособие, но т. к. три кредита и общая сумма долга составляет 420 тыс. регулярно платить банкам она не может. Мария решила пройти процедуру банкротства в МФЦ по упрощенной форме, т. к. сумма долга не превышает 500 тыс. Суд рассмотрел дело и вынес решение признать долг безнадежным. Связано с тем, что у Марии нет другого имущества, кроме единственного жилья, которое забирать в счет долга и продавать не имеют права. |

Кратко: что делать, если в декрете нечем платить кредит?

- Не допускайте просрочек и сразу обращайтесь в банк, чтобы оформить кредитные каникулы. Максимальный срок кредитных каникул до года, но многие крупные банки, такие как Сбербанк и ВТБ, дают отсрочку до шести месяцев.

- Оформите реструктуризацию долга, если имеется небольшой доход. Банк пересмотрит график оплаты и уменьшит сумму ежемесячного платежа, чтобы вам было комфортно платить. Минус способа в том, что итоговый размер переплаты увеличится.

- Договоритесь с банком выплачивать только проценты по кредиту, а тело долга будете погашать после выхода на работу.

- Когда есть несколько кредитов в разных банках, воспользуйтесь инструментом рефинансирования. В итоге сократите сумму ежемесячного платежа благодаря уменьшению процента и будете платить одному банку, а не нескольким.

- Если долг превышает 200–300 тыс. руб. подумайте о прохождении процедуры банкротства. Помните, что долг признают безнадежным, если у вас нет имущества для продажи. Единственное жилье изымать в счет погашения задолженности запрещено.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Как я плачу ипотеку в декрете: личный опыт — Лайфхакер

До замужества я жила с мамой в маленькой комнате в общежитии. Денег хватало на еду, коммунальные услуги и одежду по сезону — о покупке квартиры речи не шло. Устроившись на первую работу, я дала себе обещание во что бы то ни стало изменить наши жилищные условия.

Когда я переехала к мужу, мама осталась в общежитии. Через несколько лет я стала успешным менеджером по продажам со средним заработком порядка 70 тысяч рублей в месяц.

Тогда я решила купить маме квартиру и взяла почти 3 миллиона рублей в ипотеку на 20 лет с ежемесячным платежом 26 800 рублей.

С мужем обсудили заранее, что кредитные обязательства я беру на себя, так как это исключительно моя идея.

Через год я забеременела. Мы давно хотели ребёнка, и вот они — долгожданные две полоски. Осталось решить, как я буду платить ипотеку, когда уйду в декрет и потеряю привычный доход.

Я поставила перед собой цель: самостоятельно обеспечить бесперебойные платежи по ипотеке на время декретного отпуска, не затрагивая финансы супруга.

Поделюсь с вами важными этапами финансово‑ипотечной независимости.

1. Открытие вклада

Для меня идеальным вариантом оказался бессрочный накопительный счёт с возможностью пополнения и снятия. В банках такие вклады часто называют копилкой.

Вклад открыла в рублях под 4% годовых в том банке, в котором получаю зарплату и погашаю ипотеку. В других банках были более выгодные варианты, но мне хотелось иметь все счета в одном месте, чтобы не заморачиваться с комиссиями за перевод между разными ФКО и видеть финансовую картину целиком.

С каждой зарплаты я откладывала как минимум 10%. Квартальные премии оставляла целиком — решила, что новые туфли и последняя модель iPhone подождут. Таким образом, к моменту выхода в декретный отпуск я накопила 150 000 рублей. С этой суммы на карту каждый месяц поступает 500 рублей процентов. Признаюсь честно, что скромный доход с копилки я до сих пор трачу на кофе.

2. Расчёт пособий

Чтобы ничего не упустить и получить от государства и работодателя по максимуму, я обратилась за помощью к знакомым мамам. Новоиспечённые родители точно знают, где, когда, как и какие пособия можно получить. Расскажу об основных выплатах.

Пособие по беременности и родам

При одноплодной беременности без осложнений декретный отпуск начинается за 70 дней до предполагаемой даты родов (ПДР) и длится 140 дней. В моём случае ПДР стояла на 30 августа 2019 года — соответственно, в декрет я ушла 21 июня. Пособие по беременности и родам выплачивается единоразово.

Чтобы рассчитать его сумму, доходы за два полных календарных года, предшествующих декрету, делим на количество дней в этом периоде. Получаем средний заработок за день. Умножаем на количество дней декрета.

Логика простая: чем выше заработок — тем крупнее пособие, но не больше максимальной установленной суммы.

Для расчёта своих декретных я взяла в бухгалтерии справку по форме 2‑НДФЛ за 2017 и 2018 годы. Мой доход за два года составил 1 851 600 рублей. Эту сумму делим на 730 дней, получаем 2 536 рублей в день.

Умножаем на 140 дней декрета. Получается 355 040 рублей — больше, чем максимальная выплата в 2019 году. По факту я получила 301 095 рублей.

Даже если вы зарабатываете миллиарды, декретных получите не больше, чем максимально заявленная выплата на момент ПДР.

Ограничения по сумме начислений с 1 января 2020 года таковы: минимальный размер выплаты — 55 831 рубль, максимальный — 322 192 рубля.

Единовременное пособие при рождении ребёнка

- Выплачивается одному из супругов на каждого ребёнка, оформляется работодателем.

- Размер пособия с 1 февраля 2020 года — 18 004,12 рубля.

- Документы, которые мне понадобились:

- свидетельство о рождении;

- справка о рождении (выдаётся в роддоме при выписке);

- справка с работы супруга о том, что он не получал единовременное пособие (будьте внимательны: справка действует один месяц);

- заявление на получение выплаты.

Семье полагается это пособие, даже если никто не работает официально — в таком случае обратитесь за выплатой в фонд социального страхования.

Пособие по уходу за ребёнком до полутора лет

Выплату получает тот член семьи, который ухаживает за ребёнком и находится в соответствующем отпуске. Это может быть даже бабушка или дедушка.

https://www.youtube.com/watch?v=o-0kUz5xXEg

Размер пособия составляет 40% от среднего заработка за два предыдущих календарных года. Есть ограничения по сумме. С 1 января 2020 года минимальный размер пособия — 4 852 рубля, максимальный — 27 984,66 рубля.

Пример расчётов: средний заработок в день равен 2 536 рублям. Умножаем на 30,4 (среднее количество дней в месяце). Получаем 77 094 рубля. Берём 40% от этой суммы. Получаем 30 837 рублей — это больше, чем максимальный размер выплаты. Соответственно, оказавшись в отпуске по уходу за ребёнком в 2020 году, вы будете получать 27 984,66 рубля ежемесячно.

Пособие обеспечивает финансово работодатель. Документы, которые мне понадобились для оформления выплаты:

- свидетельство о рождении;

- справка о рождении;

- справка с работы супруга о том, что он не пользуется отпуском по уходу и не получает ежемесячное пособие (справка действует один месяц);

- заявление об отпуске по уходу за ребёнком.

Важно понимать, что отпуск по уходу за ребёнком начинается с момента окончания декретного отпуска, а не с даты рождения, как многие считают. По факту с момента родов до момента получения ежемесячной выплаты проходит 3 месяца.

Поясню. Считаем не от фактической даты родов, а от планируемой (в женской консультации её рассчитывают в начале беременности). Прибавляем к ПДР 70 дней и получаем начало отпуска по уходу за ребёнком. В моём случае ПДР выпала на 30 августа — соответственно, отпуск начался с 8 ноября 2019 года, а первую выплату я получила только 10 декабря, в день зарплаты.

Материнский капитал

Хорошие новости для тех, кто ждёт первенца: материнский капитал полагается и на первого ребёнка, рождённого после 1 января 2020 года.

- При рождении первого ребёнка — 466 617 рублей.

- При рождении второго ребёнка, если за первого выплаты не было, — 616 617 рублей.

- При рождении второго ребёнка, если за первого была выплата, — 150 000 рублей.

Заявление на получение сертификата можно подать онлайн на портале «Госуслуги» или при личном визите в центр «Мои документы».

Средства материнского капитала можно направить на выплату основного долга и процентов по ипотеке.

3. Разговор с семьёй

Я объяснила супругу, что пособия и мои накопления откладываются на погашение ипотеки, а остальные траты лягут на его плечи. До этого я ухаживала за собой и покупала одежду только за свой счёт — в вопросах личных нужд каждый из нас обеспечивал себя сам. Общий бюджет в нашей семье был только на отпуск и ремонт.

Однако с выходом в декрет пришлось на время забыть о «сильной и независимой» и жить на деньги мужа. Это оказалось непросто: я не привыкла просить деньги у мужчины. Но со временем это стало нормальным. В очередной раз убеждаюсь, что все ограничения и запреты — в нашей голове.

С рождением ребёнка мы попросили родителей отказаться от необдуманных покупок. Вместо очередной игрушки и красивой кофточки лучше приобрести упаковку подгузников и детское питание.

Кстати, рождение малыша — это именно тот случай, когда лучшим подарком становятся деньги. Сложно угадать, что реально нужно ребёнку и новоиспечённым родителям.

4. Монетизация хобби

С момента выхода в декрет до рождения ребёнка, как правило, проходит 2–3 месяца. За это время я усвоила онлайн‑курс по вязанию и научилась создавать шарфы, шапки и варежки. Изначально я делала это для себя, чтобы обзавестись новым хобби и занять время в ожидании малыша. А когда стало получаться, я решила заработать на своих умениях.

Я навязала несколько комплектов и создала аккаунт в Instagram*, чтобы продавать там свои изделия. О своём начинании я рассказывала на каждом углу — все мои знакомые знали, чем я занимаюсь. Сарафанное радио дало свои плоды, и я стала получать первые заказы.

Но не всё вышло гладко. На вязание я потратила 7 000 рублей, включая стоимость пряжи. И столько же заработала за пару месяцев — зима оказалось тёплой, заказов было мало. Через некоторое время я перегорела и перестала вязать.

Оценивая свой опыт со стороны, вижу, что совершила несколько крупных промашек. Моя главная ошибка на первых порах монетизации хобби — вкладывать в упаковку. Я тратила деньги на красивые коробки, именные бирки и прочую шелуху.

И пройдя этот путь, я понимаю, что хобби может приносить деньги только в том случае, если ты очень сильно любишь своё дело и готов вкладываться по полной. А я вязала и думала только о деньгах. Это тоже было ошибкой с самого начала.

Любви с шапками не сложилось, но попробовать стоило. Я лично знаю девушек в декрете, которым хобби приносит стабильный ежемесячный доход. Одна из них печёт торты, другая — делает головные уборы для девочек.

5. Ипотечные каникулы

31 июля 2019 года вступил в силу закон об ипотечных каникулах. По новым правилам заёмщик может требовать от банка уменьшения суммы ежемесячного платежа или приостановки выплат по кредиту на срок до полугода. Займы, выданные ранее, тоже попадают под действие закона. Я ещё не уходила на кредитные каникулы и пока не собираюсь, но этот путь — мой запасной аэродром.

Вот какие условия должны соблюдаться, чтобы вы могли оформить кредитные каникулы:

- Ваш среднемесячный доход снизился более чем на 30% по сравнению с доходом за предыдущие 12 месяцев. Доказать это можно с помощью справок по форме 2‑НДФЛ за текущий и предыдущий годы.

- Ипотечные каникулы по текущему кредиту не должны были применяться ранее.

- Также важно, чтобы квартира, взятая в ипотеку, была вашей единственной пригодной для постоянного проживания собственностью. Доказать это можно с помощью выписки из ЕГРН.

6. Налоговый вычет

После покупки недвижимости на территории РФ можно получить налоговый вычет.

На приобретение недвижимости

Максимальная сумма, с которой исчисляется вычет, — 2 000 000 рублей. Например, моя квартира стоит 3 150 000 рублей. Я могу получить вычет 13% только с двух миллионов. Это 260 000 рублей.

В справке по форме 2‑НДФЛ, которую можно получить у работодателя, будет указано, какую сумму налога вы уплатили в бюджет. За один год вы можете получить вычет не больше этой суммы. Если вам не обеспечили весь вычет сразу, остаток будет перенесён на следующие годы.

Если вы приобрели квартиру в строящемся доме, документы на налоговый вычет можно подать лишь на следующий год после того, как у вас на руках появится акт приёма‑передачи жилья от застройщика. Так вышло и у меня: ипотеку я взяла в 2018 году, квартиру получила в 2019‑м, а документы на вычет за 2018–2019 годы я подала только в 2020‑м. Пока жильё не сдадут, вычета можно не ждать.

На погашение процентов по ипотеке

По вашему запросу банк выдаст справку об уплаченных процентах по ипотеке. Она понадобится для оформления вычета. Максимальная сумма, с которой исчисляется вычет, — 3 000 000 рублей. То есть с уплаченных процентов вы сможете претендовать максимум на 390 000 рублей.

Вычет по процентам можно получать каждый год.

Выводы

- Стабильность — залог успеха. Пополняйте накопительный счёт ежемесячно.

- Государственных пособий больше, чем вы думаете. Постарайтесь получить все возможные.

- Распланируйте финансы на несколько лет вперёд.

- Не бойтесь просить помощи у близких.

- Делать деньги на хобби совсем не просто, идеального рецепта заработка не существует. Оцените свои вложения и риски, прежде чем начинать новое дело.

- Пользуйтесь кредитными каникулами и оформляйте налоговые вычеты.

Сейчас моему ребёнку семь месяцев.

Я понимаю, что на работу выйду как минимум через год, а то и больше. Мне не страшен экономический кризис, потому что я заранее позаботилась о формировании финансовой подушки.

Если подойти к делу ответственно, рождение ребёнка не помешает осуществлять мечты и достигать поставленных целей.

Как не платить кредит в декрете: возможные способы и полезные советы

Рождение ребенка не освобождает от финансовых обязательств перед банками. Но как быть, если прежнего уровня дохода больше нет, расходы возросли и вы не справляетесь с нагрузкой? Читайте в нашей статье, реально ли не платить кредит в декрете, каковы возможные последствия и пути решения проблемы.

Можно ли в декрете не платить кредит?

Ситуация, когда женщина ушла в декрет и больше не справляется с кредитной нагрузкой, не редкость. Банки не обязаны делать скидку на отпуск по уходу за ребенком — они ожидают выполнения обязательств, прописанных в кредитном договоре.

Если вы не будете платить кредит, пусть даже в декрете, банк вправе:

- Начислять пени и просрочки.

- Передать ваш долг коллекторскому агентству.

- Обратиться в суд и требовать оплаты долга через приставов.

При возбуждении исполнительного производства сотрудники ФССП, в свою очередь, могут арестовать ваши счета и имущество, снимать деньги с карт, запретить выезжать за границу.

Если у вас нет официального дохода, но вы получаете детское пособие, приставы не смогут его снимать. Даже если списание произойдет, вы можете подать заявление на возврат средств.

Просто так в декрете не платить по кредиту нельзя, но это не значит, что нет выхода из сложной ситуации.

Что делать, если в декрете нечем платить кредит?

Не прячьтесь от кредиторов. Основная ошибка — не брать трубку, уклоняться от взаимодействия с банком. Так вы усугубите проблему. Обязательно идите на контакт с менеджером банка, чтобы найти компромисс.

Как не платить кредит в декретном отпуске и начать оплачивать после выхода на работу? Попробуйте написать ходатайство на имя руководителя банка:

- Пропишите личные данные, адрес, номер кредитного договора.

- Перечислите обстоятельства, из-за которых не можете платить, подтвердите доказательства (свидетельство о рождении ребенка, выписка по счету, где отражается снижение дохода). Если вы уволились до рождения ребенка и вообще не получаете декретные, а только минимальное пособие, приложите копию трудовой книжки, справку из социальной защиты о размере выплат.

- Если вы не замужем, прикрепите копию паспорта. При наличии мужа подтвердите, что его доходов недостаточно для погашения кредита.

Важно, чтобы все было документально обосновано. Простого заявления о том, что вы не в состоянии платить по кредиту в связи с декретом, недостаточно. В ходатайстве вы можете попросить об отсрочке, кредитных каникулах или реструктуризации. Также после рассмотрения заявления о ваших финансовых трудностях банк может сам предложить несколько вариантов решения вопроса.

Получить консультацию юриста

Кредитные каникулы

В 2022 году любому заявителю, чей доход сократился, доступны кредитные каникулы. Процедура позволяет получить отсрочку платежа по кредиту до 6 месяцев. Возможно 2 варианта: либо в течение каникул клиент не вносит никаких платежей, либо платит только проценты, а основной долг переносится на последующий период, при этом график платежей пересматривается.

Чаще практикуется именно второй вариант. Но если вам совсем нечем платить и вы сможете это доказать, банк, скорее всего, пойдет навстречу. Финансовой организации лучше получить деньги позже, чем заниматься взысканием и рисковать не получить ничего.

Реструктуризация и рефинансирование

Если у вас в семье имеется минимальный доход, попробуйте попросить банк об увеличении срока кредита. Так платежи уменьшатся, и вы сможете поправить материальное положение. Но этот вариант имеет много минусов, основной из которых — рост конечной переплаты. То есть платить все равно придется и кардинально проблема не решится.

Если вы должны разным банкам, попробуйте снизить нагрузку таким способом — подайте заявку на новый кредит, которым закроете остальные. Но здесь важно все рассчитать, чтобы процедура была действительно выгодной.

- Например, если у вас есть кредитные карты с высокими процентными ставками, то их выгоднее рефинансировать в обычный потребительский кредит.

- Не все финансовые организации готовы на такой шаг, особенно в случае, когда заемщик в декретном отпуске.

- Обычно такой выход банк может предложить женщине в декрете, у которой несколько кредитных продуктов в одном банке — так сумма платежей снижается, но клиент не уклоняется от платежей и не уходит рефинансироваться в другой банк.

Продажа квартиры или машины в залоге

Если вы взяли ипотеку, автокредит либо заём под залог имущества, а ситуация с деньгами затруднительная, можно решиться на крайний шаг — продажу квартиры или машины. Для этого нужно взять разрешение у банка на самостоятельную реализацию — сами вы продадите выгоднее и закроете кредит.

Оставшиеся от продажи средства будут вашими. Если же банк будет заниматься реализацией самостоятельно, то выставит на торги по заниженной цене. Тогда вы вообще рискуете остаться должником даже после продажи.

Есть вероятность, что ни один из перечисленных способов вам не подойдет, поскольку платить так или иначе придется, а денег нет и не предвидится в ближайшем будущем.

Еще один законный способ не платить кредит в декрете

Если вы не готовы оформлять отсрочки, кредитные каникулы или как-то иначе договариваться с банком, рассмотрите вероятность полного списания долгов. В ходе процедуры банкротства физических лиц обязательства будут аннулированы в связи с вашей финансовой несостоятельностью.

Сегодня возможно обанкротиться через МФЦ — по упрощенной схеме. Звоните или пишите — расскажем подробнее и подберем подходящий вам вариант.

Частые вопросы

Могут ли выселить маму с ребенком за долги в декрете?

Если это единственное жилье, то нет. Исключение — если квартира в ипотеке или залоге у банка. В этом случае вы действительно рискуете лишиться жилья, если вопрос с кредитом не будет решен.

Как доказать ухудшение материального положения, если кредитную карту банк прислал уже во время декрета?

Укажите на то, что оставались накопления, а в декрете были потрачены на нужды ребенка. Постепенно положение ухудшилось.

Наша команда

Максим Поляк

Руководитель департамента сопровождения процедур банкротства

Андрей Холуев

Ведущий юрист отдела банкротства физических лиц

Екатерина Урываева

Юрист отдела банкротства физических лиц

Исраил Хашагульгов

Ведущий юрист судебного департамента

Никита Облезнев

Ведущий эксперт по списанию долгов

Алена Иванова

Консультант по банкротству физ. лиц

Умиджон Акбаров

Юрист отдела банкротства физ. лиц

Гребцов Дмитрий

Консультант по банкротству физ. лиц

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты