Фнс Создаст Сервис Для Самозанятых В 2023 Году

Самозанятость позволяет легально вести бизнес и получать доход без риска штрафов за незаконную предпринимательскую деятельность.

Человек в статусе самозанятого без труда сможет подтвердить заработок при получении кредита или подаче документов на визу. При этом для самозанятых предусмотрены довольно привлекательные налоговые условия.

Если самозанятый сотрудничает с юрлицами, он платит 6% налога по итогам работы за месяц. С физлицами — 4%.

Оформить самозанятость через Госуслуги

Чтобы зарегистрироваться в качестве самозанятого на Госуслугах, вам понадобится учётная запись на портале, а также ваш ИНН. Узнать свой ИНН можно на сервисной странице ФНС.

После того как вы получили все данные:

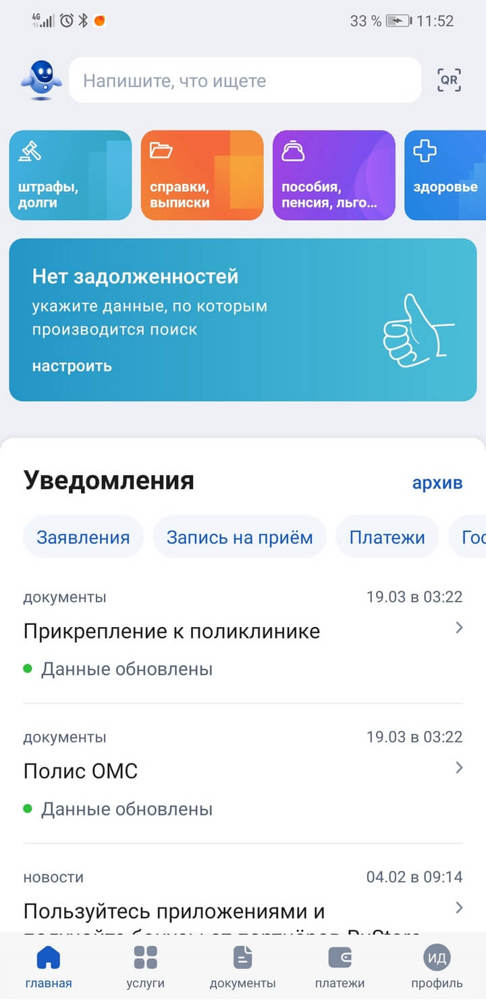

- Откройте приложение Госуслуги.

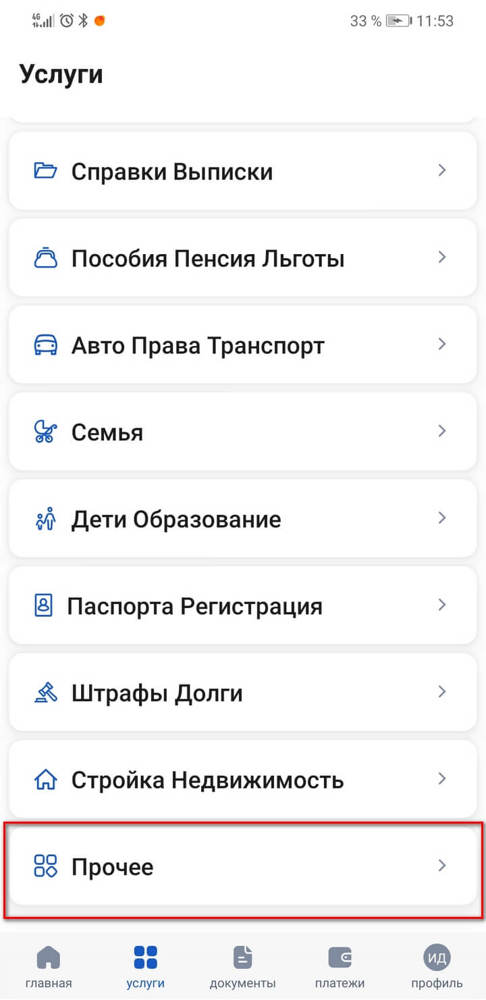

- Выберите раздел «Услуги» → «Прочее».

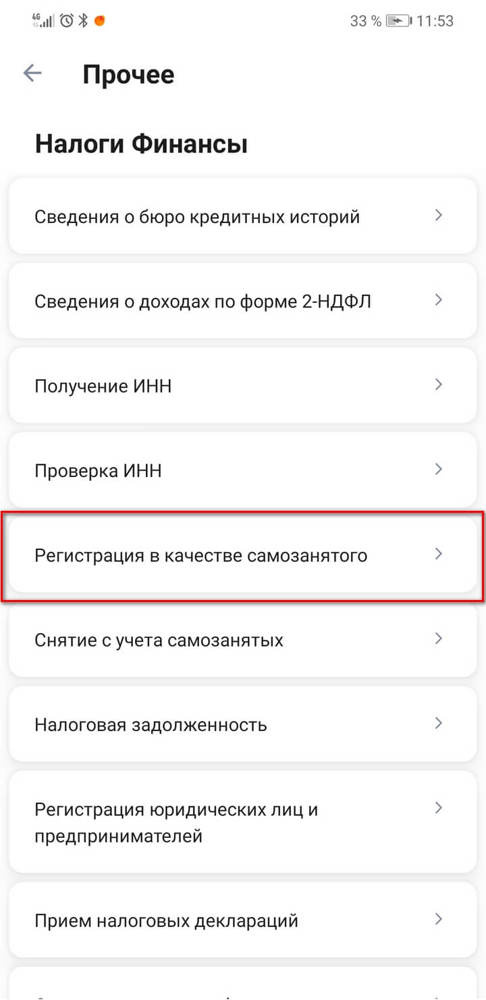

- Долистайте до раздела «Налоги и финансы» → «Регистрация в качестве самозанятого».

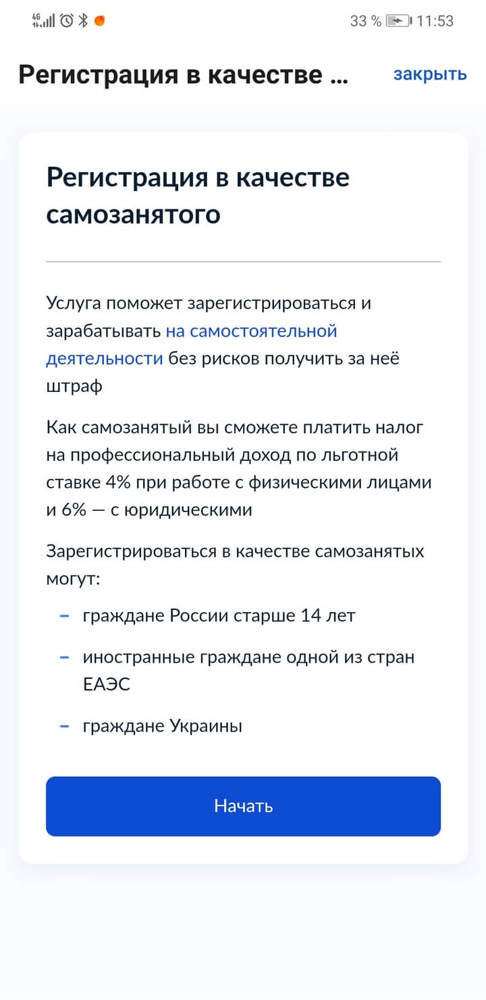

- Ознакомьтесь с информацией и нажмите кнопку «Начать».

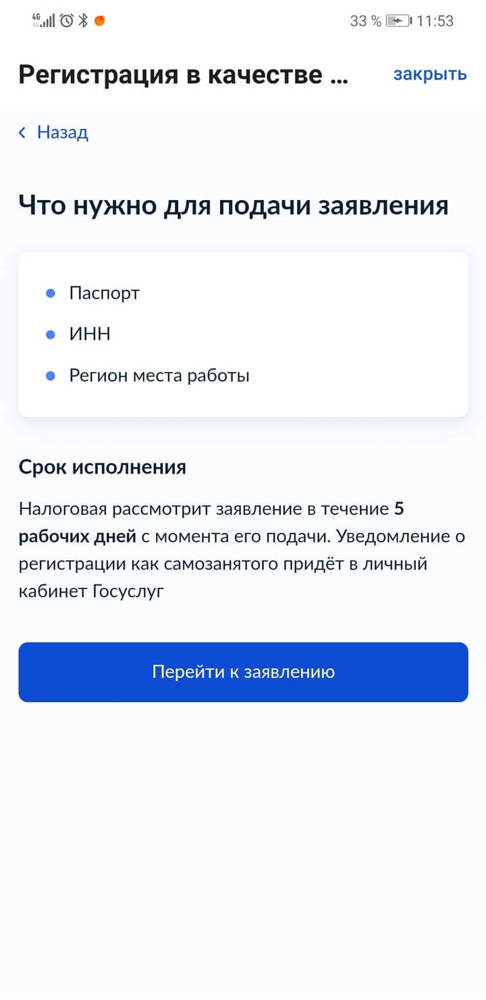

- Нажмите «Перейти к заявлению».

- Проверьте ваши паспортные данные.

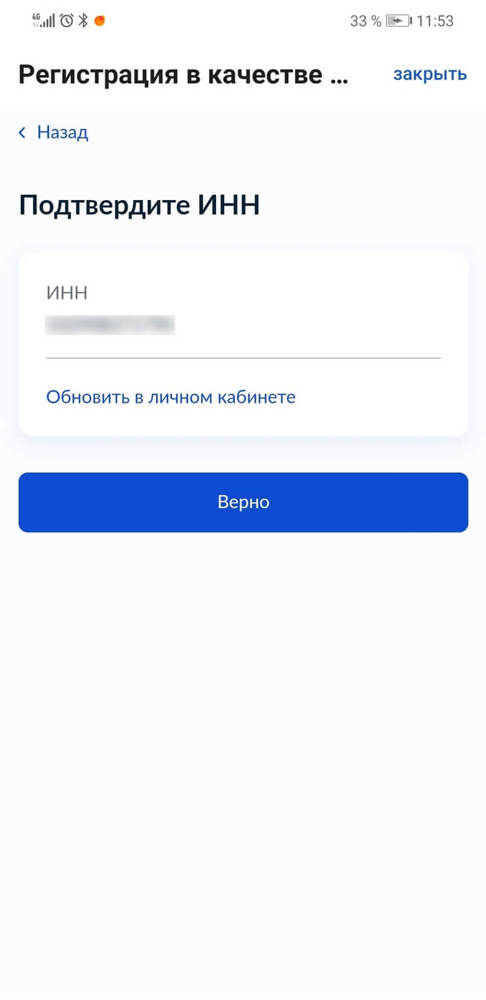

- Подтвердите ИНН.

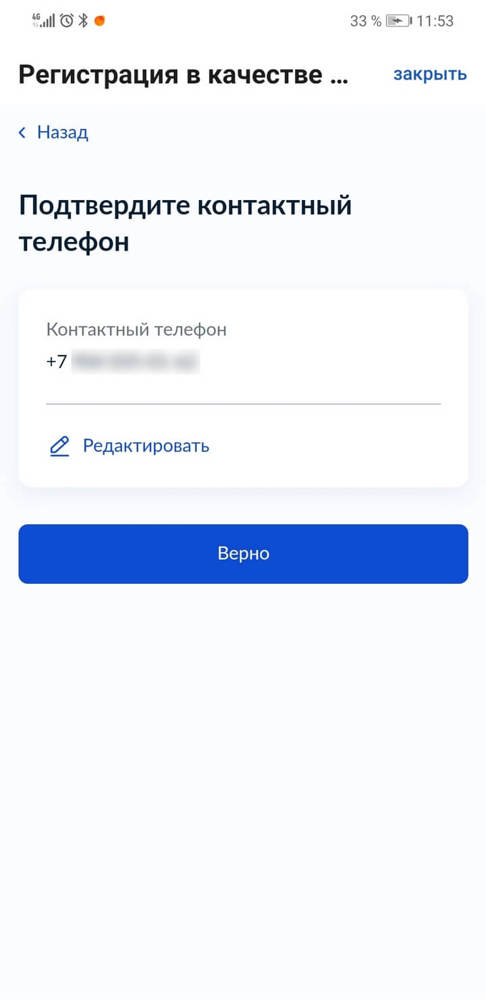

- Убедитесь, что в системе указан ваш актуальный номер телефона.

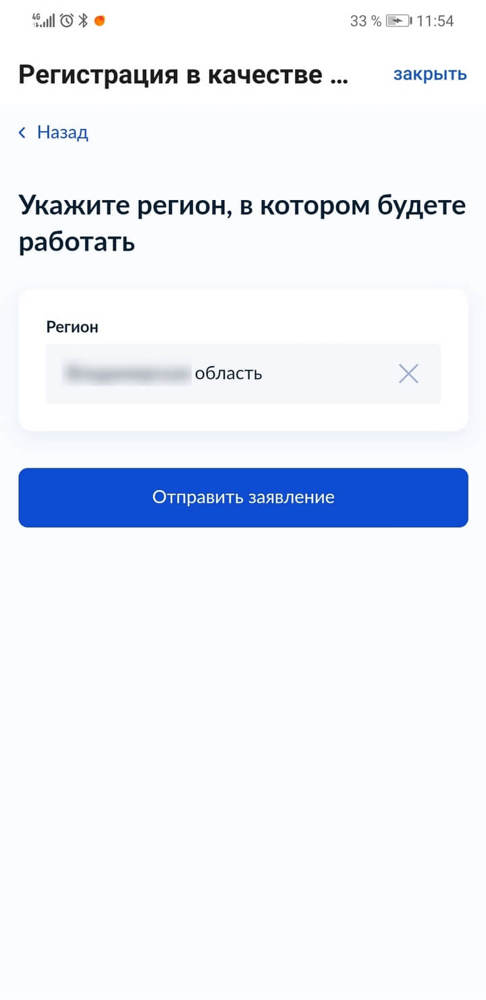

- Укажите регион, в котором будете работать, и нажмите на кнопку «Отправить заявление».

Налоговая рассматривает заявление в течение пяти рабочих дней. Когда заявка одобрена, вы получите в личном кабинете на Госуслугах уведомление о постановке на учёт в качестве самозанятого.

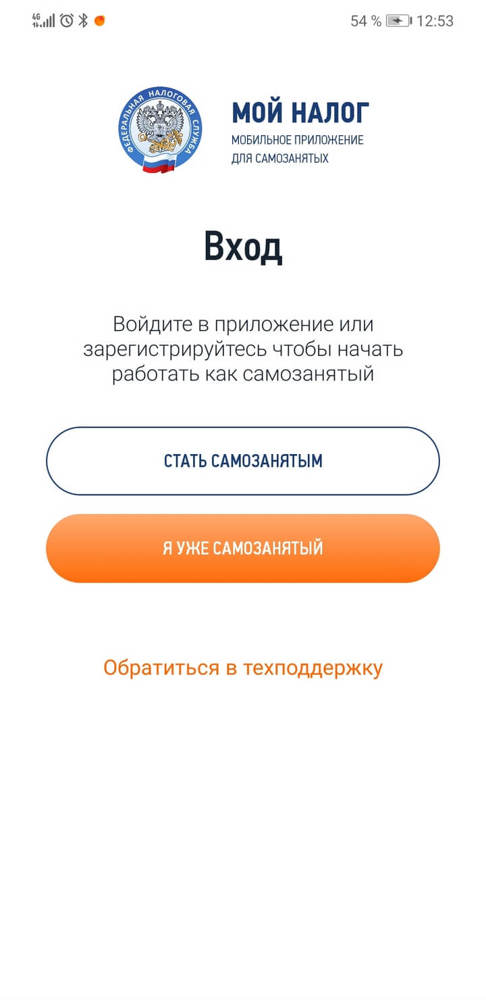

Зарегистрироваться через приложение «Мой налог»

«Мой налог» — это приложение для уплаты налогов по самозанятости. Здесь же можно оформить статус самозанятого, а поможет в этом учётка на Госуслугах. Вот как это сделать:

- Откройте приложение и нажмите кнопку «Стать самозанятым».

- В приложении доступны три способа регистрации: по паспорту, через личный кабинет физлица и с помощью учётки на Госуслугах. Для примера выберем третий.

- Пройдите авторизациб на Госуслугах.

- Придумайте четырёхзначный PIN-код для входа в приложение.

- При необходимости разрешите вход по отпечатку пальца.

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

- Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

- Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

- Кликните на «Зарегистрироваться».

- Нажмите на кнопку «Далее».

- Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

- Введите ИНН и пароль → «Далее» → «Подтвердить».

Как самозанятому платить налоги?

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

- Откройте приложение и нажмите на кнопку «Новая продажа».

- Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

- Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.

Особенности сотрудничества с самозанятыми в 2023 году

Преимущества сотрудничества компаний с самозанятыми

Сотрудничество с гражданами, оформившими себя как самозанятые, уплачивающие налог на профдоход, безусловно, несет в себе ряд преимуществ.

Основное преимущество состоит в том, что у компании-заказчика отсутствует необходимость удерживать НДФЛ и начислять страховые взносы на вознаграждения данным лицам. Самозанятые сами платят налог со своего дохода.

И это не НДФЛ, а налог на профессиональный доход (НПД), ставка которого, кстати говоря, ниже ставки НДФЛ, что дает преимущества и для самого гражданина. А от уплаты страховых взносов самозанятые и вовсе освобождены.

Соответственно, раз компания, выплачивающая доход самозанятому гражданину, не должна платить за него налог и страховые взносы, то, соответственно, она не обязана и заполнять по нему отчетность.

Именно поэтому некоторые организации даже выдвигают условие потенциальным внештатникам и предлагают зарегистрироваться им в качестве самозанятых.

Что проверить перед началом сотрудничества с самозанятым

Перед тем, как начать сотрудничать с самозанятым и пользоваться всеми преимуществами данного спецрежима, стоит проверить три момента.

Во-первых, действительно ли гражданин применяет режим самозанятого. Он может предоставить справку о регистрации в качестве плательщика НПД (она оформляется в приложении «Мой налог»).

Либо компания самостоятельно проверяет эту информацию с помощью специального сервиса, размещенного на сайте ФНС России. Поиск осуществляется по ИНН гражданина.

Узнать о его статусе как плательщика НПД можно на любую дату: сервис предусматривает возможность указания дат.

Во-вторых, убедитесь, что самозанятый не из числа бывших работников, с момента увольнения которых прошло меньше 2 лет. В п. 2 ст. 6 Федеральный закон от 27.11.

2018 № 422-ФЗ приведены виды доходов, которые не могут облагаться в рамках режима самозанятости.

К ним относится также доход от оказания услуг по договору ГПХ при условии, что заказчиком услуг/работ выступает организация, которая была работодателем самозанятого менее 2 лет назад.

В-третьих, проверьте, не подпадает ли доход, который будет получать самозанятый, под доход, в отношении которого режим самозанятости не применяется.

Например, компания планирует арендовать помещение у физлица, которое зарегистрировано в качестве плательщика НПД. Факта регистрации в качестве самозанятого недостаточно.

Нужно проверить, действительно, ли услуга по передаче в аренду помещения подпадает под режим самозанятости. А для этого имеет значение, какое именно помещение арендуется.

Если нежилое (например, под офис), то в этом случае доход за такую аренду не может облагаться в рамках спецрежима. Соответственно, в этом случае при выплате аренды компания обязана удержать НДФЛ.

Как показывает начавшаяся формироваться судебная практика, не исключены риски привлечения компании к ответственности за неудержание НДФЛ. Одно такое дело было рассмотрено Арбитражным судом Уральского округа (постановление от 23.09.2022 N Ф09-5746/22 по делу N А60-62971/2021).

Организация платила своему «самозанятому» директору за то, что тот предоставил свое жилое помещение под использования в качестве юридического адреса компании. Конечно, тот факт, что директор трудится по найму на организацию уже говорит о том, что выплачиваемые ему доходы не подпадают по НПД. Но суд об этом упоминает лишь вскользь, заостряя свое внимание на другом.

Больше всего судей смутил тот факт, что жилое помещение предоставлено физлицом обществу в целях, не отвечающих назначению жилого помещения.

Таким образом, даже если компания берет в аренду жилое помещение у самозанятого гражданина, одного лишь этого факта явно недостаточно, чтобы не удерживать НДФЛ при выплате арендной платы.

Квартира должна использоваться в качестве жилого помещения (например, для проживания в ней работников).

В противном случае – например, если арендуется квартира под офис или склад – необходимо удерживать НДФЛ при выплате аренды.

Нужен ли компании договор с самозанятым

В основном, договор нужен. Но если речь идет о разовой услуге, которая будет оказана «здесь и сейчас», то можно обойтись без составления письменного договора. На это обратила внимание ФНС в п. 2 письма от 20.02.

2019 № СД-4-3/2899@, указав, что «при оказании услуг по сделке, исполняемой немедленно при заключении договора, заключение договора в письменной форме не требуется. Факт заключения договора подтверждается уплатой заказчику соответствующей суммы за оказанные услуги».

Во всех остальных случаях отдельный договор в письменной форме нужно оформить.

При подготовке такого договора целесообразно включить в него следующие положения:

- сведения о статусе исполнителя (что он самозанятое лицо, уплачивающее НПД);

- обязанность по выдаче чека при оплате вознаграждения (можно также предусмотреть уплату штрафа за непредставление чека);

- обязанность гражданина уведомить компанию о снятии его с учета в качестве плательщика НПД и сроки такого уведомления (можно также предусмотреть уплату штрафа за несвоевременное уведомление).

Последнее положение особенно важно, ведь при изменении статуса у компании, как у источника выплаты дохода, появятся новые обязанности (по исчислению НДФЛ и, возможно, страховых взносов, если мы говорим об «обычном» гражданине, а не об ИП). Если этого условия нет в договоре или самозанятый не выполнит его, то нужно перед каждой выплатой вознаграждения проверять актуальность статуса самозанятого контрагента на официальном сайте ФНС.

Риски переквалификации в трудовой договор

Договор с самозанятым нужно оформить таким образом, чтобы указанные в нем положения налоговые органы не могли переквалифицировать в трудовой договор.

В противном случае налоговики обвинят компанию в том, что трудовые отношения она подменяет гражданско-правовыми, и, как следствие, будет доначислен НДФЛ со страховыми взносами (если вознаграждение будет подпадать под объект обложения взносами).

В связи с этим обращаем внимание на письмо ФНС России от 15.04.2022 № ЕА-4-15/4674, в котором приводится подробный список признаков и обстоятельств, указывающих на фактически сложившиеся трудовые отношения с самозанятым лицом. К ним, в частности, относятся следующие признаки:

- отсутствие в договоре конкретного объема работ (значение для сторон имеет сам процесс труда, а не достигнутый результат);

- договором установлена ежемесячная в определенной сумме оплата труда;

- из условий договора следует, что обеспечен контроль со стороны работодателя;

- обеспечение работодателем работника условиями труда;

- в течение календарного года размер вознаграждения не меняется (необходимо учитывать, что формирование вознаграждения за фактически отработанные дни противоречит правилам вознаграждения по договорам гражданско-правового характера);

- трудовой договор предусматривает подчинение работника внутреннему трудовому распорядку, его составным элементом является выполнение в процессе труда распоряжений работодателя, за ненадлежащее выполнение которых работник может нести дисциплинарную ответственность;

- договоры носят не разовый, а систематический характер и заключаются на год или до окончания календарного года;

- инфраструктурная зависимость (работы осуществляются материалами, инструментами, оборудованием и на территории общества).

Чек от самозанятого

Начиная сотрудничать с самозанятыми, следует знать, что на каждый расчет необходимо получать от него специальный чек.

Чек от самозанятого имеет для компании важное значение, поскольку при его отсутствии не получится отнести на расходы, учитываемые при налогообложении, стоимость приобретенных у самозанятого услуг. Об этом прямо сказано в п. 8−9 ст. 15 Закона № 422-ФЗ.

Чек самозанятый формирует в мобильном приложении (веб-кабинете) «Мой налог». Чек может быть передан покупателю (заказчику) в электронной форме или на бумажном носителе (п. 4 ст. 14 Закона № 422-ФЗ). Если чек был передан в электронном виде, то у компании он может храниться как в электронной форме, так и в распечатанном виде (п. 5 письма ФНС России от 20.02.2019 № СД-4-3/2899).

В чеке должны быть заполнены обязательные реквизиты, приведенные в п. 6 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ (в частности, ФИО и ИНН самозанятого, ИНН компании-заказчика, дата и время расчета, наименование услуг, стоимость услуг, специальный QR-код).

Дата оформления чека зависит от момента и способа оплаты. Момент подписания акта оказанных услуг (если таковой составляется) значения здесь не имеет.

Сформировать и направить заказчику чек самозанятый гражданин обязан (п. 3 ст. 14 Закона № 422-ФЗ):

- в момент оплаты наличными или электронными деньгами, в том числе, при оплате через онлайн-банк, мобильный банк, с помощью электронного кошелька;

- не позднее 9-го числа месяца, следующего за налоговым периодом, по безналичным поступлениям от покупателей и заказчиков.

Возникнут ли у компании-заказчика налоговые риски, если чек был оформлен самозанятым с опозданием? По данному поводу отметим, что налоговые риски в полной мере исключить нельзя. Налоговые органы могут признать такой чек документом, оформленным с нарушениями, а значит, документом, на основании которого нельзя учесть расходы.

Официальные разъяснения по этому вопросу пока отсутствуют. Однако мы считаем, что организация имеет право учесть расходы на основании такого чека, поскольку соблюдено предусмотренное Законом № 422-ФЗ условие о наличии чека.

А факт нарушения срока оформления самозанятым не должен негативно отражаться на сотрудничающей с ним компании.

К тому же согласно п. 1 ст.

252 НК РФ «под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором)».

Если допустить, что чек, составленный за пределами установленного срока, не является документом, оформленным в соответствии с законодательством, то в таком случае его можно отнести к документу, косвенно подтверждающему произведенные расходы. А если дополнительно имеется акт оказанных услуг, полученный от самозанятого, то тем более расход считается документально подтвержденным.

Должен ли самозанятый составлять акт выполненных работ

Еще один вопрос, который часто встает перед компаниями: необходимо ли требовать от самозанятого оформления акта на свои услуги или достаточно одного чека?

В случае, когда оплата услуг самозанятого производится авансом, то акт, конечно же, необходим. Он зафиксирует факт оказания услуг, и из него будет видно, к какому периоду относятся расходы, а значит, в каком периоде следует отразить стоимость услуг (п. 1 ст. 272 НК РФ).

А нужно ли оформлять акт в случае постоплаты услуг самозанятого? Полной ясности в этом вопросе нет. Например, в п. 4 Письма ФНС России от 20.02.

2019 № СД-4-3/2899 было пояснено, что обязательным для учета расходов является чек от самозанятого, а «акт может выступать дополнительным документом, отражающим период или дату оказания услуги, для целей налогового учета расходов покупателя, например, при наличии предоплаты».

То есть чиновники обозначили акт в качестве дополнительного (необязательного) документа, и то только в случае оплаты услуг на условиях предоплаты.

Однако позже на сайте ФНС России вышла информация о том, что «для налогового учета расходов покупателя (например, при наличии предоплаты) акт о выполнении работ (оказании услуг) необходим. Он является документом, подтверждающим факт их исполнения, а также отражает период или дату их оказания» (информация ФНС от 26.08.2021).

Мы считаем, что акт лучше оформлять, поскольку формально чек в большей степени является документом, подтверждающим оплату услуг, а не факт их оказания. Кроме того, прием работ по акту характерен для гражданско-правовых отношений. А в данном случае нужно, чтобы в сделках с самозанятыми налоговики не увидели признаков трудовых договоров.

Значит, наличие актов лишний раз подтвердит, что с самозанятым компания-заказчик работает по договору оказания работ или услуг, а не по трудовому договору. В акте будет зафиксирован определенный объем оказанных услуг и соответствующая этому объему стоимость.

И тогда актом можно будет обосновать, почему в одном месяце стоимость услуг была одна, а в следующем – другая.

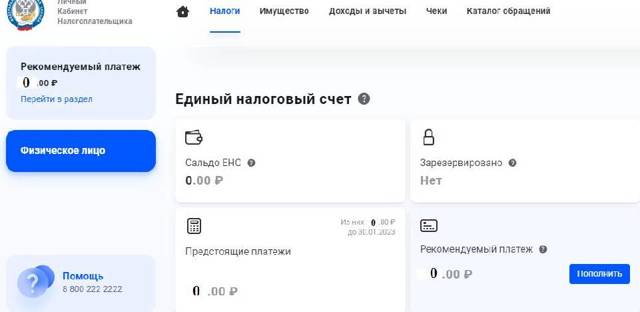

Как самозанятым перейти на ЕНП

Самозанятые, похоже, наименее пострадавшая от новой системы расчетов с бюджетом часть предпринимателей. Но и для них есть нововведения. Рассказываем, как взаимодействуют ЕНП и самозанятость с 2023 года.

Единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП) — термины, взбудоражившие бизнес-сообщество и резко поднявшие популярность седативных препаратов у бухгалтеров.

Смысл нововведения состоит в том, что все (ну, не совсем все, скажем так — большинство) налоговые платежи, сборы, страховые взносы поступают на единый счет, с которого затем распределяются силами налоговой службы. Распределение по ИНН плательщиков и КБК конкретных налогов происходит в соответствии с поданными декларациями или уведомлениями об исчисленных суммах налогов, авансов, сборов, страховых взносов.

Законодатель «пощадил» самозанятых граждан: они сами решат, будут ли они платить НПД в составе единого платежа (ЕНП) или оставят все, как прежде.

Подробнее: что такое ЕНП и кто его применяет

Что изменится для самозанятых после перехода на ЕНП

Статус самозанятого предполагает уплату только одного налога — на профессиональный доход (НПД).

Однако, как и большинство граждан, физические лица, зарегистрированные в качестве самозанятых, уплачивают налог на имущество, земельный и транспортный налоги, НДФЛ.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=ygVR0KTQvdGBINCh0L7Qt9C00LDRgdGCINCh0LXRgNCy0LjRgSDQlNC70Y8g0KHQsNC80L7Qt9Cw0L3Rj9GC0YvRhSDQkiAyMDIzINCT0L7QtNGD

Сейчас в своем личном кабинете налогоплательщика — физического лица мы видим сальдо расчетов с бюджетом по всем налоговым платежам. Туда же добавится и НПД, если так пожелает самозанятый плательщик.

В любом случае учтите: срок уплаты НПД с 2023 года перенесен с 25-го на 28-ое число месяца. Имущественные налоги уплачиваются по-прежнему — до 1 декабря.

Как самозанятому перейти на ЕНП

Никаких особых процедур для перехода на ЕНС для самозанятых в 2023 году не требуется. Просто пополните единый налоговый счет через личный кабинет на сайте ФНС.

Алгоритм уплаты налога на профессиональный доход без использования ЕНС для самозанятых не изменился. Его вносим в бюджет как удобно:

- через мобильное приложение «Мой налог» или веб-кабинет «Мой налог»;

- через мобильное приложение банка;

- через портал Госуслуги;

- в банке, через банкомат или платежный терминал;

- через оператора электронной площадки, если вы пользуетесь ее услугами.

Как самозанятому работать с ЕНС

Перечисляя деньги по реквизитам ЕНС, надо понимать, что налоговая распределит их самостоятельно, независимо от ваших предпочтений, в следующей последовательности:

- недоимки;

- текущие налоги;

- пени;

- штрафы.

Если денег на едином счете хватает на все эти «радости», то все нормально, вы рассчитались с бюджетом и можете спать спокойно. Если денег маловато, их распределение происходит пропорционально суммам обязательств. То есть какие-то позиции не будут закрыты полностью, сальдо останется отрицательным.

- Если самозанятый гражданин не желает смешивать НПД с имущественными налогами и НДФЛ (фактически со своими же обязательствами, но просто как физического лица), то он может уплачивать НПД отдельно, как и прежде.

- Насколько выгоден или удобен ЕНС для самозанятых граждан, однозначно определить затруднительно.

- Кому-то удобно забрасывать деньги на ЕНС и следить только за сальдо, а кто-то предпочтет отслеживать НПД отдельно от других налогов.

Читайте по теме:

- как произвести уплату ЕНП;

- какой КБК использовать для уплаты ЕНП.

Как стать самозанятым: пошаговая инструкция

Итак, положительные стороны самозанятости:

• Стать самозанятым просто. Не нужно собирать документы и даже выходить из дома. • Отчётность и дополнительные налоги отсутствуют. Достаточно после каждой оказанной услуги формировать и выдавать покупателю электронный чек.

• Работать как самозанятые могут все: и не работающие в даный момент в найме, и официально трудоустроенные специалисты (кроме государственных и муниципальных служащих), и ИП.

• Самозанятые могут сотрудничать с любыми организациями — по договорам об оказании услуг, авторского заказа или подряда.

• Каждый самозанятый получает бонус в размере 10 000 ₽ при регистрации, который используется для оплаты налога. До тех пор, пока не исчерпана бонусная сумма, человек платит пониженную ставку — 3% от дохода, полученного от физических лиц, и 4% от дохода, полученного от юридических лиц.

• Есть возможность пользоваться информационной и образовательной поддержкой от государства (например, такой как онлайн-курсы в центре «Мой бизнес» и бесплатные коворкинги для самозанятых).

Но важно помнить, что самозанятость имеет и некоторые ограничения:

• Можно оказывать только определённый перечень услуг: допустим, нельзя перепродавать чужие товары или заниматься подакцизной продукцией. Полный перечень запрещённой работы прописан в ч. 2 ст. 4 закона о налоге для самозанятых.

• Сумма доходов в год не должна превышать 2 400 000 ₽.

• Нельзя нанимать сотрудников, но не запрещено взаимодействовать с другими подрядчиками для выполнения заказа по договорённости.

Татьяна Нечаева, старший юрист hh.ru, эксперт по трудовому праву, говорит, что, если вы хотите оказывать услуги крупным заказчикам, оформление статуса упростит сотрудничество: заключать договор с физическим лицом организации сложнее, это требует большей внимательности, так как заказчик услуг будет выступать в качестве налогового агента и удерживать налоги на доходы физических лиц.

https://www.youtube.com/watch?v=4Pw-BTQIOLA\u0026pp=YAHIAQE%3D

Не удивительно, что компании всё больше предпочитают работать именно с самозанятыми, потому что:

• не нужно нанимать человека в штат, а значит — тратить время и бюджет на его подбор и содержание;

• все выплаты в налоговую лежат на стороне подрядчика и уже входят в оговорённую стоимость заказа;

• нет обязательств в предоставлении трудовых гарантий, вроде больничных и отпусков, которыми обладают сотрудники;

• легко прекратить сотрудничество, когда компания больше не нуждается в услугах конкретного специалиста.

На hh.ru многие организации указывают в объявлении с предложением о выполнении работы, что рассматривают только кандидатов с оформленной самозанятостью или ИП, но второй вариант предполагает большую бумажную волокиту и ответственность для исполнителя в сравнении с самозанятостью.

«Мой налог» — это официальное приложение ФНС России для плательщиков НПД. Оформить самозанятость и вести деятельность возможно и в веб-версии на компьютере, но приложение на телефоне позволяет заглянуть в личный кабинет в любой момент. Скачать его можно по ссылке в:

Приложение «Мой налог» для самозанятых: функции и возможности

Приложение «Мой налог» создано специально для самозанятых: в нём можно быстро зарегистрироваться в качестве плательщика налога на профессиональный доход (НПД) и взаимодействовать с налоговым органом — вносить доходы, получать чеки и уведомления о начисленных налогах, оплачивать налоги. В статье расскажем о функциях и возможностях мобильного приложения.

Зачем нужно приложение «Мой налог»?

С помощью приложения самозанятый может легально вести бизнес:

- После прохождения регистрации сразу предоставляется возможность получить справку о постановке на учёт в качестве самозанятого, чтобы отправить заказчику услуг или работ, если он об этом попросит.

- Получив оплату, самозанятый вносит в приложение свой доход, а ФНС рассчитывает налог. Можно подключить автоплатежи, привязав банковскую карту, каждый раз оплачивать самостоятельно через приложение или формировать квитанцию на оплату.

- После внесения оплаты самозанятый получает чек, который направляет заказчику.

С помощью приложения также легко выйти из статуса самозанятого: для этого необходимо войти в профиль и нажать кнопку «Сняться с учёта НПД».

Функции приложения

Пользоваться мобильным приложением для самозанятых достаточно просто и удобно. И если раньше у пользователей было много жалоб по поводу зависания приложения, то сейчас оно работает бесперебойно, а ФНС постоянно работает над улучшением его функциональности. Так, например, в феврале 2022 года появилась возможность настройки безналичной оплаты товаров, работ или услуг самозанятого.

Рассмотрим основные функции приложения:

1. Регистрация самозанятости

При регистрации в приложении одновременно осуществляется постановка на учёт в качестве плательщика НПД. Зарегистрироваться можно тремя способами:

-

По паспортным данным (для этого нужно заранее приготовить паспорт, чтобы в ходе регистрации отсканировать вторую и третью страницы, а также сделать селфи для идентификации).

-

С помощью логина и пароля к личному кабинету налогоплательщика (доступ к ЛК можно получить в любом налоговом органе, за исключением территориальных органов ФНС России, к функциям которых не относится взаимодействие с физическими лицами).

-

С помощью логина и пароля к личному кабинету на Едином портале государственных и муниципальных услуг (при этом учётная запись в ЕСИА должна быть подтверждённой).

В Приказе № ЕД-7-20/106@ от 14.02.2022 ФНС даёт подробные разъяснения по каждому способу регистрации, а также устанавливает правила пользования приложением «Мой налог».

Окончательным шагом регистрации, независимо от выбранного способа, является формирование ПИН-кода, который потом будет использоваться для входа в приложение.

2. Фиксация дохода и расчёт налога

Чтобы зафиксировать доход, необходимо на главной странице приложения нажать кнопку «Новая продажа». Далее нужно выставить дату продажи, указать название услуг/работ/товаров, сумму и покупателя.

Если услуги предоставляются по договору, то название может быть таким — «Услуги IT-специалиста по договору (номер) от (дата)». Юридические лица всё чаще стали заключать с самозанятыми договоры на оказание услуг, хотя закон этого не требует.

Современные онлайн-сервисы помогают им организовать удобный электронный документооборот с самозанятыми и хранить все документы в одном месте.

Если покупателем является юридическое лицо, то нужно указать его ИНН и наименование организации.

Кстати, удобно то, что при первичном вводе приложение запоминает наименования продажи и данные юридического лица, а при повторном вводе аналогичной продажи срабатывает автозаполнение, и можно выбрать нужные данные из сохранённых. Затем нужно выбрать одну из предложенных кнопок — «Выдать чек» или «Выдать счёт».

Новое в налоге самозанятых в 2023 году

Налог на профессиональный доход действует с 2019 года. Его полюбили за низкую ставку, отсутствие отчётов и обязанности подключать онлайн-кассу. В этом материале мы собрали новшества и уточнения по НПД на сегодняшний день.

Подробно о том, кто такие самозанятые и как платить НПД, рассказали в отдельной статье ????

А вот свежая редакция Закона о НПД от 27.11.2018 № 422-ФЗ ????

Теперь к новостям.

Енп и перенос срока уплаты налога на 28 число

Самая громкая новость — переход на ЕНП ????

С 1 января 2023 года введен единый налоговый платеж — ЕНП. Это когда все налоги платят одной платёжкой в единый срок через единый налоговый счёт (ЕНС).

В жизни самозанятых ЕНП поменял три момента:

- Налог теперь надо платить до 28 числа следующего месяца. Раньше — до 25 числа. Напомним, что НПД платят помесячно.

- Оплатить налог теперь можно двумя способами. Первый: как и раньше — через мобильное приложение «Мой налог». И второй — новый: через личный кабинет налогоплательщика в составе ЕНП. К примеру, так можно в один клик оплатить НПД и пенсионный взносы, если самозанятый подписывался на них в приложении. Деньги надо перевести на свой ЕНС, дальше налоговая сама распределит их по всем налогам. Первым делом деньги спишут на недоимку, и начнут с более ранней. Пени за просрочку насчитают на недоимку по всем налогам вместе, а не только по НПД.

- Если не заплатить налог, налоговая пришлет требование об уплате. На это у неё есть три месяца, если долг больше 3000 ₽, и один год, если сумма меньше. Заплатить по требованию нужно в течение восьми дней. После налоговая заблокирует банковский счёт и снимет деньги принудительно. Раньше срок для требования был 10 дней. Основание: ст. 69 и 70 НК РФ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Больше иностранцев могут стать самозанятыми

С 1 января 2023 года применять НПД можно на территории города Байконур в Казахстане. Напомним, что, помимо россиян, самозанятыми могут быть граждане стран ЕАЭС — это Беларусь, Армения, Казахстан и Киргизия. Как иностранцу применять спецрежим, прописано в ст. 5 Закона о НПД.

Регистрация и вход через Госуслуги

Зарегистрировать самозанятость теперь можно через учётную запись Госуслуг. Войти в приложение «Мой налог» — тоже. Точно также через Госуслуги можно сняться с учёта как плательщик НПД.

Перейти с УСН на НПД без уведомления при закрытии ИП

Это новость для ИП, намеренных трансформироваться в самозанятых ????

ИП может перейти на налог самозанятого. Это избавит от отчётов и страховых взносов. Но совмещать НПД с другими спецрежимами запрещено. Поэтому ИП должен отказаться от УСН или ЕСХН в течение месяца после регистрации в «Мой налог». Для этого надо отправить уведомление об отказе. Если опоздать или не отправить его вообще, налоговая аннулирует самозанятость — как будто у ИП её и вовсе не было.

Если же предприниматель зарегистрировался в «Мой налог» и в течение месяца закрыл ИП, то уведомление об отказе от УСН подавать не надо. И будет считаться, что с УСН он снялся с даты регистрации самозанятости. Это пояснил Минфин в письме от 14 ноября 2022 г. N 03-11-10/110702.

Самозанятые смогут регистрировать бренды

На подходе — долгожданное изменение????

С 29 июня 2023 года самозанятые смогут регистрировать товарные знаки. Это даст возможность развивать и защищать созданный бренд точно так же как ИП и компании. Пока самозанятые имеют интеллектуальные права только на логотип. Но и его можно защищать от копирования, пока закон про товарные знаки ещё не вступил в силу. Подробности в нашем разборе.

Принимать оплату от клиентов можно онлайн в «Мой налог»

Через «Мой налог» можно выставить счёт на оплату, и клиент оплатит его онлайн. Услуга эквайринга подключается в разделе «Платежи». ФНС на этот случай составила инструкцию.

Статья актуальна на 01.03.2023

Фнс создаст сервис для самозанятых в 2023 году – Olgagp

Налоговая служба в ближайшее время планирует запустить сервис платежей для самозанятых напрямую из приложения «Мой налог», узнали «Известия». По данным источников, новый функционал позволит работающим на себя выставлять счета для покупателей и отправлять их на почту или в любой мессенджер.

Информацию о планируемом нововведении подтвердили участники рынка. Опрошенные «Известиями» эксперты считают, что потребность в появлении такого сервиса высока.

Его правильная реализация позволит снизить размер комиссии на рынке, которые порой доходят до 5% от суммы трансакции, рассчитывают специалисты.

Сервис на службу

ФНС планирует в приложение «Мой налог» для фрилансеров внедрить сервис платежей, рассказали «Известиям» источники из числа участников рынка. Отмечается, что новый функционал может заработать уже в феврале этого года.

В особенности сервис будет полезен для тех, у кого нет своего сайта, так как им больше не нужно будет регистрироваться в сторонних платежных сервисах. Всё будет аккумулировано в «Моем налоге», который есть у каждого гражданина со статусом самозанятого.

Ему остается только выбрать в приложении платежный сервис: далее будет выставлен счет для покупателей и отправлен на почту или в любой мессенджер, где клиент, оплатив всё, получает электронный чек.

Налог на профессиональный доход (НПД) — сбор с самозанятых — введен 1 января 2019-го. Под самозанятыми понимаются физлица, которые работают на себя и зарабатывают в год не более 2,4 млн рублей. Чтобы получить такой статус граждане регистрируются в приложении «Мой налог» и платят сбор в размере 4% при работе с физлицами и 6% — с юрлицами и ИП.

https://www.youtube.com/watch?v=jq8jC5LRjaE\u0026pp=ygVR0KTQvdGBINCh0L7Qt9C00LDRgdGCINCh0LXRgNCy0LjRgSDQlNC70Y8g0KHQsNC80L7Qt9Cw0L3Rj9GC0YvRhSDQkiAyMDIzINCT0L7QtNGD

По итогам 2021 года в РФ зарегистрировано 3,5 млн самозанятых. Чаще всего они работают в такси и курьерами, оказывают маркетинговые услуги и сдают квартиры в аренду.

В ЮMoney «Известиям» сказали, что компания в курсе внедрения налоговой службой нового функционала. Рассматривается возможность интеграции с сервисом, отметили в пресс-службе.

Самозанятые используют ЮKassa (платежный сервис ЮMoney) для приема платежей: в декабре прошлого года оборот увеличился в четыре раза (на 323%) по сравнению с декабрем 2020-го.

За это же время число оплаченных заказов выросло в 3,5 раза, а средний чек достиг 1250 рублей (увеличился на 22%), добавили там.

Функция по приему платежей напрямую в «Моем налоге» будет удобна для самозанятых, подчеркнул коммерческий директор НКО «Монета» Сергей Смирнов: сейчас, для того чтобы организовать его, им нужно подключаться к одному из платежных сервисов.

— В особенности новый функционал будет актуален для тех, у кого нет непрерывного потока заказов или своего сайта. Также инвойсы через приложение заинтересуют самозанятых, работающих в офлайне, — уточнил он.

«Известия» направили в ФНС запрос о том, когда планируется запуск нового сервиса и какой будет схема его работы.

Россияне могут рассчитывать не только на особые кредитные условия, но и на компенсацию некоторых затрат

Институт развивается

Самозанятый может принимать оплату любым способом: перечислением на расчетный счет; безналичным платежом через сервис интернет-эквайринга; корпоративной банковской картой через POS-терминал; наличными, рассказал руководитель центра молодежных инициатив АСИ Александр Вайно. Он уточнил: если самозанятый получает оплату перечислением, необходимо соблюсти очередность — сначала получить деньги и только потом сформировать чек в приложении «Мой налог» или через приложения уполномоченных банков.

Потребность в новом сервисе ФНС высока, уверен гендиректор INPRO.digital Виталий Арбузов: с точки зрения заказчика, было бы удобно получать систематизированные счета, тогда бухгалтерия смогла бы быстро и легко их обрабатывать. Это также упростит жизнь самозанятым, поскольку иногда работа с документами, даже такими простыми, как счета и чеки, препятствует развитию дела, считает он.

Вместе с тем, по мнению гендиректора платформы по работе с самозанятыми «Рокет Ворк» Анастасии Усковой, появление собственного платежного сервиса внутри приложения «Мой налог» позволит сделать перечисления более прозрачными и снизить число кейсов недекларирования дохода. Но популярность будущего функционала напрямую зависит от его удобства и размера взимаемой комиссии за операции, уверена она.

— Комиссия однозначно должна быть ниже, чем у конкурентов, а уровень защищенности платежей — не хуже.

Всё это в совокупности может переломить ситуацию на рынке и заставить сторонние сервисы снизить комиссию, чтобы оставаться конкурентоспособными.

Сейчас у некоторых платформ с функцией выставления счета она достаточно весомая и может доходить до 5% от суммы трансакции, — добавила Анастасия Ускова.

В России рынок самозанятых растет высокими темпами: число физлиц со статусом плательщика НПД за прошлый год увеличилось с 1,5 млн до 3,6 млн, констатировал Александр Вайно из АСИ. Это рекордный прирост за весь период существования режима. Налоговый режим очень простой, это удобный способ для физлица попробовать вести свое дело легально, пояснил эксперт.

По его словам, режим крайне эффективен с точки зрения выведения из серой зоны молодых граждан, ведущих предпринимательскую деятельность.

Вместе с тем у режима есть несколько важных недостатков, которые государству следует решить, считает член генерального совета «Деловой России» Алексей Мостовщиков.

Среди них — отсутствие возможности получать налоговые вычеты, неочевидная система накопления пенсии, а также недостаточная агитационная кампания по привлечению людей для принятия этого статуса.

В Минэке не ответили на запрос «Известий» о том, какие сервисы, помимо платежных, государство планирует внедрять для повышения удобства работы самозанятых.

В России создали новый портал для самозанятых

Общероссийский народный фронт (ОНФ) создал сервис для самозанятых, который поможет начать собственное дело. Об этом 27 апреля рассказала заместитель министра экономического развития РФ Татьяна Илюшникова.

Известно, что с помощью портала «Самозанятость», созданного при поддержке Минэкономразвития, Минтруда и Федеральной налоговой службы, можно узнать обо всех подводных камнях такой деятельности, а также расширить клиентскую базу.

«Они объединяют типичный круг какого-то вида деятельности, между собой общаются, обмениваются лучшими практиками и, как сейчас модно говорить, болью бизнеса», — цитирует РЕН ТВ слова Илюшниковой.

https://www.youtube.com/watch?v=jq8jC5LRjaE\u0026pp=YAHIAQE%3D

Главная цель сервиса — популяризировать самозанятость среди тех россиян, что работают на себя.

Ранее, 29 марта, стало известно, что правительство России запланировало упростить процедуру получения самозанятыми гражданами льготных кредитов. Речь идет о том, чтобы до конца года у них появилась возможность подать заявку на получение льготного займа через портал госуслуг.

Денежные средства можно будет направить на инвестиционные цели, рефинансирование и пополнение оборота.

26 марта замминистра финансов Алексей Сазанов сообщал, что каждый день в России около 5 тыс. человек регистрируются в качестве самозанятых.

Среди основных видов деятельности самозанятых он выделил перевозку пассажиров, доставку, строительство, консультирование, сдачу в аренду квартир.

Авторское право на систему визуализации содержимого портала iz.ru, а также на исходные данные, включая тексты, фотографии, аудио- и видеоматериалы, графические изображения, иные произведения и товарные знаки принадлежит ООО «МИЦ «Известия». Указанная информация охраняется в соответствии с законодательством РФ и международными соглашениями.

Частичное цитирование возможно только при условии гиперссылки на iz.ru.

- АО «АБ «РОССИЯ» — партнер рубрики «Экономика»

- Сайт функционирует при финансовой поддержке Министерства цифрового развития, связи и массовых коммуникаций Российской Федерации.

- Ответственность за содержание любых рекламных материалов, размещенных на портале, несет рекламодатель.

- Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

- Партнерские проекты/материалы опубликованы на коммерческой основе.

- Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций. Свидетельства о регистрации ЭЛ № ФС 77 — 76208 от 8 июля 2019 года, ЭЛ № ФС 77 — 72003 от 26 декабря 2019 года

«Тинькофф» запустил в приложении сервис для отчётов и уплаты налогов самозанятых Статьи редакции

В приложении также можно зарегистрироваться как самозанятый.

- Через сервис в приложении «Тинькофф» можно принимать платежи как самозанятый, выставлять чеки, заявлять о доходах в ФНС и платить налоги.

- Все операции можно проводить на одну карту, налог будет считаться только с профессионального дохода — операции выбирает сам самозанятый. Чтобы задекларировать переводы от клиентов, надо указать от кого и за что поступили деньги. Если доход заявили по ошибке, его можно отозвать.

- Из приложения можно отправлять чек — после формирования его в налоговой банк пришлёт уведомление. Также от ФНС будут приходить квитанции для оплаты налога, его можно будет оплатить в приложении.

- Если доход превысит предельный уровень для самозанятых в 2,4 млн рублей в год или появятся наёмные работники, можно будет перейти на ИП сразу в приложении.

- Для регистрации самозанятости нужна дебетовая карта «Тинькофф» и мобильное приложение банка. В разделе «Открыть новый продукт» на главном экране приложения нужно выбрать «Самозанятость», ввести регион и сферу деятельности — остальные данные подтянутся автоматически. Оформление занимает 5–10 минут, в отдельных случаях до пяти дней в зависимости от ответа ФНС.

- В сентябре 2020 года «Тинькофф» запустил сервис для бизнеса, который помогает выплачивать вознаграждения самозанятым. А в 2021-м компания купила сервис Jump.Finance, который помогает автоматизировать процесс.

- Аналогичный сервис для самозанятых есть у ФНС, «ЮMoney», «Сбера», «Альфа-банка» и других.

- Заплотил нолог и получил блок по 115 фз

- А чего ждать, моложе, чем сегодня, мы уже не будет, так что понеслась!

- Приложение «Мой налог» вполне удобное, ну и дефолтная шутка про комиссию $200)

Кто-нибудь может без сарказма объяснить, зачем все эти сервисы от банков, если есть Мой Налог и на буке, и на смартфоне, и скачивают его даже пенсионерки с помощью родных? Вот недавно просто мама приятельницы решила сдавать квартиру «полноценно». Зачем ещё одно звено? Мой налог элементарен к пониманию, прям вот даже я освоила в начале 19-го, а тут через 3 года Тинь уже не знает, на чём ещё комиссию взять?

Вроде как сдача недвижимости в аренду под 4-6% самозанятых не попадает. Нужно платить 13%

Хз. Но без регистрации у них, банки комиссию задирают при переводе со счета ИП внутри банка, на счёт самозанятого. Тинькофф хочет около +1-2% сверху за перевод. Везде кто то хочет нае. Ой заработать свой процент.

эти сервисы от банков для автоматической регистрации дохода в налоговой.

все верно, Тинь уже не знает, на чём ещё комиссию взять

Если банк для бизнеса у вас один, то он лучше вас знает все поступления от контрагентов и может вовремя и корректно рассчитывать суммы налогов к уплате. Такое «моё дело» и «контур» на минималках.

У меня точка. Все считают автоматом. Деньги сразу приходят в копилку, и автоматом оплачиваются в налоговую.

Если тебе приходят деньги безналом. То что бы т выдвать чек в Мой налог, надо переписывать как минимум сумму. Если сум достаточно много разных, то это чревато косяком в какой-нибудь сумме, что повлечет последствия. В банковском же приложении на нужную сумму кликаешь — выдать чек, остается только вставить инн клиента.

Суперапп типа. Отдельно новость в топе это занос денег извне. По факту, кто-то столкнувшись, поймет, что, типа, есть все в одном флаконе. Хотя учитывая тему с блокировками Потанинофф это вообще не надо.

Ну например, чтобы хранить на одно приложение меньше. Мне нравится, не люблю захламление в телефоне.

чтобы потом запросить профильный диплом и заблокировать к хренам весь сервис, если диплома не окажется

У меня также запросили дипломы и сертификаты о прохождении курсов, чтобы подтвердить деньги на дебетовой карте. Перешёл спустя 5 лет обратно на сбер Тиньков из лучшего банка стал худшим

Профильный диплом о чем? О том, что учился той профессии, по которой беру деньги самозанятым?

Т.е. развязки не надо строить?

- Очень своевременно и быстро они среагировали, не прошло и 3 лет.

- А они в последнее время постоянно придумывают что-то, что придумали примерно три года назад)

- Это аналог приложения «мой налог»?

Не думал, что скажу это, но – молодцы, давно пора! Однако, ничего не сказано о стоимости, бесплатно это для самозанятого или нет.

Надеюсь, что бесплатно. У других по крайней мере так. Но вот то, что только сейчас подобный сервис запустили — странно для инновационного и технологичного банка, коим они себя считают. У Сбера такой сервис еще года 3 назад появился.

Честно говоря не понял в чём новость, т.к. пользуюсь этим сервисом уже несколько месяцев. Возможно не для всех ранее было доступно, а теперь открыли всем. Отвечая на Ваш вопрос – бесплатно, никаких комиссий за всё время использования не было.

- Плоти налог, с Ваc комиссия 100$

- Комментарий удален модератором

- С первым комментом! Не растите, не будьте здоровы

- у вас все получится, я уверен

- тинек успокойся, все уже уехали

Веселее другое. Из-за мудацкого закона об ЭЦП, с декабря все ИП обязаны получать свои ЭЦП только лично (никаких доверенностей), только на аппаратный токен и только в налоговой в РФ. Т.е.

если свалили заграницу, а ЭЦП кончается, то отчётность теперь отправляем по-старинке, на бумаге заказным письмом. Та же херня с ЭДО. Вроде есть инфа, что можно будет подписать декларацию сертификатом физика и отправить через налог.

ру, но хз как это будет работать. МоёДело и Контур идут лесом, вместе с Точкой и Тиньковым.

Более того, эти твари выпускают новую ЭЦП только на 15 месяцев, поэтому хочешь ЭЦП — езжай раз в год в РФ. И вишенка на торте — теперь подпись только через КриптоПРО, все облачные подписи и бесплатные криптопровайдеры типа VipNET идут лесом. Хочешь ЭЦП — покупай коммерческую криптопро, выбора нет. Монополия и коррупция прямо лезут как тесто из кастрюли, но всем положить.

Лол, а для уехавших ИП всё ещё веселей. По почте отравить декларацию без нотариального заверения подписи не выйдет. А подать бумагу по доверенности в МФЦ или Налоговую можно, только если пришло в голову сделать доверенность именно от ИП, а не генеральную от физика. Походу у всех сваливших ИП очень большие проблемы.

Нанимаешь бухгалтера, (хоть жену), на него эцп выпускается по старым правилам, и он сдает твою отчетность.

https://astral.ru/news/otraslevye/35430/ Вроде как минимум до сентября 2023-го эти изменения перенесли? Или про другое по ссылке пишут?

- очень плохая новость

- и не говорите, хуже просто не видел, смысла жить дальше не вижу

- Главное чтобы работало как положено , а не через одно место)

- Жду приложение от Тинькофф, в котором будет удобный доступ к банку Тинькофф вместо первого приложения Тинькофф. ну хотя бы без сторис)

- Зачем лишние абстракции, если я всё то же самое могу делать через официальное приложение мой налог?