Размер Госпошлины При Дарении Имущества В 2023 Году

Госпошлина за договор дарения – это плата, которую необходимо уплатить при оформлении данного документа. В 2023 году были внесены изменения в законодательство, согласно которым ставки госпошлины за договор дарения были пересмотрены.

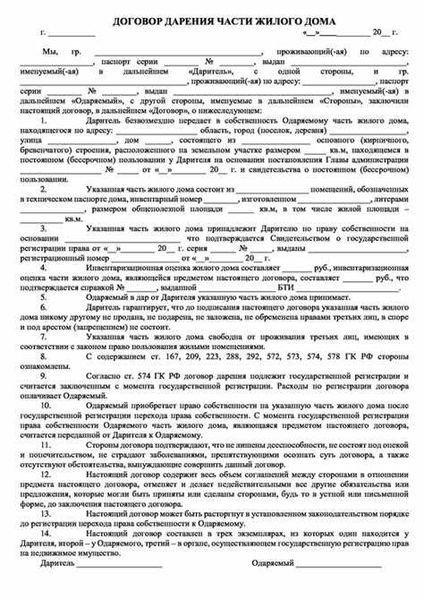

Договор дарения – это правовой акт, в котором одна сторона передает другой стороне собственность на имущество бесплатно. Нотариальное оформление данного документа является обязательным и является основанием для перехода права собственности.

Согласно новым ставкам госпошлины за договор дарения в 2023 году, плата будет взиматься в зависимости от стоимости передаваемого имущества. Для имущества стоимостью до 3 миллионов рублей ставка составляет 2% от стоимости даруемого имущества. Для имущества, стоимостью свыше 3 миллионов рублей, ставка составляет 4% от стоимости.

Госпошлина – это сумма, которую приходится уплатить при регистрации договора дарения. Она имеет специальную ставку и может различаться в зависимости от ряда факторов, включая сумму даруемого имущества, регион, в котором будет оформлен договор, и другие.

Ниже приведены основные моменты, которые вам следует знать о госпошлине за договор дарения в 2023 году:

- Госпошлина за регистрацию договора дарения включает в себя как фиксированную ставку, так и переменную ставку.

- Фиксированная ставка госпошлины в 2023 году составляет 500 рублей.

- Переменная ставка госпошлины для договоров дарения зависит от стоимости даруемого имущества. Она вычисляется по следующей формуле:(стоимость даруемого имущества / 1 000) * 0,3.

- Например, если стоимость даруемого имущества составляет 1 000 000 рублей, то переменная ставка госпошлины будет: (1 000 000 / 1 000) * 0,3 = 3000 рублей.

- Общая сумма госпошлины определяется как сумма фиксированной и переменной ставок.

- Например, если фиксированная ставка составляет 500 рублей, а переменная ставка 3000 рублей, то общая сумма госпошлины будет 3500 рублей.

Учтите, что указанные ставки госпошлины применимы в 2023 году и могут быть изменены в последующие годы. Для получения точной информации о госпошлине вам следует обратиться в Межрайонную инспекцию Федеральной налоговой службы или на официальный сайт ФНС России.

Также стоит помнить, что госпошлина устанавливается законодательством и уплачивается в бюджет государства в целях финансирования различных программ и услуг, предоставляемых гражданам.

Новые условия оплаты госпошлины за договор дарения в 2023 году

С начала 2023 года вступили в силу новые условия оплаты госпошлины за регистрацию договоров дарения. Владельцы недвижимости или имущества должны учесть следующие изменения:

- Изменение ставок: Размер госпошлины увеличен и теперь составляет 0,5% от стоимости имущества, указанного в договоре дарения. При этом, минимальная сумма госпошлины составляет 1000 рублей.

- Зависимость от типа имущества: Различные виды имущества могут подпадать под различные правила оплаты госпошлины. Например, при дарении земельного участка госпошлина может быть рассчитана иначе, чем при дарении квартиры или автомобиля. Поэтому, перед регистрацией договора дарения необходимо узнать детали в соответствующих государственных органах.

- Сроки оплаты: Госпошлина должна быть оплачена в течение 30 дней с момента подписания договора дарения. Несвоевременная оплата может привести к задержке регистрации или дорогостоящим штрафам.

Желаем вам удачи в осуществлении договоров дарения и рекомендуем быть внимательными к новым условиям оплаты госпошлины!

Какова стоимость госпошлины?

Госпошлина за договор дарения в 2023 году зависит от различных факторов, таких как стоимость переданного имущества, местонахождение имущества и сумма дарения.

В соответствии с действующим законодательством, стоимость госпошлины за регистрацию договора дарения составляет:

- 1% от стоимости имущества для физических лиц;

- 0,5% от стоимости имущества для юридических лиц.

Статус налогового резидента или нерезидента также может повлиять на размер госпошлины.

При регистрации договора дарения, необходимо заполнить декларацию, указав всю необходимую информацию о передаваемом имуществе и стоимости. После регистрации договора и уплаты госпошлины, получается свидетельство о праве собственности на имущество.

Важно отметить, что стоимость госпошлины может изменяться в зависимости от законодательных изменений, поэтому рекомендуется обратиться к специалистам или проверить актуальную информацию на официальных источниках, таких как сайты государственных органов или регистрационных служб.

Кто должен платить госпошлину?

Госпошлина за договор дарения в 2023 году должна быть оплачена одной из сторон сделки — дарителем или получателем дара.

Платеж обычно осуществляется в момент подачи заявления на регистрацию договора дарения в уполномоченный орган, как правило, нотариальный офис. Размер госпошлины зависит от состава дара и его стоимости.

Советуем прочитать: Как сняться с учета в военкомате: все, что нужно знать!

До 2023 года госпошлина за договор дарения варьировалась в зависимости от ряда факторов, включая стоимость передаваемого имущества. В случае передачи движимого или недвижимого имущества, а также права требования, госпошлина рассчитывалась исходя из их стоимости. Также размер госпошлины зависел от социального статуса сторон сделки и ряда других факторов.

Однако, с 1 января 2023 года вступил в силу новый порядок определения госпошлины за регистрацию договора дарения. Теперь размер госпошлины устанавливается как процент от стоимости имущества, указанной в договоре. Конкретное значение процента устанавливается каждым субъектом Российской Федерации отдельно.

В целом, госпошлина за договор дарения в 2023 году будет платиться одним из участников сделки, в зависимости от условий договора и действующего законодательства. Для получения более подробной информации о размере госпошлины следует обратиться в соответствующие органы регистрации договоров дарения или к специалистам в области нотариата и права.

Какие документы необходимо предоставить для оплаты госпошлины?

Для оплаты госпошлины за договор дарения в 2023 году необходимо предоставить следующие документы:

- Заявление в установленной форме, подписанное дарителем.

- Договор дарения в письменной форме, оформленный в соответствии с требованиями законодательства.

- Паспорт дарителя, копию которого необходимо предоставить в орган, принимающий платежи.

- Документы, подтверждающие право собственности на даримое имущество или право распоряжаться им.

- Иные документы, предусмотренные законодательством и необходимые для оплаты госпошлины.

Важно учитывать, что для оплаты госпошлины возможно потребуется и дополнительные документы. Рекомендуется обратиться в орган, принимающий платежи, для получения полной информации о необходимых документах и процедуре оплаты.

Какие последствия могут возникнуть при неуплате госпошлины?

Неуплата госпошлины за договор дарения может привести к различным последствиям и проблемам для сторон сделки. Ниже приведены некоторые из них:

- Недействительность договора: В случае неуплаты госпошлины в установленный законодательством срок, договор может быть признан недействительным. Это означает, что сделка будет считаться незаконной, и стороны не будут иметь правовой защиты своих прав и обязанностей, указанных в договоре.

- Неисполнение договорных обязательств: Если госпошлина не будет уплачена, это может повлечь за собой неисполнение других обязательств, указанных в договоре дарения. Например, могут возникнуть проблемы с передачей собственности на имущество, а также с обязательствами сторон по уходу и поддержке дарителя.

- Штрафы и пеня: За нарушение обязательства уплаты госпошлины законодательство предусматривает наказание в виде штрафов и пеней. Размер штрафа может быть значительным, и его уплата может стать значительным финансовым бременем для нарушителя.

- Проблемы с государственными органами: В случае неуплаты госпошлины, государственные органы имеют право отказать в регистрации или иных действиях, связанных с договором дарения. Например, суд может отказать в признании права собственности на даримое имущество.

- Судебные споры: Если стороны не придут к согласию относительно выплаты госпошлины и других спорных вопросов, это может привести к судебным спорам. Судебные процессы могут быть долгими и затратными, и стороны будут вынуждены тратить дополнительные средства и время для урегулирования спора.

Все эти последствия подчеркивают важность своевременной и правильной уплаты госпошлины при заключении договора дарения. Рекомендуется обратиться за консультацией к специалисту, чтобы избежать потенциальных проблем и неприятностей.

Как оплатить госпошлину и куда обратиться с вопросами?

Оплата государственной пошлины за договор дарения в 2023 году осуществляется в соответствии с действующим законодательством.

Для оплаты госпошлины вам необходимо обратиться в банк или платежную систему, с которыми у вас есть договоренность. В банке или платежной системе вам предоставят необходимую информацию о способах оплаты госпошлины.

Сумма госпошлины за договор дарения определяется в соответствии с действующим законодательством. Точную сумму госпошлины вы можете узнать, обратившись в органы государственной власти, ответственные за сбор госпошлины.

Если у вас возникли вопросы относительно оплаты госпошлины или требуется консультация, вы можете обратиться в следующие организации:

- Министерство финансов Российской Федерации;

- Федеральная налоговая служба;

- Территориальные органы федеральной службы судебных приставов;

- Уполномоченный по правам человека в Российской Федерации.

В этих организациях вам предоставят необходимую информацию и ответят на все вопросы, связанные с оплатой госпошлины за договор дарения в 2023 году.

Госпошлина за договор дарения в 2023 году

Когда платят госпошлину при дарении

Государственная пошлина – это сбор, взимаемый с физических и юридических лиц, при обращении в госорганы за совершением юридически значимых действий. В сделках с дарением оплачивается:

- оспаривание дарственной в суде;

- регистрация перехода права;

- регистрация договора дарения через нотариуса.

Нотариальное удостоверение договора дарения необходимо в случаях:

- дарении долей недвижимого имущества,

- сделки, с участием несовершеннолетних или граждан, ограниченных судом в дееспособности;

- доверенность на совершение сделки.

Кто оплачивает госпошлину при дарении

Законодательством не регулируется кто из участников сделки обязан уплачивать госпошлину. Стороны определяют это самостоятельно. Важно заранее решить кто и какие расходы будет нести. Этот момент можно отразить в договоре. На практике встречаются следующие варианты:

- при регистрации перехода права в МФЦ пошлину оплачивает одаряемый (новый собственник);

- при оформлении договора дарения у нотариуса платит даритель.

Льготы при оплате госпошлины на дарение

Льготы при обращении за совершением нотариальных действий регулируются статьей 333.38 НК РФ. От уплаты освобождаются:

- органы государственной власти и муниципального самоуправления;

- общественные организации инвалидов;

- инвалиды I и II группы уплачивают 50%;

- физические лица — отчуждающие недвижимость в аварийных и подлежащих сносу домах, при обязательном нотариальном удостоверении сделок.

От уплаты государственной пошлины при обращении в суд освобождаются истцы при рассмотрении дел о защите прав и интересов ребенка.

Размер госпошлины при дарении

Размер госпошлины зависит от:

- Вида подарка. Подарить можно что угодно — коллекцию картин, автомобиль, недвижимое имущество, деньги.

- Способа дарения. Договор оформлен в простой письменной форме или нотариально удостоверен.

Особенности уплаты в разных ситуациях рассмотрим подробнее.

Дарение недвижимого имущества

К недвижимым вещам относятся жилые и нежилые помещения, земельные участки. Для регистрации перехода права по договору дарения недвижимости нужно обратиться в МФЦ или Росреестр.

При этом физлица платят сбор – 2 000 рублей. При подаче документов в электронной форме – 1400 рублей. Юрлица – 22 000 рублей. Дарение земельного участка обойдется в 350 рублей.

Транспортное средство

Если подарком является автомобиль, мото и иная техника, можно заключить договор в простой письменной форме, либо обратиться в нотариальную контору, если того требует закон или стороны изъявили такое желание. После подписания документов, следует обратиться в ГИБДД для совершения необходимых регистрационных действий и оплатить госпошлину:

- выдача регистрационных знаков — 2 000 руб.;

- выдача регистрационных знаков на мототранспортные средства и прицепы — 1 500 руб.;

- выдача свидетельства о регистрации ТС – 500 руб.;

- внесение изменений в выданный ранее паспорт ТС — 350 руб.;

- госпошлина за выдачу паспорта ТС – 800 рублей.

При электронной подаче заявления и безналичной оплате действует скидка 30%.

Рекомендуем к прочтению:

Госпошлина за удостоверение договора дарения нотариусом

Законодательством РФ обязательная нотариальная форма предусмотрена в отношении следующих видов сделок:

- участник несовершеннолетний гражданин или гражданин, признанный ограниченно дееспособным;

- действует представитель по доверенности;

- дарение доли в праве собственности.

Согласно статьи 333.24. НК РФ размер государственной пошлины за удостоверение таких договоров составит – 0,5 процента суммы договора, но не менее 300 рублей и не более 20 000 рублей.

Кроме этого придется оплатить технические работы – составление договора и копирование документов.

Если подарок приобретался в браке, необходимо согласие второго супруга на предмет дарения.

В случае, когда стороны самостоятельно решают обратиться к нотариусу, они уплачивают нотариальный тариф, согласно ст. 22.1 «Основ законодательства о нотариате». Размер нотариального тарифа зависит от вида подарка и родственных связей сторон.

Удостоверение договоров дарения движимого имущества:

| Категории одаряемых | Сумма |

| дети, в том числе усыновленные, супруг, родители, полнородные братья и сестры | 0,3 процента суммы договора, но не менее 200 рублей. |

| другие лица | 1 процент суммы договора, но не менее 300 рублей. |

Удостоверение договоров дарения недвижимого имущества:

| Условия | Размер тарифа |

| супругу, родителям, детям, внукам | до 10 млн рублей включительно – 3 000 рублей плюс 0,2 процента оценки недвижимого имущества; свыше 10 млн рублей – 23 000 рублей плюс 0,1 процента суммы сделки, превышающей 10 млн рублей, но не более 50 000 рублей. |

| другим лицам | до 1 млн рублей включительно – 3 000 рублей плюс 0,4 процента суммы сделки; свыше 1 млн рублей до 10 млн рублей включительно – 7 000 рублей плюс 0,2 процента суммы сделки, превышающей 1 млн рублей; свыше 10 млн рублей – 25 000 рублей плюс 0,1 процента суммы сделки, превышающей 10 млн рублей. При отчуждении жилых помещений и земельных участков с домом – не более 100 тысяч рублей; |

Порядок уплаты госпошлины

При обращении за совершением юридически значимых действий плательщики уплачивают государственную пошлину. Плательщиками признаются организации и физические лица.

Пошлина уплачивается по месту совершения юридически значимого действия в наличной или безналичной форме.

Безналичная форма оплаты подтверждается платежным поручением с отметкой банка.

Факт уплаты в наличной форме подтверждается квитанцией. Представление документа об уплате не требуется.

Информация об уплате содержится в Государственной информационной системе. В случае ее отсутствия документы для государственной регистрации прав, к рассмотрению не принимаются. Чтобы избежать недоразумений, лучше документ об оплате подать вместе с пакетом документов.

Ответы юриста на часто задаваемые вопросы

Могу ли я отказаться от подарка?

Отказаться от подарка можно пока он не получен. Если договор дарения заключен письменно и зарегистрирован, отказ оформляйте письменно и регистрируйте.

Тетушка обещала подарить комнату в будущем, но скоропостижно умерла. Что мне делать?

В случае смерти дарителя, обещавшего подарить комнату в будущем, обязанность передать дар одаряемому переходит к его наследникам, если в договоре не предусмотрено иное.

Подарил внуку квартиру. Договор дарения оформляли у нотариуса. Можно ли расторгнуть договор?

Так как договор был нотариально удостоверен, соглашение о его расторжении необходимо удостоверить у нотариуса.

Близкий друг подарил автомобиль. Должна ли я платить налог?

Вы обязаны заплатить налог, так как близкий друг (даритель автомобиля) не является близким родственником.

Независимое заключение эксперта

Госпошлина уплачивается при удостоверении договора дарения у нотариуса и регистрации перехода права собственности. Размер госпошлины зависит от вида подарка, его стоимости, родственных связей сторон и способа оформления. Определенные категории граждан имеют льготы при уплате пошлины. Сэкономить можно и при оплате через портал Госуслуги.

Расчёт госпошлины не представляет особых трудностей. Если непонятно, как действовать в конкретной ситуации, обратитесь за помощью к нашим юристам.

Заполните сейчас форму заявки ниже или напишите дежурному специалисту на сайте и получите полную консультацию по своему вопросу совершенно бесплатно.

Госпошлина за договор дарения в 2023 году: размер, порядок оплаты, льготы

Госпошлина за договор дарения уплачивается в нескольких ситуациях: при обращении к нотариусу, за регистрацию права собственности на одаряемого, и в других случаях.

Иногда вместо пошлины приходится платить нотариальный тариф, что увеличивает размер расходов.

В статье рассмотрим, когда и в чей адрес оплачивается пошлина, каков ее размер при дарении разных подарков, кому полагаются льготы и как получить скидку тем, кто не имеет на них права.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 (800) 302-57-35 Бесплатный звонок для всей России.

Когда нужно платить госпошлину при дарении?

Согласно ст. 333.16 НК РФ, госпошлина – это сбор, уплачиваемый физическими лицами или организациями при обращении в госорганы за совершение юридических действий. При дарении она оплачивается в нескольких случаях:

- регистрируется переход права собственности на недвижимое имущество;

- подарен автомобиль, и вносятся изменения в ПТС, транспорт ставится на учет в ГИБДД;

- оспаривание дарственной в суде;

- договор дарения (далее – ДД) должен удостоверяться нотариусом по закону.

Если удостоверение дарственной нотариусом необязательно, вместо госпошлины уплачивается нотариальный тариф.

Важно! Если человек отказывается платить госпошлину, госорган вернет документы обратно. Исполнение его заявления в таком случае прекращается.

Пройдите опрос и юрист бесплатно поделится планом действий по договору дарения в вашем случае

Кто обязан платить госпошлину за дарственную?

Законодательство не определяет обязанность конкретной стороны сделки оплачивать госпошлину – это может сделать как даритель, так и одаряемый. Но традиционно существуют несколько вариантов:

- при нотариальном удостоверении ДД платеж вносит даритель как инициатор сделки;

- при подаче документов регистратору пошлина оплачивается новым собственником – одаряемым.

Совет юриста: сторонам лучше заранее определиться, кто и какие платежи будет вносить. Рекомендуется указать это в договоре. Но нужно учитывать, что дарение подразумевает безвозмездность, поэтому обязательство по уплате пошлины для совершения сделки одаряемым лучше не указывать.

Льготы при оплате госпошлины на дарение

Согласно ст. 333.38 НК РФ, при обращении к нотариусу за удостоверением ДД от уплаты госпошлины освобождаются:

- муниципальные и государственные органы власти;

- инвалиды 1 и 2 групп (вносится только 50% от установленного размера);

- общественные организации инвалидов;

- граждане, отчуждающие недвижимость в аварийных домах, если нотариальное удостоверение договора обязательно.

При обращении в суд для оспаривания дарственной тоже есть льготы, установленные ст. 333.36 НК РФ.

От уплаты госпошлины освобождаются граждане по искам о защите прав и интересов детей или инвалидов. Также пошлиной не облагается рассмотрение частных жалоб на судебные определения.

При оформлении права собственности в Росреестре на основании дарственной освобождение от платежа не предусмотрено.

Надоело читать?Расскажем по телефону и ответим на ваши вопросы

Размер госпошлины при дарении разных видов имущества

Размер пошлины зависит от вида подаренного имущества. Если требуется регистрация права собственности, деньги перечисляются по реквизитам в Росреестре. Если подарено транспортное средство, право собственности не регистрируется, но новому владельцу придется оплатить внесение изменений в ПТС и постановку на учет по реквизитам ГИБДД.

Рассмотрим размер и особенности уплаты госпошлины в разных ситуациях подробнее.

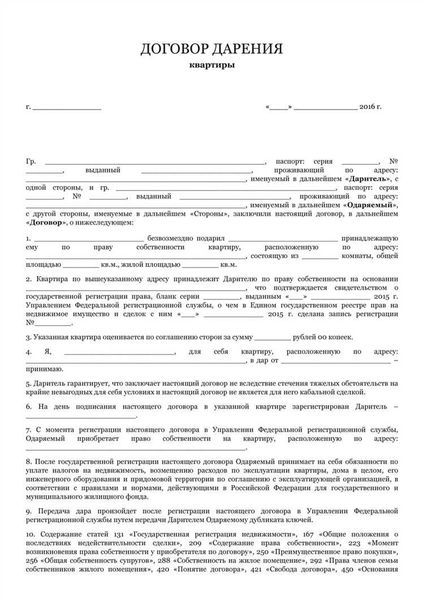

Недвижимость

К недвижимому имуществу относятся квартиры, дома, земельные участки, здания, строения, коммерческие объекты. После заключения ДД одаряемому нужно обратиться в МФЦ или Росреестр для оплаты госпошлины.

Размер зависит от типа недвижимости. Если подарен земельный участок, перечисляется 350 руб. В остальных случаях физические лица платят 2 000 руб., юридические – 22 000 руб.

Важно! Если одаряемых несколько, пошлина платится в установленном размере. Дважды ее оплачивать не нужно. Сумма делится согласно количеству новых собственников.

Транспортное средство

К транспортным средствам относятся легковые и грузовые автомобили, мото- и иная техника. Если ДД удостоверяется нотариусом, пошлина перечисляется по его реквизитам. Но нотариальное удостоверение дарственной на недвижимость требуется в редких случаях.

Оформив дарственную, нужно внести изменения в ПТС. Госпошлина составит 350 руб. Она перечисляется и в других случаях:

| Выдача регистрационных знаков | 2 000 |

| Выдача госномеров на прицепы и мототранспорт | 1 500 |

| Оформление СТС | 500 |

| Выдача нового ПТС или дубликата | 800 |

Иное имущество

Под иным имуществом подразумеваются другие вещи, которые можно подарить по ДД: доли в уставном капитале ООО, бытовая техника, деньги, акции. Если дарится доля в ООО, оплачивается внесение изменений в учредительные документы и ЕГРЮЛ в пользу налоговой службы, куда подаются документы.

В остальных случаях пошлина или нотариальный тариф вносятся, если стороны посещают нотариуса для удостоверения сделки.

Размер госпошлины на договор дарения за удостоверение нотариусом

Нотариальное удостоверение ДД облагается пошлиной, если дарится доля в праве собственности, и в других случаях:

- Интересы дарителя или одаряемого представляет поверенный по доверенности;

- Отчуждается имущество несовершеннолетнего или ограниченно дееспособного.

Обратите внимание! Если доли отчуждаются всеми собственниками в рамках одной сделки, удостоверение договора не требуется. В остальных случаях размер пошлины согласно ст. 333.24 НК РФ составит 0,5% от стоимости имущества, но не менее 300 и не более 20 000 руб.

Если дарится недвижимость, купленная в браке, ДД заверять необязательно, но придется получить заверенное согласие супруга. Величина пошлины составит 500 руб.

Нотариальный тариф

Тариф уплачивается согласно ст. 22.1 «Основ законодательства о нотариате», если для дарственной обязательное удостоверение не требуется, но стороны сами решают ее заверить у нотариуса.

Величина тарифа зависит от типа подарка и родственных связей между дарителем и одаряемым:

| Условия | Размер тарифа |

| Одаряемый приходится дарителю супругом, ребенком, родителем, внуком |

|

| Дарение другим лицам, не относящимся к близким родственникам |

|

| Категории одаряемых | Размер (руб.) |

| Дети (родные и усыновленные), супруги, родители, полнородные сестра и братья | 0,3% от стоимости дара, минимум 200 руб. |

| Остальные граждане | 1% от суммы, минимум 300 руб. |

Порядок уплаты госпошлины на дарственную

Госпошлина уплачивается до совершения юридически значимых действий. Физические лица могут вносить деньги наличным или безналичным способом, организации – только безналичным.

Рассмотрим порядок оплаты на примере дарения недвижимости:

- Заключение договора. Если он удостоверяется нотариусом, средства вносятся до обращения.

- Подача документов в Росреестр. Альтернативный вариант – обращение в МФЦ. В обоих случаях размер пошлины одинаков. Если платеж вносится наличными в банковском отделении, нужно взять квитанцию у сотрудника ведомства, а чек об оплате предоставить в течение 10 дней.

- Оплата пошлины.

Совет юриста: по закону предоставлять чек об оплате необязательно, специалисты сами проверяют поступление денег через внутреннюю систему. Но могут возникать трудности с зачислением, поэтому лучше заручиться им при подаче документов.

Способы оплаты госпошлины

Перечислить пошлину можно любым удобным способом: в отделении банка, через терминал или онлайн-кабинет. Важно учитывать, что в Росреестре или МФЦ разные реквизиты, и при внесении данных нужно быть внимательным.

Если заявление подается через «Госуслуги», оплатить госпошлину можно там же с банковской карты, электронного кошелька, или через платежную систему.

Ответы юриста на частые вопросы

Как определяется госпошлина для нотариуса при дарении доли?

Размер платежа зависит от стоимости подарка. При отчуждении доли для расчета используется ее кадастровая или рыночная стоимость по выбору плательщика. Использовать стоимость всего объекта недвижимости при расчете не нужно – это увеличит величину пошлины, придется возвращать излишне уплаченные деньги.

Возможна ли рассрочка уплаты госпошлины в Росреестр?

Да. Согласно ст. 333.41 НК РФ, получит отсрочку или рассрочку платежа сроком до 1 года можно при наличии уважительных причин. Например, если заявитель пострадал от стихийного бедствия, у него плохое финансовое положение. Нужно подать заявление о рассрочке и представить доказательства, подтверждающие указанные причины.

Как сэкономить на госпошлине при дарении автомобиля?

Лучший способ экономии – подача заявления о внесении изменений в ПТС и выдаче нового СТС через «Госуслуги». Здесь всем гражданам предоставляется скидка в размере 30% на оплату госпошлины.

Может ли нотариус отказать в удостоверении договора, составленного дарителем самостоятельно, и требовать оплаты услуги по оформлению у него?

Нет. Гражданин вправе составить дарственную самостоятельно, а за удостоверением обратиться к нотариусу. Но подписывать договор стороны должны в его присутствии.

Предоставляются ли скидки при оплате пошлины нотариусу за обязательное удостоверение дарственной в пользу близкого родственника?

Нет, размер для всех един – 0,5% от стоимости даримого имущества.

Заключение Эксперта

В заключении отметим важные моменты:

- Госпошлина уплачивается при удостоверении дарственной, переоформлении права собственности. Если подарен автомобиль, новый владелец перечисляет платежи по реквизитам ГИБДД за внесение изменений в ПТС и выдачу СТС.

- Если заверение договора не требуется по закону, но стороны обращаются к нотариусу, вместо пошлины перечисляется нотариальный тариф.

- Размер госпошлины зависит от типа и стоимости подарка, иногда – от родственных связей между участниками сделки.

- Льготами по оплате госпошлины могут воспользоваться инвалиды 1 и 2 групп, госорганы, иначе категории плательщиков. При обращении в суд льготы предоставляются тем, кто оспаривает ДД в исключительных ситуациях.

- Для получения скидки на госпошлину достаточно подавать документы в ведомства через «Госуслуги». Ее размер составит 30% от установленной суммы.

Если у вас остались вопросы, задайте их нашим юристам. Они работают для вас круглосуточно и готовы представить развернутый ответ в любое время!

Как оформить дарение квартиры через МФЦ в 2023 году?

Опубликовано: 31.05.2023

— Список необходимых документов

— Преимущества оформления дарственной через МФЦ

— Недостатки обращения в МФЦ

— Когда нельзя оформить дарственную?

— Как еще можно оформить дарственную?

Оформление дарственной может показаться сложным и запутанным процессом, особенно если вы делаете это впервые. В России существует несколько способов заключить договор дарения. Одним из наиболее удобных способов является обращение в центр “Мои документы”. В этой статье мы рассмотрим, как оформить дарение квартиры через МФЦ в 2023 году.

Список необходимых документов

МФЦ – многофункциональный центр предоставления государственных и муниципальных услуг. Обращение в такой центр позволяет оформить сделку недорого и без лишних хлопот. Чтобы оформить сделку через МФЦ, вам потребуются:

- паспорт обоих сторон;

- выписка из ЕГРН;

- договор купли-продажи (или другой документ, который доказывает право собственности на квартиру);

- договор дарения (можно оформить на месте);

- документы, доказывающие родство (если имущество дарится близкому родственнику – родителям, сестрам/братьям, детям);

- квитанцию на оплату пошлины 2000 руб. (можно оплатить на месте с помощью специального терминала).

Также может понадобиться разрешение из органов опеки (если дарителю от 14 до 18 лет), согласие супруга (если даритель женат/замужем).

Заключить договор можно прямо в МФЦ, если они предоставляют такую услугу.

Обратиться к нотариусу нужно, если дарительне достиг 18 лет или если в дар передается доля в квартире. В других случаях можно непосещать нотариуса.

Пошаговая инструкция

Теперь давайте разберемся как оформить дарение квартиры через МФЦ в 2023 году:

- Составьте договор сами или с помощью специалиста. Образцы договора можно найти онлайн. Если ваш МФЦ предоставляет такую услугу, оформить документ можно будет прямо на месте.

- Запишитесь в МФЦ на удобное время и дату, чтобы избежать очередей.

- В назначенный день посетите в МФЦ и подайте соответствующее заявление. Заявление подготовит сотрудник МФЦ. Не забудьте взять с собой документы.

- Сотрудник МФЦ примет заявление и даст вам расписку.

Срок регистрации сделки составит не более 10 рабочих дней (может и раньше, зависит от загруженности центра). По истечении этого срока одариваемый должен снова посетить МФЦ, показать расписку и получить выписку из ЕГРН. Дарителю повторно посещать МФЦ необязательно.

Преимущества оформления дарственной через МФЦ

Оформление дарения квартиры через МФЦ имеет несколько преимуществ. Во-первых, это один из самых дешевых способов оформить дарственную. При самостоятельном заключении договора, вам нужно будет заплатить лишь пошлину в размере 2000 рублей. Во-вторых, обращение в МФЦ позволяет получить консультацию специалистов и уточнить все нюансы оформления дарственной.

Чтобы сэкономить время и избежать долгих очередей, лучше записаться в МФЦ заранее онлайн и выбрать удобную дату и время для посещения.

Недостатки обращения в МФЦ

Несмотря на все преимущества, оформление дарения квартиры через МФЦ имеет некоторые недостатки. Например, довольно длительный срок регистрации сделки (в среднем, до 10 рабочих дней).

Кроме того, в случае неправильного заполнения документов или наличия каких-либо ошибок, время оформления сделки может затянуться.

Если вам нужно заключить дарственную быстро, лучше обратиться к нотариусу (он зарегистрирует сделку за 3 дня).

Когда нельзя оформить дарственную?

В некоторых случаях регистрация может быть отложена. Например, если нужно получить дополнительные сведения или документы, или запросить заинтересованных лиц об отсутствии возражений по поводу регистрации такой сделки.

По закону заключать дарственную нельзя:

- между коммерческими организациями;

- для госслужащих, работников образовательных и медучреждений;

- если даритель – ребенок или признан недееспособным.

Как еще можно оформить дарственную?

Если вы решили оформить сделку у нотариуса, то он сам отправит нужные документы в Росреестр. Стоимость его услуг колеблется от 3 000 до 25 000 и более рублей в зависимости от стоимости имущества. Заключение дарственной между посторонними людьми выйдет дороже, чем между близкими родственниками. Срок регистрации сделки через нотариуса – 3 рабочих дня.

В МФЦ услуги по оформлению договора стоят дешевле. Стоимость зависит от региона, поэтому лучше заранее позвонить в МФЦ узнать, есть ли такая услуга и сколько она будет стоить.

Вы также можете самостоятельно направить документы на сайт Росреестра, но для этого потребуется усиленная электронная подпись (стоит от 700 р.).

Заключение

Оформление дарения квартиры через МФЦ – это удобный и недорогой способ заключить дарственную. Однако необходимо учитывать, что этот способ имеет некоторые недостатки, поэтому перед обращением в МФЦ необходимо заранее записаться, собрать документы и правильно составить договор дарения.

Стоимость дарственной квартиры у нотариуса в 2023 году: все, что нужно знать | Официальный сайт управления образования администрации г. Кудымкара

Кто-то получает квартиру в дар, а кто-то дарит ее другу или родственнику. В любом случае, для того, чтобы оформить дарение, нужно обратиться к нотариусу. При этом стоимость услуг нотариуса может варьироваться в зависимости от порядка и дополнительных услуг.

В обязательном порядке необходимо заключить договор дарения квартиры, при этом на нотариуса должно быть принесено свой паспорт. Дополнительная услуга может заключаться в оформлении налоговой декларации по дарению квартиры.

Однако, стоимость услуг нотариуса никак не зависит от стоимости квартиры. Она может быть как фиксированной, так и рассчитываться по тарифу в зависимости от согласия сторон. По желанию можно обратиться к нотариусу в собственном жилище, что может увеличить стоимость услуг.

Также, необходимо помнить, что для оформления дарственной квартиры у нотариуса обязательно должны быть присутствующие обе стороны сделки. Кто дарит квартиру, тот должен предоставить нотариусу все необходимые документы.

Как видно, стоимость дарственной квартиры у нотариуса в 2023 году может быть как фиксированной, так и зависеть от многих факторов. Но в любом случае, для оформления дарения квартиры необходимо обратиться к нотариусу и заключить договор дарения.

Зачем нужна дарственная квартира и как ее оформить у нотариуса

Дарственная квартира является объектом, который владелец может подарить своему родственнику или близкому человеку. Это может быть сделано в дарении или по соглашению сторон с обязательным договором в обязательном порядке.

Если вы хотите дать свою квартиру в дарение, вы должны обратиться к нотариусу. Чтобы начать этот процесс, вы должны принести свой документ, удостоверяющий личность, и согласие супруга, если это необходимо. Это зависит от того, чей объект будет дарен.

Кто может оформить дарственную квартиру у нотариуса? Владелец имущества должен лично присутствовать на процессе оформления, но если по какой-то причине он недоступен, он может уполномочить своего представителя для этого.

При оформлении дарственной квартиры вы должны заплатить за услуги нотариуса, и стоимость этой дополнительной услуги зависит от того, как долго будут оформляться документы и сколько документов должны быть подготовлены.

- Вы должны принести с собой:

- Паспорт (или удостоверение личности) владельца жилья,

- Согласие супруга, если это необходимо,

- Документы на жилье,

- Документы, которые могут быть использованы для перевода собственности на нового владельца.

Вам также может понадобиться подготовить дополнительные документы, если вы хотите получить налоговые вычеты или субсидии, связанные с вашим новым имуществом, или если вы торгуете объектом с другими людьми.

Обязательно обратитесь к нотариусу, чтобы оформить дарственную квартиру в must-have процедуру! И не забудьте о том, что вы должны платить дополнительную плату за услуги нотариуса, чтобы успешно оформить свое имущество.

Что влияет на стоимость оформления дарственной квартиры у нотариуса в 2023 году

Стоимость оформления дарственной квартиры у нотариуса зависит от ряда факторов. К примеру, от того, кто принесет договор об обязательном согласии супруга на совершение дарения квартиры. Если сделает это сам даритель, то стоимость услуги нотариуса будет выше, чем если бы это сделал получатель или его представитель.

Дополнительная стоимость возникнет в случае, если необходимо принести договор об обязательном согласии супруга. Если же даритель имеет право на свой счет и желанию делает дарение, то этим услугам не будет дополнительной стоимости.

Кроме того, стоимость зависит и от того, как дарственная квартира была получена. Если квартира была приобретена дарителем в порядке наследования, то эта информация должна быть отражена в договоре. В этом случае, разумеется, стоимость услуг нотариуса будет выше, чем при дарении собственного жилья.

Наконец, стоимость оформления дарственной квартиры у нотариуса также может изменяться в зависимости от того, кто обратился за услугами нотариуса – даритель или получатель квартиры в дарение.

В обязательном порядке нотариусу должны быть представлены такие документы, как паспорт дарителя, документы на квартиру, в которой заявляется об оформлении дарения, и документы, подтверждающие право пользователя на квартиру.

Таким образом, обращаясь к нотариусу за услугой по оформлению дарственной квартиры, необходимо учитывать все факторы, которые могут повлиять на стоимость услуги. Помните, что правовой договор дарения — сложный документ, который требует подробного анализа и проверки.

Оформление дарственной квартиры у нотариуса в 2023 году: налоги и сборы

Оформление дарственной квартиры у нотариуса в 2023 году обязательно сопровождается определенными налогами и сборами, которые должен принести кто-то из участников договора.

Во-первых, если дарение квартиры было совершено собственному супругу, то налог не выплачивается, поскольку такие дарения освобождаются от налогов. Во всех остальных случаях необходимо внести налог на дарение в порядке, определенном законодательством. Стоимость налога зависит от стоимости квартиры, и его можно принести в упрощенном или обычном порядке в зависимости от желания.

Помимо налога на дарение, за услуги нотариуса должна будет заплатить та сторона, которая обратилась к нему за оформлением договора. Стоимость услуги нотариуса может варьироваться от региона и договоренностей и зависит от сложности и объема работ. Дополнительная оплата может потребоваться за прием документов на регистрацию.

Также стоит помнить, что для оформления дарения необходимо получить согласие всех собственников квартиры, если таковые имеются. Если собственником является несколько человек, то на каждого из них должно приходиться соответствующее долевое участие в сделке.

- Налог на дарение может быть внесен в упрощенном или обычном порядке;

- Стоимость услуги нотариуса зависит от объема работ и региона;

- Дополнительная оплата может быть взиматься за прием документов на регистрацию;

- Необходимо получить согласие всех собственников квартиры перед оформлением дарения.

Как экономить на оформлении дарственной квартиры у нотариуса в 2023 году

Оформление дарственной квартиры у нотариуса — это услуга, которую нужно оплатить по обязательному порядку. Однако, есть несколько способов, как сэкономить на этой услуге:

- Если вы пожелали подарить свой дом или квартиру родственнику или близкому человеку, то обратитесь к нотариусу уже с составленным договором. Это позволит уменьшить стоимость услуги нотариуса;

- Если кто-то из супругов является собственником квартиры, то при дарении необходимо принести согласие на того, кто не является собственником. Если же оба супруга собственники квартиры, то дополнительная оплата нотариусу не требуется;

- В некоторых случаях можно обойтись без оформления дарственной квартиры у нотариуса. Если вы располагаете душевной силой, то можно платить коммунальные услуги от своего имени и «на словах» передать жилье на свой выбор;

- Если вы решили обратиться к нотариусу, уточните, необходимо ли оформлять дополнительные документы, чтобы не было неприятных сюрпризов. Например, если одаряемый — несовершеннолетний, то на его имя должен быть оформлен завещательный договор. В этом случае, нотариус потребует дополнительную оплату.

Кроме того, не забывайте о правилах порядка при дарении квартиры у нотариуса. Данные правила определяются законодательством, следовательно, его необходимо знать. Ознакомьтесь со списком документов, которые нужно предоставить при дарении квартиры, и узнайте, сколько стоит услуга нотариуса в 2023 году.