Льготы На Транспортный Налог Для Инвалидов В 2023 Году

Льготы по транспортному налогу — освобождение некоторых категорий граждан полностью или частично от платежа, которое закреплено в законодательстве.

Кто может иметь такие налоговые преференции в 2023 году и что необходимо для их предоставления, есть ли льготы на движимое имущество у пенсионеров, инвалидов и многодетных семей, какие документы необходимы для освобождения от уплаты налога на автомобиль в Москве, — в материале агентства «Прайм».

Льготы по транспортному налогу

По закону каждый собственник транспортного средства (будь то автомобиль, яхта или вертолет) обязан уплачивать транспортный налог. Как только гражданин регистрирует ТС, данные об этом передаются в Федеральную налоговую службу, которая и рассчитывает налог, точно учитывая количество дней владения с 1 января текущего года. Срок уплаты — до 1 декабря ежегодно.

«На федеральном уровне льгота в виде освобождения от уплаты транспортного налога предусмотрена лишь для незначительного числа налогоплательщиков, в частности, имеющих транспортное средство, зарегистрированное на федеральной территории «Сириус».

Вместе с этим, поскольку транспортный налог относится к числу региональных, льготы и порядок их применения могут определяться на уровне субъекта РФ в соответствующих законодательных актах органов власти», — объясняет Сергей Гебель, генеральный директор консалтинговой группы «Гебель и партнеры».

Кому положены

Так как транспортный налог относится к региональным, преференции от региона к региону могут значительно отличаться. По словам Оксаны Васильевой, доцента департамента правового регулирования экономической деятельности Финансового университета при Правительстве РФ, Например, в Московской области от уплаты транспортного налога освобождаются:

- многодетные семьи;

- Герои СССР и Герои РФ;

- участники Великой Отечественной войны;

- инвалиды 1 и 2 группы;

- общественные организации инвалидов;

- и некоторые другие.

В Москве от уплаты транспортного налога освобождены Герои РФ и СССР, ветераны и инвалиды Великой Отечественной войны, инвалиды 1 и 2 группы, бывшие несовершеннолетние узники концлагерей, многодетные семьи и так далее.

А в Санкт-Петербурге право на льготу имеют Герои РФ и СССР, Герои Социалистического труда, ветераны Великой Отечественной войны, пенсионеры, граждане, подвергшиеся воздействию радиации и некоторые другие категории.

В каждом субъекте свой перечень лиц, имеющих право на льготы. При этом стоит иметь в виду, что могут быть установлены и ограничения. Например, по мощности и типу двигателя, количеству ТС и так далее», — добавляет эксперт.

«Все дополнительные льготы и скидки на транспортный налог зависят от региона регистрации автомобиля. В ряде субъектов Федерации от уплаты транспортного налога полностью освобождены пенсионеры, а дополнительные льготы предоставляются, например, матерям-одиночкам и родителям многодетных семей», — добавляют специалисты пресс-службы ГК АВТОДОМ.

Узнать, какие категории населения пользуются льготами в конкретном регионе, можно при помощи специального онлайн-сервиса ФНС.

Пенсионеры

Специальных льгот для пенсионеров по транспортному налогу НК РФ не предусматривает, но региональные власти вправе вводить их своими законами.

«Например, в Москве льготы непосредственно для пенсионеров не установлены, но если гражданин достиг пенсионного возраста и одновременно с этим является ветераном или инвалидом, то он вправе получить преференцию.

В некоторых субъектах РФ льготы предоставляются за сам факт получения статуса пенсионера и дополнительные условия значения не имеют.

Например, в Республике Адыгея пенсионеры не платят половину налога по одному транспортному средству: легковому автомобилю, мотоциклу или мотороллеру», — рассказывает Сергей Гебель.

Ветераны

Налоговый кодекс специальных льгот по транспортному налогу для ветеранов не предусматривает, но в статье 356 оговаривается, что они могут быть предоставлены на региональном уровне. Например, в Москве имеют преференции ветераны Великой Отечественной войны и боевых действий, но только на один автомобиль.

Такими же льготами обладают жители Ленинградской, Новосибирской, Волгоградской и некоторых других областей (допустимая мощность авто варьируется и зависит от региона).

Ветераны труда также могут рассчитывать на льготу в зависимости от региона проживания: в Московской области, например, им предоставляется скидка 50 %, а в самой столице — нет.

Инвалиды

Инвалиды освобождены от уплаты налога за специально оборудованные транспортные средства, а также за автомобили с мощностью двигателя до 100 л.с., если они были получены либо приобретены через органы социальной защиты населения.

Дополнительные льготы могут устанавливаться законами субъектов РФ.

Например, в Москве правом на льготу обладают инвалиды I и II группы, инвалиды Великой Отечественной войны и боевых действий, один из родителей ребенка-инвалида.

Перечисленные категории населения освобождены от уплаты налога с одного зарегистрированного на них легкового автомобиля с мощностью двигателя менее 200 л.с., — отмечает Сергей Гебель.

Многодетные семьи

Специальных льгот по транспортному налогу для многодетных семей федеральное законодательство не содержит, однако они тоже могут быть предусмотрены региональными властями.

«Определение категорий семей, которые относятся к многодетным и нуждаются в дополнительной социальной поддержке, передано на уровень субъектов РФ. В связи с этим в разных регионах критерии многодетной семьи могут отличаться.

Например, в Москве многодетной признается семья, имеющая трех и более несовершеннолетних детей. В столице льгота предоставляется одному из родителей и распространяется только на одно ТС, зарегистрированное на граждан данной категории.

Второй родитель получить льготу уже не сможет», — говорит Сергей Гебель.

Юридические лица и ИП

На федеральном уровне льготы установлены для налогоплательщиков, имеющих электромобиль с мощностью двигателя до 150 л.с., зарегистрированный на федеральной территории «Сириус» (поселок в Краснодарском крае) и ряда организаций на Курильских островах, если они используют право на освобождение от уплаты налога на прибыль. Основная же часть льгот вводится законами субъектов РФ.

По словам Сергея Гебеля, региональные льготы могут быть предоставлены в виде освобождения юридических лиц от уплаты налога, в форме понижения ставки или уменьшения суммы налога, исчисленного к уплате.

Каждый регион самостоятельно определяет льготные категории налогоплательщиков и основания для использования льготы.

ИП имеет право на льготы либо как предприниматель, либо как физическое лицо без статуса ИП, поскольку уплату налога осуществляет гражданин, на которого зарегистрировано транспортное средство.

«В Московской области от уплаты транспортного налога освобождены общественные организации инвалидов. Помимо этого, если ИП является лицом, относящимся к льготной категории граждан в соответствии с законодательством региона, он вправе претендовать на определенные послабления», — рассказывает Оксана Васильева.

Какие виды льгот предоставляются

В большинстве случаев льготники полностью освобождаются от уплаты транспортного налога.

Однако может предоставляться и скидка. Например, для инвалидов 3 группы в Московской области она составляет 50 процентов. Для отдельных категорий граждан или в отношении определенных ТС может быть установлена пониженная ставка налога, причем чем ниже мощность двигателя, тем меньше ставка налога, — уточняет Оксана Васильева.

Освобождение от уплаты налога полностью

Основные категории граждан, которые освобождаются от уплаты транспортного налога (условия в разных регионах могут отличаться), это:

- Герои СССР и России, кавалеры ордена Славы;

- ветераны и инвалиды Великой Отечественной войны;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- владельцы автомобилей мощностью до 70 л.с.;

- призванные на военную службу в связи с мобилизацией.

Кроме того, этот вид налога не платят за автомобили МЧС, полиции, скорой помощи, некоторых дорожных служб. Владельцы угнанных, утилизированных или сгоревших машин также имеют право не уплачивать транспортный налог, но для этого необходимо уведомить Налоговую службу.

Освобождение от уплаты налога частично

Размер скидки на налог различается в зависимости от региона. Например, ветераны труда и инвалиды III группы в Московской области имеют право уплачивать 50% от суммы налога. В ряде субъектов Федерации подобная преференция предусмотрена для матерей-одиночек и многодетных семей.

Снижение ставки налога

Помимо полного освобождения или частичной уплаты, некоторые категории граждан могут рассчитывать на пониженную налоговую ставку. Это же относится и к владельцам транспортных средств, отвечающих определенным требованиям.

Например, в Сахалинской области ставка транспортного налога понижена в два раза на машины, использующие в качестве топлива природный газ.

В Курганской области ставка снижена на 50% для автобусов, осуществляющих пассажирские перевозки и работающих на газу, льгота действует только на те ТС, которые произведены в Евразийском экономическом союзе после 1 января 2016 года.

Как подтвердить право на льготы

Право на льготы подтверждается соответствующими документами. Например, сертификатом ветерана боевых действий, удостоверением многодетной семьи, ветерана труда и т.д.

Как получить

В каждом регионе могут быть свои правила и особенности оформления льготы.

Куда обращаться

Для освобождения от уплаты транспортного налога необходимо подать в налоговую инспекцию заявление с указанием конкретного автомобиля. Для этого можно напрямую обратиться в ближайшее отделение налогового органа или МФЦ, либо направить обращение в электронном виде через личный кабинет налогоплательщика.

Необходимые документы

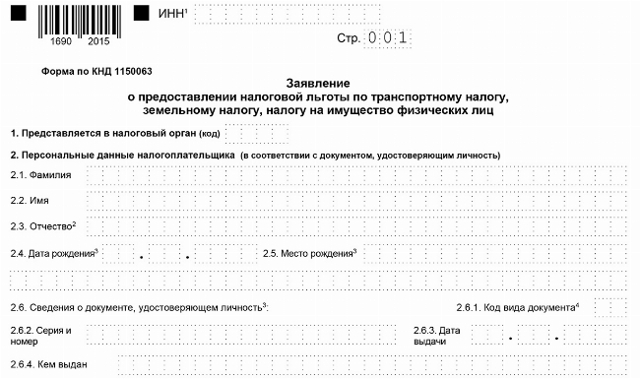

Для оформления преференции понадобится заполненный бланк заявления, паспорт, ИНН, а также документ, подтверждающий принадлежность к льготной категории населения или наличие соответствующего права, например, пенсионное удостоверение или справка многодетной семьи.

«По результатам рассмотрения обращения налоговая инспекция направит уведомление о предоставлении льготы либо сообщение об отказе. В ряде случаев льгота может быть назначена автоматически без подачи заявления», — отмечает Сергей Гебель.

Заявление

Образец заявления на льготу можно скачать на сайте Федеральной налоговой службы или взять у специалиста МФЦ.

Сроки

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения.

Отказ в предоставлении льгот

По словам Оксаны Васильевой, в назначении льготы могут отказать по следующим причинам:

- предоставлен неполный комплект документов;

- предоставлены подложные документы;

- лицо не имеет права на получение льгот.

Вычет по транспортному налогу

Как правило, вычет по транспортному налогу не осуществляется.

Код налоговой льготы по транспортному налогу

Согласно Приложению №2 к приказу ФНС России от 25 июля 2019 года, установлены следующие коды льгот:

| Код | Наименование вида налоговой льготы |

| 20210 | льготы в виде освобождения от налогообложения по транспортному налогу |

| 20220 | льготы в виде уменьшения суммы транспортного налога |

| 20230 | льготы в виде снижения налоговой ставки транспортного налога |

| 30200 | льготы (освобождения) по транспортному налогу, предусмотренные международными договорами Российской Федерации |

| 40300 | освобождение от уплаты транспортного налога в отношении автомобилей, оснащенных исключительно электрическими двигателями мощностью до 150 лошадиных сил включительно |

Законодательство

Уплата транспортного налога регулируется Налоговым кодексом РФ и региональным законодательством.

«В июне 2023 года появилась инициатива об освобождении от уплаты транспортного налога граждан без водительского удостоверения, получивших автомобиль в качестве наследства. Предполагается, что такая льгота будет предоставляться на 1 год. Пока это даже не законопроект, а только предложение, поэтому говорить о вероятности и сроках принятия инициативы еще рано», — говорит Сергей Гебель.

Советы экспертов

Транспортный налог начисляется в России тому человеку, на имя которого зарегистрирован автомобиль. Поэтому при продаже автомобиля необходимо убедиться в том, что новый собственник авто составил заявление в Госавтоинспекцию на изменение регистрационных данных, — советуют эксперты пресс-службы ГК АВТОДОМ.

Транспортный налог для инвалидов

Транспортный налог – это ежегодный государственный сбор, взимаемый в региональный бюджет с владельцев различного транспорта. Основные положения о нем вы найдете в главе 28 НК РФ.

Налогоплательщиками являются юридические и физические лица, на которых в установленном порядке РФ зарегистрированы ТС, признаваемые объектами налогообложения.

Статьей 361 НК РФ установлены предельные налоговые ставки, в зависимости от типа транспортного средства, но конкретное значение устанавливают региональные власти.

Льготы для инвалидов по транспортному налогу предоставляются в соответствии с нормативно-правовым законодательством соответствующего субъекта РФ. На федеральном уровне никаких преференций не установлено.

Согласно ст.361.1 НК РФ для получения налоговых послаблений гражданину необходимо подать в ФНС заявление, а если есть желание, еще и документы, подтверждающие право на получение льготы.

Платят транспортный налог в бюджет субъекта по месту нахождения ТС не позднее 1 декабря года, а налогоплательщики-организации – до 28 февраля года, следующего за отчетным.

Как показывает практика, льгота на уплату налога для инвалидов предоставляется во многих регионах России, а размер скидки может доходить до 100%.

Не путайте транспортный налог с налогом с продажи автомобиля. Первый является регулярным платежом, а второй уплачивается единожды при получении дохода от реализации рассматриваемого имущества.

Задайте вопрос юристу бесплатно — оцените шансы на успех

Отказывают в предоставлении налоговых льгот, появились трудности с ФНС – обращайтесь за помощью к юристам ЕЮС. Мы возьмем на себя решение ваших проблем, независимо от и сложности. Мы позаботиться обо всем: от подготовки документов для предоставления в уполномоченные органы, до представления ваших интересов в частных, государственных организациях и, даже, в суде.

0 + активных клиентов ЕЮС

Какой транспорт не является объектом налогообложения

В соответствии со статьей 358 НК РФ налог на автомобиль для инвалидов не платиться на транспортные средства, которые не признаются объектом налогообложения. Например, к ним относят следующий транспорт.

- Легковые автомобили, которые специально оборудованы для использования людьми с ОВЗ и установленной МСЭ группой.

- Легковые машины, мощностью до 100 л/с, выданные инвалидам органами социальной защиты.

- ТС, находящиеся в розыске.

- Весельные, моторные лодки, мощностью двигателя не свыше 5 лошадиных сил и пр.

Если транспорт не признается в соответствии с НК РФ объектом налогообложения, то на него не начисляется налог.

Объекты налогообложения по транспортному налогу

Если машину угнали, и она находится в розыске, то этот факт подтверждается документально. Зачастую налоговые органы получают такую информацию из уполномоченного органа путем межведомственного взаимодействия.

Помните, автомобиль, предназначенный специально для инвалида и оборудованный соответствующим образом, это не просто легковая машина, это ТС, который видоизменен, например, им можно управлять не рулем, как обычно, а специальным джойстиком.

Отметим, даже если вы не пользуетесь автомобилем, например, он не пригоден для эксплуатации, вы все-равно обязаны платить налог. Чтобы избавиться от налоговых обязательств, вам нужно снять машину с учета.

Если вы вообще больше не планируете пользоваться ТС, то продайте его или сдайте авто в утиль.

Обратите внимание! Изменение конструктивных особенностей ТС под инвалидов в обязательном порядке необходимо зарегистрировать в ГИБДД.

Положены ли транспортные налоговые льготы инвалидам

Налог на машину для инвалидов предоставляется в соответствии с законодательством субъектов РФ. Как правило, преференция выражается в виде скидки на исполнение налоговых обязательств. Она может достигать 100%, в зависимости от региона.

В Москве льготы регламентированы Законом №33 «О транспортном налоге» от 2008 года. По нему, налоговые послабления по транспортному налогу предоставляется:

- инвалидам (ветеранам) Великой Отечественной Войны и боевых действий;

- родителям, усыновителям, опекунам детей-инвалидов;

- инвалидам 1, 2 группы;

- физическим лицам, которые приобрели группу инвалидности вследствие испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- один из родителей (усыновителей), опекун, попечитель ребенка-инвалида;

- один из родителей (усыновителей) в многодетной семье.

Транспортный налог предоставляется только на одно зарегистрированное в установленном порядке ТС за гражданином, относящимся к льготной категории, мощностью до 200 л/с.

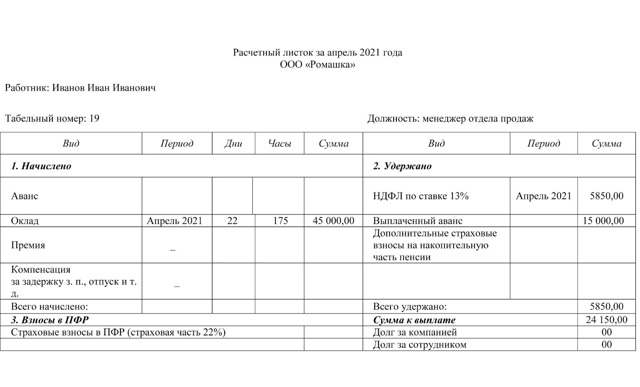

Пример

Допустим, вы проживаете в Москве и у вас есть два легковых автомобиля. Вы получили вторую группу инвалидности. Если раньше вы платили налог за оба транспортных средства, то теперь вы можете заявить о предоставлении льготы в отношении одного из них.

В Столице инвалиды 1 и 2 группы, ВОВ, боевых действий и пр. полностью освобождаются от уплаты транспортного налога. Но в других регионах, где существуют подобные преференции, льготникам могут лишь уменьшить сумму налоговых сборов. Например, в Новосибирской области инвалидам боевых действий, ВОВ предоставляют скидку 100%, а всем остальным гражданам с ОВЗ – 80%.

Важно! Чтобы узнать, есть ли льготы по транспортному налогу в вашем регионе, обратитесь в отделение ФНС или просмотрите данную информацию на официальном сайте регионального налогового органа.

Как оформить льготу на транспортный налог

Налог на авто для инвалидов оформляется в порядке, предусмотренном ст.361.1 НК РФ. для его получения вам необходимо подать заявление по установленному образцу в отделение Федеральной налоговой службы.

| Этап | Краткое описание |

| Подача заявление | Заявку направляют лично в подразделение ФНС или через МФЦ |

| Запрос сведений, подтверждающих право заявителя на получение льготы по налогу | Если документы, подтверждающие наличие права на преференции не предоставлены заявителем, то ФНС самостоятельно направляет запрос в соответствующие органы для получения таких сведений |

| Предоставление информации, которая подтверждает право гражданина на льготу | Уполномоченный орган обязан переслать в ФНС запрошенную информацию в течение 7-ми дней с момента получения запроса |

| Принятие решения | По итогам рассмотрения документов и исследования полученной информации ФНС принимает решение о предоставлении послаблений по транспортному налогу или об отказе |

| Направление уведомления заявителю | Обычно его высылают Почтой России |

Заявление рассматривают в течение 30-ти дней. Если ФНС самостоятельно запрашивает сведения о налогоплательщике, то данный срок может быть увеличен еще на 30 суток.

Заполнять заявление нужно без ошибок. Зачеркивания, исправления, помарки не допускаются. Даже незначительный недостаток может стать причиной отклонения заявки. Чтобы избежать этого, обратитесь за помощью в подготовке заявления к юристам ЕЮС. Мы не только заполним заявление, но и представим ваши интересы в ФНС.

Образец заявления Образец заявления о предоставлении льготы по транспортному налогу инвалиду в 2023 году

Судебная практика

Юристы напоминают, налоговые льготы предоставляются в заявительном порядке. Если заявления нет, то преференция не применяется. Если льготник не заплатит налог на транспорт и не заявит о предоставлении послаблений, то его могут привлечь к ответственности по ст.122 НК РФ, а задолженность могут взыскать в судебном порядке.

Так, гр-н Тимофеев пытался отменить решение суда о взыскании с него налоговой задолженности по уплате транспортного налога на основании того, что он является инвалидом 2-й группы, в связи с чем, по региональному законодательству, он освобождается от него.

В процессе судебного разбирательства удалось выяснить, что гражданин действительно инвалид и претендует на получение льготы по транспортному налогу. Но Тимофеев не обращался в ФНС и не подавал заявления о предоставлении преференции, в связи с чем начисления вполне законны.

Суд отказал в удовлетворении требований Тимофеева, оставив решение предыдущей инстанции в силе.

Как узнать какие машины на мне зарегистрированы?

Частые вопросы

Предоставляет ли налог на авто инвалидам 3 группы? +

Все зависит от региона. В некоторых субъектах право на получение данной льготы обладают все инвалиды. Уточните информацию в ФНС или на сайте налоговой службы.

Какой штраф за неуплату транспортного налога? +

На основании ст.122 НК РФ за неуплату налога на транспорт вас могут оштрафовать на 20% от суммы задолженности, за те же деяния совершенные умышленно на 40% от суммы задолженности.

Можно ли подать заявление о предоставлении преференций по налогу на машину онлайн? +

Да, заявление можно подать в личном кабинете налогоплательщика на официальном сайте ФНС России.

Заключение эксперта

Транспортный налог для инвалидов в 2023 году начисляется и уплачивается по общим правилам, предусмотренным федеральным и региональным законодательством. В некоторых субъектах РФ лица с ОВЗ, а также налогоплательщики, ухаживающие за детьми-инвалидами, претендуют на получение налоговой льготы в виде скидки на выполнение обязательств перед ФНС.

Транспортный налог в 2023 году: как рассчитать и оплатить, сроки уплаты, налоговая ставка и льготы

Рассказываем, что такое транспортный налог, кто его платит, когда это надо сделать и как рассчитать сумму.

https://www.youtube.com/watch?v=DecLx07_hEU\u0026pp=ygVg0JvRjNCz0L7RgtGLINCd0LAg0KLRgNCw0L3RgdC_0L7RgNGC0L3Ri9C5INCd0LDQu9C-0LMg0JTQu9GPINCY0L3QstCw0LvQuNC00L7QsiDQkiAyMDIzINCT0L7QtNGD

Налог за транспорт — один из имущественных налогов. Его платят владельцы транспортных средств.

Обязанность платить налог возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учета. До тех пор, пока компания или ИП не поставят транспорт на учет на свое имя, они не будут считаться плательщиком транспортного налога. Пока транспорт зарегистрирован на владельца, он будет платить налог, даже если автомобиля у него давно нет.

Как любитель бургеров из Челябинска зарабатывает на фуд-траке

Платить транспортный налог должны компании, предприниматели и люди без статуса ИП, на которых зарегистрирован транспорт.

Если компания или ИП передали свой автомобиль в аренду и сохранили регистрацию в ГИБДД за собой, они остаются плательщиками транспортного налога.

Еще не платят налог, если транспорт угнан, уничтожен, конфискован или изъят за долги — даже если такие транспортные средства зарегистрированы на владельца.

Налоговая узнает, что транспорта нет у налогоплательщика по его заявлению, к которому он прикладывает подтверждающие документы. Если документов нет, то налоговая сама запросит их, например, в полиции или у приставов.

Виды транспортных средств, за которые нужно платить транспортный налог, перечислены в статье 358 налогового кодекса. Например, это автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, катера, моторные лодки, гидроциклы.

Объекты налогообложения — в ст. 358 НК РФ

Некоторые виды транспорта освобождены от уплаты налога — это легковые автомобили для инвалидов, промысловые морские и речные суда, а также зарегистрированные на сельскохозяйственных производителей тракторы, самоходные комбайны всех марок, молоковозы.

Федеральных льгот по транспортному налогу нет. Региональные льготы могут установить законодательные органы субъектов РФ: например, в Москве — Мосгордума, в Санкт-Петербурге — Заксобрание.

Чтобы узнать, действует ли в регионе льгота, нужно на сайте налоговой службы зайти в раздел «Справочная информация о ставках и льготах по имущественным налогам». Там выбрать транспортный налог, год и регион.

Льготы по транспортному налогуВ сервисе можно проверить, есть ли в вашем регионе льгота по транспортному налогу и каким документом она установлена

За предпринимателя транспортный налог рассчитывает налоговая и присылает ему уведомление с суммой к уплате. Компании рассчитывают налог самостоятельно.

Годовую сумму налога определяют по формуле:

Налоговой базой по транспортному налогу считают:

- мощность двигателя в лошадиных силах — для транспортных средств с двигателями, кроме воздушных судов с реактивными двигателями;

- валовую вместимость, указанную в судовых документах, — для водных несамоходных (буксируемых) транспортных средств;

- паспортную статистическую тягу реактивного двигателя в килограммах силы — для воздушных судов с реактивными двигателями;

- единицу транспортного средства — для остальных водных и воздушных транспортных средств.

Налоговую базу определяют отдельно по каждому транспортному средству.

Налоговые ставки на автомобиль зависят от категории транспортного средства и от мощности двигателя. Основные ставки перечислены в налоговом кодексе. Региональные законы могут предусматривать другие ставки, увеличенные или уменьшенные, но не более чем в десять раз.

Базовые налоговые ставки — в п. 1 ст. 361 НК РФ

На компанию из города Первоуральска Свердловской области зарегистрирован грузовой автомобиль с мощностью двигателя 155 л. с. Ставка транспортного налога для этой категории транспортных средств составляет 14,7 ₽ за 1 л. с.

Транспортный налог за год: 155 л. с. × 14,7 ₽/л. с. = 2279 ₽.

Повышающий коэффициент. В 2023 году для дорогостоящих автомобилей действует только один повышающий коэффициент — 3. Его применяют к автомобилям средней стоимостью от 10 млн рублей.

https://www.youtube.com/watch?v=DecLx07_hEU\u0026pp=YAHIAQE%3D

Перечень автомобилей, по которым налог рассчитывают с повышающими коэффициентами, публикует Минпромторг. В 2022 году он сделал это до вступления в силу поправок в налоговый кодекс. Поэтому перечень на 2022 год надо применять только к моделям средней стоимостью от 10 млн рублей.

https://www.youtube.com/watch?v=DecLx07_hEU\u0026pp=YAHIAQE%3D

Перечень дорогостоящих автомобилей на 2022 год

Бывает, что автомобилем владеют не весь год. В этом случае сумму транспортного налога рассчитывают по числу полных месяцев регистрации транспортного средства.

Месяц постановки на учет считают полным, если транспортное средство зарегистрировано до 15-го числа включительно. А месяц снятия с учета — если регистрация прекращена после 15-го числа.

Не нужно рассчитывать и платить транспортный налог в таких случаях:

- если зарегистрировали и сняли с учета автомобиль одним днем;

- зарегистрировали и сняли с учета в период с первого по 15‑е число одного месяца;

- зарегистрировали после 15-го числа одного месяца и сняли с учета до 15-го числа следующего.

Покажем на примере, как рассчитать транспортный налог.

Компания «Альфа» из города Первоуральска Свердловской области купила грузовой автомобиль с мощностью двигателя 155 л. с. и 10 февраля 2023 года зарегистрировала его в ГИБДД.

25 сентября 2023 года автомобиль продали и сняли с учета.

Получается, грузовик был зарегистрирован в компании в течение восьми месяцев: февраль, март, апрель, май, июнь, июль, август, сентябрь. Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Ставка транспортного налога для грузовиков — 14,7 ₽ за 1 л. с.

Транспортный налог с учетом коэффициента использования: 155 л. с. × 14,7 ₽/л. с. × 8 мес. / 12 мес. = 1519 ₽.

Налоговый период по транспортному налогу — календарный год.

Отчетные периоды у компаний — первый, второй и третий кварталы. Налог платят раз в год или четыре раза в год. Это зависит от того, установлены ли отчетные периоды в регионе.

Если установлены, в течение года компания должна рассчитывать авансовые платежи и перечислять их каждый квартал. Смотреть нужно в региональном законодательстве. Например, такие периоды есть в Московской области, поэтому здесь нужно платить налог четыре раза в год.

п. 1 ст. 2 закона Московской области от 16.11.2002 № 129/2002-ОЗ

Чтобы узнать сумму авансового платежа, нужно годовой налог разделить на четыре.

Если отчетные периоды не установлены, транспортный налог нужно рассчитывать и платить один раз в год. Например, так делают в Свердловской области.

Авансовые платежи перечисляют не позднее последнего числа месяца, следующего после первого, второго и третьего квартала.

В 2023 году авансовые платежи с учетом выходных дней платят:

- за первый квартал — до 28 апреля;

- за второй квартал — до 28 июля;

- за третий квартал — до 28 октября.

Транспортный налог уплачивают в составе ЕНП. Чтобы налоговая списала сумму, надо сдать уведомление. По авансовым платежам — до 25-го числа месяца, следующего за отчетным кварталом, а за год — до 25 февраля.

Что такое ЕНП

Предприниматели всегда платят налог один раз в год до 1 декабря по уведомлению из налоговой. Авансовые платежи по транспортному налогу они не перечисляют.

Куда уплачивать транспортный налог

Декларацию по транспортному налогу подавать не нужно. Компании сами рассчитывают и перечисляют налог в бюджет, а налоговая контролирует правильность уплаты по сведениям из ГИБДД или иного регистрирующего органа. Результаты своих расчетов инспекция отразит в сообщении, которое пришлет компании.

Если транспортный налог и авансовые платежи были перечислены позже срока, налоговая может начислить пени.

Пеня — в ст. 75 НК РФ

Пени ИП или компании посчитают в размере 1/300 ставки ЦБ РФ за каждый день просрочки независимо от ее величины.

Штраф будет за неуплату или неполную уплату налога — 20% от суммы недоимки. Если налоговая докажет, что неуплата умышленная, то штраф возрастет до 40%. Для ИП такого штрафа нет, так как сумму налога считает налоговая.

Оштрафовать организацию могут только за неуплату или неполную уплату налога по итогам года. На сумму неуплаченных авансовых платежей штрафы не начисляют.

Транспортный налог в Москве в 2023 году

Калькулятор транспортного налога

На 2016 2017 2018 2019 2020 2021 2022 2023 год

| Автомобили легковые | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы | |

| до 110 л.с. (до 80,9 кВт) включительно | 15 |

| свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | 26 |

| свыше 200 л.с. (свыше 147,1 кВт) | 55 |

| Грузовые автомобили | |

| до 100 л.с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 |

| свыше 250 л.с. (свыше 183,9 кВт) | 70 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 200 |

| свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2000 |

ФАЙЛЫСкачать таблицу ставок на 2022 год в формате DOC

Примечание к таблице: приведены значения в г. Москве на 2016, 2017, 2018, 2019, 2020, 2021, 2022, 2023 года. Для выбора ставок по конкретному году воспользуйтесь селектором.

Столица России — крупнейший субъект РФ по размеру собираемого транспортного налога. Более 27 миллиардов рублей ежегодно приносят 2,9 миллиона плательщиков, подчиняющиеся требованиям закона города Москвы № 33 от 9.07.2008 г.

Начисление и сроки уплаты налога для организаций

Большинство регионов России предусматривают необходимость внесения авансовых платежей для плательщиков из числа ЮЛ. В Москве исключения нет.

Расчет суммы предприятия производят самостоятельно, учитывая следующие множители:

- ставка;

- налоговая база;

- доля в праве;

- повышающих коэффициент;

- период владения (количество месяцев/12);

- предоставленная льгота.

Оплата производится без учета дробных долей рубля, с использованием математических правил округления.

Срок уплаты транспортного налога для юрлиц в 2023 году:

- за 2022 год — не позднее 28 февраля 2023 года

- за 1 квартал 2023 года — не позднее 28 апреля 2023 года

- за 2 квартал 2023 года (6 месяцев) — не позднее 28 июля 2023 года

- за 3 квартал 2023 года (9 месяцев) — не позднее 30 октября 2023 года

- за 4 квартал и весь 2023 год — не позднее 28 февраля 2024 года

Правила и сроки оплаты налога для физических лиц

Жители Московской области могут не производить расчет суммы налога самостоятельно. Достаточно дождаться налогового уведомления от ФНС. Данный документ представляет собой детализацию начислений по каждому ТС, принадлежавшему плательщику в минувшем году.

Проверить корректность указанных сведений, можно используя формулу умножения с теми же множителями, что были перечислены для ЮЛ.

Крайний срок оплаты налога для граждан — 1 декабря. В том случае, если средства не будут зачислены своевременно, на всю сумму ежедневно будут начисляться пени.

Срок уплаты транспортного налога для физлиц в 2023 году:

- за 2022 год — не позднее 1 декабря 2023 года

- за 2023 год — не позднее 2 декабря 2024 года

Примите во внимание: в соответствии с п.7 ст. 6.1. НК РФ если последний день срока приходится на выходной, то днём окончания срока считается ближайший следующий за ним рабочий день.

Льготы для юридических лиц

Оплата транспортного налога обязательна для всех владельцев транспорта. Однако ряду организаций, соответствующих требованиям закона, предоставлена возможность применять нулевую ставку:

- ЮЛ, осуществляющим пассажироперевозки в городе;

- УК и резидентам ОЭЗ на территории города.

Льготы для физических лиц

Граждане, зарегистрированные в Москве, также имеют право на получение льготных условий оплаты транспортного налога, при условии принадлежности к следующим группам:

- Героям СССР, РФ, полным кавалерам ордена Славы;

- ветеранам;

- инвалидам I, II групп инвалидности;

- бывшим несовершеннолетним узникам фашистского режима;

- опекунам в многодетных семьях или семьях с ребенком инвалидом (льготой может воспользоваться один родитель);

- граждане, чье здоровье пострадало в результате воздействия радиации при аварии в Чернобыле, на ПО «Маяк», а также во время испытаний ядерного оружия в Семипалатинске.

ФАЙЛЫОткрыть таблицу льгот по транспортному налогу в г. Москве