Облагаются Ли Отпускные Страховыми Взносами В 2023 Году

Помимо зарплаты работники получают другие выплаты. Это могут быть разовые премии, подарки, материальная помощь, разные надбавки и т.д. Среди них есть выплаты, которые страховыми взносами не облагаются. Есть такие, которые считаются спорными доходами, т.е. инспекторы обязывают начислять взносы, а судьи считают иначе. Рассмотрим самые распространенные.

Сразу отметим, что статья 420 НК РФ не признает объектом обложения взносами суммы, выплаченные не в рамках трудовых отношений и договоров ГПХ (например, матпомощь родственникам умершего сотрудника, стипендии и др.).

Необлагаемые выплаты по статье 422 НК РФ

Самая главная статья, которой нужно руководствоваться при начислении страховых взносов – это статья 422 Налогового кодекса. В ней содержится перечень необлагаемых доходов.

Это, в первую очередь:

1. государственные пособия, выплачиваемые по федеральному, региональному, местному законодательству. Например, пособие по беременности и родам, пособие по безработице, единовременное пособие при рождении ребенка и т.д.

2. компенсационные выплаты, выплачиваемые по законодательству в пределах установленных норм и лимитов. Это, в частности, выплаты:

- с возмещением вреда, причиненного увечьем или иным повреждением здоровья;

- с бесплатным предоставлением жилых помещений, оплатой жилого помещения и коммунальных услуг работникам образования, военнослужащим, судьям, работникам прокуратуры, работникам-вахтовикам, питания и продуктов на работах с вредными условиями труда;

- с возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников согласно ст. 26 ТК РФ.

3. выплаты в связи с увольнением работников, за исключением некоторых категорий выплат.

Социальные выплаты

Социальные выплаты – это те выплаты, которые напрямую не связаны с выполнением работниками своих должностных обязанностей, не зависят от количества и качества труда, не являются стимулирующими или компенсационными и входят в социальный пакет. Такое определение неоднократно давали судьи.

Перечень выплат, которые можно отнести к социальным, может быть большим.

Например, коллективный договор организации может предусматривать получение работником следующих выплат:

- стоимость бесплатного питания;

- единовременного поощрения в связи с праздничными и юбилейными датами;

- возмещения платы за детей в дошкольных учреждениях;

- стоимость стоматологических услуг;

- единовременного вознаграждения при поступлении на работу работникам в возрасте до 35 лет;

- частичной компенсации работникам стоимости путевок;

- оплаты питания донорам в дни сдачи крови;

- доплаты работнику за время декретного отпуска его супруги;

- ежемесячного дополнительного пособия по уходу за ребенком до 3 лет.

На многие выплаты социального характера ФНС обязывает начислять страховые взносы. Поэтому свою позицию придется отстаивать в суде.

Например, оплата стоимости питания работников. Верховный суд в Определении Верховного суда от 19 мая 2021 года № 302-ЭС21-2582 определил, что данная оплата не облагается страховыми взносами, т.к.

данная оплата носит социальный характер, основана на коллективном договоре, не является стимулирующей, не зависит от квалификации работников, сложности, качества, количества, условий выполнения самой работы и не является оплатой труда работников.

Материальная помощь и подарки

Не облагается страховыми взносами материальная помощь:

- гражданам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также людям, пострадавшим от террористических актов на территории РФ;

- работнику в связи со смертью члена (членов) его семьи — супругов, родителей, детей, усыновителей и усыновленных (ст. 2 Семейного кодекса);

- работникам при рождении (усыновлении/удочерении) ребенка – в течение первого года после рождения (усыновления/удочерения), но не более 50 000 рублей на каждого ребенка.

В других случаях суммы материальной помощи, оказываемой работодателями своим работникам, не облагаются страховыми взносами в размере – не более 4000 рублей на одного работника за расчетный период.

https://www.youtube.com/watch?v=zxkxnSg2jRg\u0026pp=ygVj0J7QsdC70LDQs9Cw0Y7RgtGB0Y8g0JvQuCDQntGC0L_Rg9GB0LrQvdGL0LUg0KHRgtGA0LDRhdC-0LLRi9C80Lgg0JLQt9C90L7RgdCw0LzQuCDQkiAyMDIzINCT0L7QtNGD

Чтобы избежать необходимости начислять и платить страховые взносы со стоимости подарка, факт его передачи нужно правильно оформить. Договор дарения движимого имущества должен быть совершен в письменной форме в случае, когда дарителем является юридическое лицо и стоимость дара превышает 3000 рублей (п. 2 ст. 574 ГК РФ).

При этом их стоимость не должна быть связана ни со стажем, ни с должностью сотрудника. Иначе проверяющие квалифицируют подарок как вознаграждение за труд и доказать обратное в суде не получится (определение Верховного суда от 6 марта 2017 года № 307-КГ17-54).

Командировочные

Не облагаются страховыми взносами выплаты при командировках как в пределах, так и за пределами территории России:

- суточные в пределах, установленных пунктом 3 статьи 217 НК РФ, – 700 руб. (при командировках по России) и 2500 руб. (при зарубежных командировках);

- фактически произведенные и документально подтвержденные расходы на проезд до места назначения и обратно;

- сборы за услуги аэропортов (кроме услуг VIP-залов);

- комиссионные сборы;

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения, пересадок;

- расходы на провоз багажа;

- расходы по найму жилого помещения. Расходы по найму жилого помещения во время командировки облагаются страховыми взносами, если работник не предоставил подтверждающие оплату жилья документы;

- расходы на оплату услуг связи;

- сборы за оформление и регистрацию служебного загранпаспорта;

- визовые сборы;

- расходы при обменных операциях с наличной иностранной валютой.

Чтобы не платить с указанных выплат страховые взносы, работник после командировки должен подтвердить их документально.

ПАМЯТКА работнику, который направлен в командировку

Страховые взносы по договорам страхования

Не облагаются взносами платежи по таким договорам:

- на обязательное страхование работников в порядке, установленном законодательством РФ;

- добровольного личного страхования работников, заключаемым на срок не менее одного года, которые не предусматривают оплату страховщиками медицинских расходов застрахованных лиц;

- на оказание медицинских услуг работникам, заключаемым на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на медицинскую деятельность;

- добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица и (или) причинения вреда здоровью застрахованного лица;

- негосударственного пенсионного обеспечения.

Страховые премии по договорам добровольного личного страхования в пользу членов семьи работника и других лиц, не являющихся сотрудниками организации, страховыми взносами также не облагаются, т. к. они производятся не на основании трудовых и гражданско-правовых договоров и не являются объектом обложения страховыми взносами.

Премии

Если премии квалифицируют как вознаграждение за труд, т.е. они являются оплатой труда в смысле статьи 129 Трудового кодекса, то такие премии облагаются страховыми взносами в общем порядке.

Но премии могут быть выплачены работникам, например, за долголетний добросовестный труд, а также в связи с юбилейной датой на основании Положения о корпоративных социальных программах.

Такие премии не являются оплатой труда, имеют социальный характер и страховыми взносами не облагаются (Определение Верховного суда РФ от 6 апреля 2017 г. № 306-КГ17-2349).

Налоги с заработной платы 2023

Ставки, примеры расчетов, проводки, сроки уплаты, отчетность + ПРАКТИКУМ на онлайн-платформе Stepik

14 января 2023, автор: Елена Позднякова

Привет всем читателям моего блога!В этой статье собрана информация по налогам с заработной платы на 2023 год, приведены ставки, примеры расчетов, проводки и ссылка на практикум.Не могу сразу не упомянуть, что с 2023 года вступили в силу два глобальных изменения законодательства: 1️⃣ ПФР и ФСС объединили в один фонд — Социальный фонд России.2️⃣ для уплаты налогов и взносов ввели ЕДИНЫЙ НАЛОГОВЫЙ СЧЕТ.

Именно эти два глобальных изменения повлекли за собой все остальное:

В частности, за объединением ПФР и ФСС последовало введение ЕДИНОГО тарифа страховых взносов (больше нет деления на ОПС, ОМС и по ВНиМ!!! УРА!!!), изменение форм персонифицированной отчетности и отчетности по страховым взносам.

https://www.youtube.com/watch?v=zxkxnSg2jRg\u0026pp=YAHIAQE%3D

А введение ЕНС привело к изменениям в сроках сдачи деклараций и сроках уплаты налогов:

⚫ теперь все декларации и расчеты сдаются до 25 числа,

⚫ а уплата налогов и страховых взносов производится до 28 числа на единый налоговый счет одним платежом. Периодичность подачи деклараций и уплаты налогов не изменилась.

Более подробно об изменениях законодательства вы можете прочитать в статье: «Встречайте! Единый налоговый счет. Единый налоговый платеж.»

автор статьи и этого блога,Елена Позднякова

P.S.: В этом году я предлагаю вам очень необычный, интересный и захватывающий способ изучить налоги с заработной платы! Начните с видео, чтобы сразу разобраться, что к чему. А еще, можно начать с конца: почитать отзывы, чтобы узнать, что другие думают про такой формат обучения.В этом году общая схема получилась очень простая и удобная, потому что (☀️Какое счастье!☀️) теперь вместо трех видов взносов и тарифов — единый тариф! Теперь одна предельная база!Всё стало проще! УРА!

И я тоже, в честь такой радости, решила максимально упростить свою таблицу: а именно, вынести «за скобки» (точнее, под звездочку*) все исключения.

Теперь таблица «Налоги и страховые взносы с зарплаты 2023» — проще простого! Разберется даже не бухгалтер. Смотрите сами.

Налоги и страховые взносы с зарплаты 2023

налог на доходы физических лиц

Плательщиками НДФЛ являются сами работники организации, а работодатель выступает в качестве налогового агента. Налоговый агент обязан рассчитать, удержать и перечислить в бюджет НДФЛ с доходов работника.Ставка налога зависит от того, является ли работник НАЛОГОВЫМ РЕЗИДЕНТОМ Российской Федерации, или нет.

Для резидентов:

Ставка — 13%, а с доходов, свыше 5 000 000 в год — 15%.Могут применяться стандартные вычеты.

Для нерезидентов:

Ставка — 30%.Стандартные вычеты не применяются.

Исключения:Ставка — 13%, а с доходов, свыше 5 000 000 в год — 15%.

К приведенным ниже категориям работников применяется ставка как для резидентов, даже если они являются нерезидентами:

- работники из стран-членов ЕАЭС (Белоруссия, Казахстан, Армения, Киргизия)

- иностранцы, работающие на основании патента

- некоторые другие категории, перечисленные в ст.224, п.3 (например ВКС, беженцы)

При этом, если указанные категории работников являются нерезидентами, то стандартные вычеты для них не применяются.

Порядок определения статуса резидента

Порядок определения статуса прописан в статье 207 Налогового Кодекса, пункт 2.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев, остальные — нерезиденты.

Статус налогоплательщика от гражданства не зависит: гражданин РФ может быть нерезидентом РФ, а иностранец — резидентом.

Статус определяется на дату получения дохода и окончательно — по итогам года.

Стандартные вычеты «на себя»Предназначены только для отдельных льготных категорий граждан

- Статья 218 «Стандартные налоговые вычеты», пункт 1, подпункты 1-2

- Стандартные вычеты на детей

- Статья 218 «Стандартные налоговые вычеты», пункт 1, подпункт 4

- Вычет предоставляется с месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет (вычет на студента от 18 до 24 лет, обучающегося очно, предоставляют до конца месяца, в котором он закончит учебу):

- ⚫ на первого ребенка: 1 400 в месяц

предоставляются родителям, супругу или супруге родителя, усыновителям, опекунам, попечителям, приемным родителям, супругу или супруге приемного родителя, на обеспечении которых находится ребенок.⚫ на второго ребенка: 1 400 в месяц⚫ на третьего и каждого последующего: 3 000 в месяц(очередность детей определяется по датам рождения с учетом взрослых детей)

⚫ Единственному родителю вычет положен в двойном размере.

⚫ Также двойной вычет возможен при отказе одного из родителей в пользу другого

Документы для вычета — свидетельство о рождении и заявление родителя.

На ребенка-инвалида родителям положены два вычета:

⚫обычный вычет 1 400 или 3 000

⚫и дополнительный 12 000Для вычета нужна справка об инвалидности.На ребенка-инвалида опекунам положены два вычета:

⚫обычный вычет 1 400 или 3 000

⚫и дополнительный 6 000Для вычета нужны: справка об инвалидности, документ об опеке.Предел годового дохода для вычетов — 350 000С месяца, в котором доход превысит эту сумму, вычет не положен. Работнику, принятому в середине года, лимит нужно считать с учетом дохода по предыдущему месту работы, для этого работник должен предоставить справку о доходах или заявление об их отсутствии.Важно для новичков!

Стандартные вычеты ❗❗❗не уменьшают сумму, которую работник получает на руки❗❗❗ Они не вычитаются из дохода❗❗❗

Стандартные вычеты используются только при расчете налогооблагаемой базы, для того, чтобы уменьшить сумму, которая облагается налогом НДФЛ.

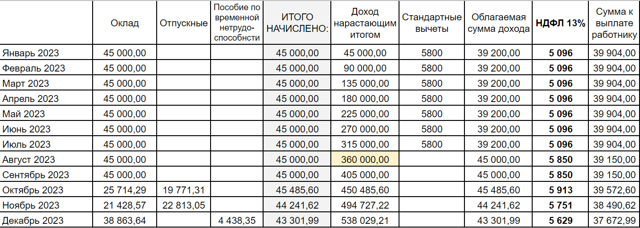

Пример с вычетом

Доход: 20 000Стандартный вычет на одного ребенка: 1 400НДФЛ: (20 000 — 1 400)*13% = 2 418К выплате: 20 000 — 2 418 = 17 582

Пример без вычета

Доход: 20 000Вычетов нет

НДФЛ: 20 000*13% = 2 600

К выплате: 20 000 — 2 600 = 17 400

Вычет по НДФЛ при покупке или строительстве жилья работником, вычет предоставляется по заявлению работника. Для предоставления такого вычета работодатель должен получить из налоговой инспекции уведомление о праве работника на такой вычет. Подробная информация в статье 220 Налогового Кодекса.

Облагаемые и необлагаемые доходы

Облагаются НДФЛ в общем порядке: начисленная заработная плата, отпускные, пособие по временной нетрудоспособности.

Не облагаемые суммы:

суточные в пределах норматива,пособия по беременности и родам,пособия по уходу за ребенком,некоторые виды материальной помощи

Полный перечень доходов, не облагаемых НДФЛ, приведен в ст. 217 НК РФ

Открыть расчет в Гугл Таблице

Бухгалтерские проводки 2023

Для учета расчетов с бюджетом по НДФЛ в программе 1С Бухгалтерия используется счет:68.01 НДФЛ при исполнении обязанностей налогового агентаС 2023 года для учета оплаты налогов в бюджет в рамках ЕНП и исполнения обязанности налогоплательщика по уплате налогов (не только НДФЛ, а всех налогов и страховых взносов!) используется счет:68.90 Единый налоговый счетПРОВОДКИ:НДФЛ, исчисленный налоговым агентом:

Дебет 70 Кредит 68.01

Уплачен единый налоговый платеж:

Дебет 68.90 Кредит 51

Отражено исполнение обязанности по уплате НДФЛ:

Дебет 68.01 Кредит 68.90

- Уплата НДФЛ производится в рамках единого налогового платежа на единый налоговый счетВ целях уплаты НДФЛ датой получения дохода в виде оплаты труда будет считаться фактический день выплаты такого дохода, а не последний день месяца, за который он начислен, как это было до 2023 года.❗❗❗Теперь с авансов также нужно удерживать и уплачивать НДФЛ❗❗❗.⚡️⚫Срок уплаты НДФЛ⚫⚡️По общему правилу, организации и ИП, выступающие в роли налоговых агентов, должны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.⚡️⚫Особые правила⚫⚡️Особые правила установлены для перечисления НДФЛ, исчисленного и удержанного в конце и начале каждого года. Так, НДФЛ, удержанный за период с 1 по 22 января, нужно будет уплачивать в бюджет не позднее 28 января, а за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года.

Отчетность по НДФЛ

формы и сроки

Узнать адрес и платежные реквизиты своей налоговой инспекции можно на официальном сайте ИФНС nalog.ru по этой ссылке.

- Обязан ли работодатель запросить у работника справку с предыдущего места работы, чтобы определить общую сумму доходов за год, для целей применения прогрессивной ставки 15%, если доходы превысили 5 млн?

- Нужно ли пересчитывать НДФЛ при изменении статуса резидент/нерезидент?Пересчет НДФЛ при изменении статуса производить нужно. Пересчет делается только тогда, когда стало известно, что статус налогового резидента или нерезидента на текущий календарный год определен окончательно (то есть уже не изменится).Обоснование:Налоговым периодом по НДФЛ признается календарный год (с 1 января по 31 декабря).Исчисление сумм НДФЛ по каждому работнику производится налоговыми агентами на дату фактического получения дохода (НК РФ, статья 226, пункт 3).С начала года ставка НДФЛ определяется исходя из текущего статуса работника на дату получения дохода (при этом текущий статус резидент/нерезидент, определяется по 12 месяцам, предшествующим месяцу, в котором получен доход).Окончательный налоговый статус физического лица, определяющий налогообложение его доходов, полученных за налоговый период (календарный год), уточняется с учетом периода нахождения в РФ в данном

Оплата страховых взносов за работников в 2023 году

В 2023 году произошли существенные изменения в порядке оплаты страховых взносов за работников. Вводится понятие «единый тариф» и «единая предельная база», меняются отчётные формы по взносам и сроки их перечисления. Эти и другие новшества мы рассмотрели в нашей публикации и рекомендуем всем страхователям с ними ознакомиться.

| Ставки страховых взносов на 2021 годСтавки страховых взносов на 2022 год |

Чем вызваны нововведения

В 2023 году вступают в силу два важных изменения в порядке администрирования страховых взносов:

- фонды пенсионного и социального страхования (ПФР и ФСС) объединяются в единый Социальный фонд России (СФР);

- организации и индивидуальные предприниматели станут рассчитываться с бюджетом через единый налоговый платёж (ЕНП).

Сразу скажем, что для малых и средних предприятий эти изменения не несут увеличения фискальной нагрузки. Что же касается крупных работодателей, то им за работников придётся платить больше. Причина – резкий рост предельной базы по взносам.

А теперь рассмотрим все изменения и свежие новости подробнее.

Сколько надо будет платить за работников в 2023

Безусловно, работодателей больше всего интересует, сколько надо будет платить за страхование работников в 2023 году.

https://www.youtube.com/watch?v=OL82r_nn6N8\u0026pp=ygVj0J7QsdC70LDQs9Cw0Y7RgtGB0Y8g0JvQuCDQntGC0L_Rg9GB0LrQvdGL0LUg0KHRgtGA0LDRhdC-0LLRi9C80Lgg0JLQt9C90L7RgdCw0LzQuCDQkiAyMDIzINCT0L7QtNGD

Новый тариф страховых взносов указан в п. 3 статьи 425 НК РФ (пункт внесён законом от 14 июля 2022 г. № 239-ФЗ):

«Начиная с 2023 года устанавливаются тарифы страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование в следующих единых размерах (единый тариф страховых взносов), если иное не предусмотрено настоящей главой:

- в пределах установленной единой предельной величины базы для исчисления страховых взносов – 30%;

- свыше установленной единой предельной величины базы для исчисления страховых взносов – 15,1%».

По своей сути, единый тариф – это то же самое, что совокупный, который работодатели платили все эти годы. Он получался суммированием разных видов страховых взносов:

- пенсионное страхование – 22% до достижения предельной базы;

- медицинское страхование – 5,1% вне зависимости от суммы;

- ВНиМ – 2,9% до достижения предельной величины базы.

Как видим, в обоих случаях ставка составляет 30% от выплат работникам.

После превышения базы работодатели платили на пенсионное страхование 10%, а на медицинское страхование – 5,1%. Если сложить эти проценты, то получим 15,1%, как установлено новым п. 3 статьи 425 НК РФ.

Это означает, что несмотря на изменение терминов (единый вместо совокупного), общий размер тарифа по взносам за работников в 2023 году остался прежним:

- 30% до достижения единой предельной величины базы;

- 15,1% после её достижения.

А вот что касается базы по взносам, то здесь изменения есть. Все последние годы она считалась отдельно для пенсионных взносов и для социальных взносов ВНиМ. В 2022 году применялись такие значения:

- 1 565 000 рублей на ОПС;

- 1 032 000 рублей на ОСС.

Но в 2023 году вводится единая база без разделения на пенсионные и социальные взносы, а её размер составит 1 917 000 рублей. Это означает, что работодателям, не имеющим льгот, надо платить больше взносов за своих работников.

Теперь о пониженных тарифах на взносы. На них имеет право немало работодателей, самая многочисленная категория – субъекты малого и среднего предпринимательства. В 2023 году субъекты МСП будут платить взносы за работников по прежним правилам:

- 30% с выплат в пределах МРОТ и 15% с выплат свыше МРОТ до достижения предельной базы;

- 15,1% с выплат в пределах МРОТ и 15% с выплат свыше МРОТ после достижения предельной базы.

Таким образом, малый и средний бизнес практически не испытает на себе рост нагрузки, связанной со страховыми взносами. Им необходимо только учесть, что размер минимальной зарплаты ожидаемо вырос и составит в 2023 году 16 242 рубля.

Кто из страхователей ещё имеет право на пониженные тарифы? Ставки страховых взносов для всех льготных категорий указаны в статье 427 НК РФ. Ниже мы соберём самые популярные из них в таблицу.

Добавим также, что по некоторым профессиям необходимо перечислять за работников дополнительный тариф на обязательное пенсионное страхование, который составляет от 2% до 9%. Подробности смотрите в статье 428 НК РФ.

Кроме страховых взносов, которые регулируются Налоговым кодексом, работодатели платят взносы на травматизм и от профзаболеваний. Эти платежи, как и раньше, остаются в ведении закона № 125-ФЗ от 24 июля 1998 года. Ставки этих тарифов зависят от класса профессионального риска и составляют от 0,2% до 8,5%.

Важно: с 2023 года исполнители по гражданско-правовым договорам подлежат социальному страхованию, как и наёмные работники (п. 9 статьи 2 закона от 14.07.2022 № 239-ФЗ). Соответственно, за них тоже надо платить по единому тарифу 30% и далее по установленным правилам.

Таблица страховых взносов на 2023 год по некоторым льготным категориям

|

30% с выплат в пределах МРОТ15% с выплат свыше МРОТ |

|

7,6% до превышения единой базы0% после превышения единой базы |

| Организации, производящие выплаты и иные вознаграждения членам экипажей судов | 0% |

Взносы ИП и КФХ в 2023 году

Индивидуальные предприниматели за себя, главы КФХ за себя и за каждого участника хозяйства платят взносы в фиксированном размере, указанном в статье 430 НК РФ. В 2023 году это 45 842 рублей.

Кроме того, ИП с доходом свыше 300 000 рублей в год платят дополнительный 1% с суммы превышения. На глав и участников КФХ это условие не распространяется, если только эти лица не ведут дополнительно другую предпринимательскую или профессиональную деятельность (письмо ФНС от 19.07.2021 № БС-4-11/10114@).

Сроки перечисления страховых взносов в 2023 году

Срок перечисления взносов за работников указан в п. 3 статьи 431 НК РФ. В 2023 году будет действовать новая редакция этой нормы, введённая законом от 14.07.2022 № 263-ФЗ. Вместо 15-го числа следующего календарного месяца крайний срок переносится на 28-ое число.

Поскольку эти взносы платят в рамках ЕНП, то перед их перечислением надо направить уведомление об исчисленных суммах.

Страховые взносы на травматизм и профессиональные заболевания перечисляют в прежние сроки, то есть 15-го числа следующего календарного месяца. ЕНП на эти платежи не распространяется, поэтому и уведомление по ним подавать не надо.

| Страховые взносы на травматизм и профзаболевания* | 15-го числа следующего календарного месяца | п. 4 статьи 22 закона от 24.07.1998 N 125-ФЗ |

| Уведомление об исчисленных суммах | 25-го числа следующего календарного месяца | п.9 статьи 58 НК РФ (в новой редакции) |

| Страховые взносы за работников по единому тарифу | 28-го числа следующего календарного месяца | п. 3 статьи 431 НК РФ (в новой редакции) |

| Страховые взносы ИП за себя, а также главы и участники КФХ | 31 декабря текущего года, можно частями | п. 2 статьи 432 НК РФ |

| Дополнительный взнос в 1% с дохода свыше 300 000 рублей | 1 июля следующего года | п. 2 статьи 432 НК РФ |

*Срок планируют перенести на 28-ое число, как и для других взносов

Отчётность по взносам в 2023 году

В 2023 году изменится состав отчётности, которую страхователи сдавали за своих работников в фонды. Вместо форм СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС вводится новый отчёт ЕФС-1. Он состоит из разных подразделов, каждый из которых сдаётся в свои сроки. А вместо СЗВ-М ввели отдельный отчёт по персонифицированным сведениям физлиц.

Индивидуальным предпринимателям по взносам за себя отчётность сдавать не требуется.

Итоги

- В 2023 году страхователи будут перечислять взносы за работников и исполнителей по единому тарифу: 30% до достижения предельной величины базы и 15,1% после её достижения. Единая предельная величина базы для исчисления страховых взносов устанавливается в размере 1 917 000 рублей.

- Работодатели из категории субъектов МСП продолжат платить страховые взносы на прежних условиях: 30% с выплат в пределах МРОТ и 15% с суммы свыше МРОТ. Минимальная зарплата на 1 января 2023 года установлена в размере 16 242 рубля.

- Остальные категории страхователей с льготными тарифами перечислены в статье 427 НК РФ.

- Взносы по единому тарифу надо перечислить не позже 28-го числа следующего календарного месяца. Перед этим, не позже 25-го числа, необходимо направить уведомление об исчисленных суммах.

- Фиксированные взносы в 2023 году для ИП за себя, а также за глав и участников КФХ составляют 45 842 рублей.

- Изменится отчётность по взносам: формы СЗВ-СТАЖ, СЗВ-ТД и 4-ФСС отменяются, вместо них будут сдавать новый отчёт ЕФС-1. Отчёт СЗВ-М будет заменён Персонифицированными сведениями по физлицам.

С каких доходов не нужно платить страховые взносы в 2023 году

Большинство выплат в отношении работников или исполнителей по договору ГПХ облагаются страховыми взносами. Однако НК содержит перечень сумм, которые освобождаются от уплаты взносов. Разберём, какие выплаты относятся к облагаемым страховыми взносами, а какие нет, и какие разъяснения по этим вопросам даёт Минфин. Расскажем, нужно ли подтверждать необлагаемые суммы, и как это сделать.

Когда нужно начислять страховые взносы в 2023 году

Доходы, которые признаются объектом обложения страховыми взносами, поименованы в статье 420 НК. Перечислим их:

- Выплаты сотрудникам по трудовому договору.

Все выплаты, которые перечисляются работнику в рамках трудового договора, облагаются страховыми взносами (пп. 1 п. 1 ст. 420 НК). Помимо заработной платы к ним относятся:

- стимулирующие надбавки и премии;

- надбавки и доплаты;

- отпускные;

- компенсация за неиспользованный отпуск и т. д.

- Выплаты исполнителям по договорам ГПХ.

Если предметом договора гражданско-правового характера является выполнение работ или оказание услуг, то с выплат, предусмотренных таким договором, также нужно начислять страховые взносы (пп. 1 п. 1 ст.

420 НК). Причем с начала 2023 года взносы исполнителям по ГПХ начисляются по единому тарифу 30 %, как и для штатных сотрудников. Это связано с тем, что они теперь застрахованы по всем видам страхования.

Напомним, что до 2023 года, с вознаграждения по ГПХ начислялись только пенсионные и медицинские взносы, была возможность сэкономить на взносах по страхованию на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

- Выплаты по авторским договорам.

Если работодатель получит патент на изобретение, которое создал работник в рамках трудовых обязанностей или по заданию руководителя, то автор может претендовать на вознаграждение, закреплённое в авторском договоре. Такие выплаты в отношении авторов подлежат обложению страховыми взносами (пп. 2 п. 1 ст. 420 НК).

- Выплаты физлицам по договорам об отчуждении исключительного права на результаты интеллектуальной собственности, лицензионным договорам о предоставлении права использования результатов интеллектуальной собственности.

С вознаграждений в отношении исполнителей по таким договорам необходимо начислять страховые взносы (пп. 3 п. 1 ст. 420 НК).

- Выплаты руководителю, который является единственным учредителем.

Какие доходы не облагаются страховыми взносами в 2023 году

В январе этого года произошли масштабные изменения в системе налогообложения страховой деятельности.

Причиной тому служат два фактора: объединение Пенсионного фонда России (ПФР) с Фондом социального страхования (ФСС) и введение Единого налогового платежа (ЕНП).

Теперь вместо двух страховых фондов действует один — Социальный Фонд России (СФР), а все платежи и взносы учитываются на едином налоговом счёте (ЕНС), который в обязательном порядке открывается каждому налогоплательщику, будь он ООО или ИП.

В статье расскажем, как нововведения повлияли на уплату страховых взносов, а также рассмотрим выплаты, свободные от обложения страховыми взносами в этом году.

Единый тариф и величина базы

В связи с объединением двух страховых фондов и введением ЕНП законодательство о страховых взносах с этого года оперирует такими понятиями как «единый тариф» и «единая предельная величина облагаемой базы».

Если раньше по каждому виду страхования были отдельные тарифы, а для исчисления взносов предусматривались две предельные величины облагаемой базы, то теперь это упразднилось.

СФР установил единый тариф взносов на обязательное пенсионное страхование (ОПС), обязательное медицинское страхование (ОМС) и обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Исключение составляют только взносы «на травматизм». Они не входят в общий тариф и начисляются отдельно в диапазоне от 0,2% до 8,5% в зависимости от того, к какой группе риска относится страхователь.

Работникам с инвалидностью такие взносы начисляются по льготной ставке, составляющей 60% от тарифа.

Предельная величина страховых взносов возросла и в этом году составляет 1917000 рублей. Кроме того, она, как и тариф, стала единой для ОМС, ОПС и ВНиМ, и теперь применяется в отношении всех физических лиц. Рассчитывается база на основании среднего месячного заработка в РФ, помноженного на 12 и увеличенного коэффициентом 2,3. В дальнейшем она будет ежегодно индексироваться.

Единый тариф рассчитывается в процентах от предельной величины: 30% — в рамках этой суммы и 15,1% — сверх неё. Для некоторых субъектов предусмотрены пониженные тарифы, например:

- 15% для субъектов малого и среднего предпринимательства с выплат, превышающих минимальный размер оплаты труда (МРОТ);

- 7,6% для IT-компаний и ИП, являющихся резидентами свободной экономической зоны (Крым, Владивосток, Севастополь), зарегистрированные в регионах РФ с особым экономическим статусом (Курилы, Калининградская область) или на территориях опережающего развития (ТОСЭР);

- 0% для организаций, которые производят выплаты экипажам судов.

Для каждой льготной категории субъектов действуют свои правила применения пониженных тарифов. Подробнее с ними можно ознакомиться в статье 427 НК РФ.

Доходы, облагаемые страховыми взносами в 2023 году

С внедрением единого тарифа некоторые доходы, ранее не подлежавшие обложению медицинскими или социальными взносами, теперь причисляются к облагаемым.

- Выплаты по договорам гражданско-правового характера. Теперь сотрудники, заключившие с работодателем договор ГПХ, могут рассчитывать на пособия по ВНиМ. Единственное, на чём может сэкономить работодатель, это взносы на случай травматизма: они оплачиваются только в том случае, если прописаны в договоре с исполнителем.

- Выплаты иностранным работникам, которые временно находятся на территории РФ. Иностранцы причисляются к лицам, застрахованным по ОМС. Однако воспользоваться правом на медицинскую помощь по страхованию они смогут только в том случае, если работодатель выплачивает взносы за них не менее трёх лет. То есть страхование иностранных работников вступит в полную силу лишь к 2026 году. На данный момент им доступна только скорая медицинская помощь, которая оказывается бесплатно при наличии острых заболеваний.

- Выплаты студентам. С этого года студенты колледжей, техникумов или вузов, работающие в студенческих отрядах по договорам ГПХ или по ТК РФ, могут рассчитывать на пенсионные взносы. Если при этом студотряд входит в реестр молодёжных и детских объединений с государственной поддержкой, то для него действует пониженный тариф страховых взносов, равный 15%.

- Выплаты по трудовому договору. Страховыми взносами на ОПС, ОМС и ВНиМ облагаются все выплаты, которые полагаются сотруднику за его работу по трудовому договору: зарплата, премия, отпускные и компенсация за неиспользованный отпуск.

Статья 422 НК РФ: выплаты, не облагаемые страховыми взносами

Статья 422 НК РФ содержит перечень сумм, которые не облагаются страховыми взносами. Рассмотрим их подробно.

Государственные пособия

Речь идёт о пособиях, которые выплачиваются сотруднику в соответствии с законодательством РФ. Сюда входят выплаты по безработице, по беременности и родам, по уходу за ребёнком. Больничные, независимо от источника их финансирования, также считаются госпособиями и не облагаются страховыми взносами. При этом важно помнить, что пособия по временной нетрудоспособности облагаются НДФЛ.

Компенсационные выплаты

В пп. 2 п.1 ст. 422 НК РФ перечислены все виды компенсаций, которые работодатель может выплачивать сотрудникам в пределах норм, установленных законодательством. Это компенсации в случае:

- травматизма;

- расходов на питание, жильё или топливо;

- предоставления натурального довольствия, положенного сотрудникам;

- расходов физлица, выполняющего работы или оказывающего услуги по гражданско-правовому договору;

- увольнения работников;

- расходов на профподготовку и повышение квалификации сотрудников;

- трудоустройства работников, уволенных в связи с сокращением штата;

Компенсации за вредные и тяжёлые условия труда и за неиспользованный отпуск в этот перечень не входят, и на них начисляются взносы.

Командировочные

Отдельно рассматриваются компенсации, связанные с командировками, их ещё называют суточными.

Ранее такие выплаты, независимо от их размера, не облагались НДФЛ, но сейчас для них определены нормированные суммы — 700 рублей в сутки по России и 2500 рублей в сутки за пределами РФ.

Если ежедневные расходы на сотрудника в командировке превышают установленный лимит, то на них начисляются взносы.

Материальная помощь

Согласно подп. 3 и подп. 11 п. 1 ст. 422 НК РФ страховыми взносами не облагаются такие виды материальной помощи, как:

- выплаты в связи со смертью близкого члена семьи (ребёнка, супруга или родителя);

- выплаты при рождении или усыновлении (удочерении) ребёнка, не превышающие 50 000 рублей и выплачиваемые в течение первого года после события;

- матпомощь в связи со стихийными бедствиями или чрезвычайными ситуациями, например, компенсация за восстановление жилья после пожара, полная или частичная оплата операции, необходимой работнику после несчастного случая и т.д.;

- выплаты работникам, пострадавшим от терактов на территории РФ;

- прочие выплаты (бенефиты, подарки), не превышающие 4000 рублей за один отчётный период, равный календарному году.

Страхование работников

Здесь говорится о выплатах, которые производятся по договорам добровольного медицинского страхования (ДМС). Они не облагаются взносами при условии, что срок страховки и обслуживания работников в медучреждениях не меньше года.

Если работодатель, например, предоставляет сотрудникам возможность пройти разовую диспансеризацию или вакцинацию и для этого заключает договор с поликлиникой, то все сопутствующие расходы будут облагаться взносами, поскольку срок медицинского обслуживания в рамках диспансеризации и вакцинации меньше года.

Прочие виды необлагаемых выплат

Сюда можно отнести выплаты, не объединённые в какую-либо категорию, но приведённые в статье 422 НК РФ.

- Расходы на форму и обмундирование сотрудников, положенных им по закону.

- Выплаты работодателя в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ, которые представляют собой взносы в рамках программы пенсионного софинансирования. Они не должны превышать 12 000 рублей в год на одного сотрудника.

- Оплата проезда или перелёта к месту отпуска и обратно для работников, которые проживают в районах Крайнего Севера или в местностях, приравниваемых к таким районам. В расходы также входит стоимость провоза багажа до 30 кг. Оплата проезда неработающих членов семьи работника (мужа, жены или детей младше 18 лет) также не облагается страховыми взносами. В случае отпуска за пределами РФ необлагаемыми выплатами считаются расходы на проезд от места отправления до пункта прохождения пограничного контроля.

- Оплата обучения работников по основным и дополнительным программам профессионального образования.

- Возмещение работникам расходов на выплаты процентов по кредитам, оформленным с целью покупки или строительства жилья.

- Выплаты в виде безвозмездно переданных денежных средств или иного имущества работникам, которые призваны на службу в Вооружённые силы РФ по мобилизации, либо проходят военную службу по контракту.

Выплаты, не облагаемые страховыми взносами по статье 420 НК РФ

Несмотря на то что статья 420 НК РФ преимущественно посвящена объектам обложения страховыми взносами, в ней есть несколько исключений, актуальных на 2023 год. В частности, здесь сказано, что от обложения взносами свободны:

- выплаты, предметом которых является передача работнику имущества организации (договор купли-продажи, обмен, аренда, заём или дарение);

- выплаты иностранцам, которые работают по трудовому договору или ГПД, заключённому с российской организацией, но находятся за пределами РФ.

Любую отчётность, в том числе по страховым взносам, удобнее сдавать в электронном виде. «Калуга Астрал» предлагает готовые решения для сдачи электронной отчётности. «Астрал Отчёт 5.

0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.

5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.