Отсрочка по уплате налогов

Плательщик налогов и страховых взносов на основании положений главы 9 Налогового кодекса имеет право на отсрочку или рассрочку платежа. Разберемся, как можно воспользоваться этим правом.

Как предоставляется отсрочка

О предоставлении отсрочки или рассрочки по уплате налогов сказано в статьях 61-64 НК РФ. Эти нормы Кодекса содержат общие принципы переноса срока уплата налогов, а конкретный порядок утвержден приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Срок переноса зависит от того, уплату какого налога требуется отсрочить. Если речь о федеральных налогах или страховых взносах, то перенести их можно на срок до 3 лет.

Уплату всех прочих налогов можно отсрочить не более, чем на 1 год. Что касается суммы платежа, то отсрочка может распространяться на нее всю либо на ее часть.

Уплатить налог также единовременно в конце отсрочки либо в течение срока поэтапно.

Чтобы получить отсрочку или рассрочку налогового платежа, нужно заявить об этом праве. О форме заявления и прилагаемых документах мы расскажем ниже.

Однако даже если заявление подано, это еще не значит, что уплату налога сразу отсрочат. Налогоплательщика могут обязать предоставить обеспечение.

Таким обеспечением может быть банковская гарантия, поручительство или имущество, переданное в залог.

Также придется уплатить проценты, начисленные на сумму задолженности, из расчета ½ ставки рефинансирования ЦБ РФ. Однако обязанность уплаты процентов возникает не всегда. Если необходимость отсрочки вызвана форс-мажором или неперечислением компании денежных средств государственным заказчиком, то проценты не начисляются.

Кто может рассчитывать

Для того чтобы воспользоваться правом на перенос срока уплаты налоговых обязательств, нужно основание. Таковым может считаться одно из следующих обстоятельств:

- ущерб, причиненный в результате форс-мажора;

- неуплата денежных средств за товары, работы или услуги, которые были поставлены/осуществлены государственным или муниципальным заказчикам;

- риск несостоятельности в случае уплаты налога единовременно;

- сезонный характер работы налогоплательщика;

- невозможность уплаты налогов или санкций, которые были начислены по результату налоговой проверки.

Что касается последнего основания, то в этом случае можно рассчитывать только на рассрочку уплаты. При этом есть ряд условий:

- сумма начислений по итогам проверки укладывается в диапазон 30-70% от выручки за предыдущий год;

- субъект — компания или ИП — зарегистрирован более года назад;

- субъект не находится в процедуре банкротства;

- компания не ликвидируется и не реорганизуется.

Когда переноса срока не будет

В статье 62 НК РФ приведены случаи, когда отсрочку/рассрочку не дадут:

- если в отношении плательщика возбуждено уголовное дело по налоговому преступлению, ведется производство по налоговому или административному правонарушению;

- если есть основания полагать, что плательщик скроется сам либо скроет денежные средства и имущество;

- если в течение 3 лет до подачи заявления выносилось решение об отмене отсрочки.

Документы

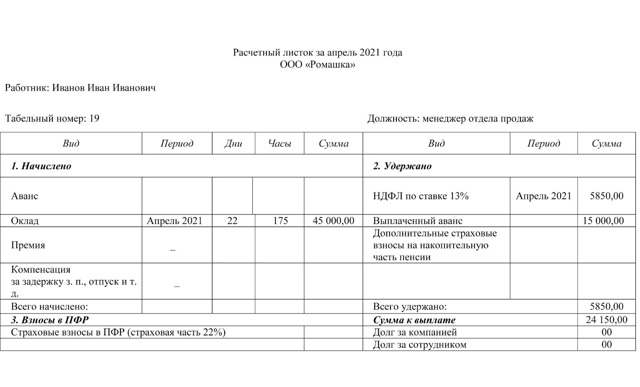

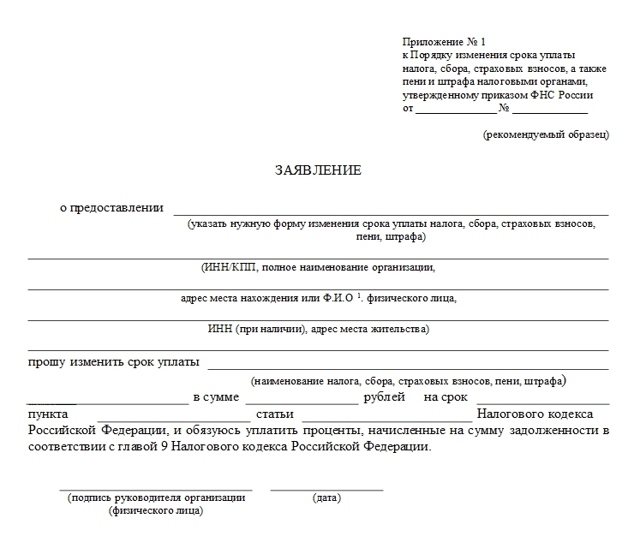

В приложении №1 к упомянутому выше приказу ФНС приводится рекомендованная форма заявления:

Подавать заявление нужно в орган, уполномоченный принимать решение в отношении налога, по которому плательщик просит перенести срок уплаты.

Так, по федеральным налогам (например, НДС, налог на прибыль) и страховым взносам нужно обращаться в ФНС, по региональным и местным налогам — в местные налоговые органы, а по налогам, связанным с перемещением товара через границу — в Таможенную службу.

К заявлению прилагается комплект документов, в который входит:

- выписки из банков о счетах и оборотах по ним за полгода помесячно, а также справка о наличии либо отсутствии документов в картотеке неоплаченных документов;

- банковские справки об остатках денежных средств на счетах;

- список дебиторов с указанием стоимости договоров, заключенных с ними, и сроков оплаты, а также копии этих договоров;

- обязательство плательщика выполнить условия рассрочки либо отсрочки, включая график платежей.

Указанные документы представляют все плательщики. Кроме того, необходимо документально подтвердить основание отсрочки.

В каждом конкретном случае для этого предназначаются определенные документы, которые перечислены в пункте 5.1 статьи 64 НК РФ.

Например, если в качестве причины необходимой отсрочки выступает ущерб, нанесенный обстоятельствами непреодолимой силы, то нужно представить:

- заключение о факте их наступления;

- акт оценки причиненного ущерба.

Копию заявления нужно отправить в ИФНС по месту учета/нахождения налогоплательщика — на это отводится 5 дней.

Что дальше?

В течение 30 дней после получения заявления налоговый орган должен принять решение о предоставлении отсрочки (рассрочки). Налогоплательщику его копия направляется в течение 3 дней. Действовать решение начинает с даты, которая в нем указана. Если требуется залог, то действие решения начинается после оформления договора о залоге.

Случаются и отказы, которые чаще всего связаны с неполным комплектом документов. Во избежание этого следует тщательно подготовить все бумаги. А вот безосновательный отказ в переносе срока уплаты налога недопустим — налоговый орган должен его мотивировать.

Как организации получить отсрочку по уплате налогов?

Управляющий партнер Юридической группы «Парадигма»

Добиться отсрочки или рассрочки погашения задолженности по налогам можно как во внесудебном порядке, так и в судебном

В условиях нестабильной экономической ситуации у организаций возникают сложности с выплатой задолженности не только своим контрагентам, но и налоговому органу. Последний может обратиться в суд за взысканием долга, возникшего из-за неуплаты налогов и сборов, а в худшем случае – начать процедуру банкротства.

Чтобы избежать худшего, попытайтесь отсрочить погашение образовавшейся задолженности. Это может помочь, так как приостановление исполнения судебного акта, подтверждающего требования заявителя, его отсрочка или рассрочка являются основанием для оставления судом без рассмотрения заявления о банкротстве (п. 3 Постановления Пленума ВАС РФ от 22 июня 2012 г.

№ 35 «О некоторых процессуальных вопросах, связанных с рассмотрением дел о банкротстве»).

Добиться отсрочки или рассрочки погашения задолженности по налогам можно во внесудебном и в судебном порядке.

Изменение срока уплаты налога, сбора, страховых взносов, а также пени и штрафа регулируется гл. 9 Налогового кодекса РФ (далее – НК РФ) и Приказом ФНС России от 16 декабря 2016 г. № ММВ-7-8/683@.

Изменение этого срока возможно в форме отсрочки или рассрочки. Отсрочка подразумевает единовременную уплату налога по окончании срока действия отсрочки.

Предоставление рассрочки предполагает постепенное погашение задолженности согласно установленному графику.

Куда обращаться с заявлением о предоставлении отсрочки (рассрочки)?

С заявлением о предоставлении отсрочки (рассрочки) нужно обратиться в налоговый орган – в Управление ФНС России по субъекту РФ по месту нахождения (месту жительства) заинтересованного лица или в Межрегиональную инспекцию ФНС России по крупнейшим налогоплательщикам. После подачи заявления его копию в пятидневный срок важно направить в налоговый орган по месту учета организации.

На какой срок предоставят отсрочку (рассрочку) по уплате налогов?

По общему правилу для налогов отсрочка (рассрочка) составляет один год с момента установленного срока уплаты. При этом отсрочка (рассрочка) по уплате налогов, зачисляемых в федеральный бюджет, может быть предоставлена на срок больше года, но не превышающий трех лет.

Иными словами, если у вас образовалась задолженность по налогу на добавленную стоимость, налогу на прибыль организаций, налогу на доходы физических лиц, акцизам и другим налогам, предусмотренным ст.

13 НК РФ, то отсрочка (рассрочка) может быть предоставлена на срок более года.

В каком случае предоставление отсрочки (рассрочки) невозможно?

Отсрочку (рассрочку) не предоставят, если в отношении организации:

- возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

- проводится производство по делу о налоговом правонарушении или по делу об административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза;

- имеются достаточные основания полагать, что лицо воспользуется изменением срока уплаты налога, сбора или страховых взносов для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо лицо собирается выехать за пределы РФ на постоянное жительство;

- в течение трех лет, предшествующих дню подачи лицом заявления об изменении срока уплаты налога, сбора или страховых взносов, налоговый орган вынес решение о прекращении действия ранее предоставленной отсрочки (рассрочки).

На каких основаниях могут предоставить отсрочку (рассрочку)?

Отсрочку (рассрочку) по уплате налога организации предоставят, только если налоговый орган придет к выводу, что ее финансовое положение не позволяет ей уплатить налог. При этом у налогового органа должны быть достаточные основания полагать, что после истечения срока отсрочки (рассрочки) задолженность будет погашена.

В то же время необходимо наличие хотя бы одного из следующих оснований, установленных п. 2 ст. 64 НК РФ:

- причинение организации ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- непредоставление (несвоевременное предоставление) бюджетных ассигнований и (или) лимитов бюджетных обязательств заинтересованному лицу и (или) недоведение (несвоевременное доведение) предельных объемов финансирования расходов до заинтересованного лица – получателя бюджетных средств в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, а также неперечисление (несвоевременное перечисление) заинтересованному лицу из бюджета в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, денежных средств, в том числе в счет оплаты оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд;

- угроза возникновения признаков несостоятельности (банкротства) организации в случае единовременной уплаты налога;

- производство или реализация товаров, работ, услуг организацией носит сезонный характер;

- при наличии оснований для предоставления отсрочки (рассрочки) по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза, установленных таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле;

- невозможность единовременной уплаты сумм налогов, сборов, страховых взносов, пеней и штрафов, подлежащих уплате в бюджетную систему РФ по результатам налоговой проверки, до истечения срока исполнения направленного в соответствии со ст. 69 НК РФ требования об уплате налога, сбора, страховых взносов, пени, штрафа, процентов, определяемая в порядке, предусмотренном п. 5.1 ст. 64 НК РФ.

Какие документы нужно подать в налоговый орган?

- Заявление (см. образец в Приложении № 1 к Порядку изменения срока уплаты налога, сбора, страховых взносов, а также пени и штрафа налоговыми органами, утвержденному Приказом ФНС России от 16 декабря 2016 г. № ММВ-7-8/683@);

- справки банков о ежемесячных оборотах денежных средств (драгоценных металлов) за последние шесть месяцев, предшествующих подаче заявления;

- справки банков о наличии расчетных документов, помещенных в картотеку неоплаченных расчетных документов, или об их отсутствии в этой картотеке;

- справки банков об остатках денежных средств (драгоценных металлов) на всех счетах заявителя;

- перечень контрагентов – дебиторов (т.е. тех, кто должен вам заплатить) с указанием цен договоров, заключенных с этими дебиторами (размеров иных обязательств и оснований их возникновения), и сроков их исполнения; копии данных договоров (документов, подтверждающих наличие иных оснований возникновения обязательств);

- обязательство о соблюдении заинтересованным лицом условий, на которых принимается решение о предоставлении отсрочки (рассрочки). Организация прикладывает к заявлению документ, подписанный генеральным директором, в котором обязуется неукоснительно выполнять все условия предоставления отсрочки (рассрочки): своевременно и в полном объеме уплачивать налоги, пени и штрафы; вовремя и в полном объеме уплатить суммы отсроченной (рассроченной) задолженности; в случае появления оснований, исключающих предоставление отсрочки (рассрочки) по уплате налогов, которые указаны в п. 1 ст. 62 НК РФ, сообщить об этом в налоговый орган;

- предполагаемый график погашения задолженности;

- документы, которые подтвердят одно из оснований, перечисленных в п. 2 ст. 64 НК РФ.

В течение какого срока налоговый орган должен принять решение?

По общему правилу решение об изменении или отказе в изменении срока уплаты налогов, сборов, страховых взносов, пеней и штрафов принимается уполномоченным органом в течение 30 рабочих дней со дня получения заявления заинтересованного лица. Исключением является случай, предусмотренный абз. 2 п. 16.1 Приказа ФНС России от 16 декабря 2016 г. № ММВ-7-8/683@.

Если задолженность по налогам налоговый орган взыскал с организации в судебном порядке, т.е. имеется соответствующее решение суда, то заявление об отсрочке (рассрочке) исполнения судебного акта можно подать в вынесший его суд (ч. 1 ст. 37 Закона об исполнительном производстве, ч. 1 ст. 358 КАС РФ, ч. 1 ст. 324 АПК РФ).

В каком случае предоставят отсрочку (рассрочку) исполнения судебного акта?

Перечень оснований для предоставления отсрочки (рассрочки) исполнения судебного акта законодательством не установлен.

Такими основаниями могут являться неустранимые на момент обращения в суд обстоятельства, препятствующие исполнению должником исполнительного документа (например, исполнительного листа или судебного приказа) в установленный срок.

Вопрос о наличии подобных оснований решается судом с учетом имеющих значение фактических обстоятельств (тяжелое имущественное положение должника; причины, существенно затрудняющие исполнение решения суда; возможность его исполнения по истечении срока отсрочки и т.п.).

В какой срок будет рассмотрено заявление о предоставлении отсрочки (рассрочки) исполнения судебного акта?

Этот срок будет зависеть от того, по правилам какого процессуального кодекса рассматривается заявление. Если оно рассматривается в арбитражном суде, то срок составит месяц со дня поступления заявления в суд. А если заявление рассматривается по правилам КАС РФ, то на это отводится десять дней со дня поступления заявления в суд.

В настоящее время разрабатываются меры поддержки бизнеса в виде вариантов реструктуризации задолженности должников. Правительство РФ вправе принять на 2022 г. акты (Федеральный закон от 9 марта 2022 г. № 52-ФЗ), которые:

- продлевают сроки уплаты налогов, страховых взносов;

- продлевают сроки представления налоговой и бухгалтерской отчетности;

- вводят дополнительные основания для предоставления отсрочки (рассрочки) по уплате налогов, страховых взносов;

- продлевают сроки взыскания налогов, страховых взносов;

- устанавливают основания неприменения ответственности за непредставление (несвоевременное представление) в налоговые органы отчетности, документов.

Правительству РФ предоставлены полномочия по принятию соответствующих актов, но какие именно меры поддержки бизнеса будут введены – покажет время.

В связи с принятием иностранными государствами ограничительных мер ФНС России сообщила о приостановлении с 9 марта 2022 г. подачи налоговыми органами заявлений о банкротстве должников.

Приоритетом в работе налоговых органов станет содействие реструктуризации задолженности, в том числе посредством предоставления отсрочки (рассрочки) по уплате налогов. Кроме того, как сообщила ФНС России, до 1 июня 2022 г.

налоговые органы не будут приостанавливать операции по банковским счетам должников при взыскании денежных средств. Однако в любом случае при образовании у вас долгов необходимо заранее предусмотреть варианты выхода из сложной финансовой ситуации.

(О мерах господдержки бизнеса, нейтрализации негативного влияния антироссийских санкций и стратегиях выживания в нестабильных экономических условиях читайте в материалах «Антикризисные рекомендации для предпринимателей», «Как сохранить бизнес во время кризиса?» и «Как избежать банкротства?»)

КонсультантПлюс Краснодар — Как получить отсрочку или рассрочку уплаты налогов для физических лиц?

22.09.2016

При наличии у вас уважительных причин, препятствующих полной и своевременной уплате налогов, вы имеете право обратиться в налоговый орган за отсрочкой или рассрочкой уплаты налогов. Перечень таких причин установлен налоговым законодательством.

Отсрочка по уплате налога — это установление более позднего срока уплаты всей суммы задолженности, при наступлении которого вам придется единовременно и полностью погасить как сумму задолженности, так и начисленную за период отсрочки сумму пеней.

Рассрочка предполагает, что погашение задолженности и пеней будет производиться вами поэтапно в течение определенного периода (п. 1 ст. 64 НК РФ).

- Отсрочка или рассрочка может быть предоставлена в отношении уплаты одного или нескольких налогов (сборов) из числа уплачиваемых физическими лицами:

- — налога на доходы физических лиц;

- — налога на имущество физических лиц;

- — транспортного налога;

- — земельного налога;

- — государственной пошлины.

Примечание.

В случае необходимости получения отсрочки (рассрочки) по уплате таможенных платежей (например, при ввозе на территорию РФ автомобиля или иных дорогостоящих товаров) заявление необходимо подать в органы Федеральной таможенной службы. При этом действует такой же порядок, как и в случае получения отсрочки (рассрочки) по налогам.

Как правило, вы можете претендовать на получение отсрочки (рассрочки) на срок, не превышающий один год. Отсрочка или рассрочка по уплате федеральных налогов в части, зачисляемой в федеральный бюджет, может быть предоставлена на срок более одного года, но не превышающий трех лет. Это положение актуально в отношении НДФЛ и госпошлины (п. 1 ст. 64 НК РФ).

Для получения отсрочки либо рассрочки уплаты налога рекомендуем придерживаться следующего алгоритма.

Шаг 1. Убедитесь в отсутствии обстоятельств, исключающих возможность получения отсрочки или рассрочки по уплате налога.

- Так, срок уплаты налога не может быть изменен, если в отношении вас:

- — возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

- — проводится производство по делу о налоговом или административном правонарушении в области налогов и сборов;

- — проводится производство по делу об административном правонарушении в области таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза;

- — у налоговых органов имеются достаточные основания полагать, что вы можете воспользоваться изменением срока уплаты налога для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо имеются основания предполагать, что вы собираетесь выехать за пределы РФ на постоянное жительство;

— в течение трех лет, предшествующих дню подачи вами заявления об изменении срока уплаты налога и (или) сбора, налоговым органом было вынесено решение о прекращении действия ранее предоставленной отсрочки, рассрочки или инвестиционного налогового кредита в связи с нарушением условий соответствующего изменения срока уплаты налога и (или) сбора (п. 1 ст. 62 НК РФ).

Шаг 2. Определите, имеете ли вы право на предоставление отсрочки или рассрочки.

- Вы можете рассчитывать на получение отсрочки или рассрочки в следующих случаях:

- — если вам причинен ущерб в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- — имеется угроза возникновения у вас признаков несостоятельности (банкротства) в случае единовременной уплаты налога;

— ваше имущественное положение (без учета имущества, на которое в соответствии с законодательством РФ не может быть обращено взыскание) исключает возможность единовременной уплаты налога (п. 2 ст. 64 НК РФ).

Шаг 3. Подготовьте документы для представления в налоговый орган.

- Конкретный пакет документов вы формируете в зависимости от вашей личной ситуации.

- К числу обязательных документов относятся:

- — заявление о предоставлении отсрочки или рассрочки.

В заявлении укажите Ф.И.О., ИНН (если имеется), адрес места жительства, а также вид и сумму налога, желательный период рассрочки и основания для ее получения;

— справки банков о ежемесячных оборотах денежных средств за каждый месяц (из предшествующих подаче заявления шести месяцев) и об остатках денежных средств на всех ваших счетах в банках;

— обязательство о соблюдении вами условий, на которых будет предоставлена отсрочка или рассрочка, а также предполагаемый график погашения задолженности (п. 5 ст. 64 НК РФ).

Кроме этого, в зависимости от оснований для получения отсрочки или рассрочки к заявлению необходимо приложить следующие дополнительные документы:

— заключение о факте наступления обстоятельств непреодолимой силы, являющихся основанием для вашего обращения за отсрочкой или рассрочкой по уплате налога, а также акт оценки причиненного вам ущерба в результате указанных обстоятельств, составленные органами исполнительной власти или организацией, уполномоченными в области гражданской обороны, защиты населения и территорий от чрезвычайных ситуаций;

— сведения о движимом и недвижимом имуществе, принадлежащем вам на праве собственности (за исключением имущества, на которое в соответствии с законодательством РФ не может быть обращено взыскание), — если основанием для обращения за отсрочкой или рассрочкой является не позволяющее своевременно и полностью уплатить налог ваше имущественное положение (п. 5.1 ст. 64 НК РФ).

В ряде случаев налоговые органы в целях обеспечения возврата задолженности могут потребовать предоставления налогоплательщиком банковской гарантии (ст. 74.1 НК РФ), поручительства (ст. 74 НК РФ) либо оформления залога имущества (ст. 73 НК РФ).

При этом предоставление налогоплательщиком дополнительного обеспечения в указанных формах не является обязательным, а решение вопроса о целесообразности применения подобных мер находится в компетенции налогового органа, принимающего решение о предоставлении отсрочки или рассрочки (п. 5.3 ст. 64 НК РФ; п.

11 Порядка, утв. Приказом ФНС России от 28.09.2010 N ММВ-7-8/469@).

Примечание.

Так как транспортный налог является региональным, а налог на имущество физических лиц и земельный налог — местными, то дополнительные основания или требования для получения рассрочки по этим налогам могут быть установлены законами субъектов РФ или актами органов представительных органов муниципальных образований (п. 12 ст. 64 НК РФ). Для получения рассрочки налоговый орган вправе потребовать документы об имуществе, которое может быть предметом залога, поручительство либо банковскую гарантию (п. 5.3 ст. 64 НК РФ).

Шаг 4. Представьте документы в налоговый орган по месту жительства.

Полномочия по принятию решения о предоставлении налоговой отсрочки или рассрочки возложены на налоговые органы. Вы можете представить документы как лично, так и через представителя. Его полномочия должны подтверждаться выданной вами доверенностью.

Заявление будет рассмотрено налоговым органом в течение 30 дней (п. 6 ст. 64 НК РФ).

Если инспекция откажет в предоставлении рассрочки, то вы можете обжаловать такое решение в вышестоящий налоговый орган или суд (п. 9 ст. 64 НК РФ).

Ситуация: Как получить отсрочку или рассрочку уплаты налогов для физических лиц? («Электронный журнал «Азбука права», 2016) {КонсультантПлюс}

Отсрочка по налогам в 2022 году для малого бизнеса и не только

Из-за сложной экономической ситуации в 2022 году вводятся отсрочки по налогам и взносам, как федеральные, так и на региональном уровне. Какие из них уже действуют, смотрите в нашем материале.

Первой отсрочкой, которую получили организации на ОСНО по всей стране, была отсрочка по ежемесячному авансу по налогу на прибыль со сроком уплаты 28 марта. Срок платежа по нему продлили до 28 апреля.

Затем отсрочка была предоставлена упрощенцам. Но не всем без исключения, а только из определенных сфер деятельности. ОКВЭД перечислены в постановлении Правительства от 30.03.2022 № 512. Список бизнесов есть здесь. Им продлены сроки перечисления налога по УСН за 2021 год и аванса по УСН за 1 квартал 2022 года. К тому же дана возможность вносить платежи в рассрочку по 1/6 в месяц.

Полный график расчетов упрощенцев с бюджетом за 2021-2022 годы с учетом отсрочки и рассрочки смотрите в нашей таблице.

Далее вышло постановление Правительства об отсрочке по страховым взносам. На 12 месяцев перенесены сроки уплаты:

- взносов за работников за 2 и 3 кварталы 2022 года;

- взносов ИП за себя за 2021 год с дохода свыше 300 000 руб.

Эту отсрочку тоже дали только компаниям и ИП с определенными ОКВЭД. Отсрочка предоставляется проактивно.

Также сначала ходила информация, что Правительство готовит массовую отсрочку наподобие той, что действовала в пандемию COVID-19. Но подобный НПА так и не вышел.

Рекомендуем Обзор от экспертов «КонсультантПлюс», в котором представлены все основные изменения и меры поддержки населения и отраслей экономики, оказавшихся в зоне риска из-за введения ограничений в отношении граждан РФ и российских юридических лиц. Он обновляется ежедневно. Смотреть материалы К+ можно бесплатно, оформив пробный доступ.

Региональные отсрочки

Благодаря закону от 09.03.2022 № 52-ФЗ право вводить в 2022 году отсрочки по уплате налогов получили власти субъектов РФ. Они управомочены продлевать сроки по спецрежимам (УСН, ЕСХН, ПСН) и по имущественным налогам (транспортному, земельному, на имущество организаций).

Некоторые регионы уже приняли соответствующие решения. Список таких субъектов РФ и сроков с учетом региональных отсрочек смотрите в нашей таблице.

О том, какие стимулирующие меры для бизнеса введены в Москве, читайте в «КонсультантПлюс». Смотреть материалы системы можно бесплатно, подключив пробный доступ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

В россии утвердили отсрочку по уплате налогов для мобилизованных

Правительство России утвердило отсрочку по уплате налогов и страховых взносов для граждан, которые призваны на военную службу в рамках частичной мобилизации, сообщили в пресс-службе кабмина.

В постановлении, которое подписал председатель правительства Михаил Мишустин, говорится также о продлении сроков предоставления налоговых деклараций и отчетов о движении денежных средств по счетам.

Решение об отсрочке по уплате налогов и взносов распространяется в том числе на предпринимателей, которые являются руководителями и одновременно единственными учредителями своих компаний, пояснили в кабмине.

Мера будет действовать во время прохождения военной службы и в течение нескольких месяцев после ее завершения.

Отсрочка будет рассчитываться следующим образом:

- Для уплаты налогов и страховых взносов – со дня демобилизации до 28-го числа третьего месяца после дня окончания службы.

- Для предоставления налоговых деклараций – со дня окончания службы до 25-го числа третьего месяца после дня окончания службы.

- Для уплаты налога на профессиональный доход – со дня окончания службы до последнего числа четвертого месяца после демобилизации.

Отмечается, что оплатить задолженность мобилизованные смогут в рассрочку, а размер первого платежа составит одну шестую всего долга.

На этой неделе президент России Владимир Путин подписал закон, который в том числе позволяет предоставлять малому и среднему бизнесу кредитные каникулы, если их единственные собственники были мобилизованы.

Кроме того, Путин узаконил предоставление мобилизованным предпринимателям пяти рабочих дней на передачу всех дел в своем бизнесе. Также закон разрешает мобилизованным «осуществлять предпринимательскую деятельность через доверенных лиц».

Закон о воинской обязанности и военной службе этого не позволяет.

7 октября президент подписал закон о предоставлении кредитных каникул по потребительским и ипотечным кредитам и займам гражданам, призванным на службу в ходе частичной мобилизации.

В Минтруде подчеркнули, что отсрочка действует на все кредиты и займы, в том числе ипотеку, кредиты, взятые индивидуальным предпринимателем для развития бизнеса, займы в микрофинансовых организациях, а также потребительские кредиты и займы в кредитных и сельскохозяйственных кооперативах.

14 октября Путин анонсировал завершение частичной мобилизации в России в течение двух недель, отметив, что в войска поступило уже порядка 222 000 мобилизованных из планируемых 300 000. 17 октября о завершении мобилизационных мероприятий в Москве и Подмосковье отчитались столичный мэр Сергей Собянин и губернатор Московской области Андрей Воробьев.

Как получить отсрочку (рассрочку) по уплате налогов

Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Оперативно реагируя на санкции в отношении российской экономики, законодатель дал Правительству РФ полномочия в 2022 г.

издавать нормативные правовые акты, предусматривающие, в частности, в период с 1 января до 31 декабря 2022 года продление установленных законодательством сроков уплаты налогов (авансовых платежей по налогам), в том числе предусмотренных специальными налоговыми режимами, сборов, страховых взносов; дополнительные основания предоставления в 2022 г. отсрочки (рассрочки) по уплате налогов, страховых взносов, пеней, штрафов, процентов, изменение порядка и условий ее предоставления (пп. 2 и 6 п. 3 ст. 4 НК РФ).

Правительство воспользовалось новыми полномочиями и продлило на 1 месяц установленный НК РФ срок уплаты ежемесячного авансового платежа по налогу на прибыль организаций, подлежащего уплате в первом квартале 2022 г.

(Постановление Правительства РФ от 25.03.2022 № 470 «Об изменении срока уплаты ежемесячного авансового платежа по налогу на прибыль организаций в 2022 году»).

Таким образом, крайний срок уплаты был перенесен с 28 марта на 28 апреля 2022 г.

Отсрочка касается налогоплательщиков независимо от вида деятельности, но не распространяется на тех, кто уплачивает ежемесячные авансовые платежи исходя из фактической прибыли. Это следует из п. 1 Постановления № 470.

Важно понимать, что предоставление отсрочки не повлекло за собой изменения порядка заполнения налоговой декларации по налогу на прибыль организаций за 1-й квартал 2022 года, а значит, при определении суммы авансового платежа «к доплате» или «к уменьшению» по итогам первого квартала учитывается сумма ежемесячных авансовых платежей первого квартала (включая ежемесячный авансовый платеж, по которому перенесен срок уплаты).

Подробный анализ с примерами как верно рассчитать авансовые платежи и заполнить декларацию по налогу на прибыль с учетом отсрочки платежа ФНС России привела в Письме от 25.03.2022 № СД-4-3/3626@.

Отметим, что ежемесячного авансового платежа со сроком уплаты до 28 апреля 2022 г. отсрочка по Постановлению № 470 не касается. Поэтому не позднее этой даты налогоплательщику придется внести два платежа – как перенесенный, так и очередной.

Другое решение в этом же направлении – перенос сроков уплаты налога, вносимого налогоплательщиками, применяющими УСН, за 2021 г. и авансового платежа по УСН за 1-й квартал 2022 г.

Постановлением Правительства РФ от 30.03.2022 № 512 соответствующие сроки были смещены на 6 месяцев.

Когда эти даты наступят, налог и авансовый платеж не придется вносить одномоментно: после отсрочки будет действовать шестимесячная рассрочка, поэтому суммы нужно будет уплачивать равными частями в размере 1/6 налога (авансового платежа по налогу) ежемесячно, не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает новый срок уплаты.

Таким образом, первый из шести платежей нужно внести не позднее:

Отсрочка по уплате налогов для бизнеса: кому положена и как воспользоваться?

В зависимости от вида отчислений предприниматель может получить отсрочку по уплате одного или нескольких налогов на срок от одного года до трёх лет:

- по местным налогам — до одного года;

- по федеральным налогам и страховым взносам — до трёх лет.

Речь идёт о следующих налогах, которые перечисляются в федеральный бюджет:

- НДС;

- налог на прибыль организаций;

- акцизные сборы;

- налоги на добычу полезных ископаемых;

- водный налог и сборы за использование объектов водных ресурсов.

У компании должны быть веские основания, чтобы обращаться за рассрочкой. Без этих оснований воспользоваться льготой не получится.

Предприниматели могут рассчитывать на отсрочку по налогам в следующих случаях:

- Предприятию нанесён ущерб в результате форс-мажорных обстоятельств:

- стихийного бедствия;

- технологической катастрофы;

- любого другого обстоятельства непреодолимой силы.

- При задержке перечислений средств из бюджета по оплате товаров, работ или услуг, предназначавшихся для государственных или муниципальных организаций;

- Если после уплаты налогов компания рискует обанкротиться;

- При сезонном характере предпринимательской деятельности.

Подробнее ознакомиться с основаниями для получения отсрочки можно здесь. За получением льготы предпринимателю необходимо обратиться в отделение ФНС по месту регистрации бизнеса.

Необходимые документы

Для оформления отсрочки подготовьте пакет документов для налоговой инспекции: список необходимых бумаг перечислен здесь.

Первое, что нужно сделать, — подготовить заявление о предоставлении отсрочки. Форма для заполнения доступна по ссылке. При составлении заявления обязательно укажите:

- название налога, для которого требуется отсрочка уплаты;

- сумму, предназначенную к отсрочке;

- точный срок в рамках законодательства, на который вам нужна отсрочка;

- причину для отсрочки платежей;

- обязательство по уплате процентов на сумму отсрочки, если её действие попадает под условия по банкротству или сезонному характеру деятельности компании;

Кроме заявления, потребуются:

- выписки с банковских счетов компании о движении средств за последние шесть месяцев и с подтверждением денежных остатков на них;

- справки из банков о наличии или отсутствии расчётных документов, помещённых в специальную картотеку неоплаченных счетов;

- копии договоров с контрагентами-дебиторами с ценами и сроками их исполнения;

- обязательство о соблюдении условий по отсрочке;

- детальный график погашения задолженности.

Как подтвердить право на отсрочку

Когда причиной отсрочки по уплате налоговых платежей становятся обстоятельства непреодолимой силы (форс-мажор), то к соответствующему заявлению нужно приложить акт с оценкой понесённых потерь от одного из органов исполнительной власти или подразделения МЧС.

https://www.youtube.com/watch?v=RbBPJdlfGfM\u0026t=34s

Если налоги не были поступили по вине бюджетной организации, которая оплатила вовремя товары, работы или услуги, то к заявлению следует добавить финансовый документ от заказчика. В нём указывается сумма не перечисленных из бюджета средств. Этой суммы должно хватить на компенсацию налогов, для которых запрашивается рассрочка.

Если оплата налогов невозможна из сезонного вида работ, то к заявлению приложите перечень отраслей и видов деятельности, подходящих под это правило.

При угрозе банкротства, которая может быть спровоцирована уплатой всей суммы налогов, получить рассрочку можно при следующих условиях:

- за три последних месяца перед подачей заявления об отсрочке на счета компании поступило меньше средств, чем необходимо для исполнения налоговых требований;

- предприятие работает больше года, и в отношении него не открыто дело о банкротстве;

- компания не подлежит реорганизации или ликвидации;

- организация получила финансовое обеспечение (гарантия) со стороны банка.

- в компании решили не обжаловать результаты налоговой проверки;

Финансовые гарантии

Чтобы получить отсрочку, нужно предоставить материальное обеспечение, которым может стать:

- залог;

- поручительство;

- банковская гарантия.

Формы для заявления о залоге и поручительстве можно скачать здесь. Если отсрочка запрашивается по результатам налоговой проверки, то в качестве её финансового обеспечения возможна только банковская гарантия.

Решение об отсрочке по налогам и страховым взносам принимается в срок до 30 рабочих дней с момента получения налоговиками заявления. О принятом решении ведомство оповестит в письменном виде.

Налоговая служба также пристально следит за корректностью расчётов с покупателями. В 2021 году для большинства ИП и небольших компаний использование онлайн-кассы — обязательно, а за её отсутствие грозит штраф. Если нет возможности приобрести терминал, его можно выгодно взять в аренду.

Что делать с налогами в 2022 году

Бывает, что владельцы бизнеса не могут заплатить налоги в срок. Это часто происходило во время пандемии, проблема актуальна и сейчас, в условиях санкций и новых экономических реалий. Власти решили поддержать предпринимателей, дав отсрочки по налогам. Кто и как их может получить, расскажем в статье.

Какие льготы по налогам и взносам есть у бизнеса

Налог на прибыль

В марте власти разрешили организациям отсрочить уплату ежемесячного авансового платежа по налогу на прибыль. Аванс со сроком уплаты 28 марта можно было внести на месяц позднее — 28 апреля.

Мера коснулась всех налогоплательщиков, вид деятельности не имел значения. Исключением стали те, кто вносит ежемесячные платежи, исходя из фактически полученной прибыли.

При этом ежемесячный авансовый платеж за II квартал 2022 года (в том числе со сроком уплаты 28 апреля) нужно было внести в обычные сроки.

УСН

Право на отсрочку получили организации и ИП, работающие по упрощенной системе налогообложения (УСН, распространяется на представителей малого и среднего бизнеса). Но только ведущие деятельность в определенных областях. Это производители еды, одежды, текстиля, кожаных изделий, электрооборудования, мебели и т. д.

Полный список есть в постановлении правительства. Для получения отсрочки нужно, чтобы соответствующий код ОКВЭД был указан в ЕГРЮЛ или ЕГРИП на 1 января 2022 года.

Власти отсрочили на 6 месяцев уплату налога по УСН за 2021 год и авансового платежа по УСН за I квартал 2022.

При этом «упрощенцы» могут внести не всю сумму налога или аванса, а только 1/6 часть, начиная со следующего месяца после перенесенного срока уплаты.

«Далее налогоплательщики уплачивают ежемесячно по 1/6 части суммы до полной уплаты налога или авансового платежа», — поясняют в ФНС. Получается, что для организаций сроки уплаты сдвинули с 31 марта текущего года на 31 октября, а для ИП — с 30 апреля на 30 ноября. Срок уплаты аванса по УСН за I квартал этого года изменился как для организаций, так и для ИП — с 25 апреля на 30 ноября 2022 года.

Для получения отсрочки не нужно ничего делать. Убедиться в том, что у компании или предпринимателя есть право на льготу, можно с помощью портала ФНС: потребуется только ИНН налогоплательщика.

Страховые взносы

Бизнесу также позволили перенести срок уплаты страховых взносов. Отсрочить платежи за II квартал 2022 года могут организации и ИП, работающие в более чем 70 сферах, включая здравоохранение, образование, добычу полезных ископаемых, розничную торговлю, информационные технологии.

Код основного вида деятельности должен быть основным по состоянию на 1 апреля 2022 года.Для взносов за III квартал 2022 отсрочку дали организациям и ИП почти 40 отраслей. В этот список не попали турагентства и те, кто ведет операции с недвижимостью.

При этом на льготу не могут рассчитывать унитарные и муниципальные предприятия, публично-правовые и госкомпании, отделения иностранных НПО и ряд других организаций, даже если они имеют подходящий ОКВЭД.

Организациям отсрочили уплату страховых взносов, исчисленных в пользу физлиц, а ИП — взносов за 20211 год с дохода более 300 000 ₽. Сроки уплаты продлеваются автоматически, ничего дополнительно делать не нужно.

Региональные отсрочки

Льготы налогоплательщикам могут предоставлять и власти регионов. Это касается не только упрощенной системы налогообложения, но и других спецрежимов, включая ЕСХН (единый сельскохозяйственный налог), ПСН (патентная система налогообложения), а также имущественных налогов.

Например, в Вологодской области «упрощенцам» — организациям потребительской кооперации, а также компаниями и ИП, занимающимся розничной торговлей в муниципальных районах — разрешили уплатить налог за 2021 год и аванс за I квартал 2022 до 1 сентября.

В Забайкальском крае организациям, работающим по УСН, уплату налога за 2021 и аванса за I квартал этого года перенесли на 30 сентября. Это касается нескольких видов деятельности, включая сельское и лесное хозяйство, рыболовство, обрабатывающее производство.

В Краснодарском крае ИП могут внести налог за 2021 год и аванс за I квартал 2022 до 1 июля. До этой же даты аванс могут заплатить юрлица.

В Рязанской области сроки для «упрощенцев» продлили до 30 октября 2022 года.

В Ульяновской области организации и ИП на УСН могут внести налог за 2021 год до 30 июня, авансовый платеж за I квартал 2022 — до конца сентября, а аванс за первые 6 и 9 месяцев — до середины декабря. Срок уплаты единого с/х налога за прошлый год также перенесли на 15 декабря 2022 года.

Отсрочки в регионах могут быть удобнее федеральных, поэтому лучше изучить вопрос и уточнить нюансы в своем налоговом органе.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit