Судебные Расходы И Арбитражные Сборы В 2023 Году

После рассмотрения дела сторона, в пользу которой вынесено решение, вправе взыскать с проигравшей стороны расходы, понесенные в процессе рассмотрения дела.

Требование о распределении сумм допустимо подать до вынесения решения по делу, направив ходатайство о взыскании судебных расходов в гражданском процессе, или после путем подачи обособленного заявления.

Рассказываем, как взыскать издержки и какими документами подтвердить затраты.

В ходе рассмотрения дела стороны несут процессуальные издержки.

К издержкам относятся:

- услуги представителя;

- стоимость экспертизы;

- почтовые отправления;

- транспортные расходы;

- затраты на оформление нотариальной доверенности.

Процессуальное законодательство предусматривает взыскание судебных расходов с истца в пользу ответчика после рассмотрения дела.

Перечень является открытым — в законе перечислены не все траты. Чаще всего судьи рассматривают взыскание судебных расходов на оплату услуг представителя, поскольку основная сумма денежных средств платится заявителями за высококвалифицированную юридическую помощь.

Не всегда удается получить возмещение в полном объеме. При рассмотрении подобных вопросов судья исходит из разумных пределов, с учетом которых подлежат возмещению денежные средства. Например, стоимость юридических услуг на заявление о вынесении судебного приказа определяют исходя из рекомендованных минимальных ставок за юр. услуги, утверждаемых адвокатской палатой региона.

ВС РФ отметил, что при разрешении вопроса о возмещении затрат юридически значимым является установление связи между размером понесенных издержек и их оправданностью, необходимостью и разумностью, исходя из цен, которые обычно устанавливаются за такие услуги.

Под разумными издержками в сложившейся практике понимаются суммы, которые при аналогичных обстоятельствах взимаются за подобные услуги. При определении разумности учитывается объем заявленных требований, цена иска, сложность дела, объем оказанных представителем услуг, время, необходимое на подготовку им процессуальных документов, продолжительность рассмотрения дела и другие обстоятельства.

Разрешая вопрос о размере денежных средств, взыскиваемых в возмещение издержек, суд не вправе уменьшать их произвольно, если другая сторона не заявляет возражений и не предоставляет доказательства чрезмерности размера затрат.

Предельные суммы судья определяет исходя из сложившейся практики в регионе рассмотрения дела.

Подаете в суд? Изучите судебные решения по аналогичным делам. Найти их поможет база судебной практики в КонсультантПлюс (бесплатный доступ к ней получите, перейдя по ссылке ниже). В базе собраны решения всех российских судов, а поиск такой же простой, как и в Яндексе.

Для чтения получите доступ в КонсультантПлюс (бесплатно на 2 дня)

Как взыскать издержки по делу

По общему правилу процессуального законодательства проигравшая сторона возмещает другой все понесенные ею затраты в ходе делопроизводства либо при вынесении решения по имеющемуся спору, либо при вынесении отдельного определения.

В ходе рассмотрения дела сторона вправе подать ходатайство о распределении издержек. В этом случае при вынесении решения суд распределит издержки.

Если рассмотрение дела завершилось, а издержки не были распределены, то в суд, рассмотревший дело, подают заявление о возмещении судебных расходов после вынесения решения с приложением документов, подтверждающих суммы. Судья назначит судебное заседание и вынесет решение.

Вот как взыскать судебные расходы после вступления в силу решения суда:

- Составьте заявление. Приложите к нему подтверждающие документы.

- Подпишите документ и направьте его в суд.

- Документы направляют в суд, рассмотревший дело по первой инстанции.

- После назначения заседания судья рассмотрит поступившее заявление и распределит суммы.

Как рассчитать суммы к возмещению

В ходатайство о возмещении судебных расходов в гражданском процессе или в заявление, направляемое после принятия решения, необходимо вписать суммы, требуемые к возмещению.

https://www.youtube.com/watch?v=E46GdHaGrU8\u0026pp=ygVV0KHRg9C00LXQsdC90YvQtSDQoNCw0YHRhdC-0LTRiyDQmCDQkNGA0LHQuNGC0YDQsNC20L3Ri9C1INCh0LHQvtGA0Ysg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

Размер величины затрат рассчитывается исходя из обстоятельств дела. Если заседания проходили в другом городе, то к величине суммы прибавляются транспортные издержки, командировочные, оплата проезда эксперта для дачи пояснений в заседании и пр.

При расчете затрат необходимо учесть суммы на представителя, составление доверенностей, экспертизы, почтовые и прочие траты.

Каждая сумма требует документального подтверждения:

- кассовые чеки;

- акты приема-передачи денежных средств;

- договоры оказания услуг;

- акты приемки услуг;

- выписки по банковским счетам;

- транспортные билеты;

- брони гостиниц и пр.

Если потраченную сумму не удается подтвердить документом — суд откажет в ее возмещении.

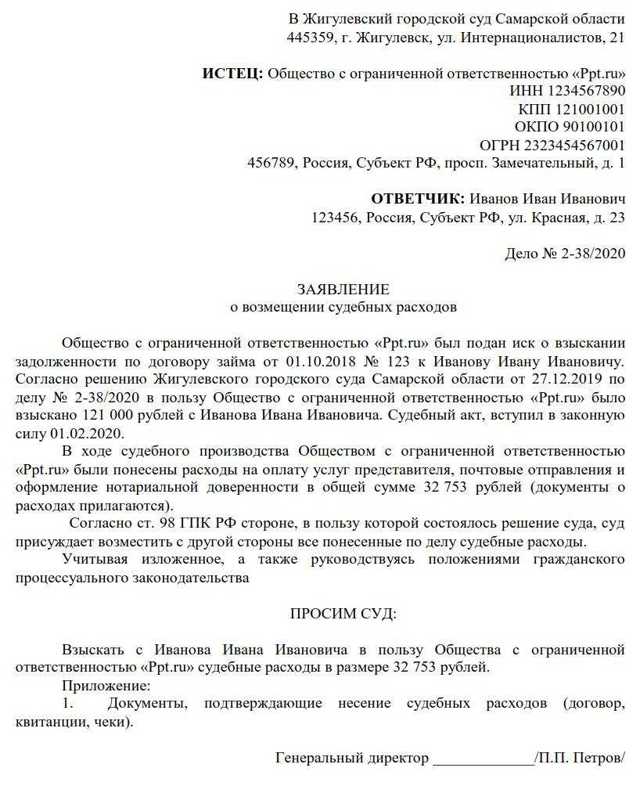

Как написать заявление о возмещении

Документ составляется в произвольной письменной форме. Утвержденных форм такого заявления нет. Заинтересованные лица составляют его с обязательным содержанием определенных сведений:

- номер дела, реквизиты решения суда;

- информация о понесенных издержках в рамках дела;

- общая сумма затрат.

Обязательно прикладываются доказательства несения затрат, обоснованность и необходимость в их осуществлении.

Вот стандартный шаблон:

____________________________ был подан иск ___________________________ к ___________________________. Согласно решению _____________________, в пользу __________________ было взыскано _______________ рублей с ________________________. Судебный акт вступил в законную силу _____________.

Генеральный директор _____________ |

-

Актуальный бланк и образец этого документа есть в КонсультантПлюс

Скачать бесплатно

- Если подавать такое заявление о возмещении после вынесения итогового акта судьей, то оно не является исковым и рассматривается в рамках предыдущего дела в открытом судебном заседании с участием всех лиц, привлеченных к делу.

- Образец заполнения:

Актуальный бланк и образец этого документа есть в КонсультантПлюс

Скачать бесплатно

Когда и куда надо подать заявление

Действующее законодательство предусматривает два варианта подачи иска о возмещении в суд:

- Подача ходатайства о возмещении в рамках дела до вынесения итогового судебного акта.

- После вынесения итогового решения. Заявление подают в суд, который рассматривал дело по первой инстанции.

При выборе второго способа подачи необходимо уложиться в срок, предусмотренный законодателем. Срок для обращения с заявлением в суд составляет три месяца с момента вступления в законную силу итогового судебного акта (103.1 ГПК РФ, 112 АПК РФ).

Налогообложение возмещенных сумм

При исчислении налоговой базы понесенные организацией расходы учитываются в составе внереализационных расходов по налогу на прибыль (ст. 265 НК РФ). Аналогичным правом обладает и лицо, у которого система налогообложения является УСН (346.16 НК РФ).

Учитывая изложенное, возмещаемые проигравшей стороной затраты организация-получатель учитывает в составе внереализационных доходов на дату вступления в законную силу судебного акта, а на УСН — на дату поступления на расчетный счет (ст. 346.15, 346.17 НК РФ).

Возмещение судебных расходов в арбитражных спорах: примеры из практики за 2021 ‒ 2023 годы

Влияет ли привлечение юриста-соисполнителя на размер судебных расходов? Удастся ли обосновать размер расходов при помощи аналитических исследований стоимости юридических услуг? Ответы на эти и другие вопросы в обзоре.

В споре о возмещении судебных расходов ответчик сослался на то, что в судебном процессе интересы истца представлял не тот исполнитель, с которым был заключен договор на оказание юридических услуг.

17-й ААС посчитал указанный довод неубедительным.

https://www.youtube.com/watch?v=E46GdHaGrU8\u0026pp=YAHIAQE%3D

Суд отметил: договор предусматривал возможность исполнителя привлечь другого адвоката. При этом фактически процессуальные действия по делу осуществляли оба юриста на основании совместной доверенности.

АС Волго-Вятского округа, рассматривая похожее дело, сделал аналогичный вывод. Он поддержал нижестоящие суды: возможность оказания услуг третьим лицом разрешена законом. Сама по себе она не влечет увеличения судебных расходов.

В споре о возмещении расходов суды могут учесть итоги исследования рынка юридических услуг

- Для обоснования соразмерности судебных расходов истец представил результаты ежегодного исследования стоимости юридических услуг, проведенного экспертной группой совместно с ФПА РФ.

- АС Северо-Западного округа учел, что размер заявленных истцом расходов не превышает указанные в исследовании «среднестатистические» цены на юридические услуги в аналогичном регионе по делам сопоставимой категории.

- Учесть мнение экспертов в похожих делах посчитали необходимым также 11-й ААС и АС Центрального округа.

Однако в практике существует и иной подход.

Так, АС Волго-Вятского округа и АС Северо-Западного округа в других делах отмечали, что аналитические исследования носят субъективный и рекомендательный характер. Они не свидетельствуют о несоразмерности расходов в конкретном деле.

Если у представителя нет кода ОКВЭД по юридической помощи, это не препятствует возмещению расходов

Интересы истца представляла компания, не имеющая кода ОКВЭД на оказание юридической помощи. Ответчик посчитал, что исполнитель не мог оказывать юридические услуги, поэтому в возмещении расходов следует отказать.

17-й ААС поддержал истца: юридические услуги были оказаны надлежащим образом. Нельзя отказать в удовлетворении требования о взыскании судебных расходов только потому, что деятельность велась без кодов ОКВЭД, внесенных в ЕГРЮЛ.

К таким же выводам приходили АС Дальневосточного округа и АС Уральского округа.

Представитель не обязан выбирать самые экономные вид транспорта и место проживания, если это влияет на качество услуг

Оспаривая размер расходов на проезд и проживание представителя, ответчик отметил, что они не соответствовали требованиям экономичности. Так, представитель мог добраться до места проведения заседаний в плацкартном вагоне вместо авто- и авиатранспорта.

АС Восточно-Сибирского округа не согласился с указанным доводом:

- способ проезда представителей выбирают лица, участвующие в деле;

- самый экономный способ проезда и проживания может не обеспечить готовность представителя к качественному выполнению процессуальных обязанностей;

- признаков неразумности расходов не установлено.

Таким же образом разрешали дела АС Волго-Вятского округа и АС Северо-Кавказского округа.

Кто платит судебные издержки по гражданскому делу в 2023 году – Ериковское сельское поселение

Судебные расходы состоят из госпошлины и иных трат, которые стороны несут в связи с тем, что дело рассматривается в суде. Рассмотрим, как именно они исчисляются и кто в итоге обязан их возмещать.

Что говорит ГПК о судебных расходах

Согласно гражданскому процессуальному законодательству судебные расходы состоят из пошлины, уплачиваемой за рассмотрение дела, и иных расходов (издержек). В свою очередь, иные издержки в ГПК описываются только в общем виде. Так, ст. 94 ГПК РФ к ним относит:

- Оплату услуг переводчика. В соответствии со ст. 9 ГПК РФ, производство в суде ведется на русском языке, но в национальных республиках возможно и на местном официальном языке. Если при этом участником процесса является иностранец или апатрид (человек без гражданства), то расходы на переводчика выделяются особо. Для гражданина же РФ, по какой-то причине не владеющего русским языком, суд может оплату услуг переводчика и не возместить, т. к. подразумевается, что граждане РФ русским языком владеть обязаны.

- Оплату услуг экспертов или специалистов, привлеченных к участию в процессе.

- Компенсацию расходов свидетелей и третьих лиц, связанных с явкой в процесс.

- Возмещение затрат, связанных с поездкой в суд и проживанием на время рассмотрения дела (применяется для иногородних сторон, свидетелей и третьих лиц).

- Расходы, понесенные при выезде судьи и участников процесса для ознакомления с доказательствами, которые не могут быть доставлены в суд (особенностей земельных участков, зданий и т. п.), если их рассмотрение важно для дела.

- Возмещение потерянного времени.

- Расходы на почтовые отправления и телеграммы.

- Оплату труда представителей.

Список неполон: в соответствии с ГПК РФ, суд может признать значимыми и другие расходы, которые стороны понесли в связи с рассмотрением дела.

Госпошлина

Обязательной частью судебных издержек является пошлина, уплачиваемая истцом при подаче документов в суд. Она уплачивается:

- вместе с иском или заявлением в порядке особого производства;

- при подаче заявления о судебном приказе;

- когда подается кассационная, апелляционная или надзорная жалоба.

Размер государственной пошлины обычно зависит от суммы иска (если ее можно рассчитать и она носит имущественный характер) и определяется в соответствии с нормами уже не гражданско-процессуального, а налогового законодательства. Точный размер госпошлины можно определить по правилам главы 25.3 НК РФ. По требованиям неимущественного характера размер пошлины определяется в фиксированной денежной сумме.

https://www.youtube.com/watch?v=9QfiXcXGpzM\u0026pp=ygVV0KHRg9C00LXQsdC90YvQtSDQoNCw0YHRhdC-0LTRiyDQmCDQkNGA0LHQuNGC0YDQsNC20L3Ri9C1INCh0LHQvtGA0Ysg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

В том случае, если госпошлина истцом не уплачена, суд заявление не рассматривает и оставляет его без движения вплоть до того момента, когда тот произведет уплату. Ну а поскольку сумма пошлины зависит от цены иска, то при увеличении требований истец одновременно обязан произвести и доплату пошлины на недостающую сумму.

Однако уплата пошлины требуется не всегда. Во-первых, существуют категории дел, по которым все истцы освобождаются от пошлины:

- взыскание алиментов;

- взыскание долга по зарплате, пособиям и т. д.;

- взыскание вреда, который был причинен в результате преступления и т. п.

Во-вторых, есть отдельные категории лиц, которые не платят пошлину по любым делам. К ним относятся, в частности, организации инвалидов и сами инвалиды I или II группы.

Если размер пошлины чрезмерен для материального состояния истца, суд может по его ходатайству разрешить отсрочку уплаты пошлины или допустить ее уплату в рассрочку.

| Скачать форму ходатайства |

Расходы на рассмотрение дела

Помимо госпошлины, которую платит истец, стороны могут потратиться и на само дело. К этому виду судебных издержек относятся все траты, произведенные сторонами или судом для исполнения процессуальных обязанностей (к примеру, розыск ответчика) или обеспечения доказательств.

Ведь доказательствами могут быть любые сведения, относящиеся к обстоятельствам дела (ст. 55 ГПК РФ), поэтому естественно, что для их получения могут потребоваться расходы (оплата проведения экспертизы, расходы по изготовлению копий документов, аудио- или видеозаписей и т. д.).

Услуги представителей

Отдельно стоит упомянуть о таком виде судебных расходов, как оплата услуг представителя. В соответствии со ст. 48 ГПК РФ, участник процесса вправе действовать самостоятельно либо воспользоваться услугами представителя.

Как правило, представительство в суде может потребоваться в том случае, если кто-то из сторон не может лично являться в заседание либо дело оказывается настолько сложным, что требуются услуги квалифицированного адвоката или специалиста из юридической фирмы. При этом расходы на оплату труда такого представителя могут быть намного больше, нежели расходы на уплату госпошлины.

Важно! Возмещение этих трат возможно только в том случае, если участник процесса, нанявший представителя, подал в суд соответствующее заявление. По своей инициативе суд не включит плату в состав подлежащих возмещению расходов.

Заявление о взыскании судебных расходов в гражданском процессе

| Скачать форму заявления |

Взыскание расходов производится по заявлению. Истец его подает отдельно либо включает соответствующее требование в текст иска. Ответчик также может либо подать заявление, либо заявить устно под запись в протоколе заседания.

Заявление может быть подано вплоть до момента, как суд удалится для того, чтобы вынести решение по делу. В том случае, если оно подается в письменном виде, форма его может быть любой — ГПК РФ не устанавливает обязательных требований к оформлению этого документа.

Распределение судебных расходов по итогам процесса

После того как суд принял принципиальное решение по делу, он выносит решение о том, как именно будут распределяться расходы, понесенные по делу. Здесь действует принцип пропорциональности удовлетворенным требованиям. На практике это означает:

- Если требования истца удовлетворены полностью, ответчик дополнительно возмещает ему все расходы. Расходы ответчика при этом не компенсируются.

- Если в части требований истцу отказано, то в соответствующей пропорции уменьшается и возмещение истцу расходов, а ответчику в той же пропорции назначается возмещение.

- Наконец, если дело полностью проиграно истцом, то никакого возмещения он не получает, а вот ответчику его расходы возмещаются целиком.

Однако при этом следует учитывать ряд обстоятельств:

- Если истец был освобожден по закону от уплаты пошлины, то она взыскивается с ответчика по вышеописанным правилам.

- Если выигравшая дело сторона пользовалась услугами адвоката бесплатно, то расходы на оплату его услуг взыскиваются с другой стороны. Существуют нормативные акты, определяющие размер оплаты адвокату в этом случае, поскольку государству, в отличие от частного клиента, адвокат назначить плату за свои услуги не может.

- Возмещение оплаты труда представителя производится судом согласно ст. 100 ГПК РФ «в разумных пределах». Какие пределы суд сочтет разумными, зависит от внутреннего убеждения судьи.

Судебные издержки по делам, которые ни одна сторона не выиграла

В том случае, если решения по делу не было, но при этом стороны заключили мировое соглашение либо истец отказался от требований, судебные расходы возмещаются следующим образом:

- При отказе истца от иска он возмещает ответчику все расходы, а сам ничего не получает.

- Если отказ связан с тем, что ответчик добровольно совершил то, что от него требовал истец (выплатил долг, освободил помещение и т. п.), ответчик возмещает ему расходы полностью.

Если стороны договорились мирно, то они сами решают, кто кому и сколько должен. Если же в мировом соглашении возмещение не оговорено, этот вопрос суд решает, руководствуясь соответствующими нормами ГПК РФ.

Таким образом, судебные расходы состоят из нескольких элементов, названных в ст. 88, 94 ГПК РФ. В расходы входят госпошлина и судебные издержки, связанные с рассмотрением дела. Указанные расходы призваны возместить государству траты, связанные с разрешением дела, а также компенсировать расходы выигравшей дело стороны на судопроизводство.

Возмещение судебных издержек: ВС РФ разъясняет

Недавно Пленум ВС РФ принял знаковое постановление от 21.01.2016 № 1 «О некоторых вопросах применения законодательства о возмещении издержек, связанных с рассмотрением дела».

В нем конкретизировано и обобщено применение судами всех уровней норм о возмещении судебных издержек в арбитражном, гражданском и административном процессах. Постановление стало первым документом высшей судебной инстанции о судебных расходах.

Прежде ВАС РФ в своих разъяснениях касался только отдельных моментов. Осветим наиболее важные положения постановления.

У частие в судебных процессах невозможно представить без финансовых рисков. Каждая сторона рискует проиграть дело и понести затраты на юридические услуги, сбор доказательств и т.д. Более того, проигравшая сторона должна возместить судебные расходы победителя. Расскажем о свежем постановлении Пленума ВС РФ, где разъяснен порядок такого возмещения.

Право победителя на возмещение своих судебных расходов гарантировано ч. 1 ст. 46 Конституции РФ.

Когда сторона, выигравшая спор, вынуждена нести бремя судебных расходов, это затрудняет доступ к правосудию и означает, что судебная защита не осуществлена в полной мере (раздел D рекомендации № R (81) 7 Комитета министров Совета Европы государствам-членам относительно путей облегчения доступа к правосудию, 1981 г.).

Дороговизна судебного процесса и неопределенность при распределении судебных расходов, особенно в условиях экономической нестабильности, иногда и вовсе вынуждает отказаться от обращения в суд (т.е. от права на защиту).

Из всех существующих проблем, касающихся возмещения судебных издержек, наибольшую неопределенность вызывают вопросы о возможности судов снижать их размер и о порядке возмещения расходов на оплату услуг представителей в суде.

Перечень расходов по УСН на 2023 год

При применении системы налогообложения УСН-15% (Доходы — Расходы) необходимо помнить, что перечень расходов ограничен и строго прописан в статье 346.16 Налогового кодекса РФ, ко всему прочему расходы можно принять только после их оплаты! Если вы не нашли в списке тот расход, который вы искали, значит на него нельзя уменьшить ваш доход.

Согласно пункту 1 ст. 346.16 НК РФ выделяет следующие расходы при УСН «доходы минус расходы»:

1) расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств. Следует помнить, что с 01 января 2016 года основным средством является объект с первоначальной стоимостью от 100 000 руб.;

- 2) расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком;

- 2.1) расходы на приобретение исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора;

- 2.2) расходы на патентование и (или) оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности, включая средства индивидуализации;

- 2.3) расходы на научные исследования и (или) опытно-конструкторские разработки;

- 3) расходы на ремонт основных средств (в том числе арендованных);

- 4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

- 5) материальные расходы;

- 6) расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

- 7) расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации;

- 8) суммы налога на добавленную стоимость по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов;

- 9) проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика;

- 10) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

- 11) суммы таможенных платежей, уплаченные при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле;

12) расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством Российской Федерации. Напоминаем вам, что в месяц можно учесть не больше 1 200 рублей на один легковой автомобиль с рабочим объемом двигателя до 2 тысяч куб. см, не больше 1 500 рублей для авто с рабочим объемом свыше 2 тысяч куб. см.;

- 13) расходы на командировки, в частности на:

- проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- суточные или полевое довольствие;

- оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи, и сборы;

- 14) плату государственному и (или) частному нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке;

- 15) расходы на бухгалтерские, аудиторские и юридические услуги;

- 16) расходы на публикацию бухгалтерской (финансовой) отчетности, а также на публикацию и иное раскрытие другой информации, если законодательством Российской Федерации на налогоплательщика возложена обязанность осуществлять их публикацию (раскрытие);

- 17) расходы на канцелярские товары;

- 18) расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи;

- 19) расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных;

- 20) расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания;

- 21) расходы на подготовку и освоение новых производств, цехов и агрегатов;

- 22) суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением налога, уплаченного в соответствии с настоящей главой, и налога на добавленную стоимость, уплаченного в бюджет;

- 23) расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в подпункте 8 настоящего пункта), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров;

- 24) расходы на выплату комиссионных, агентских вознаграждений и вознаграждений по договорам поручения;

- 25) расходы на оказание услуг по гарантийному ремонту и обслуживанию;

- 26) расходы на подтверждение соответствия продукции или иных объектов, процессов производства, эксплуатации, хранения, перевозки, реализации и утилизации, выполнения работ или оказания услуг требованиям технических регламентов, положениям стандартов или условиям договоров;

- 27) расходы на проведение (в случаях, установленных законодательством Российской Федерации) обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы;

- 28) плата за предоставление информации о зарегистрированных правах;

- 29) расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков);

- 30) расходы на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности;

- 31) судебные расходы и арбитражные сборы;

- 32) периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и правами на средства индивидуализации (в частности, правами, возникающими из патентов на изобретения, полезные модели, промышленные образцы);

- 32.1) вступительные, членские и целевые взносы, уплачиваемые в соответствии с Федеральным законом от 1 декабря 2007 года N 315-ФЗ «О саморегулируемых организациях»;

- 33) расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе;

- 34) расходы на обслуживание контрольно-кассовой техники;

- 35) расходы по вывозу твердых бытовых отходов.

- Также читайте на сайте:

- Ведение бухгалтерского учета

- Выбор системы налогообложения

- Порядок и сроки отчетности и уплаты налогов

Открытие расчетного счета

- Все услуги компании БУХпрофиНаши цены

Как правильно уменьшить налог на УСН: всё об учёте расходов в 2023 году

Рассказали, какие расходы можно учитывать упрощёнцам в 2023 году и как правильно это сделать, чтобы снизить налог.

Полный справочник расходов на УСНСкачать

Налоговый кодекс разводит понятия «затраты» и «расходы». Если предприниматель будет все записывать в расходы, то он необоснованно занизит налог и нарушит закон. За это полагается штраф — 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Ошибки в бухучете могут обойтись очень дорого: от полной перепроверки данных — до расходов на восстановление данных. Но главному бухгалтеру не обязательно самому отвечать за эти риски.

Часть рутинных бухгалтерских задач можно передать на аутсорсинг.

Квалифицированные бухгалтеры не только подхватят ваш учет и отчетность, но и возьмут на себя финансовую ответственность — в случае ошибки штраф заплатит страховая, а не вы. Оставьте заявку.

Учет расходов зависит от объекта УСН. Если компания выбрала в качестве объекта «доходы», она может уменьшить налог только на расходы по налоговому вычету. Компании на объекте «доходы минус расходы» могут снизить налоговую базу на расходы из перечня, утвержденного в ст. 346.16 НК.

В 2023 году расходов, которые обязаны учитывать компании на УСН, стало больше. Причем эти изменения действуют задним числом — с 1 января 2022 года. Поэтому вы вправе учесть расходы из нового списка, когда будете считать годовой налог по УСН за 2022 год:

— безотчетные суммы до 700 рублей в день по командировкам в новые регионы, которые нуждаются в обеспечении жизнедеятельности населения и восстановлении объектов инфраструктуры;— матпомощь военнослужащим, в том числе мобилизованным и проходящим службу по контракту;

Еще одно изменение — не нужно удерживать НДФЛ и начислять страховые взносы с доходов мобилизованных. Так что если в 2022 году вы перечисляли взносы и НДФЛ с таких выплат, обязательно пересчитайте платежи до того, как сдавать годовые отчеты.

Ниже разберем, какие расходы точно можно учесть при том и другом объекте.

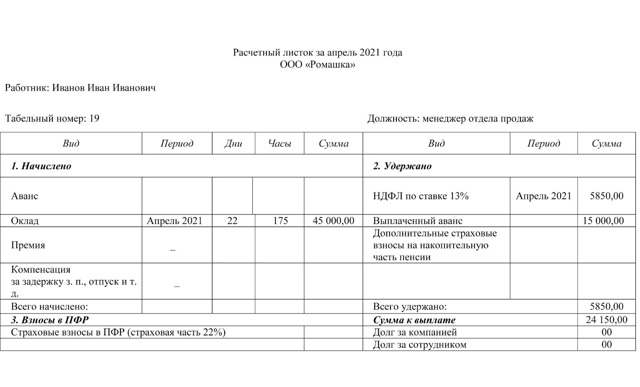

| Категория | Расходы | Пример |

| Имущество и права |

|

ИП на упрощенке с объектом «доходы минус расходы» закупил канцтовары и оплатил аренду ККТ. Расходы на канцтовары и аренду ККТ он должен учесть в расходах |

| Расходы на работников |

|

Компания «Ромашка» 6 мая 2022 года выплатила работникам зарплату за апрель и перечислила в бюджет страховые взносы за этот месяц. После расчета зарплату, НДФЛ и страховые взносы можно учесть в расходах по УСН с объектом «доходы минус расходы» |

| Стоимость работ и услуг |

|

Компания в апреле 2022 года оплатила аренду офиса вместе с коммуналкой, а также заплатила за ежемесячные услуги аутсосирговой бухгалтерии. Все эти расходы он сможет учесть и предоставить к вычету |

| Платежи в бюджет |

Исключение: авансы и налог по УСН, их учесть нельзя

|

Предприниматель на упрощенке «доходы минус расходы» перечислил в бюджет налог по УСН и налог на имущество. Учесть в расходах он сможет только налог на имущество |

Уменьшить налоговую базу можно также на сумму прошлых убытков и разницу между уплаченным минимальным и обычным налогом.

Например, компания за 2021 год перечислила в бюджет минимальный налог в размере 50 000 рублей. При расчете реального налога по ставке 15% сумма к уплате за этот период составила 40 000 рублей. Эту разницу компания может учесть в расходах и снизить налоговую базу по УСН за 2022 год на 10 000 рублей.

Рассчитать налогооблагаемую базу с учетом доступных льгот для вашего бизнеса помогут эксперты из Главбух Ассистент.

Они подскажут, как сэкономить на налогах и на какие еще программы господдержки вам можно рассчитывать.

Узнайте, насколько выгоднее полный бухгалтерский, налоговый и кадровый учет с юридической поддержкой по сравнению с содержанием штата сотрудников. Средний чек — от 14 490 рублей в месяц. Оставьте заявку.

Расходы можно учесть, если они обоснованы, оплачены и подтверждены документами. Также должна быть погашена задолженность перед контрагентом.

Обоснованные расходы — это затраты, которые направлены на получение дохода. Например, компания купила товары, которые планирует перепродать и получить выручку.

Расходы на такую покупку обоснованы и их можно списать — при выполнение двух других обязательных условий.

Покупка товаров с благотворительной целью не будет считаться обоснованной: нет доходов, значит, и расходы учесть не получится.

Оплаченные расходы — те, что уже совершены. Компания может признать расходы только после того, как оплатила долг перед поставщиком, подрядчиком или исполнителем. Погасить задолженность можно как деньгами, так и актом взаимозачета или передачей имущества в счет долга.

Подтвержденные расходы — затраты, подкрепленные первичными и прочими документами. Какие именно нужны документы для подтверждения, зависит от вида расхода. Например, чтобы подтвердить расходы на товары, компания должна иметь на руках договор и накладную от подрядчика, а оплату услуг подтвердят договор и акт от подрядчика и исполнителя.

Частные условия списания расходов:

Стоимость сырья и материалов можно учесть как расходы после оплаты и оприходования. При этом не нужно ждать, когда материалы передадут в производство.

Расходы на работы и услуги не стоит учитывать сразу после оплаты — дождитесь окончания работ. Для подтверждения вам нужно получить от контрагента подписанный акт выполненных работ или оказанных услуг.

Покупку товаров можно списать в расходы после оплаты и реализации. Выручки от реализации дожидаться не нужно. Например, если компания оплатила товары 15 мая 2022 года, а продавать начала 1 июня, то включить в расходы стоимость оплаченных товаров она может 1 июня.

- Если вы купили товары у компании, которая платит НДС, то входной налог также включите в расходы в тот же день, но пропишите отдельной строкой в книге учета.

- А вот стоимость доставки и хранения товаров включите в расходы сразу после оплаты.

- Расходы на основные средства компания имеет право учесть после того, как ввела объекты в эксплуатацию и оплатила — полностью или частично.

Зарплату, НДФЛ, алименты можно учесть в расходах на оплату труда на дату выплаты или перевода работнику. В книге учета доходов и расходов пропишите их отдельными строками. Аванс можно учесть в расходах только в последний день месяца, когда начислите зарплату.

Расходы на налоги и взносы можно списать в день, когда вы перевели необходимую сумму в бюджет.

Чтобы правильно учесть расходы на УСН и не получить претензий от ФНС, рекомендуем обратиться к экспертам Главбух Ассистент: вас проконсультируют по бухгалтерскому и налоговому учету, подготовят отчетность и покажут, как оптимизировать налоги. Если налоговая уже у вас, эксперты помогут пройти проверку и исправить ошибки учета. Оставьте заявку сейчас и получите месяц обслуживания в подарок.

При объекте «доходы» затраты учесть в расходах нельзя — никакие расходы не уменьшают налоговую базу. Но можно снизить налог за счет вычетов — уплаченные в бюджет страховые взносы и больничные пособия из средств работодателя.

Важно! В вычет больничных пособий работодатель имеет право включить НДФЛ, но не может учитывать доплаты к больничному.

- Максимальный вычет ограничен 50% от начисленного налога или авансового платежа. Если сумма страховых взносов и пособий превышает ограничение, размер вычета можно рассчитать по формуле:

- Вычет = Налог × 50%

- Исключение — ИП без работников, они могут уменьшить налог до нуля.

- Пример

- Организация на УСН «доходы» в мае 2022 года погасила недоимку по страховым взносам за предыдущие налоговые периода в размере 4 000 рублей, а также начислила работнику пособие за первые три дня больничного — 2 000 рублей, из которых:

- 1 740 рублей — выплатила на руки сотруднику

- 260 рублей — уплатила в бюджет НДФЛ.

- Также компания начислила работнику доплату до среднего заработка — 3 000 рублей.

Итого к вычету по налогу по УСН компания может включить взносы и больничное пособие с НДФЛ — 6 000 рублей. Важно также убедиться, что такой вычет не превышает 50% от налоговой базы.

Если вы не включили уплаченные в январе–июне взносы и больничные пособия в вычет за полугодие, можете учесть их в вычете за девять месяцев.

Упрощенец на объекте «доходы» обязан хранить документы, которые подтверждают расходы:

- по начислениям и выплатам заработной платы;

- по утвержденным авансовым отчетам;

- по расходам на случай встречной проверки контрагента и т. п.

Все нюансы учета расходов на упрощёнке мы собрали в удобной таблице. Скачайте и используйте:

Таблица по учету расходов на УСН в 2023 годуСкачать

Остались вопросы по снижению налога на упрощёнке? Задайте их экспертам аутсорсинга напрямую. Получите бесплатную консультацию.