Как накопить на пенсию самостоятельно

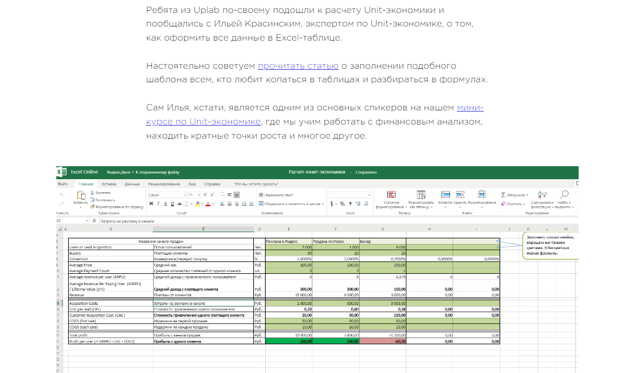

А знаете ли вы, что в

развитых странах, если человек уходит на пенсию, то обычно его доход составляет

примерно 70–80% от прежнего заработка?

А есть еще страны, где размер выплат в старости сопоставим со средней зарплатой в стране! Например, в Нидерландах размер пенсий составляет примерно 95% от заработка. Понимаете теперь, почему ИХ пенсионеры много путешествуют и вообще ведут активный образ жизни? ОНИ ПРОСТО НАКОПИЛИ.

Давайте посмотрим, что у

нас. Представим, что ваша заработная плата составляет аж 150 тыс. рублей в месяц.

Многие могут только мечтать о такой. Но означает ли это, что государство будет

много платить? Отнюдь.

Мужчина 32 лет, которому осталось до выхода на пенсию

работать целых 33 года, получит всего 33,8 тыс. рублей, следует из расчетов

калькулятора на сайте Пенсионного фонда. Даже при стаже 50 лет и таком

заработке в старости он будет получать чуть менее трети от своей прежней

зарплаты.

Если вы привыкли к высоким доходам, прожить на эти деньги будет

непросто. Тем более регулярно ездить на отдых.

А прибавьте еще к этому рост цен на продукты, лекарства, одежду и коммунальные услуги. Например, литр бензина за 10 лет подорожал вдвое, десяток яиц вырос в цене почти в 2,5 раза. Цены на промышленные товары (особенно импортные) подросли еще больше. Поневоле задумаешься о том, что же делать, чтобы в преклонном возрасте не жить на копейки и не экономить на самом необходимом.

ВАРИАНТЫ

ЕСТЬ!

Купить

квартиру. Для многих это чуть ли не единственный вариант

получить дополнительный доход в старости. Вроде бы и делать ничего не надо:

сдавай свои квадратные метры – и получай ежемесячную плату с жильцов.

Хороший

вариант только для тех, кому, например, квартира досталась в наследство. А если

у вас нет сразу 6–7 млн рублей, то придется брать ипотеку, то есть по факту

квартира обойдется в 2-3 раза дороже.

Плюс еще расходы на ремонт и покупку мебели

и техники (их, кстати, регулярно придется обновлять).

К тому же на рынке сейчас переизбыток бюджетных квартир. В районе МКАД можно найти жилье за 30 тыс. рублей. Это даст прибавку к пенсии, но не такую, как хотелось бы. Квартиры в центре дороже, но и ценники для покупателей намного выше.

Например, квартира за 12 млн рублей обойдется в ипотеку в 29 млн рублей, а сдать ее получится от силы за 50–60 тыс. рублей. При этом аренда не перекроет ваши расходы.

А еще велик риск, что какое-то время площадь будет простаивать и приносить только убытки.

Валюта.

Казалось

бы, лучший вариант для будущего пенсионера – просто покупаем доллары и кладем

их в банк. За 20 лет курс «американца» вырос в несколько раз. А если еще

посчитать деноминацию 1998 года, то фактический рост был в 10 раз!

Однако последние несколько лет динамика доллар/рубль не такая однозначная. И если бы мы, скажем, покупали валюту в конце прошлого года, то сейчас бы оказались в проигрыше. К тому же держать доллары или евро дома небезопасно, а ставки по банковским вкладам составляют всего несколько процентов годовых.

И вообще с учетом постоянных мировых кризисов, торговых войн и геополитических изменений, далеко не факт, что к моменту выхода на пенсию накопленной суммы хватит, чтобы обеспечить безбедную старость. Хотя, как говорят эксперты, определенную «подушку» в валюте все же иметь стоить.

Но только не нужно вкладывать в доллары и евро сразу всё – достаточно регулярно покупать по 100–200 долларов в месяц.

Инвестиции.

Выглядят

модно, но многих пугает. И правильно! Ведь сделать ставку на фондовый рынок и

всё проиграть очень легко. Это сейчас все знают, что акции Apple за пять лет

выросли в цене с 90 до 200 долл.

, а бумаги Amazon подорожали более чем в 6 раз!

А есть ли гарантия, что этот рост продолжится? Или будет как с «Аэрофлотом»,

бумаги которого всего за три года упали в цене в 2 раза? В итоге инвестируя в

акции и облигации, скорее всего, вы больше потратите на комиссии брокерам, чем

получите доходов.

НО ЕСТЬ АЛЬТЕРНАТИВА! В 2015 году в России появилась возможность открывать индивидуальные инвестиционные счета (ИИС). Причем необязательно самостоятельно торговать на рынке. Как это работает:

Например, выбираем ИИС «Наше будущее» на сайте УК «Альфа-Капитал». Стратегия предполагает, что ваши деньги управляющие будут размещать в государственные бумаги. То есть это минимум рисков.

Что будет, если вложить 1 млн рублей? Если бы вы вложились бы в эту стратегию в начале 2018 году, то через год получили бы доход в 103 тыс.

рублей (свыше 10% годовых), а если бы вы это сделали три года назад, то с учетом налоговых вычетов, наша сумма на счету может составить уже 1,37 млн рублей. Получается, что за это время вы могли бы заработать 37%!

При этом у ИИС есть свои

особенности. Можно регулярно получать налоговый вычет (если вы вносите деньги

каждый год) или выбрать иной вариант – по итогам срока не платить НДФЛ. Конечно,

ни одна управляющая компания не может гарантировать высокую доходность, но в

этом случае никто не мешает забрать свои деньги или сменить стратегию.

Идеальный вариант – открыть

депозит и ИИС в одном банке и постепенно копить на них деньги. Вклад даст вам

стабильный (хотя и небольшой) доход и защитит накопления от инфляции, а ИИС

позволит приумножить капитал.

В сочетании с валютными накоплениями все это

может помочь получить солидную прибавку к государственной пенсии.

В идеале – компенсировать

снизившийся после 65 лет доход и приблизить к цели: жить по стандартам

европейских пенсионеров и даже лучше!

Как накопить деньги для безбедной жизни на пенсии?

До пенсии еще 30 лет активной работы? А задумывались ли вы, как будете жить на пенсии? Ежемесячно мы отчисляем в пенсионные фонды деньги, чтобы накопить на старость.

Но хватит ли этих денег, чтобы достойно жить? Лучше заранее накопить деньги и позаботиться о своем благополучии самому, чем надеяться на государство.

Рассмотрим способы, которые помогут накопить деньги на безбедную жизнь.

Когда начинать копить деньги?

Здесь все будет зависеть от вашего возраста. Людям до 30 лет задумываться о пенсионных накоплениях и тем более откладывать деньги на старость еще слишком рано.

Зачем ущемлять себя в финансах, когда лучше вкладывать свободные деньги в развитие? Период до 30 лет считается самым важным в карьере.

Это время, когда вы можете открывать в себе новые таланты, развиваться и получать новые знания.

Если вам нет 30 и у вас появляются свободные деньги, занимайтесь саморазвитием, проходите курсы, которые интересны.

Пользуйтесь доступными инструментами, благодаря которым удастся повысить образование и заработать больше денег.

После 30 лет времени будет меньше, многие в этом возрасте уже находят свой путь, активно работают и зарабатывают. Начинайте копить на пенсию, если у вас стабильный заработок.

Сколько нужно собрать денег для безбедной жизни на пенсии?

Мужчины в России уходят на пенсию в 65 лет, а женщины в 60 лет. Определитесь, сколько ежемесячно будете тратить денег на пенсии. Например, 40 тыс. руб. в месяц. Но не забывайте, что инфляция растет с каждым годом. И через 30 лет многое изменится и понадобится уже не 40 тыс. руб., а 50 тыс.

Поставьте себе цель, сколько денег нужно накопить. Например, если собираетесь ежемесячно на пенсии тратить 50 тыс. руб., воспользуйтесь формулой.

Затраты в месяц x 12 x (продолжительность жизни минус период прекращения работы).

При расчете продолжительности жизни взяли среднюю продолжительность жизни в России. Согласно данным Росстат в 2021 году средняя продолжительность жизни составляет 71 год. Но вы ведь не собираетесь уходить из жизни в таком возрасте? Поставьте себе другую планку, например, 81 год.

Поставим все цифры в формулу и получим следующий результат: 50 тыс. руб. x 12 x (81 — 65) = 9,6 млн руб.

Как накопить деньги для жизни на пенсии?

Откройте депозит. С помощью депозита удастся собрать необходимую сумму. Средняя ставка по вкладам составляет 7%.

Старайтесь ежемесячно откладывать ту сумму, которая не будет наносить ущерб вашему материальному положению. Даже если нет стартового капитала, чтобы отложить деньги на депозит, начните с минимальной суммы. Например, с 5 или 10 тыс. руб.

Подсчитайте, сколько денег заработаете за 12 месяцев при условии ежемесячного пополнения счета.

Например, если при вкладе 100 тыс. руб. по ставке 7%, за 12 месяцев заработаете 7 тыс. руб. Но если будете ежемесячно пополнять депозит, сумма и доход возрастет. Обязательно закладывайте в расчет ежегодную инфляцию, которая в среднем составляет 5%. При ставке 7% доход составит 2%. Депозит — безопасный способ накопления денег, но доход будет низким.

Купите акции и вложите в фондовый рынок. Если разбираетесь в финансовом рынке, покупайте акции компаний, которые ежегодно растут в цене.

Если вы новичок, воспользуйтесь услугами банков, например, Тинькофф: откройте брокерский счет и покупайте акции онлайн.

В приложении Тинькофф Инвестиции регулярно выходят новости, также есть обучающие материалы, которые помогут разобраться во всех тонкостях финансового рынка. Минус покупки акций в том, что есть риски потерять часть вложений.

Приобретите недвижимость и сдавайте в аренду. Подходит для тех, кто уже накопил 2−3 миллиона рублей в регионах. Денег хватит для покупки однокомнатной или даже двухкомнатной квартиры. В Москве и МО однокомнатные квартиры стоят от 7−8 млн руб. Но здесь все зависит от региона и расположения дома, инфраструктуры, площади.

Но лучше покупать недвижимость в крупном городе или активно развивающемся регионе. Для экономии денег на покупке квартиры приобретайте недвижимость в строящемся доме. Например, купите квартиру на стадии котлована, что позволит сэкономить до 30−35%.

Но приобретайте недвижимость только у проверенных застройщиков, иначе купите квартиру, срок сдачи которой будут переносить.

Если сдавать однокомнатную квартиру в долгосрочную аренду в Москве, получится ежемесячно откладывать 35−40 тыс. руб. Но итоговая сумма будет зависеть от состояния жилья, площади и расположения.

Не забывайте и о коммунальных услугах, которые будут забирать часть прибыли. Полученные деньги от сдачи квартиру в аренду можно будет откладывать на депозит.

Вместе с государственной пенсией в будущем накопите деньги на безбедную старость.

Это долгосрочные инвестиции, которые могут увеличить стартовый капитал в два раза. Этот способ подходит для тех, кто собирается вложить деньги и не трогать их в течение 15−20 лет.

Благодаря покупке драгоценных металлов вы накопите денег, и не будете зависеть от государства. Но и здесь нельзя забывать о рисках, ведь есть вероятность, что цены упадут. В итоге потеряете прибыль.

Вкладывать ли деньги в криптовалюту?

Многих привлекает криптовалюта, как средство быстрого обогащения. Например, покупка лайткоина, биткоина и других виртуальных монет. Россия не признает криптовалюту как денежную единицу обращения и нет никаких перспектив, что в будущем правительство признает этот вид валюты.

Вкладывать реальные деньги в сомнительные виртуальные монеты не стоит, если собираетесь накопить деньги на старость. Никакой стабильности в этих электронных деньгах нет. Например, сегодня купите биткоин по курсу 47 тыс.

долларов, а через месяц валюта упадет в два раза. Криптовалюта — ненадежный способ приумножить капитал и заработать деньги на старость. Нет никаких гарантий, что купленные виртуальные монеты будут еще актуальны через 10−12 лет.

Комбинируйте способы заработка

Один из лучших способов приумножить капитал и заработать деньги на старость — комбинировать проверенные возможности заработка. Например, откройте депозит, дополнительно изучите вариант инвестиций в акции. Когда есть стартовый капитал от 1 млн руб.

, положите часть денег на депозит, а другую часть денег направьте на покупку драгоценных металлов или акций. Вкладывайте сбережения в акции не одной компании, а сразу нескольких.

Если стоимость активов одной компании упадет, а другой вырастет, это позволит избежать потери прибыли.

Когда на счете есть 2−3 млн руб. лучше задуматься о покупке недвижимости для последующей сдачи в аренду. Вложенные деньги вернете в течение 10−12 лет и будете получать чистую прибыль, а еще у вас останется квартира, которая застрахована от финансовых кризисов и потрясений.

Кратко: как заработать деньги на старость?

- Если вам еще не исполнилось 30 лет, вкладывайте деньги в свое образование и развитие. Ищите способы заработка и дополнительного дохода. Активно начинайте копить на пенсию после 30 лет, когда получается откладывать деньги.

- Вкладывайте деньги в фондовый рынок и покупайте акции. Даже если не разбираетесь в инвестициях, некоторые банки предлагают свои услуги. Например, инструмент Тинькофф который позволяет легко покупать и продавать акции на бирже. Благодаря аналитическим материалам в приложении, вы быстро освоитесь в мире финансов и заработаете на акциях.

- Откажитесь от рискованных активов. Не вкладывайте свободные деньги в криптовалюту, если нет уверенности в стабильном росте, иначе потеряете вложения.

- Покупайте драгоценные металлы. Стоимость металлов, таких как золото, палладий и платина, продолжают активно расти. В результате вложения через 10−15 лет могут увеличить стартовый капитал в два раза.

- Если есть деньги на покупку квартиры, приобретайте недвижимость в строящемся доме у проверенного застройщика. Деньги от сдачи в аренду отправляйте на депозит и получайте прибыль.

- Комбинируйте способы заработка и страхуйте риски. Не вкладывайте все деньги в акции одной компании. Лучше равномерно разделить финансы. Часть денег потратьте на акции нескольких компаний, а другую часть денег откройте вклад в банке или купите драгоценные металлы.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Если государству не доверяешь: как самому накопить на пенсию

В связи с шумом вокруг пенсионной реформы многие граждане стали задаваться вопросом, как накопить на пенсию самостоятельно.

Во-первых, не все верят, что доживут до пенсионного возраста, и хотят уйти на заслуженный отдых раньше.

Во-вторых, сейчас средний размер пенсий далек от привычных гражданам зарплат и многие люди не хотят в старости жить только на средства, поставляемые ПФР.

Накопление пенсий – это не только гарантия безбедной старости, но и не плохая подушка безопасности для экстренных ситуаций. Итак, давайте разберемся, как лучше копить на свою пенсию самостоятельно.

Что с пенсиями сейчас

По данным Пенсионного фонда России, сейчас средняя по стране пенсия составляет 13 тысяч рублей. При этом в каждом регионе размер так называемой «минималки» разный. Если чукотский пенсионер получает в качестве минимальной пенсии более 20 тысяч рублей, то пенсионер из Нижегородской области может рассчитывать на сумму, не превышающую 10 тысяч рублей в месяц.

Пенсии формируются за счет отчислений, которые делают работающие граждане. Солидарная система предусматривает, что за действующих пенсионеров платят работающие поколения.

Так как население стареет, то количество пенсионеров начинает преобладать над количеством трудоспособных, а если вспомнить, сколько людей у нас трудится по серой схеме – деньги получает, а налоги и взносы и не платит, — ситуация начинает выглядеть критически.

Питать себя надеждой о том, что пенсионный возраст не повысят – не стоит. Поэтому, если вы планируете выйти на пенсию лет в 50, пора начинать откладывать.

Как понять, сколько денег будет в старости

Чтобы понять, на какую пенсию вы можете рассчитывать в старости, достаточно зайти на сайт ПФР. Там есть калькулятор, который покажет итоговую сумму после того, как вы заполните все параметры: сколько вы получаете, сколько лет планируете работать, сколько детей планируете родить, и сколько времени провести в декрете.

Итоговая сумма радует далеко не всех. Поэтому многие граждане уже вовсю пользуются различными инструментами и долговременными инвестициями.

Основные риски накоплений

- Инфляция. Пока что в России с этим вопросом стабильно, но никто достоверно не знает, что будет через 10 лет. При этом даже минимальная инфляция деньги съедает. Поэтому самый ужасный способ накопления пенсии – содержание денег под подушкой.

Если вы так и не придумали, куда девать свою кубышку, откройте накопительный счет в банке, пополняйте, когда вам удобно. Выбирая вклад, обратите внимание на надежность банка и процентную ставку. Она должна быть не ниже уровня инфляции. Сейчас прогнозируемый порог – 4%.

- Расходы и доходы.

Иногда бывает так, что вы поехали в отпуск и сильно потратились. Вас пригласил на свадьбу лучший друг, и вы подарили больше, чем могли себе позволить. В общем, вы деньги потратили, а ужимать себя в своих повседневных тратах не хотите. И тут вы вспоминаете, что у вас уже есть отложенные средства.

Стоп! Их трогать нельзя. С таким отношением вы ничего не накопите.

- Желания.

Каждый из нас хочет жить в роскоши, и когда появляются какие-то крупные суммы, возникает серьезный соблазн махнуть на все рукой, да как купить себе шубу, новый смартфон тысяч за сто или поменять машину! Тут нужно себя уметь контролировать. Копите на пенсию? Вот и копите!

Способы накопления

Чтобы ручки не тянулись лишний раз к деньгам, деньги в доме хранить нельзя. Откройте счет в банке. К слову, это самый простой способ копить на пенсию. Выберите вклад, который можно пополнять, но нельзя снимать. Это поможет лишний раз удержаться от соблазна спустить все подчистую.

Чем удобен вклад? Он надежен. Средства до 1,4 миллиона рублей будут возвращены владельцу, даже если банк лопнет. Тут нужно помнить о нюансах:

- Все вклады в одном банке суммируются. То есть, если у человека несколько вкладов в разорившемся банке, более 1,4 миллиона ему никто не выдаст.

- При расчёте суммы компенсации учитываются просто деньги на карте, валютные счета, рублевые депозиты. А вот брокерские в системе страхования вкладов не участвуют.

Вложить в бумагу

Финансовые рынки позволяют гражданам инвестировать во все, что душа пожелает. При вложении пенсионных денег в ценные бумаги следует помнить, что вы отвественны за свои риски. Если контора, акции которой вы купили, прогорит, а вы не успеете продать бумаги до ее краха, останетесь ни с чем.

Что стоит помнить: чем выше риски, тем выше доходность. Как отмечают аналитики, долгосрочные инвестиции лучше делать в государственные бумаги европейских стран. Во-первых, так надежнее, во-вторых, доходность идет в евро, а евро валюта достаточно крепкая и инфляции не подверженная.

Купить ОФЗ

Еще один способ стать акционером государства – купить так называемые «народные ОФЗ», которые периодически выпускает Минфин России. Доходность от них выше, чем в банках, если держать у себя бумаги более трех лет.

Стать пайщиком

Еще один способ инвестирования – вступление в паевой инвестиционный фонд. Такие фонды объединяют деньги разных инвесторов и вкладывают в разные инструменты: акции, облигации или недвижимость. Сам инвестор не участвует в обсуждениях, он просто получает или не получает прибыль по итогу.

Многие фонды давно перешли в электронный вариант, и стать пайщиком сейчас можно через интернет. Плюсы таких фондов в том, что там работают профессионалы. Таким образом, риски ниже, чем в случаях, когда сами граждане выбирали, куда они хотят вложить деньги.

Вступить в еще один пенсионный фонд

Этот способ подходит для тех, кто не готов связываться с ценными бумагами и прочими сложными вещами. В любом негосударственном пенсионном фонде можно сформировать индивидуальный пенсионный план.

Вы будете в оговоренное время (раз в год, квартал или месяц) вносить туда определенную сумму, а сам фонд будет инвестировать ваши средства в долгосрочные продукты, чтобы к вашему выходу на пенсию, сформировать хорошую финансовую подушку.

При выборе НПФ обязательно проверьте лицензию – фонд должен иметь аккредитацию от Банка России, без лицензии финансовые компании работать не имеют права!

Вложить деньги в недвижимость

Еще один способ получить прибавку к пенсии – сдавать жилье. Однако, чтобы сдавать квартиру, нужно сначала купить квартиру. Поэтому еще один способ поправить свое финансовое положение на пенсии – купить недвижимость.

Этот способ подходит для тех, кто уже выплатил одну ипотеку, или тех, кто не может копить, но хорошо выполняет взятые на себя обязательства.

То есть, человек берет ипотеку, добросовестно ее выплачивает, и в результате получает гарантированный результат своих инвестиций в виде собственности.

Инвестируйте в себя

Откладывая деньги на отпуск, пенсию или поездку, многие граждане забывают о… себе! Сейчас, когда без диплома о высшем образовании сложно получить хоть какое-то место, различные курсы и навыки, которые приобретаются людьми дополнительно, могут сыграть значимую роль в резюме, а значит, отразиться и на общем доходе. Грамотные инвестиции в себя всегда оправданы – они улучшают качество жизни, новые знания придают уверенность в себе и в завтрашнем дне. Поэтому не бойтесь тратить на себя: это обязательно отразится в дальнейшем на уровне вашей пенсии.

Как накопить на пенсию самостоятельно — Блог Райффайзенбанка R-Media

Чем раньше вы задумаетесь о пенсионных сбережениях, тем лучше. Какие инструменты для этого пригодны? Берем за основу зарубежный опыт и ищем отечественные аналоги.

- Аннуитет

- Рисковое страхование

- Инвестиции

Основная задача инструмента — гарантировать минимальную прибавку к пенсии.

Аннуитет выступает частью программ пенсионного страхования жизни с возможностью пожизненных выплат. Хорошо, если такая программа покрывает ключевые риски — инвалидность или опасные заболевания, и предусматривает в этом случае освобождение страхователя от уплаты взносов.

Программы пенсионного страхования обычно дороги: размер годовых отчислений будет примерно равен последующим выплатам по дожитию. Так, если вы думаете о минимальной прибавке к пенсии в размере 5 тыс. руб. в месяц, то вам придется выплачивать страховой компании те же 5 тыс. руб. в месяц или больше — в зависимости от пола, возраста, состояния здоровья и т. д.

- Заключая договор, удостоверьтесь, что взносы по программе не превышают 5% годового дохода, иначе аннуитет окажется слишком дорогим, а при снижении доходов — вообще непосильным.

- Если финансовые возможности не позволяют оформить пенсионную страховку с аннуитетом, альтернативой будет рисковая страховка на случай внезапной утраты трудоспособности с покрытием, достаточным для возможного лечения и обеспечения приемлемого уровня жизни.

- Как рассчитать сумму страховой выплаты, чтобы она покрывала эти расходы?

Предположим, что вы хотите обеспечить минимальный доход на уровне 15 тыс. руб. в месяц.

Эту сумму можно получить, если вложить около 4 млн руб. в консервативные инструменты под 8% годовых (облигации). В год доход составит 320 тыс. руб.

(8% от 4 млн), из них 50% вы будете тратить на жизнь, а еще 50% должны будете реинвестировать, чтобы компенсировать инфляцию на уровне 4%. К исходным 4 млн руб. добавим еще хотя бы 1 млн руб. на лечение.

Итого страховое покрытие должно составить 5 млн руб.

Страховка на такую сумму с опциями защиты от смерти, инвалидности и опасных заболеваний и освобождением от уплаты взносов для человека в возрасте 35 лет может стоить от 15 тыс. руб. в год., или 1250 руб. в мес.

Заключив такой договор на длительный срок — до пенсии, вы сможете получать социальный налоговый вычет в размере своего страхового взноса (в рамках 120 тыс. руб. в год). По сути, если годовой взнос меньше 120 тыс. руб., страховка обойдется на 13% дешевле.

Инвестиции

Одного страхования для достойной пенсии недостаточно: накопительный полис не дает высокого дохода, а рисковая страховка не гарантирует выплату какой-либо суммы к пенсии.

Нужно использовать дополнительные инструменты, причем не обязательно привязанные по сроку к пенсионному возрасту. Возможно, вы захотите жить на пассивный доход от инвестиций и раньше.

Обычно пенсионный портфель формируется из консервативных инструментов, не подверженных риску просадки, и приносит около 10% годовых.

Сколько денег инвестировать? Попробуем подсчитать.

Представим, что в месяц вы хотите получать 50 тыс. руб. В год это составляет 600 тыс. руб. Дополнительно вы должны реинвестировать часть дохода, чтобы капитал не съедала инфляция. Как уже было сказано, в год портфель дает 10% роста. Инфляция официально равна 4%. То есть, из полученных 10% на реинвестирование вы перенаправляете 4%, а оставшиеся 6% можете тратить.

Таким образом, требуемые 600 тыс. руб. должны составлять 6% стоимости портфеля, а полная сумма инвестиций, соответственно, равна 10 млн руб.

Увидев такие цифры, вы скажете: это нереально! Проще не копить вообще! Вы ошибаетесь.

Это реальная цель, если вам до пенсии еще лет 20, однако понадобится индивидуальный инвестиционный счет, или ИИС.

ИИС может быть двух типов — А и Б.

Счет типа, А позволяет ежегодно получать налоговый вычет в размере взноса на счет, но не более 400 тыс. руб. (государство возвращает вам 13% вложенной суммы). Счет типа Б дает освобождение от налога на прибыль от инвестиций. Он открывается минимум на 3 года, и на него можно переводить до 1 млн руб. в год.

Новичкам я рекомендую счет типа А. Он выгоднее для консервативных и умеренных стратегий, с которых обычно начинают, и позволяет сразу заметить результат от инвестиций в виде вычета.

Если вы хотите формировать портфель самостоятельно, открывайте ИИС у брокера. Если хотите, чтобы вашим счетом управлял специальный управляющий — обратитесь в управляющую компанию. Договор с ними — не пожизненный, при необходимости можно в любое время без закрытия счета сменить и брокера, и управляющего.

Осторожные инвесторы могут выбрать консервативную стратегию управления либо сформировать портфель из государственных облигаций, корпоративных облигаций крупнейших компаний и ETF-облигаций российских и зарубежных компаний.

Если вы готовы к риску, сами или с помощью управляющей компании сформируйте агрессивный портфель из акций или ETF-фондов акций (exchange-traded funds, то есть фонды, которые торгуются на бирже). Россиянам доступны акции как отечественных, так и зарубежных компаний.

- Те, кто готов к умеренному риску, обращаются к умеренной стратегии в управляющей компании либо формируют портфель поровну из акций (включая ETF-акции) и облигаций (включая ETF-облигации).

- Доходность зависит от выбранной стратегии:

- — для консервативной — около 10% годовых;— для умеренной — около 15%;

- — для агрессивной — до 20%.

- Если начать сегодня, то через 20 лет результат составит:

Я специально не рассматриваю инвестиции свыше 30 тыс. руб. в месяц, чтобы не превышать годовой лимит вычета по ИИС, равный 400 тыс. руб.

Чем раньше начнете, тем более впечатляющий результат получите.

Агрессивная и умеренная стратегии идеально подходят для инвестиций со сроком от 5 лет: рынок в этом случае успеет восстановиться, даже если в течение этих 5 лет произойдет кризис.

Описанные инструменты доступны для инвестиций не только в рублях, но и в валюте. Я рекомендую выбирать ценные бумаги крупнейших компаний, причем не одной-двух, а сотен. Вряд ли в мире произойдет что-то такое, чтобы обанкротились они все. Такого не случалось даже в годы Великой депрессии, во время Второй мировой войны или обвала 2008 года.

У вас непременно получится, нужно только захотеть.

Как заработать на пенсию | Роскачество

Страховой пенсии от государства может быть недостаточно. Уже сейчас пора задуматься о дополнительном доходе. Центр финансовой экспертизы Роскачества рассказывает, как накопить на безбедную жизнь на пенсии.

Базовая часть страховой пенсии формируется за счет отчислений в Пенсионный фонд работающего населения. Чем больше работающее население страны и чем больше оно делает взносы, тем выше будет пенсия у пожилых людей. Из-за старения населения всей планеты пенсионный возраст почти повсеместно увеличивается, чтобы пенсионеров обеспечивало большее количество людей.

Справочно

В 2022 году базовый размер страховой части трудовой пенсии по старости составляет 7220 рублей. Средний размер страховой пенсии по старости в 2022 году после индексации составляет 18 984 рубля.

Размер страховой пенсии по старости зависит от суммы отчислений страховых взносов в ПФР, продолжительности страхового стажа, среднего заработка за периоды до 2002 года, наличия инвалидности или лиц, находящихся на иждивении, и пр. У каждого она индивидуальна.

К базовой пенсии могут добавляться надбавки, компенсации, другие выплаты, увеличивающие общий размер пенсии.

Он может сильно отличаться от региона к региону, а сумма пенсии у людей, достигших пенсионного возраста в одном и том же году, тоже может быть весьма различной.

Как узнать, сколько нужно накопить

Узнать о своих пенсионных накоплениях можно в личном кабинете на сайте Пенсионного фонда или на портале Госуслуг. В калькуляторе на сайте Пенсионного фонда можно посчитать примерный размер накоплений, даже если вам еще далеко до пенсии.

Важно

На размер трудовой пенсии в первую очередь влияет официальное трудоустройство и «белая» зарплата.

Расчеты калькулятора будут приблизительными: не всегда можно точно предсказать, смените ли вы профессию из-за каких-то жизненных обстоятельств, переедете в другой регион, когда точно выйдете на пенсию. Кроме того, калькулятор не берет в расчет инфляцию и ваши возможные доходы от инвестиций, получения наследства и прочие возможные доходы.

Способы увеличить размер пенсии

Просто откладывать

Для этого вы рассчитываете желаемую добавку к страховой пенсии, умножаете ее на количество лет, которые вы будете находиться на пенсии. Так вы получите сумму, которую вам нужно накопить. Ее нужно поделить на ваш предполагаемый трудовой стаж, и вы получите примерную сумму, которую нужно откладывать каждый месяц.

Почему это не самый выгодный вариант? Накопляемую сумму, которая у вас будет просто лежать мертвым грузом, будет съедать ежегодная инфляция, размер которой может колебаться от года к году. Помимо этого, есть соблазн деньги потратить, но есть и риски, что с деньгами что-то случится или вам придется взять часть денег на непредвиденные расходы.

Открыть вклад в банке

Это наименее рискованный способ накопить, поскольку вклады на сумму до 1,4 миллиона застрахованы. Счет можно продлевать или разбить на несколько. Сумму вклада можно ежегодно или ежемесячно пополнять, а проценты капитализировать. Доходность может колебаться от 0,01 до 12% годовых, в зависимости от условий банка.

Недостатки этого способа. Проценты по вкладам невысоки и сравнимы с уровнем инфляции. Вклад может даже не поспевать за инфляцией, поэтому его нельзя рассматривать как инвестицию средств. Соблазн снять деньги и потратить на другие нужды всегда остается.

Создать пенсионный план в негосударственном пенсионном фонде (НПФ)

В этом случае вы отчисляете ежемесячно деньги НПФ, а они вкладывают их в различные инвестиции. Прибыль же отдается пенсионерам.

Такие фонды имеют разные инвестиционные портфели, как более, так и менее рискованные.

Доходность таких НПФ может быть высокой, но, как и с любыми инвестициями, есть риски: доходность некоторых НПФ может достигать 7%, но, по данным ЦБ, средняя доходность фондов в 2021 году была менее 3%.

Недостатки этого способа. Дополнительные взносы в НПФ не страхуются государством. Кроме того, есть шанс нарваться на недобросовестный фонд. Перед заключением договора обязательно проверяйте лицензию.

Открыть индивидуальный инвестиционный счет

Обычно через брокера вы заключаете договор и вкладываете свои средства в приобретение продуктов на фондовом рынке – акции, облигации, золото, недвижимость и пр. Некоторые инвестиции могут быть очень рискованными, другие – почти без риска.

К ним относят: облигации федерального займа (ОФЗ) и паи в ПИФ (паевом инвестиционном фонде). Риски по ним существенно меньше, чем при самостоятельной покупке акций и т. д.

Доходность зависит от конкретного фонда и может колебаться от 5 до 100% годовых.

Недостатки этого способа. Высокие риски, необходимость постоянно иметь какие-то акции, чтобы бизнес приносил доход.

Основные правила инвестирования:

- Инвестировать надолго. Краткосрочные инвестиции вряд ли принесут доход, который можно будет использовать для формирования будущей пенсии.

- Инвестировать только в крупные корпорации, проверенные временем, и государственные компании.

- Инвестировать постоянно, чтобы снизить вероятность убытка, если вдруг акции рухнули в цене.

Инвестировать в недвижимость

Можно приобрести недвижимость, чтобы потом на пенсии сдавать квартиру или вовсе ее продать. Уровень дохода будет зависеть от того региона, где вы находитесь, и какие арендные ставки там будут существовать.

Недостатки этого способа. Они связаны не с потерей средств, а скорее с отсутствием доходов. На недвижимость может не найтись арендатора, возможны простои в аренде, а в кризисные периоды стоимость аренды может падать. Квартира может даже потерять в стоимости, но за нее придется платить налоги и вносить коммунальные платежи.

Что такое двойная пенсия и кто ее может получить

Иногда есть случаи, когда можно воспользоваться сразу двумя основаниями для получения рзаличных выплат. В том числе и пенсий. В ФЗ №4468-1 и ФЗ №166 содержится список граждан, которые могут получить сразу две пенсии. К ним относятся:

- инвалиды, получившие увечье во время участия в боевых действиях, получают выплату по старости и нетрудоспособности;

- участники ВОВ становятся получателями социальной выплаты и пособия по старости;

- родители военных, которые погибли во время прохождения службы, причем для назначения пенсии по потере кормильца важно, чтобы военный умер во время призыва или от травмы после окончания призыва, но полученной во время службы, причем одновременно с этой выплатой они получают пособие по старости;

- вдовы военных, которые погибли от травмы, полученной во время службы, но при этом женщина теряет право на выплату при повторном заключении брака, а также она получает как пенсию по потере кормильца, так и социальную выплату;

- ликвидаторы аварии на ЧАЭС и лица, получившие облучение, оформляют пособие по нетрудоспособности и старости, а члены умерших ликвидаторов получают пенсию по потере кормильца и по старости;

- жители блокадного Ленинграда оформляют как пенсию по старости, так и выплату по инвалидности;

- дети и супруги людей, задействованных в области космонавтики, могут рассчитывать на пенсию по потере кормильца и по старости;

- лица, получившие офицерское звание, получают выплату по нетрудоспособности и выслуге лет;

- госслужащие, работающие на государственных предприятиях, оформляют выплату по выслуге и средства с накопительной пенсии, но для получения права на две выплаты требуется стаж от 5 лет.

Вывод

С накоплениями и инвестициями лучше не затягивать. Если до пенсии осталось два-три года, может быть уже поздно, и рассчитывать придется только на государственную пенсию. Любые накопления вряд ли сделают пенсионера богатым, но в любом случае поднимут уровень жизни и позволят не отказывать себе во многих привычных вещах.

Сам себе пенсионный фонд. Как россиянину накопить на достойную старость

Активно вкладываемся в беспечное будущее

В России небольшие пенсии, и пока нет явных предпосылок, что ситуация изменится. Напротив, пандемия коронавируса, санкционное давление на Россию и экономические потрясения не добавляют оптимизма.

Все эти риски ставят перед желающими инвестировать в безбедную старость всё новые вопросы.

«Секрет фирмы» спросил у экспертов, как обеспечить достойный доход на пенсии, какие способы накопления предпочтительнее и сколько нужно ежемесячно откладывать на эти цели.

https://www.youtube.com/watch?v=U53StA4jh5o\u0026pp=ygVG0JrQsNC6INC90LDQutC-0L_QuNGC0Ywg0L3QsCDQv9C10L3RgdC40Y4g0YHQsNC80L7RgdGC0L7Rj9GC0LXQu9GM0L3Qvg%3D%3D

Чтобы ответить на этот вопрос, нужно проанализировать текущее финансовое состояние — доходы и расходы, пассивы и активы. При этом важно, даже правильно ставить цели накопить и приумножить капитал — этот процесс называется финансовым планированием, говорит аналитик компании «Финам» Юлия Афанасьева.

Единой универсальной инвестиционной формулы нет, отметил финансовый аналитик Олег Богданов. Портфели у владельцев капитала с одинаковой целью — накопить сбережения к моменту выхода на пенсию — будут разниться в зависимости от сроков, суммы, готовности к риску, сказал аналитик.

Если в течение 5–10 лет ежемесячно направлять на инвестиции 20 000 — 40 000 рублей, то можно сформировать активы, которые будут возвращать до 10% вложенных средств в год.

«Чем больше вложено средств, а также реинвестировано до момента вывода дохода, тем больше отдача от вложенного капитала. 2,5–3 млн инвестированных средств уже приносят годовой доход на уровне средней годовой пенсии», — заключил ведущий аналитик «Открытие Брокер» Андрей Кочетков.

Посчитаем возможные накопления работающих граждан среднего возраста (40 лет) к возрасту выхода на пенсию (60 лет для женщин, 65 лет для мужчин).

Средняя зарплата в России в 2020 году, по данным Росстата за январь — ноябрь, составила чуть более 49 000 рублей. В среднем финансисты советуют откладывать от 5% до 20% дохода в зависимости от нагрузки и обязательств.

В качестве «золотой середины» возьмём 10%. Значит, со средней зарплаты работающий гражданин может откладывать примерно 4900 рублей в месяц — 58 800 в год (без учёта возможного повышения зарплаты и инфляции).

Эту сумму и этот условный пример мы будем использовать в дальнейших расчётах при рассмотрении самостоятельных способов накопления средств к пенсии. Специализированные программы частных пенсионных фондов, а также механизмы накопления, предлагаемые страховыми компаниями мы намеренно не учитывали в этом материале.

По словам Кочеткова, частные пенсионные фонды, как правило, показывают более высокую эффективность управления средствами, чем государственный ПФР. Однако в этом случае речь идёт об управлении пенсионными накоплениями тех, кто не намерен инвестировать самостоятельно.

В отношении программ накопительного страхования остаётся много неясного, добавил эксперт. «Часто люди сталкиваются с результатами, когда получают нулевую отдачу.

Использовать их имеет смысл только тогда, когда есть полное понимание условия заключённого договора», — отметил он.

Самый простой и популярный способ — накопление денег на банковском депозите или банковской карте с выплатой регулярных процентов. Однако банковские ставки сейчас низкие (2,5-4,2%), что делает этот инструмент накопления всё менее привлекательным — он даже не покрывает инфляцию.

Альтернативный способ — покупка валюты в качестве защиты от девальвации рубля. Но нужно учитывать, что у валютных депозитов ставки ещё ниже.

- Что получается

- Если ежегодно пополнять вклад на 58 800 рублей под 2,5–4,2% годовых и все полученные проценты также направлять на депозит, через 20 лет на счету будет 1,5–1,75 млн рублей, через 25 лет — 2–2,5 млн рублей.

- Это позволит на пенсии иметь дополнительный доход в 37 000 — 74 000 рублей в год и 50 000 — 105 000 в год соответственно.

Если же на средства, которые откладываются к пенсии покупать валюту, например доллары, то через 20 и 25 лет на вашем счету будет лежать 1,5 млн и 1,9 млн рублей в долларовом эквиваленте соответственно. Без учёта процентов по вкладу и с расчётом, что рубль за это время просядет лишь на 30%.

А если национальная валюта вновь переживет сильное потрясение и подешевеет в два раза, то на счету через 20-25 лет окажется как минимум 2,3 – 2,9 млн рублей в долларах.

Доходность недвижимости рассматривают с учётом двух факторов — роста цен на объект и рентной составляющей. В России обычно за год рост цен на жильё опережает уровень инфляции, отметил Олег Богданов. Рентная составляющая сильно зависит от региона.

«Например, в Москве в среднем метр недвижимости стоит 200 000 рублей, а стоимость аренды за метр в среднем 800 рублей. Значит, доходность от инвестиций в недвижимость составит около 4%», — отметил эксперт.

https://www.youtube.com/watch?v=U53StA4jh5o\u0026pp=YAHIAQE%3D

Когда банковские ставки низкие, идея купить квартиру и сдавать её обретает всё больше смысла, сказал Андрей Кочетков. Правда, не стоит забывать, что на длинной дистанции придётся тратиться на ремонт и нести убытки, пока жильё простаивает без квартирантов.

Инвестиции в недвижимость больше подходят для состоятельных людей, отметил управляющий активами «БКС Мир инвестиций» Андрей Русецкий. По его мнению, в России недвижимость плохо показала себя как защитный актив от девальвации рубля.

Что получается

Средняя стоимость аренды однокомнатной квартиры в Москве конце 2020 года составляла 36 000 рублей в месяц (без учёта Центрального административного округа), или 432 000 рублей в год (без учёта налога).

Но далеко не у всех есть лишняя жилплощадь, поэтому для получения такого дохода сначала может придётся купить жильё. Самый простой и распространённый вариант в таком случае — взять ипотеку. Но стоимость жилья в России заметно выросла за последний год. Так, в Москве новостройки в 2020 году подорожали в среднем до 236 000 рублей за квадратный метр.

При ежемесячных отчислениях в 4900 рублей платить ипотечный кредит получится только в регионах с низкой стоимостью жилья — квартира должна стоить не дороже 1,5 млн рублей при средней кредитной ставке в 7,4%. Но вероятность значительного подорожания такого жилья и выгодность сдачи квартиры в наём в этом случае резко снижаются.

Первоочередная задача для долгосрочного инвестирования — обеспечить доходность выше инфляции и в случае с Россией выше девальвации рубля. Лучше всего такой прирост на длинной дистанции обеспечивают акции, отметил Андрей Русецкий. А вот надёжные облигации не радуют инвесторов доходностью, добавляет Юлия Афанасьева.

По словам Русецкого, специфика развивающихся рынков такова, что акции за 1,5–2 года отыгрывают девальвацию национальных валют. Объясняется это тем, большинство крупных российских компаний на бирже — экспортёры и производители сырья, поэтому они выигрывают от обесценивания рубля.

Типовой портфель долгосрочного инвестора состоит по большей части из акций, инструменты с фиксированной доходностью (например, облигации) занимают меньше его половины, пояснил он. «Чем раньше начинается период инвестирования, тем больше доля акций: 100 минус ваш возраст — и вы получите (примерную подходящую) долю акций в портфеле», — отметил эксперт.

Русецкий добавил, что, если портфель состоит на 20% из облигаций и 80% из российских акций, нужно инвестировать 11–15% от зарплаты, чтобы на пенсии получать эти же суммы в качестве дохода.

Если инвестировать в акции российских компаний с хорошими дивидендами, то даже при незначительных суммах вложений можно за несколько лет обеспечить себя «тринадцатой» и «четырнадцатой» пенсиями, отметили эксперты.

«Для примера возьмём бумаги российских металлургов, которые даже в год пандемии смогли обеспечить дивидендную доходность для акционеров, которая в два-три раза превышает доходность банковских депозитов, — объяснил Кочетков из «Открытие Брокер». — Кроме того, вложение денег в акции — это эффективный способ защитить свои рублёвые накопления от неблагоприятного курса».

По мнению Афанасьевой, выходом для тех, кто опасается инвестировать в акции, может быть индексное инвестирование, то есть покупка не отдельных акций, а всех акций, которые входят в биржевой индекс. Например, в индекс Московской биржи входят 42 российские акции, а в индекс S&P — 505 американских акций.

Купить индекс можно с помощью фондов (ETF или торгуемых на бирже паевых инвестиционных фондов). Это доступнее (часто за 1000 рублей можно купить набор из акций десятков компаний, при этом экономя на комиссиях за сделки) и безопаснее — за счёт диверсификации.

Что получается

Среднегодовой рост индекса Мосбиржи за последние десять лет составлял порядка 7,9%. При инвестировании 4900 рублей в месяц *через 20 лет на брокерском счёте будет 2,9 млн рублей, через 25 лет — 4,6 млн рублей. ***

*Акции имеют разную доходность, которая также включает выплату дивидендов. Взяв в качестве основы для расчёта индекс Мосбиржи, мы не учитываем возможные колебания дивидендной составляющей.

Таким образом, предпринимая активные действия, к пенсии можно накопить приятную прибавку.

Главное, как отметили опрошенные «Секретом» эксперты, при создании этого «задела» нужно учитывать базовые принципы: диверсифицировать риски, то есть не вкладывать все средства в какой-то один инструмент, регулярно пополнять финансовую «подушку безопасности», грамотно распределять поступающие денежные средства и придерживаться финансовой дисциплины.

Коллаж: «Секрет Фирмы», depositphotos.com

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.