Судом Заявления О Признании Должника В 2023 Году

Для судебного и внесудебного банкротства признаки немного отличаются. Чтобы обанкротиться через МФЦ, нужно:

- иметь долги от 50 000 до 500 000 рублей;

- иметь закрытое исполнительное производство по ст. 46 ФЗ-229 у судебных приставов.

Такая процедура доступна только для физических лиц. Банкротство юридических лиц возможно только в судебном порядке.

Для подачи в суд на банкротство необходимо:

- сумма долгов от 500 000 рублей;

- просрочка по платежам от трех месяцев.

Главный признак банкротства, согласно закону, — невозможность оплачивать свои долговые обязательства. Причиной может стать состояние здоровья, потеря работы, превышение суммы долгов дохода и так далее.

Подбираем финансового управляющего

Финансовый управляющий — это профессионал, который следит за тем, чтобы в процедуре учитывались интересы всех сторон. По сути, это посредник между судом, банкротом и кредиторами. ФУ регулирует отношения между участниками процедуры, следит за обоснованностью требований и ходатайств, управляет финансами банкрота.

Управляющий должен относиться к какой-либо СРО — проверить эту информацию можно по алгоритму:

- Запросить данные у ФУ: ФИО, регистрационный номер, ИНН, СНИЛС.

- Ввести его данные на сайте ЕФРСБ и проверить, к какой СРО управляющий относится.

- В реестре дисквалифицированных лиц проверить, не отозвана ли у управляющего лицензия.

- В картотеке узнать, какие дела вел ФУ и привлекался ли к административной ответственности.

Мнение эксперта. Если вы самостоятельно ищете ФУ, то вы рискуете затянуть дело или вообще получить отказ о рассмотрении заявления:

- ФУ часто отказываются вести дело, потому что им невыгодно работать полгода и больше за 25 000 руб. Они могут заинтересоваться, если у вас есть имущество под реализацию, так как от суммы его продажи управляющий получит дополнительный процент.

- Управляющий возьмет ваше дело, но будет требовать дополнительную плату и грозить самоотводом. Есть риск того, что после его самоотвода кредиторы наймут своего ФУ, и процедура пойдет в их пользу.

Важно, что если в течение трех месяцев управляющего вы не найдете, суд вернет ваше заявление и банкротство гражданина не состоится.

Получите бесплатную консультацию от Ивана Ижко

Собираем документы на банкротство

В суде нужно доказать одновременно и неплатежеспособность, и добросовестность. Если суд найдет признаки мошенничества: подозрительные сделки, ошибки в справках о доходах, то может завести дело о фиктивном банкротстве. По нему грозит как административная, так и уголовная ответственность, а наказание доходит до 6 лет заключения.

Правильно собранный и максимально полный пакет документов обезопасит от таких рисков. Вот полный перечень документов, которые могут потребоваться в суде:

Личные

- паспорт;

- ИНН и СНИЛС;

- трудовая книжка или ее заверенная копия.

Если долги возникли из-за проблем со здоровьем, то предоставьте выписки, договор на лечение, чеки об оплате медицинских услуг, справку об инвалидности.

О семье

- свидетельство о браке или разводе;

- свидетельства о рождении детей и справка из опеки, если дети находятся на попечительстве;

- соглашение об алиментах или постановление об их взыскании;

- акт или соглашение о разделе имущества;

- брачный договор.

О долгах

- список кредиторов и договоры, расписки с каждым из них;

- исполнительные листы, постановления, решения суда и приказы.

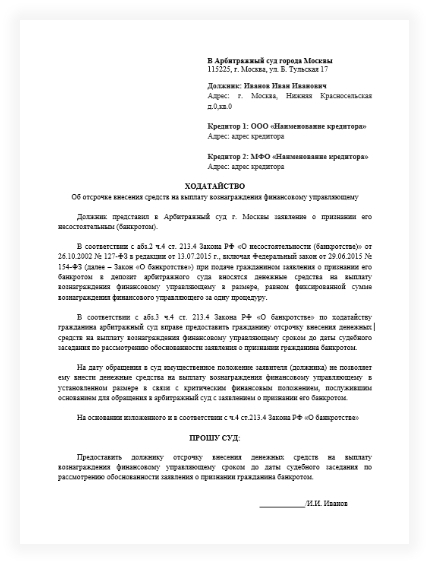

Готовим заявление в суд

Фиксированной формы для заявления о признании гражданина банкротом нет (шаблон можете скачать на нашем сайте). Но в статье 37 ФЗ «О несостоятельности (банкротстве)» приведен список пунктов, которые обязательно должны быть описаны. К ним относятся:

- Название суда, куда подается заявление;

- Список всех кредиторов, суммы долгов и сроки, к которым их нужно вернуть по договорам;

- Суммы просрочек по каждому кредиту;

- Подробное описание причин, по которым расплатиться не получится;

- Информация об открытых исполнительных производствах;

- Список имущества, суммы на счетах в банках (по выпискам);

- Реквизиты всех счетов с адресами банков, где они открыты;

- Название и адрес саморегулируемой организации, из которой назначен финансовый управляющий;

- Список документов, приложенных к заявлению.

Подаем заявление и ждем первое заседание

Перед подачей заявления оплатите госпошлину — без этого заявление рассматривать не будут. Это можно сделать на сайте суда, через мобильное приложение вашего банка или через его физическое отделение. Предварительно узнайте реквизиты для перевода — их можно узнать в суде или также на его сайте.

Также сразу на депозит суда вносятся 25 000 рублей за оплату работы финансового управляющего. Если сделать это возможности нет, к заявлению нужно приложить ходатайство об отсрочке платежа.

Документы можно передать в суд тремя способами:

- Отнести в канцелярию.

- Отправить письмом с уведомлением о вручении.

- Через интернет. Для этого нужно иметь подтвержденную запись на Госуслугах. Само заявление отправляется через систему «Мой арбитр».

Если канцелярия не найдет ошибок и заявление примут, то будет назначена дата первого заседания. Как правило, его приходится ждать один-два месяца — срок зависит от нагрузки на суд.

Вступаем в процедуру банкротства

На первом заседании судья изучит документы, опросит должника. Если решит, что доказательств хватает, то назначит финансового управляющего и введет процедуру реструктуризации долга. В рамках нее кредиторы и должник должны подготовить план расчетов по долгам, а суд — утвердить его. В таком случае нужно будет платить строго по плану и завершить расчеты в течение трех лет.

Этот этап может быть пропущен, но тогда должнику придется доказать, что возможностей расплатиться даже в случае введения плана у него нет. Если сделать это получится, то начнется этап реализации имущества.

Финансовый управляющий выставит ценные вещи, автомобили, дома и квартиры (если они — не единственное жилье) на торги. С вырученных денег будут оплачены долги. Если имущества нет, то суд просто спишет долг и признает вас банкротом.

Пошаговая инструкция процедуры внесудебного банкротства

1Убедитесь, что вы подходите под условия внесудебного банкротства Банкротство через МФЦ доступно гражданам, чьи долги не превышают 500 тысяч рублей. Второе ограничивающее условие — закрытое исполнительное производства из-за отсутствия имущества.

Если пристав закрыл его по другим причинам, то заявление на внесудебное банкротство отклонят. Его форму определил приказ Министерства экономического развития № 497. К заявлению обязательно приложите список всех кредиторов.

Если вы забудете указать в нем какой-то долг, то списан он не будет. МФЦ проверяет заявление в течение трех дней. Если все хорошо, то вы будете включены в Единый федеральный реестр сведений о банкротстве.

Если за это время ваше материальное положение не улучшится, то вы будете признаны банкротом. В ином случае процесс банкротства прекратится.

Вывод

Самостоятельно обанкротиться можно, но в процессе легко допустить ошибки: собрать неполный комплект документов, неправильно написать заявление, подобрать неудачную СРО и финансового управляющего. Из-за этого процесс может затянуться и стать слишком дорогим.

Чтобы обезопасить себя от ошибок, обратитесь на консультацию к юристу. Он составит индивидуальный план банкротства, найдет честного финансового управляющего и поможет сэкономить время и деньги.

Не хотите разбираться в этом самостоятельно? Позвоните нам! Мы зададим несколько вопросов по Вашей ситуации и дадим полную юридическую консультацию. Первичная консультация бесплатна! Получить консультацию

Отказ в признании банкротства — главные причины и как избежать

В 2023 году физические лица могут избавиться от всех долгов и кредитов только через банкротство.

И чтобы оно прошло успешно, необходимо сделать все правильно: подать заявление, собрать документы, оплатить услуги финансового управляющего и так далее.

Здесь вы узнаете о самых частых причинах отказов в признании банкротства, которые помогут вам не допустить ошибок и о том, каких моментов нужно избегать.

Содержание статьи

Всё содержание

Отказ в проведении процедуры получают те физические лица, которые уже признавались банкротами менее 5 лет (в судебном порядке) и менее 10 лет (во внесудебном порядке) назад. Если они повторно обратятся в суд или МФЦ, то автоматически получат отказ в банкротстве и не смогут инициировать процедуру.

Разберем подробнее самые частые причины, по которым могут отказать в признании финансовой несостоятельности должника.

- Должник не соответствует признакам неплатежеспособности. Это означает, что он обладает достаточным доходом для того, чтобы расплатиться с кредиторами. В этом случае физическое лицо нельзя признать банкротом.

- Не оплачены услуги финансового управляющего. Вознаграждение вносится на депозитный счет арбитражного суда, в котором рассматривается дело. Размер оплаты составляет 25 000 руб. Если у должника нет этой суммы, он может направить ходатайство о предоставлении отсрочки по внесению вознаграждения. Однако в любом случае деньги должны поступить на счет до первого заседания. Реквизиты для перевода указаны на сайте суда по месту регистрации.

- Не указана СРО арбитражных управляющих. Необходимо, чтобы судья назначил финансового управляющего, так как без него невозможно провести процедуру банкротства. Важный нюанс: в заявлении нужно указывать только СРО. Не стоит вписывать ФИО конкретного финансового управляющего, в большинстве случаев судьи относятся к этому с сомнением и могут заподозрить «договоренность» между должником и самим управляющим.

- Неполный пакет документов. Полный перечень документов определен ст. 213.4 Федерального закона «О несостоятельности (банкротстве)». Однако суд дополнительно может запросить и другие бумаги, например, справку 2-НДФЛ или выписку из ЕГРИП. Важно учитывать, что некоторые документы действительны в течение конкретного периода времени (например, 5 дней).

- Неправильное оформление заявления. Ошибки при заполнении заявления о признании финансовой несостоятельности, его подача представителем без доверенности, обращение в «неправильный» суд и даже отсутствие государственной пошлины — все это относится к частым причинам отказа в признании банкротства. Чтобы этого избежать, обращайтесь за помощью к профессиональным юристам нашей компании: мы возьмем на себя ведение дела «под ключ», начиная с подготовки необходимых документов.

- Отсутствие признаков неплатежеспособности. Физлицо может подать заявление через МФЦ при условии, что размер долга составляет от 50 000 до 500 000 руб. При этом в отношении гражданина должно быть завершено исполнительное производство по причине отсутствия имущества, подлежащего взысканию (например, автомобиля или дачи).

- Неправильное заполнение заявления и списка кредиторов. Возможность проводить процедуру банкротства через МФЦ появилась 1 сентября 2020 года, поэтому законодательной практики по этому вопросу не так много. Неудивительно, что более 90% должников допускают ошибки, самостоятельно оформляя заявление и список кредиторов.

- Обращение в «неправильный» МФЦ. Обратите внимание, что подавать заявление, список кредиторов и все необходимые для процедуры документы можно только в те многофункциональные центры, которые находятся по месту регистрации или пребывания должника. В противном случае вы получите отказ в признании банкротства и не сможете списать долги.

Если вы хотите свести к минимуму риск получения отказа в банкротстве и избежать неприятных последствий, рекомендуем записаться на консультацию к опытному юристу. Профессионалы нашей компании расскажут, как создать образ добросовестного заемщика, помогут подготовить все необходимые документы и будут защищать ваши права в процессе признания банкротства.

Юрист возьмет на себя полное ведение процедуры: от заполнения заявления и сбора документов до представления ваших интересов в суде. Обращайтесь за квалифицированной помощью и вы сможете быстро и с минимальными потерями получить статус банкрота в судебном или во внесудебном порядке, а также списать все долги, в том числе кредиты перед банком, и начать финансовую жизнь с чистого листа.

Вам может быть интересно:

Банкротство физических лиц: ????️ изменения в 2023 году

- Реструктуризация

- Мировое соглашение

- Реализация имущества

- Упрощённая процедура

- Стандартная процедура

- •Последствия банкротства для физических лиц

Когда нет возможности платить по кредитам, можно пойти двумя путями. Первый — оформить рефинансирование, то есть взять в банке ссуду и погасить долги. Это позволит снизить ежемесячный платёж и получить дополнительные деньги на личные нужды.

Второй вариант — подавать на банкротство. Об особенностях и последствиях данной процедуры рассказываем в этой статье.

Банкротство — это законное списание долгов. Гражданин, признанный банкротом, избавляется от необходимости погашать задолженность по следующим обязательствам:

- •кредитам в банках, в том числе ипотеке;

- •займам в МФО;

- •оплате коммунальных услуг;

- •налогам.

Исключение составляют выплаты по алиментам, а также возмещение ущерба здоровью и жизни других людей.

Возможность банкротства для физических лиц в России доступна с октября 2015 года. Порядок и условия получения статуса банкрота регламентированы Федеральным законом № 127-ФЗ «О несостоятельности (банкротстве)».

С 2015 года признать человека банкротом можно было только через суд. Запустить процесс мог как сам должник, так и его кредиторы или уполномоченные органы, например банковская организация или налоговая.

https://www.youtube.com/watch?v=uTyLNMTr5sk\u0026pp=ygVV0KHRg9C00L7QvCDQl9Cw0Y_QstC70LXQvdC40Y8g0J4g0J_RgNC40LfQvdCw0L3QuNC4INCU0L7Qu9C20L3QuNC60LAg0JIgMjAyMyDQk9C-0LTRgw%3D%3D

В 2020 году правила были пересмотрены. Теперь, в соответствии с новыми поправками (Федеральный закон № 289-ФЗ), получить статус банкрота можно бесплатно без обращения в суд, через МФЦ. При этом сумма долгов должна укладываться в лимиты — от 50 000 до 500 000 ₽.

Сегодня подавать заявление на статус банкрота можно двумя способами:

- •через арбитражный суд,

- •через МФЦ.

По распоряжению Президента России, до 1 июня 2023 года будут внесены изменения в законодательство, в соответствии с которыми освободиться от долгов станет проще.

Сейчас при долгах более 500 000 ₽ внесудебное банкротство недоступно: можно действовать только через суд. В 2023 году максимальный порог долга будет повышен и обращаться в МФЦ можно будет при задолженности до 1 млн ₽.

Пока нововведения не приняты, граждане с суммой долга свыше 500 000 ₽ могут объявить себя банкротом только в судебном порядке или получить кредит наличными на полное или частичное погашение долгов.

Например, в Альфа-Банке можно взять до 7,5 млн ₽ на срок от двух до семи лет. Действует низкая процентная ставка — от 4% годовых, за счёт чего можно ощутимо уменьшить кредитную нагрузку.

Чтобы узнать персональные условия, нужно подать онлайн-заявку на потребительский кредит.

С началом делопроизводства останавливается начисление процентов, штрафов, пеней по кредитам и долгам. После завершения процедуры все неустойки списываются.

В процессе банкротства действуют следующие ограничения:

- •нельзя пользоваться счетами и банковскими картами;

- •нельзя совершать операции с недвижимостью (покупать и продавать);

- •недоступно кредитование;

- •все доходы, кроме прожиточного минимума, удерживаются для погашения долгов.

По закону № 127-ФЗ к физическому лицу, неспособному далее платить по своим долговым обязательствам, могут применяться следующие меры:

- •реструктуризация;

- •мировое соглашение;

- •реализация имущества.

Это изменение условий выплаты долгов с целью снижения кредитной нагрузки. В рамках реструктуризации разрабатывается план погашения задолженности на срок до трёх лет. Следуя плану, гражданин восстанавливает свою платёжеспособность и расплачивается с кредиторами не объявляя себя банкротом.

Это способ мирного урегулирования отношений между физическим лицом (должником) и его кредиторами. Стороны идут на компромисс, в ходе которого договариваются о новых долговых обязательствах.

Кредитор может назначить новую процентную ставку, отменить начисленные ранее штрафы за просрочку платежей, изменить график выплат.

Мировое соглашение утверждается арбитражным судом, после чего судебное производство по делу о признании гражданина банкротом прекращается.

Данный вариант похож на реструктуризацию, но не так жёстко регламентируется законом. Например, мировое соглашение можно заключить на срок более трёх лет.

Обратите внимание: для того чтобы договориться с кредиторами, не всегда нужно получать статус банкрота. Можно обратиться в кредитную организацию заранее, до подачи заявления в МФЦ или суд.

Многие банки идут навстречу своим клиентам, попавшим в сложную финансовую ситуацию. Поэтому, если вы не готовы доводить дело до суда, рисковать имуществом и своим будущим, попросите банк о реструктуризации кредита.

А если получите отказ, попробуйте рефинансировать кредит в другом банке.

Это продажа собственности банкрота с аукциона и погашение долгов за счёт вырученных денег. Данный способ применяется чаще, чем реструктуризация и мировое соглашение. Забрать могут любые активы, ценное имущество и недвижимость, в том числе квартиру или дом.

Единственное жильё по закону отобрать не могут, хотя и здесь есть нюансы. Например, если вы живёте на даче, которая не зарегистрирована как жилое помещение, то дачу могут забрать в счёт долгов. Другой пример: у вас есть своя квартира, но прописаны вы у родителей. Квартира также может быть продана на аукционе, так как не попадает под определение вашего единственного жилья.

В данном вопросе существуют и другие тонкости. Поэтому перед тем, как объявить себя банкротом, проконсультируйтесь с юристами. Также рассмотрите альтернативный вариант: если вы собственник недвижимости, то можете подать заявку на залоговый кредит. В Альфа-Банке таким способом можно получить средства на следующих условиях:

- •сумма — до 15 млн ₽*;

- •срок кредита — до 10 лет;

- •ставка — от 4%.

*Если предоставляется в залог недвижимость и подтверждается доход, без подтверждения дохода — до 10 млн рублей.

Деньги предоставляются на любые нужды, то есть из выданной суммы вы можете погасить текущие долги, а затем постепенно расплатиться с банком.

Сейчас можно оформить кредит под залог квартиры, апартаментов, машино-места или коммерческой недвижимости.

Подавать заявку на кредитование нужно до инициации банкротства, так как залоговое имущество должно быть свободным от обременений и судебных требований.

Начать процедуру может гражданин РФ при выполнении трёх условий:

- •общая сумма долгов превышает 50 000 ₽;

- •срок неуплаты — от трёх месяцев;

- •возможности погашения задолженности отсутствуют (нет дохода и имущества, с помощью которых можно выплатить долги).

Если сумма превышает 500 000 ₽ и заёмщик понимает, что расплатиться с кредиторами не может, то он должен в течение месяца обратиться в судебные органы. Иначе должника могут привлечь к административной ответственности и отказать в списании долгов через статус банкрота.

При задолженности до 500 000 ₽ (включая проценты и пени) можно обратиться в МФЦ или арбитражный суд на выбор.

Упрощённая процедура

Объявлять себя банкротом во внесудебном порядке можно раз в 10 лет. Важное условие: подавать заявление в МФЦ могут только те граждане, в адрес которых не ведётся исполнительное производство.

То есть если из-за большой просрочки банк уже обратился в службу судебных приставов, то оформить внесудебное банкротство не получится.

В данной ситуации можно рефинансировать долги или ждать, пока производство будет закрыто.

Как списать долги через МФЦ:

- •проверьте на сайте службы судебных приставов, нет ли в ваш адрес открытых исполнительных производств;

- •соберите полные данные о кредиторах и сумме долга — спишут только те долги, которые вы укажете в заявлении;

- •подготовьте паспорт, СНИЛС, ИНН;

- •подайте заявление в МФЦ по месту регистрации.

В течение трёх дней заявление будет рассмотрено, данные внесут в Единый реестр, и начнётся процедура признания банкротом.

Через суд объявлять себя банкротом можно раз в пять лет. Для этого нужно подать заявление в арбитражный суд, приложив документы:

- •паспорт,

- •выписки по счетам,

- •СНИЛС,

- •ИНН,

- •справку об отсутствии статуса ИП.

Заявление можно подавать тремя способами:

- •лично через судебную канцелярию;

- •по почте;

- •онлайн в системе «Мой арбитр».

Судебная процедура требует расходов. Кроме госпошлины, нужно оплатить услуги финансового управляющего стоимостью от 25 000 ₽ и при необходимости — помощь юристов.

После признания гражданина банкротом, завершения реструктуризации или продажи имущества проводится финальное судебное заседание, на котором оформляется документ о полном списании долгов. Банкрот освобождается от всех кредитных обязательств, по его делу перестают работать службы взыскания и коллекторы.

После получения банкротства гражданин не может:

- •открывать ИП (в течение года);

- •работать на руководящих должностях (от трёх лет, в зависимости от учреждения);

- •объявлять себя банкротом (при судебном банкротстве — пять, при внесудебном — 10 лет).

Подавать заявки на новые кредиты можно, но высока вероятность отказа. Кроме этого, суд вправе запретить выезд за границу и наложить другие правовые запреты.

Таким образом, статус банкрота негативно сказывается на кредитной истории и влияет на все сферы жизни. Поэтому прибегать к этой мере стоит только в крайнем случае. Столкнувшись с невозможностью расплатиться по долгам, попробуйте сначала решить проблему

более мягкими методами, например оформить рефинансирование или взять ссуду под залог недвижимости.

Процедура банкротства физического лица в 2023 году: пошаговая инструкция

Содержание:

Что такое банкротство?

Пятая часть населения России имеет кредиты (более 36 млн человек). Средний размер кредита граждан России составляет 268,5 тыс. рублей. Эти данные опубликовали ЦБ и Национальное бюро кредитных историй.

По данным НАПКА, из всех должников более 80% имеют хотя бы один просроченный кредит. Неспособность своевременно обслуживать свои долги является одной из основных причин финансовой несостоятельности.

Ситуации, вследствие которых человек лишается регулярного дохода, могут возникнуть разные. Кто-то теряет работу, кто-то вынужден закрывать бизнес, либо сталкивается с серьезными проблемами со здоровьем, кто-то становится жертвой мошенничества. Лихорадочное время пандемии коронавируса этому способствует.

Что касается бизнеса, то в первом полугодии 2021 года было закрыто более 548 тысяч ИП, что в 2 раза больше, чем в 2020 году. Число мошеннических операций выросло в 2021 году на 23%, а сумма, которую им удалось похитить превысила 3 млрд рублей.

Для части россиян банкротство физических лиц стало единственным выходом. Банкротство — это законное списание своих долгов. Закон о банкротстве физических лиц в России в октябре 2015 года. Ее реализация возможна как в судебном, так и во внесудебном порядке.

Как оформить банкротство физического лица? Эту процедуру можно провести самостоятельно. В этом тексте мы подготовили инструкцию по банкротству физического лица.

Условия банкротства физических лиц

Финансово несостоятельным человек может быть признан в случае, если его долг перед кредиторами превышает 50 тысяч рублей. В этом случае он имеет право обратиться в МФЦ с заявлением о признании себя банкротом. Судебная процедура начинается, если долги человека превышают 500 тыс. рублей.

Основное условие банкротства — неспособность выплачивать долги в течение 3 месяцев и более. В течение этого времени кредиторы инициируют производство. В этот момент имеет смысл отправиться к юристу, так как многие финансовые организации подключают к работе коллекторов, а это оказывает серьезное психологическое давление.

Необходимые документы и их сбор

Для инициирования процедуры заявителю нужно собрать 4 типа документов: личные, членов семьи, о трудовой деятельности и наличии собственности. В общей сложности около 60 документов.

Личные документы гражданина

Банкротящийся должен предоставить документы, удостоверяющие личность (паспорт), и о составе семьи. Если гражданин в браке и имеет детей, понадобятся копии свидетельства о заключении брака и рождении детей. Если должник в разводе, то понадобятся справки о разводе и разделе имущества (если оно имело место).

Документы о финансовом состоянии и учете средств

Гражданин должен предоставить копию ИНН, СНИЛС с выпиской из ПФР, справку об отсутствии или наличии ИП. Выписку из ЕГРИП можно скачать на сайте ФНС или заказать через МФЦ.

Должник должен уведомить о наличии у него всего имущества с указанием места нахождения. Копии документов можно заказать на сайте Росреестра или через «Госуслуги».

Понадобятся справки о доходах за последние 3 года, копия трудовой, справки о банковских счетах, сведения об участии в других юрлицах, доказательства задолженности. Это кредитные договоры и документы о займах и кредитах и размере неоплаченного остатка, документы, подтверждающие невозможность погашения долгов.

Три кейса банкротства, которые заставят вас задуматься Какие меры предпринять, чтобы избежать банкротства Россияне смогут скорректировать данные для внесудебного банкротства

Заявление о банкротстве

Составление заявления о банкротстве — важная часть. Оно содержать размеры фактической задолженности перед кредиторами и отражать объективные причины, на основании которых должник перестал платить по счетам.

Обычно размер заявления не превышает 1-2 абзаца. Обычно это сокращение с работы, травмы или инвалидность. К тексту заявления должны быть приложены копии документов, подтверждающих наличие этих обстоятельств.

Желательно указать, какую именно процедуру банкротства физического лица вы просите ввести. Если размер дохода существенно превышает прожиточный минимум на человека и его детей, то разумно просить процедуру реструктуризации долгов. В противном случае — процедуру реализации имущества (именно эта процедура при удачном исходе завершается списанием долгов).

Принятие судом заявления

Заявление о признании должника банкротом принимает судья арбитражного суда. Если к нему приложены не все необходимые документы, суд запрашивает их дополнительно.

В определении о принятии заявления указывается кандидатура арбитражного управляющего, регистрационные данные должника и дата рассмотрения документов.

Судебное заседание по проверке обоснованности заявления о признании должника банкротом проводится не менее чем через 15 дней и не более чем через 30 дней с даты вынесения определения о принятии заявления о признании должника банкротом.

Процедуры

Процедура банкротства абсолютна законна и занимает 6-12 месяцев и условно укладывается в 3 основных этапа. Какие документы необходимы для возбуждения процедуры банкротства физического лица и как она происходит по шагам — объясняем.

Суд выносит определение о назначении заседания в течении 5 дней после принятия заявления о признании должника банкротом. Ход дела публикуется на сайтах «Мой арбитр», ЕФРСБ. Там можно следить за процессом по ФИО, ИНН, СНИЛС.

Первый суд происходит в срок от 15 дней до 3 месяцев в зависимости от загруженности Арбитражного суда. Заявление признается обоснованным, и должник получает финансового управляющего. Уже на этом этапе может быть начата процедура реализации имущества.

Реструктуризация долга и реализация имущества

Процедура реструктуризации долга и реализации имущества может быть начата сразу после первого суда, который сразу признает гражданина банкротом. Долги фиксируются сроком до 3 лет, а ранее наложенные аресты — снимаются. Полностью останавливается исполнительное производство.

Процедура реализации имущества фиксируется финансовым управляющим в ЕФРСБ и «Коммерсанте». Итог — полное освобождение должника от своих обязательств — подтверждается соответствующим определением Арбитражного суда.

Примечательно, что В 80% случаев торги не проводятся, так как списывать нечего. Единственное жилье должника остается неприкосновенным.

Оспаривание сделок при банкротстве

Оспорить в процессе банкротства можно безвозмездные сделки (дарение, наследование). Последствиями ее оспаривания может быть возврат имущества или денежных средств, полученного кредитором, в конкурсную массу.

Все остальные сделки гражданина-банкрота (имеются в виду возмездные сделки) не оспариваются.

Если должник расплатился только с одним кредитором, то сделку оспорят или же обяжут этого последнего внести деньги. Если же он уже продал имущество, то возникнет вопрос управления средствами, а также в целом — была ли эта сделка возмездна.

Последствия банкротства физических лиц

Несмотря на то, что процедура личного банкротства действует в России уже 6 лет, в среде обывателей она все еще воспринимается с осторожностью и даже страхом. Все потому, что не проводится достаточно системная работа по разъяснению последствий.

Каковы же последствия объявления себя финансово несостоятельным? После банкротства физического лица человек не может в течение 3 лет занимать должность генерального директора или главного бухгалтера и открывать свое ООО. В случае если гражданин планирует брать кредиты, ему необходимо в течение 5 лет уведомлять банки о том, что он ранее был признан банкротом.

В остальном можно быть абсолютно спокойным. Существует миф о том, что после банкротства нельзя найти работу. Это не так. Можно даже устроиться на государственную службу.

Упрощенная процедура банкротства физического лица

С 1 сентября 2020 года физические лица могут пройти упрощенную процедуру банкротства. Она проводится в отношении граждан, имеющих от 50 до 500 тысяч рублей задолженности перед кредиторами.

Инициировать упрощенную процедуру банкротства физического лица гражданин может через МФЦ по месту жительства. К заявлению необходимо приложить список всех кредиторов. Это намного проще, чем обращение в суд с кучей справок, дата которых не должна быть позднее чем за 30 дней до подачи заявления.

Особенности, преимущества и недостатки упрощенной процедуры

Внесудебное банкротство является бесплатной процедурой. Должник не платит ни госпошлину, ни вознаграждение управляющему, ни судебные издержки. Процедура реализуется быстрее чем за 6 месяцев.

Но не все так просто, как кажется на первый взгляд. По статистике, одобряют около 25% заявок, а остальные возвращаются из-за несоответствия требованиям. Подать на внесудебное банкротство можно при наличии просрочки по долгам не менее 50 тысяч рублей при условии отсутствия имущества и денег на счетах.

Если судебные приставы открыли производство или у должника есть доход, а также какая-либо собственность, внесудебно пройти процесс не получится. При обнаружении активов будет запущено банкротство физлица через арбитражный суд со всеми вытекающими. И здесь, конечно, не обойтись без юриста.

Кроме того, в законе пока не описана ситуация, когда гражданин может действовать недобросовестно, а именно — получать кредиты без намерения их возвращать. Даже в этом случае он может претендовать на списание долгов.

Отличия внесудебного и судебного банкротства

Если должник имеет долги на сумму от 500 тысяч рублей и не платит по ним более 3 месяцев, против него запускается процедура судебного банкротства. Она занимает от 6 месяцев до нескольких лет и реализуется арбитражным судом.

Инициировать судебное банкротство могут сам должник, конкурсный кредитор или уполномоченный орган (например, ФНС). Процесс начинается с уплаты госпошлины в размере 300 рублей. В процессе процедуры нанимается финансовый управляющий, вознаграждение которого составляет 25 тысяч рублей, а также финансируются публикации в газете «Коммерсант» о ходе дела.

Судебное банкротство может растянуться на годы. В течение этого времени гражданин может получить запрет на выезд за границу, а также лишиться права брать кредиты и открывать депозиты в банках. За имущество должника будет отвечать финансовый управляющий.

Прежде чем начинать процедуру банкротства, необходимо трезво оценить свою ситуацию, взвесить риски и проконсультироваться с юристом.

Фото на обложке: Shutterstock / Amnaj Khetsamtip

Какие возникают сложности и последствия для физлица при банкротстве должника кредитором?

Банкротство — процесс признания гражданина не имеющим возможности расплатиться по долгам, несостоятельным. Законом обозначен круг лиц, которые могут инициировать эту процедуру. Так, человек, столкнувшийся с финансовыми проблемами, которые стали для него непосильным бременем, вправе подать на свое банкротство практически в любой момент.

Однако для многих настоящее открытие, что на банкротство подают и кредиторы. Может ли банк подать на банкротство должника и чем будет отличаться процедура от самостоятельного признания несостоятельности — рассказываем в материале этой статьи.

Кто может подать на банкротство физического лица

Для начала следует усвоить простую истину: признание физического лица банкротом может быть инициировано как самостоятельно должником, так и другими заинтересованными лицами.

Иными словами, когда у взыскателя лопнет терпение, он имеет право отправиться в арбитражный суд с заявлением о признании банкротства своего неплательщика. Но — с определенными условиями. Однако и сам должник не лишен этого права. Рассмотрим все схемы инициации процедуры банкротства.

Обанкротить самого себя

Физлицо, столкнувшееся с непосильными долгами, вправе начать процедуру своего банкротства самостоятельно, подав соответствующее заявление в суд или в МФЦ — в зависимости от выбранного способа банкротства.

Судебное и внесудебное банкротства различаются в характере процедур, однако итог обоих типов процесса один — признание гражданина несостоятельным. Впрочем, при определенных условиях право должника на банкротство становится обязанностью и законной необходимостью.

Когда банкротство — право должника

Самостоятельное банкротство должника возможно с любой суммой долга, который погасить объективно нет возможности.

Так, независимо от суммы задолженности — будь это 100-500 тысяч, или даже больше, должник имеет право подать заявление о банкротстве. И только суду решать, обосновано ли данное требование заявителя.

Когда банкротство — обязанность должника

При определенном стечении обстоятельств должник не может делать вид, что все хорошо, и никто (не он уж точно) не сидит по уши в долгах, не имея возможности хоть как-то уменьшить размер требований.

Если величина задолженностей заслоняет собой Эмпайр Стейт Билдинг, и шансы рассчитаться по ним прозрачнее воздуха в морозный день, должнику придется позаботиться о том, чтобы подать заявление на банкротство физлиц.

Закон обязует должника обратиться за процедурой банкротства в принудительном порядке при совпадении следующих двух критериев:

- сумма долга перед кредиторами составляет более 500 тысяч рублей;

- просрочка по уплате долгов превышает 90 дней.

В случае, когда обязанность инициирования процедуры своего банкротства должником не исполняется, за данное правонарушение законодательством предусмотрен штраф, который может составлять до 3 000 рублей для физлиц (ч.5 ст. 14.13 КоАП РФ).

Банкротство кредиторами

Банкротство должника по инициативе кредитора также возможно. Один из основополагающих принципов проведения банкротных дел — равноценность защиты интересов каждой из сторон финансового конфликта.

Поэтому не только должники, но и их заимодавцы имеют право инициировать процедуру несостоятельности. Правда, условия для открытия процесса у них пожестче — одного лишь желания здесь уже явно недостаточно.

При наличии задолженности право кредитора на подачу заявления о банкротстве должника наступает, когда сумма долга превышает 500 тысяч рублей. Кроме того, кредитор вправе подать в суд на банкрота как самостоятельно, так и объединив свои требования в одном заявлении с другими кредиторами.

Статья 213.5. Заявление конкурсного кредитора или уполномоченного органа о признании гражданина банкротом

- Заявление о признании гражданина банкротом может быть подано конкурсным кредитором или уполномоченным органом при наличии решения суда, вступившего в законную силу и подтверждающего требования кредиторов по денежным обязательствам, за исключением случаев, указанных в пункте 2 настоящей статьи.

Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Банкротство уполномоченными органами

Государственные органы также могут инициировать процедуры банкротства своих должников. Одно из ведомств, которое имеет право на возбуждение процедуры банкротства — Федеральная налоговая служба.

Так, если гражданин не выполняет свои обязательства перед ФНС по уплате налогов и сборов долгое время, и такая задолженность составляет крупную сумму, помимо выдвижения требований о погашении, налоговая может подать на банкротство такого неплательщика.

Аналогичным образом этим правом могут воспользоваться другие органы — ФСС, МАДИ и так далее.

Банкротство работниками и бывшими работниками

Это довольно нетипичная ситуация, однако работодатель, игнорирующий право своих сотрудников на оплату их труда, никак не застрахован от перспективы оказаться банкротом по милости обманутых трудящихся.

В случае, если физическое лицо занималось или до сих пор занимается предпринимательской деятельностью, при этом задолжав своим работникам зарплаты и иные выплаты, типа выходных пособий, сотрудники вправе подать на банкротство своего работодателя (или бывшего работодателя).

Как кредитору обанкротить неплательщика?

- Теперь, когда мы знаем, кто, помимо самого должника, может потребовать признания его несостоятельным, давайте двигаться дальше и разбираться, как, собственно, происходит банкротство физических лиц кредиторами.

- Банкротство, возбужденное по инициативе кредитора, проходит все те же этапы: подготовительные (досудебные) процедуры, первое заседание, реструктуризацию долга, реализацию имущества, списание долгов.

- Однако эти этапы все же имеют некоторые отличия.

Досудебная подготовка

В самом начале заявитель (в рассматриваемом случае — кредитор в деле о банкротстве должника) собирает необходимые для подачи заявления документы, подтверждающие задолженность неплательщика, а также подготавливает само заявление в соответствии с требованиями законодательства. Бумага направляется в суд, а копии идут должнику и другим участникам банкротства лица.

Когда кредитор подает заявление о банкротстве должника, одним из требований к нему является наличие вступившего в законную силу решения суда, которое подтверждает предъявление требований кредитором.

Однако законом предусмотрен перечень случаев, когда наличие такого решения суда для подачи кредитором заявления о банкротстве не является обязательным.

Но как доказать несостоятельность, если судебного решения нет и закон разрешает его отсутствие? Здесь достаточно только приложить имеющиеся у кредитора документы о наличии задолженности. Они и будут достаточным основанием.

Помимо вышеуказанных документов, к заявлению должна быть приложена квитанция об оплате госпошлины и выписка из ЕГРИП, согласно которой подтверждается регистрация должника в качестве индивидуального предпринимателя или наоборот доказывается ее отсутствие.

Кредитору в процедуре банкротства нужно также определить финансового управляющего. Это лицо имеет особый правовой статус и будет вести процедуру банкротства должника, распоряжаться его доходами и банковскими счетами, разыскивать его «спрятанное» имущество, контролировать соблюдение прав кредиторов, должника и других участников дела.

Для заимодавцев это существенный плюс — самостоятельно инициируя банкротство неплательщика, банк, физлицо, МФО или другой взыскатель имеет право выбрать финуправляющего по своему вкусу. Как правило, этим кредиторы и пользуются, включая в банкротное дело «своего» лояльного специалиста.

Так как кредитор выбирает финансового управляющего, то и денежные средства в счет оплаты его работы вносятся им же. Данная сумма является фиксированной и составляет 25 000 рублей за одну процедуру.

Помимо оплаты работы финансового управляющего, кредитору также нужно будет внести государственную пошлину за подачу заявления — 300 рублей.

Платить за то, платить за это: зачем вообще кредитору ввязываться судебное дело, по результатам которого должнику еще и долги спишут?

В ряде ситуаций инициирование процедуры признания своего должника несостоятельным является единственным способом получить заемные деньги назад. Например, в случаях, когда должник гол как сокол, приставам взять с него нечего, исполнительное производство закрыто — поскольку все имущество, бывшее во владении ответчика, оказалось «раздарено» и «распродано» маме, папе, брату, свату.

Да, при таком раскладе именно через банкротство финуправляющий может оспорить все эти сделки, и тогда ценные объекты, которые банкрот заблаговременно раздал ближним своим, вернутся в конкурсную массу, что несказанно порадует кредиторов.

Реструктуризация долга

На этом этапе суд пытается восстановить платежеспособность должника, предприняв попытки финансового оздоровления. В процессе реструктуризации долга составляется график, согласно которому должнику предлагается оплачивать долги в определенном порядке и в сроки, утвержденные судом. При этом план выплат не может длиться дольше трех лет.

Однако иногда этот этап может быть пропущен или прекращен по следующим основаниям:

- подача заявления должником или его кредиторами с требованием о введении процедуры реализации имущества и удовлетворение его судом;

- невозможность утверждения плана реструктуризации в отношении должника (по финансовым причинам — когда у банкрота нет денег на оплату всех долгов по графику);

- должник нарушает уже установленный план реструктуризации, игнорирует его.

Погасив все свои долги перед кредиторами на стадии реструктуризации, должник может избежать реализации его имущества, признания банкротства и всех прелестей последствий этого статуса.

Реализация имущества

В случаях, когда стадия реструктуризации долга завершилась без особого успеха для должника по одной из перечисленных выше причин, суд приступает к кардинальным мерам — к реализации имущества должника.

Вся собственность, составляющая конкурсную массу, продается на торгах, а вырученные деньги идут на погашение требований кредиторов. При этом существуют определенные виды имущества, на которые не распространяются претензии взыскателей (ст. 446 ГПК РФ). Это:

- единственное жилое помещение или часть жилого помещения;

- вещи личного пользования;

- имущество, использующееся должником для осуществления труда (рабочие инструменты и т.п.);

- земельный участок, на котором расположен дом, являющийся единственным возможным для проживания банкрота помещением;

- сумма прожиточного минимума — а если есть дети, то и на них тоже;

- предметы домашней обстановки и обихода.

После того, как все возможное имущество было реализовано, а раздаренные и распроданные объекты найдены и возвращены в конкурсную массу, — долги перед кредиторами гасятся, должник приобретает статус банкрота и освобождается от дальнейших обязательств перед кредиторами. Это означает, что если какие-то требования не были погашены в полной мере, они снимаются с должника, как безнадежные, и списываются.

Что делать должнику, если кредитор подал на банкротство?

Права и обязанности должника при банкротстве его кредитором тоже имеют свои особенности. Правовое положение будущего банкрота не настолько пассивно и безнадежно, как может показаться на первый взгляд.

После получения должником определения о возбуждении в отношении него процедуры по инициативе кредитора и назначении даты первого заседания, должник обязан предоставить отзыв на кредиторское заявление.

Этот документ направляется в арбитраж, где начато банкротное дело. Кроме того, должник обязан снабдить копиями своих кредиторов и других сторон процесса, если они есть (поручителя, созаемщиков и т.п.).

В своем отзыве должник указывает:

- имеющиеся у него возражения в отношении возбужденной процедуры;

- сведения о своих счетах и доходах;

- информацию о возбужденных в отношении него исполнительных производствах;

- общую сумму задолженности;

- а также прилагает опись своего имущества и справки из банков об имеющихся активах.

Должник, как и все остальные лица, участвующие в деле, имеет право присутствовать на судебных заседаниях по делу о его банкротстве, подавать ходатайства и защищать свои права наравне с другими участниками процесса. Также не запрещено иметь представителя — банкротного юриста, специализирующегося на защите прав должников. Юрист может представительствовать на основании нотариальной доверенности.

Образцы документов

В деле о банкротстве без помощи юриста не обойтись — это признают все состоявшиеся банкроты, уже списавшие свои долги. Если на ваше банкротство собираются подать заявление кредиторы — мы пройдем с вами весь путь вплоть до вынесения судебного решения и по возможности поможем максимально сохранить ваше имущество и нервные клетки.

Поможем законно списать долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Частые вопросы

Может ли кредитор обанкротить ИП?

Может. Как и в случае с просто физическим лицом, накопив долгов, предприниматель рискует стать банкротом не по своей воле.

Что достанется кредитору, если у должника нет имущества?

В случае, когда в процессе подготовки к реализации никакого имущества у должника не обнаруживается, дело о банкротстве завершается на этом — финуправляющий подает суду специальный отчет. Добросовестный должник становится банкротом и освобождается от дальнейшего исполнения обязательств перед кредиторами.

Раз должнику «прощаются все долги» после банкротства, как отсудить у работодателя свою заработную плату?

После вынесения определения о признании должника несостоятельным, тот освобождается от дальнейшего исполнения обязательств. С должника действительно списываются долги по займам, кредитам и т.д. Однако есть категории задолженностей, которые сохраняются за должником даже после признания его банкротом. И невыплаченная зарплата работникам должника входит в их число.

После признания банкротства суд выдаст таким кредиторам постановление, с которым можно смело идти в ФССП.