Счет Бюджетного Учреждения Кредиторская Задолженность В 2023 Году

На примере конфигураций «1С:Бухгалтерия государственного учреждения 8» редакций 1.0 и 2.0 рассмотрим особенности формирования Сведений по дебиторской и кредиторской задолженности (ф. 0503169, ф. 0503769) за первое полугодие 2021 г. Узнаем, что проверить до составления отчетности, почему возникают ошибки при формировании Сведений и как их исправить.

Особенности формирования Сведений по дебиторской и кредиторской задолженности

Сведения по дебиторской и кредиторской задолженности формируются на следующих правовых основаниях:

Совместные письма Минфина РФ и Федерального казначейства, размещенные на сайте Минфина РФ уточняют положения Инструкций. Советуем обратить внимание на следующие письма раздела «Бухгалтерский учет и бухгалтерская (финансовая) отчетность государственного сектора»:

- размещенные до 2021 г.:

- размещенные в 2021 г.:

№ 02-07-07/39110, № 07-04-05/02-493 от 04.07.2016; № 02-04-04/110850, № 07-04-05/02-26291 от 17.12.2020;

№ 02-06-07/412, № 07-04-05/02-9365 от 10.01.2021; № 02-06-07/21091, № 07-04-05/02-6050 от 23.03.2021; № 02-06-07/23866 / 07-04-05/02-6944 от 31.03.2021.

Основные правила формирования Сведения по дебиторской и кредиторской задолженности:

- составляются раздельно по дебиторской и по кредиторской задолженности раздельно по видам деятельности. Дебиторская задолженность по счетам 205.00, 206.00, 208.00, 209.00, 210.05, 210.10, 303.00. Кредиторская задолженность по счетам 205.00, 208.00, 209.00, 210.10, 302.00, 303.00, 304.02, 304.03, 304.06, 401.40, 401.60;

- показатели, отраженные в Сведениях, должны быть подтверждены соответствующими регистрами бюджетного учета;

- периодичность представления — по состоянию на 1 июля, 1 октября, 1 января года, следующего за отчетным.

Что важно учесть с 1 июля 2021

С отчета на 01.07.2021 Сведения следует формировать с учетом уточненного порядка формирования кода счета учета, руководствуясь нормами приказов № 85н и № 99н, в редакции, действующей на 2021 г.

В инструкции 162н и 174н внесены дополнения в части формирования остатков по счетам расчетов по дебиторской (кредиторской) задолженности. Остатки формируются с отражением в 26 разряде номера счета третьего разряда соответствующих подстатей КОСГУ, отражающего классификацию институциональных единиц.

Согласно Инструкциям 191н и 33н в графе 1 раздела 1 Сведений в 24-25 разрядах номера счета указываются нули, в 26 разряде — третий разряд, соответствующий КОСГУ 560 «Увеличение прочей дебиторской задолженности», 730 «Увеличение прочей кредиторской задолженности».

На сайте Федерального казначейства размещены презентации важных аспектов развития методологии отчетности в 2020-2021 гг., уделено внимание формированию Сведений (ф.0503169, 0503769) на 01.07.2021.

Реализация норм учета в «1С:БГУ 8» редакций 1.0 и 2.0

В конфигурациях «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 и 2.0, реализована детализация статей 560/660, 730/830 КОСГУ подстатьями по типам контрагентов — дебиторов/кредиторов в соответствии с Классификацией институциональных единиц:

- в карточке счета предусмотрены реквизиты «КОСГУ по дебету» и «КОСГУ по кредиту»;

- План счетов (ЕПСБУ) поставляется заполненным в соответствии с нормами законодательства;

- в элементах справочника «Контрагенты» присутствует реквизит «Тип контрагента»;

- предусмотрен механизм формирования остатков на начало 01.01.2021 с отражением в 26 разряде номера счета третьего разряда соответствующих подстатей КОСГУ, отражающих классификацию институциональных единиц.

Возник вопрос по работе в программе «1С»?

Задайте его нашим специалистам и получите консультацию.

Спросить

| Редакция 1.0 | Редакция 2.0 | Статья на сайте 1С:ИТС |

| Формирование начальных остатков на 01.01.2021 в соответствии с Классификацией институциональных единиц. | ||

| Не предусмотрены дополнительные документы закрытия года. | Кроме ранее применяемых регламентных документов по закрытию года следует ввести документ «Формирование остатков по счетам расчетов» (раздел «Учет и отчетность» — «Помощник закрытия периода»). | Формирование остатков по счетам расчетов по институциональным единицам на 01.01.2021 |

| Приоритет формирования КЭК (24-26 разряды номера счета) | ||

| Приоритет № 1. Выполняется проверка значений «КОСГУ по дебету» и «КОСГУ по кредиту» в карточке счета. В релизе 1.0 детализация поверяется в группе реквизитов «Доступные КЭК». Если указаны детальные подстатьи КОСГУ с кодом по Классификации институциональных единиц, то остатки переносятся на указанный в карточке счета код по Классификации институциональных единиц. Например, счета 303.01, 303.11, 208.34. | ||

| Приоритет № 2. Для счетов расчетов, в карточке которых указаны статьи КОСГУ (группы), новый КЭК остатка определяется по реквизиту «Тип контрагента» из субконто «Контрагенты». Например, счета 206.34, 209.41, 302.34 | ||

| Приоритет № 3. Если пункты 1 и 2 не дали результата, остатки по счетам расчетов формируется по КОСГУ 000. | Приоритет № 3. Если невозможно выполнить первые два приоритета, то код по Классификации институциональных единиц будет определяться по детальному КЭК, сформировавшемуся в бухгалтерских остатках | |

| Приоритет № 4. Если пункты 1 — 3 не дали результата, остатки по счетам расчетов формируется по КОСГУ «000» | ||

| Для составления Сведений (ф.0503169. ф. 0503769) в программе, применяется регламентированные отчеты «ф.0503169 Сведения по ДТ и КТ задолженности (действуют с 01.01.2021)» и «ф.0503169 Сведения по ДТ и КТ задолженности (действуют с 01.01.2021)». | ||

| Перед составление отчетности необходимо обновить комплекта регламентированной отчетности | Обновление комплекта бухгалтерской (бюджетной) и другой регламентированной отчетности | |

| Доступ к отчету организован: «Бухгалтерский учет» —»Регламентированные отчеты» — «Бухгалтерская отчетность» | Доступ к отчету организован: «Учет и отчетность» — «1С-Отчетность» | 1. Формирование отчета «Сведения по дебиторской и кредиторской задолженности» (ф. 0503169) с 2021 года; 2. Формирование показателей долгосрочной и просроченной задолженности в регламентированных отчетах |

| Предусмотрено автоматическое и ручное заполнение отчета. Бланк Отчета ф. 0503169 — многостраничный, состоит из трех следующих страниц: | ||

| При заполнении граф группы «На начало года» — 2, 3, 4 и граф группы «На конец отчетного периода» — 10, 11 коды КОСГУ определяются по данным остатков по счету и по данным регистра Долгосрочная и просроченная задолженности (регистр заполняется по данным документов Инвентаризация расчетов с контрагентами) | При заполнении графы 2 «Сумма задолженности на начало года, всего» отражаются реальные остатки по счетам в разрезе КОСГУ (кодов институциональных единиц). Поскольку в БГУ редакции 2 после формирования остатков по счетам расчетов остатки отражаются по кодам КОСГУ 000 — 009, дополнительное вычисление кода институциональной единицы по ним не требуется. При заполнении граф отчета по долгосрочной, просроченной задолженности — 3, 4, 10, 11 коды КОСГУ определяются по данным регистра Долгосрочная и просроченная задолженности. Регистр заполняется по данным документов Инвентаризация расчетов с контрагентами. |

Отметим, что на регистрации в Минюсте РФ находятся приказы 82н и 81н от 11.06.2021 г., которые вносят изменения в Инструкции 191н и 33н соответственно. Можно выделить следующие общие изменения для всех типов учреждений:

- показатели долгосрочной задолженности приводят только на 1 января, следующего за отчетным годом;

- информация по счетам 401.41 и 401.49 отражают в случае их применения в соответствии с положениями учетной политики учреждения и требований по раскрытию взаимосвязанных показателей;

- если просроченная задолженность образовалась по разным документам-основаниям, содержащими разные дата исполнения, то в разделе 2 указывают наиболее позднюю из них.

Что проверить до составления отчетности

Перед составлением и предоставлением отчетности следует проверить:

- полноту отражения первичных документов учете;

- корректность формирования журналов операций (ф. 0504071);

- своевременность формирование журналов операций (ф. 0504071);

- особое внимание следует уделить проверки значение «Тип контрагента» в элементах справочника «Контрагенты».

Подробнее с общими принципами подготовки к отчетности можно ознакомиться в статье «Подготовка к квартальной отчетности» выпуска № 1 (март, 2021) «Прогрессивный бухгалтер».

1. Проверка значения «Тип контрагента» в программах «1С:БГУ 8»

Значение «Тип контрагента» элемента справочника «Контрагенты» может присваивать как самостоятельно пользователем, так и автоматически на основании алгоритма программы. Например, при импорте кассовых поступлений.

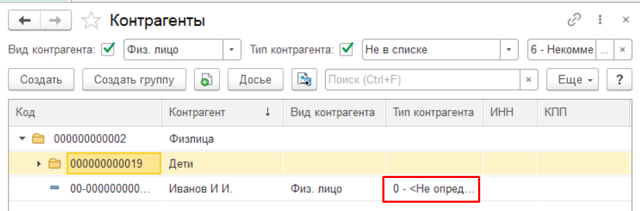

Рассмотрим проверку корректности заполнения справочника «Контрагенты» с помощью отборов и сортировок списка справочника «Контрагенты» в программе «1С:Бухгалтерия государственного учреждения 8», ред. 2.0.

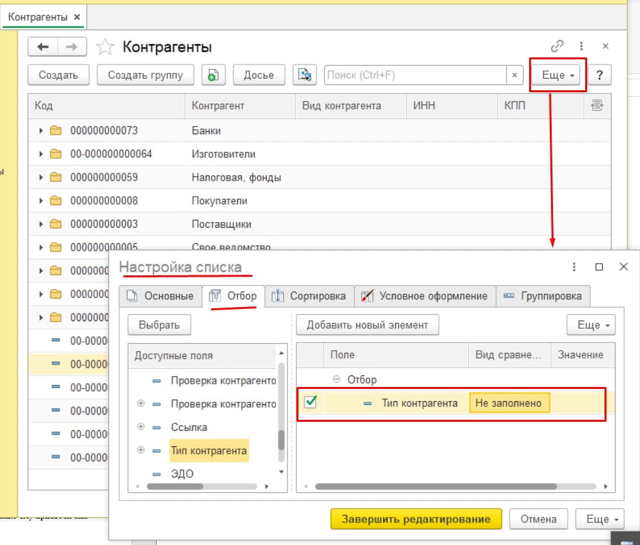

Для начала проверим базу на наличие ошибки «Не заполнен реквизит «Тип контрагента». Выполним переход по пунктам меню «Справочники» — «Контрагенты» — в верхней панели списка «Контрагенты» нажмем кнопку «Еще» — «Настроить список» — на вкладке «Отбор» установим условие «Тип контрагента» равно «Не заполнено» — «Завершить редактирование».

-

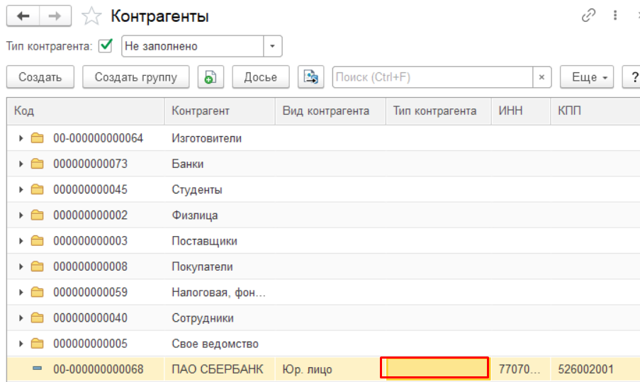

- Результат: в контрагенте «ПАО Сбербанк» не заполнен реквизит «Тип контрагента».

-

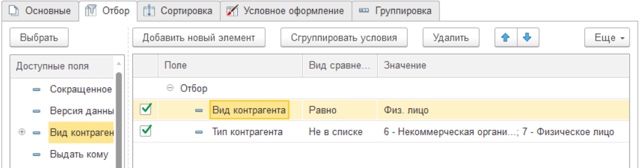

- Проверим базу на наличие ошибки «Тип контрагента не соответствует виду контрагента». На вкладке «Отбор» установим два условия отбора:

-

Результат: в списке отразился контрагент «Иванов И. И.», однако ему присвоен тип контрагента «0-не определен», что является ошибкой.

Вариант исправления:

- самостоятельно исправить значение реквизита «Тип контрагента» при необходимости провести документы текущего года, в которых присутствует измененный контрагент;

- воспользоваться типовыми обработками.

При переходе по пунктам меню: «Администрирование» — «Обслуживание» доступны следующие обработки по корректировки данных:

- «Групповое изменение реквизитов»;

- «Поиск и замена значений»;

- «Поиск и удаление дублей», позволяющие изменять значения в базе данных.

Внимание! Результат работы корректировки необратим. До запуска обработок следует сохранять архивную копию базы.

Почему возникают ошибки в Сведениях и как их исправить

Ошибки, возникающие при формировании отчетности, можно разделить на два типа: технические ошибки и ошибки учета (ошибки в данных). Рассмотрим их в таблицах 2 и 3.

Обратите внимание, что перед исправление технической ошибки необходимо сделать архивную копию базы.

Ошибки в плане счетов:

|

|

|

| Ошибка в настройке справочника КЭК. Справочник пуст/ содержит дубли/ содержит не корректные значения |

|

Восстановить настройки справочника КЭК («Бухучет» — «План счетов» — «Коды экономической классификации» — «Все действия» — «Установить стандартные настройки» и «Загрузить поставляемые данные») |

| Заполнение отчета не соответствует правилам, применяемым с 01.01.2021 года |

|

|

| Отчет не сохраняется | В программе присутствуют дубли отчетности | Удалите помеченные на удаление объекты |

Если ошибки касаются учета или содержатся в данных, то стандартные отчеты «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 и 2.0, позволяют пользователям самостоятельно выявить ошибку учета и своевременно ее исправить.

| В отчетности, сформированной в разрезе КФО присутствует и дебиторская м кредиторская задолженность по счетам групп 205, 206,208,209, 210.05, 302, а в ОСВ по счету задолженности нет. | Технические ошибка:

Ошибка в учете: При начислении или оплате перепутали одно или несколько значений:

|

В зависимости от документа, в котором обнаружена ошибка, причины ошибки, и момента ее обнаружения могут быть следующие решения:

|

| В отчетности, сформированной в разрезе КФО присутствует и дебиторская м кредиторская задолженность по счетам групп 303.00 а в ОСВ ведомости по счету задолженности нет | Технические ошибка:

Ошибка в учете: При начислении или оплате перепутали одно или несколько значений:

|

|

| В отчете неверно отражаются 24-26 разряды номера счета |

|

|

| В отчетности присутствуют дубли счетов |

|

|

| В отчете неверно отражаются данные в разрезе КПС |

|

|

Обратите внимание, что приведен сквозной пример поиска и исправления ошибки учета в статье «Контроль задолженности. Исправление ошибок в «1С» выпуска № 1 (март, 2021) «Прогрессивный бухгалтер». Порядок проверки учета одинаковый и для релиза 1.0 и для релиза 2.0.

На сайте «С: ИТС» размешена статья «Почему различаются данные в ОСВ и Отчете ф. 0503169». Обратите внимание, что статья применима и для проверки ф. 0503769.

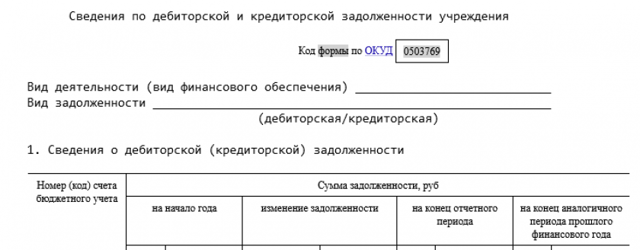

Форма 0503769 бюджетной отчетности

Форма 0503769 заполняется автономными и бюджетными учреждениями с целью контроля за дебиторской и кредиторской задолженностью, который позволяет оценить эффективность расходования бюджетных ассигнований. В статье расскажем, что нужно учесть при заполнении этого отчета.

Унифицированная форма 769 приведена в одном из приложений к приказу Минфина от 25.03.2011 № 33н (далее — инструкция № 33н). При заполнении формы автономным и бюджетным учреждениям следует опираться на п. 69 этой инструкции, а также письма и разъяснения финансовых органов и учредителя.

Форма 0503769 входит в состав квартальной и годовой отчетности и является одним из приложений к пояснительной записке — форме 0503760. Она подается по состоянию на 1 июля, 1 октября и 1 января. Но учредитель может утвердить для подведомственных ему учреждений дополнительные сроки сдачи, например, ежемесячно.

Структура формы 0503769

Форма 769 формируется отдельно по видам задолженности — дебиторской и кредиторской (далее — ДЗ и КЗ). Вид задолженности заполняется в разрезе каждого из видов финобеспечения:

- собственные доходы учреждения (КФО 2);

- субсидии на выполнение государственного (муниципального) задания (КФО 4);

- субсидии на иные цели (КФО 5);

- субсидии на капвложения (КФО 6);

- средства по обязательному медстрахованию (КФО 7).

То есть, например, если учреждение имеет первые три вышеперечисленных источника финансирования, то оно заполняет форму 0503769 так:

- дебиторскую задолженность отдельно по КФО 2, 4 и 5;

- кредиторскую задолженность отдельно по КФО 2, 4 и 5.

Помимо этого, форма 0503769 включает два раздела:

- сведения о ДЗ или КЗ;

- сведения о просроченной задолженности.

То есть, к примеру, при заполнении дебиторской задолженности по КФО 2 нужно еще разделить ее на два раздела.

Вы можете скачать бесплатно бланк и образец такой формы, кликнув по картинке ниже:

Порядок заполнения раздела 1 формы 0503769

В графе 1 указывается номер счета бюджетного учета. В ДЗ включаются следующие счета:

- 0 205 00 000;

- 0 206 00 000;

- 0 208 00 000;

- 0 209 00 000;

- 0 210 05 000;

- 0 210 Т5 000;

- 0 21010 000;

- 0 303 00 000.

КЗ отражает информацию по следующим счетам:

- 0 205 000 000;

- 0 208 00 000;

- 0 209 00 000;

- 0 210 10 000;

- 0 302 00 000;

- 0 303 00 000;

- 0 304 02 000;

- 0 304 03 000;

- 0 304 06 000;

- 0 304 Т6 000;

- 0 401 40 000;

- 0 401 41 000;

- 0 401 49 000;

- 0 401 60 000.

ОБРАТИТЕ ВНИМАНИЕ! По состоянию на 1 января счет 0 304 06 000 в рамках КЗ отражается только после проведения заключительных оборотов — на сумму незавершенных расчетов, которые также отражаются в балансе учреждения — форме 0503730.

В графах 2, 3 и 4 отражаются сведения по ДЗ или КЗ на начало года.

В графы с 5 по 8 включаются сведения об изменении задолженности в течение отчетного периода (полугодие, 9 месяцев или год):

- обороты по счетам ДЗ по подстатьям КОСГУ статей КОСГУ 560 и 660;

- обороты по счетам КЗ по подстатьям КОСГУ статей КОСГУ 730 и 830.

В графах 9, 10 и 11 отражаются сведения по ДЗ или КЗ на конец года. Также предусмотрены графы с 12 по 14 для отражения задолженности на конец аналогичного отчета периода (полугодие, 9 месяцев или год) в прошлом финансовом году. Это позволяет сравнить размер задолженности по одинаковым отчетным периодам в текущем и прошлом году.

Что такое неденежные расчеты в форме 769

Нередко бухгалтеров бюджетных учреждений волнует вопрос о том, какие сведения включать в неденежные расчеты (графы 6 и 8).

Как указано в инструкции № 33н, «под неденежными расчетами понимаются операции по увеличению (уменьшению) дебиторской (кредиторской) задолженности, за исключением расчетов, отражаемых в корреспонденции с соответствующими счетами аналитического учета счетов 020110000, 020120000, 020134000, 021003000».

К неденежным расчетам относятся те, которые были проведены без кассовых операций, то есть без счетов 0 20110000, 0 20120000, 0 20134000, 0 21003000. Например, к таким операциям можно отнести: удержание из зарплаты долгов по подотчетным суммам, удержание из обеспечения контракта неустойки (невозвращенного контрагентом аванса).

Таким образом, в графы 6 и 8 «неденежные расчеты» должны попадать обороты по счетам увеличения/уменьшения ДЗ и КЗ, за исключением оборотов в корреспонденции с вышеназванными счетами бюджетного учета.

Просроченная задолженность в разделе 2 формы 0503769

В этом разделе отражается только просроченная задолженностьв следующих графах:

- графа 1 — номер счета бюджетного учета;

- графа 2 — сумма;

- графы 3 и 4 — дата возникновения задолженности и ее исполнение по правовому основанию, например, договор, счет, исполнительный документ;

- графы 5 и 6 — ИНН и наименование контрагента (дебитора или кредитора);

- графы 7 и 8 — причины образования просрочки.

Минфин не требует включать в этот раздел всю просроченную задолженность. По мнению ведомства, достаточно раскрыть информацию свыше 1 миллиона рублей по одному контрагенту.

Но, как правило, учредитель устанавливает свои критерии для того, чтобы оперативно проконтролировать реальный размер просрочки, например, свыше 100 или 200 тысяч рублей по одному контрагенту.

Поэтому при формировании раздела 2 формы 769 рекомендуем ориентироваться еще и на требования учредителя.

Итоги

При заполнении формы 0503769 нужно учитывать требования инструкции № 33н, а также письма и разъяснения финорганов и учредителя.

Эта форма входит в состав квартальной и годовой отчетности и является одним из приложений к пояснительной записке — форме 0503760. Форма 769 включает два раздела.

Она заполняется по видам задолженности — дебиторской или кредиторской — и в разрезе видов финобеспечения.

Бюджетная и бухгалтерская отчетность за I полугодие 2023 года: на что обратить внимание учреждениям

Составляйте по обновленным формам отчет о движении денежных средств и сведения об изменении остатков валюты баланса. Перед подготовкой отчетности внедрите поправки, которые внесли в Инструкцию N 157н и планы счетов N 162н, 174н, 183н. Об этом и не только в нашем обзоре.

Скорректировали форму. Выбытия по статье 360 КОСГУ приводите в новой строке 3350 (п. 150 Инструкции N 191н, п. 55.1 Инструкции N 33н).

Из отчета убрали строку, предназначенную для отражения показателей по подстатье 461 КОСГУ. С 1 января 2023 года этот код не действует.

Сведения об изменении остатков валюты баланса (ф. 0503173, ф. 0503773)

Форму дополнили. В новом разделе 4 детализируйте показатели по коду причины 03 (п. 170 Инструкции N 191н, п. 72 Инструкции N 33н). Укажите суммы по каждой из следующих причин корректировки:

- 03.1 — несвоевременное поступление первичных учетных документов;

- 03.2 — несвоевременное отражение фактов хозяйственной жизни в регистрах бухгалтерского учета;

- 03.3 — ошибки в применении счетов бухгалтерского учета;

- 03.4 — ошибки, допущенные при отражении бухгалтерских записей на основании первичного учетного документа (за исключением ошибок в применении счетов бухгалтерского учета);

- 03.5 — иные причины. Расшифруйте их в текстовой части пояснительной записки.

В разделах 1, 3 добавили строки для отражения данных по новым счетам 0 113 00 000, 0 110 00 000, 0 304 Т6 000 и 49.

Напомним: в составе промежуточной отчетности сведения о корректировке входящих остатков подают по требованию финансового органа, учредителя, ГРБС либо в иных случаях, установленных инструкциями (п. п. 5, 170 Инструкции N 191н, п. п. 8, 72 Инструкции N 33н).

Что еще учесть при подготовке отчетности

Новые аналитические показатели по объектам учета

В апреле изменили Инструкцию N 157н. В аналитическом учете расчетов обязали приводить дату исполнения по правовому основанию. Если конкретную дату установить нельзя, указывают «31.12.2999». В учете расчетов по бюджетным целевым средствам теперь необходимо записывать коды цели.

https://www.youtube.com/watch?v=vUZx4haAIL0\u0026pp=ygV30KHRh9C10YIg0JHRjtC00LbQtdGC0L3QvtCz0L4g0KPRh9GA0LXQttC00LXQvdC40Y8g0JrRgNC10LTQuNGC0L7RgNGB0LrQsNGPINCX0LDQtNC-0LvQttC10L3QvdC-0YHRgtGMINCSIDIwMjMg0JPQvtC00YM%3D

Чтобы привести аналитику учета расчетов в соответствие с новыми правилами, перед формированием полугодовой отчетности проведите инвентаризацию дебиторской задолженности и обязательств. Такое требование довел письмом Минфин.

Отметим следующее:

- в разделе 2 сведений по дебиторской и кредиторской задолженности (ф. 0503169, ф. 0503769) уже давно надо было отражать дату по правовому основанию. Скорее всего, многие учреждения и ранее вели учет по этому аналитическому показателю;

- Минфин не сообщал об обязанности составлять акты сверок со всеми контрагентами. Полагаем, можно лишь сопоставить показатели с информацией в первичке, правовых основаниях, государственных информсистемах. Вывод следует из прежних писем ведомства (например, от апреля 2018 и февраля 2023 годов);

- для сверки расчетов по ЕНП можно использовать рекомендации Минфина о том, как получить в налоговой необходимые документы.

Новые счета и проводки

В июне скорректировали Приказы N 162н, 174н и 183н. Добавили счета 0 209 39 000, 0 303 14 000, 0 303 15 000, 0 302 36 000 и др. Обновили перечень типовых проводок. К примеру, на счете 0 111 40 000 арендованные объекты теперь отражают в корреспонденции со счетом 0 401 60 224 или 0 401 60 229. Формируйте отчетность с учетом этих поправок.

В конце июня Казначейство обновило контрольные соотношения. Оно запретило отражать в отчетности 2023 года входящие остатки по счету 0 303 14 000. Об аналогичном подходе сообщил Минфин в частных разъяснениях. Значит, перенести на данный счет дебиторскую задолженность прошлых лет надо операциями 2023 года.

В контрольных соответствиях есть и другие поправки. Выделим такие новые требования:

- суммы на 1 января 2023 года по счету 0 209 39 000 надо пояснить;

- кредитового сальдо по счету 0 303 14 000 быть не может;

- остатки на 1 января 2023 года по счету 0 303 15 000 недопустимы.

Что изменилось в бюджетном учете с 23 апреля 2023 года

В Инструкции № 157н появился счет 303.14 «Расчеты по единому налоговому платежу».

На счете 303.14 отражайте налоги и взносы, которые входят в состав единого налогового платежа (ЕНП): НДФЛ, страховые взносы, налоги, госпошлину по исполнительному листу, УСН, НДПИ, а также пени, штрафы и проценты по ним.

Сравнение изменений посмотрите в таблице.

Что делать бухгалтеру

- С 23 апреля уплату налогов и взносов отражайте по Дт 303.14 «Расчеты по ЕНП» и Кт 201.11 (304.05), а начисление делайте, как и раньше, по Дт 401.20 (109.00) и Кт 303.ХХ.

Зачет ЕНП проводите по Дт 303.ХХ Кт 303.14. Основание – детализация из личного кабинета налогоплательщика.

- Дебетовые обороты за период с 1 января по 22 апреля со счетов 303.01–303.13 перенесите на счет 303.14.

Для этого сделайте исправительные проводки методом «Красное сторно» по каждому налогу и взносам из-за разной аналитики счетов. Таким же образом оформите новые проводки со счетом 303.14.

Проведите эти операции 23 апреля, так как день введения нового счета будет считаться днем обнаружения ошибки.

- Операции по переносу оформите в Бухгалтерской справке (ф. 0504833). А остатки за прошлый год по налогам и взносам на счет 303.14 переносить не нужно (п. 2 приказа Минфина от 21.12.2022 № 192н).

Страховые взносы

Что изменилось

В Инструкции № 157нпоявился счет 303.15 «Расчеты по единому страховому тарифу».

На счете 303.15 теперь учитывайте страховые взносы на обязательное пенсионное, социальное и медицинское страхование, которые с 2023 года начисляют по единому тарифу.

Сравнение изменений посмотрите в таблице.

Что делать бухгалтеру

- С 23 апреля начисление страховых взносов по единому тарифу отражайте проводкой Дт 401.20 (109.00) Кт 303.15. При уплате взносов сделайте проводку: Дт 303.14 Кт 201.11 (304.05).

Когда получите детализацию о распределении налогов, отразите зачет: Дт 303.15 Кт 303.14. Основание – детализация из личного кабинета налогоплательщика, «Расчеты по единому страховому тарифу».

- Кредитовые обороты со счетов 303.02, 303.07 и 303.10 за период с 1 января по 22 апреля перенесите на новый счет 303.15.

Для этого сделайте исправительные проводки методом «Красное сторно». Сторнируйте обороты по каждому взносу отдельно, так как счета по ним были разные, а новую проводку со счетом 303.15 отразите общей суммой.

Проведите эти операции 23 апреля, так как день введения нового счета будет считаться днем обнаружения ошибки.

- Операции по переносу оформите в Бухгалтерской справке (ф. 0504833). А прошлогодние остатки по страховым взносам на социальное, медицинское и пенсионное страхование, отраженные в отчетности на 1 января 2023 год, переносить на счет 303.15 не нужно (п. 2 приказа Минфина от 21.12.2022 № 192н).

Расходы на травматизм

Что изменилось

В Инструкции № 157нпоявился счет 209.39 «Расчеты по доходам бюджета от возмещений государственным внебюджетным фондом расходов страхователя»

Доходы от возмещения расходов на травматизм учитывайте на счете 209.39 «Расчеты по доходам бюджета от возмещений государственным внебюджетным фондом расходов страхователя»

Сравнение изменений посмотрите в таблице.

Что делать бухгалтеру

- С 23 апреля возмещение от СФР расходов на сокращение травматизма отражайте новой проводкой: Дт 209.39 Кт 401.10.

А остатки прошлого года и обороты до 23 апреля перенесите.

- Остатки на 1 января 2023 года по счету 209.34 перенесите на новый счет 209.39 проводкой Дт 401.30 Кт 209.34 и Дт 209.39 Кт 401.30.

Проведите перенос в межотчетный период – 31 декабря и отразите поправки в Сведениях (ф. 0503173, ф.0503773) (п. 2 приказа Минфина от 21.12.2022 № 192н).

- Обороты с 1 января по 22 апреля перенесите со счета 209.34 на счет 209.39 исправительными проводками методом «Красное сторно» в день обнаружения ошибки – 23 апреля, так как в этот день ввели новый счет.

- Исправительные операции оформите в Бухгалтерской справке (ф. 0504833).

Отчет о расходах подотчетника

Что изменилось

Теперь в Инструкции № 157н для подотчетников прописан актуальный документ, который надо применять с 2021 года, – Отчет подотчетного лица.

Форма Авансового отчета исключена.

Что делать бухгалтеру

- Не применяйте в операциях с подотчетниками по закупкам и командировкам авансовый отчет.

Принимайте расходы подотчетников в Отчете (ф. 0504520). Эту форму с 2023 года надо использовать в электронном виде.

- Проверьте учетную политику и положение о расчетах с подотчетными лицами и о командировке. Если в документах установлено, что применяете авансовый отчет (ф. 0504505), внесите изменения и закрепите Отчет о расходах подотчетного лица (ф. 0504520).

Дебиторская задолженность в бюджетной сфере: как квалифицировать, списать или восстановить

Про отражение в учете учреждения дебиторской задолженности, которую невозможно вернуть

Дебиторская задолженность — это денежные средства или имущество, которые дебитор должен учреждению. Долг перед учреждением мог появиться из-за невыполнения условий контракта, гражданско-правового договора, излишней выдачи денежных сумм под отчет, ошибки в расчете заработной платы и т.д.

Дебиторскую задолженностьможно разделить на четыре типа:

- Долгосрочная — задолженность, срок исполнения которой на отчетную дату больше 12 месяцев, при этом срок погашения еще не наступил и требовать оплаты учреждение не вправе.

- Просроченная — задолженность, которую контрагент, сотрудник или другой дебитор не погасил в установленный срок. Например, если срок оплаты по контракту 01.11.2021, 2 ноября задолженность будет считаться просроченной. При этом у учреждения еще остается возможность взыскать такой долг: дебитор не прекратил деятельность, не признан пропавшим без вести, срок исковой давности не прошел и пр.

- Сомнительная — это просроченная задолженность, которую еще можно взыскать, но у учреждения нет уверенности, что в течение срока исковой давности дебитор погасит долг, или задолженность, не соответствующая критериям актива, например он признан неплатежеспособным или идет процедура банкротства.

- Безнадежная — также просроченная задолженность, которую невозможно взыскать. В частности, дебитор прекратил деятельность или прошел срок исковой давности.

Как определить срок исковой давности дебиторской задолженности

Как мы видим из определений задолженности, во многом ее определяет срок исковой давности.

По общему правилу срок исковой давности — три года.

Срок исковой давности начинается тогда, когда задолженность становится просроченной. Срок может быть приостановлен, если дебитор совершил какие-то действия для признания своего долга.

- Пример. Контрагент подписал акт сверки или предложил изменить условия контракта: предоставить ему рассрочку или отсрочку платежа.

По обязательствам, у которых не определен срок исполнения или определен моментом востребования, срок исковой давности начинается со дня, когда учреждение предъявило дебитору требование об исполнении долга.

В некоторых случаях срок давности может быть сокращен или, наоборот, увеличен.

- Пример. Сотрудник причинил ущерб работодателю — последний может обратиться в суд по спорам о возмещении только в течение одного года со дня обнаружения задолженности.

Если срок исковой давности прерывался, далее считайте его заново. Время до прерывания в новый срок не включайте. Это следует из ст. 196, 197, 200, 203 и 392 ГК РФ.

Как признать и оформить сомнительную задолженность

После того как дебиторская задолженность становится просроченной, комиссия учреждения по поступлению и выбытию активов может признать ее сомнительной.

Также в том случае, если задолженность не соответствует критериям актива, то есть учреждение не ждет возвращения денег или имущества от дебитора в течение трех лет, не определены экономическая выгода и полезный потенциал долга.

Чтобы признать задолженность сомнительной, комиссия учреждения оформляет документ.

- Например, акт или решение, которые будут основанием для списания долга. Унифицированной формы такого документа на данный момент нет, поэтому разработайте его самостоятельно и закрепите в учетной политике.

Курсы для бухгалтеров

Профпереподготовка, повышение квалификации. Обучение онлайн в Контур.Школе

Расписание курсов

Основания, когда учреждение может признать задолженность сомнительной:

- Контрагент находится на стадии ликвидации или банкротства.

- Должник исключен из ЕГРЮЛ или ЕГРИП, его не удалось разыскать.

- Дебитор участвует в качестве должника в исполнительном производстве или в судебных спорах по аналогичным делам.

- У должника нет активов для погашения долга или есть задолженности по налогам, взносам, штрафам и пр.

Все основания, когда учреждение будет признавать задолженность сомнительной, пропишите в учетной политике или отдельном внутреннем локальном документе. Там же укажите документы, на основании которых задолженность можно признать сомнительной и далее списать с балансового учета.

Сомнительную задолженность спишите с балансового учета и отразите на забалансовом счете 04 «Сомнительная задолженность». На забалансе сомнительную задолженность учитывайте до тех пор, пока:

- дебитор не вернет долг — в этом случае восстановите задолженность на балансе;

- учреждение не признает задолженность безнадежной — спишите с забаланса.

Чтобы списать задолженность, оформите документы:

- Решение (акт, протокол, постановление) о признании задолженности сомнительной.

- Инвентаризационную опись (ф. 0504089).

- Документы, подтверждающие основания для признания задолженности сомнительной: договор с датой исполнения долга, документы, подтверждающие стадии ликвидации, банкротства, финансовых затруднений или судебных процессов контрагента, и пр.