Имущественный налоговый вычет при строительстве дома пошаговая инструкция 2023

По закону россияне должны отдавать государству 13% от заработка в виде налога на доходы физических лиц. Однако в некоторых случаях деньги вернут, если оформить налоговый вычет.

Это можно сделать через работодателя. В таком случае не придётся какое‑то время платить налог на доходы физических лиц. Но многие предпочитают сначала исправно перечислять НДФЛ, а затем обратиться в налоговую службу и вернуть всю сумму вычета целиком.

Если раньше для этого требовалось ходить в ФНС лично, то сейчас можно быстро и достаточно просто подать декларацию 3‑НДФЛ через личный кабинет на сайте налоговой.

С 2021 года также появился Федеральный закон от 20 апреля 2021 г. № 100‑ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» упрощённый режим оформления налогового вычета. Благодаря ему больше не нужно собирать документы и доказывать ФНС право на возврат части денег. Служба сама получит данные о том, что вам положено, а потом известит вас.

Разберёмся с обоими методами.

Как подать декларацию и оформить вычет на сайте ФНС

1. Зайдите в личный кабинет

Авторизоваться на сайте налоговой можно тремя способами:

- С помощью логина и пароля от личного кабинета. Чтобы их получить, нужно лично обратиться в налоговую инспекцию с паспортом.

- С помощью квалифицированной электронной подписи (ЭП), если она у вас уже есть. Если нет, это самый сложный и необоснованный для рядового налогоплательщика вариант. Её выдают в удостоверяющем центре, аккредитованном Минкомсвязи России, и она хранится на жёстком диске, USB‑ключе или смарт‑карте.

- С помощью логина и пароля от «Госуслуг». Самый простой способ. Если у вас нет аккаунта, оптимальнее получить доступ к нему, а не к личному кабинету сайта ФНС, так как логин и пароль от «Госуслуг» пригодятся во множестве ситуаций.

2. Оформите усиленную неквалифицированную электронную подпись, если её нет

Кликните по своим фамилии, имени и отчеству, чтобы перейти на страницу профиля.

Пролистайте до «Получить ЭП».

Выберите, где будете хранить ключ электронной подписи: на своём компьютере или в защищённой системе ФНС России. Во втором случае вы сможете использовать ЭП на любом устройстве, в том числе на мобильном.

Проверьте правильность ваших данных, придумайте пароль и отправьте заявку. Оформление ЭП обычно занимает несколько дней. Здесь же можно зарегистрировать квалифицированную ЭП, если она у вас есть. Тогда оформлять другую подпись вам не нужно.

Когда ЭП будет оформлена, на этой же странице появится такое поле:

Обратите внимание: у подписи есть срок действия. Затем процедуру придётся повторить.

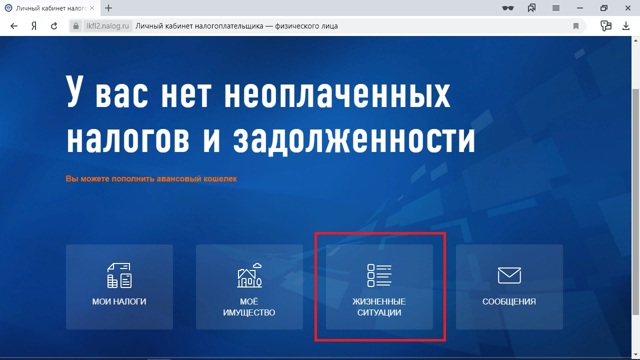

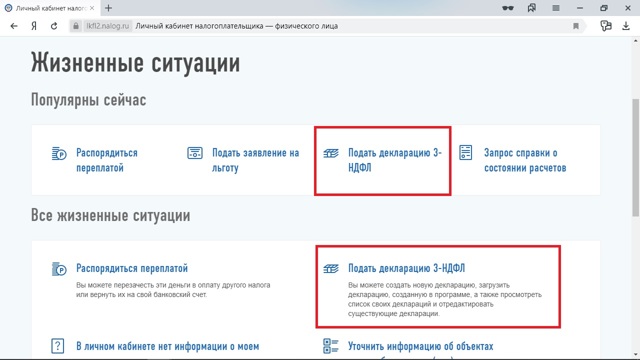

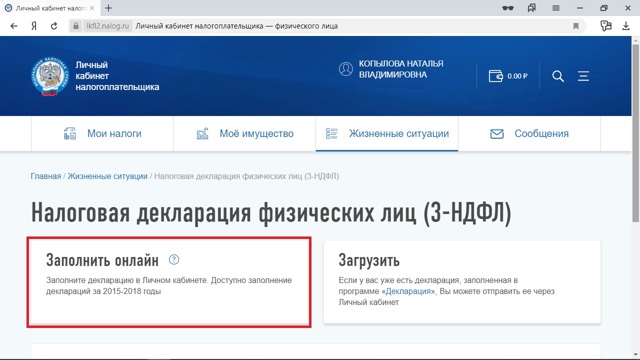

3. Выберите пункты «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн»

Откроется форма для заполнения декларации.

4. Введите личные данные

Определите, в какой налоговый орган вы направляете декларацию. Если графа не заполнилась автоматически, уточнить это можно на сайте ФНС.

Выберите, за какой год вы хотите подать декларацию. Доступные указаны в выпадающем списке.

Укажите, впервые ли подаёте декларацию за этот год. Если нет, напишите, какая это версия документа по счёту.

Отметьте, являетесь ли вы налоговым резидентом. Для этого нужно находиться в России 183 дня в году, за который вы подаёте декларацию. Если вы нерезидент, вычет вам не положен.

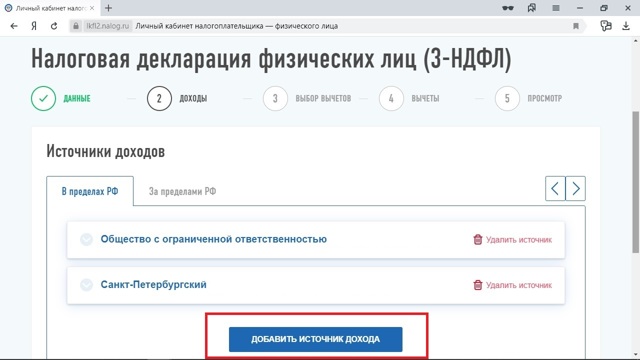

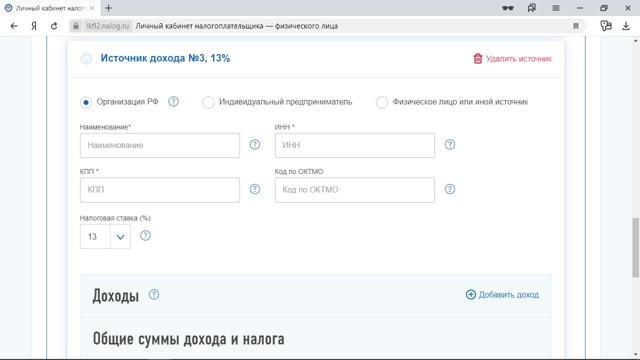

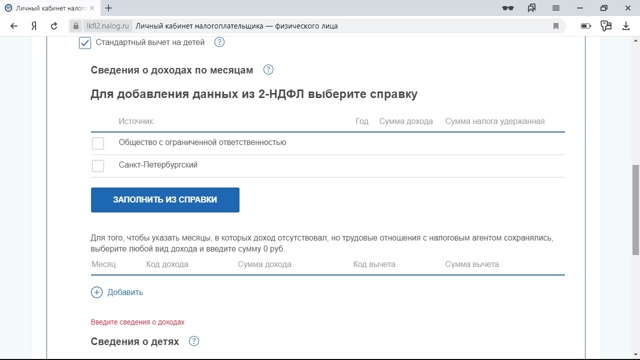

5. Отчитайтесь о доходах

Работодатели обязаны до 1 марта направить в налоговую данные о ваших доходах. Если ваш наниматель уже успел это сделать, то соответствующие графы заполнятся автоматически.

https://www.youtube.com/watch?v=gQEFXqVwcmc\u0026pp=ygWQAdCY0LzRg9GJ0LXRgdGC0LLQtdC90L3Ri9C5INC90LDQu9C-0LPQvtCy0YvQuSDQstGL0YfQtdGCINC_0YDQuCDRgdGC0YDQvtC40YLQtdC70YzRgdGC0LLQtSDQtNC-0LzQsCDQv9C-0YjQsNCz0L7QstCw0Y8g0LjQvdGB0YLRgNGD0LrRhtC40Y8gMjAyMw%3D%3D

Если нет, нажмите на кнопку «Добавить источник дохода» и введите нужную информацию вручную. Данные есть на справке 2‑НДФЛ, которую вам придётся взять, если ваш работодатель ещё не успел отчитаться о вашем доходе (подробнее об этом — ниже).

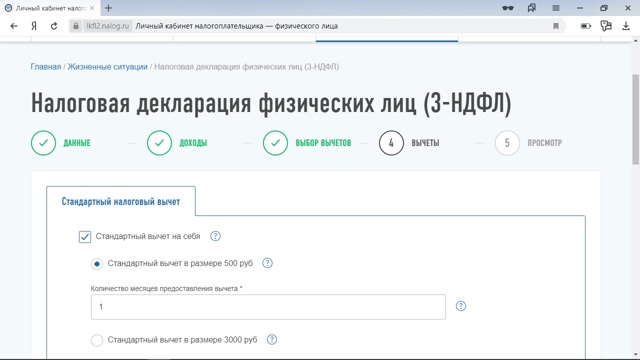

6. Выберите вычет

О видах вычетов Лайфхакер подробно писал в отдельном материале. Если вкратце:

- Имущественный — при покупке жилья, строительстве дома, погашении процентов по ипотечному кредиту, выкупе у вас имущества для муниципальных и госнужд.

- Стандартный — для родителей и усыновителей, инвалидов, Героев России, ликвидаторов аварии на Чернобыльской АЭС.

- Социальный — на обучение, лечение, благотворительность, страхование, в том числе негосударственное пенсионное.

- Инвестиционный — если вы зачисляли деньги на индивидуальный инвестиционный счёт.

- При переносе убытков от операций с ценными бумагами, производными финансовыми инструментами, от участия в инвестиционном товариществе.

Одновременно можно выбрать несколько категорий. Но помните, что больше, чем вы заплатили в виде налога на доходы физических лиц, вам всё равно не вернут.

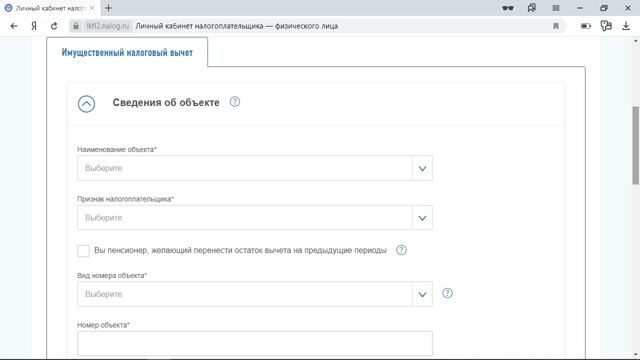

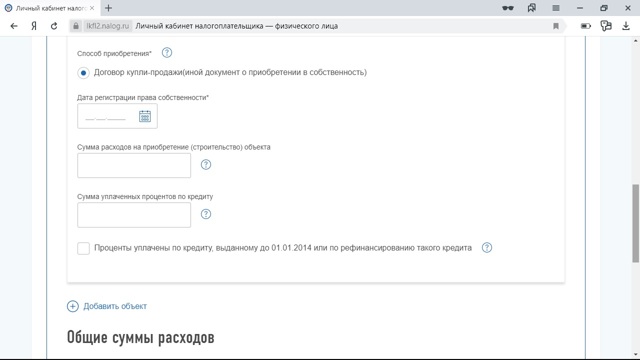

7. Добавьте подробности о том, что даёт вам право на возврат уплаченных налогов

Например, если оформляете имущественный вычет, введите данные о приобретённом объекте и договоре купли‑продажи.

Если стандартный — о себе и/или о детях.

Если социальный — введите в нужной графе потраченную сумму (её нужно подтвердить документами).

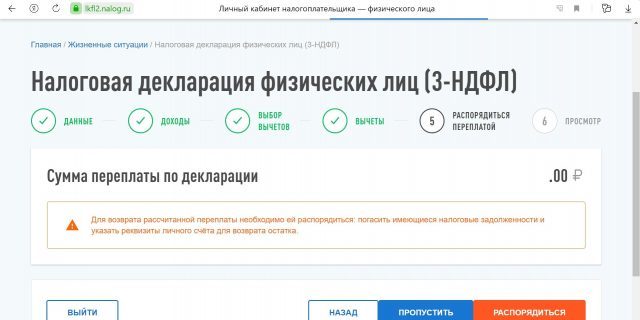

8. Укажите реквизиты, по которым вам вернут деньги

Данные счёта можно внести на этом этапе или пропустить шаг и потом подать отдельное заявление. Нужно знать номер счёта, БИК и полное наименование банка. Всё это легко выяснить в личном кабинете банка или в мобильном приложении. Если у вас нет доступа к тому или другому, придётся поискать договор на открытие счёта или посетить отделение банка.

9. Подготовьте декларацию к отправке

На последнем этапе вы увидите, сколько денег вам готовы вернуть. Здесь это 6,5 тысячи, так как, по легенде, был заявлен вычет на обучение в размере 50 тысяч рублей. Кроме того, вы сможете скачать декларацию уже на бланке, чтобы ещё раз проверить её на ошибки.

Добавьте документы, обосновывающие право на вычет. Следите, чтобы бумаги были в формате JPG, JPEG, TIF, TIFF, PNG, PDF и весили не более 10 МБ каждая. Максимальный размер всех прикреплённых файлов не должен превышать 20 МБ.

Сейчас портал ФНС сам предлагает список документов, которые ведомство хотело бы получить. Раньше приходилось выяснять перечень самостоятельно.

Если ваши справки 2‑НДФЛ уже есть в базе налоговой (а это вы выяснили при заполнении информации о доходах), отдельно прикреплять их не нужно. Если данных ещё нет, в разделе «Дополнительные документы» прикрепите и 2‑НДФЛ — требования те же, что и для остальных бумаг.

Остаётся ввести пароль от электронной подписи и отправить документы на проверку.

10. Следите за сообщениями от налоговой

Вас будут держать в курсе статуса вашей декларации.

https://www.youtube.com/watch?v=gQEFXqVwcmc\u0026pp=YAHIAQE%3D

Если с ней всё в порядке, то в течение месяца вам оформят вычет. Но у налоговой также есть право провести камеральную проверку, и тогда процесс займёт три месяца с момента приёма документов.

Отсчёт ведётся не со дня отправки декларации, а именно с момента, когда её приняли.

Статус также можно посмотреть, выбрав пункты меню «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Заполнить онлайн».

Если что‑то пойдёт не так, вам пришлют сообщение или позвонит инспектор. В некоторых случаях будет достаточно отправить ведомству недостающие документы. Если в декларации были неточности, придётся подать её заново.

11. Оформите возврат, если не сделали этого раньше

Пункт для тех, кто пропустил восьмой шаг.

Если налоговая отчиталась о завершении проверки, в том числе камеральной, пора оформлять заявление на возврат средств. Чтобы это сделать, выберите «Мои налоги» → «Переплата». В строчке с переплатой будет указана сумма, которую вы можете вернуть.

Вам предложат зачесть переплату в счёт задолженности по налогам, если она у вас есть.

za‑vychetom.ru

Если нет, переходите к следующему пункту и заполняйте заявление на возврат. Вам нужно указать реквизиты счёта, на который придут деньги.

white-com.ru

za-vychetom.ru

Останется подтвердить данные и ждать. Деньги придут в течение месяца.

Как получить налоговый вычет в упрощённом порядке

Этот способ подходит только для оформления инвестиционного и имущественного вычетов. По плану налоговой банки и брокеры будут передавать в ФНС информацию о том, что клиенты покупали недвижимость и вкладывали деньги. Сведения о доходах работодатели пересылают в ведомство и так. На основании этих данных налоговая будет определять, кому положен возврат части средств, и извещать об этом.

Чтобы получить налоговый вычет упрощённо, делать ничего не нужно. Остаётся только ждать, когда в личном кабинете на сайте ФНС появится уведомление, что у вас есть соответствующее право. Вместе с этим сообщением придёт предзаполненное заявление. Его нужно будет подписать — вероятно, электронной подписью, с получением которой мы разобрались выше, — и отправить.

Налоговая обещает рассмотреть заявление не более чем за месяц и перечислить деньги в течение 15 дней.

Правда, в этом плане есть важный нюанс. Чтобы налоговая могла прислать заявление, банки и брокеры должны отчитаться службе о ваших расходах. Но для организаций это возможность, а не обязанность. Чтобы передавать данные, им нужно присоединиться к системе обмена информацией. Пока делать это не спешат ни банки, ни брокеры.

Так что шансов дождаться уведомления от налоговой в ближайшее время не много. Совсем не стоит на это рассчитывать, если вы покупали недвижимость или инвестировали в 2019 году и ранее. Упрощённый порядок распространяется только на расходы, совершённые в 2020 году и позднее.

Если ожидание вам не подходит, оформить вычет всё ещё можно, подав декларацию.

Эта статья была опубликована 20 октября 2019 года. В июне 2021‑го мы обновили текст.

Как получить налоговый вычет за строительство дома? – Инструкции на СПРОСИ.ДОМ.РФ

Гражданин, который платит налог на доходы физических лиц (НДФЛ) и построил собственный дом, в том числе в ипотеку, может получить налоговый вычет в размере 13% и вернуть часть расходов на строительство дома и банковских процентов по ипотеке.

Законом установлены ограничения по размерам налоговых вычетов:

- 260 тыс. рублей – максимальная сумма вычета за расходы на строительство и покупку земельного участка;

- 390 тыс. рублей – максимальная сумма вычета за расходы на оплату процентов по ипотеке, полученной на строительство и приобретение жилья.

Максимальную сумму вычета можно получить, если общая сумма расходов составила не меньше 2 млн рублей в первом случае и 3 млн рублей — во втором. В сумму расходов для расчёта вычета не включается материнский капитал и другие выплаты от государства.

Также размер вычета за год ограничен количеством средств, которые гражданин заплатил в качестве НДФЛ за год. Например, если ежемесячная зарплата у человека составляет 30 тыс.

рублей, то за год в налоговую будет перечислено 46,8 тыс. рублей (30 тыс. рублей * 12 месяцев * 13%). Именно эту сумму можно будет вернуть в качестве вычета. Однако остальная часть вычета не пропадает.

Ее можно получить в последующие годы.

Если дом строили супруги, то они оба имеют право получить вычет. Всего до 520 тыс. рублей за расходы на строительство и до 780 тыс. рублей за расходы на оплату процентов по ипотеке.

Справочно:

Вычет можно получить только в размере 13% от фактически уплаченных процентов. Поэтому для того чтобы получить всю сумму вычета (390 тыс. рублей) стоит дождаться, когда сумма оплаченных процентов достигнет 3 млн рублей. Или можно подавать документы на вычет несколько раз, но только по одному кредиту.

Налоговый вычет может получить любой человек, если он:

- Является налоговым резидентом Российской Федерации (то есть правом на вычет могут воспользоваться и иностранные граждане-резиденты);

- Платит налоги по ставке 13% (НДФЛ), например, работает по трудовому договору и получает зарплату или платит налог от сдачи квартиры в аренду;

- Построил жилой дом на территории Российской Федерации, и имеет все подтверждающие документы;

- Раньше не использовал право на вычет за строительство или покупку жилья или использовал его не полностью;

- Раньше не получал вычет по процентам.

Справочно:

Налоговый резидент – это человек проживающий на территории России в течение 183 дней и больше за последние 12 месяцев.

Как получить налоговый вычет на строительство дома

Имущественный вычет можно получить не только при покупке квартиры, но и при строительстве дома. Вместе с юристом рассказываем, какие расходы учитываются в данном случае

Simol1407/shutterstock

Ежегодно миллионы россиян строят жилые дома собственными силами. По итогам прошлого года доля индивидуального жилого строительства (ИЖС) составила 46%. Наравне с покупкой квартиры при строительстве дома можно также вернуть часть уплаченных средств с помощью налогового вычета.

Вместе с юристом рассказываем, как это сделать и какие расходы учитываются в данном случае.

Налоговый вычет и строительство дома

Имущественный налоговый вычет можно получить не только при покупке квартиры, но и при строительстве жилого дома — как с помощью подрядчика, так и своими силами (п. 3 ст. 210 НК РФ).

Воспользоваться таким правом можно при соблюдении нескольких условий. Быть резидентом России, платить налоги, построить дом на территории страны и иметь документы, которые могут подтвердить расходы на строительство.

Еще одно условие — раньше вы не использовали право на вычет или у вас есть остаток по нему.

Имущественный налоговый вычет — это возможность вернуть или не уплачивать налог при продаже или покупке недвижимости. Воспользоваться таким правом можно при покупке квартиры, комнаты, доли, строительстве дома и оплате процентов по кредиту.

Получить налоговый вычет можно, если вы купили земельный участок и построили на нем жилой дом или купили дом в стадии строительства и завершили его.

Право на вычет при строительстве дома возникает только после оформления права собственности на построенный жилой дом.

Воспользоваться вычетом можно при строительстве жилого дома с правом регистрации в нем граждан, то есть дом должен быть жилым, отметила член Ассоциации юристов России (АЮР) Юлия Рамзенкова.

Что включено в расходы при строительстве дома

Имущественный вычет можно получить как по расходам непосредственно на постройку дома, так и на проценты по кредиту, выданному под строительство. Перечень расходов, которые можно включить в налоговый вычет при строительстве жилья, установлен в ст. 220 Налогового кодекса. К ним относятся:

- расходы на покупку земельного участка под строительство;

- расходы на покупку неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;

- расходы на составление проектно-сметной документации

- расходы на подключение к инженерным сетям и коммуникациям.

В сумму налогового вычета нельзя включить расходы на аренду техники, строительные инструменты, благоустройство и комиссию риелтора.

Не учитываются траты на установку сантехники, душевой кабины, газового оборудования, счетчиков, а также на возведение на участке дополнительных построек или сооружений (например, гаража, забора, бани, сарая и т. д.).

Нельзя включить в сумму налогового вычета расходы на перепланировку или переустройство уже построенного дома; реконструкцию уже построенного дома (надстроили этаж или пристройку).

Получить вычет отдельно при покупке земельного участка нельзя. Сначала нужно построить на участке дом, зарегистрировать его в Росреестре, после этого можно получить налоговый вычет, в котором будут учтены расходы на землю. Пока дом на земельном участке не возведен, вычет по расходам на его приобретение не может быть получен.

«При оформлении целевого кредита на строительство жилого дома можно получить вычет по уплаченным кредитным процентам. В случае получения вычета по процентам по кредиту на строительство необходимо приложить кредитный договор и справку об удержанных процентах по кредиту», — отметила член АЮР.

Размер вычета

Размер налогового вычета будет равен фактически произведенным расходам на новое строительство или достройку индивидуального жилого дома.

Он определяется по тому же принципу, что и в других видах имущественного вычета: до 13% от совокупной суммы расходов на строительство и отделку жилья. При этом максимальная сумма на вычет не должна превышать 2 млн руб.

То есть вернуть максимум можно 260 тыс. руб. (2 млн руб. x 13% = 260 тыс. руб.), даже если вы потратили 5 млн руб.

«За каждый год вы можете вернуть не больше, чем перечислили в бюджет подоходного налога, при этом остаток вычета переходит на следующий год до тех пор, пока сумма вычета не будет получена полностью», — добавила Юлия Рамзенкова.

Если для покупки и строительства дома использовался ипотечный кредит, то можно вернуть подоходный налог с процентов, уплаченных банку. Размер процентов, принимаемых к вычету, составляет 3 млн руб. В расчет входят фактически выплаченные банку проценты.

Обращаться в налоговую за вычетом следует после окончания календарного года, в котором был оформлен в собственность построенный жилой дом. «Право на имущественный вычет не имеет ограничения по срокам, однако вернуть налог возможно только за последние три года, предшествующие году подачи документов на вычет», — добавила юрист.

Какие документы нужны

Для оформления имущественного налогового вычета при строительстве жилья потребуются:

- декларация 3-НДФЛ;

- выписка из ЕГРН на жилой дом (пока не оформлено право на дом и не получена выписка, претендовать на имущественный вычет нельзя);

- копии документов, подтверждающих расходы на строительство дома (например, договор подряда, чеки на покупку строительных материалов);

- кредитный договор и справка об удержанных процентах по кредиту, если дом строился за счет кредитных средств;

- заявление на возврат налога;

- документы, подтверждающие уплаченный налог (справка 2-НДФЛ);

- копия документа, удостоверяющего личность

Существует два способа, как получить налоговый вычет при строительстве дома. Первый — через работодателя, когда НДФЛ не возвращается напрямую, а не удерживается с заработной платы.

Второй — через налоговую инспекцию, когда 13% от налогового вычета возвращается сразу за целый год (или несколько лет) налоговой инспекцией. Для этого необходимо направить налоговую декларацию по НДФЛ. Сделать это можно в инспекции лично или с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц».

Во время строительства дома эксперты советуют собирать документы — платежные документы, чеки и т. д. После того как дом построен и зарегистрировано право собственности, уже будут готовы документы и можно получить вычет.

Как получить налоговый вычет на строительство дома

Сбережения

/ 20 апреля 10:20

Текст изменился / 17 июля 2023

Налоговые вычеты за покупку/продажу квартиры — дело привычное. Но, оказывается, государство может вернуть вам часть уплаченных налогов в том числе и за строительство дома. О том, как их получить, расскажем в статье.

Налоговый вычет доступен в том числе и за строительство дома

Налоговый вычет: что это такое

Налоговые вычеты функционируют в России уже более 20 лет, но, к сожалению, до сих пор о них знают далеко не все.

Поначалу деньги можно было получать только за покупку и продажу имущества, но с годами вычетов становилось все больше.

На сегодняшний день (если исправно платите налоги) вы можете претендовать на денежную компенсацию за обучение, фитнес, инвестиции, медицинские услуги и многое другое.

Разумеется, чаще всего люди узнают о существовании вычетов, когда продают и покупают жилье (в том числе в ипотеку), поскольку речь идет о достаточно существенных суммах. Чем больше стоимость вашего имущества, тем большую сумму вы получите назад.

Работает это так:

Если вы официально трудоустроены, работодатель каждый месяц удерживает 13% от вашей заработной платы — налог на доход физических лиц (НДФЛ), и эти деньги затем переходят в казну, чтобы вы могли и дальше получать бесплатное образование, лечение и все остальное.

Кроме того, за исправную уплату налогов у вас открывается доступ к налоговым вычетам. Они позволяют либо платить меньше налогов, либо вернуть часть уже уплаченных средств.

Важно отметить, что вычеты доступны только тем гражданам, которые уплачивают 13% налог. То есть, если на вас распространяются какие-то другие режимы налогообложения, возместить часть денег не выйдет. Это касается, например, самозанятых граждан и индивидуальных предпринимателей, поскольку они платят только 4% или 6% от доходов.

У каждой категории компенсаций есть свои правила и требования, о которых вы можете почитать в другой статье нашего блога.

В этом материале мы более подробно поговорим о том, как вернуть деньги за строительство дома.

https://www.youtube.com/watch?v=bBBS_YAOilc\u0026pp=ygWQAdCY0LzRg9GJ0LXRgdGC0LLQtdC90L3Ri9C5INC90LDQu9C-0LPQvtCy0YvQuSDQstGL0YfQtdGCINC_0YDQuCDRgdGC0YDQvtC40YLQtdC70YzRgdGC0LLQtSDQtNC-0LzQsCDQv9C-0YjQsNCz0L7QstCw0Y8g0LjQvdGB0YLRgNGD0LrRhtC40Y8gMjAyMw%3D%3D

Стройматериалы выгодно покупать с Халвой. С ней сотрудничает более 250 тысяч магазинов-партнеров, в том числе и строительные магазины. Например, в «Оби» вы найдете все необходимое для ремонта и даже больше.

Затраты на стройматериалы при ремонте всегда довольно значительны. Но есть отличный способ снизить нагрузку на свой кошелек. С картой «Халва» вы можете приобретать любые товары в магазинах для ремонта — партнерах Халвы — в беспроцентную рассрочку на срок до 10 месяцев. Кроме того, с Халвой вы сможете взять потребительский кредит на любые нужды.

Узнать больше

Есть много вариантов, при которых вы сможете вернуть часть уплаченных налогов. Например, если вы купили, продали или построили объект недвижимости. Или если провели в нем отделку.

Всегда сохраняйте чеки на стройматериалы. Источник=unsplash.com

Налоговые вычеты могут получать только резиденты России, то есть люди, которые стабильно живут в стране хотя бы полгода. Предварительно нужно зарегистрировать дом в Едином государственном реестре недвижимости (ЕГРН) и получить специальное свидетельство. А еще не забывайте сохранять все чеки об оплате услуг рабочих и за покупку стройматериалов — без них компенсацию не получить.

Также на налоговый вычет нельзя претендовать, если для строительства дома вы использовали маткапитал или купили землю у родственников, начальства и других аффилированных лиц.

За недостроенный дом

За недостроенный дом можно получить налоговый вычет, но сделать это не так просто, поскольку ваша недвижимость должна иметь статус «жилой» и официально находиться в базе ЕГРН.

Как вариант — можно купить участок с недостроем, достроить его, а затем зарегистрировать.

Если не дом, а дача

В Налоговом кодексе нет пунктов, которые бы регулировали вопросы получения компенсаций именно за дачу, но если вы сможете зарегистрировать ее как жилой дом, то вопросов не возникнет.

Однако сделать это не так-то просто: дача не только должна быть пригодна для всесезонного проживания, но и располагаться в определенной зоне. Например, если ваша дача находится на территории садового товарищества (СТ), как это часто бывает, то ее не получится зарегистрировать как жилой дом, а значит и вычет вы не получите.

За перестройку и обновление дома получить налоговые вычеты нельзя. Но есть одна хитрость: если вы сами строите дом и на момент регистрации отделка еще не завершена, государство компенсирует вам уплаченный НДФЛ. Деньги вы вернете и за предыдущие работы, и за будущие.

Иногда есть смысл немного попридержать регистрацию дома

C земельными участками есть одна небольшая проблема — просто за кусок земли компенсацию получить нельзя. А вот если там стоит хоть какой-нибудь домишко — можно.

Если он не достроен, то вычет вы получите только после завершения строительства и официальной регистрации дома. В компенсацию будут входить и затраты на покупку участка.

Размер налогового вычета

Как и у всех налоговых вычетов, у имущественного есть определенная граница — 2 млн рублей. Даже если ваш дом стоит 50, 100 или 500 млн руб. — неважно, компенсацию вы в любом случае получите только за 2 млн. При этом максимальная сумма вычета составит 260 тысяч рублей.

Если же ваш дом стоит меньше 2 млн рублей, то считаем так: сумму умножаем на 13%. Например, если строительство и отделка вашего дома обошлась в 1 700 000 рублей, то налоговый вычет будет ограничен 221 000 рублей.

Еще один важный момент: вспоминаем, что налоговые вычеты мы получаем с уплаты налогов. В случае продажи недвижимости 260 тысяч рублей — максимум, который вам доступен. Но если вы на протяжении года уплатили налоговой менее 260 тысяч рублей, то этот вычет придется получать больше одного года.

Например, у вас зарплата 50 тысяч рублей. Умножаем 50 000 х 0,13 и получаем 6 500 — это та сумма, которую ваш работодатель ежемесячно перечисляет налоговой. А за год у вас накопится 78 тысяч рублей отчислений.

То есть полную компенсацию вы вернете только в течение четырех лет (260 000 / 78 000 = 3,33).

Если ипотека

За строительство дома можно получить и второй налоговый вычет — если жилье куплено в ипотеку. Лимит здесь уже не два, а три миллиона рублей, а максимальная сумма компенсации — 390 тысяч рублей.

Поэтому если вы построили дом в ипотеку, суммарно можно будет вернуть 650 тысяч рублей.

Покупать недвижимость в браке вдвойне выгодно

Но и это еще не все: если вы брали ипотеку до 2014 года, то лимита в 3 млн рублей и вовсе нет. То есть если вы за весь период переплатили, например, 4 млн рублей, то с одной только ипотеки можно будет вернуть 520 тысяч рублей. Или еще больше, если проценты были выше.

В Совкомбанке вы можете оформить ипотеку на строительство дома на выгодных условиях. Заполнение заявки не займет много времени, а уже в течение получаса вы получите предварительное решение банка.

Хотите оформить ипотеку, но голова идет кругом от разных условий, документов, процентных ставок? Совкомбанк предоставляет кредит на максимально выгодных условиях. Ипотечные программы помогут купить квартиру мечты людям с разными запросами и материальными возможностями. Простая система оформления документов и широкие возможности позволят сделать мечту ближе.

Оформить ипотеку

Продолжаем набирать обороты имущественных вычетов и рассказываем, как получить еще больше.

Если вы купили дом в ипотеку и при этом состоите в браке, то ваш партнер может получить точно такой же вычет. Итого на двоих вы вернете 520 тысяч рублей, если купили дом на свои деньги. И 1 300 000, если приобрели его на заемные средства. А если ипотеку оформили до 2014 года — и того больше.

За что можно получить вычет, а за что — нет

В статье 220 НК РФ указаны все расходы, за которые вы сможете получить вычет. Среди них:

- земля для строительства;

- недостроенный дом;

- составление сметы;

- подключение к коммуникациям;

- стройматериалы;

- работы подрядчика по строительству и отделке.

Там же можно найти пункты, за которые вычет не положен. Например, за услуги риелтора, мебель, покупку инструментов, установку сантехники и за возведение дополнительных пристроек вроде бань или сараев.

Документы

Что вам потребуется для получения налогового вычета за постройку дома:

- справка 3-НДФЛ;

- копии всех документов, подтверждающих расходы на строительство (чеки, квитанции, договор подряда, проект и т. д.);

- договор ипотечного кредитования (если дом строится не за свои деньги);

- справка 2-НДФЛ;

- копия паспорта;

- выписка из ЕГРН на дом и на землю (если есть);

- заявление на получение денежной компенсации.

Также вам могут пригодиться:

- договор купли-продажи (если недвижимость стоит менее 2 млн рублей);

- заявление на распределение вычета, если вы в браке.

Если же вы строите дом сами, не обращаясь к подрядчику, то договор с ним не нужен и расписки тоже. Но все чеки за покупки стройматериалов обязательно сохраните.

Первые в мире бумажные деньги появились в Китае в 910 году.

Есть два способа оформления налогового вычета: через работодателя и через ФНС напрямую. В первом случае с вас просто какое-то время не будут удерживать 13% от зарплаты, во втором — получите уже уплаченные деньги назад.

Если выберете вариант с ФНС, то подать заявку можно через сервис «Личный кабинет налогоплательщика». На него можно зайти с помощью Госуслуг, если у вас есть учетная запись. Или можете обратиться в офис ФНС лично.

Важный момент: подавать заявку на налоговый вычет можно только на следующий год после окончания строительства и регистрации дома.

От момента отправки заявления и до непосредственного получения денег может пройти до четырех месяцев — три из них обычно уходят на проверку документов и еще один — на зачисление средств.

Строительство дома — непростая задача, но получить за него вычет намного проще. Сохраняйте все чеки, договоры и расписки, исправно платите налоги, и на следующий год после окончания строительства вы сможете вернуть немалые суммы.

Для тех, кто ценит свое времяПодпишитесь на еженедельную email-рассылку и узнавайте о самых интересных публикациях.Подписывайтесь на анонсы в ВК и Телеграме

Налоговый вычет на строительство дома

Налоговый вычет снижает налогооблагаемую базу и уменьшает размер налога. Для трудоустроенных лиц такой базой является заработная плата и другие источники дохода при их наличии. После применения льготы на счет налогоплательщика возвращается ранее уплаченный НДФЛ (ст. 220 пп.3 п.1 НК РФ).

Государство предоставляет подобную льготу при совершении налогоплательщиком социально-важных мероприятий: при покупке жилой недвижимости, оплате лечения или обучения, взносах на негосударственное пенсионное обеспечение и многом другом.

Используя вычет на построенный дом, вы можете возместить часть потраченных на строительство средств за счет ранее уплаченных налогов.

Как вернуть налог за строительство

- Получить имущественную льготу можно только за постройку жилого дома, то есть недвижимости с правом регистрации в ней.

- При возведении нежилой дачи возмещение затрат не положено.

- Мы уже рассказывали, что такое имущественный налоговый вычет за покупку квартиры и другого жилья, а в этой статье расскажем именно о строительстве.

В каких случаях возникает право на налоговую льготу

Давайте разберем, как правильно действовать, чтобы оформить возврат НДФЛ, если вы:

- приобрели землю и возвели жилое строение с нуля;

- купили участок с недостроем.

Ниже рассмотрим все подводные камни, которые встречаются при оформлении имущественного вычета. Это самые популярные темы, которые интересуют наших читателей.

Как вернуть налог при строительстве дома

Если вы возвели строение на земельном участке и зарегистрировали его как жилое, вы можете оформить возврат НДФЛ за строительство частного дома.

Пример

Иванов приобрел участок и возвел не капитальное строение. Построенная недвижимость не является жилой, так как оформлена как строение без права регистрации. Значит при постройке такого дома Иванов не может рассчитывать на какие-либо компенсации.

Как вернуть налог при достройке дома

При покупке участка с недостроенным сооружением важным условием для возврата НДФЛ является статус строения на момент покупки. В договоре купли-продажи должно быть написано, что вы приобретаете объект незавершенного строительства.

После того как закончите стройку и оформите дом как жилой, вы получите право на имущественную льготу.

Важно! Если вы купили недостроенное строение, чтобы получить возврат, дом нужно достроить и оформить жилым.

Налоговый возврат за нежилой дом

Если сооружение было нежилым, но его переоформили как жилое, вы не сможете получить возврат НДФЛ, так как важен первоначальный статус недвижимости.

Вычет при покупке дома в снт

Размер налогового вычета на строительство

Существует два вида имущественных налоговых вычетов: основной и по уплаченным процентам по ипотеке. Каждый из них ограничен определенными суммами.

Сколько НДФЛ можно вернуть при строительстве

Размер основного вычета

Максимальный размер льготы на покупку составляет 2 млн рублей. Это значит, что получить к возврату можно 13% от этой суммы — 260 тыс. рублей.

Пример

Соколов построил жилой дом и потратил на это 2,5 млн рублей. Максимально он может заявить возврат налога с 2 млн. То есть Соколов получит 260 тыс. рублей (2 000 000 * 13%).

Рассчитайте свою суммуКалькулятор всех налоговых вычетов

Размер ипотечного возврата при строительстве дома

При постройке на заемные средства собственник имеет право подать документы не только на основной имущественный вычет, но и на возврат по уплаченным процентам.

Пример

Петров взял ипотеку на постройку коттеджа на сумму 6 млн рублей. Сумма начисленных и уплаченных процентов за год составила 400 тыс. рублей. Петров имеет право: вернуть за строительство 260 тыс. и еще 52 тыс. (400 000 * 13%) за возврат по ипотеке.

Учесть можно только фактически уплаченные проценты по ипотеке — оплата основного долга в расчет льготы не входит.

Налоговый вычет на строительство дома при ипотечном займе имеет ограничения: максимальная сумма льготы по уплаченным процентам составляет 3 млн рублей. То есть максимум, который вы можете вернуть, составляет 390 тыс. рублей.

Оформим налоговый вычет за вас

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Вычет для супругов при строительстве жилья

Если жилой дом был построен в браке, то налоговый вычет за постройку дома могут получить оба супруга.

Пример

Гражданин Харламов с супругой построили жилой коттедж за 3 млн руб. Они могут разделить налоговую льготу по своему усмотрению — пополам (по 1,5 млн) или один получит полный вычет 2 млн, а второй оставшуюся часть — 1 млн.

Заявление о распределении вычета между супругами

Какие расходы на строительство дома можно включить в налоговый вычет

Чтобы понять, что считается расходами при постройке, обратимся к ст. 220 НК РФ. В ней указан перечень работ, за которые можно получить возврат:

- Приобретение участка под ИЖС;

- Приобретение недостроенного жилого дома;

- Строительные, отделочные материалы;

- Строительные, отделочные работы;

- Разработка проектной и сметной документации.

Декларация на строительство дома не включает ряд дополнительных расходов. Это надо иметь в виду при подготовке документов.

Покупка мебели, сантехники, дизайнерские услуги по благоустройству и тому подобное в этот перечень не входят, и за эти траты деньги вернуть не удастся.

За что нельзя получить возврат 13%:

- Реконструкция уже готовой недвижимости;

- Перепланировка, переустройство;

- Газовое оборудование, сантехника;

- Дополнительные сооружения: сараи, амбары, бани, гаражи, забор.

Если вы наняли работников для достройки, облицовки стен, покрытия пола, подключения к коммуникациям (электричество, водоотведение и т.д.) и других строительных и отделочных работ, вы можете учесть эти расходы и получить за них возврат налога.

Важно! Сохраняйте все квитанции и чеки на строительство жилой недвижимости для оформления льготы. Эти документы будут основанием для расчета налоговой льготы и потребуются в ФНС.

Кто имеет право на имущественный вычет за стройку

Налоговый Кодекс предъявляет ряд требований к лицам, которые могут обращаться в ФНС для оформления возврата.

Вы должны:

- Быть резидентом РФ: проживать в России более 183 дней в течение 12 месяцев, идущих подряд;

- Иметь доход, с которого уплачивается 13% или 15% НДФЛ.

С 2021 г. изменился перечень доходов, которые можно учитывать к имущественному вычету. Такими доходами могут быть:

| № | Вид дохода |

| 1. | Оплата по трудовому договору или договору ГПХ |

| 2. | Оплата за оказание услуг |

| 3. | Доход от сдачи в аренду квартиры |

| 4. | Продажа/получение в дар имущества (кроме ЦБ) |

| 5. | Некоторые другие доходы |

Если вы не удовлетворяете этим требованиям, то налоговый вычет вам предоставляться не будет.

Важно! Помните, что вы не можете вернуть вычет — это неправильное понимание работы налоговой льготы. На счет налогоплательщика возвращается 13% от одобренной суммы вычета.

Когда можно оформить возврат налога за стройку

Компенсация за строительство возможна лишь только после оформления права собственности на недвижимость, поскольку обязательным документом для того, чтобы вернуть налог за стройку, является выписка из ЕГРН (пп. 2 п. 3 ст. 220 НК РФ).

Право на налоговую льготу за строительство не имеет срока давности. Но учитывайте, что вернуть налог можно за три предшествующих года.

Пример

Андреев оформил коттедж в собственность в 2016 г. и льготу не оформлял. В 2023 г. он имеет право вернуть налог за 2022, 2021 и 2020 гг. Если дохода за эти годы не хватит, чтобы получить всю сумму, он продолжит получение вычета в будущем: в 2024 г. оформит декларацию за 2023 г., в 2025 г. за 2024 г. и так далее, до полного исчерпания льготы.

Если отделку завершили после оформления права собственности на недвижимость

Частый вопрос — как действовать, если отделочные работы были закончены после регистрации права собственности, а значит и документы на подтверждение расходов на строительство получены позже. Можно ли учесть такие затраты и получить компенсацию?

Федеральная налоговая служба по этому поводу дала пояснения.

Расходы на отделку, произведенные после регистрации права собственности на жилой дом, могут быть включены в состав имущественного вычета, в том числе, если ранее налогоплательщику имущественный налоговый вычет в сумме расходов, связанных со строительством данного жилого дома, уже был предоставлен. При этом общая сумма расходов не может превышать 2 млн рублей.