Оформление вычета на покупку квартиры 2023

|

Юлия Меркулова Автор статьи Практикующий юрист с 2012 года |

Каждый гражданин обязан уплатить налог на имущество в бюджет (землю, автомобиль, объекты жилой недвижимости).

Но далеко не все знают, что законодательством также предоставлено право на возврат части налогового платежа при покупке квартиры. Суть этой компенсации заключается в частичном возмещении понесенных расходов на приобретение жилья.

Достаточно сложно с первого раза разобраться, каким образом происходит возврат. Поэтому постараемся пошагово рассказать в нашей статье, как правильно оформить налоговый вычет.

Вы стали счастливым собственником жилья, но можете ли рассчитывать на вычет за покупку квартиры? Закон позволяет владельцам использовать свое право и возместить часть уплаченной суммы (ст. 220 НК РФ). Возвращенные деньги могут стать приятным бонусом для семейного бюджета, ведь их можно потратить на любые нужды — отдых, приобретение мебели, одежды и т.д.

Воспользоваться своим правом могут:

- лица, находящиеся на территории РФ от 183 дней на протяжении последующих 12 месяцев (резиденты);

- официально трудоустроенные граждане, заработная плата которых облагается налогом (НДФЛ по ставке 13%).

Обратите внимание!

Налоговые органы вернут вам часть денежных средств, только если работодатель уплатил за вас налог в бюджет государства.

Вы можете рассчитывать на имущественный налоговый вычет при покупке:

- квартиры в стадии строительства или вторичного жилья;

- жилого помещения — дача, коттедж и иные строения, в которых владелец может прописаться;

- участки земли, предназначенные для постройки дома;

- комнаты или часть их площади.

Являясь собственником квартиры, вы можете претендовать на компенсацию за уплаченные проценты по ипотеке.

Законодательство не ограничивает количество лет, в течение которых производится возврат налоговых платежей, лишь имеется ограничение — владелец может воспользоваться вычетом только за последние несколько лет (3 года).

При покупке жилья вам вернут сумму налога, перечисленную работодателем в бюджет государства за год.

По величине суммы вычета с 2014 года были установлены некоторые ограничения:

- расходы при покупке квартиры свыше 2 млн. рублей не компенсируются.

Но государство этой нормой не ущемляет ваше право, если доходы позволяют приобрести более дорогое жилье. Это говорит лишь о том, что вам компенсируют 13% от установленного лимита, а именно 260 тыс. рублей;

- расходы на оплату процентов по ипотечному кредиту не могут превышать 3 млн. рублей.

В таком случае вычет составит 390 тыс. рублей. Это правило применяется с 2014 года, а до этого времени государством не выдвигалось ограничение по возврату уплаченных целевых займов.

Приведем несколько примеров расчета:

- В 2014 г. гражданин купил жилье за 2,3 млн. рублей.

В данной ситуации подлежит компенсации сумма в 260 тыс. рублей (2 млн. рублей х 13%), а на оставшиеся 300 тыс. рублей расчет не применяется.

По некоторым причинам он обратился в ИФНС только в 2017 г., поэтому нужно представить документацию за три последних года. Доход собственника за этот период суммарно составил 1 млн. 296 тыс. рублей.

Таким образом, заявителю вернут — 168 тыс. 480 рублей (1 млн. 296 тыс. рублей х 13%). А остаток денег в размере 91 тыс. 520 рублей (260 тыс. — 168 тыс.

) можно передвинуть на очередные периоды и вернуть, если собственник будет работать.

- Квартира приобретена в 2016 году за 1, 2 млн. рублей.

Государство вернет собственнику 156 тыс. рублей. Если человек решит купить жилье в другие периоды, можно будет вернуть оставшийся налоговый вычет в сумме 104 тыс. рублей.

Обратите внимание!

Налоговый вычет можно получить параллельно у нескольких работодателей, если вы, помимо основной занятости, работаете по дополнительному договору.

Ограничения на получение налогового вычета при покупке квартиры

Следует помнить, что не всегда ФНС возместит осуществленные расходы. Это происходит, если:

- жилье приобретено у близких родственников;

- вы уже воспользовались указанным вычетом;

- недвижимость была приобретена руководителем организации для своего сотрудника;

- потраченные денежные средства были выделены вам как мера государственной поддержки (военная ипотека, материнский капитал и т.д.).

В указанных случаях по уже приобретенной собственности вам никогда не смогут компенсировать расходы. Но бывают случаи, когда причины несущественны и их можно исправить:

- были представлены не все документы. Как только вы их направите в налоговые органы — заявление будет рассмотрено повторно;

- если вы сейчас не работаете, то вернуть часть уплаченного налога можно будет при последующем трудоустройстве;

- приобретенная собственность находится в стадии строительства. Как только у вас будут документы, подтверждающие право собственности, то вы имеете полное право воспользоваться имущественным вычетом.

Налоговый вычет за покупку квартиры можно получить один раз в жизни.

Налоговый вычет при покупке квартиры в ипотеку в 2017-2018 году

Зачастую граждане не обладают достаточными средствами для приобретения жилья, поэтому пользуются услугами банка и оформляют договор ипотечного кредитования.

Если вы оформили кредит на покупку квартиры в 2017 году, то вычет можно получить только с 1 января 2018 года при условии, что:

- кредит является целевым (получен на конкретную цель);

- вы официально трудоустроены, и работодатель уплачивал за вас НДФЛ по ставке 13%;

- подтверждены расходы на покупку квартиры (расписка от покупателя или акт передачи денег, банковская выписка о переводе);

- представлена справка из банковского учреждения об уплате процентов по ипотечному кредиту и копия кредитного договора с графиком платежей;

- объект является вашей собственностью (нужно предоставить выписку из ЕГРН).

Государство позволяет вернуть налоговый вычет и при рефинансировании первичного ипотечного кредита, при этом в ИФНС нужно подать:

- копию первоначального ипотечного займа;

- копию договора, выданного банком на перекредитование ипотечного кредита.

Обратите внимание!

При покупке квартиры в ипотеку или при рефинансировании первичного ипотечного займа вы должны подтвердить, что жилье приобретается на территории РФ.

Компенсация по ипотечным процентам предоставляется государством как самостоятельный вычет. Если гражданин уже использовал свое право возврата вычета до 2014 г., а покупка нового жилья была осуществлена в 2017 году с привлечением ипотечных средств, то собственник может вернуть сумму от фактически уплаченных процентов банку.

Как оформить налоговый вычет при покупке квартиры?

Налоговым кодексом предусмотрено два варианта для компенсации сумм при приобретении объектов недвижимости:

- через организацию своего работодателя;

- через органы ФНС.

Чтобы вернуть полагающийся вычет, следует решить, каким способом вам удобнее воспользоваться. Если вы планируете получать вычет у своего работодателя, то для этого потребуется:

- подготовить комплект документации, заполнить заявление и предоставить их в ИФНС;

- налоговая инспекция в течение 30 дней выдаст соответствующее уведомление;

- написать заявление в произвольной форме, приложить извещение из налоговой, и предоставить эти документы вашему работодателю.

После этого сотрудники бухгалтерии будут начислять заработную плату, при этом ежемесячно сумму НДФЛ не станут удерживать. Вам потребуется ежегодно брать справку в налоговой инспекции, если имеется неиспользованный остаток вычета, который переносится на последующие годы.

При возврате вычета через налоговые органы нужно заполнить декларацию 3-НДФЛ и приложить подтверждающие документы. Этот процесс оформляется после окончания года, в котором появилось имущество.

Обратите внимание!

Декларация направляется в налоговую инспекцию ежегодно до 30 апреля. При возврате имущественного вычета ее можно направить и после указанной даты.

Какие нужны документы для получения налогового вычета за квартиру?

Налоговые органы очень скрупулезно подходят к проверке всех возвратов по налоговым вычетам и представленных документов. Какие бланки следует передать одновременно с декларацией в ИФНС? Рассмотрим примерный перечень:

- общегражданский паспорт;

- выписка из ЕГРН, если квартира была куплена после 15.07.2016 г., а до этой даты — свидетельство о государственной регистрации права собственности;

- договор продажи объекта жилой недвижимости, акта передачи;

- справка от работодателя (2-НДФЛ), подтверждающая сумму перечисленного налога за работника в бюджет государства;

- документы, подтверждающие расходы покупателя имущества;

- если был задействован целевой займ, то кредитный договор, график платежей и справка из банка о сумме уплаченных процентов.

Более подробную информацию вы сможете найти на официальном сайте налоговой инспекции или при консультации с инспектором.

Тщательно соберите и оформите все документы, иначе в вычете будет отказано.

После сбора данных документов можно приступать к заполнению декларации 3-НДФЛ, для этого можно воспользоваться бесплатной программой и внести в нее всю информацию для получения возврата. Предоставить декларацию можно различными способами:

- самому обратиться или направить представителя;

- отправить почтой;

- через портал «Госуслуги»;

- личный кабинет налогоплательщика.

После этого у налоговых инспекторов есть три месяца на проверку документации.

Когда вы получите сообщение из налоговых органов, что вам положена компенсация, следует подготовить и направить в ИФНС заявление о возврате излишне уплаченной суммы.

Это стандартная форма инспекции, поэтому сложностей при ее заполнении не должно возникнуть. Основные реквизиты бланка должны содержать:

- сведения о налоговом органе и ваша личная информация;

- величина суммы возврата, и за какой период;

- данные о расчетном счете, куда перечислить деньги.

Налоговая инспекция должна перечислить деньги в течение одного месяца со дня получения заявления или проведения проверки.

Обратите внимание!

Заявление на налоговый вычет можно подать вместе с декларацией.

На нашем сайте вы можете скачать образец заявления о подтверждении права на получение имущественного налогового вычета.

Образец заявления на получение имущественного налогового вычета

zayavlenie-na-poluchenie-imushestvennogo-nalogovogo-vicheta.docx ≈ 11 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Имеют ли право пенсионеры на налоговый вычет?

Мы разобрали основные категории граждан, кому положена компенсация за произведенные расходы при покупке недвижимости. А что делать пенсионерам, можно ли им вернуть излишне уплаченные суммы?

Если вы пенсионер и приобрели квартиру, но уже не работаете, то можете перенести сумму компенсации на три предшествующих года. Это правило выглядит следующим образом:

- вы приобрели жилье в 2016 году и еще официально работали, получали доходы, которые облагались налогом по ставке 13%. В 2017 году ушли на заслуженный отдых и таких доходов не получаете. В данном случае вы можете получить компенсацию за 2016 г., а также перенести остаток вычета на предыдущие три (2013, 2014 и 2015).

Обратите внимание!

Пенсионер может вернуть налоговый вычет за покупку жилья, если до этого в течение трех лет работал.

Людям пенсионного возраста рекомендуем придерживаться обычного алгоритма предоставления комплекта документации в налоговые органы.

Вы сможете самостоятельно разобраться со всеми тонкостями описанного процесса и вернуть имущественный вычет. Но если у вас недостаточно времени или просто не хотите разбираться в тонкостях оформления, то можете воспользоваться услугами наших специалистов.

|

Людмила Разумова Редактор Практикующий юрист с 2006 года |

Суммы и сроки: как получить налоговый вычет за квартиру в 2023 году

Оформить налоговый вычет за покупку квартиры или другой недвижимости в 2023 году

можно за несколько минут онлайн, если собраны все нужные документы.

Как быстро

подать документы на вычет и какую сумму можно получить?

Каждый год работающие россияне платят 13% налогов с дохода.

Государство возвращает часть из них через систему налоговых вычетов.

Их можно

получить за лечение, обучение и за покупку жилья.

Вычет за покупку жилой недвижимости имеет право получить каждый россиянин один раз. При покупке можно вернуть 13% от стоимости недвижимости или от от расчетного лимита, если цена приобретения выше него. Лимит — 2 миллиона рублей на человека. Таким образом, максимальная

сумма налогового вычета за квартиру в 2023 году – 260 тысяч рублей на одного человека.

Например, если квартира стоила 1,5 миллиона рублей, 13% от

ее стоимости составит 195 тысяч рублей — это и есть сумма налогового вычета, которую

можно вернуть за покупку этой квартиры.

Если недвижимость стоит 5 миллионов рублей – сумма возврата

составит 13% от установленного лимита (2 миллиона рублей). То есть

максимум 260 тысяч рублей.

Но есть лайфхак. Если квартиру совместно купили супруги, находящиеся в официальном браке, то каждый из

них может претендовать на возврат с 2 миллионов рублей, то есть жена и муж получат по

260 тысяч рублей.

Однако не всегда можно получить сразу все 260 тысяч рублей налогового вычета. В 2023 году вернут сумму не более той, которую покупатель квартиры заплатил за 2022 год. Такая же схема в следующем году. То есть выплаты можно получать несколько лет, пока не будет получена максимально возможная сумма вычета — 260 тысяч рублей.

Сроки подачи вычета

Подавать на налоговый вычет нужно на следующий год после

покупки жилья, например, если покупка была в 2022 году, то подавать заявление на вычет можно с

начала 2023 года.

Срока давности для получения налогового вычета на квартиру в 2023 году не существует. Можно сделать это и через 20 лет после покупки квартиры. Но стоить помнить, что вернуть подоходный налог получится не более чем за три последних года.

За ипотеку вернут больше

Налоговый вычет за квартиру по ипотеке также позволяет вернуть деньги, уплаченные в качестве процентов по ипотечному кредиту.

В этом случае лимит для расчета вычета 3 миллиона рублей, а максимальная сумма к возврату по процентам

составляет 390 тысяч рублей.

Также, как и со стоимостью квартиры, каждый из супругов может вернуть максимально 13% от 3

миллионов рублей. То есть вместе они могут получить 1,3 миллиона рублей (520 тысяч — налоговый вычет со стоимости квартиры и 780

тысяч рублей — с уплаченных процентов по кредиту), если недвижимость стоила более 4 миллионов рублей, а по ипотеке выплачено более 6 миллионов процентов.

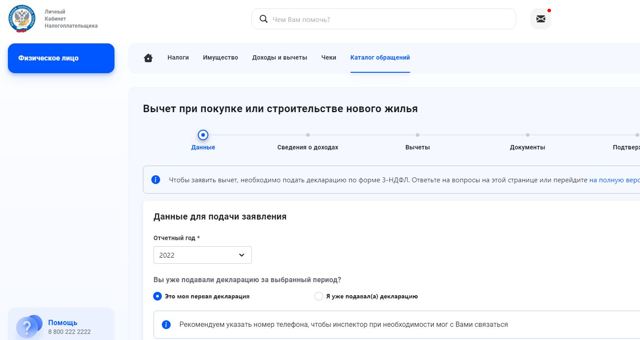

Как оформить налоговый вычет?

Обратиться в налоговую можно, не выходя из дома,

если собраны необходимые документы для налогового вычета за квартиру. Оформление происходит

через личный кабинет налогоплательщика. В него можно зайти, если

есть регистрация на портале «Госуслуги». Также нужно оформить электронную

подпись.

Подача заявление на налоговый вычет онлайн

- В личном кабинете нужно зайти во вкладку «Доходы и вычеты» и

выбрать раздел «Получить вычет». - Декларация о доходах появится в кабинете автоматически, ее также можно запросить в отделении налоговой службы.

- Заявление можно подать онлайн, прикрепив сканы документов, подтверждающих покупку, право собственности и траты.

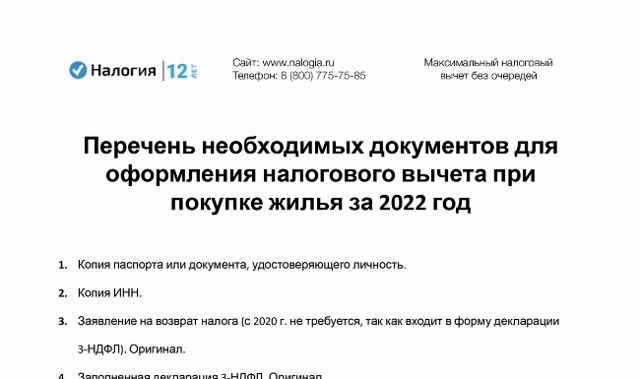

Необходимые документы для налогового вычета за квартиру:

- выписка из ЕГРН или свидетельство о праве собственности на

квартиру

- договор о покупке квартиры, либо договор участия в долевом

строительстве, либо договор уступки права требования и акт приема-передачи

- подтверждение оплаты: чеки, квитанции, платежные поручения,

расписки от продавца

- договор ипотеки, график погашения ипотеки и справка об

уплате процентов из банка, если квартира куплена в ипотеку

- заявление от супругов, если они распределили вычет между

собой на покупку квартиры и по процентам

- справка о доходах за тот год, за который заявлен вычет

Справку о доходах можно взять на работе или заказать на «Госуслугах» или выгрузить из личного

кабинета налогоплательщика.

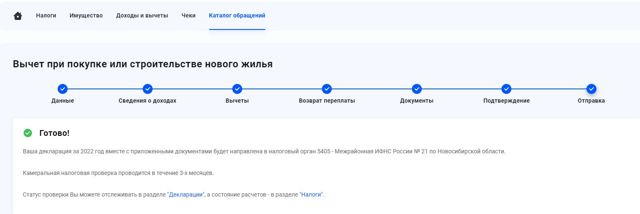

При оформлении налогового вычета через личный кабинет нужно

указать данные банковского счета, куда придут деньги. Но не стоит ждать их

быстро: налоговая служба проводит камеральную проверку отправленных

данных, которая занимает до трех месяцев.

Завершение оформления налогового вычета онлайн

Также представители налоговой могут позвонить, если что-то

оформлено неверно. В некоторых случаях могут попросить принести какие-то документы для налогового вычета на квартиру лично.

Обнаружили в тексте ошибку? Выделите ее и нажмите Ctrl + Enter

Налоговый вычет при покупке второй квартиры

Благодаря имущественному вычету вы можете компенсировать часть расходов на приобретение жилья, используя право на возврат ранее уплаченных налогов (ст. 220 НК РФ). Но если с покупкой одной квартиры все ясно, то что делать при приобретении новой, второй квартиры? Можно ли получить налоговый вычет второй раз?

Важно! В этом случае главным моментом является дата приобретения жилья, по которому вы хотите получить возврат, и получали ли вы имущественный налоговый вычет ранее, а именно — до 2014 года.

Размер вычета

Вернуть 13 процентов можно не только за расходы по покупке жилья, но и за уплаченные проценты по ипотеке. Обратите внимание, что в расчет берутся только фактически уплаченные проценты, а не вся сумма долга или предстоящие платежи.

Сумма имущественного вычета на налогоплательщика

Основной при покупке

Максимальный возврат составляет 260 тыс. рублей — это 13% от 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). Не имеет значения, насколько больше вы потратили средств, повторный налоговый вычет сверх этого лимита получить не удастся.

За проценты по ипотеке

Для возврата по ипотеке действует максимальная сумма 390 тыс. рублей — это 13% от 3 млн (п. 4 ст. 220 НК РФ). То есть максимальная льгота по ипотеке ограничена 3 миллионами рублей. Возврат оформляется из расчета фактически уплаченных ипотечных процентов, а не всей суммы долга.

| Наименование | Основной — при покупке | На проценты по ипотеке |

| Максимальный размер имущественного вычета | 2 000 000 рублей | 3 000 000 рублей* |

| Сумма к возврату | 260 000 руб. (13% х 2 млн руб.) | 390 000 руб. (13% х 3 млн руб.) |

*До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Почему важна дата регистрации собственности для налогового вычета

До 2014 г. были более жесткие ограничения на имущественный налоговый вычет, чем сейчас. Но вместе с этим и вернуть налог по ипотеке можно было со всей суммы уплаченных процентов без ограничения в 3 млн рублей.

Поэтому следует исходить именно из этого момента — оформляли ли вы возмещение налога до этой даты.

Обратите внимание! До 2014 г. существовал закон — имущественный вычет можно было получить только один раз в жизни и только по одному объекту недвижимости. Но после 2014 г. стали действовать другие правила, и сейчас оформлять возмещение денег на покупку (не на проценты!) можно на несколько объектов недвижимости, приобретенных после этой даты.

Если вы возвращали налог до 2014 года

Если вы уже использовали свое право на возмещение до 2014 г., то для вас действуют старые правила, и ваше право на вычет ограничено одним объектом недвижимости. При этом не важно, удалось ли вам вернуть максимальную сумму или нет.

Если первая квартира куплена до 2014 года, и вы уже возвращали за нее налог, то налоговый вычет за вторую квартиру получить не удастся.

Пример

Петров в 2013 г. купил квартиру за 1 млн. Он оформил возврат НДФЛ и получил 130 тыс. В 2016 г. он купил вторую квартиру за 3 млн. Но так как Петров уже возмещал НДФЛ до 2014 г., то перенести остаток и оформить новый возврат на покупку второй квартиры он не сможет.

Рассчитайте свою суммуКалькулятор всех налоговых вычетов

Если вычет не использовался до 2014 года

Если вы не оформляли основной имущественный налоговый вычет на покупку жилья до 01.01.2014 г., то вы имеете право получить его по нескольким объектам недвижимости. Главным ограничением будет являться не количество объектов, а сумма льготы — 2 000 000 рублей.

Пример

Иванов купил в 2015 г. квартиру за 1,2 млн и получил возврат налога в сумме 156 тыс. В 2017 г. он приобрел вторую квартиру за 2,4 млн. Он имеет право получить имущественный вычет второй раз — на остаток в 800 000 рублей (2 000 000 – 1 200 000) на вторую квартиру и получить еще 104 тыс. (800 000 * 13%).

Возврат по ипотеке до и после 01.01.2014 года

До 2014 года основной налоговый вычет на приобретение жилья и по ипотечным процентам был единым, и можно было вернуть 13% со всей суммы уплаченных процентов, но только по тому же объекту недвижимости, на который оформлялся основной. Но после 2014 г. их разделили, и они стали ограничены определенными суммами.

Чтобы понять, как действовать в случае с ипотекой, разберем ситуации в деталях:

1. Если вы уже использовали вычет за проценты по ипотеке, то на вторую квартиру получить льготу вы не сможете, когда бы недвижимость ни была приобретена.

Пример

Петров в 2011 г. купил комнату в ипотечный кредит за 1,5 млн и оформил оба вычета — и основной, и по процентам. В 2022 г. он купил в ипотеку вторую квартиру, но так как он использовал обе льготы ранее, Петров не может добрать до положенного максимума и дважды получить возврат.

2. Если вы использовали основной налоговый вычет до 2014 г., но не использовали льготу по ипотеке, вы можете оформить возврат на уплаченные ипотечные проценты по этой квартире или по второму жилью, купленному после 2014 г.

Пример

Иванов в 2013 г. купил жилье за 1 млн и получил за него налоговый возврат в размере 130 тыс. В 2022 г. он купил второе жилье в ипотеку за 5 млн. Так как Иванов ранее не пользовался возмещением налога по ипотеке, он может вернуть часть средств по уплаченным процентам за вторую квартиру, но основной льготой уже воспользоваться не сможет.

3. Если квартира куплена после 2014 г. и вы не получали ни один из налоговых вычетов, то можете воспользоваться ими как вместе, так и по отдельности, но помните, что возврат по ипотеке можно применить только к одному объекту недвижимости.

Пример

Сидоров в 2017 г. купил 2-комн за 2 млн и оформил максимальный возврат на сумму 260 тыс. В 2018 г. он купил вторую квартиру в ипотеку за 1,8 млн рублей. Так как сумму основной имущественной компенсации он уже исчерпал, Сидоров может оформить налоговую компенсацию по уплаченным процентам ипотеки на вторую квартиру.

4. Если квартира куплена до 2014 г. и вы не использовали ни один из налоговых вычетов, то в отношении этой недвижимости вы можете воспользоваться льготами по правилам 2014 г. — по одному объекту недвижимости.

Обратите внимание! Ипотечный налоговый вычет за покупку квартиры второй раз получить не удастся. Льготу по процентам ипотеки можно использовать только один раз в жизни и на один объект недвижимости. Налоговый вычет по ипотеке при покупке квартиры

Кто имеет право на налоговый вычет

Основных требований всего два:

- Быть резидентом РФ — проживать на территории России не менее 183 дней в году;

- Иметь доходы, облагаемые по ставке 13% или 15%.

С 2021 г. лишь некоторые виды доходов можно учитывать:

- оплата по трудовому договору/договору ГПХ;

- оплата за оказание услуг;

- продажа/получение имущества в дар (кроме ЦБ);

- некоторые другие виды доходов.

Если вы безработный, пенсионер, ИП на спецрежиме или не резидент РФ, родитель в декрете, права получить налоговый вычет за покупку второй квартиры у вас нет.

Налоговый вычет при покупке квартиры

Документы для повторного налогового вычета

Вы можете оформить все самостоятельно через ФНС или через работодателя. Правила те же, что и при оформлении возмещения за первую квартиру. В обоих случаях необходимо собрать пакет документов и обратиться в налоговую инспекцию — лично или через сайт Федеральной налоговой службы.

Документы для повторного возврата НДФЛ

Оформление через ФНС

- Для этого вам нужно дождаться конца календарного года, в котором было оформлено право собственности на квартиру или получен акт приема-передачи при покупке по ДДУ, и потом повторно подать документы для налогового вычета за квартиру.

- Перечень документов:

- ● заявление на возврат налога (с 2020 г. входит в состав декларации);

- ● справка 2-НДФЛ;

- ● договор о приобретении недвижимости;

- ● платежные поручения, расписки, чеки;

- ● документы на право собственности на вторую недвижимость (или акт-приема передачи новостройки);

- ● декларация 3-НДФЛ.

- Если расходы были по ипотеке, следует предоставить:

- ● договор с банком на второе жилье;

- ● справку об оплаченных процентах.

Через три месяца после камеральной проверки еще десять дней уйдет на принятие решения.

И если все в порядке, то у ФНС будет еще месяц, чтобы перечислить средства на ваш расчетный счет. Так вы сможете получить льготу за покупку второй квартиры.

Оформим налоговый вычет за вас

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Образец заявления Перечень необходимых документов для оформления налогового вычета при покупке жилья за 2022 год

Возврат через работодателя

Для оформления вычета на покупку второй квартиры на работе необходимо обратиться в ИФНС по месту прописки, чтобы подать документы. Также это можно сделать в личном кабинете на сайте ФНС. Не нужно ждать окончания календарного года, в котором вы оформили вторую недвижимость в собственность или подписали акт.

Повторная подача декларации 3-НДФЛ на имущественный вычет не требуется — эта форма отсутствует в списке необходимых документов. В течение месяца налоговая подготовит уведомление на временное уменьшение налогооблагаемой базы и самостоятельно направит работодателю. После этого из вашей зарплаты в счет льготы перестанут удерживать подоходный налог.

Чтобы получить налоговый вычет через работодателя, не нужно готовить декларацию 3-НДФЛ и брать на работе справку 2-НДФЛ. Достаточно в ФНС направить документы, подтверждающие покупку недвижимости.

Какие документы нужны для повторного возврата налога за квартиру:

- договор о приобретении второго жилья;

- документы, подтверждающие расходы: платежные поручения, чеки, расписки;

- документы, подтверждающие право собственности на второе жилье или акт-приема передачи жилья в новостройке.

За расходы по ипотеке следует дополнительно предоставить:

- кредитный договор на вторую квартиру;

- справку об уплаченных процентах.

Частые вопросы

Получил возврат с 2 млн за дом, а в 2022 взял вторую квартиру в ипотеку. Сколько смогу вернуть? +

В данном случае вы можете оформить только налоговую компенсацию за уплаченные проценты по ипотеке, так как лимит основного налогового вычета уже исчерпан.

Если за первое жилье получил ипотечный возврат не полностью, то смогу получить остаток за второе жилье? +

Нет, не сможете, так как льгота на проценты дается только на 1 объект жилья. При этом неважно, всю сумму вы использовали или нет.

Я купил жилье в России и работаю в российской компании, но живу за границей. Могу ли я оформить возврат? +

Если вы живете за границей более 183 дней, то потеряли статус налогового резидента РФ и право на компенсацию. Но как только вы восстановите налоговый статус, сможете вернуть налог за это жилье.

Заключение

Остаток до максимальных 2 млн рублей при покупке 2 квартиры можно получить только в том случае, если первая была куплена после 01.01.2014 г. В этом случае недополученный остаток переносится на новое жилье.

За квартиру по ипотеке повторно получить налоговый вычет не удастся ни при каких условиях — льгота предоставляется один раз в жизни на один объект недвижимости.

При покупке в ипотеку получить вычет за новую квартиру можно, если такой вид льготы никогда прежде не оформлялся, и второе жилье приобретено после 01.01.2014 г.

Когда и за какие годы подавать документы на имущественный вычет при покупке жилья?

Когда нужно обращаться в налоговые органы для получения имущественного вычета? За какие годы заполнять декларации 3-НДФЛ для возврата налога после покупки жилья? Если ли у налогового вычета срок давности? Ниже остановимся на этих вопросах.

Нельзя вернуть налог за годы, предшествующие году возникновения права на вычет

Согласно Налоговому Кодексу РФ (пп.6 п.3. ст.220) право на имущественный вычет возникает:

- при покупке по договору купли-продажи — в год регистрации права собственности согласно выписке из ЕГРН (свидетельству о регистрации права собственности);

- при покупке по договору долевого участия — в год получения Акта приема-передачи квартиры.

Вернуть налог (получить вычет) можно только за календарный год, в котором возникло право на него, и за последующие годы. Вернуть налог за годы, предшествующие году возникновения права на вычет, – нельзя.

Заметка: более подробную информацию о моменте возникновения права на вычет Вы можете найти в статье «Когда возникает право налогового вычета при покупке жилья?»

Пример: В 2017 году Матанцева Г.С. заключила договор долевого участия на строительство квартиры. В 2020 году дом был достроен, и она получила Акт приема-передачи квартиры. Значит, право на вычет у Матанцевой Г.С. возникло в 2020 году. По окончании 2020 года (в 2021 году) она может подать документы на возврат налога за 2020 год.

Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то она продолжит получать его в последующие годы. Вернуть налог за более ранние периоды (за 2019, 2018 и т.п.) Матанцева Г.С. не может.

Пример: В 2019 году Борисов А.А. купил квартиру по договору купли-продажи. Свидетельство о регистрации права собственности получено в этом же году. Значит, право на имущественный вычет у Борисова А.А. возникло в 2019 году. Соответственно, сейчас (в 2021 году) Борисов А.А. может подать документы в налоговый орган на возврат налога за 2019 и 2020 годы.

Подать документы за 2021 год можно только по его окончании. Если вычет при этом не будет полностью использован (уплаченного налога не хватит, чтобы полностью получить вычет), то он продолжит получать его в последующие годы.

Получить вычет (вернуть налог) за более ранние периоды, например, за 2018 и 2017 годы, Борисов А.А. не может, так как в эти годы право на вычет еще не возникло.

Единственным исключением из этого правила является перенос вычета пенсионером. Пенсионеры имеют право перенести вычет на три года, предшествующих году возникновения права на него. Эта ситуация подробно рассмотрена в статье «Получение вычета при покупке квартиры пенсионером».

Подать документы на возврат налога за календарный год можно только по его окончании

Декларация 3-НДФЛ на возврат налога всегда подается за целый календарный год вне зависимости от того, в каком месяце куплено жилье и в какие месяцы были уплачены налоги. При этом подать декларацию за календарный год можно только по его окончании (п.7 ст.220 НК РФ). Подать декларацию на возврат налога за календарный год до его окончания нельзя.

Пример: Титаренко Е.С. купил квартиру в январе 2021 года. В феврале 2021 года он уволился с работы. Других доходов в 2021 году у Титаренко Е.С. не предполагается. После увольнения Титаренко Е.С. захотел сразу подать налоговую декларацию и в связи с вычетом вернуть налог, уплаченный в январе-феврале 2021 года.

Однако сделать этого Титаренко Е.С. не может, так как ему необходимо дождаться окончания 2021 года, и только потом подать в налоговую инспекцию декларацию 3-НДФЛ за 2021 год.

Заметка: Вы можете воспользоваться возможностью получить вычет через работодателя не дожидаясь окончания календарного года. Подробнее в нашей статье «Получение имущественного вычета через работодателя».

Налоговый вычет не имеет срока давности

Налоговое законодательство не содержит ограничений по сроку получения имущественного вычета, поэтому право на вычет при покупке жилья не имеет срока давности. Заявить вычет можно и через 10 лет, и через 20 лет после покупки жилья.

Пример: В 2003 году Дегтярев М.О. купил квартиру. В 2021 году он узнал об имущественном вычете, подал в налоговую инспекцию соответствующие документы и получил вычет.

Пример: В 2020 году Калачева Э.З. купила квартиру, но с начала года она находится в декретном отпуске по уходу за детьми и планирует находится в нем ближайшие 6 лет.

Соответственно, на текущий момент Калачева Э.З. вычет получить не может (так как не работает и не платит налог на доходы).

После того, как она в 2026 году вновь выйдет на работу и начнет платить налоги, она сможет воспользоваться своим правом на имущественный вычет.

Несмотря на то, что срока давности для получения имущественного вычета нет, помните, что вернуть налог можно только за 3 предыдущие года Подробнее об этом в следующем пункте.

Возврат налога ограничен тремя последними годами

Как мы сказали выше, срока давности для получения вычета при покупке жилья нет, но согласно п.7 ст.78 НК РФ вернуть уплаченный налог можно только за предыдущие три года. Например, в 2021 году вернуть налог можно только за 2018, 2019 и 2020 годы. Подать декларации и вернуть налог, уплаченный в 2017 и более ранние годы, уже нельзя.

Заметка: Единственным исключением является возможность переноса вычета пенсионерами. В этом случае возврат возможен не за три, а за четыре последних года (подробнее в статье «Получение вычета при покупке квартиры пенсионером»).

Пример: В 2009 году Изюмова И.К. купила квартиру. Обратившись в налоговую инспекцию в 2021 году, она сможет подать декларации и вернуть налог за 2018, 2019 и 2020 годы. Получить вычет и вернуть налог за более ранние годы уже нельзя.

Если за 2018-2020 годы вычет не будет полностью получен (уплаченного налога не хватит, чтобы исчерпать вычет), то Изюмова сможет продолжить получать вычет в последующие годы: подать документы на возврат налога за 2021 год – в 2022 году, за 2022 в 2023 году и т.д.

Декларацию на вычет можно подавать в течение всего календарного года

Бытует мнение, что подать декларацию для получения вычета можно только до 30 апреля. Это не так. Срок 30 апреля для подачи декларации 3-НДФЛ необходимо соблюдать только в том случае, если Вам необходимо задекларировать полученный доход (от продажи имущества, сдачи жилья в аренду и т.п.).

Если Вы планируете только получить налоговый вычет — срок подачи 30 апреля к Вам не относится. Подать декларацию Вы можете в течение всего года. Единственное Ваше ограничение заключается в том, что подать декларацию и вернуть налог можно только за 3 предыдущих года. Например, в 2021 году уже нельзя подать декларацию и получить вычет за 2017 год.

Пример: Жгутов С.В. купил квартиру в 2020 году. В середине апреля 2021 года он узнал об имущественном вычете. В налоговой инспекции Жгутов С.В. увидел плакат о сроке подачи деклараций 3-НДФЛ до 30 апреля. Жгутов отложил все дела, в срочном порядке оформил документы и подал их в налоговую инспекцию в последние дни апреля, отстояв многочасовую очередь.

Так как срок сдачи декларации до 30 апреля не относится к получению налоговых вычетов, Жгутов С.В. мог подать декларацию в любое время (например, в мае, когда в налоговой инспекции практически нет очередей).

Пример: В 2020 году Егоров Е.И. продал машину, находящуюся в собственности менее 3 лет, и купил квартиру. Отражать полученный доход от продажи машины и имущественный вычет за один календарный год необходимо в одной декларации 3-НДФЛ.

Поэтому в срок до 30 апреля 2021 года Егорову необходимо подать в налоговую инспекцию декларацию 3-НДФЛ, в которой отразить доход, полученный от продажи машины, а также данные по получению вычета от покупки квартиры.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.